Обращаем Ваше внимание – эта инструкция относится ТОЛЬКО к заполнению платежного поручения Обязательное пенсионное страхование – ПФР. Для других платежей следует обратиться к соответствующим инструкциям.

К сожалению, программное обеспечение для оформления электронных платежей у разных банков различно, нет возможности предоставить инструкцию по детальной работе в каждой из таких программ. Но несмотря на их различия все они формируют стандартизованный печатный вид платёжного поручения, что позволяет проверить правильность заполнения документа перед его отправкой в банк для оплаты, и исправить возможные ошибки.

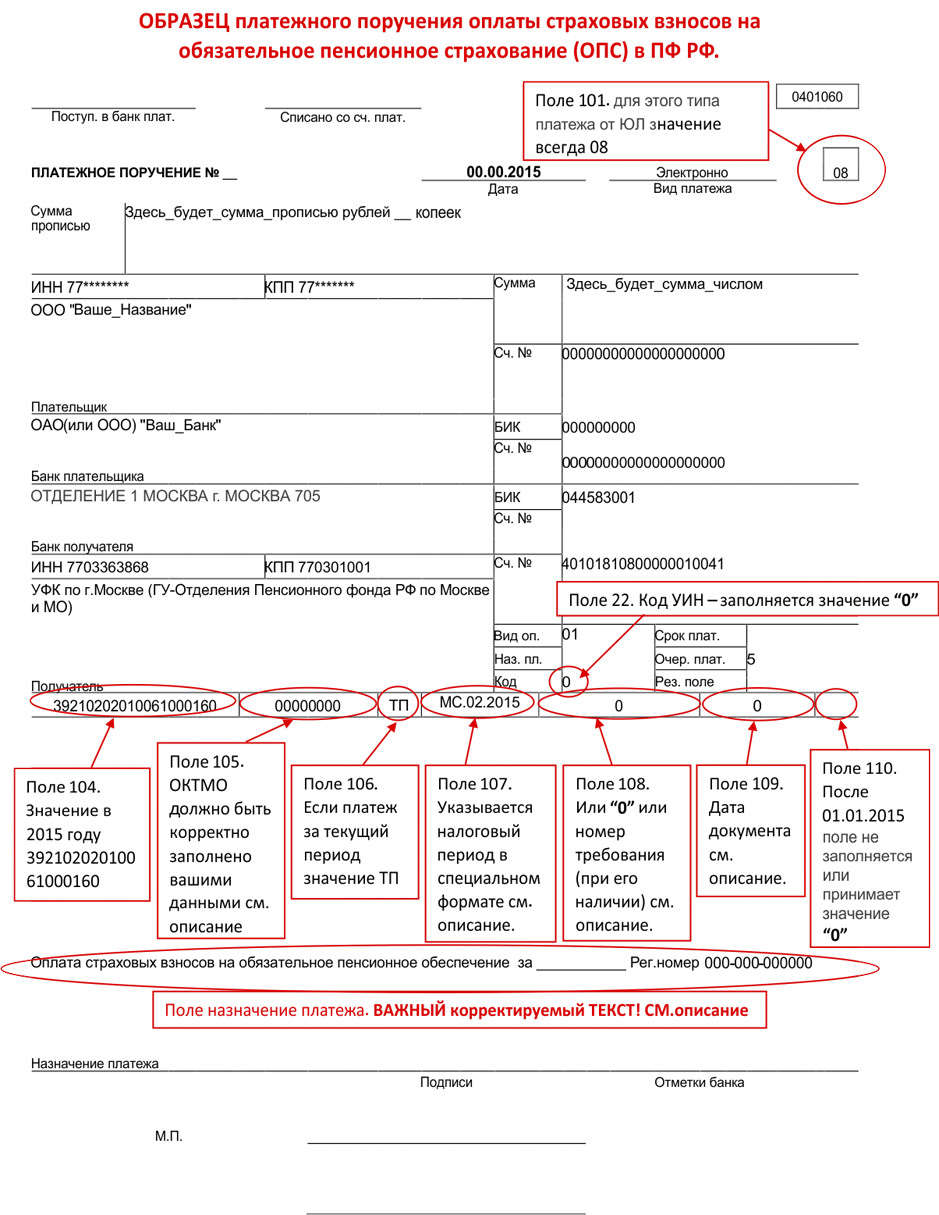

Образец платежного поручения ЮРИДИЧЕСКОГО ЛИЦА для оплаты страховых взносов на обязательное пенсионное страхование в ПФ РФ должно выглядеть следующим образом (всё что выделено красным цветом к платежному поручению не относится и нарисовано исключительно с целью пояснения)

Получатель, банк получателя, БИК банка получателя, расчетный счет для всех плательщиков в г. Москве – одинаковый для всех компаний, зарегистрированных в г. Москва.

Образец заполнения платежного поручения страховые взносы 2017. Страховые взносы лимит 2017

Поле 101 – показатель статуса налогоплательщика – 08

Поле 104 – код бюджетной классификации – 39210202010061000160 – на 2015 г.

Поле 105 – код ОКТМО (код территориального муниципального образования) по месту регистрации Вашей компании – информация заполняется из документа, выданного вашей компании Статрегистром Росстата г. Москва.

Поле 106 – основание платежа – ТП – платежи текущего года

Поле 107 – налоговый период –– указывается период — квартал (тогда пишется КВ) или месяц (тогда указывается МС), затем номер периода (номер квартала или месяца) за который осуществляется уплата налогового платежа и год. Все поля разделяются точками. Например:

- При оплате за 4-й квартал 2014 года следует указать КВ.04.2014

- А при оплате за февраль-месяц 2015 года следует написать МС.02.2015

Поле 108 — № документа-основания платежа — 0 или дата документа – например требования (если такое требование поступило в адрес Вашей компании).

Поле 109 – Дата документа – дата декларации или дата требования (если такое требование поступило в адрес Вашей компании).

Поле 110 – Тип платежа – с 01.01.2015 не заполняется или принимает значение 0

Поле 22 – Код УИН – 0

В платежном поручении всегда есть поле «Назначение платежа», которое необходимо заполнить следующим текстом: «Оплата страховых взносов на обязательное пенсионное страхование за (указывается месяц и год за который уплачиваются взносы) Регистрационный номер (указывается регистрационный номер Вашей компании в ПФ РФ, присвоенный при регистрации в формате) 000-000-000000

Источник: a3-buro.ru

Образец платежного поручения

Об изменениях в перечне КБК, уплачиваемых в составе единого налогового платежа (ЕНП), с 31.08.2023. Образцы заполнения платежных документов.

В связи с принятием Федерального закона от 31.07.2023 №389-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации, отдельные законодательные акты Российской Федерации и о приостановлении действия абзаца второго пункта 1 статьи 78 части первой Налогового кодекса Российской Федерации» в статью 58 Налогового кодекса Российской Федерации внесены изменения, устанавливающие, что единым налоговым платежом может быть уплачена только государственная пошлина, в отношении уплаты которой арбитражным судом выдан исполнительный документ.

Таким образом, с 31.08.2023 из перечня налогов, сборов, страховых взносов, подлежащих уплате в качестве единого налогового платежа исключаются следующие КБК:

— 18210802000011060110 (Государственная пошлина по делам, рассматриваемым Конституционным Судом Российской Федерации (государственная пошлина, уплачиваемая на основании судебных актов по результатам рассмотрения дел по существу));

— 18210803010011060110 (Государственная пошлина по делам, рассматриваемым в судах общей юрисдикции, мировыми судьями (за исключением Верховного Суда Российской Федерации) (государственная пошлина, уплачиваемая на основании судебных актов по результатам рассмотрения дел по существу));

— 18210803020011060110 (Государственная пошлина по делам, рассматриваемым Верховным Судом Российской Федерации (государственная пошлина, уплачиваемая на основании судебных актов по результатам рассмотрения дел по существу)).

Образцы заполнения платежных документов размещены на сайте ФНС России в региональном разделе Управления Федеральной налоговой службы по Красноярскому краю https://www.nalog.gov.ru/rn24/ во вкладке Деятельность/Налогообложение в Российской Федерации/ Представление налоговой и бухгалтерской отчетности/Реквизиты для заполнения отчетности и расчетных документов.

Основание: Федеральный закон от 31.07.2023 N 389-ФЗ

«О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации, отдельные законодательные акты Российской Федерации и о приостановлении действия абзаца второго пункта 1 статьи 78 части первой Налогового кодекса Российской Федерации»

Источник: adm-buluy.ru

Заполнение платежного поручения / бланк для оплаты страховых взносов ИП

С 2020 года при расчете страховых взносов ИП размер минимального размера оплаты труда не играет роли. Вместо него, согласно статье 430 НК РФ на 2020, 2020 и 2020 года установлены фиксированные суммы взносов (смотри таблицу выше). Чтобы узнать сумму в месяц нужно эти суммы просто разделить на 12.

Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

Как оплатить фиксированные страховые взносы ИП за себя в 2020 году

- УСН. Период отчетности – это год. Поэтому ИП может как оплатить сразу всю суммы фиксированного платежа и в дальнейшем учитывать их при оплате авансовых платежей. Можно это сделать и в конце, и учесть их при оплате годового платежа.

- ЕНВД. Период отчетности квартал. Поэтому важно, чтобы взносы оплачивались ежеквартально. В данном случае налог исчисляется по кассовому методу. Т.е., например, первый квартал можно уменьшить в декларации по ЕНВД только на сумму перечисленных взносов в течении первого квартала.

- Для плательщиков ЕНВД необходимо брать размер вмененного дохода, а не реально полученную прибыль.

- Для УСН 6% берется фактически полученная прибыль.

- При УСН доходы, уменьшенные на величину расходов, в настоящее время в качестве базы для исчисления 1% берется только доход, расходы не учитываются.

- Для ОСНО базой будет являться разница между доходами и расходами.

- Для Патента необходимо брать расчетную сумму максимальной прибыли, исходя из которой считаются платежи по патенту.

Страховые взносы ИП на УСН в 2020

Главным достоинством сервиса ИФНС является система подсказок, которой пользователь может воспользоваться при заполнении платежного документа. ИП может сформировать квитанцию на сайте ИФНС, затем распечатать ее и оплатить через банк. Внести платеж можно сразу безналичным путем, после заполнения платежного поручения.

Работа на упрощенном режиме обязывает вести минимальную отчетность (КУДиР) и сдавать декларацию за год налоговикам. Кроме этого, необходимо уплачивать «упрощенный» (по ставке 6% либо 15%), земельный, транспортный налоги, НДС при импорте товаров, в единичных случаях — имущественный налог. ИП, организации на УСН могут быть налоговыми агентами по НДФЛ, НДС. Упрощенный режим можно совмещать с ЕНВД и патентной системой.

Создать квитанцию на оплату страховых взносов

Сформировать квитанции на оплату страховых взносов ИП может на сайте ПФР при помощи специального сервиса «Формирование платежных документов». Причем сделать это могут даже не зарегистрированные на сайте пользователи.

Читать дальше: Может ли бухгалтер совмещать должность кладовщика

Завершив формирование платежного документа, сервис дает возможность напечатать квитанцию на оплату страховых взносов.

Кстати, большим преимуществом данного сервиса является то, что автоматически заполняются те реквизиты, ошибка в которых может привести к тому, что обязанность по уплате взносов будет считаться неисполненной (п. 4 ч. 6 ст. 18 Федерального закона от 24.07.2009 № 212-ФЗ ).

Фиксированные платежи в ПФР для ИП на УСН за себя

- В 2-НДФЛ поменялись коды по вычетам на детей;

- КБК стали другими;

- Выросли лимиты по УСН. К примеру, на основные средства (их остаточную стоимость) в 2020 г. был установлен лимит 100 миллионов, а в 2020 – 150 миллионов;

- Платить взносы может любой человек. Срок начала действия этого правила – 30.11.2016;

- На 01.01.2017 МРОТ = 7,5 тыс. руб., а на 01.07.2017 – 7,8 тыс. руб.;

- При нарушении сроков отчетности не налагается штраф, равный размеру максимального платежа;

- ИП должны продавать все товары через онлайн-кассы. При их использовании необходимые сведения через интернет сразу попадают в базу ФНС, что позволит правильно фиксировать полученную прибыль и рассчитывать размер дополнительных взносов.

Это было обусловлено неспособностью Пенсионного фонда (ПФР) справиться с большим объемом работ, связанным с получением обязательных страховых взносов. Поэтому задолженность по отчислениям на пенсию стала стремительно расти, превысив к началу этого года отметку в 200 миллиардов рублей. Из-за этого пенсионеры остались без индексации пенсий, а получили за прошлый год только фиксированную выплату 5 тысяч рублей.

Как рассчитать взносы за ИП

Расчет взносов ИП различается взависимости от того, уплачивает ли он их за себя или за работников.

Как рассчитать сумму страховых взносов для ИП за себя

В 2020 году страховые взносы представляют собой твердые суммы и зависят от дохода, который получил ИП за год (ст. 430 НК РФ):

- Страховой взнос на медицинское страхование в 2020 году равен фиксированному размеру 5 840 рублей.

- Пенсионный страховой взнос в 2020 году составляет 26 545 рублей. Дополнительный взнос 1% перечисляется в случае, если доход ИП с начала года превысит 300 000 рублей. Рассчитать страховые взносы ИП, подлежащие уплате сверх установленной величины, можно умножив величину дохода с начала года, уменьшенную на 300 000 рублей, на 1%.

Расчет страховых взносов ИП, имеющего наемных работников

Страховые взносы исчисляются с дохода работников ИП за минусом необлагаемых сумм, перечисленных в ст. 422 НК РФ. Размер страховых взносов для ИП, уплачивающего их за работников, в общем случае определяется следующими ставками (ст. 426 НК РФ):

- Пенсионное страхование – 22%. С суммы облагаемых выплат сотруднику, превышающей 1 021 000 рублей – 10%.

- Взносы на обязательное медицинское страхование – 5,1%. Предельная база по взносам на ОМС не установлена.

- Страховые взносы на случай временной нетрудоспособности и материнства – 2,9%. Если выплаты работнику превысили 815 тысяч рублей, данный взнос не уплачивается.

- Взносы на «травматизм» уплачиваются по тарифам, присвоенным в зависимости от класса профриска (ст. 21 закона от 24.07.1998 № 125-ФЗ).

При наличии оснований могут применяться пониженные и дополнительные тарифы страховых взносов (ст. ст. 427, 428 НК РФ).

Чтобы рассчитать дополнительный 1 %, необходимо определить ваш доход в зависимости от применяемой системы налогообложения.

Для УСН — это все доходы, полученные за год (графа 4 раздела I книги учёта доходов и расходов). Расходы при этом не учитываются, даже если вы применяете УСН доходы минус расходы.

Для ЕНВД — это общий вменённый доход за год (сумма значений по строке 100 раздела 2 деклараций по ЕНВД за каждый квартал).

Для патентной системы — это потенциально возможный к получению доход, указанный в патенте (строка 010). Если патент выдан на срок менее 12 месяцев, то доход нужно разделить на 12 и умножить на количество месяцев, на которые выдан патент (строка 020).

Если вы совмещаете несколько режимов налогообложения, то доходы по каждому из них суммируются.

Индивидуальный предприниматель: взносы в ПФР 2020

- Код плательщика – проставляется значение «09», обозначающее, что перечисления совершает индивидуальный предприниматель.

- КБК – для обоих видов пенсионных отчислений частных предпринимателей используется одинаковое значение: 18210202140061110160.

- Данные о получателе средств. В какой ПФР платить взносы ИП? С 2017 года их администрированием занимается налоговая инспекция, поэтому бизнесмену следует указать в платежке реквизиты ИФНС по месту регистрации, т.е. соответствующей району его прописки. Их можно получить при личном визите или посмотреть на сайте контролирующего органа.

- ОКТМО – соответствует той инспекции, куда перечисляются средства. Его нужно взять вместе с реквизитами в отделении ИФНС.

- Код периода – по общему правилу, как оплатить взносы в ПФР ИП, в этом поле нужно указать номер года, за который погашается обязательство. Например, если средства переводятся за 2020 год, в платежке проставляется «ГД.00.2018». Этот принцип не меняется в зависимости от того, переводит ли бизнесмен всю сумму единовременно или рассчитывается частями.

- Тип платежа – если страховые взносы ИП в ПФР перечисляются своевременно, указывается «ТП», если погашается образовавшаяся задолженность – «ЗД».

- Назначение платежа – прописывается, что перечисляются взносы на ОПС, указывается номер года, за который бизнесмен рассчитывается с бюджетом.