Налоговый резидент РФ — это физическое лицо, которое находится на территории России не менее 183 календарных дней в течение 12 месяцев, идущих подряд. Понятие закреплено в налоговом праве в п. 2 ст. 207 НК РФ.

Эти 12 месяцев могут принадлежать разным календарным годам: начинаться в одном году и заканчиваться в следующем. Главное условие, чтобы эти месяцы следовали один за другим. Вот этот период и рассматривается для установления статуса.

Налоговое резидентство не зависит от гражданства. Резидентом России может быть как иностранец, так и россиянин. При этом россиянин, при длительном отсутствии на родине, может такой статус потерять.

При уважительных причинах допустимы краткосрочные выезды за пределы Российской федерации. Такими причинами являются лечение, обучение, работа на морских месторождениях углеводородного сырья. В этом случае считается, что отсчет 183 дней не прервался, и резидентство не теряется.

Фото: Статус получателя налогового вычета

Налоговый резидент РФ: кто это и как им стать

Существует еще несколько исключений: резидентами, вне зависимости от времени пребывания в РФ, признаются российские военные за рубежом и госслужащие в заграничной командировке.

С 2017 года можно получить специальный документ, подтверждающий статус, и помогающий избежать двойного налогообложения.

Ведущий специалист по налогообложению

Помните, что резидент РФ имеет право на налоговые вычеты. Обращайтесь к нашим экспертам: мы заполним для вас декларацию 3-НДФЛ и самостоятельно отправим в ФНС.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Оптимальный

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Показать все

Какой НДФЛ платит резидент

Налоговый резидент Российской Федерации платит налог на доходы физического лица (НДФЛ) независимо от источника.

Доходы могут быть получены как на территории РФ, так и за ее пределами. Например, вы живете и работаете в России и получаете зарплату — это источник на территории России. Другой вариант — вы живете в РФ, но недавно продали дом в Испании, значит, получили прибыль за пределами РФ. Со всех источников резидент РФ обязан уплатить подоходный налог.

По каждому виду дохода действуют разные ставки (п.1 и п.2 ст. 224 НК РФ), среди них:

Вид и сумма дохода

если сумма доходов за календарный год составляет менее 5 миллионов рублей или равна 5 миллионам рублей;

если сумма превышает 5 миллионов рублей. В этом случае повышенный размер применяется только к превышению;

на стоимость любых выигрышей и призов, полученных от рекламного мероприятия.

Основные ставки НДФЛ — 13% и 15%. По этим ставкам рассчитывается налог с зарплаты и иного дохода, полученного в России и за ее пределами.

Важно! Есть ряд исключений, когда НДФЛ платить не надо. Эти случаи поименованы в НК РФ. Например, государственные пособия, пенсии, алименты, наследство и другие виды.

В какой срок платит налоги резидент

Если вы получаете доход, облагаемый подоходным налогом (кроме зарплаты), то должны самостоятельно подавать декларацию и уплачивать НДФЛ.

Иванов в 2022 году продал земельный участок, который покупал два года назад. В 2023 г. Иванову нужно задекларировать свой доход и уплатить налог.

Рассчитайте свою сумму Калькулятор всех налоговых вычетов

Чтобы отчитаться, вы обязаны подать в инспекцию заполненную декларацию по форме 3-НДФЛ не позднее 30 апреля года, следующего за тем, когда вы получили доход.

Срок уплаты НДФЛ другой — не позднее 15 июля. То есть сначала до 30 апреля подаете декларацию, а потом до 15 июля платите налог.

Отправить документы нужно в ИФНС по месту постоянной регистрации: можно отнести лично в офис инспекции, отправить по почте, переслать сканы через личный кабинет налогоплательщика на сайте ФНС или воспользоваться сервисом «Налогия».

Образец заявления

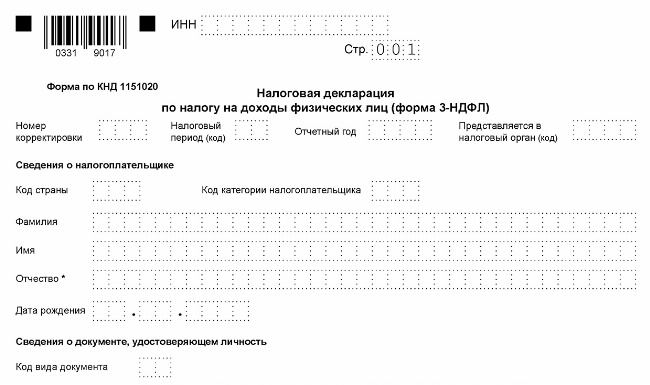

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Частые вопросы

Как мне подтвердить для ИФНС свой статус?

Приложите документы, в которых указаны даты вашего выезд/въезда на территорию России: билеты, путевые листы, командировочные удостоверения, больничные выписки и прочее. Так вы подтвердите количество дней, проведенных вами в России.

Я продал квартиру за 6 млн рублей. За превышение 5 млн я должен заплатить 15% НДФЛ?

Нет, на доход с продажи квартиры повышенная процентная ставка не распространяется.

В 2021 году я купил квартиру, но был нерезидентом России. Значит я потерял право на вычет?

Вы сможете получить имущественный вычет, когда вновь получите статус налогового резидента России.

Заключение эксперта

Статус налогового резидента зависит от времени нахождения на территории Российской Федерации за 12 месяцев, идущих подряд, и его может получить и иностранец. Налоговые ставки на доход различаются в зависимости от наличия или отсутствия резидентства РФ.

Публикуем только проверенную информацию

Источник: www.nalogia.ru

Сертификат налогового резидента РФ, справка о резидентстве — получение в Санкт-Петербурге

Организациям (юридическим лицам) и гражданам (физическим лицам) Компания «Петролекс» предлагает услуги по получению в документа, подтверждающего статус налогового резидента РФ.

Официальное название данного документа — Справка о подтверждении постоянного местопребывания в Российской Федерации. Неофициально же его часто называют справкой о резидентстве, сертификатом резидентства, сертификатом налогового резидента и т.п.

Выдачу справок о резидентстве в России осуществляет только один налоговый орган — МИ ФНС по централизованной обработке данных (ЦОД), находящийся в Москве.

Подтверждение статуса резидента может быть получено как за текущий или прошедший календарный год.

Услуги нашей компании заключаются в подготовке заявления и пакета документов, необходимых для получения справки о налоговом резидентстве, отправке их в Москву и подаче в МИ ФНС по ЦОД.

Готовую справку о налоговом резидентстве МИ ФНС по ЦОД на руки не выдает, а отправляет по почте заявителю. Если заявителем является юридическое лицо, отправка осуществляется на юридический адрес, согласно данным об организации в ЕГРЮЛ (Едином государственном реестре юридических лиц). Заявителям — физическим лицам справки высылаются на адрес «прописки» (постоянной регистрации по месту жительства).

Чаще всего сертификат резидентства требуется юридическим лицам и индивидуальным предпринимателям, ведущим внешнеэкономическую деятельность — выполняющим какие-либо работы или реализующим иностранным контрагентам, с целью избежания двойного налогообложения. При этом, в зависимости от конкретной ситуации, справку о резидентстве РФ может затребовать как иностранный налоговый орган (в случае осуществления деятельности резидентом России на территории другого государства), так и иностранный партнер для уменьшения своих налогов в связи с тем, что его поставщик является резидентом РФ.

Справка (сертификат) от резидентстве может понадобиться и физическому лицу — например, в случае получения российским гражданином дивидендов и некоторых других видов доходов за рубежом; в случае, если иностранный гражданин работает и получает заработную плату в России — для предъявления справки налоговому органу в своей стране с целью освобождения от налога на доходы, и т.п.

Официально установленный срок рассмотрения документов заявителя и выдачи Справки о резидентстве налоговым органом составляет 20 дней. С учетом времени на доставку, фактический срок получения справки может составлять примерно один месяц.

Для заказа услуг по получению справки резидента понадобятся следующие документы и информация:

а) от юридического лица — российской организации или обособленного подразделения иностранной организации, в общем случае:

— простая незаверенная копия или скан выписки из ЕГРЮЛ с актуальными данными либо информация: полное наименование организации, ИНН или ОГРН;

— простые копии документов, свидетельствующих о возможности либо о факте получения доходов в иностранном государстве, например:

— — договор (контракт) с иностранным контрагентом;

— — решение собрания акционеров о выплате дивидендов;

— — учредительные документы (для освобождения средств, направленных юридическим лицом своему обособленному подразделению в иностранном государстве, от налогообложения в этом государстве);

— календарный год, за который необходима справка;

— наименование государства, в налоговый орган которого будет представлена справка.

б) от российской организации или обособленного подразделения иностранной организации в целях возврата НДС (налога на добавленную стоимость), включенного в стоимость услуг резидентами иностранных государств Европейского Союза:

— простая незаверенная копия или скан выписки из ЕГРЮЛ с актуальными данными либо информация: полное наименования организации, ИНН или ОГРН;

— копия Устава организации;

— выписка из Устава, содержащая общие сведения об организации (наименование, адрес (место нахождения) и виды деятельности, осуществляемые в Российской Федерации);

— перевод выписки из Устава на английский язык (можно заказать в нашем Бюро переводов);

— копия договора (контракта) на оказание услуг по возврату НДС из иностранного государства;

— копия договора (контракта) на оказание услуг, в соответствии с которым предполагается возврат НДС из иностранного государства; — наименование государства, в налоговый орган которого будет представлена справка.

в) от российского и иностранного физического лица:

— копия паспорта или иного документа, удостоверяющего личность;

— копия всех страниц заграничного паспорта (при наличии) — для граждан Российской Федерации;

— простые копии документов, обосновывающих получение доходов в иностранном государстве, например:

— — договор (контракт);

— — решение собрания акционеров о выплате дивидендов;

— — учредительные документы (для освобождения средств, направленных юридическим лицом своему обособленному подразделению в иностранном государстве, от налогообложения в этом государстве);

— — документы, подтверждающие право на получение пенсии из-за границы;

— — иные документы;

— документы, обосновывающие фактическое нахождение лица (кроме индивидуальных предпринимателей) на территории Российской Федерации не менее 183 календарных дней в течение календарного года — физическими лицами, являющимися гражданами иностранных государств (лицами без гражданства, прибывшими с территории иностранных государств), с которыми у Российской Федерации существуют действующие соглашения о безвизовом режиме (например, справка с места работы в Российской Федерации, табель учета рабочего времени, копии авиа- и железнодорожных билетов и др.);

— дата въезда в РФ и выезда из РФ — для всех граждан кроме индивидуальных предпринимателей;

— календарный год, за который необходимо подтверждение резидентства;

— наименование иностранного государства, в налоговый орган которого представляется справка о резидентстве РФ;

— фамилия, имя, отчество, адрес, контактный телефон заявителя;

— ИНН;

— ОГРНИП – только для индивидуальных предпринимателей.

Копии перечисленных документов, выданных организациями, должны быть заверены подписью руководителя и печатью, если иное не указано в приведенных выше списках.

Доверенность для оформления справки (сертификата) о резидентстве не требуется.

Поскольку сертификат резидента (справка о резидентстве) предназначена для использования за границей, в большинстве случаев после получения на ней требуется проставить апостиль, либо выполнить ее консульскую легализацию. Апостиль ставится на нотариальную копию справки в том случае, если она будет предъявлена в стране — участнице Гаагской конценции. Консульская легализация осуществляется для государств, не присоединившихся к Гаагской конценции и не признающих апостиль.

Подробнее об услугах по проставлению апостиля Вы можете прочитать здесь, о консульской легализации — здесь.

| Услуга | Стоимость (руб.) |

| Получение Справки о подтверждении постоянного местопребывания в Российской Федерации (о резидентстве РФ), включая стоимость доставки документов в Москву и из Москвы в СПб | 7900 |

| Проставление апостиля на Справке (в стоимость включена государственная пошлина) — если требуется | 4990 |

| Перевод апостилированной копии Справки на иностранный язык — если требуется | см. здесь |

| Отправка документов клиенту экспресс-почтой — если требуется | см. здесь |

Сводный прайс-лист на все виды юридических и иных услуг Компании «Петролекс» — на этой странице.

С порядком документального оформления заказов в нашей компании можно ознакомиться здесь.

Порядок оплаты услуг: предварительная оплата 100%.

Оплатить услуги возможно наличными и по безналичному расчету, а также различными способами (в том числе банковскими картами) через платежный интерфейс на нашем сайте. Подробнее об оплате читайте здесь.

Вы можете сэкономить свое время, заказав данную услугу дистанционно. Подробная информация — в этом разделе.

Есть вопросы? Задайте их с помощью расположенной ниже формы, обратитесь в наш офис или воспользуйтесь этими контактами:

+7(812)6429140, +7(812)6429141 +79643429141

Источник: petroleks.ru

Как избежать проблем с сертификатом налогового резидентства

Это юридические и физические лица, которые обязаны уплатить налог с полученного дохода в России. К ним относятся:

- общества, зарегистрированные на территории РФ;

- иностранные фирмы, которые обязаны уплатить налог согласно положениям международного договора;

- компании, орган управления которых находится в России.

Применительно к физическим лицам действует такое правило: резиденты — это те, кто 183 календарных дня на протяжении года находятся на российской территории. В расчет не принимаются короткие поездки для обучения или учебы.

Если работник нерезидент, то работодатель должен правильно рассчитать НДФЛ (размер будет повышенным). Кроме того, такой работник не может воспользоваться детскими, а также имущественными вычетами.

Об определении статуса физлица для расчета НДФЛ рассказано в Письме Министерства финансов от 15.02.2017 № 03-04-05/8334.

Отмена требования апостилирования сертификатов налогового резидентства между Россией и Казахстаном

О Юридической Юридическая является крупнейшей казахстанской независимой юридической фирмой, предоставляющей широкий спектр юридических услуг, которая существует на рынке более 20 лет и является одной из ведущих юридических фирм в Центральной Азии и Каспийском регионе. На протяжении всей своей деятельности Фирма успешно занимается налоговой практикой, в связи, с чем в 2021 году в структуре Фирмы был специально сформирован Департамент налогового права. В отличие от многих консалтинговых компаний налоговая команда GRATA в своем большинстве состоит из юристов и аудиторов, которые имеют опыт работы в органах налоговой службы. Указанное позволяет предоставлять нашим клиентам не только правильные, но и практически применимые консультации.

Рекомендуем прочесть: Отказ в пользу страховщика

• Представление и защита интересов в ходе налогового спора; • Возврат НДС из бюджета; • Сопровождение в ходе налоговых проверок; • Налогообложение недропользователей; • Международное налогообложение; • Налогообложение при финансировании (ценные бумаги, финансовые инструменты, договора займа); • Корпоративное налогообложение и налоговое планирование; • Налогообложение индивидуальных лиц; • Налоговое сопровождение и структурирование при сделках M • Правовая экспертиза налогового учета (налоговый аудит); • Налоговое администрирование.

Как подтвердить статус

Нужно получить справку о налоговом резидентстве. Для этого придется обратиться в межрегиональную инспекцию ФНС, занимающуюся централизованной обработкой информации, с заявлением (скачать файл шаблона заявления можно в конце статьи).

К заявлению нужно приложить документы о том, что компания получает доход за рубежом: контракты с партнерами, решение совета директоров о выплате дивидендов. На справках должна стоять подпись директора и печать фирмы.

Чтобы подтвердить статус за длительное время (более трех лет), нужны сведения об уплате налогов за границей.

Инспекторы сначала изучают предоставленные бумаги. Если нет претензий, выписывается справка о резидентстве РФ по форме КНД 1120008.

Как подать заявление в налоговую инспекцию

Выбирайте удобный способ обращения:

- через сайт налоговой инспекции;

- лично передать документы;

- сделать почтовое отправление.

В форме обращения уточните код:

- пишите цифры «0000», если сами подаете документы в канцелярию;

- укажите «9965», когда направляете почтовой связью.

Инспекторы, как известно, тщательно все проверяют и только потом дают ответ. Поэтому важно обезопасить себя и подтвердить, где вы находились:

- сделать копии страниц загранпаспорта о пересечении границы;

- получить справки о нахождении в России за требуемый отрезок времени;

- доказательства нахождения имущества за рубежом.

Например, документы о праве собственности на недвижимость и договор аренды. Иностранные бумаги обязательно следует перевести и нотариально заверить. Тогда инспекторы смогут их принять.

Как получить ответ

Выбирайте, как удобнее может быть получена справка о резидентстве юридического лица:

- на сайте инспекции;

- почтой на адрес, указанный в заявлении.

Информация, указанная в документе, действительна в течение 12 месяцев. Выдается именно на тот год, что вы указываете в заявлении. Можно получить сразу несколько экземпляров. Но об этом нужно сделать отметку в заявлении.

Случается, что фискальное ведомство не выдает справку. В такой ситуации заявителю отправляется обоснованный отказ. Можно пробовать устранить недостатки — собрать доказательства и снова обратиться за ответом. Срок для изучения бумаг составляет 40 дней.

Если нужно подтвердить налоговый статус, позаботьтесь об этом заранее. Соберите документы и отправьте в МИФНС удобным способом.

Сертификат резидента рф для казахстана

В целях упорядочения процедуры подтверждения постоянного местопребывания (резидентства) в Российской Федерации приказываю: 1. Утвердить прилагаемый Порядок подтверждения постоянного местопребывания (резидентства) в Российской Федерации. 2. Признать утратившим силу Письмо Государственной налоговой службы Российской Федерации от 30.01.96 N ВГ-4-06/7н «О подтверждении постоянного местопребывания в Российской Федерации». 3. Руководителям управлений ФНС России по субъектам Российской Федерации довести настоящий Приказ до нижестоящих налоговых органов и налогоплательщиков. 4. Контроль исполнения настоящего Приказа возложить на заместителя руководителя Федеральной налоговой службы Б.М. Короля.

1. Уполномоченный орган по подтверждению статуса налогового резидента Российской Федерации Федеральная налоговая служба Российской Федерации уполномочена Министерством финансов Российской Федерации подтверждать статус налогового резидента Российской Федерации для физических лиц (российских и иностранных), российских организаций и международных организаций, имеющих такой статус по законодательству Российской Федерации, для целей применения Соглашений (Конвенций) об избежании двойного налогообложения. 2. Форма выдачи подтверждения статуса налогового резидента Российской Федерации Подтверждение статуса налогового резидента Российской Федерации может оформляться: — в форме справки или — путем заверения соответствующей формы, установленной законодательством иностранного государства.

3. Порядок подтверждения статуса налогового резидента Российской Федерации 3.1. Справка, подтверждающая статус организации в качестве налогового резидента Российской Федерации, выдается в одном экземпляре и действительна в течение календарного года, в котором таковая выдана. Справка имеет стандартную форму.

Справка может быть выдана не только за текущий календарный год, но и за предыдущие годы при условии наличия всех необходимых документов, соответствующих запрашиваемому периоду. 3.2. Подтверждение статуса налогового резидента Российской Федерации осуществляется по принципу «одного окна» только Управлением международного сотрудничества и обмена информацией ФНС России.

Заявления налогоплательщиков по вопросу выдачи подтверждения могут быть направлены в Управление по почте либо переданы непосредственно в экспедицию ФНС России. Срок официального подтверждения статуса налогового резидента Российской Федерации составляет 30 календарных дней со дня поступления всех необходимых документов в ФНС России.

В отношении российской организации документы, подтверждающие статус организации как налогового резидента Российской Федерации, направляются по почте по адресу места нахождения юридического лица, указанному в Свидетельстве о постановке на учет в налоговом органе. Справочно.

В случае если фактический адрес российской организации не совпадает с адресом местонахождения, указанным в Свидетельстве о постановке на налоговый учет, для получения справки по фактическому адресу местонахождения организации к комплекту документов необходимо дополнительно представить копию уведомления налогового органа об изменении фактического адреса с отметкой налогового органа о его приеме. 4. Перечень документов, необходимых для получения подтверждения о статусе налогового резидента Российской Федерации 4.1.

Для российских организаций: а) заявление на бланке организации с указанием: — календарного года, за который необходимо подтверждение статуса налогового резидента Российской Федерации; — наименования иностранного государства, в налоговый орган которого представляется подтверждение; — перечня прилагаемых документов. Заявление должно быть подписано руководителем (главным бухгалтером) организации.

Справочно. В случае если заявление подписано уполномоченным представителем организации (в соответствии со статьями 27 и 29 Налогового кодекса Российской Федерации), необходимо дополнительно представить копию документа, подтверждающего полномочия этого лица представлять интересы организации, в частности, в отношениях с налоговыми органами; б) копии документов, обосновывающих получение доходов в иностранном государстве.

К таким документам относятся: — договор (контракт); — решение общего собрания акционеров о выплате дивидендов; — уставные документы (для целей освобождения средств, направленных организацией своему обособленному подразделению в иностранном государстве, от налогообложения в этом государстве). Копии указанных документов должны быть подписаны руководителем и заверены печатью организации.

Справочно. Если копия договора (контракта), действующего более одного года, для целей выдачи подтверждения уже представлялась ранее в Управление, повторного представления ее не требуется.

Для этого в заявлении организации должна содержаться ссылка на письмо, которым копия упомянутого договора (контракта) направлялась ранее; в) копия Свидетельства о постановке на учет в налоговом органе, заверенная нотариально (не ранее чем за 3 месяца от даты обращения организации с заявлением о выдаче подтверждения); г) копия Свидетельства о внесении записи в Единый государственный реестр юридических лиц (ЕГРЮЛ, ОГРН), заверенная печатью организации и подписью ее руководителя. Справочно.

В случае если организацией для целей выдачи подтверждения копия Свидетельства (ЕГРЮЛ, ОГРН) уже представлялась ранее и с момента ее поступления в Управление не происходило изменений содержащихся в Свидетельстве сведений, повторного ее представления не требуется. Для этого в заявлении организации должна содержаться ссылка на письмо, которым копия упомянутого Свидетельства (ЕГРЮЛ, ОГРН) направлялась ранее.

4.2. Для российских организаций в целях возврата налога на добавленную стоимость, включенного в стоимость услуг резидентами иностранных государств Европейского Союза: а) заявление на бланке организации с указанием: — наименования иностранного государства, входящего в Европейский Союз, в налоговый орган которого представляется подтверждение для осуществления возврата НДС; — перечня прилагаемых документов.

Справочно. В случае если заявление подписано уполномоченным представителем организации (в соответствии со статьями 27 и 29 Налогового кодекса Российской Федерации), необходимо дополнительно представить копию документа, подтверждающего полномочия этого лица представлять интересы организации, в частности, в отношениях с налоговыми органами; б) копия Устава организации, в том числе выписка, содержащая общие сведения об организации (ее название и адрес местонахождения юридического лица) и видах ее деятельности, осуществляемых в Российской Федерации, с переводом на английский язык; в) копия Свидетельства о постановке на учет в налоговом органе, заверенная нотариально (не ранее чем за 3 месяца от даты обращения организации с заявлением о выдаче подтверждения); г) копия Свидетельства о внесении записи в Единый государственный реестр юридических лиц (ЕГРЮЛ, ОГРН), заверенная печатью организации и подписью ее руководителя.

Справочно. В случае если организацией для целей выдачи подтверждения копия Свидетельства (ЕГРЮЛ, ОГРН) уже представлялась ранее и с момента ее поступления в Управление не происходило изменений содержащихся в Свидетельстве сведений, повторного ее представления не требуется.

Для этого в заявлении организации должна содержаться ссылка на письмо, которым копия упомянутого Свидетельства (ЕГРЮЛ, ОГРН) направлялась ранее; д) копия договора (контракта) на оказание услуг по возврату НДС из иностранного государства. Справочно.

Обращаем внимание, что подтверждение для целей применения Соглашений (Конвенций) об избежании двойного налогообложения осуществляется только для российских организаций, образованных в соответствии с законодательством Российской Федерации. 4.3.

Для российских и иностранных физических лиц: а) заявление в произвольной форме с указанием: — календарного года, за который необходимо подтверждение статуса налогового резидента Российской Федерации; — наименования иностранного государства, в налоговый орган которого представляется подтверждение; — фамилии, имени, отчества заявителя и его адреса; — перечня прилагаемых документов и контактного телефона; б) копии документов, обосновывающих получение доходов в иностранном государстве. К таким документам относятся: — договор (контракт); — решение общего собрания акционеров о выплате дивидендов; — приглашение и др.

Справочно. В случае если копия договора (контракта), действующего более одного года, для целей выдачи подтверждения уже представлялась ранее в Управление, повторного представления ее не требуется.

Для этого в заявлении должна содержаться ссылка на письмо, которым копия упомянутого договора (контракта) направлялась ранее; в) копии всех страниц общегражданских российского и заграничного паспортов. Справочно.

Если физическим лицом для целей выдачи подтверждения копии указанных документов уже представлялись ранее и с момента поступления их в Управление не происходило изменений содержащихся в них сведений, повторного представления их не требуется. Для этого в заявлении такого лица должна содержаться ссылка на письмо, которым копии упомянутых документов направлялись ранее; г) таблица расчета времени пребывания на территории Российской Федерации в произвольной форме; д) дополнительно для иностранных физических лиц копия документа о регистрации по месту пребывания в Российской Федерации.

Справочно. Если физическое лицо является гражданином иностранного государства, с которым у Российской Федерации существует действующее Соглашение о безвизовом режиме, то для целей получения подтверждения за указанный в заявлении период представляются в Управление дополнительные документы, обосновывающие фактическое нахождение этого лица на территории Российской Федерации не менее 183 дней в календарном году.

Такими документами могут быть, например, справка с места работы в Российской Федерации, табель учета рабочего времени, копии авиа- и железнодорожных билетов и др.; е) дополнительно для индивидуальных предпринимателей копия Свидетельства о постановке на учет в налоговом органе физического лица, заверенная нотариально (не ранее чем за 3 месяца от даты обращения с заявлением о выдаче подтверждения), и копия Свидетельства о внесении в Единый государственный реестр индивидуальных предпринимателей (ОГРНИП). Справочно.

Если индивидуальным предпринимателем для целей выдачи подтверждения копия Свидетельства (ОГРНИП) уже представлялась ранее и с момента поступления ее в Управление не происходило изменение содержащихся в Свидетельстве сведений, повторного ее представления не требуется. Для этого в заявлении такого лица должна содержаться ссылка на письмо, которым копия упомянутого Свидетельства (ОГРНИП) направлялась ранее.

Почтовый адрес Управления международного сотрудничества и обмена информацией Федеральной налоговой службы: 127381, г. Москва, Неглинная ул., д. 23. Контактный телефон 913-0019. Приемная ФНС России расположена по адресу: г. Москва, Неглинная ул., д. 23, проезд: станция метро «Кузнецкий мост» или «Охотный ряд».

Часы работы: с понедельника по четверг — с 9.00 до 18.00, пятница — с 9.00 до 16.45, обед — с 12.30 до 13.15. Телефоны для получения информации о дате и входящем номере регистрации заявлений налогоплательщиков: 913-0237, 913-0246. Письмо Государственной налоговой службы от 30.01.96 N ВГ-4- 06/7н «О подтверждении постоянного местопребывания в Российской Федерации» признается утратившим силу.

Рекомендуем прочесть: Корреспонденция счетов при оплте патента иностранца из средств организации

Источник: warvisual.ru