Введение отчетности по форме СЗВ-М в 2016 году обусловлено появлением в Законе от 28.12.2013 № 400-ФЗ «О страховых пенсиях» статьи 26.1, которая установила новые положения о выплате страховой пенсии пенсионерам в период их работы или иной деятельности (ч. 2 ст. 3 Закона от 29.12.2015 № 385-ФЗ). Цель данной отчетности — определить, работает пенсионер или нет. Эта информация, по замыслу создателей формы, избавит пенсионеров от визитов в пенсионный фонд и подачи заявлений о возобновлении индексации страховой пенсии.

Дело в том, что решение о начислении доплат и компенсаций неработающим пенсионерам ПФР выносит в месяце, следующем за получением сведений СЗВ-М от работодателей-страхователей (ч. 6 ст. 26.1 Закона от 28.12.2013 № 400-ФЗ № 400-ФЗ). Повышенная таким образом пенсия выплачивается с месяца, следующего за месяцем, в котором было вынесено указанное решение.

Отчет по форме СЗВ-М обязаны подавать все работодатели – организации и ИП, выплачивающие заработную плату работникам как по трудовым договорам, так и по ГПД и договорам оказания услуг. Эта отчетность относится к категории персонифицированного учета и регламентируется Законом от 01.04.1996 № 27-ФЗ (закон). Отчет подается в ПФР ежемесячно до 15-го числа.

СЗВМ. Сведения о застрахованных лицах

Согласно пункту 2.2 ст. 11 закона, в форму включаются данные о каждом застрахованном лице. Бланк не содержит сведений о заработке, а лишь информирует пенсионный фонд о наличии взаимоотношений с работниками. В форме указываются:

- страховой номер индивидуального лицевого счета работника;

- его фамилия, имя и отчество;

- ИНН (при наличии).

Отчетность необходимо представлять и в том случае, если в отчетном месяце заработная плата не выплачивалась, но сотрудник продолжал числиться в компании.

Индивидуальные предприниматели без наемных работников от сдачи СЗВ-М освобождены. Кроме того, согласно абзацу 5 ст. 1 закона, не обязаны подавать форму и иные самостоятельно обеспечивающие себя работой лица:

- адвокаты;

- нотариусы;

- арбитражные управляющие.

В зависимости от количества работников форму можно подать в электронном виде или на бумажном носителе. Способы подачи СЗВ-М приведены в п. 2 ст. 8 и п. 2.2 ст. 11 закона.

Если численность персонала 25 и более человек, работодатели обязаны составлять сведения исключительно в электронном формате и подписывать усиленной квалифицированной электронной подписью. За нарушение способа подачи предусмотрен штраф по ст. 17 закона в размере 1 тыс. рублей.

Если количество работников составляет 24 и менее человек, отчитаться можно на бумаге. При этом работодатель вправе подать СЗВ-М и в электронном виде.

Отчетность подается в то отделение ПФР, где зарегистрирован работодатель (пп. 1, 2.2 ст. 11 закона о персонифицированном пенсионном учете).

Если в компании есть обособленные подразделения (ОП), поставленные на учет в территориальном отделении ПФР по месту нахождения, и в них трудоустроены работники, то, согласно ст. 1, пп. 1, 2.2 ст. 11 закона, по каждому такому ОП нужно подготовить отдельную форму и отправить ее в соответствующее отделение фонда.

Вопросы пользователей при заполнении формы СЗВ-М

Срок сдачи СЗВ-М прописан в п. 2.2 ст. 11 закона. Отчитываться необходимо ежемесячно до 15-го числа. Опоздание с отправкой формы может привести к штрафу в размере 500 рублей за каждого работника (п. 2.2 ст. 11, ст.

17 закона).

Согласно письму ПФ РФ от 28.12.2016 № 08-19/19045, если срок представления отчета выпадает на выходной или праздничный день, СЗВ-М нужно подать не позже следующего рабочего дня.

Таким образом, в 2021 году сроки сдачи СЗВ-М следующие:

- за апрель – до 17.05.2021;

- за май – до 15.06.2021;

- за июнь – до 15.07.2021;

- за июль – до 16.08.2021;

- за август – до 15.09.2021;

- за сентябрь – до 15.10.2021;

- за октябрь – до 15.11.2021;

- за ноябрь – до 15.12.2021;

- за декабрь – до 17.01.2022.

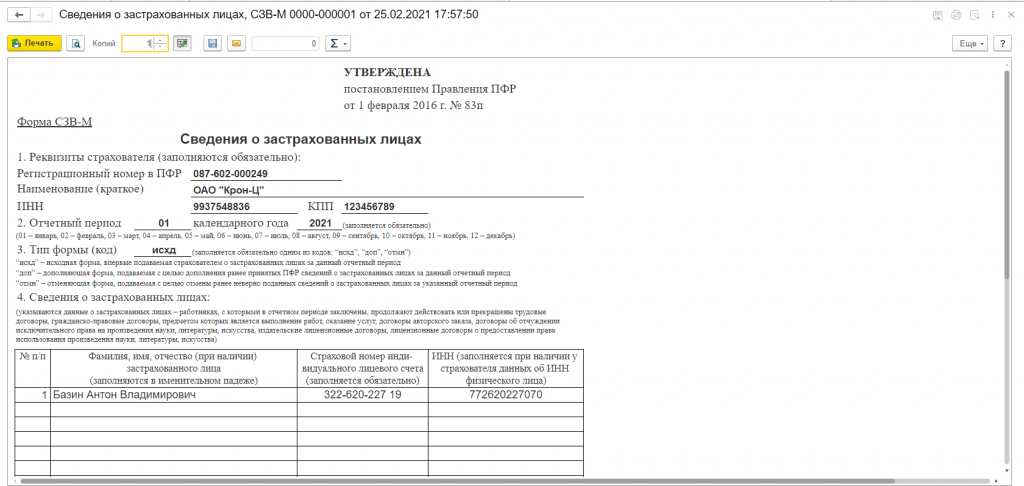

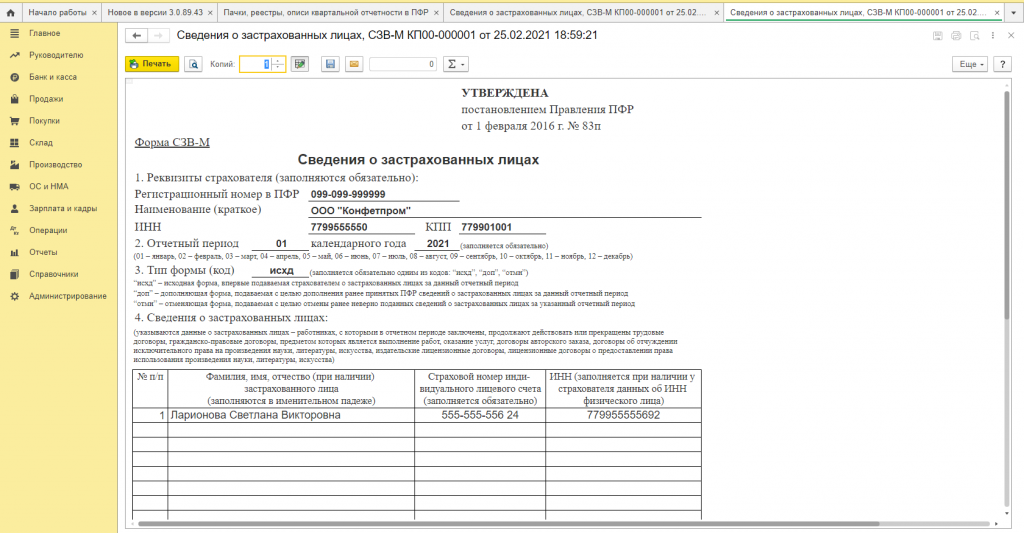

Форма СЗВ-М утверждена Постановлением Правления ПФ РФ от 01.02.2016 № 83п. Указания по ее заполнению размещены в самом бланке.

Отчет содержит 4 раздела.

Шаг первый – заполнение раздела 1 «Реквизиты страхователя». В нем указываются:

- «Регистрационный номер в ПФР» — этот номер нужно взять из уведомления ПФР, выданного фондом при постановке организации на учет;

- «Наименование (краткое)» — берется из учредительных документов компании или из свидетельства о регистрации физлица в качестве ИП;

- «ИНН» — этот реквизит указан в свидетельстве о постановке на учет в ИФНС;

- «КПП» — данный код также можно взять из свидетельства о постановке на учет. Обособленное подразделение свой КПП указывает по месту нахождения. ИП этот реквизит не заполняют.

Шаг второй – заполнение раздела «Отчетный период».

В поле «Отчетный период» проставляется код месяца подачи отчета. Обратите внимание, что, согласно постановлению № 83п, исправление номера отчетного периода в форме не предусмотрено. С учетом того, что форму можно предоставлять и до окончания отчетного периода, специалисты ПФР могут посчитать, что сведения представлены именно за тот период, который указан в бланке. Это может привести к штрафам. Спасти от санкций поможет только самостоятельное выявление и исправление ошибки, как произошло по результатам рассмотрения Верховным Судом РФ дела в Определении от 22.07.2019 № 305-ЭС19-2960;

В поле «календарный год» указывается год формирования отчета.

Шаг третий – заполнение раздела «Тип формы». Для его заполнения предлагаются три варианта обозначений:

- «исхд» — или исходная форма, то есть подаваемая в первый раз за данный отчетный период;

- «доп» — этот код указывается в случае, если дополняются ранее представленные сведения (это может быть отражение в отчете работника, зачисленного в последний день месяца). Дополняющая форма требуется для того, чтобы сообщить информацию, которой в исходной СЗВ-М или не было вообще, или была, но указана неверно;

- «отмн» — код, указывающий на отмену ранее поданных неверных сведений. К примеру, если отчет был сдан раньше срока, а уже после этого кто-либо из сотрудников уволился.

Шаг четвертый – заполнение раздела «Сведения о застрахованных лицах».

В этом разделе нужно указать данные всех работников, которые были приняты, продолжали трудиться или уволены в том месяце, за который представляется отчет. Для этого заполняется таблица, состоящая из четырех граф:

- № по порядку;

- Фамилия, имя, отчество (если есть) – в именительном падеже;

- СНИЛС;

- ИНН.

СНИЛС заполняется обязательно, а ИНН, согласно пп. 3 п. 2.2 ст. 11 закона, п. 4 формы СЗВ-М, утвержденной Постановлением Правления ПФР от 01.02.2016 № 83п – при наличии у работодателя такой информации. При этом если фонд обнаружит, что ранее по данному сотруднику страхователь отправлял в ИФНС справку о доходах с указанием ИНН, то его могут оштрафовать.

Фамилия, имя, отчество и СНИЛС должны соответствовать сведениям, указанным в документе, подтверждающем постановку на учет в системе персучета.

Форма подписывается руководителем с указанием его должности и расшифровкой подписи. Проставляется дата составления отчета и ставится печать (если есть).

Если страхователь представит отчет в срок, но укажет в нем неполную или недостоверную информацию (Ф.И.О., СНИЛС и ИНН работников), его могут оштрафовать по п. 2.2 ст. 11, ст. 17 закона. Размер штрафа – 500 рублей за каждое застрахованное лицо. Кроме того, к ответственности могут привлечь и должностных лиц компании по КоАП РФ.

А вот ИП как должностное лицо не накажут, а привлекут лишь по норме закона о персучете.

Как заполнить СЗВ-М в различных ситуациях.

Данные указываются в СЗВ-М независимо от того, выплачивалось ли вознаграждение. Поэтому даже если договор заключен в одном месяце, а выплаты производились в другом, отчет нужно представить и за месяц, когда вознаграждение не выплачивалось.

Часть 1 ст. 261 ТК РФ, п. 2.2 ст. 11 Закона о от 01.04.1996 № 27-ФЗ

Внешние совместители – данные о них отражаются в отчете, так как с ними действуют трудовые договоры.

Заполнить две формы СЗВ-М:

— одну — с типом «отмн.». В нее переносятся сведения о сотруднике из ошибочного отчета;

Источник: www.v2b.ru

Как сформировать выписку из СЗВ-СТАЖ и СЗВ-М для одного сотрудника

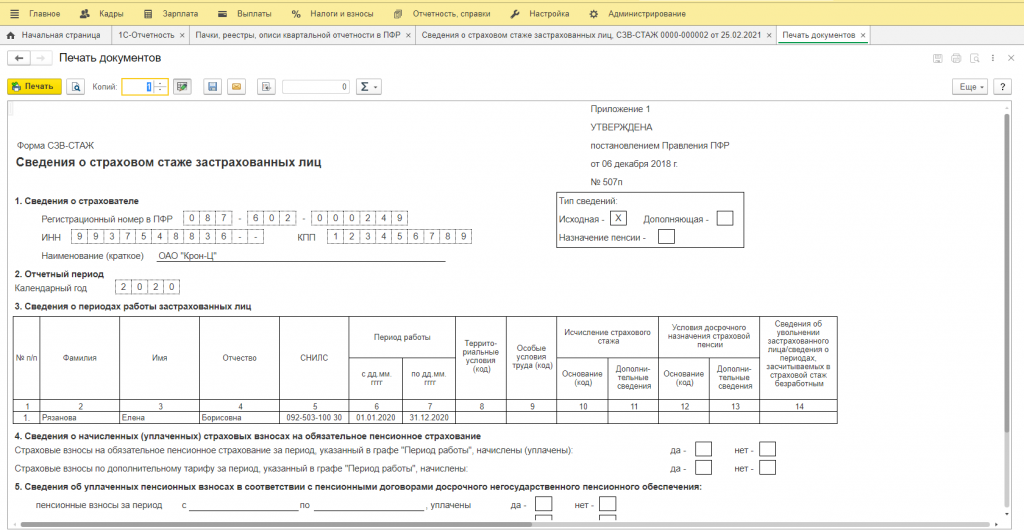

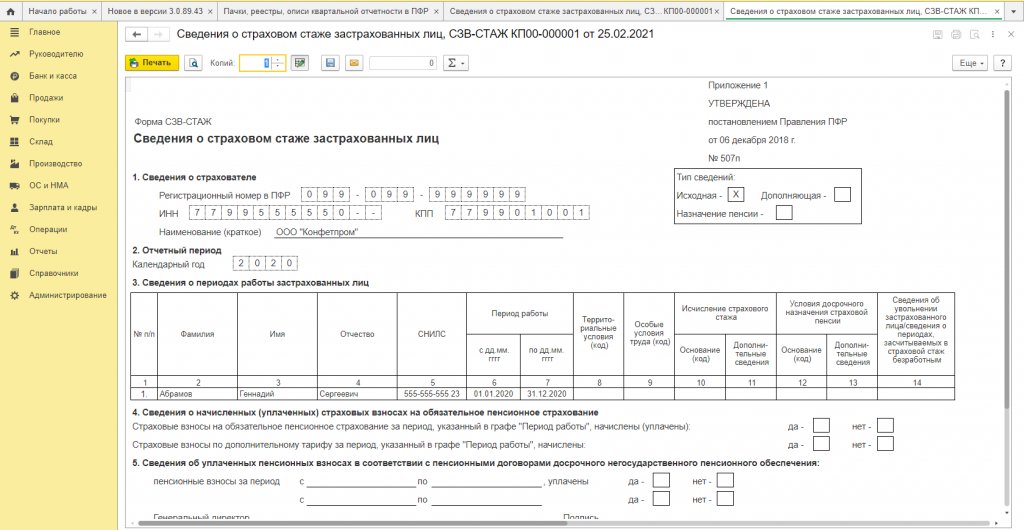

Данную «выписку» можно сформировать непосредственно из «Сведения о страховом стаже застрахованных лиц, СЗВ-СТАЖ». В списке выделить нужного сотрудника. Печатную форму можно получить по кнопке СЗВ-СТАЖ.

После чего откроется печатная форма СЗВ-СТАЖ для одного сотрудника.

Перечень форм переучета, предоставляемых в случае увольнения сотрудника также включает в себя форму СВЗ-М.

Для формирования СВЗ-М на одного сотрудника в программе «1С:Зарплата и управление персоналом 8» редакции 3 нужно выбрать пункт меню Отчетность -> Cправки -> 1С-Отчетность -> Отчетность по физлицам -> Сведения о застрахованных лицах, СЗВ-М.

Поскольку отчет СЗВ-М ежемесячный то для увольняемого сотрудника в поле Отчетный период последний месяц работы рекомендуется установить, если сотрудник не запросил такой отчет и за другие месяцы.

По кнопке Подбор необходимо выбрать сотрудника, сохранить отчет и по кнопке СЗВ-М получить его печатную форму.

Формирование отчетов СЗВ-СТАЖ и СЗВ-М из программы «1С: Бухгалтерия Предприятия» для одного сотрудника.

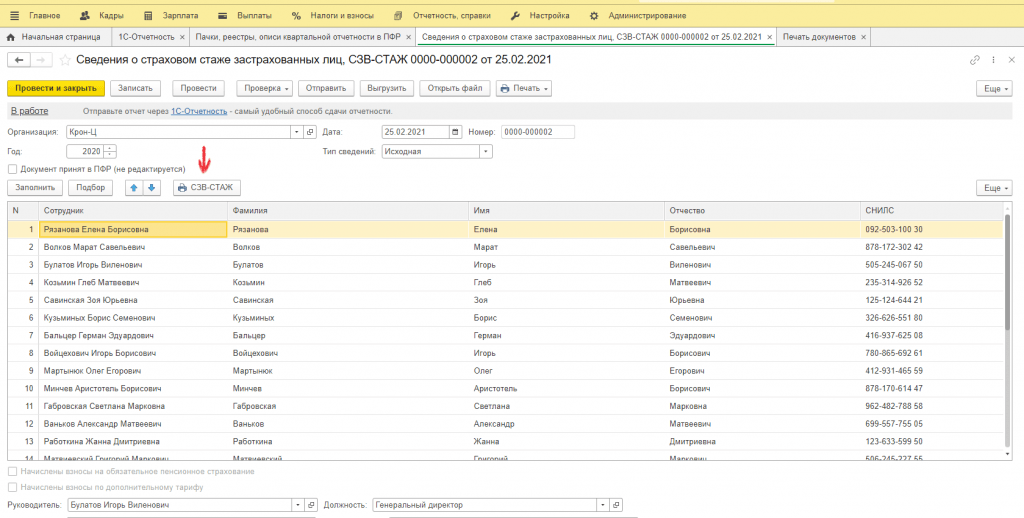

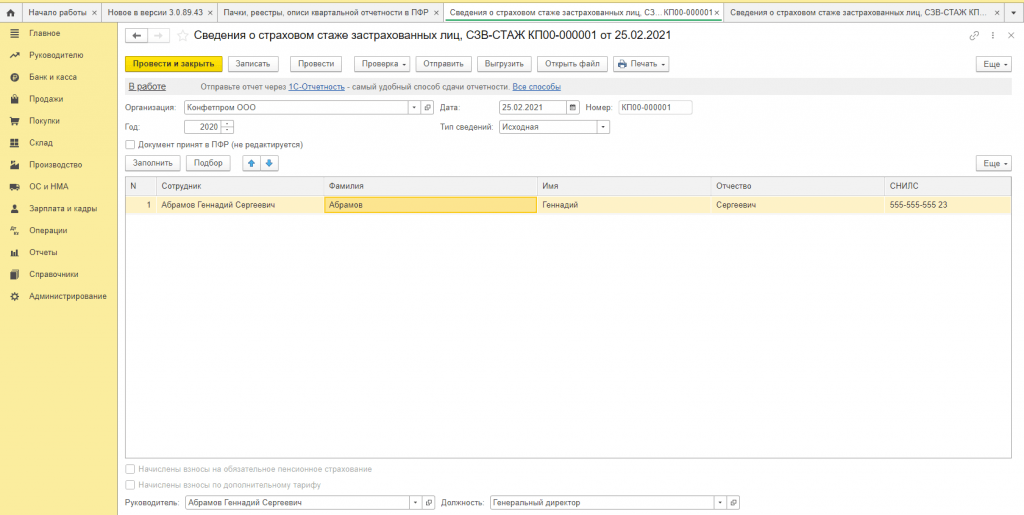

Для формирования СЗВ-СТАЖ на одного сотрудника необходимо перейти в раздел Зарплата и кадры -> Страховые взносы -> ПФР, пачки, реестры, описи -> Создать -> Сведения о страховом стаже, СЗВ-СТАЖ. В открывшейся форме по кнопке подбор выбрать сотрудника, записать, провести.

Далее его можно будет распечатать.

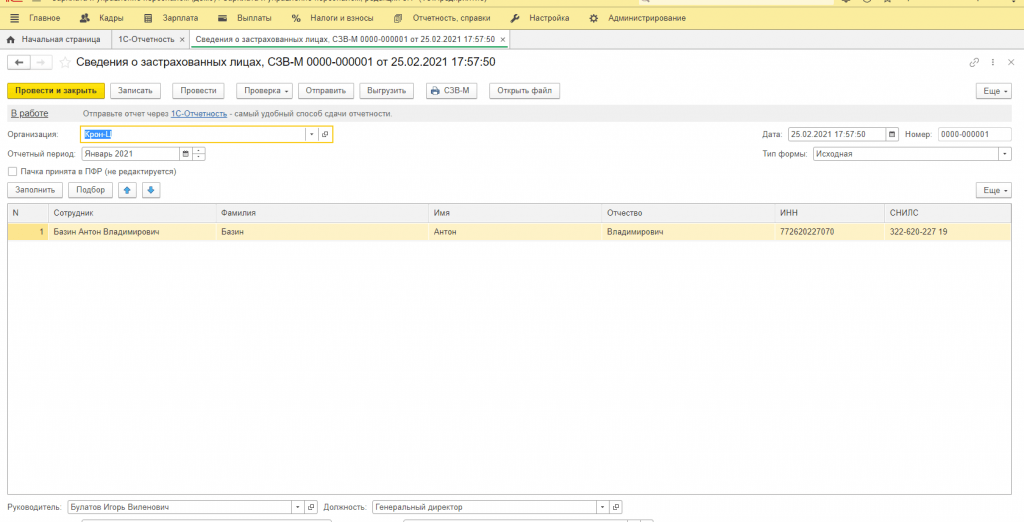

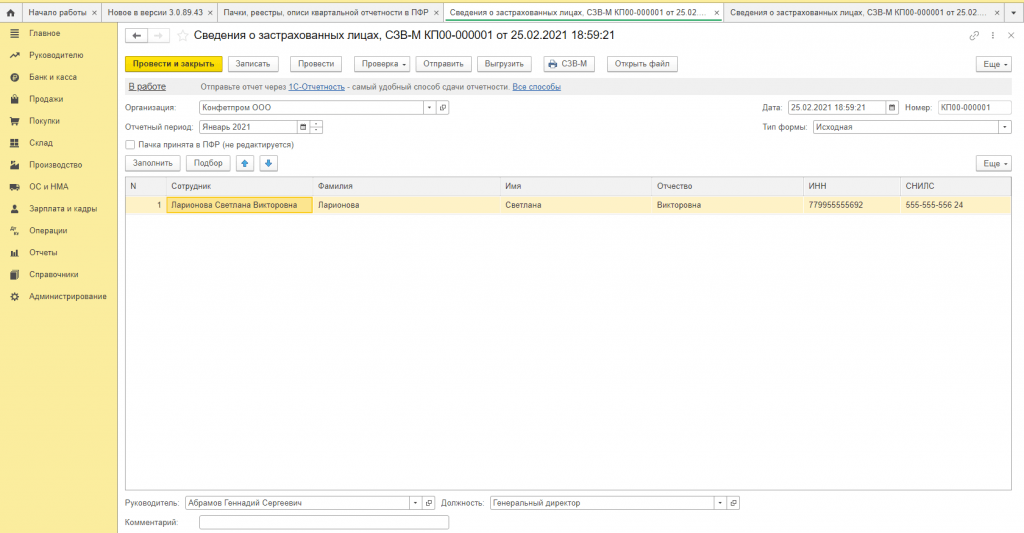

Аналогичным образом можно заполнить форму СЗВ-М на одного сотрудника. Для формирования СЗВ-М на одного сотрудника необходимо перейти в раздел Зарплата и кадры -> Страховые взносы -> ПФР, пачки, реестры, описи -> Создать -> Сведения о застрахованных лицах, СЗВ-М. В открывшейся форме по кнопке подбор выбрать сотрудника, записать, провести.

После проведения распечатать документ по кнопке СЗВ-М

Это может быть вам интересно:

Источник: www.maple.ru

СЗВ-М 2021

• Обновленная форма СЗВ-М.

• Срок сдачи СЗВ-М.

• Как заполнить СЗВ-М.

• Ошибки в СЗВ-М. Штрафы за них.

Ирина Пугачёва,

Главный бухгалтер группы компаний «Ваш Консультант»

4 мин. на прочтение

СЗВ-М должны сдавать все организации не позднее 15-го числа месяца, следующего за отчетным.

Обновленная форма СЗВ-М

С отчетности за май сдавайте СЗВ-М по новой форме.

Постановление с новой формой и порядком ее заполнения действует с 30 мая. Саму СЗВ-М по сравнению с предыдущей по сути не изменили, только внесли технические правки.

Что касается порядка заполнения, в него перенесли правила отражения отчетного периода и кода типа формы. Можно выделить еще такие нюансы:

- в поле «Полное или сокращенное наименование» указывают название организации по учредительным документам;

- в графе «Фамилия, имя, отчество (при наличии) застрахованного лица» сведения нельзя сокращать или заменять инициалами;

- в графе «N п/п» нумерация должна быть сквозной.

ИП, у которых нет сотрудников, работающих по трудовому или гражданско-правовому договору, не нужно сдавать отчет СЗВ-М.

Срок сдачи СЗВ-М

Сведения по форме СЗВ-М нужно подавать ежемесячно не позднее 15-го числа месяца, следующего за отчетным.

Например, срок подачи СЗВ-М за январь — не позднее 15 февраля; срок подачи СЗВ-М за март — не позднее 15 апреля; срок подачи СЗВ-М за апрель — не позднее 15 мая.

Если 15-е число выпадет на выходной (нерабочий праздничный, нерабочий) день, сведения нужно представить не позднее ближайшего следующего за ним рабочего дня.

Например, срок сдачи СЗВ-М за июль 2021 г. — не позднее 16 августа 2021 г.

Если вы не представите в срок сведения по форме СЗВ-М, вам грозит штраф в размере 500 руб. за каждое застрахованное лицо.

Как заполнить СЗВ-М

Порядок заполнения формы СЗВ-М приведен в Приложении 2 к Постановлению Правления ПФР от 15.04.2021 N 103п.

В отчете необходимо заполнить четыре раздела.

В разд. 1 «Реквизиты страхователя» укажите:

- регистрационный номер в ПФР. Он указан в уведомлении из Пенсионного фонда, полученном при регистрации. Его можно узнать также в местном отделении ПФР, налоговой инспекции;

- наименование (полное или сокращенное);

- ИНН из свидетельства о постановке на учет в налоговом органе;

- КПП. Организации указывают код из свидетельства о постановке на учет организации, обособленные подразделения — код по своему месту нахождения. ИП данное поле не заполняют.

В разд. 2 «Отчетный период календарного года» отразите:

- месяц, за который подаете отчет. Например, в отчете за июнь укажите «06», за июль — «07». Если вы неверно отразите месяц, проверяющие могут посчитать, что отчет сдан за указанный месяц. В результате вам могут начислить штраф. Однако Верховный Суд РФ указал: нельзя наложить штраф, если в своевременно представленном отчете лицо самостоятельно выявило такую ошибку и исправило ее;

- год, за который подаете СЗВ-М. Например, если вы отчитываетесь за один из периодов 2021 г., в этом поле укажите «2021».

В разд. 3 «Тип формы (код)» укажите один из трех вариантов:

- «Исходная» — если сведения представляете впервые;

- «Дополняющая» — если дополняете ранее поданные сведения (например, не включили в отчет сотрудника, которого приняли на работу в последний день месяца);

- «Отменяющая» — если отменяете неверные сведения, представленные ранее.

В разд. 4 «Сведения о застрахованных лицах» укажите информацию о каждом застрахованном лице :

- фамилию, имя, отчество (при наличии) в именительном падеже;

- СНИЛС;

- ИНН (если у вас есть такие данные).

В графах, где отражаются Ф.И.О. и СНИЛС, информацию укажите в соответствии с документом, подтверждающим регистрацию застрахованного лица в системе персонифицированного учета.

Отчет СЗВ-М, составленный на бумаге, должен быть подписан руководителем организации (доверенным лицом) или ИП и заверен печатью (при наличии) (п. 3 Порядка заполнения формы СЗВ-М). В нем должна быть указана также дата заполнения. Электронный отчет нужно заверить усиленной квалифицированной электронной подписью.

Если вы представите неполные и (или) недостоверные сведения о застрахованных лицах, вам грозит штраф.

В то же время допускается не указывать ИНН застрахованного лица, если у вас нет таких сведений. Однако вас могут оштрафовать, если ПФР выяснит, что в документах, ранее поданных в инспекцию, ИНН сотрудника был указан.

Ошибки в СЗВ-М. Штрафы за них

Если отчет в ПФР — СЗВ-М сдан не вовремя или с ошибками — 500 руб. за каждое лицо, сведения о котором поданы с опозданием или ошибкой.

Если сдана дополняющая СЗВ-М, то предусмотрен штраф 500 руб. за каждое лицо, не указанное в первичном отчете.

Если вы нашли ошибку в представленной СЗВ-М или получили от ПФР уведомление об устранении ошибок и несоответствий, сдайте корректирующую форму. Срок подачи исправлений по уведомлению ПФР — 5 рабочих дней со дня его получения, по собственной инициативе — в любое время.

Отменяющую форму используйте для отмены ошибочных данных. Например, вы включили в СЗВ-М человека, который у вас в отчетном периоде не работал. Сдайте СЗВ-М с типом «Отменяющая», указав данные только этого человека.

Дополняющая форма нужна, чтобы сообщить сведения, которых в исходной СЗВ-М не было вообще, или верные данные вместо отмененных. Так, если забыли указать в СЗВ-М работника, сдайте только на него форму с типом «Дополняющая».

Чтобы исправить ошибку в Ф.И.О., ИНН или СНИЛС работника, сдайте две СЗВ-М:

- первую — с типом «Отменяющая». В нее перенесите данные о работнике из ошибочной формы;

- вторую — с типом «Дополняющая». В ней укажите верные данные.

Но даже если вы получили штраф есть шансы варианты его снизить. Приведу пример из судебной практики Московского округа. Страхователь подал СЗВ-М с опозданием на один рабочий день (вместо пятницы — в понедельник). ПФР оштрафовал его на 533 тыс. руб. Однако в суде организации удалось снизить размер санкции до 1 тыс. руб. Смягчающими обстоятельствами судьи посчитали:

- отсутствие сведений о нарушении порядка подачи СЗВ-М ранее;

- незначительный период просрочки.

Отмечу, это одни из наиболее частых оснований, по которым получается снизить размер штрафа.

Подробнее изучить обновлённую форму, особенности заполнения и возможности снижения штрафа за СЗВ-М поможет обзор в системе КонсультантПлюс.

Источник: vashkons.ru