В 2022 году страхователи по-прежнему исчисляют страховые взносы, но платят их в Федеральную налоговую службу. Есть одно исключение: как и до смены администратора взносов, нужно платить в ФСС взносы от несчастных случаев на производстве.

Ставки взносов в 2022 году (таблица)

- на случай материнства и болезни;

- медицинские;

- пенсионные;

- на травматизм.

Предприниматели платят страховые взносы еще и за себя — в ПФР и ФФОМС, но рассматривать их в этой статье мы не будем. Подробнее об этом в статье.

Общая ставка взносов в 2022 году составляет 30 % плюс ставка страховых взносов от несчастных случаев (величина переменная и зависит от опасности производства). Тарифы в 2022 году напрямую зависят от максимального значения базы для расчета страховых взносов. Размеры тарифов для преобладающей массы плательщиков приведены в таблице.

Таблица Тарифы

| 01 | применяющие основной тариф страховых взносов | НР, ВПНР, ВЖНР | 22.0% | 10.0% | 5.1% | 2.9% | 1.8% |

| 06 | осуществляющие деятельность в области информационных технологий | ОДИТ, ВПИТ, ВЖИТ | 6.0% | — | 0,1% | 1,5% | 1,5% |

| 07 | производящие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов | ЧЭС, ВПЭС, ВЖЭС | 0% | — | 0% | 0% | 0% |

| 11 | благотворительные организации, применяющие УСН | АСБ, ВПСБ, ВЖСБ | 20.0% | — | 0% | 0% | 0% |

| 13 | получившие статус участников проекта «Сколково» | ИЦС, ВПЦС, ВЖЦС | 14.0% | — | 0% | 0% | 0% |

| 14 | получившие статус участника свободной экономической зоны на территориях Республики Крым и города федерального значения Севастополя | КРС, ВПКС, ВЖКС | 6.0% | — | 0.1% | 1.5% | 1.5% |

| 15 | получившие статус резидента территории опережающего социально-экономического развития | ТОР, ВПТР, ВЖТР | 6.0% | — | 0.1% | 1.5% | 1.5% |

| 16 | получившие статус резидента свободного порта Владивосток | СПВЛ, ВПВЛ, ВЖВЛ | 6.0% | — | 0.1% | 1.5% | 1.5% |

| 17 | получившие статус резидента особой экономической зоны в Калининградской области | КЛН, ВПКЛ,ВЖКЛ | 6.0% | — | 0.1% | 1.5% | 1.5% |

| 18 | осуществляющие производство и (или) оказание услуг по созданию анимационной аудиовизуальной продукции | АНМ, ВПАН,ВЖАН | 8.0% | — | 4% | 2% | 1.8% |

| 19 | получившие статус участника специального административного района на территориях Калининградской области и Приморского края, производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском открытом реестре судов | САР, ВЖАР, ВПАР | 0% | — | 0% | 0% | 0% |

| 20 | признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24 июля 2007 года № 209-ФЗ | МС, ВЖМС, ВПМС | 10% | 10% | 5% | 0% | 0% |

| 22 | осуществляющие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции | ЭКБ, ВЖЭК, ВПЭК | 0.1% | — | 0.1% | 1.5% | 1.5% |

| 23 | получившие статус участников проекта в соответствии с Федеральным законом от 29 июля 2017 года № 216-ФЗ «Об инновационных научно-технологических центрах …» | ИНТЦ, ВЖТЦ, ВПТЦ | 14% | — | 0% | 0% | 0% |

| 24 | основной вид экономической деятельности которых указан в п. 13.1 ст. 427 НК | ОВЭД, ВЖОВ, ВПОВ | 10.0% | 10.0% | 5% | 0% | 0% |

| 25 | зарегистрированные на территории Курильских островов | ОСТ, ВЖОС, ВПОС | 6% | — | 0.1% | 1.5 | 1.5 |

Субъекты малого предпринимательства в 2022 году смогут продолжить платить страховые взносы по тарифу 15 % в части, которая превышает МРОТ. Каждый месяц нужно выделять из суммы выплат ту часть, которая превышает МРОТ, установленный на начало расчетного периода, и применять к ней пониженный тариф. Часть в пределах МРОТ облагается страховыми взносами по стандартным правилам, которые мы описали выше.

Какие модели бизнеса бывают в страховании / Страховой агент

КАК ЗАРАБОТАТЬ НА АВТОЗАПЧАСТЯХ С ПОМОЩЬЮ СТРАХОВЫХ КОМПАНИЙ? / ПРИБЫЛЬ/ ИДЕЯ БИЗНЕСА / ЧАСТЬ 1

Часть сверх МРОТ облагается по такой схеме: взносы на ОПС уплачиваются по ставке 10 % (и в пределах 1 565 000 рублей, и сверх этой суммы), взносы на ОМС уплачиваются по ставке 5 %, взносы на ВНиМ не уплачиваются.

Сдавайте единый расчет по страховым взносам в срок и без ошибок! Пользуйтесь Экстерном 14 дней бесплатно!

Куда сдавать отчетность

В 2022 году по взносам нужно отчитываться в ФНС и ФСС.

Расчет по страховым взносам сдается в ФНС ежеквартально до 30-го числа месяца, начинающегося сразу после отчетного периода.

Помимо данного расчета страхователям нужно сдавать форму 4-ФСС. С 2022 года форму планируют существенно поменять. 4-ФСС больше не будет касаться расходов на выплату страхового обеспечения, из ее состава уберут таблицы с расчетами по ОСС от несчастных случаев на производстве и профзаболеваний и расходами, но добавят таблицу с расшифровкой сведений об облагаемой базе и исчисленных взносах.

Пример расчета

Фонд зарплаты ООО «КГБ» в январе 2022 года составил 358 200 рублей — 9 сотрудников с окладом 39 800 рублей. Ни у кого из сотрудников выплаты не вышли за рамки установленного законом лимита. ООО «КГБ» относится к малому бизнесу. По ставке 0,3 % ООО «КГБ» платит «травматические» взносы.

Бухгалтер ООО «КГБ» рассчитал взносы по каждому сотруднику и в целом по ООО и получил такие значения:

ОПС = 13 890 × 22 % + 25 910 × 10 % = 3 055,8 + 2 591 = 5 646,8 руб.

5 646,8 × 9 = 50 821,2 руб.

ОМС = 13 890 × 5,1 % + 25 910 × 5 % = 708,39 + 1 295,5 = 2 003,89 руб.

2 003,89 × 9 = 18 035,01 руб.

ОСС = 13 890 × 2,9 % + 25 910 × 0 % = 402,81 руб.

402,81 × 9 = 3 625,29 руб.

Взносы на травматизм = 39 800 × 0,3 % = 119,4 руб.

119,4 × 9 = 1 074,6 руб.

Итого в ФНС по соответствующим КБК ООО «КГБ» перечислит взносы на сумму 72 481,5 рубля (50 821,2 + 18 035,01 + 3 625,29). В ФСС нужно отправить 1 074,6 рубля.

Рассчитанные суммы нужно отправить на счета ФНС и ФСС не позднее 15 февраля.

Источник: www.kontur-extern.ru

Тариф страховых взносов на 2022-2023 годы в таблице

Тариф страховых взносов на 2022-2023 годы установлен законодательно. Каковы эти ставки и как их правильно применять, расскажем в статье далее.

В расчетах Вам поможет:

- Кто обязан уплачивать страховые взносы?

- Группы страховых тарифов

- Основные, пониженные, дополнительные тарифы в 2022 году

- Тарифы страховых взносов на 2023 год

- Тарифы взносов по закону № 125-ФЗ на 2022-2023 годы

- Как сэкономить на тарифе?

- Тарифы для предпринимателей

- Формула комбинированного тарифа для ИП в 2022 г.

- Расчет взносов по формуле комбинированного тарифа

- Взносы ИП «за себя» в 2023 году

- Итоги

Кто обязан уплачивать страховые взносы?

Плательщики страхвзносов перечислены в ст. 419 НК РФ:

Подробнее о плательщиках страхвзносов см. в этой публикации.

Группы страховых тарифов

Тариф страхвзносов — это установленная в законодательстве ставка, с помощью которой рассчитываются обязательства страхователя. По каждому виду взносов устанавливается свой тариф.

Условно тарифы страхвзносов можно разделить на 4 группы:

- процентные — устанавливаются в процентах от базы страхвзносов (например: 22%, 5,1% и др.);

- суммовые — указываются в твердых суммах без привязки к базе страхвзносов (например, фиксированные взносы ИП за себя);

- комбинированные — представляют собой сочетание процентного тарифа с суммовым (к примеру, тариф взносов для ИП за себя при доходе более 300 000 руб.).

Далее остановимся подробнее на тарифах страховых взносов на 2022 год.

Основные, пониженные, дополнительные тарифы в 2022 году

Тарифы по страховым взносам на 2022 год для наглядности представлены в виде таблицы/схемы с использованием для каждого вида взносов информации из НК РФ по статьям:

- 425 (основные тарифы на текущий год);

- 427 (пониженные тарифы страховых взносов);

- 428, 429 (дополнительные тарифы).

Для субъектов МСП с апреля 2020 года действуют пониженные тарифы страхвзносов:

Пример от КонсультантПлюс:

Работнику в апреле 2022 г. начислена зарплата за апрель — 20 000 руб. и премия за 1 квартал — 10 000 руб. Выплаты за апрель сверх МРОТ — 16 110 руб. (30 000 руб. — 13 890 руб.). Взносы с зарплаты за апрель в пределах МРОТ: на ОПС . Получите пробный доступ к системе КонсультантПлюс и переходите к расчетному примеру, чтобы наглядно разобраться с новым порядком расчета взносов. Это бесплатно.

Пониженные тарифы страховых взносов

Страхователи

Некоммерческие организации (кроме государственных (муниципальных) учреждений) на УСН, осуществляющие деятельность в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства, массового спорта (за исключением профессионального)

В течение 2017 — 2024 гг.:

на ОПС — 20,0%,

на случай ВНиМ — 0%,

Благотворительные организации на УСН

Российские организации, осуществляющие деятельность в сфере информационных технологий

Пониженные тарифы:

на ОПС — 6,0%,

на ОМС — 0,1%,

на случай ВНиМ — 1,5%,

на случай временной нетрудоспособности с выплат иностранным гражданам (лицам без гражданства), временно пребывающим в РФ (кроме ВКС), — 1,5%

Российские организации, проектирующие и разрабатывающие изделия электронной компонентной базы и электронной (радиоэлектронной) продукции

Пониженные тарифы:

на ОПС — 6,0%,

на ОМС — 0,1%,

на случай ВНиМ — 1,5%

Организации, которые получили статус участника проекта «Сколково»

В течение 10 лет начиная с 1-го числа месяца, следующего за месяцем, в котором был получен статус участника проекта:

на ОПС — 14,0%,

на случай ВНиМ — 0%.

Применять льготу можно и меньше 10 лет

Организации (ИП), которые получили статус участника свободной экономической зоны (СЭЗ) на территориях Республики Крым и Севастополя

Пониженные тарифы

(на ОПС — 6,0%,

на ОМС — 0,1%, на случай ВНиМ — 1,5%) применяются в отношении выплат работникам, задействованным в инвестиционном проекте в СЭЗ:

— в течение 10 лет со дня получения статуса участника СЭЗ — плательщиками, получившими этот статус до 1 января 2018 г. (срок исчисляется с 1-го числа месяца, следующего за месяцем включения в реестр участников СЭЗ);

— до окончания существования СЭЗ — плательщиками, получившими статус в период с 1 января 2018 г., при условии соблюдения определенного уровня капитальных вложений (тарифы применяются с 1-го числа месяца, следующего за месяцем получения статуса, но не ранее чем с 1 января 2020 г.)

Резиденты территории опережающего социально-экономического развития (ТОСЭР), которые получили этот статус не позднее трех лет со дня ее создания (за исключением резидентов ТОСЭР в Дальневосточном федеральном округе (далее — ДФО)).

Резиденты ТОСЭР в ДФО, которые получили свой статус до 25.06.2018 (включительно) и не позднее трех лет со дня создания указанной территории (при условии, что объем инвестиций составляет не менее 500 тыс. руб.)

Резиденты ТОСЭР в ДФО, которые получили свой статус с 26.06.2018 до 31.12.2025 (включительно) (при условии, что объем инвестиций составляет не менее 500 тыс. руб.)

Пониженные тарифы применяются исключительно в отношении физлиц, которые заняты на новых рабочих местах, создаваемых при исполнении соглашения об осуществлении деятельности.

Пониженные тарифы взносов применяются в течение 10 лет резидентства:

на ОПС — 6,0%,

на ОМС — 0,1%,

на случай ВНиМ — 1,5%.

10 лет отсчитываются с 1-го числа месяца, следующего за месяцем регистрации в качестве резидента ТОСЭР

Организации (ИП), которые получили статус резидента свободного порта Владивосток (далее — СПВ) до 25.06.2018 (включительно) и не позднее трех лет со дня вступления в силу Федерального закона от 13.07.2015 N 212-ФЗ «О свободном порте Владивосток» (при условии, что объем инвестиций составляет не менее 5 млн руб.).

Организации (ИП), которые получили статус резидента СПВ с 26.06.2018 до 31.12.2025 (включительно) (при условии, что объем инвестиций составляет не менее 5 млн руб.)

Пониженные тарифы применяются исключительно в отношении физлиц, которые заняты на новых рабочих местах, создаваемых при исполнении соглашения об осуществлении деятельности.

Пониженные тарифы взносов применяются в течение 10 лет с момента получения статуса резидента:

на ОПС — 6,0%,

на ОМС — 0,1%,

на случай ВНиМ — 1,5%.

10 лет отсчитываются с 1-го числа месяца, следующего за месяцем регистрации в качестве резидента СПВ

Организации, которые включены в единый реестр резидентов Особой экономической зоны (ОЭЗ) в Калининградской области в период с 01.01.2018 по 31.12.2022 (включительно)

В течение семи лет с момента получения статуса резидента (предельный срок — до 31 декабря 2025 г.):

на ОПС — 6,0%,

на ОМС — 0,1%,

на случай ВНиМ — 1,5%.

Семь лет отсчитываются с 1-го числа месяца, следующего за месяцем включения в

реестр резидентов ОЭЗ

Помимо пониженных взносов, для ряда налогоплательщиков НК предкусматривает повышенные взносы:

Отдельные доптарифы предусмотрены ст. 429 НК РФ на соцобеспечение членов летных экипажей воздушных судов гражданской авиации и отдельных категорий работников компаний угольной промышленности.

Полноту, правильность и своевременность уплаты вышеуказанных страхвзносов курируют налоговики.

Тарифы страховых взносов на 2023 год

С 2023 года страхователей ожидают существенные перемены в порядке исчисления и уплаты взносов. Связано это с несколькими факторами:

- объединением Фонда социального страхования и Пенсионного фонда в единый Фонд пенсионного и социального страхования;

- переходом на уплату налогов и взносов посредством механизма единого налогового платежа.

С 1 января 2023 года устанавливается единый тариф для начисления взносов — 30%, сюда будут включены взносы на ОПС, ОМС и ВНиМ. Взносы по доптарифу и на страхование от НС и ПЗ в соответствии с Законом № 125-ФЗ будут начисляться отдельно.

Что касается пониженных взносов, то их продолжает регулировать статья 427 НК РФ. Она же устанавливается единый пониженный тариф 15% для малых предприятий, IT-компаний и компаний в сфере общепита (при соблюдении условий, определенных НК РФ) с выплат, превышающих МРОТ по каждому застрахованному лицу. На выплаты в пределах МРОТ будет действовать стандартный тариф 30%.

Предельная база по всем видам страхования установлена на 2023 год на уровне 1 917 000,00 руб. На выплаты сверх этого показателя взносы необходимо начислить по тарифу 15,1%.

ВАЖНО! С 2023 года вознаграждения по договорам гражданско-правового характера будут подпадать под обложение взносами, ругулируемыми НК РФ, в полном объеме. В связи с этим физлица, заключившие с организацией или ИП договор ГПХ, будут иметь право на получение пособие по временной нетрудоспособности и в связи с материнством. Напомним, что ранее подобные вознаграждения не облагались взносами на ВНиМ.

Об изменениях 2023 году в части начисления страховых взносов читайте в специальном обзоре от КонсультантПлюс. Для изучения материала оформите бесплатный пробный доступ к системе.

Тарифы взносов по закону № 125-ФЗ на 2022-2023 годы

По закону об обязательном страховании от несчастных случаев на производстве и профзаболеваний от 24.07.1998 № 125-ФЗ уплачиваются взносы «на травматизм».

Это обязательные платежи, перечисляемые страхователями в ФСС. Из них физлицам выплачиваются компенсации за вред здоровью (полученный при выполнении трудовых обязанностей).

Этот вид страхвзносов (в отличие от вышеперечисленных) не контролируется налоговиками. Их курирует соцстрах.

Отличия этого вида взносов от прочих обязательных страхвзносов заключается в особой технологии их определения (индивидуальном подходе).

С тарифами страховых взносов на 2022-2023 годы «на травматизм» можно ознакомиться в ст. 1 закона от 22.12.2005 № 179-ФЗ.

В 2022-2023 годах (как и ранее) действуют 32 тарифа взносов «на травматизм» — отдельный тариф по каждому классу профессионального риска.

Тариф взносов «на травматизм» отличается от иных страхвзносов специфичным способом их установления:

- для каждого страхователя тарифы устанавливаются ежегодно специалистами соцстраха;

- их величина зависит от класса профессионального риска основного вида деятельности организации;

- основной вид деятельности нужно подтвердить, представив в ФСС (ежегодно не позднее 15 апреля) пакет документов (заявление о подтверждении основного вида деятельности, справку-подтверждение и копию пояснений к бухгалтерскому балансу);

- при отсутствии этого пакета документов специалисты фонда самостоятельно установят тариф взносов исходя из вида деятельности с наиболее высоким классом профессионального риска.

Рассмотрим на примере, как зависит тариф взносов «на травматизм» от наличия/отсутствия подтверждения основного вида деятельности.

Как сэкономить на тарифе?

Посмотрите, как влияет на размер тарифа своевременное подтверждение основного вида деятельности компании.

ООО «СтройПроект» получило выручку в прошлом году в следующем размере (по видам деятельности):

* Класс профессионального риска специалисты ООО «СтройПроект» взяли из приложения к приказу Минтруда от 30.12.2016 № 851н.

** Тариф взносов «на травматизм» указан в соответствии со ст. 1 закона от 22.12.2005 № 179-ФЗ.

Вывод: основной вид деятельности ООО «СтройПроект» — строительное проектирование — ОКВЭД 41.10 (наибольшая доля выручки: 31,24%). Тариф страховых взносов — 0,2.

Не позднее 17.04.2023 (перенос с субботы 15.04.2023 г.)ООО «СтройПроект» следует отправить в ФСС необходимые бумаги для подтверждения основного вида деятельности.

Как относится ФСС к переносу крайних отчетных сроков, узнайте из публикации.

Изменим условия примера 1: ООО «СтройПроект» не стало подтверждать основной вид деятельности.

В результате специалисты фонда самостоятельно установили тариф страхвзносов «на травматизм» для ООО «СтройПроект», выбрав максимальный тариф — 1,2.

Вывод: отсутствие в ФСС подтверждающих основной вид деятельности ООО «СтройПроект» бумаг привело к ситуации, когда фирме придется уплачивать взносы в размере, в 6 раз превышающем «подтвержденный» тариф.

Тарифы для предпринимателей

ИП рассчитывают и уплачивают взносы по двум схемам:

- как работодатели (исчисляя страхвзносы с доходов своих сотрудников);

- за себя (вне зависимости от того, есть у ИП наемные работники или нет).

При этом за себя ИП уплачивает взносы на ОПС и взносы на медстрахование. На этом обязательная часть по страхвзносам для ИП заканчивается. Но остается возможность добровольной уплаты взносов в рамках страхования на случай наступления нетрудоспособности или в связи с материнством. При уплате таких взносов предприниматель имеет право получать пособие при наступлении страхового случая (болезни или родов).

Подробнее о тарифах страховых взносов на 2022-2023 годы для ИП узнайте из следующего раздела.

Формула комбинированного тарифа для ИП в 2022 г.

Тарифы на обязательное пенсионное страхование (ОПС) в 2022 году:

- установлены в виде фиксированного платежа (если доходы ИП не превышают 300 000 руб.);

- исчисляются комбинированным способом при доходе свыше 300 000 руб. (фиксированный платеж + процент от превышения дохода над суммой 300 000 руб.).

В 2022 году страхвзносы на ОПС (СВОПС) исчисляются следующим образом (подп. 1 п. 1 ст. 430 НК РФ):

Если Д ≤ 300 000 руб. → СВОПС = 34 445 руб.

Если Д > 300 000 руб. → СВОПС = 34 445 руб. + 1% × [Д – 300 000 руб.]

При этом СВОПС за расчетный период не может превышать 8-кратного фиксированного размера страхвзносов на ОПС.

Иными словами, если доход ИП за 2022 год не превысил 300 000 руб., никакие расчеты ему не нужны. Сумму страхвзносов на ОПС он возьмет из НК РФ: 34 445 руб. Если граница в 300 000 руб. превышена, без расчета не обойтись. Пример такого расчета см. далее.

Расчет взносов по формуле комбинированного тарифа

Разберемся с расчетом пенсионных взносов при доходах ИП в 2022 году свыше 300 000 руб.

ИП Красильников Е. Т. применяет общую систему налогообложения и работает без привлечения наемного труда. Показатели его работы в 2022 году:

- доходы — 5 638 339 руб.;

- расходы — 4 060 788 руб.

Таким образом, для расчета взносов на ОПС доходы ИП Красильников Е. Т. (уменьшенные на сумму расходов) составили 1 577 551 руб. (5 638 33 – 4 040 788).

Так как 1 577 551 руб. превышает 300 000 руб., Красильникову Е. Т. необходимо применить формулу для расчета суммы взносов на ОПС за 2022 год:

СВОПС = 34 445 + 1% × (1 577 551– 300 000) = 47 220,51 руб.

Сроки для уплаты взносов за себя отличаются от сроков уплаты взносов за отрудников, а также от сроков перечисления 1% с доходов свыше 300 тыс. руб.

Не ошибиться в расчетах вам поможет готовое решение от КонсультантПлюс. Получите бесплатный демо-доступ к справочно-правовой системе и переходите к подсказкам от экспертов.

С разнообразными расчетными формулами знакомьтесь с помощью статей:

- «По какой формуле и как рассчитать рентабельность?»;

- «Коэффициент финансовой устойчивости (формула по балансу)»;

- «Коэффициент финансового левериджа — формула для расчета».

Взносы ИП «за себя» в 2023 году

Взносы «за себя» в 2023 году предприниматели будут перечислять одной платежкой без разбивки по направлениям ОПС и ОМС. Фиксированный тариф взносов составит 45 842 руб.

Необходимо будет произвести расчет и дополнительного 1%, если доходы ИП превысят показатель в 300 тыс. руб. Расчет производится так же, как было показано в предыдущем разделе. При этом максимальный размер предпринимательских взносов за 2023 год не должен превышать 257 061 руб.

Подробнее о фиксированных взносах ИП и о тех, что предстоит рассчитать в 2023 году, читайте в этом материале.

А о том, что изменилось в налогах для ИП с 01.01.2023, мы подробно рассказываем здесь.

Итоги

Тарифы страховых взносов устанавливаются законодательством в процентах или в фиксированной сумме (взносы ИП за себя при доходе не более 300 000 руб.) либо сочетают в себе процентный и фиксированный тарифы (взносы ИП за себя с доходов свыше 300 000 руб.). Тарифы взносов (основные, пониженные и дополнительные) установлены в Налоговом кодексе, а порядок определения тарифов «на травматизм» — законом от 24.07.1998 № 125-ФЗ.

Источник: nalog-nalog.ru

Страховой рынок России в 2021 году. Исследование Банки.ру

Постковидное восстановление экономической активности положительно отразилось на страховом рынке — Банк России констатировал рост привлеченных страховщиками премий по всем ключевым видам страхования в 2021 году. Аналитики Банки.ру изучили, как разные сегменты страхового рынка и их лидеры восстанавливались в прошедшем году и что ждет рынок в 2022-м.

Рост по всем направлениям

По данным Банка России, российский страховой рынок в 2021 году вырос на 17,5% (годом ранее — на 4,1%), а объем страховых премий превысил 1,8 трлн рублей. Совокупные выплаты по всем видам страхования увеличились за год на 21,0% (годом ранее — на 8,1%), почти до 797 млрд рублей. Рост выплат коснулся всех ключевых направлений страхования, кроме страхования имущества юридических лиц.

Аналитический Центр Банки.ру

При этом общая прибыльность и рентабельность капитала страхового сектора за 2021 год снизились — на 1,0% и 2,1% соответственно. Регулятор связывает это снижение с ухудшением финансовых результатов от инвестиционной деятельности страховых компаний и операций с иностранной валютой, а не с основной профильной деятельностью страховщиков. Согласно данным ЦБ, годовая прибыль страхового рынка до налогов составила 245,0 млрд рублей, а рентабельность капитала — 26,5%.

Значительнее всего в 2021 году выросли сборы страхования жизни заемщика (на 43,9%, или на 44,6 млрд рублей) вслед за восстановлением кредитования физических лиц. Общая динамика сегмента страхования жизни оказалась почти вдвое ниже — 21,8%. Но и это достаточно неплохой рост, который не в последнюю очередь достигнут благодаря развитию программ накопительного и инвестиционного страхования жизни.

Впрочем, все выделенные нами основные виды страхования, за исключением ОСАГО и страхования имущества юридических лиц, показали двузначную динамику в 2021 году.

Объем привлеченных премий по страхованию от несчастных случаев и болезней за прошедший год вырос на 29,5% (для сравнения: в 2020 году — на 8,0%, в 2019 году — на 10,5%). В отличие от 2020 года одним из драйверов роста этого сегмента стало восстановление туризма и соответствующего роста страхования выезжающих за рубеж (по данным ЦБ, средний размер страховой премии по страхованию ВЗР в 2021 году составил 950 рублей). Очевидно, что зарубежный туризм в текущем году таким драйвером снова не будет.

Отдельно стоит отметить, что при росте премий и выплат сократилось количество урегулированных случаев, но выросло число отказов в выплатах страхового возмещения. Это увеличило рост средней суммы выплат в этом сегменте с 42,4 тыс. рублей в 2020 году до 79,2 тыс. рублей в 2021 году. Ни в одном другом ключевом сегменте страхования в прошедшем году не наблюдалось сколько-нибудь близкого роста средней суммы выплат.

В сегменте добровольного медстрахования в 2021 году спрос на корпоративные программы вернулся к допандемийному уровню, розничный блок тоже успел начать восстановление. Общий объем премий по ДМС вырос на 13% (в 2020 году динамика была отрицательной, а в 2019 году — более существенной, почти 19%).

Хорошую динамику относительно предыдущих двух лет показали также сборы по каско — рост на 16,8%, или на 29,5 млрд рублей. Тут сказалось увеличение цен как на саму услугу страхования, так и на автомобили и комплектующие. Можно предположить, что в 2022 году этот тренд продолжится, правда, вероятно, на фоне снижения спроса.

Динамика средней суммы выплаты и общая динамика выплат по каско в целом по рынку оказались скромнее — 5,7% и 10,7% соответственно. Но и доля отказов в выплатах выросла не сильно — с 3,6% до 3,9%. Средняя сумма выплаты по каско составила 114,8 тыс. рублей.

Премии же по ОСАГО показали положительную динамику на уровне 2020 года — рост на 2,5%, или на 5,5 млрд рублей. При этом рост выплат по ОСАГО обогнал рост премий и составил 4,5% за 2021 год, доля отказов в выплатах снизилась с 2,9% до 2,5%, а средняя сумма выплаты по рынку осталась на уровне чуть выше 68 тыс. рублей. Все эти факторы привели к росту убыточности ОСАГО для страховщиков.

В сегменте страхования имущества юридических лиц сборы увеличились на 6,2%, что хуже результатов и 2020 года, и 2019 года. Объемы выплат вовсе сократились на 1,3%, в то время как доля отказов осталась на уровне 10%.

Премии по страхованию имущества физлиц увеличились на 14,1% в 2021 году (лучше результатов 2020 и 2019 годов). В этом сегменте выросла и средняя сумма выплаты — с 37,9 тыс. рублей в 2020 году до 49,1 тыс. рублей в 2021 году, и доля отказов в выплатах по отношению к урегулированным случаям — с 12,4% в 2020 году до 16,5% в 2021 году.

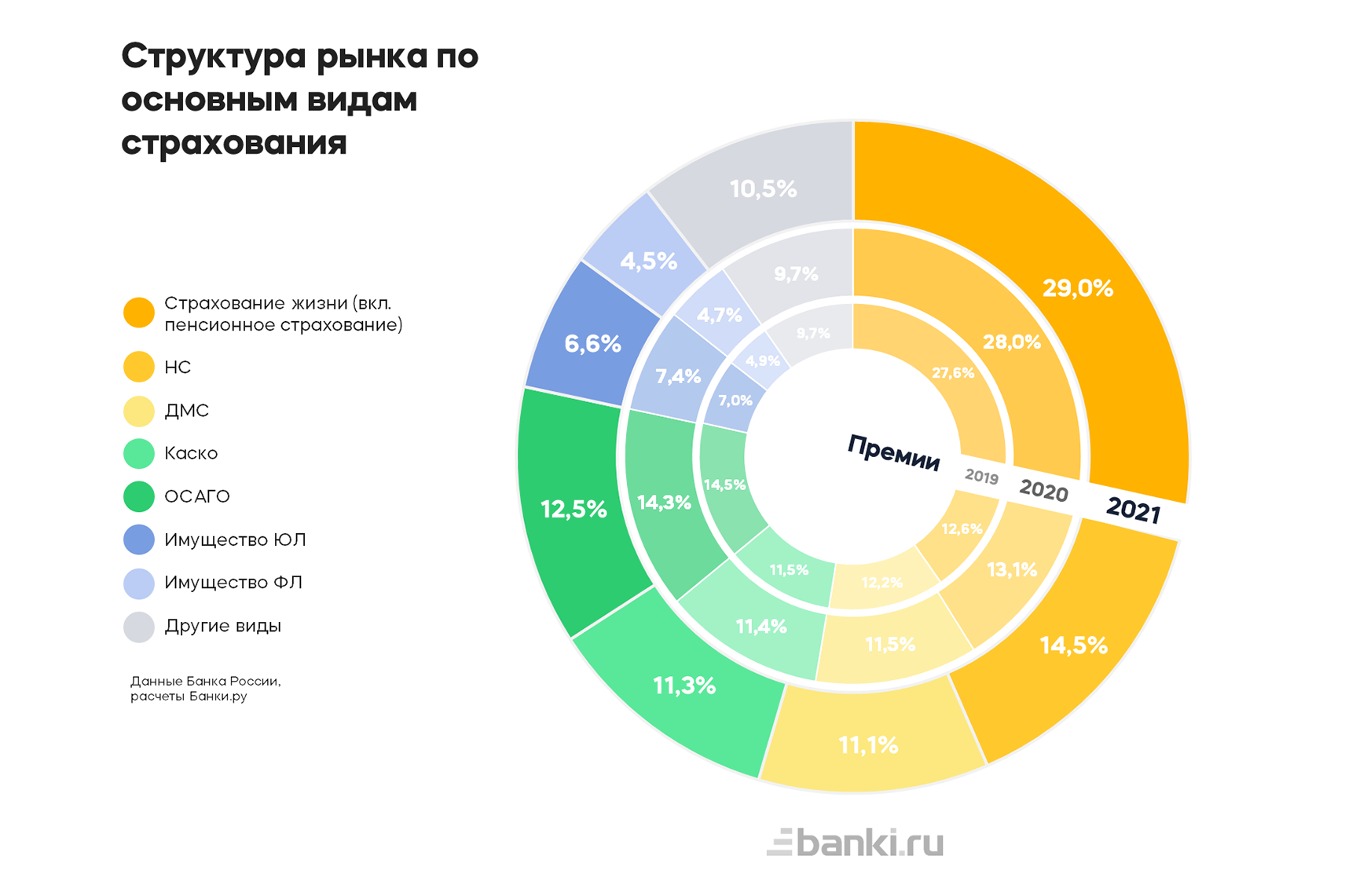

Структура рынка по видам страхования за прошедший год, как и за предшествующий ему, существенно не поменялась. Стоит отметить увеличение доли страхования жизни и страхования от несчастных случаев и болезней (на 1 и 1,4 п. п. соответственно), а также заметное сокращение доли премий по ОСАГО — почти на 2 процентных пункта в 2021 году.

За прошедший год выросла и концентрация рынка. Число страховщиков сократилось со 160 до 147 компаний, а на топ-20 крупнейших по объему активов приходится уже 81,5% против 80,3% годом ранее.

Лидеры на подъеме

Рост собранных премий за 2021 год демонстрируют почти все лидеры рынка страхования (общий рост десяти крупнейших компаний — 19,7% относительно прошлого года). Исключением является СК «СОГАЗ-Жизнь» — компания, показавшая максимальный рост в аналогичной десятке за 2020 год (66,2%). В прошедшем 2021 году она оказалась единственной в нашем топ-10 с отрицательной динамикой общей суммы премий (−5,9%). Однако средняя сумма выплаты СК «СОГАЗ-Жизнь» — максимальная среди лидеров страхового рынка и третья среди лидеров в сегменте страхования жизни (831 тыс. рублей).

Лучшей же компанией в десятке по динамике роста премий стала СК «Сбербанк страхование жизни» — 46,8% по сравнению с 2020 годом. При этом крупнейший страховщик — «СОГАЗ», остается лидером по сумме премий и выплат, однако средняя сумма выплаты компании (без вычета отказов в выплате из числа урегулированных случаев) в 2021 году составила лишь 5,65 тыс. рублей.

В нашу подборку традиционно включены страховые компании с наибольшими объемами премий по итогам 2021 года на рынке в целом и в отдельных его сегментах (выбор сегмента доступен в приложенных таблицах).

По объему премий в 2021 году в сегменте страхования жизни наилучший результат демонстрирует СК «Сбербанк страхование жизни», увеличившая долю рынка до с 24,4% до 29,4%. Она же лидирует по общей сумме выплат — более 82 млрд рублей. Наибольший относительный рост за прошедший год отметим у СК «БКС Страхование жизни» (109,3%), показавшей также крупнейшую в топ-10 среднюю сумму выплаты — 6,2 млн рублей. Единственная компания с отрицательной динамикой сборов в этом сегменте за 2021 год — ООО «СК СОГАЗ-Жизнь» (−5,8%), однако по доле рынка и средней сумме выплаты она оказывается в тройке лидеров сегмента.

По сумме премий, полученных по направлению страхования от несчастных случаев, лидирует компания АО «СОГАЗ», увеличившая долю рынка за год с 47,6% до 51,2%. Единственной компанией в сегменте с отрицательной динамикой сборов оказывается СК «Кардиф» (в 2020 году также демонстрировала сокращение премий), при этом оставляя за собой первое место в этой десятке по средней сумме выплаты (173 тыс. рублей, годом ранее — 157,2 тыс. рублей) и по этому показателю обгоняя «Уралсиб Страхование» и «РСХБ-Страхование».

В сегменте добровольного медицинского страхования только у СК «Росгосстрах» отрицательная динамика сборов — сокращение на 10,4% относительно 2020 года. У этой же компании наименьшая средняя сумма выплат в нашей десятке — чуть больше 1 тыс. рублей. В относительном выражении лучшая динамика по ДМС в таблице у «Совкомбанк страхование» — 162%, что и позволило компании зацепиться за десятое место. А лидером по сумме премий и выплат и здесь снова становится «СОГАЗ», показав динамику сборов в 10,6% за прошедший год.

В блоке автострахования средние суммы выплаты возмещения в сегментах каско и ОСАГО не имеют широкого разброса среди лидеров и колеблются в диапазонах 97–129 и 59,9–69,1 тыс. рублей соответственно. Только три компании-лидера в сегменте каско и одна в сегменте ОСАГО платят больше средней суммы по рынку.

Рост объема премий по каско продемонстрировали все десять крупнейших компаний этого рынка. Наименьшая средняя сумма страховой выплаты сегмента (97 тыс. рублей) принадлежит лидеру прошлого и нынешнего года — СПАО «Ингосстрах», однако по сравнению с 2020 годом компания собрала на 25,1% больше премий и увеличила долю рынка с 16,9% до 18,1%. Лидером же по динамике премий среди крупнейших компаний в этом направлении автострахования стала АО «Тинькофф Страхование», собравшая на 53,9% больше премий, чем в 2020 году, благодаря чему компания и попала в нашу десятку.

Наилучшую динамику в сегменте ОСАГО демонстрирует АО «Группа Ренессанс Страхование» — 36,4%. Лидером по сбору премий и объему выплат, как и годом ранее, является «РЕСО-Гарантия», доля рынка ОСАГО которой составляет 17,9% (в 2020 году — 17,4%). Отрицательную динамику сборов по ОСАГО показали три из десяти крупнейших компаний в этом сегменте: «ВСК», «МАКС» и СК «Согласие».

Лучшая динамика премий в десятке лидеров страхования имущества юридических лиц в 2021 году у ГСК «Югория» (156,6%), что позволило ей войти в топ-10. При этом компания уступает по средней сумме выплаты (1,7 млн) в данном сегменте лишь СК «Росгосстрах» и АО «СОГАЗ» — доминирующей компании этого сегмента рынка и по премиям, и по выплатам.

Лидер сегмента страхования имущества физических лиц — СК «Сбербанк страхование» — в 2021 году собрал премий на 3,5% меньше, чем годом ранее. А лучшей в десятке по этому показателю стала компания «ВСК» с положительной динамикой сборов за год в 52,1%. Хороший рост в этом сегменте показали также «Тинькофф Страхование», СК «Согласие» и «АльфаСтрахование». Разброс по средним суммам выплат среди лидеров страхования имущества физлиц традиционно большой — от 13,2 тыс. рублей до 165,9 тыс. рублей. При средней сумме выплат по рынку на уровне 49,1 тыс. рублей пять из десяти лидеров в 2021 году выплачивали страхователям больше.

А что 2022-й?

Успехи 2021 года можно было бы рассматривать в позитивном ключе во многих направлениях, но в корне изменившаяся ситуация, в том числе и в экономике, ставит перед рынком страхования новые вызовы.

Для подробных прогнозов необходимо понять, в какие сроки и как именно перестроится вся экономика России, ее финансовая система, как государство будет поддерживать страховщиков и страхователей. То есть необходима относительная стабилизация, некий бенчмарк без постоянных изменений.

Но уже сейчас очевидно, что в 2022 году вместе с ценами будет расти и стоимость страховых услуг во всех сегментах, увеличатся средние суммы выплат по автострахованию и ДМС, сократится спрос на добровольные виды страхования, из-за сокращения кредитования уменьшатся объемы рынка кредитного страхования, а из-за ограничения ввоза и вывоза товаров — страхование транспортных и грузовых перевозок.

По мнению аналитического центра Банки.ру, к сожалению, в текущем году для положительной динамики развития страхового сектора нет существенных предпосылок ни для рынка в целом, ни для его лидеров.

Тем не менее страховой рынок переболел и быстро стартовал после ковидных ограничений — видоизменится и заработает и после более тяжелых потрясений. Как? Скоро увидим и обязательно расскажем.

Вадим ТИХОНОВ, Дарья ПЕТРОВА, аналитический центр Банки.ру

nttt nttttu0412u043eu0439u0434u0438u0442u0435nttt ntttu0438u043bu0438nttt nttttu0437u0430u0440u0435u0433u0438u0441u0442u0440u0438u0440u0443u0439u0442u0435u0441u044c.nttt ntt nt»>’ >

Источник: www.banki.ru