Предприниматель, занимающийся в 2018 году перевозкой пассажиров на такси является таким же предпринимателем для налоговой, как и остальные, но с кодом ОКВЭД 49.32 (кроме того существует код ОКВЭД 49.32 “Аренда автомобиля с водителем), который расшифровывается как «Деятельность такси». По этой причине таксисты, открывающие свой бизнес, имеют право выбирать тип налогообложения.

Какую систему налогообложения выбрать для деятельности «Такси»?

Согласно существующему налоговому законодательству, индивидуальные предприниматели, которые занимаются в 2018 году перевозкой пассажиров, могут платить налоги по таким системам:

- УСН, то есть, упрощённая система налоговой уплаты.

- ПСН, представляющая собой систему оплаты налогов, действующей на базе приобретённого патента.

- ЕНВД, являющийся единым налогом на фактический вменённый доход.

- ОСНО, системой налогообложения, предполагающей внесение в казну страны тринадцати процентов собственных доходов НДФЛ, а также восемнадцать процентов от НДС.

Для правильного выбора системы налогообложения такси следует просчитать сумму выплаты в госбюджет предпринимателя и учесть всю необходимую документацию для последующей отчётности в налоговой.

Про открытие ИП, УСН, Патент, открытие счета ИП и про прием платежей по QR-коду через СБП

Какая система налогообложения наименее удобная для деятельности такси?

Самой непрактичной системой налогов для таксистов считается ОСНО. Кроме суммы от НДС и налога Вам нужно будет регулярно фиксировать каждую финансовую операцию, что не всегда возможно. Таким образом, каждые траты или доходы Вы будете подтверждать определённым образом. Осуществлять это практически нереально для тех, кто не имеет бухгалтерского опыта работы. А нанятый на эту должность сотрудник – расходы бюджета.

Какие системы налогообложения имею очевидные преимущества для такси?

Чаще всего для такси выбирается ЕНВД. При этом, в 2018 году существуют определённые ограничения перехода на данный тип оплаты:

- применять этот тип налогообложения может предприниматель, который использует в своей деятельности не больше двадцати транспортных средств;

- не в каждом регионе можно перейти на ЕНВД.

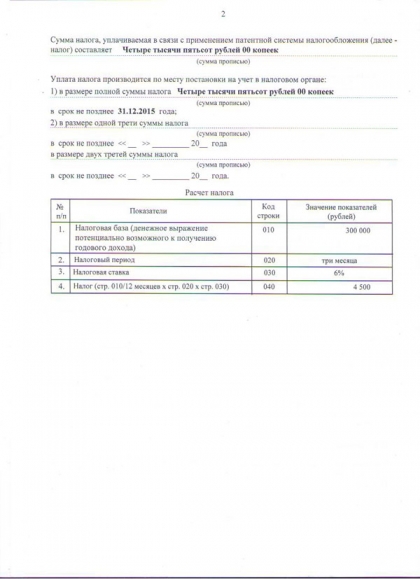

ПСН (Патентная система налогообложения) обладает рядом преимуществ. Однако, в это же время, сумма будет полностью зависеть от количества транспортных средств, которое используется индивидуальным предпринимателем для его деятельности такси.

В данном случае, стоимость патента будет рассчитана на ИП, но на каждую машину, с учётом отдельной прибыли. Кроме того, количество нянятых сотрудников не должно превышать пятнадцати человек.

Самой оптимальной для такси считается УСН (Упрощенная система налогообложения). Ведь она допустима для всех ИП, а ведение бух. Документации в этом случае занимает минимум затрат и времени. При этом, Вы оплачиваете лишь шесть процентов от фактического дохода или же пятнадцать процентов по схеме «прибыль минус расход».

Как открыть свой бизнес в сфере такси?

Поделиться «Налогообложение такси. Особенности и система.»

Источник: tvoedelo24-7.ru

Патент на такси

Каждый водитель, работающий в такси, задаёт себе вопрос — приобретать патент на деятельность такси или нет?

Если вы серьёзно намерены зарабатывать, осуществляя перевозки пассажиров и багажа легковым такси, и при этом экономить заработанные деньги на налогах и отчётности, то ответ очевиден: конечно, надо приобретать патент на деятельность такси.

Преимущества покупки патента:

- не нужно уплачивать 6% от вашего оборота (заработанных денег);

- уменьшается отчетность за ИП;

- не нужно идти на поводу у фирм, пытающихся на вас заработать.

А теперь рассмотрим эти преимущества более детально. Каждый водитель, работающий в такси помимо наличных заказов – выполняет и безналичные заказы фирм, которые заключают с ним договоры напрямую или он обязуется выполнять предоставленные заказы диспетчерских служб, таксопарков которые помимо своих машин ещё привлекают индивидуальных предпринимателей для выполнения заказов.

Экономический подсчет выгоды патентной системы

При среднем чистом заработке 92000 рублей в месяц, безналичных заказов получается до 50000. Таких заказов от фирм, нуждающихся в перевозках намного больше в зарекомендовавших себя компаниях такси, более того, если вы нормальный водитель, то фирма будет заказывать вас лично, а компания такси всегда идёт навстречу клиенту, а это дополнительный заработок.

Но как компании такси официально отдать вам безналичные деньги?

Вариантов несколько, но мы рассмотрим наиболее используемые:

Заключить с вами договор как с физическим лицом (при этом оплачивая за вас все налоги) и платить вам зарплату. Но таксопарки просто так заниматься этим не будут. Это возможно только за повышенный вам процент, т.е. не 20% процентов как у индивидуальных предпринимателей имеющих свои счета, а под 25-30% или просто платить вам фиксированную зарплату в месяц, при этом, не компенсируя вам за бензин, ремонт, ТО, износ и т.п.;

Заключить с вами договор, как с индивидуальным предпринимателем, вот тогда у компании такси появляется возможность после выставления вами счета за проделанную работу – официально оплатить вам счет за оказанные вами транспортные услуги. Но вы готовьтесь при этом заплатить минимальный налог с каждой перечисленной суммы, например 6%.

Не сложно подсчитать, что в месяц при чистом заработке безналичными заказами минимум 50000 рублей вы обязаны оплатить налог на прибыль на сумму: 3000 рублей. Это в два раза превышает стоимость патента в месяц. И учитывайте, что мы при расчетах взяли минимум (50000 руб. в месяц). В год ваша переплата составит минимум 18000 рублей (просто так).

Хочется отметить, что к безналичным заказам относятся оплата в машине по терминалу, оплата по карте в приложении (при сотрудничестве с онлайн приложениями . Таких заказов больше и больше и вам решать отказываться вам от такого количества заказов, которые нужны пользователям услуг такси или приобрести патент и забыть о лишней отчетности и налоговых платежах.

Сроки получения и порядок патентной системы

Никто не заставляет вас приобретать патент сразу на год. Патент вы имеете право купить на любой период, например на месяц, потом еще, например на два месяца и так далее, т.е. вы можете распланировать те месяца, в которые вы не собираетесь работать, главное, что бы перечисления на ваш счет — были в момент действия патента. Патент выдаётся в течении 10 дней с момента подачи заявления.

Всегда возможно отказаться и не приобретать патент на следующий период, это решать вам.

Полученный патент на деятельность такси позволяет вам перевести деньги за услуги такси до 300000 рублей в год, а всё, что свыше 300000 рублей вам необходимо оплатить всего один процент в пенсионный фонд, так что это очень выгодная и официальная возможность сократить свои выплаты в налоговую, и избавить себя от отчетности (при патентной системе отчётность не ведется).

ИП такси – налоги платим и быстро ездим

Мало найдется людей, которые бы за свою жизнь не воспользовались услугами такси. Это настоящая палочка-выручалочка для экстренных случаев, когда вам нужно быстро и с комфортом куда-то добраться. Однако жизнь таксистов сладкой назвать не получится, тем более что сравнительно недавно таксистам довольно туго «закрутили гайки».

Поэтому многие работники оранжевых шашечек сейчас всерьез задумываются о том, как начать работать легально, например, зарегистрировавшись как индивидуальный предприниматель. И если вы ИП такси, какие налоги придется заплатить?

Если вы приняли решение оказывать услуги такси как ИП, то прежде всего необходимо это ИП зарегистрировать. Для этого обратитесь в налоговую инспекцию по месту вашей прописки. Посмотрите здесь, какие документы для регистрации вам потребуются и как можно быстро их подготовить. Для такси вам потребуется код ОКВЭД – 60.22 «Деятельность такси». Регистрация займет у вас 5 дней.

Не забудьте, ИП должен уплачивать страховые взносы на себя, исходя из стоимости страхового года. Сколько составляют такие платежи в 2012 году – смотрите тут .

Лицензирование работы такси

Деятельность такси подлежит обязательному лицензированию согласно федеральному закону №69. Лицензию получают на каждый автомобиль.

Поэтому перед тем как приступить к работе, придется сначала получить лицензию. Их выдачей занимается орган исполнительной власти субъекта, который на это уполномочен. В разных регионах его название не одинаково. Например, в Москве это специальный отдел Департамента транспорта развития дорожно-транспортной инфраструктуры города Москвы. Узнать, где оформляются лицензии у вас, можно, позвонив в приемную администрации вашего региона.

Порядок получения лицензии, срок ее действия (но не менее 5 лет) и стоимость (в районе 500-3000 руб.) определяется региональным законодательством. В регистрирующий орган подается заявление, копии паспорта, выписка из ЕГРИП, ИНН, копия свидетельства о регистрации автомобиля или договора лизинга. В течение 30 календарных дней лицензия будет оформлена.

Для того чтобы получить лицензию, необходимо также соблюсти определенные требования: водительский стаж не меньше 5 лет (или не менее 3 лет, подтвержденных документально), пройденный техосмотр, шашечки на боках и на крыше фонарь.

Обратите внимание, прохождение предрейсовых осмотров обязательно! А это означает, что придется заключать договор со специальной организацией на проведение таких осмотров.

ИП такси – какие налоги?

Для ИП такси налоги будут зависеть от того, в каком регионе будет работать предприниматель. Дело в том, что перечень видов деятельности, переводимых на ЕНВД, устанавливается в рамках Налогового кодекса решениями местных властей (городских округов, муниципальных районов, г.Москва и г.Санкт-Петербург). Согласно НК оказание автотранспортных услуг по перевозке пассажиров и грузов, которое осуществляется ИП и организациями с числом транспортных средств не больше 20, может переводиться на систему налогообложения единый налог на вмененный доход (ЕНВД).

Однако услуги по перевозке не во всех регионах переведены на ЕНВД. Например, в Москве ИП такси налоги могут платить по упрощенной или общей системе налогообложения. Как правило, предприниматели отдают предпочтение УСН как более легкой и менее обременительной с точки зрения налоговой нагрузки.

ИП такси на ЕНВД

В большинстве регионов работа такси переводится на ЕНВД. И если в 2012 году такой перевод обязателен, то с 2013 года он станет добровольным. Выгодно ли вам будет его использовать — решать вам.

Сколько же придется заплатить в этом случае? Предположим, что ИП работает на собственном легковом автомобиле, который содержит 4 посадочных места (обратите внимание, водительское место здесь не считается), а корректирующий коэффициент, установленный региональными властями, составляет 1.

Тогда ЕНВД за квартал в 2012 году составит:

- ЕНВД = 1500 руб. * (4 + 4 + 4) * 1,4942 * 1 * 15% = 4034 руб.

- 1500 руб. – это базовая доходность по перевозке пассажиров за месяц;

- 1,4942 – коэффициент-дефлятор в 2012 году (утверждается законодательством);

- 15% — налоговая ставка по ЕНВД

Эта сумма может быть уменьшена на сумму уплаченных страховых взносов и пособий по нетрудоспособности на работников (выплаченных за счет собственных средств), но не более чем наполовину. Подробнее о расчете ЕНВД читайте здесь .

ИП на ЕНВД имеют право не использовать контрольно-кассовую технику, при условии, если они выдают квитанции или товарные чеки по требованию покупателя. Нужные вам бланки заказывайте в типографии. Для клиентов – организаций выставляется счет и акт выполненных работ.

ИП такси на УСН

Здесь может быть выбор между объектами «доходы» (налоговая ставка 6%) и «доходы – расходы» (налоговая ставка 15%). Какому из них отдать предпочтение – здесь . В зависимости от выбранного объекта и расчет налога будет разным.

Если наемных работников у вас нет, то, скорее всего, вам больше подойдет УСН с объектом «доходы». Да это будет и проще с точки зрения учета, поскольку затраты еще и обосновать надо. О том, как считать единый налог нарастающим итогом посмотрите здесь.

Кроме того, для ИП на УСН с объектом «доходы» без работников единый налог можно уменьшить на уплаченные страховые взносы без ограничений (лимит 50% здесь не применяется).

Одним из минусов использования УСН для ИП такси является использование бланков строгой отчетности. Такие бланки надо заказывать в типографии, т.к. им присваиваются серийные номера. Кроме того, в любой типографии вам предложат готовые формы, которые соответствуют законодательству. В готовые бланки останется вписать сумму, полученную от пассажира, и поставить подпись.

Если вы сомневаетесь, сможете ли вы самостоятельно рассчитывать налоги и вести учет, то стоит обратиться в специализированную организацию, оказывающую бухгалтерские услуги в вашем городе или вести учет в онлайн-сервисе, например, в электронном бухгалтере Эльба.

А как относитесь вы к нововведениям в такси? Как думаете, новые правила способны сделать поездки пассажиров более комфортными и безопасными? Поделитесь, пожалуйста, в комментариях!

Источник: pommp.ru