Аннотация

Данная статья посвящена общему рассмотрению референтных (типовых) моделей банковской деятельности, их особенностям и использованию. Автор обосновывает необходимость данных моделей. Приводятся примеры из практики и собственные авторские разработки.

Модели банковской деятельности рассматриваются с точки зрения бизнес-инжиниринга, т.е. это модели бизнес-процессов, организационных структур, стратегий, документов, систем управления и др.

Термины «типовая бизнес-модель», «эталонная модель», «типовые документы», «успешные практики» всё чаще звучат в повседневной банковской жизни, на конференциях и в кругах специалистов. В источниках существуют различные определения данных терминов. Составим наиболее общее определение применительно к банковской сфере.

Референтная (reference, референсная, типовая) модель – это обобщение наилучших описаний (документов, схем, решений, практик) для определённого объекта с учётом его специфики. В качестве объекта может выступать: деятельность банка в целом, деятельность подразделения, бизнес-процесс, система управления. С помощью типовой модели накапливается и систематизируется знания и опыт банка, либо банковской отрасли в целом. Иными словами, это определённая база знаний.

Комплексная типовая бизнес-модель банка (финансовой организации)

Отметим, что типовая модель не является полностью универсальной моделью, т.е. одинаково эффективно применимой для всех банков, задач и ситуаций. В типовой модели могут быть, как универсальные компоненты (например, перечень типовых показателей для бизнес-процессов любого банка), так и специализированные компоненты (например, модель бизнес-процесса «Управление филиальной сетью» для крупного банка).

Типовую модель не следует считать идеальной моделью для конкретной задачи / ситуации. Она является приближением к идеалу в определённой степени. Типовая модель всегда должна дорабатываться под конкретную задачу / ситуацию с учётом актуальной информации внутренней и внешней среды банка (например, требований Банка России).

Отметим, что типовая модель банковской деятельности рассматривается автором с точки зрения бизнес-инжиниринга – см. [3], т.е. это модели бизнес-процессов, организационных структур, стратегий, документов, систем управления и др. Есть большое количество моделей, которые выходят за рамки настоящей статьи: модели управления рисками, финансовые модели, модели по маркетингу, модели систем безопасности и др.

Если типовая модель банковской деятельности охватывает большинство основных областей деятельности банка, то она называется Комплексной.

Эталонная модель – абстрактная модель предметной области (объекта), содержащая основные концепции, структуры, понятия, связи.

- модель eTOM (The enhanced Telecom Operations Map, представляет собой структурную модель бизнес-процессов компании – поставщика услуг связи)

- типовая модель системы качества образовательного учреждения (Федеральное агентство по образованию)

- типовая система качества франчайзи (фирма «1С»)

- и др.

Помимо отраслевых бизнес-моделей есть модели, которые применимы для многих отраслей. Как правило, это модели, относящиеся к управляющим и обеспечивающим бизнес-процессам, которые мало зависят от какого-то бизнеса. Например, «Восьми процессная модель», ITSM (IT Service Management, управление ИТ-обслуживанием) – подмножество библиотеки ITIL, описывающее процессный подход к предоставлению информационных технологий и обеспечению их использования.

#Бизнес_как_конструктор 2. Операционная структура бизнес модели

Также большого внимания заслуживают отраслевые приложения [5] стандартов серии ISO 9000, рекомендуемые комитетом ISO TC № 176.

- Закрытость и высокая конфиденциальность деятельности банков.

- Наличие достаточно большого количества нормативных документов, требований и нормативов со стороны регулирующих и законодательных органов.

- Неготовность многих банков к полноценному внедрению и сертификации систем менеджмента качества (СМК).

- стандарт качества организации стратегического управления;

- стандарт качества организации управленческого учета и отчетности;

- стандарт управления персоналом;

- стандарт осуществления безналичных расчетов;

- стандарт качества организации управления риском ликвидности;

- стандарт качества организации управления кредитным риском;

- и др.

Активно ведётся разработка новых стандартов, регулярно организуются рабочие группы, заседания, конференция «Банки. Процессы. Стандарты. Качество».

- Стандарты по большей части содержат набор требований к банковским процессам. Отсутствуют типовые примеры необходимых атрибутов процессов (моделей или технологических карт, форм документов, регламентов, методик). Т.е. в идеале, к каждому стандарту необходимо прилагать перечень образцов документов по стандартизуемому процессу, чтобы банкам легче было его внедрять.

- Некоторые стандарты содержат избыточную информацию, не имеют простой и понятной структуры, сложны для восприятия. Требования более высоких уровней зрелости, по сути, включают требования предыдущих уровней. Отсюда возникает избыточность информации и большой объём стандарта.

В данном случае исключением является «Стандарт качества организации работы по описанию и оптимизации бизнес-процессов в кредитных организациях». Суть стандарта составляет таблица, в которой по строкам перечислены требования к описанию и оптимизации бизнес-процессов в банке, а по столбцам перечислены уровни зрелости. На пересечении строк и столбцов стоят отметки – на каком уровне зрелости, какие требования должны выполняться.

- разработаны описания процессов;

- определены владельцы и участники процессов;

- определена проблемность процессов;

- определены требования клиентов процессов;

- определены показатели процессов и их фактические значения;

- системно применяются базовые инструменты анализа и улучшения процессов;

- приведены процессы в соответствие со стандартами ИСО и АРБ, проводится бенчмаркинг;

- определен порядок автоматизации процессов;

- долгосрочное планирование управления процессами осуществляется с учетом стратегии;

- обучение процессному управлению носит постоянный и системный характер;

- созданы процессные команды для описания и улучшения процессов;

- процессные команды регулярно отчитываются о ходе работ по описанию и оптимизации процессов;

- разработано положение о комитете по управлению процессами;

- используются программные средства структурного бизнес-моделирования;

- и многое другое.

- Разработана в профессиональном программном продукте бизнес-моделирования (например, «Business Studio») с помощью современных методик бизнес-инжиниринга.

- Разработана на основе систематизации опыта более 10 банков.

- Простота в использовании и понятность структуры модели.

- Полностью на русском языке и отражает специфику российской банковской отрасли.

- Реализует принцип системного подхода. Т.е. описывает не какие-то фрагменты банковской деятельности, но также содержит их взаимосвязями и полный набор атрибутов.

- Реальная практическая ценность и уникальность информации.

К сожалению, автору не известны типовые модели для банковской деятельности, которые бы удовлетворяли данным требованиям и были в открытом доступе. Обосновать это просто. Любая полноценная модель разрабатывается в программном продукте бизнес-моделирования. На российском рынке есть всего лишь несколько успешных и наиболее популярных программных продуктов данного класса, и изучение их дилеров свидетельствует о вышеприведённом утверждении.

Поэтому автор ведёт собственные разработки [1], [2] и активно публикует их материалы.

Всем вышеперечисленным требованиям удовлетворяет авторская разработка «Комплексная типовая бизнес-модель коммерческого банка» [1]. Она содержит успешные практики и решения, модели, документы, регламенты по основным областям менеджмента и бизнес-инжиниринга в банке: стратегия и BSC / KPI, бизнес-процессы, организационная структура и персонал, методология и банковские продукты, качество и ISO 9000, регламентация и документооборот, системная архитектура, многое другое. С технической стороны, комплексная типовая бизнес-модель коммерческого банка – это электронная база данных, разработанная в программных продуктах бизнес-моделирования (например, «Business Studio»).

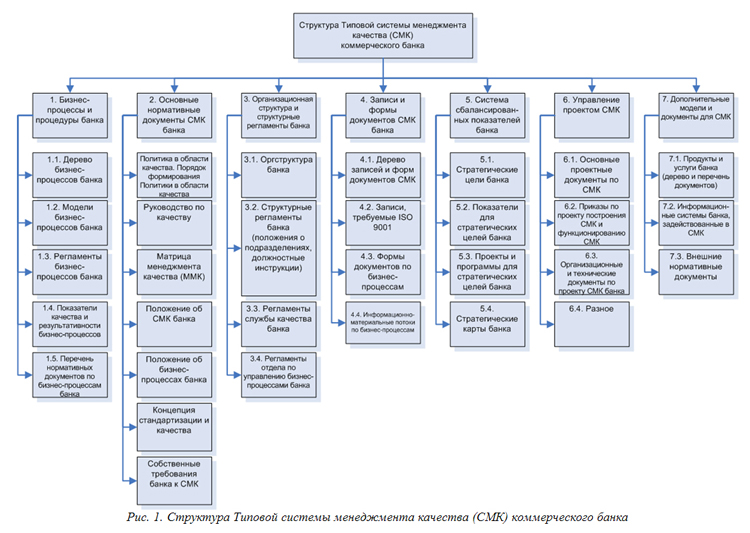

Другое интересное решение – «Типовая система менеджмента качества коммерческого банка» [2] (далее Типовая СМК банка). Типовая СМК банка – это совокупность основных компонентов СМК банка в документированном виде, которые разработаны специально для банковской отрасли и могут быть использованы в качестве эталона (типового успешного решения) для построения СМК. Структура Типовой СМК банка показана на Рис. 1.

Типовая СМК банка является эффективным инструментом и информационно-методическим пособием по формализации и совершенствованию деятельности банка, подготовки СМК банка к сертификации на соответствие международному стандарту ISO 9001:2008.

Она применима, как для банков, которые начинают построение системы менеджмента качества практически с нуля, так и для банков, которые намерены совершенствовать уже функционирующую систему менеджмента качества.

В данном случае под системой менеджмента качества понимается инструмент комплексного повышения качества и эффективности деятельности банка. Поэтому в неё включены компоненты других систем управления, связанных с качеством и эффективностью деятельности банка (стратегическое управление и BSC / KPI, управление бизнес-процессами и методология, управление персоналом и др.).

Типовая СМК банка не является только комплектом формальной документации для сертификации банка на соответствие ISO 9000 (как это иногда принято считать). Большое количество практических применений Типовой СМК банка и её компонентов на банковских проектах показали, что она позволяет значительно повысить качество и эффективность бизнес-процессов банка, деятельности банка в целом. А получение банком сертификата соответствия ISO 9000 с помощью типовой СМК является этому дополнительным доказательством. Приведём примеры моделей банковской деятельности, которых входят в состав [1] и [2].

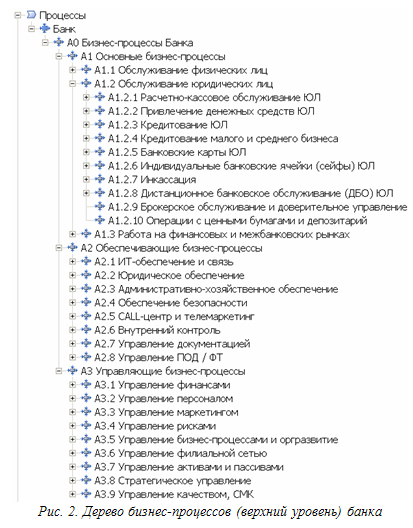

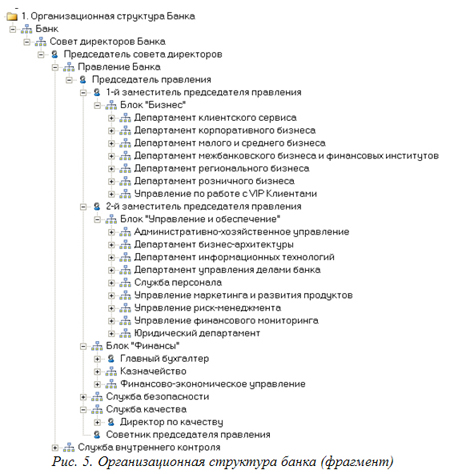

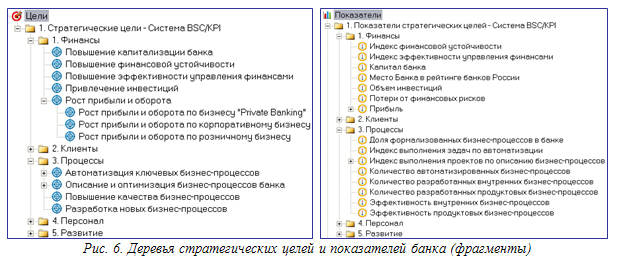

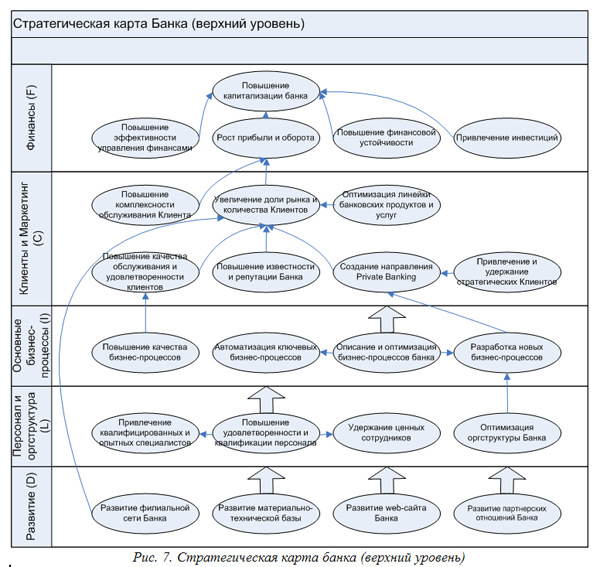

- Дерево бизнес-процессов (верхний уровень) банка – Рис. 2.

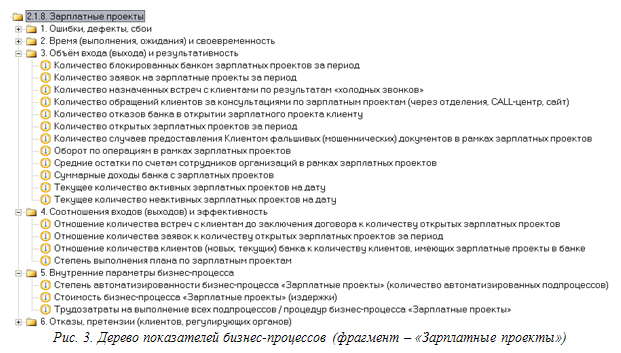

- Дерево показателей бизнес-процессов (фрагмент – «Зарплатные проекты») – Рис. 3.

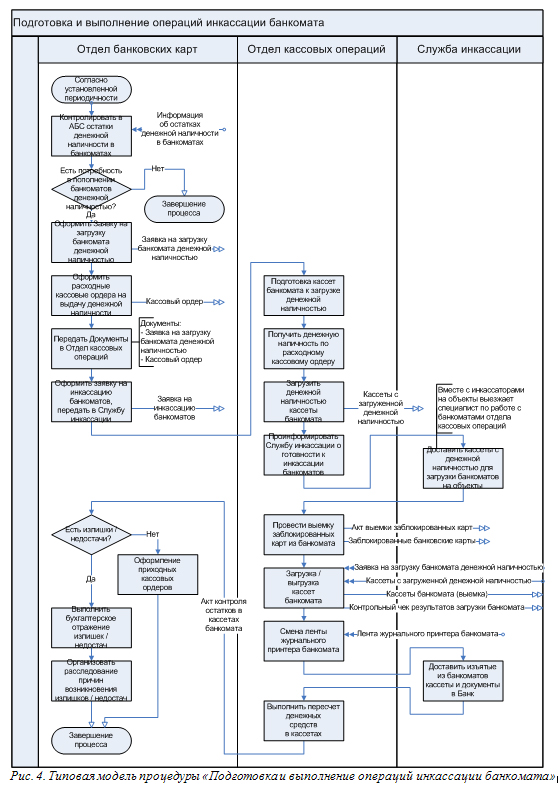

- Модель процедуры «Подготовка и выполнение операций инкассации банкомата» – Рис. 4.

- Организационная структура банка (фрагмент) – Рис. 5.

- Деревья стратегических целей и показателей банка (фрагменты) – Рис. 6.

- Стратегическая карта банка (верхний уровень) – Рис. 7.

Например, многие банки при выделении и описании бизнес-процессов за основу берут типовое дерево бизнес-процессов и модели. Из дерева вычёркивают бизнес-процессы, которых в банке нет, добавляют бизнес-процессы, которые в дереве отсутствуют, но есть в банке.

Далее при деталь-ном (графическом) описании бизнес-процесса сначала изучают его типовую модель, а затем уже проводят интервью исполнителей и изучают нормативные документы банка. При этом типовая модель бизнес-процесса дорабатывается под специфику банка, а не «рисуется» с нуля. Разработка показателей для бизнес-процесса также не является проблемой, если есть перечень типовых показателей. Не нужно придумывать то, что уже давно известно и применяется в других банках (т.е. «изобретать велосипед»).

Таким образом, метод «вычёркивания – дополнения» применяют ко всем типовым моделям банковской деятельности, превращая их в реальные банковские документы, технологии, системы.

Создание службы качества в банке или любого другого нового подразделения / бизнес-процесса / продукта будет выполнено намного быстрей и проще при наличии соответствующих типовых моделей / регламентов. Типовую модель банковской деятельности можно назвать конструктором, из которого строится реальная банковская деятельность. Т.е. банк, который её внедряет, вправе выбрать те элементы, которые для него наиболее востребованы и эффективны, переработать их по мере необходимости.

Использование и назначение типовой модели банковской деятельности

- Бенчмаркинг.

Возможность использовать в работе типовые успешные решения и модели, разработанные на основе опыта большого количества банков.

С помощью типовых моделей удобно проверять соответствующие банковские модели на полноту и совершенство.

Например, проанализировав модели бизнес-процессов банка на предмет их соответствия типовым моделям, можно выявить бизнес-процессы, которые работают неэффективно, либо вообще отсутствуют в банке, но должны выполняться. - Инструмент для реализации проектов по формализации (описанию) и оптимизации деятельности банка. Например, при построении системы менеджмента качества рекомендуется взять за основу Типовую систему менеджмента качества коммерческого банка [2] и доработать её под специфику банка. Это займёт намного меньше времени и ресурсов, нежели разработка системы менеджмента качества практически с нуля. Также значительно снижаются риски проекта, потому что всегда есть образец, который должен получиться в результате проекта и на каждом его этапе.

Использование типовых моделей банковской деятельности позволяет большую часть проектов выполнять силами банка и привлекать внешних экспертов только на наиболее сложные этапы. - Тиражирование бизнеса банка.

Типовые модели банковской деятельности следует рассматривать не только на уровне банковской отрасли, но и на уровне отдельного банка. Ведь любой банк может разработать типовую модель для своей деятельности самостоятельно. Это особенно эффективно для банка с крупной филиальной сетью. Когда невозможно разработать единые регламенты какого-то вида деятельности для всех филиалов и подразделений, готовятся типовые регламенты, а затем дорабатываются под различные требования и спецификации. Часто это применяется при развитии (тиражировании) филиальной сети банка.

- Понимание процессов и детальных механизмов, с помощью которых банки реализуют нормативы, требования, приказы регулирующих и законодательных органов, позволит более эффек-тивно выстроить взаимодействие и обратную связь.

- Отслеживание и прогнозирование тенденций развития банковской отрасли.

- Опорная база для ведения всех проектов управленческого консалтинга. Сильная сторона кон-салтинговых компаний – это отличное знание современных методик и технологий бизнес-инжиниринга (BSC / KPI, процессный подход, Lean и 6 Sigma, ISO 9000, функционально-стоимостной анализ и многое другое) – см. [3]. К сожалению, знаний по применению данных методик и технологий в банковской сфере, а также специфики коммерческих банков не всегда достаточно. Комплексная типовая бизнес-модель коммерческого банка [1] позволяет решить эту проблему.

- Инструмент для эффективной автоматизации. Типовая модель банковской деятельности позволит разработать более эффективные и адекватные технические задания, технологии и сис-темы, системную архитектуру банка в целом.

- Возможность использования для анализа автоматизированности банковских процессов. В банке могут быть различные информационные системы и технологии, но отсутствовать выделенные бизнес-процессы. Модели типовых банковских процессов позволят устранить этот недостаток.

- Возможность понять деятельность банка как системы, а также функции и особенности всех его структурных подразделений и бизнес-процессов. Выбрать наиболее интересное и перспективное банковское направление для своей дальнейшей работы.

- Детально ознакомиться с выбранным направлением (бизнес-процессами, организационной структурой, нормативными документами и формами документов), таким образом, приобретя бесценный опыт, не имея реального большого опыта по выбранному направлению.

Подведём итог. Типовая (референтная) модель является эффективным инструментом, который систематизирует все знания и опыт по рассматриваемой деятельности и предлагает их банку в удобной для использования форме. Наличие типовых моделей банковской деятельности и их широкое распространение в банковском сообществе необходимо и востребовано. Они позволят значительно повысить эффективность и качество работы, как коммерческих банков, так и банковской отрасли в целом, сэкономить время и финансовые ресурсы при реализации проектов, минимизировать риски. Они будут также иметь ценность для других участников рынка и заинтересованных сторон: консалтинговые компании, системные интеграторы, регулирующие и законодательные органы.

Одним из успешных решений автор рекомендует Комплексную типовую бизнес-модель коммер-ческого банка [1], а также Типовую систему менеджмента качества коммерческого банка [2].

Источники информации

[3] Исаев Р.А. Банковский менеджмент и бизнес-инжиниринг. – М.: ИНФРА-М, 2011. – 400 с. Ил.

[4] Методические рекомендации по организации функционирования системы менеджмента каче-ства в коммерческом банке.

Журнал «Управление в кредитной организации» №6/2010

Семинары автора с открытой датой:

- Операционные риски и операционная надёжность организаций: процессы, технологии, ИТ-архитектура

- Практика работы в системе Business Studio: моделирование и оптимизация бизнес-процессов и бизнес-архитектур

- Управление ИТ-архитектурой организации: проектирование, анализ, оптимизация и трансформация

Источник: www.src-master.ru

Система бизнес-стратегий: типовые модели

Исторически сложилось, что большинство наиболее известных модельных инструментов стратегического менеджмента были разработаны примерно по следующей логической схеме. Потенциально эффективная корпоративная стратегия (общая стратегия холдинговой структуры) – это в основном результат ряда правильных типовых решений, включающих выбор одной альтернативы из заданного набора типовых стратегий для каждого конкретного бизнеса данной корпорации (холдинговой структуры).

Поэтому далее приводится изложение некоторых наиболее известных моделей подобного рода с краткими комментариями и рекомендациями по их практическому применению в современных российских условиях.

Модель BCG

Модель BCG [1] , или матрица доля рынка – темп роста, представляет особое отображение позиций конкретных бизнесов в стратегическом пространстве, которое задается двумя координатными осями. Горизонтальная ось – это измерение относительной доли конкретного бизнеса холдинговой структуры по данному конкретному продукту [2] (как основы соответствующего бизнеса) на конкретном рынке данного продукта. Вертикальная ось – измерение темпов прироста рынка соответствующего продукта.

Матрица BCG представлена на схеме 3.6.5.

В соответствии с моделью BCG единственный ключевой фактор, оценки которого следует использовать для принятия решений по определению стратегических перспектив конкретных бизнесов – это рост рынка, т.е. рост потребительского спроса на данный конкретный продукт.

Схема 3.6.3. Типовые бизнес-стратегии

п/п

Название

Стратегическая установка

(основное стратегическое указание)

1

Прямая интеграция

Приобрести в собственность или установить полный контроль над дистрибьюторской сетью

2

Обратная интеграция

Получить в собственность или под полный контроль поставщиков сырья

3

Горизонтальная

интеграция

Получить в собственность или под полный контроль своих конкурентов

4

Захват рынка

Увеличить долю своего продукта на традиционных рынках

5

Развитие рынка

Вывести свой продукт на рынок в новых географических районах

6

Развитие продукта

Увеличить объем реализации через улучшение или модификацию своего продукта

7

Концентрическая

диверсификация

Создать новые производства, совпадающие с профилем компании

8

Конгломеративная

диверсификация

Освоить выпуск новых продуктов, не совпадающих с традиционным профилем компании

9

Горизонтальная

диверсификация

Освоить выпуск новых непрофильных продуктов, но для традиционных потребителей

10

Совместное предприятие

Объединиться с другой компанией для проведения работ над специальным проектом

11

Сокращение

Осуществить реструктуризацию с целью сокращения затрат для остановки процесса падения объема реализации

12

Отторжение

Продать отделения или те или иные части компании

13

Ликвидация

Продать все активы компании

Схема 3.6.4. Типовые ситуации

п/п

Типовая

бизнес-стратегия

Ситуация

1

Прямая интеграция

Возможности дистрибьюторов ограничены в смысле создания для компании стратегических преимуществ в конкурентной борьбе. Компания конкурирует в быстрорастущей отрасли и ожидается продолжение расширения рынков сбыта.

Стабильность производства особенно ценна; это связано с тем, что через собственную систему дистрибьюции легче предсказывать потребность рынка

2

Обратная интеграция

Поставщики компании дороги, несговорчивы или слабы.

Компания конкурирует в быстро растущей отрасли и ожидается продолжение расширения рынков сбыта.

Компания нуждается в быстрых поставках сырья и материалов

3

Горизонтальная

интеграция

Компания может стать монополистом в определенном регионе.

Увеличение масштабов производства обеспечивает значимые стратегические преимущества.

Конкуренты допускают ошибки из-за недостатка опыта управления или отсутствия особых ресурсов, которыми располагает компания

4

Захват рынка

Существующие рынки не насыщены продуктами компании.

Норма потребления по продуктам компании у традиционных потребителей может возрасти существенно.

Увеличение масштабов производства обеспечивает значимые стратегические преимущества

5

Развитие рынка

Появляются новые надежные недорогие каналы сбыта.

Компания очень преуспевает в своем бизнесе. Существуют новые непроработанные или ненасыщенные рынки

6

Развитие продукта

Компания конкурирует в отрасли, характеризующейся быстрыми технологическими изменениями.

Основные конкуренты предлагают продукты лучшего качества по конкурентной цене. Компания отличается в лучшую сторону своими научно-исследовательскими и проектными возможностями

7

Концентрическая

диверсификация

Новые профильные продукты могут предлагаться на рынке по достаточно высоким конкурентным ценам.

Традиционные продукты находятся в стадии умирания по их жизненному циклу.

У компании есть сильная управленческая команда

8

Конгломеративная

диверсификация

В базовой отрасли происходит ежегодное снижение объемов реализации и прибыли. Существующие рынки для продуктов компании уже сильно насыщены

9

Горизонтальная

диверсификация

Добавление новых, но в то же время непрофильных продуктов могло бы существенно улучшить реализацию традиционных продуктов.

Компания конкурирует в высококонкурентной и (или) неразвивающейся отрасли. Традиционные каналы дистрибьюции могут быть использованы для продвижения на рынок новых продуктов

10

Совместное

предприятие

Две компании или более, специализирующиеся в разных отраслях, объединяются, чтобы дополнить друг друга.

Существует потребность быстрого вывода на рынок новой технологии

11

Сокращение

Компания – один из наиболее слабых конкурентов в отрасли.

Компания неэффективна, низкоприбыльна, имеет персонал с низким средним уровнем трудовой дисциплины и испытывает на себе давление со стороны акционеров.

Компания до данного момента росла так быстро, что возникла необходимость внутренней реорганизации

12

Отторжение

Стратегия сокращения не принесла желаемого эффекта.

Какое-то подразделение является ответственным за общее падение эффективности компании в целом.

Какое-то подразделение плохо корреспондируется со всей остальной компанией

13

Ликвидация

Ни стратегия сокращения, ни стратегия отторжения не привела к желаемому результату.

Акционеры компании могут минимизировать свои потери путем продажи се активов

Для каждого конкретного бизнеса (основой которого служит соответствующий определенный продукт) делается оценка будущих темпов роста рынка, рассчитывается доля рынка, и соответствующие значения заносятся в один их квадрантов матрицы BCG [3] .

Схема 3.6.5 на заданную стратегическую перспективу показывает: сплошная линия – это приоритетные направления инвестиций от дойных коров; а штриховая линия – желательная для холдинговой структуры эволюция трудных детей и звезд.

Следовательно, модель BCG, прежде всего, каждой конкретной холдинговой структуре помогает решать два типовых стратегических вопроса:

- 1) достижение какой рыночной позиции необходимо поставить как стратегическую цель для данного бизнеса в заданной стратегической перспективе;

- 2) в какие конкретные бизнесы в данный стратегический период следует направить инвестиции, которые в том числе сформированы и за счет доходов от других конкретных бизнесов.

Модель BCG предлагает следующий типовой набор стратегических решений по конкретным бизнесам в зависимости от их попадания в гот или иной квадрант матрицы.

- 1. «Звезды» требуется оберегать и усиливать, т.е. долю соответствующего бизнеса на данном рынке в заданной стратегической перспективе следует сохранять или увеличивать.

- 2. «Дойных коров» необходимо беречь, жестко контролировать и, конечно, «доить», т.е. по таким бизнесам на заданную стратегическую перспективу следует установить особые оптимальные инвестиции (необходимые только для поддержания данного бизнеса) и жестко их контролировать; а относительный избыток денежной наличности (Cash Flow) от таких бизнесов направлять на развитие других бизнесов.

- 3. «Трудных детей» следует изучать специально, т.е. по подобным бизнесам в заданной стратегической перспективе в соответствии с характерными особенностями конкретной ситуации возможно: или посредством целевых инвестиций какой-то бизнес попытаться перевести в «звезды», или же имеющуюся долю рынка сохранить, или данный конкретный бизнес выгодно продать (сократить до оптимального размера).

- 4. От «собак» необходимо избавляться, т.е. соответствующие бизнесы в заданном стратегическом периоде или сокращаются или, как правило, ликвидируются (если нет каких-то особых причин для их сохранения).

Применяя модель BCG, «звезды» зажигайте сильнее. «Коров» берегите и доите. «Трудных детей» возводите в «звезды», а «собак» гоните.

Довольно широкая и долгая практика использования модели BCG выявила как ее плюсы, так и минусы, а также определила достаточно четкие границы ее применения. Так как ситуация с ограничениями по использованию модели BCG является типичной для всех других подобных моделей, то сформулируем общее npaвилo соответствия.

Правило соответствия. Каждую конкретную ситуацию прежде всего следует очень тщательно проверить на соответствие всем предпосылкам данной типовой модели; если выявится хотя бы одно такое несоответствие, то модель применять не рекомендуется.

Схема 3.6.5. Матрица BCG

Прокомментируем это правило на примере модели BCG.

К предпосылкам или ограничениям модели BCG в первую очередь относятся следующие.

1. Стратегические перспективы всех конкретных бизнесов данной компании должны быть соизмеримы по показателю темпов роста.

Как минимум для этого необходимо:

- – во-первых, чтобы по всем бизнесам соответствующие продукты в рассматриваемой стратегической перспективе оставались в неизменных фазах своего жизненного цикла;

- – во-вторых, в заданной стратегической перспективе исключаются все значимые факторы неопределенности внешней среды, которые могут изменить уже заданную траекторию динамики роста соответствующего бизнеса по соответствующим конкретным рынкам.

- 2. В данном конкретном бизнесе в рассматриваемой стратегической перспективе развитие конкуренции должно происходить так, чтобы для определения будущей рыночной позиции оказывалось бы достаточным знать значения только одного показателя относительной доли рынка по методике модели BCG.

Таким образом, если в вашей конкретной ситуации на заданную стратегическую перспективу рост размера соответствующего рынка по спросу может быть надежным измерителем возможного развития вашего конкретного бизнеса, и при этом конкурентную позицию вашей холдинговой структуры можно оценивать по ее доле на данном рынке, то применяйте модель BCG, которая хороша своей простотой и четкостью.

Но если заданная стратегическая перспектива представляется значительно более сложной и (или) соответствующие условия конкуренции тоже представляются существенно более сложными, то не применяйте классическую модель BCG. То есть необходимы другие инструменты и стратегического анализа, и стратегического синтеза; в целом необходима другая модель для построения (разработки) общей стратегии совокупности бизнесов вашей холдинговой структуры.

- [1] Модель названа по имени ее фирмы-разработчика: Boston Consulting Group (BCG) – Бостонская консультационная группа.

- [2] В современных условиях, как правило, речь идет о продуктах, которые согласно 3.3.3 соответствуют вторичному классификатору продуктов.

- [3] Полная методика модели BCG довольно объемная. Опыт ее широкого и довольно долгого применения накопил большую библиотеку модификаций модели, различных особенностей исчисления конкретных показателей, применения разных допущений, аналитических цепочек для разных ситуаций и т.д. Такой материал предоставляется по-своему интересным, но описание подобных методических тонкостей не соответствует поставленным целям настоящего учебника. Поэтому для более углубленного изучения модели BCG рекомендуются следующие источники: [Ансофф, 1989]; [Томсон-мл., 2013]; [Котлер и др., 2012]; [Channon, 2003]; [Grant, 2008].

Источник: studme.org

Типовые модели управления холдингом

На наш взгляд, на практике просматриваются 4 типовые модели управления холдингом: «Стратег», «Оператор», «Инвестор» и «Капитализатор».

Если попытаться их систематизировать, то можно уместить данные модели в рамках следующей матрицы:

Модели различаются между собой степенью вмешательства корпоративного центра (КЦ) в управление бизнес-единицами (БЕ), а также сутью самого бизнеса, который может быть предметным или инвестиционным.

Если мы реализуем модель «Инвестор», то ее эффективность во многом определяется нашими компетенциями в управлении портфелем бизнесов. В частности, умением выгодно покупать и продавать бизнесы.

Напротив, в модели «Оператор» ключевыми являются компетенции в управлении предметным бизнесом, а вот о вариантах купли-продажи бизнеса возможно здесь лучше задумываться пореже.

ВАШ ТИПАЖ

Для модели «стратег» характерно долгосрочное участие головной компании в дочерних бизнесах, ориентация на повышение эффективности работы группы. Функции КЦ стратега заключаются в определении стратегии поведения БЕ, выработке общих стандартов, вложении инвестиций в развитие.

Подобный тип чаще всего встречается в вертикально-интегрированных структурах, таких как «Северсталь-групп». Эта модель перспективна, т.к. в ней четко соблюдается баланс между сферами, которыми занимается КЦ, и вопросами, которых он не касается, а бизнес-единицы получают достаточно серьезные полномочия. Однако если данную модель попытаться применить к только что приобретенным активам, находящимся в «недоразвитом» состоянии, с невыстроенными бизнес-процессами, система даст сбой. Нужно серьезно готовить предприятия, прежде чем применять на практике такую модель управления.

«Оператор» активно участвует в решении стратегических и оперативных вопросов. Он также нацелен на долгосрочное участие в бизнесе и ориентирован на повышение его эффективности. Подобный характер бизнеса типичен для большинства отраслевых групп, таких как СУАЛ-холдинг.

Функции КЦ-оператора заключаются в управлении несколькими направлениями бизнеса — продажами, закупками, финансами, персоналом, планированием деятельности БЕ. Однако эта модель скорее ближе начальному этапу становления холдинга. Типичная ситуация: группа покупает актив, входит в бизнес, контролирует все процессы, наводит порядок.

И до некоего предела данная модель управления существенно повышает эффективность группы. Однако в какой-то момент дальнейшие попытки управлять всем и сразу вызывают обратный эффект. В КЦ наращивается бюрократический аппарат, вроде бы все контролируется, а эффективность невысока. Более того, у сотрудников падает инициатива, теряется способность принимать самостоятельные решения. Так что эта модель подходит для упорядочения бизнес-процессов в группе, находящейся на начальном этапе развития.

«Инвестор» получает доход от управления портфелем бизнесов и участвует в управлении БЕ на уровне принятия стратегических решений. Для такого типа характерно краткосрочное и среднесрочное участие в проектах, ориентация на получение доходов от купли-продажи бизнесов.

Подобным образом ведут себя инвестиционные фонды (например фонд прямых инвестиций Baring Vostok) и финансово-промышленные группы («Интеррос»). КЦ-инвестор вкладывает средства в формирование портфеля бизнесов, их предпродажную подготовку, определение общих целей развития и финансовой политики, контроль над их исполнением. Эта модель в теории предполагает существенный и активный приток инвестиционных средств, но, судя по российской практике, чаще всего все сводится к перетеканию инвестиционных ресурсов из прибыли одного бизнеса в другой — из более успешного проекта в развивающийся. В подобной системе головной центр наименее глубоко входит в деятельность БЕ, и, как правило, складываются не совсем понятные отношения между бизнесами: неясно, на каких условиях бизнесмен берет сам у себя эти деньги, что приводит к неуправляемости инвестиционных потоков.

В модели «капитализатор» головная компания нацелена на активное участие в управлении БЕ для получения дохода от продажи бизнесов. Эта модель типична для проектного предпринимательства, которым занимаются некоторые финансово-промышленные группы.

КЦ-капитализатор занимается оперативным управлением ключевыми функциями, инвестированием, разработкой стратегии и контролем над ее выполнением. Это постепенно отходящий тип холдинга, поскольку в нашей стране остается все меньше недооцененных активов, из-за чего капитализация бизнеса требует все больших усилий и профессионализма. Если раньше данная модель поведения была массовой (купили «полулежащий» актив, привели его в порядок, продали, приобрели новый и т.д.), то сейчас многие предприятия крепко стоят на ногах. Но эта модель интересна тем, что требует виртуозных управленческих навыков. В модели «капитализатор» корпоративный центр наиболее глубоко заходит в деятельность дочерних предприятий: его цель капитализировать приобретенные активы и создать хорошо продающийся бизнес, используя для получения быстрой отдачи все возможные ресурсы (увольнения, оптимизация затрат и т.д.).

Обычно при выборе модели управления перед предпринимателями не стоит задачи строить холдинг с нуля. Наши группы компаний обычно находятся в промежуточном положении, например, между стратегом и оператором, и управленцы должны решить, в какую сторону лучше развиваться. Речь не идет о мгновенном создании классической холдинговой архитектуры того или иного типа — речь об определении вектора движения.

ТИПОВЫЕ ПРОБЛЕМЫ

Переходя к типовым проблемам управления структурой холдингового типа, хотелось бы отметить, что они как раз в основном связаны с противоречивостью сформировавшейся модели холдинга.

1. Смешение принципиально разных моделей

Весьма распространенной на практике проблемой продолжает оставаться совмещение оперативного управления ключевым бизнесом, приносящим основную прибыль, и реинвестирования прибыли в новые бизнес-проекты. У предпринимателя появляются излишки средств, он видит интересные возможности для инвестирования и вкладывает деньги в новые направления бизнеса.

Но в результате мы, как правило, недоивестируем в ключевой бизнес, распыляя управленческие и прочие ресурсы на бизнесы, не имеющие понятной стратегической значимости, и происходит торможение развития ключевого бизнеса компании, который приносил стабильный доход. Узкоспециализированные конкуренты, особенно отраслевые холдинги, нацеленные на развитие того же направления деятельности, начинают обгонять эту компанию. И в результате предпринимателю становится все сложнее вкладывать серьезные инвестиционные ресурсы в развитие своей группы. Получается достаточно ущербная модель инвестиционного бизнеса, типичная для большинства отечественных групп. Очевидно, что здесь мы имеем дело с внутренне противоречивой попыткой совместить реализацию сразу двух моделей — «Оператор» и «Инвестор».

Для тех, кто находится в такой ситуации, существует удобный выход: вычленить проекты в дивизионы с полномочиями самостоятельных бизнесов. Причем, выделяя подразделения в отдельные хозяйствующие субъекты, владельцу бизнеса имеет смысл поделиться долей собственности в этих юрлицах с руководителями проектов, чтобы у наемных менеджеров появился стимул более активно развивать предприятия ГК. Собственник занимается решением сугубо стратегических вопросов, ставит целевые задачи на период, определяет ряд ключевых показателей, по которым оценивается эффективность БЕ. И по результатам деятельности бизнес-проект либо живет относительно самостоятельно, не отрывая инвестиционных ресурсов от других направлений деятельности холдинга, либо закрывается, продается и т.д. Это достаточно жесткий подход, но вполне разумный.

2. Нечеткое распределение полномочий между КЦ и БЕ

Противоречивость распределения функций, полномочий и ответственности между корпоративным центром и бизнес-единицами также можно отнести к одному из любимых камней преткновения наших холдингов. Часто при разграничении зон ответственности бизнес-единица оказывается и не полноценным центром затрат, и не полноценным центром прибыли. Нечто среднее. Корпоративный центр, в свою очередь, обычно не готов взять на себя ответственность за полноценное управление бизнес-единицами как центрами затрат, но и самоограничить себя набором стратегических функций (согласование стратегии, инвестиции, контроль, общие стандарты и политики) тяжело, так и тянет вмешаться в оперативное управление. Опять же вполне логично рассматривать эту проблему как дисгармоничное смешение моделей «Оператор» и «Стратег».

В жизнеспособных холдинговых моделях установлены достаточно четкие взаимоотношения между управляющей компанией и «дочками». Например, когда бизнес-единица является центром затрат, КЦ-оператор берет на себя ответственность за все ключевые бизнес-процессы, спускает сверху бюджет, в рамках которого должна работать БЕ. Управляющая компания-стратег определяет генеральную линию поведения холдинга, ставит цели, а предприятия-дивизионы, являющиеся центрами прибыли, полноценно отвечают за результаты своей деятельности.

Однако на практике чаще всего мы видим нечто смешанное и противоречивое: КЦ дает БЕ производить закупки, но оставляет себе продажи, позволяет осуществлять разработки, но при этом лишает предприятия группы инициативы, устанавливая жесточайший контроль над всеми бизнес-процессами внутри субъектов холдинга. При этом непонятно: кто отвечает за результаты деятельности БЕ — корпоративный центр или сама бизнес-единица? Размывание ответственности ведет к снижению эффективности бизнеса. Обычно КЦ в наших холдингах — структура бюрократическая, имеющая противоречивые желания. С одной стороны, головная компания хочет контролировать и держать под своим влиянием как можно больше процессов, с другой стороны, она желает нести как можно меньше ответственности.

Вот пример из нашей практики. Отношения между БЕ и КЦ внутри холдинга, имеющего крупный машиностроительный завод, были довольно четко распределены: головная структура сосредоточила в своих руках стратегию, контроль и прочие управленческие функции, бизнес-единицы занимались разработками и продажами, завод производил продукцию. Вроде бы все отлично.

Но возникает проблема — БЕ не могут полноценно загрузить завод теми объемами, которые хотя бы обеспечивают безубыточность его функционирования. Что делать? Завод начинает осваивать продажу новой продукции самостоятельно, причем делает это достаточно успешно, наращивая объемы производства и продаж. Вскоре между заводом и БЕ возникает противоречие.

А управляющая компания пребывает в сомнении: если продолжать придерживаться существующей модели отношений в холдинге, то завод будет приносить убытки, если же отдать заводу функции продаж, то возникают конфликты с БЕ. Модель получается очень противоречивой, т.к. непонятно, кто за что отвечает.

В результате эта тупиковая ситуация тянулась довольно долго и выглядела со стороны очень забавно. Как только завод раскручивал новый бизнес, это направление выделяли в самостоятельную БЕ, и предприятие начинало стагнировать. В данном случае КЦ нужно было более жестко управлять бизнес-единицами — четко ставить цели, заниматься планированием, контролировать выполнение поставленных задач. По сути, БЕ просто паразитировали на основном бизнесе. Как правило, несоблюдение БЕ своих ключевых функций приводит к вынужденному изменению модели холдинга.

Очень важно определить подходы к позиционированию головной компании внутри холдинга: кем является корпоративный центр по отношению к бизнес-единицам — господином или помощником?

В первом случае речь идет о жестком контроле и доминирующем положении управляющей компании: с позиции представителя владельцев бизнеса КЦ распределяет роли в холдинге, получает финансирование в том объеме, который сам и устанавливает. При подобном подходе часто возникает дисбаланс интересов КЦ и возможностей БЕ, чреватый уходом от реальных целей бизнеса.

Вторая модель, при которой КЦ выступает в роли помощника для БЕ, используется гораздо реже. В данном случае управляющая компания является подразделением холдинга, которое помогает предприятиям группы решать проблемы. КЦ может предложить БЕ использовать передовой опыт, внедрять развивающие программы, технологии, осуществляя аккуратный ненавязчивый контроль над деятельностью предприятий. Жесткие решения (допустим кадровые) принимаются лишь в том случае, когда налицо стагнация БЕ. Для российских групп эта модель требует осторожного применения — слишком высок риск исказить суть отношений «помощник для бизнеса» и прийти к неуправляемости.

3. Некритичное применение единых стандартов без учета специфики бизнес-единиц

На практике система взаимодействия корпоративного центра с разными по типу, масштабу и т.д. бизнес-единицами редко является единой, поэтому при попытке внедрить единые корпоративные стандарты (отчетности, качества и т.п.) возникают явные нестыковки. Строя прозрачный бизнес, собственники желают, чтобы у каждой БЕ был набор показателей, по которым можно было бы отслеживать ситуацию в подразделениях холдинга. КЦ разрабатывает корпоративные стандарты, но попытка заставить все предприятия группы работать по единым методикам часто вызывает трудноразрешимые конфликты, особенно если речь идет о многопрофильных холдингах.

В данном случае можно рекомендовать более индивидуальный подход к применению стандартов, проанализировав предварительно, какую модель во взаимодействии с разными бизнес-единицами мы осуществляем де-факто. Как правило, речь идет опять же о смешении разных моделей: «Оператор» и «Стратег», «Оператор» и «Капитализатор» и т.д. Этот подход позволит достичь баланса стандартизации и индивидуализации в холдинге. Правда, с вершин управляющей компании такой необходимости зачастую не видно.

Безусловно, само по себе рассмотрение проблем холдинга с точки зрения реализуемых при этом моделей управления не дает готовых решений, но помогает глубже разобраться в их причинах и не ограничиться косметическими мерами там, где следует определиться с четкой моделью для своего холдинга и реорганизовать холдинг в соответствии с ней.

Источник: Корпоративный менеджмент

Дмитрий Сироткин, Александр Печерский, ИФК

Источник: hr-portal.ru