При расчетах платежными поручениями банк обязуется по поручению плательщика за счет средств, находящихся на его счете, перевести определенную денежную сумму на счет указанного плательщиком лица в этом или ином банке в срок, предусмотренный законом. Поручение плательщика исполняется банком при наличии средств на счете плательщика, если иное не предусмотрено договором между плательщиком и банком.

Поручения исполняются банком с соблюдением очередности списания денежных средств со счета. Платежные поручения предоставляются в банк на бумажных носителях или в электронной форме. Если платежные поручения даются на бумажных носителях, они должны быть подписаны собственноручными подписями уполномоченных лиц, заверены оттиском печати в соответствии с заявленными образцами. Для электронных платежных поручений, передаваемых по каналам связи, каждый банк определяет порядок приема таких документов, их защиты, оформления. Платежное поручение должно содержать следующие реквизиты: наименование расчетного документа; номер расчетного документа, число, месяц, год его выписки; наименование плательщика, его ИНН, номер его счета в банке, наименование и реквизиты банка плательщика; наименование получателя средств, его ИНН, номер его счета в банке, наименование и реквизиты банка получателя средств; назначение платежа; сумма платежа (цифрами и прописью).

8.5. Расчеты платежными поручениями и по инкассо

Значение расчетов платежными поручениями состоит в том, что не требуется больших затрат на их проведение, высокую скорость совершения платежей и возможность для плательщика предварительной проверки качества оплачиваемых товаров. Поэтому на них приходится основная доля расчетов в хозяйственных процессах.

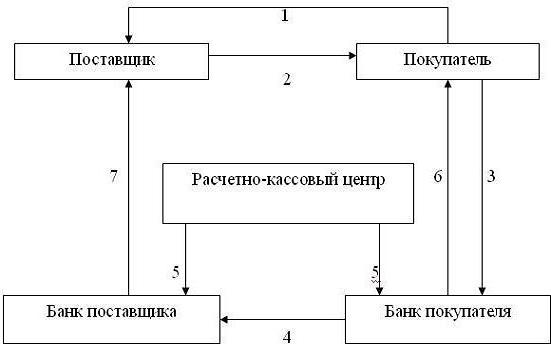

Рис. 1. Схема расчетов платежными поручениями:

1 — договор поставки товаров (выполнения работ, оказания услуг); 2 — поставка товаров, выполнение работ, оказание услуги (пересылка счета-фактуры); 3 — платежное поручение покупателя; 4 — списание средств с расчетного счета покупателя на счет поставщика; 5 — списание средств с корреспондентского счета покупателя на счет банка поставщика, кредитовое авизо о перечислении средств; 6 — выписка из расчетного счета плательщика о списании суммы; 7 — выписка из расчетного счета получателя о поступлении средств.

Расчеты между юридическими лицами, а также расчеты с участием граждан-предпринимателей производятся в безналичном порядке (ст. 846, 861 ГК РФ).

В предпринимательской практике подавляющее место занимают безналичные расчеты, производимые юридическими лицами и гражданами через банк, в котором открыт соответствующий счет (ст. 841 ГК РФ).

расчеты между предприятиями осуществляются с помощью коммерческих банков и других кредитных учреждений. Расчеты между банками на территории России осуществляются через расчетно-кассовые центры — структурные подразделения главных управлений Центрального Банка Российской Федерации, которые созданы в республиках, краях, областях, городах и районах.

Банковские операции по расчетам могут осуществляться по корреспондентским счетам банков, открываемым друг у друга в соответствии с межбанковскими соглашениями. Документооборот в банках и расчетно-кассовых центрах регулируется «Положением об организации межбанковских расчетов на территории Российской Федерации» от 9 июня 1992 г. и «Положением об организации расчетом между банками разных республик» от 9 июня 1992 года, подготовленных и принятых Банком России (см.: Приложения №1 и №2 к Положению о безналичных расчетах в Российской Федерации).

Ст. 862 ГК Российской Федерации предусматривает следующие формы расчетов:

o расчеты платежными поручениями;

o расчеты чеками;

o расчеты по аккредитиву;

o расчеты платежными поручениями;

o расчеты по инкассо.

Стороны по договору вправе предусмотреть любую из установленных форм расчетов. По согласованию между предприятиями могут осуществляться зачеты взаимной задолженности, минуя банки.

Особенность расчетов платежными поручениями заключается в поручении (ст. 863-866 ГК РФ) предприятия обслуживающему его банку перечислить определенную сумму со счета предприятия. Предприятие-плательщик предоставляет в банк платежное поручение, которое действительно в течение девяти дней после дня выписки.

Банк принимает поручение к исполнению, если на счете плательщика имеются средства. Банком и владельцем счета может быть оговорено принятое поручение к исполнению и при временном отсутствии средств на счете клиента-плательщика, при долговременных постоянных связях между поставщиком и покупателем могут иметь плановые платежи на основании условий заключенных договоров с использованием в расчетах платежных поручений. В соответствии с соглашением между сторонами платежи поручениями могут быть срочными.

Расчеты между контрагентами могут осуществляться платежными поручениями (ст. 863-866 ГК РФ). Этот вид платежа заключается в оплате требования поставщика покупателем на основании направленных в банк плательщика расчетных и отгрузочных документов, стоимость поставленной по договору продукции, выполненных работ, оказанных услуг. Платежное требование — поручение применяется при наличии средств на счете плательщика. Если плательщик не согласен полностью или частично оплатить платежное требование-поручение, он уведомляет об этом в течении трех дней обслуживающий его банк. В этом случае требования поручения вместе с приложенными отгрузочными документами и извинениями по поводу отказа в выплате возвращаются поставщику;

Также между контрагентами решения могут осуществляться по инкассо (ст. 874-876 ГК РФ). Банк-эмитент обязуется по поручению клиента осуществить за счет клиента действия по получению от плательщика платежа и (или) акцепта платежа.

Источник: studfile.net

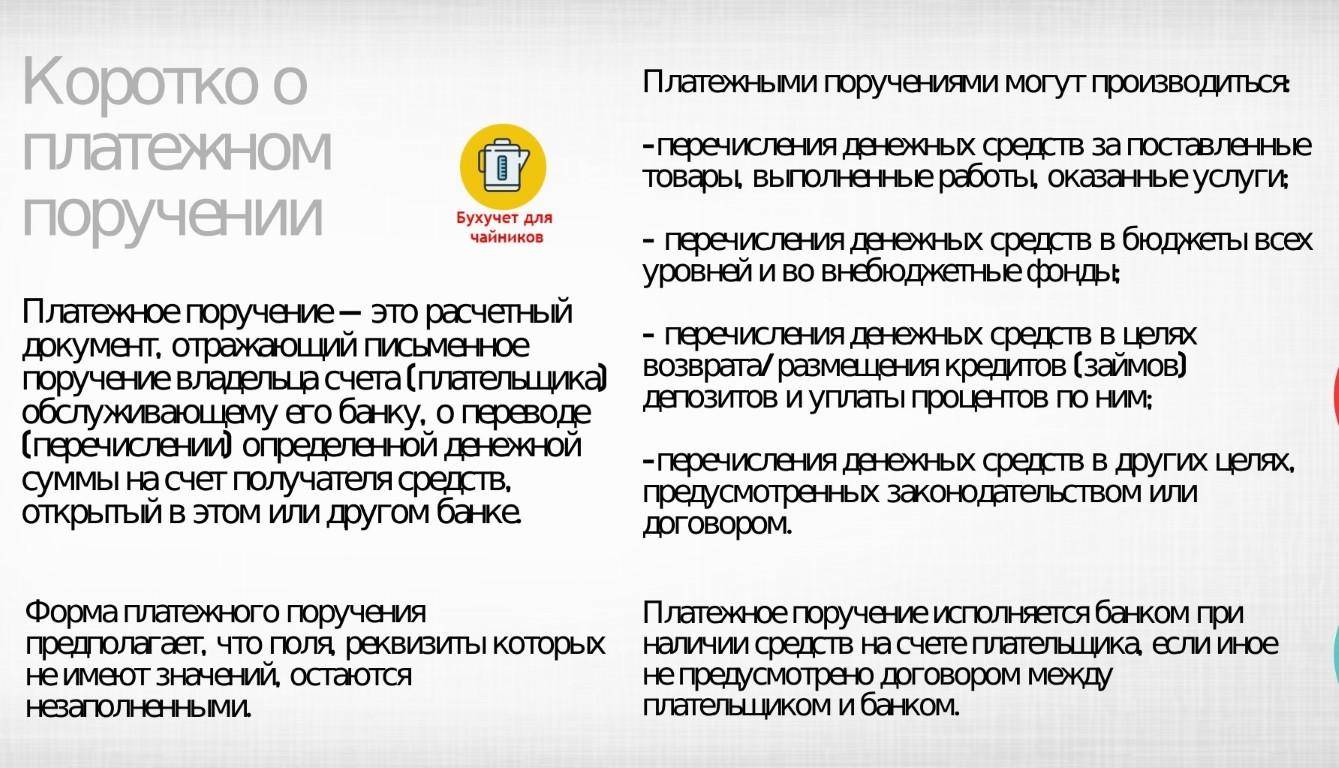

Платежное поручение

Платежные поручения — это расчетный документ, оформленный по установленному образцу, посредством которого владелец счёта делает распоряжение своему обслуживающему банку совершить от его имени денежный перевод в пользу получателя.

Безналичные расчеты с помощью платежек предполагают, что обе стороны – и плательщик и получатель совершают переводы денежных сумм посредством банковского учреждения – в кассе или через систему интернет-банк. Также предполагается, что у обеих сторон в банковском учреждении открыт текущий или расчетный счет. По отношению к плательщику это требование необязательно. Достаточно, если реквизиты имеются у получателя.

В данном случае плательщик – физическое или юридическое лицо, или предприниматель, который рассчитывается по своим обязательствам или совершает денежный перевод. Если плательщик не является владельцем банковского счета с положительным балансом, за каждое платежное поручение он рассчитывается наличными деньгами или платежной картой.

Получатель – физическое или юридическое лицо, государственный орган или предприниматель, в пользу которого переводится определенная сумма денег за предоставленные услуги, проданные товары или в качестве налоговых платежей или иных обязательных отчислений. Получатель средств должен быть владельцем банковского счета с отдельными реквизитами.

Требования к платежным поручениям

Платежное поручение отправитель формирует самостоятельно. Образец и форма документа утверждается законодательными актами и бухгалтерскими нормативами, так как это бланки строгой отчетности. Банк принимает к исполнению только те платежки, которые оформлены согласно утвержденным правилам на типовых бланках. Если документ не соответствует банковским и законодательным требованиям, его надо оформить заново, так как при заполнении платежного поручения на бумаге исправления или подчистки не допускаются.

Некоторые ошибки в платежных поручениях не считаются критичными – если деньги перевелись на требуемый счет, то плательщик может исправить упущение, отправив получателю письмо с корректировками. Например: перевод денег в бюджет другого уровня, некорректное назначение платежа, неправильный статус налогоплательщика и проч.

Проведение платежа с помощью поручения

С помощью платежного поручения можно перечислять денежные средства:

а) Поставщикам и подрядчикам за приобретенные товары, выполненные работы, оказанные услуги путем оплаты по факту или авансом.

б) В бюджетные фонды и государственные учреждения всех уровней для оплаты штрафов, налогов, сборов и других обязательных платежей.

в) Для погашения кредитов или размещения депозитов в кредитных учреждениях.

г) Для участия в аукционах, спонсорских проектах, для осуществления других одноразовых или периодических платежей.

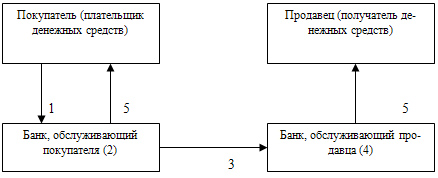

Схема расчетов платежными поручениями

1. Плательщик предоставляет в банк платежное поручение в четырех (или пяти) экземплярах. На первом экземпляре наличие подписей и оттиска печати (при наличии) – обязательно.

2. На основании первого экземпляра платежного поручения обслуживающий банк списывает денежные средства со счета покупателя и оставляет первый экземпляр себе.

3. Второй и третий экземпляр поручения отправляется в банк получателя, на основании этих экземпляров происходит зачисление средств. Один предусмотрен для банка получателя, остальные – для получателей.

4. Четвертый экземпляр со штампом банка плательщик получает в качестве расписки и подтверждения операции;

5. Банки предоставляют своим клиентам выписки из расчетных счетов.

Ссылки

- Виктор Сенкевич: Автоматизация хаоса, или Зачем нужны системы электронного документооборота

- Взыскание задолженности на раз, два, три.

- Утром – деньги, вечером – стулья…

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Источник: www.e-xecutive.ru

6 основных требований к заполнению платежного поручения

Несколько лет назад любые расчёты организаций друг с другом, а также между физическими лицами и индивидуальными предпринимателями осуществлялись только в наличной форме. Теперь вопросы оплаты решаются быстрее и проще.

Именно платёжные поручения в этой сфере становятся необходимыми документами. Но что они собой представляют?

В чём суть платёжного поручения и что это такое?

Платёжными поручениями называют безналичную форму расчёта. Она имеет вид распоряжения от вкладчика или плательщика в адрес банка. Документ говорит о том, что средства переводятся другому лицу, на такой же банковский счёт. Он может быть открыт в этом заведении или в другом.

Есть не так много операций, которые могут быть оплачены именно с использованием данного метода:

- С периодическим характером. Здесь имеются в виду услуги по рекламе, связи, электроэнергии, коммунальные платежи, и так далее.

- Перечисление предварительной платы за поставки и услуги.

- Перевод средств в связи с оформлением займа или депозита, кредита.

- По факту перечисления налоговых и других видов сборов.

- Произведение оплаты после выполненных работ, получения товаров и так далее.

- Другие виды платежей, которые предусмотрены текстом договора или законодательства.

Кому нужно подписывать и составлять поручения?

За заполнение поручений отвечают плательщик и банк. Они должны не только внести свои данные, но и поставить подпись. Подтверждая, что всё сделано по общим правилам. Обязательно делается отметка о том, проводится платёж полностью или частично.

Получатель платежа также должен ознакомиться с имеющимися реквизитами.

И сам расписаться, если никаких ошибок не выявлено. Оплата документов проводится в том случае, если у покупателя нет никаких возражений с условиями, предоставленными продавцом.

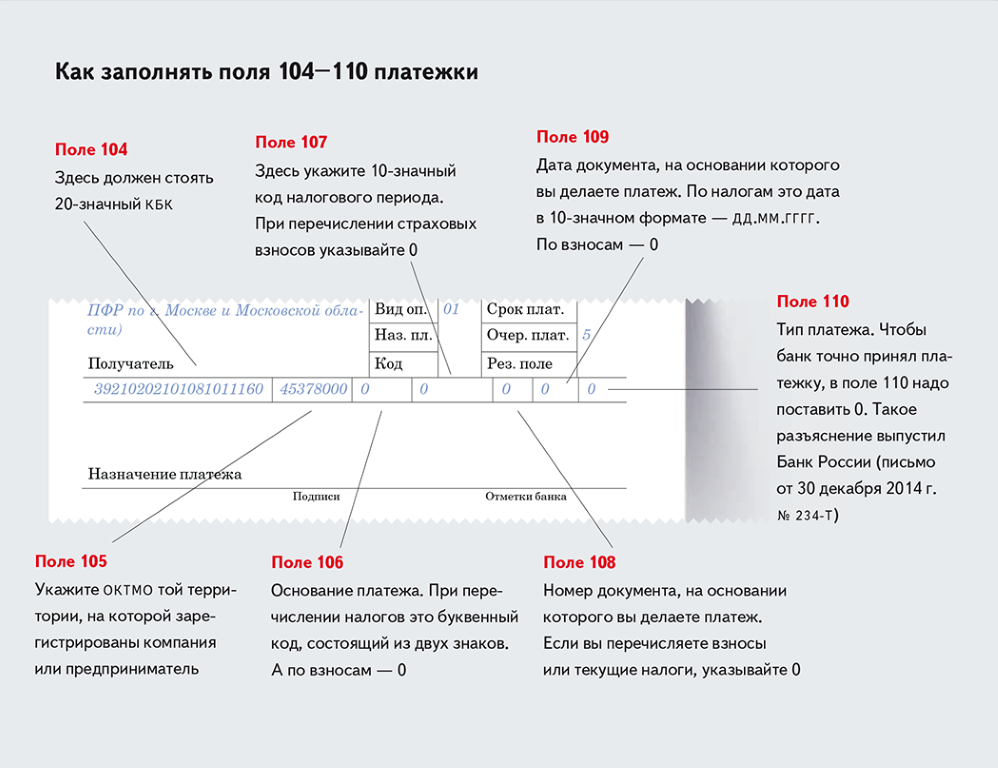

Какие поля являются основными в платёжных поручениях?

Компьютерные программы и электронные системы помогут свести число возможных ошибок к минимуму. На 2016 год основными признаются поля, которые содержат информацию, касающуюся:

- ИНН.

- Банка получателя.

- БИКа.

- Номера счёта.

- Суммы, которая обозначается прописью.

- Разновидности платежа.

- Очерёдности расчётов.

- Уникального идентификатора по начислениям.

- Типам платежей.

- Кода ОКТМО.

- Налогов со взносами.

- Плательщика налогов со взносами.

Дополнительные реквизиты по получателю нужны, если требуется оплатить государственную пошлину.

Какие бывают характеристики на сотрудников, вы узнаете здесь.

Платёж в поручении: каким может быть его назначение?

В этой части документа обычно пишут об особенностях полученной услуги или приобретённого товара. Чтобы правильно заполнить поручение, нужно учитывать следующие правила:

- В качестве основания для платежей указываем номера счетов или договоров вместе с датой их непосредственного оформления. Это и есть причина, по которой совершается сам расчёт. Можно использовать и другие бумаги, подтверждающие совершение операции.

- Наименование услуг с товарами может стоять как в полной форме, так и обобщённо.

- Обязательно указывают, как именно проводятся перечисления. В виде аванса или предварительной оплаты, доплаты с окончательным расчётом за перевод средств, совершённый ранее.

- Требуется наличие и сроков по договору. Если в основном документе присутствуют соответствующие условия.

- Отдельное внимание уделяют расчётам НДС со всей суммы. Либо ставят ссылку о том, что данные расходы отсутствуют.

- В одной графе максимальное количество символов равно 210.

О сроке действия поручения

Согласно действующему законодательству, такие документы действуют на протяжении десяти дней. Срок отсчитывается со дня, следующего за моментом, когда поручение оформили. После подписания документа можно предъявить его банку не сразу.

Главное – помнить о том, что срок определён не в рабочих днях, а по календарным. Это значит, что при расчёте учитываются праздники вместе с выходными.

Нужно вернуть деньги по безналичному расчету? Статья 3 главных правила возврата финансовых средств по безналичному расчету расскажет, как это сделать.

Об изменениях в законодательстве

Что нового введено в законодательство?

- Часть улучшений связана с автоматизированной обработкой документа со стороны банков. Теперь клиенты могут быть уверены в том, что явно ошибочные платежи не пропускаются в систему. Для этого в каждом из полей устанавливается максимально возможное количество символов. Для таможенных платежей через терминал и банкомат введены специальные двухзначные коды.

- Поле 110 теперь не обязательно для заполнения.

- В страховых взносах и других подобных платежах появились новые КБК. В зависимости от суммы заработной платы, надо использовать два разных КБК.

У вас есть товарный знак и вы все еще его не зарегистрировали, тогда вам срочно нужно это сделать, а эта статья вам поможет.

Проведение платежей согласно их очерёдности теперь контролируется более тщательно.

Здесь важным становится правильное заполнение поля, обозначенного номером 21.

Как правильно заполнить документ: требования и образец

Правила заполнения не такие сложные, как кажется, на первый взгляд.

- Начинается всё с установки текущей даты и номера документа. В банках не принимаются только порядковые значения, составляющие 100, 10 тысяч или тысячу. Номер обычно находится в пределах 1-999 999.

- Вид платежа – это поле за номером 5. Для него надо выбрать значение «срочно», либо оставить пустым.

- В поле номер 6 пишем сумму, пользуясь прописью. Цифры указываются в следующем, седьмом окне.

- Согласно банковским реквизитам заполняет свои данные отправитель платежа. Это касается названия банка и корреспондентского счёта, БИКа, расчётного счёта клиента вместе с ИНН и КПП.

- Далее идут поля с такими же сведениями, но по получателю. Их лучше заранее уточнить у своих контрагентов. Иногда их прописывают в счетах-фактурах, самих договорах по оказанию услуг.

- Отдельно выбирают назначение платежа.

Образец платежного поручения можно скачать тут.

Об ошибках в поручениях

Вот лишь несколько ошибок, которые чаще всего встречаются при заполнении данного документа.

- Денежные средства поступают в бюджет другого уровня.

- КБК указан не для того налога.

- Указан КБК, которого не существует.

- Налогоплательщик неверно указывает статусы.

- Использование старых кодов по бюджетной классификации.

- Неверное назначение платежа.

У вас на предприятии много входящих документов? Значит вам просто необходимо иметь журнал их регистрации, а что это такое – вы узнаете по ссылке.

У организации не должно быть недоимки, если напутали назначение платежа, но верно указали КБК. Но лучше всего обратиться к сотрудникам в налоговой службе, чтобы они провели сверку счетов, связанных с налогом.

Для исправления ошибок требуется составить письмо в четырёх копиях. В этих документах обязательно надо упомянуть, какой именно документ требует замены. Исходники отправляют банку. Один из документов отправляют плательщику с отметкой, другой остаётся у финансового учреждения. Последние копии передаются банку поставщика.

Письма составляются с использованием свободной формы, в заголовке обязательно надо написать наименование организации. Далее пишут о том, где именно допущена ошибка. И в связи с чем она возникла.

Онлайновые сервисы станут отличным выбором для тех, кто постоянно сомневается в правильности заполнения. Обычно на порталах государственных учреждений дают и справки информационного характера. Они помогут разобраться в особенностях заполнения документа.

Придумали компанию, но застряли с выбором названия? Здесь вам помогут определиться с выбором.

Главное – всегда иметь под рукой документы с правильным указанием реквизитов.

Подробнее о платежном поручении вы можете узнать в этом видео:

Источник: fbm.ru