Договор с самозанятым физлицом может быть заключен как юридическим лицом, так и ИП. Однако при оформлении документа необходимо проверять актуальность законодательных норм. Такая форма занятости, как самозанятый, применяется на территории РФ совсем недавно, поэтому законы подлежат постоянной корректировке.

Что означает самозанятый

Самозанятым называется физическое лицо, которое осуществляет предпринимательскую деятельность без образования юридического лица и без регистрации ИП. Они выбрали и используют новый налог на профессиональный доход. Такой вариант был введен экспериментально в 2019 году (ФЗ от 2018 года № 422).

Стать самозанятым могут няни, фрилансеры, тренеры, программисты. Закон устанавливает перечень видов деятельности, которые не могут использовать такой налог.

В отличии от ИП, самозанятые физические лица платят единый сбор — налог на профессиональный доход в размере 4% от суммы дохода. Получить статус самозанятого можно без посещения ИФНС, достаточно зарегистрироваться в приложении Мой налог.

Трудовой договор и договор оказания услуг с самозанятым | Плюсы и минусы

Важно! Самозанятые не являются плательщиками НДС.

Особенности заключения договора

Юридическому лицу несложно оформить договор с самозанятым лицом. Достаточно составить контракт гражданско-правового характера, подписать его и осуществлять деятельность, как с обычным контрагентом.

В качестве плюсов такой работы можно выделить:

- самозанятый сам платит за себя налоги;

- не нужно вести кадровую документацию;

- не требуется предоставлять рабочее место и оборудование.

Но перед оформлением договора необходимо уточнить, действительно ли гражданин имеет данный статус. Данная информация находится в свободном доступе на сайте Налог.ру.

При заключении договора с самозанятым используется обычный гражданско-правовой контракт возмездного оказания услуг. Он оформляется в письменной форме и должен содержать следующие сведения:

- наименование документа;

- дата и место оформления;

- данные сторон;

- существенные и общие условия контракта;

- права и обязанности каждой стороны;

- порядок приемки работ;

- порядок оплаты работ;

- подписи сторон и реквизиты.

Обязанности исполнителя целесообразно оформить отдельно, в виде технического задания.

Специалисты советуют предусмотреть пункт о полной ответственности исполнителя перед налоговой в случае неуплаты налога.

Важно! Контракт обязательно должен содержать отметку о том, что одна из сторон является самозанятым. Более того, целесообразно распечатать информацию с сайта Налог.ру, которая подтверждает данный статус.

Оплата и налоги

Договор должен предусматривать порядок оплаты работы самозанятого. Необходимо предусмотреть сроки, суммы, порядок перечисления.

Самозанятый не имеет права требовать оплаты труда 2 раза в месяц, по аналогии с трудовым договором. Но такой вариант возможен, если он устраивает обе стороны.

В данном случае работа оплачивается в зависимости от результата выполнения заказа.

Налоги самозанятые оплачивают самостоятельно, через приложение. Чтобы не возникали проблемы с налоговой инспекцией, целесообразно включить в договор пункт о предоставлении копии чека заказчику.

Опасность злоупотреблений

Один и тот же гражданин может быть трудоустроен по трудовому договору и выполнять дополнительные работы для другого юридического лица в качестве самозанятого. В этой ситуации налоги за деятельность в качестве наемного служащего по трудовому договору за него перечисляет работодатель. А налог на профессиональный доход он оплачивает самостоятельно.

Однако не стоит смешивать данные понятия. Нельзя использовать самозанятость с целью ухода от налогообложения для работодателя.

Пример. В продуктовом магазине работают продавцы. Чтобы снизить налоговую нагрузку, собственник предприятия решает обязать их оформиться в качестве самозанятых. То есть фактически они являются сотрудниками магазина, но юридически – самостоятельные предприниматели.

В случае жалобы продавца или третьих лиц в налоговую инспекцию, договор возмездного оказания услуг будет переведен в трудовой договор. А сотрудники получат все права и обязанности наемного сотрудника в соответствии с ТК РФ.

Чтобы избежать подобной ситуации целесообразно внимательно подойти к оформлению договора. Он не должен иметь признаков трудового контракта:

- содержать указание должности (договор с самозанятым должен содержать указание на конкретное задание);

- предусматривать оплату по графику организации (самозанятый получает оплату за выполнение задания);

- устанавливать обязанность присутствовать на рабочем месте в определенный период времени (график работы не устанавливается).

Также не стоит предусматривать соцпакет и установленное рабочее место. В противном случае договор может быть расценен, как трудовой, что повлечет доначисление налогов за весь период деятельности сотрудника.

- В закладки

- Распечатать

- Задать вопрос

- Подписаться

- Наш канал в Яндекс.Дзен

Источник: law03.ru

Образец договора с самозанятым лицом на 2020 год

Для организаций иметь дело с такой категорией исполнителей, как самозанятые, выгодно и с экономической точки зрения (не надо платить страховые взносы), и с организационной (никакой отчетности и обязанностей налогового агента). Но есть в этом деле и свои тонкости, незнание которых может зачеркнуть все эти преимущества, да еще и причинить дополнительный ущерб заказчику.

Определение самозанятых

Такой исполнитель должен отвечать трем критериям.

Во-первых, быть физическим лицом (или ИП) и работать без привлечения других работников.

Услуги подобный исполнитель оказывает самостоятельно, ему не нужен труд наемных работников. Таких лиц довольно много — сиделки, репетиторы, гиды, клинеры, парикмахеры, владельцы квартир, сдающие их в наем.

Новый статус положен не только тем, кто ухаживает за больными, репетирует школьников по математике, делает прически, но и тем, кто продает собственноручно изготовленные товары. Это, например, кондитеры, создающие свои торты дома на кухне и реализующие их через Инстаграм.

Во-вторых, самозанятые должны иметь годовой доход не выше 2,4 млн. руб.

В-третьих, вести деятельность на территории проекта, то есть в одном из регионов: Москва, Московская область, Калужская область, Республика Татарстан, Санкт-Петербург, Воронежская область, Волгоградская область, Ленинградская область, Нижегородская область, Новосибирская область, Омская область, Ростовская область, Самарская область, Сахалинская область, Свердловская область, Тюменская область, Челябинская область, Красноярский край, Пермский край, Ненецкий автономный округ, Ханты-Мансийский автономный округ – Югра, Ямало-Ненецкий автономный округ, Республика Башкортостан.

Нормативно-правовая база

Налог на профессиональный доход регламентируется двумя законами — это №422-ФЗ и №425-ФЗ от 27 ноября 2018 года. Первый закон — непосредственно о пилотном проекте налогообложения на профессиональный доход. Описывает место и сроки проекта, приложение для перечисления налогов («Мой налог»), устанавливает, кто является плательщиками НПД, порядок его применения, регламентирует, какие доходы облагают по данной льготной ставке, возможные налоговые вычеты и т. п.

Второй закон — №425-ФЗ — касается внесения изменения в Налоговый кодекс РФ в связи с появлением налога на профессиональный доход.

Данные законы приняты в один день, 27 ноября 2018 года, и вступили в силу одновременно, с 1 января 2019 года.

Конечно, в таких «молодых» законах остается много неясностей, которым только предстоит быть растолкованными соответствующими органами. Например, по территории действия проекта. Так, налог на профессиональную деятельность введен в таких субъектах РФ как Москва, Московская область, Калужская область, Республика Татарстан, Санкт-Петербург, Воронежская область, Волгоградская область, Ленинградская область, Нижегородская область, Новосибирская область, Омская область, Ростовская область, Самарская область, Сахалинская область, Свердловская область, Тюменская область, Челябинская область, Красноярский край, Пермский край, Ненецкий автономный округ, Ханты-Мансийский автономный округ – Югра, Ямало-Ненецкий автономный округ, Республика Башкортостан.

Однако это именно место деятельности, а не прописка или временная регистрация. Но как толковать место деятельности, если она осуществляется в интернете? Правомерно ли применять НПД в этом случае?

Закон не содержит четкого ответа на вопрос: какой род деятельности нужно вести, чтобы считаться плательщиком НПД. Зато есть перечень того, чем самозанятому заниматься запрещено:

- перепродажей (посреднической деятельностью);

- реализацией товаров, попадающих под акциз;

- добычей полезных ископаемых.

Не ясно, может ли самозанятый нанимать исполнителей по ГПХ. Прописан запрет на заключение трудовых договоров, но про гражданско-правовые ничего не говорится.

Ставка нового налога определяется в зависимости от заказчиков. Заказчик — ООО или ИП? Тогда НПД будет 6% от полученных выплат. Услуги оказаны физлицу? Ставка налога ниже – 4%.

Никакие другие налоги не предусмотрены. Однако есть исключение: при ввозе товаров на территорию Российской Федерации придется заплатить НДС.

Страховые взносы на пенсионное страхование для новой категории исполнителей — дело добровольное. Если их не перечислять, то потом будет выплачиваться только социальная пенсия по старости (довольно низкая), ведь страховой стаж не начислялся.

Страховые медицинские взносы не предусмотрены. При этом данная категория лиц имеет полное право на медобслуживание, потому что часть перечисляемого ими НПД автоматически направляется в ФФОМС.

Плательщик НПД вправе одновременно работать по трудовому договору, а услуги оказывать в свободное от работы время. Самый банальный пример: полный день работать в офисе и одновременно сдавать квартиру.

Запрещено оказывать услуги в статусе самозанятого бывшему работодателю или заказчику по ГПХ. Бывшим работодатель (или заказчик) считается в течение двух последующих лет. Это положение прописано, чтобы предотвратить массовый переход наемных работников в новый статус.

Как правильно заключить договор

В 2020 году самозанятые граждане вправе оказывать услуги не только физическим лицам. Стало доступным легально вести дела с юридическими лицами, то есть организациями и ИП.

Между ИП и самозанятым

Если будущий исполнитель услуг сообщает, что является физическим самозанятым лицом без статуса ИП, первым делом необходимо убедиться в этом. Исполнитель может предоставить справку из налоговой.

Еще лучше — обратиться к специальному сервису, отражающему текущее положение физлица. Сервис проверки бесплатный, находится по адресу npd.nalog.ru/check-status/. Нужно указать ИНН будущего исполнителя и сегодняшнюю дату — появится сообщение, что данный номер является плательщиком НПД или не является им. На всякий случай надо сделать скриншот этой проверки.

После удостоверения сведений оформляется гражданско-правовой договор с физлицом. Заказчиком услуг будет выступать ИП, исполнителем — самозанятый.

Текст документа обязательно должен включать фразу, что исполнитель является плательщиком налога на профессиональный доход. На основании этого ИП освобождается от необходимости быть налоговым агентом — перечислять за физлицо НДФЛ и страховые взносы согласно №422-ФЗ от 27.11.18.

Кроме того, нужно застраховаться от внезапной смены статуса самозанятого (например, полученные за год суммы превысили планку 2,4 млн. руб. и человек теряет статус плательщика НПД). Для заказчика это чревато серьезными последствиями — перечислением НДФЛ, уплатой страховых взносов и штрафа.

В текст договора включают пункт, что самозанятый обязан оповестить заказчика о снятии с учета как плательщика НПД в письменной форме в течение 3 дней с даты события. Можно также прописать штрафные санкции для этого случая — в размере как минимум страховых взносов.

Реквизитами физлица будут его личные данные и банковский счет, включая электронные кошельки. Кстати, если физлицо использует для получения вознаграждения личный банковский счет, лучше предупредить банк о своей самозанятости. Иначе банк может принять перечисляемые суммы за отмывочную схему и заблокировать карту.

Получив электронный чек из приложения «Мой налог», ИП сможет официально провести оплату и зачесть ее в свои расходы. Получение чека обязательно! Иначе получится, что исполнителем был человек без статуса самозанятого со всеми вытекающими последствиями.

Одного чека достаточно — акта не нужно. Чек (номер чека) подтвердит факт оплаты и оказания услуги.

Между юридическим лицом (организацией) и самозанятым

Договор между самозанятым и юридическим лицом не отличается от первого варианта.

Таким же образом нужно проверить статус исполнителя. Оформить договор ГПХ с физлицом, указать в тексте, что физлицо — плательщик НПД. Прописать штрафные санкции за неоповещение о смене статуса и за невыдачу чеков.

Между самозанятым и физическим лицом

Такой случай возникает, например, при сдаче квартир, при покупке свадебных тортов, при оплате услуг сиделки.

Договор должен быть оформлен в письменной форме. Оплаты не будут подтверждаться расписками — достаточно чеков из приложения «Мой налог». За соблюдение режима налогообложения ответственность будет нести, конечно, самозанятое лицо. И оно должно учитывать некоторые нюансы.

Любые полученные суммы облагаются налогом. Это касается авансов, залога, оплаты услуг ЖКХ. Сумму НПД не снижают никакие расходы. Поэтому не надо брать деньги у жильца для оплаты ЖКХ — пусть он сам оплачивает квитанции. То же касается денег на покупку учебников.

Сумму залога (любых возвращаемых взносов) лучше оформлять распиской — иначе придется уплачивать с нее налог.

Реквизитами как самозанятого, так и физлица будут их личные данные и банковские счета. Во избежание блокировки карты по подозрениям в мошеннических схемах нужно предупредить банк, что вы самозанятое лицо и получаете вознаграждение на личную карту.

С самозанятым с ИП

Статус плательщика НПД может иметь не только физическое лицо. Индивидуальные предприниматели могут перейти в статус самозанятых, если их вид деятельности и величина дохода не противоречат этому статусу.

Если самозанятое лицо оказывает услуги индивидуальному предпринимателю, стороны подписывают договор ГПХ. Реквизиты исполнителя — это реквизиты ИП, обычно расчетный счет, хотя возможны и другие варианты. Выплаты в обязательном порядке подтверждаются чеками из мобильного приложения.

Предварительно нужно проверить наличие статуса ИП. Даже если он показывает свидетельство о госрегистрации в качестве ИП, на настоящий момент, возможно, статус утрачен. Для проверки следует обратиться к ЕГРИП и найти соответствующую запись о предпринимателе.

Если ИП закрыто (а самозанятости нет), то возникнет необходимость перечислить за исполнителя НДФЛ, заплатить взносы в Пенсионный фонд РФ и Фонд обязательного медицинского страхования — все, как за обычное физическое лицо.

Дополнительные условия и налогообложение

Суммы вознаграждения, полученные самозанятыми, облагаются налогом на профессиональный доход. Если деньги выплачены заказчиком — физическим лицом, то налоговая ставка составляет 4%, если юридическим лицом — 6% от дохода. В течение действия пилотного проекта (до 2028 года) эти ставки не изменятся.

Рассчитывать суммы налога будут в налоговой инспекции. Данные для этого расчета поступают из приложения «Мой налог». Никакую отчетность самозанятые не готовят. И других налогов (НДФЛ, ЕНВД, УСН) не платят.

Еще плательщикам НПД полагается налоговый вычет. Его сумма составляет 10 000 рублей — на эту цифру уменьшается налог. Вычет применяется снижением налоговых ставок: выплаты от физлица облагаются не 4%, а 3%, от юрлица или ИП — не 6%, а лишь 4%.

Такие сниженные ставки будут действовать, пока экономия на налоге не достигнет 10 000 рублей. В этот момент начнут действовать обычные ставки — 4% на доходы от физлиц и 6% на доходы от юрлиц.

Самозанятым нет необходимости рассчитывать налоговый вычет — этим занимается ФНС.

О том, как правильно самозанятым оформлять договор с физическими и юридическими лицами, можно узнать ниже на видео.

Составление договора ГПХ на оказание услуг

Составленные договора с самозанятыми должны быть гражданско-правового характера и безупречно исполнены. В противном случае есть риск, что договор ГПХ могут признать трудовым. И тогда возникнет много проблем — с НДФЛ, страховыми взносами, а еще обязательно последуют штрафы.

Какие факты способны вызывать подозрения у проверяющих:

- в договоре ГПХ прописаны регулярные (2 раза в месяц) платежи;

- размер платежей приближается к средней заработной плате по данному виду деятельности.

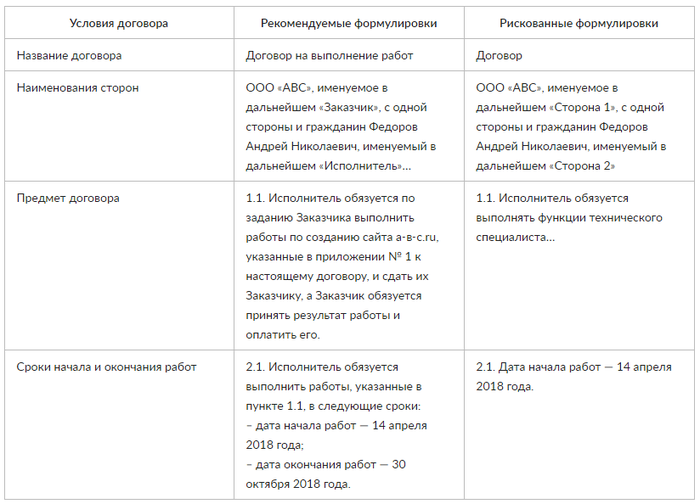

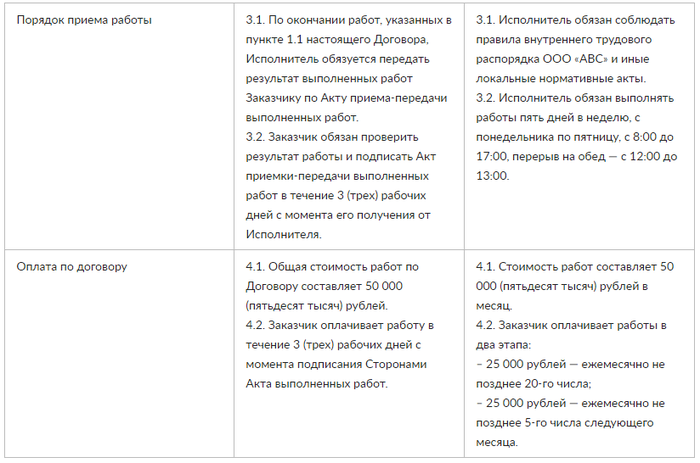

Чтобы этого не произошло, необходимо тщательно оформлять документ. Критично важны три положения:

- Предметом договора ГПХ не должно быть выполнение обязанностей дизайнера (бухгалтера, переводчика….). Это недопустимо. Договариваться нужно об оказании услуг — по созданию рекламного макета, переводу, бухгалтерскому сопровождению.

- В тексте должна быть указана не дата, когда начинается работа (с 1 марта 2020 года), а период начала и окончания оказания услуг (с 1 марта 2020 года по 29 марта 2020 года).

- Ни в коем случае нельзя включать фразу, что оплата производится два раза в месяц (4-го и 19-го числа каждого месяца)! Это верный признак именно трудового договора. Нужно: оплата производится в течение 3 дней после подписания акта выполненных работ.

Все вышеперечисленное касается отличий ГПХ от трудового договора. Теперь можно перейти к особенностям документа, обусловленным статусом самозанятого. Важно присутствие в тексте трех фраз.

Фраза «Исполнитель является плательщиком налога на профессиональный доход». Подчеркивает, что компания-заказчик не выступает в роли налогового агента и не перечисляет НДФЛ за исполнителя.

Фраза «Исполнитель обязан предоставить чеки на все суммы выплат». Наличие чеков освобождает заказчика от обязанности уплаты страховых взносов.

Фраза «Исполнитель обязан сообщить заказчику об изменении своего статуса плательщика НПД в течение трех дней с момента изменения». Поможет своевременно узнать об утрате статуса самозанятого и необходимости начислять НДФЛ и уплачивать страховые взносы.

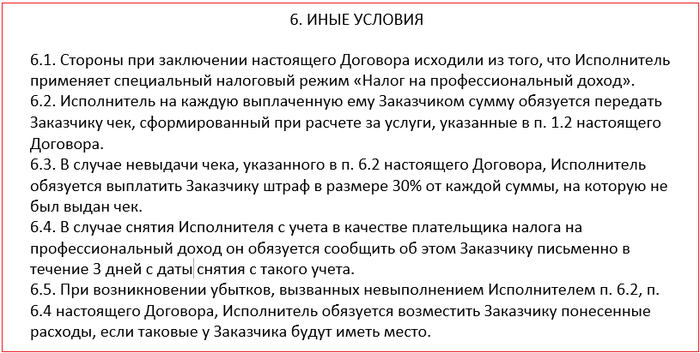

В разделе «Иные условия» можно прописать штрафы за непредоставление чеков или неизвещение о смене статуса. Обычно предусматривают штрафные санкции в размере 30% от суммы выплат.

Порядок оплаты

Как происходит исчисление и оплата НПД? Каждая сумма выплат добавляется в налоговую базу непосредственно при оформлении чека в приложении «Мой налог».

Каждый месяц физлицо, занимающееся самостоятельной деятельностью, получает уведомление об уплате налогов. В уведомлении есть реквизиты для оплаты. Документ должен приходить не позднее 12-го числа следующего месяца, а оплачивать его необходимо до 25-го числа. Штраф за просрочку немаленький — 20% от суммы.

Если суммы выплат невелики, и налог за месяц получится меньше 100 рублей, платить его не надо. Он просто прибавится к налогу в следующем месяце.

Не было дохода в каком-то месяце? Не будет и налога. Теряется статус плательщика НПД в момент, когда годовой доход превышает отметку в 2,4 млн рублей. Последующий доход подлежит налогообложению по ставке НДФЛ — 13%.

Заключение

Учет вышеперечисленных нюансов при составлении документации поможет избежать «подводных камней» в отношениях с налоговой при использовании услуг новой категории исполнителей.

Дополнительная информация по составлению договора представлена ниже на видео.

Источник: xn--h1apee0d.xn--p1ai

Примеры образцов договора с самозанятым для юридических и физических лиц

Новый законопроект, который должен помочь легализации 20 млн трудящихся России, каждого второго запутал. То, что указанная категория граждан вправе работать как в качестве самозанятого со ставкой 4-6% и без страховых взносов, так и по трудовому договору с налогом 13% и выплатами в ФСС, ФОМС и ПФР, знают не все. Чтобы применить льготные условия, нужно правильно составить документ на оказание услуг. В противном случае и наемника и работодателя ждут штрафы.

Договор между ИП или юридическим лицом и самозанятым

Если организация (ЗАО, ОАО, ООО и т.д.) или индивидуальный предприниматель нанимает на выполнение определенных работ гражданина, который зарегистрирован в ФНС самозанятым, то договор с ними не будет разным. ИП и юрлицо отличаются в своей структуре и ответственности, а при заключении указанного контракта все одинаково.

Главное, что придется учитывать при составлении документа, это формулировки. Некоторые фразы могут быть расценены как доказательство того, что договор не гражданско-правовой, а трудовой. Тогда ФНС привлечет обе стороны за неуплату НДФЛ и страховых взносов с учетом штрафов и просрочки.

Контракт ГПХ подразумевает некую услугу или комплекс действий, выполняемых в рамках установленного времени и оплачиваемых за результат работ. Сюда относятся как договора подряда, так и на возмездное оказание услуг. Трудовые взаимоотношения — это зарплата, отпуск, испытательный срок, должность, зачисление в штат, подчинение уставу и графику компании, поэтому таких формулировок нужно избегать.

Чего ждать при переквалификации договора?

Если ФНС увидит в контракте с самозанятым признаки трудового соглашения, то санкции падут на организацию, а не на работника. При трудовых отношениях с ИП или юридическим лицом именно работодатель является налоговым агентом и обязан выплачивать 13% НДФЛ и 30% в виде взносов на пенсионное, медицинское и социальное страхование. Будет подсчитана сумма задолженности, плюс штрафы и пени.

Внимание! В мечтах каждый владелец бизнеса переводит работников в самозанятые, что выгодно для обеих сторон, но закон запрещает такие действия в отношении лиц, которые сотрудничали с данной организацией последние 2 года.