Целью оценки любого объекта оценки является определение конкретного вида стоимости. Виды стоимости, определяемые в ходе оценки, перечислены в стандартах оценки, обязательных к применению на территории РФ (утверждены Постановлением Правительства РФ № 519 от 6.07.2001г.). К ним относятся:

рыночная стоимость — наиболее вероятная цена, по которой данный объект может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства

Кроме рыночной стоимости в стандартах оценки приводится ряд видов стоимости, которые могут применяться для целей оценки:

а) стоимость объекта оценки с ограниченным рынком — стоимость объекта оценки, продажа которого на открытом рынке невозможна или требует дополнительных затрат по сравнению с затратами, необходимыми для продажи свободно обращающихся на рынке товаров;

б) стоимость замещения объекта оценки — сумма затрат на создание объекта, аналогичного объекту оценки, в рыночных ценах, существующих на дату проведения оценки, с учетом износа объекта оценки;

Оценка стоимости бизнеса 5

в) стоимость воспроизводства объекта оценки — сумма затрат в рыночных ценах, существующих на дату проведения оценки, на создание объекта, идентичного объекту оценки, с применением идентичных материалов и технологий, с учетом износа объекта оценки;

г) стоимость объекта оценки при существующем использовании — стоимость объекта оценки, определяемая исходя из существующих условий и цели его использования;

д) инвестиционная стоимость объекта оценки — стоимость объекта оценки, определяемая исходя из его доходности для конкретного лица при заданных инвестиционных целях;

е) стоимость объекта оценки для целей налогообложения — стоимость объекта оценки, определяемая для исчисления налоговой базы и рассчитываемая в соответствии с положениями нормативных правовых актов (в том числе инвентаризационная стоимость);

ж) ликвидационная стоимость объекта оценки — стоимость объекта оценки в случае, если объект оценки должен быть отчужден в срок меньше обычного срока экспозиции аналогичных объектов;

з) утилизационная стоимость объекта оценки — стоимость объекта оценки, равная рыночной стоимости материалов, которые он в себя включает, с учетом затрат на утилизацию объекта оценки;

и) специальная стоимость объекта оценки — стоимость, для определения которой в договоре об оценке или нормативном правовом акте оговариваются условия, не включенные в понятие рыночной или иной стоимости, указанной в настоящих стандартах оценки.

Задачами оценки стоимости предприятия являются:

· для оценки имущества должника при осуществлении процедуры банкротства;

· для оценки имущества должника при осуществлении процедуры банкротства;

· в случаях кредитования под залог;

· при передаче имущества организаций в аренду;

· при определении арендных платежей исходя из стоимости имущества;

Методики Оценки Стоимости Бизнеса

· при проведении организациями переоценки объектов основных средств;

· подготовка планов развития бизнеса и т.д.

Хотелось бы отметить, что существуют и обязательные случаи оценки, связанные с оценкой бизнеса (внесение вклада в уставный капитал неденежными средствами свыше 200 МРОТ, дополнительная эмиссия акций, банкротство предприятия и т.д.).

Похожие разделы

- Понятие и цели оценки бизнеса

- Этап подготовки информации

- Модели Эдвардса Белла Ольсона (ЕВО)

Источник: www.refmag.ru

Цели и задачи оценки стоимости предприятия (бизнеса)

В западных странах, и в особенности в Соединенных Штатах, интерес к оценке бизнеса растет с начала 80-х годов XX в. Использование данных о стоимости фирмы вышло за довольно узкие рамки переговоров о цене при переходе прав собственности. Оценка и прогнозирование стоимости фирмы используются не только при решении вопроса о возможной цене продажи предприятия (бизнеса), но и в качестве критерия выбора стратегии развития.

Результаты оценки оказывают влияние на многие стороны деятельности предприятия, так же как и финансовое состояние предприятия во многом обусловливает цели и задачи оценки. К сожалению, на большинстве отечественных предприятий руководители часто недооценивают необходимость определения реальной рыночной стоимости предприятия в целом и его отдельных активов.

Для определения реального состояния дел на предприятии оценщику необходимо выяснить:

· какие цели ставит перед собой предприятие (выжить или развиваться);

· пользуется ли спросом продукция предприятия, сильна ли конкуренция и каково прогнозное состояние спроса и уровня конкурентной борьбы в отрасли;

· есть ли возможность повышать цену на продукцию;

· каково финансовое состояние и т.д.

При купле-продаже или реструктуризации предприятия потребность в оценке возникает во избежание споров о стоимости имущества предприятия (основных и оборотных средств) или бизнеса в целом с учетом его доходности в краткосрочном периоде и долгосрочной перспективе.

В процессе функционирования практически каждого предприятия необходима независимая оценка для управления финансами. Особенно эффективно используется оценка при кредитовании: отчет об оценке является необходимым документом для получения кредитов под залог имущества.

Профессиональный оценщик в своей деятельности всегда руководствуется конкретной целью. Четкая, грамотная формулировка цели позволяет правильно определить вид рассчитываемой стоимости, выбрать метод оценки.

Стороны, заинтересованные в проведении оценочных работ, стремясь реализовать свои экономические интересы, определяют цели оценки.

Оценку бизнеса проводят в целях:

· повышения эффективности текущего управления предприятием, фирмой;

· купли продажи акций, облигаций предприятий на фондовом рынке;

· принятия обоснованного инвестиционного решения;

· купли продажи предприятия его владельцем целиком или по частям.

· установления доли совладельцев в случае подписания или расторжения договора или в случае смерти одного из партнеров;

· реструктуризации предприятия. Ликвидация предприятия, слияние, поглощение либо выделение самостоятельных предприятий из состава холдинга предполагают проведение его рыночной оценки, так как необходимо определить цену покупки или выкупа акций, цену конверсии или величину премии, выплачиваемой акционерам поглощаемой фирмы.

· разработки плана развития предприятия. В процессе стратегического планирования важно оценить будущие доходы фирмы, степень ее устойчивости и ценность имиджа;

· определения кредитоспособности предприятия и стоимости залога при кредитовании. В данном случае оценка требуется в силу того, что величина стоимости активов по бухгалтерской отчетности может резко отличаться от их рыночной стоимости;

· страхования, в процессе которого возникает необходимость определения стоимости активов в преддверии потерь;

· налогообложения. При определении налогооблагаемой базы необходимо провести объективную оценку дохода предприятия, его имущества;

· принятия обоснованных управленческих решений. Инфляция искажает финансовую отчетность предприятия, поэтому периодическая переоценка имущества независимыми оценщиками позволяет повысить реалистичность финансовой отчетности, являющейся базой для принятия финансовых решений;

· осуществления инвестиционного проекта развития бизнеса. В этом случае для его обоснования необходимо знать исходную стоимость предприятия в целом, его собственного капитала, активов, бизнеса.

Если же объектом сделки является какой либо элемент имущества предприятия, а также если определяется налог на имущество и т.п., то отдельно оценивается необходимый объект, например, недвижимость, машины и оборудование, нематериальные активы.

Как уже отмечалось выше, целью оценки любого объекта оценки является определение его стоимости. Виды стоимости, определяемые в ходе оценки, перечислены в стандартах оценки, обязательных к применению на территории РФ.

При использовании понятия стоимости при осуществлении оценочной деятельности указывается конкретный вид стоимости, который определяется предполагаемым использованием результата оценки. К ним прежде всего относится рыночная стоимость — наиболее вероятная цена, по которой данный объект может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства.

«При определении инвестиционной стоимости объекта оценки определяется стоимость для конкретного лица или группы лиц при установленных данным лицом (лицами) инвестиционных целях использования объекта оценки» (п. 8 ФСО №2).

«При определении ликвидационной стоимости объекта оценки определяется расчетная величина, отражающая наиболее вероятную цену, по которой данный объект оценки может быть отчужден за срок экспозиции объекта оценки, меньший типичного срока экспозиции для рыночных условий, в условиях, когда продавец вынужден совершить сделку по отчуждению имущества» (п. 9 ФСО №2).

«При определении кадастровой стоимости объекта оценки определяется методами массовой оценки рыночная стоимость, установленная и утвержденная в соответствии с законодательством, регулирующим проведение кадастровой оценки. Кадастровая стоимость определяется оценщиком, в частности, для целей налогообложения» (п. 10 ФСО №2).

Оценка стоимости предприятия осуществляется:

· с целью купли-продажи;

· для оценки имущества должника при осуществлении процедуры банкротства;

· для оценки имущества должника при осуществлении процедуры банкротства;

· в случаях кредитования под залог;

· при передаче имущества организаций в аренду;

· при определении арендных платежей исходя из стоимости имущества;

· при проведении организациями переоценки объектов основных средств;

· при реструктуризации деятельности;

· в процессе подготовки планов развития бизнеса и т.д.

Хотелось бы отметить, что существуют и обязательные случаи оценки, связанные с оценкой бизнеса (внесение вклада в уставный капитал не денежными средствами свыше 200 МРОТ, дополнительная эмиссия акций, банкротство предприятия и т.д.).

Источник: studentopedia.ru

Принципы, цели и задачи оценки стоимости предприятия (бизнеса). Принципы, основанные на представлениях собственника

Финансовый анализ оцениваемого предприятия проводится на основе баланса предприятия, отчета о финансовых результатах, данных аналитических и синтетических счетов бухгалтерского учета и других финансовых документов.

Основная цель финансового анализа – определить реальное финансовое состояние предприятия на дату оценки и найти резервы его улучшения.

Финансовое состояние – это способность предприятия финансировать свою деятельность, оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

При оценке стоимости бизнеса наряду с определением реального финансового состояния предприятия цели финансового анализа можно дополнить следующими:

— определение реальной доходности оцениваемого предприятия для корректного прогнозирования денежных потоков;

— выявление степени соответствия финансовой отчетности оцениваемого предприятия общепринятым в отрасли принципам бухгалтерского учета;

— сравнение оцениваемого предприятия с его аналогами для оценки риска, присущего данному бизнесу, и параметров его стоимости;

— оценка экономических возможностей и перспектив бизнеса;

— корректировка финансовых отчетов для целей оценки.

В соответствии с целями оценки бизнеса степень детализации финансового анализа может быть различной:

а) экспресс-анализ, при котором анализируются данные бухгалтерской отчетности, оценивается финансовая устойчивость и динамика развития, показатели оцениваемого предприятия сравниваются с абсолютными, отраслевыми или с показателями предприятий-аналогов;

б) детальный анализ финансовой устойчивости направлен на более тщательную оценку имущественного и финансового состояния, возможностей и перспектив развития предприятия (анализируются баланс, отчет о финансовых результатах, данные аналитического и производственного учета).

11. Применение финансового калькулятора и специализированных программ по финансовому анализу.

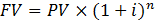

1) Накопленная сумма единицы

PV – текущая стоимость (начальная сумма)

FV – будущая стоимость (наращ. суммы)

(1+i) – сила изменения денег во времени

Показывает увеличение 1ᵴ, положенного на депозит при накоплении сложных %

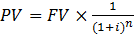

Дисконтирование (обратная функция):

текущая стоимость единицы

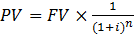

2) Накопление единицы за период:

PMT – регулярный платеж

Показывает какой будет стоимость по истечению всего срока в серии равных платежей в конце каждого из период. Интервалов.

Дисконтирование (обратная функция):

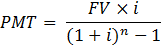

Фактор фонда возмещения

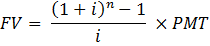

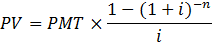

3) Текущая стоимость обычного аннуитета:

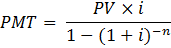

Дисконтирование (обратная функция):

Взнос на амортизацию единицы

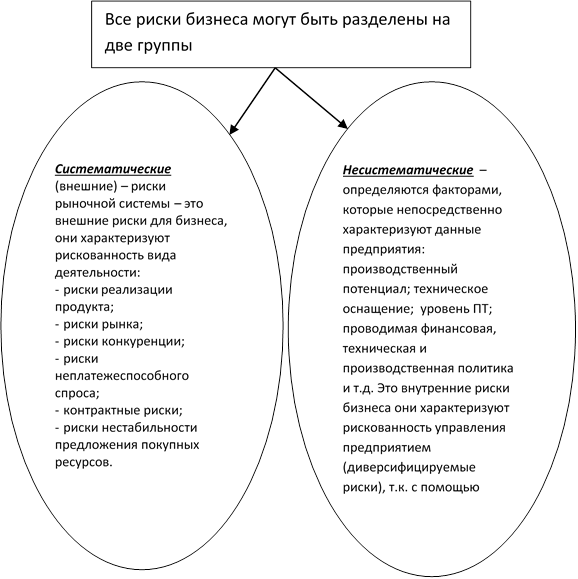

13. Понятие и измерение риска. Виды основных рисков бизнеса.

Под риском принято понимать вероятность (угрозу) потери лицом или организацией части своих ресурсов не до получение доходов, или появления дополнительных расходов, в результате осуществления определенной производственной и финансовой деятельности.

При анализе риска в оценке предполагается:

а) потери от риска не зависят друг от друга;

б) потери по одному виду рисков не обязательно увеличивают вероятность потерь по другим видам рисков;

в) максимально возможный ущерб, не должен превышать финансовых возможностей участников проекта (бизнес плана, инвестиционного, реорганизационного и другого).

|

Учет рисков бизнеса в доходном подходе к его оценке возможен двумя альтернативными способами:

1) метод сценариев;

2) специальной корректировкой (повышением) ставки дисконта, применяемой для определения текущей стоимости ожидаемых от бизнеса денежных потоков.

Для измерения риска необходимо знать вид риска:

— руководящий состав, качество управления;

— финансовая структура (источники финансирования предприятия);

— товарная или территориальная диверсификация

— доходы: рентабельности и прогнозируемость;

— прочие особенные риски

Оценивается от 0-5. Если выше 5% это угроза жизнедеятельности компании, от такого риска нужно избавляться.

Основными видами риска являются:

— риск осуществления деятельности в конкретной стране (страновой риск). Оценка экономической и политической стабильности страны;

— риск размерности. Чем больше предприятие, тем больше у него возможностей для развития бизнеса;

— риск диверсификации, связанный с наличием спроса на рынке на предлагаемые предприятием товары, работы, услуги;

— финансовый риск, относящийся к инвестированию новых (инновационных) товаров, работ, услуг;

— профессиональный риск – риск, оценивающий профессиональную подготовку менеджмента предприятия.

14. Концепция изменения стоимости денег во времени как методическая основа обоснования стоимости предприятия (бизнеса).

Деньги имеют основания для изменения:

1- Деньги могут расти. Главная цель бизнеса получать доход (от вложения денег в производительном производстве – добавочная стоимость). Добавочная стоимость создается «живым трудом»: машина, оборудование, станки + живой труд = новый продукт. Доходность предприятия – прибыль.

2- Деньги могут обесцениваться. Это обесценивание имеет два фактора:

а) не использование денежных средств в производственной деятельности (деньги не получают добавочной стоимости и отстают от денег, которые растут, т.е. которые вложены в производство). Рубль обесценивается относительно рубля вложенного в производство:

б) часть стоимости рубля обесценивается за счёт инфляции

Похожие материалы

- Классификация объектов недвижимости. Физические и функциональные характеристики недвижимости

- Оценка недвижимого имущества предприятия ООО. Понятие, принципы и цели оценки недвижимости. Основные подходы к оценке недвижимости

- Внешнеторговые операции по купле-продаже услуг. Основные виды услуг и их характеристика. Внешнеторговый контракт купли-продажи

Источник: vunivere.ru