В начале каждого года постоянно задается один и тот же вопрос от ИП на УСН без сотрудников, которые опоздали с оплатой обязательных взносов “за себя” за прошедший год.

А вопрос такого рода “Я не успел заплатить обязательные страховые взносы за 2016 год до 31 декабря и сделал это в 2017 году. Можно ли уменьшить налог по УСН? И за какой год?”

Вот, например, один из последних комментариев на сайте:

В прошлом году ситуация осложнилась еще тем, что в конце года меняли КБК, так как с 1-го января администрированием страховых взносов занимается уже ФНС. И многие ИП так и не смогли совершить платежи, пытаясь сделать это вечером 30-го или 31 декабря.

Ответ простой

Да, эти страховые взносы, которые заплатили за 2016 год в 2017 году, можно будет вычесть из налога по УСН, но только из налога по УСН за 2017 год . Дело в том, что этот налоговый вычет из аванса по УСН можно делать делать только за тот период, в котором были оплачены страховые взносы.

Чтобы не быть голословным, приведу выдержку из письма МинФина от 23 января 2017 г. N 03-11-11/3029

Вопрос: Об уменьшении налога при УСН на страховые взносы в фиксированном размере за 2016 г., если ИП, не производящий выплат физлицам, уплатил их в 2017 г.

Пересортица в зарплатных ведомостях 1С. Как убрать несуществующие долги в расшифровке ведомости?

В соответствии с пунктом 3.1 статьи 346.21 Налогового кодекса Российской Федерации (далее — Кодекс) индивидуальные предприниматели, применяющие упрощенную систему налогообложения с объектом налогообложения в виде доходов и не производящие выплаты и иные вознаграждения физическим лицам , уменьшают сумму налога (авансовых платежей по налогу) на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в фиксированном размере.

В целях применения пункта 3.1 статьи 346.21 Кодекса сумма уплаченных страховых взносов в фиксированном размере уменьшает сумму налога (авансовых платежей по налогу) только за тот налоговый (отчетный) период, в котором данный фиксированный платеж был уплачен.

Согласно пункту 7 статьи 346.21 Кодекса налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее сроков, установленных для подачи налоговой декларации статьей 346.23 Кодекса. Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.

Таким образом, если индивидуальный предприниматель, применяющий упрощенную систему налогообложения с объектом налогообложения в виде доходов и не производящий выплат и иных вознаграждений физическим лицам, уплатил за 2016 год страховые взносы в 2017 году в сроки, то такую сумму страховых взносов индивидуальный предприниматель вправе учесть при расчете налога, уплачиваемого в связи с применением упрощенной системы налогообложения, за соответствующий отчетный (налоговый) период 2017 года.

Только учтите один момент: так как 31 декабря 2016 года выпало на субботу, то последним днем оплаты обязательных (фиксированных) взносов за 2016 год было 9 января 2017 года. Также часто раздается вопрос о том, можно ли вычесть из налога по УСН за 2016 год, если оплата взносов была произведена 9 января 2017 года. Нет, нельзя, так как это уже другой налоговый период. Вычет можно сделать из налога по УСН за 2017 год, если платили в январе.

Также напомню, что до 1-го апреля необходимо заплатить 1% от суммы, превышающей 300 000 рублей годового дохода ИП (статья ниже про 1%).

Напоминаю, что на мой Телеграмм-канал можно подписаться по этой ссылке: Подписаться на оперативные новости для ИП и самозанятых

Так вы точно не пропустите новые видео и важные новости!

С уважением, Дмитрий Робионек

Советую прочитать:

- Пришла пора платить 1% от суммы, превышающей 300 000 рублей в год по итогам 2016 года…

- Официальная позиция ФНС по статусам плательщика при оформлении платежек и квитанций на оплату страховых взносов

- На сайте ФНС появилась возможность формирования квитанций и платежек по страховым взносам ИП на 2017 год

- Нужна ли справка об отсутствии судимости при открытии ИП? И где ее взять?

Как не пропустить важные новости для ИП и самозанятых?

Если хотите быть в курсе изменений, то советую подписаться на мой Телеграмм-канал. Там уже более 8000 предпринимателей, которые делятся своим опытом.

Подписаться на обсуждения в Telegram

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП или самозанятого, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Источник: dmitry-robionek.ru

Переплату по налогам можно списывать

Срочно отправить декларации из 1С сможете УЖЕ ЗАВТРА!

Нажмите, чтобы оформить заявку!

КАК СДАТЬ ДЕКЛАРАЦИИ ИЗ ПРОГРАММ 1С?

ЭЦП БЕЗ ХОЖДЕНИЙ ПО ИНСТАНЦИЯМ за 1 день!

Срочно отправить декларации из 1С сможете УЖЕ ЗАВТРА!

Нажмите, чтобы оформить заявку!

—> КАК СДАТЬ ДЕКЛАРАЦИИ ИЗ ПРОГРАММ 1С?

ЛЮБОЙ РЕГИОН РОССИИ!

БЕСПЛАТНО устанавливаем, подключаем, обучаем!

Закажите обратный звонок и мы сами Вам позвоним!

В связи с многочисленными запросами налоговых органов и налогоплательщиков уточнены правила списания сумм излишне уплаченных налогов, пеней и штрафов.

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трёх лет со дня уплаты. Федеральная Налоговая Служба в письме № НД-4-8/19645 от 01.11.2013 уточняет, что налоговый орган не в праве самостоятельно списать переплату по налогам, пеням и штрафам у налогоплательщиков, которые ведут финансово-хозяйственную деятельность, даже несмотря на то, что срок для её возврата истёк. Если налогоплательщик обратится в налоговый орган с просьбой о списании указанных сумм, в том числе сумм отменённых налогов, НК РФ не препятствует налоговому органу это сделать.

Поделиться в социальных сетях:

Управляющая компания «Грифон» и ее дочерние организации успешно используют:

«Грифон» является официальным партнером компании «1С», что подтверждено официальными договорами, зарегистрированными в Роспатенте. Компании «Грифон» предоставлено право распространения 1С или/и сдачи 1С в аренду, установки, настройки, внедрения и сопровождения системы программ «1С:Предприятие».

«Грифон» занимается автоматизацией учета и управления на базе программных продуктов «1С», а также разработкой высоко квалифицированных собственных, легко масштабируемых программных продуктов на новейшей платформе «1С:Предприятие 8.3».

В ООО «Грифон» работают сертифицированные фирмой «1С» специалисты, которые постоянно совершенствуют свои знания и навыки. Они качественно и оперативно решают задачи по автоматизации на предприятиях наших клиентов. В своей работе мы опираемся на знание и повседневное применение стандартов качества, проектных методов в управлении, процессного подхода в организации нашей деятельности.

В группе компаний «Грифон» успешно работают: служба сервисной поддержки и call-центр в режиме 24/7.

Особые условия по программам «1С ОБЛАКО» и «1С WEB-ОБЛАКО» ООО «Грифон» предоставляет своим клиентам в режиме «24/7/365»: размещение, сопровождение и обеспечение бесперебойной работы программных продуктов «1С: Предприятие 8.3» на собственном новейшем серверном оборудовании фирмы IBM, размещенном в дата-центрах «магистральных-провайдеров».

Для руководителей крупных предприятий, оптимизирующих свои затраты, мы предлагаем рассмотреть возможность передачи ряда бизнес-процессов на обслуживание группе компаний «Грифон» (аутсорсинг): ведение (восстановление) бухгалтерского и налогового учета, а также аутсорсинг в области ИТ (информационных технологий).

Источник: mcgrifon.ru

Корректировка долга в 1С 8.3 — пошаговая инструкция

Очень часто бухгалтера в своей работе сталкиваются с кредиторскими и дебиторскими задолженностями. Они могут быть как со стороны организации, так и со стороны контрагента. Причин их возникновения может быть множество. Это и некорректный ввод данных в программу, погашение долга иным эквивалентом и т. п. Задолженность, как правило, выявляется в актах сверки.

Существует два способа сделать взаиморасчет и корректировку долга в 1С 8.3: частичное погашение долга и полное (долг будет полностью погашен). Рассмотрим пошаговую инструкцию.

Образование долга

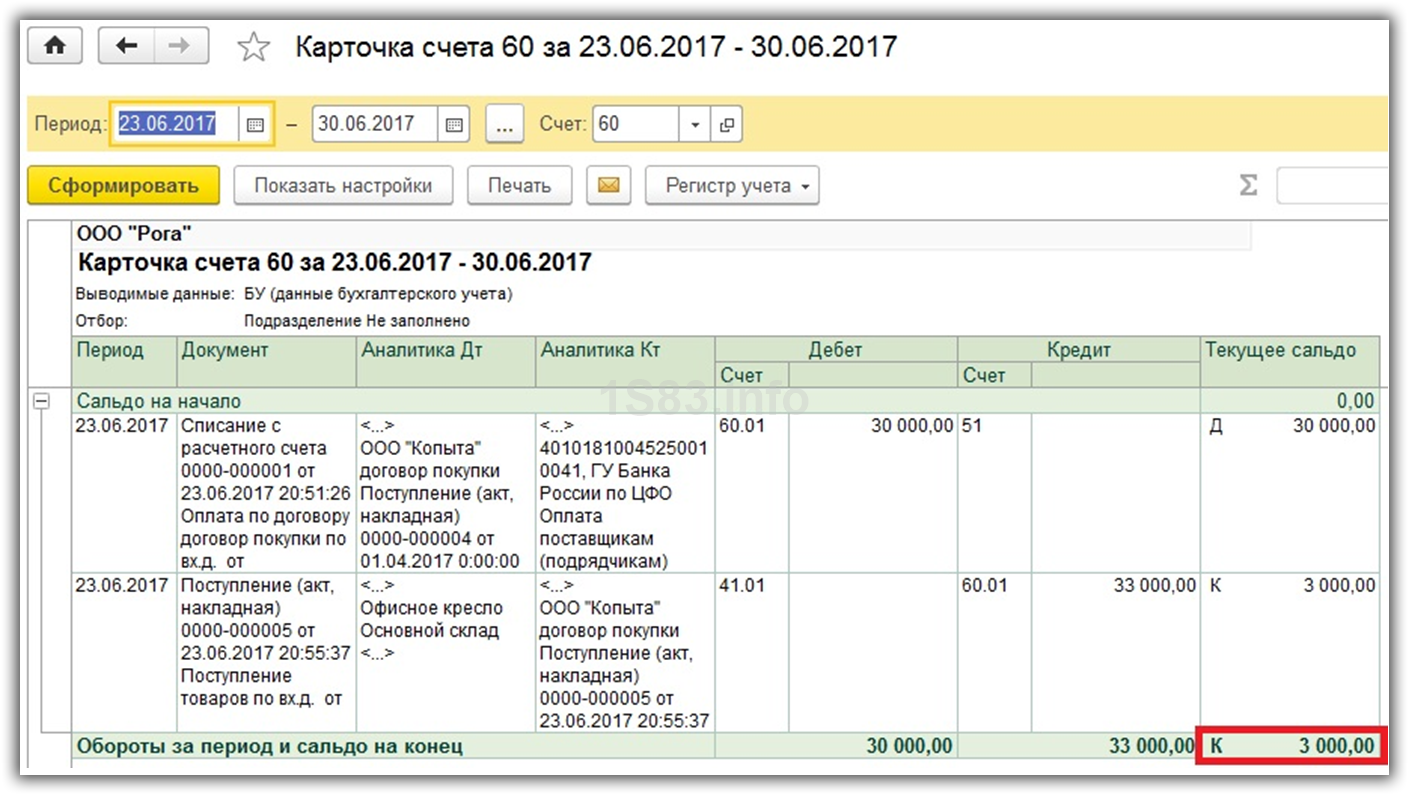

Рассмотрим пример. В организацию заказали 10 офисных кресел на сумму 30 000 рублей, но поставщик доставил 11. Заказ был заранее оплачен, и в результате у нас перед поставщиком появилась кредиторская задолженность в 3 000 рублей. В карточке 60 счета это будет видно.

Корректировка долга

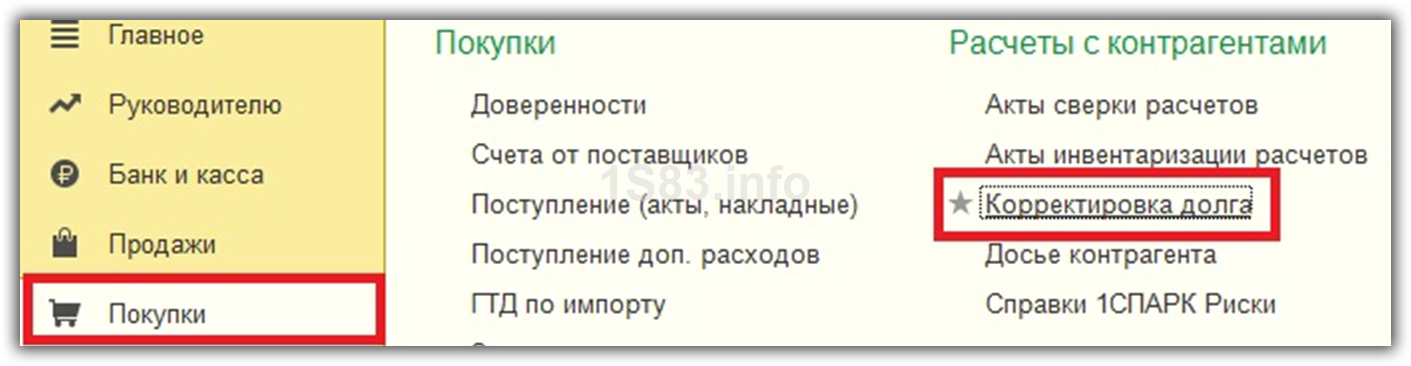

Выберите пункт «Корректировка долга» в меню 1С 8.3 «Покупки» или «Продажи».

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по ссылке.

Будем рады помочь Вам!

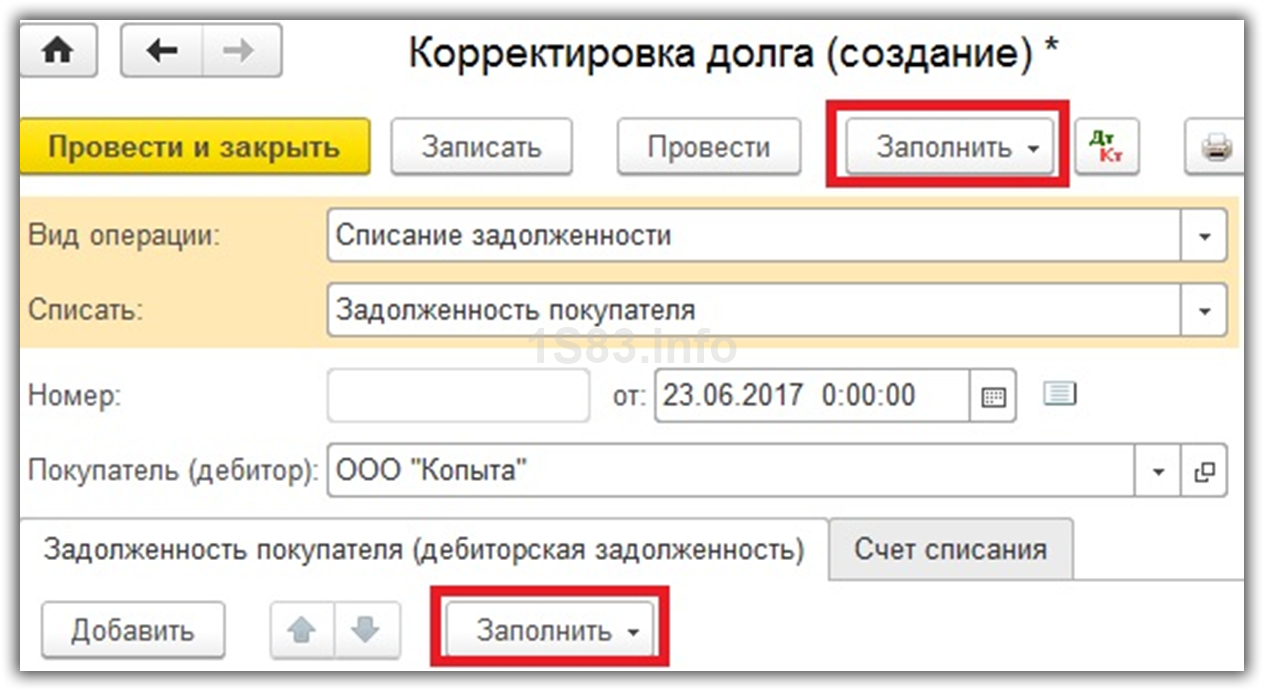

Создайте новый документ из открывшейся формы списка и заполните шапку. Самое главное поле – это «Вид операции». В зависимости от него меняется состав полей. Рассмотрим эти виды подробнее:

- Зачет авансов. Данный вид выбирается при необходимости учета авансов во взаиморасчетах.

- Зачет задолженности. Выбирается при необходимости изменения взаиморасчетов в счет долга контрагентом перед нами, либо третьего лица.

- Перенос задолженности. Этот вид необходим для переноса долгов, авансов между контрагентами или договорами.

- Списание задолженности. Подразумевается полное списание долга.

- Прочие корректировки.

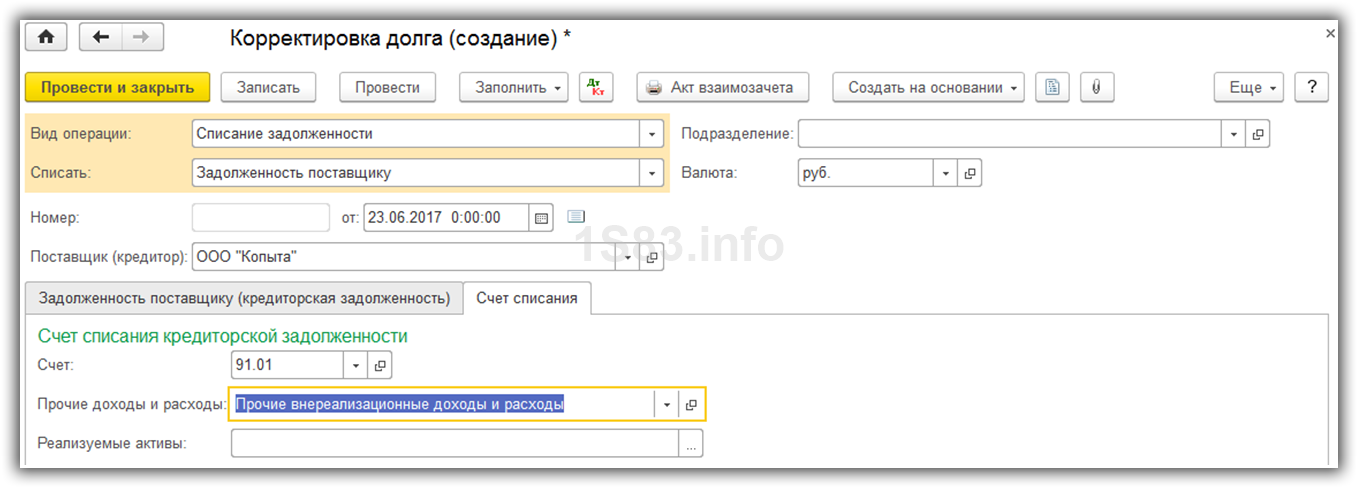

Пример списания кредиторской задолженности в 1С 8.3

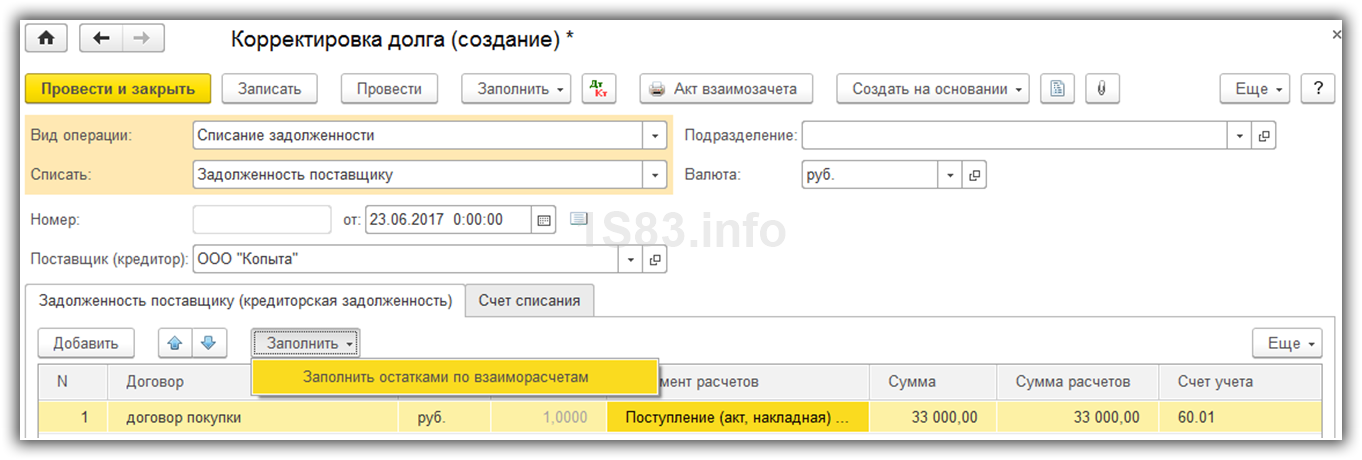

В нашем примере необходимо списать долг в 3 000 рублей, который числится перед поставщиком. Причин может быть много, но в данной ситуации они нас особо не интересуют.

Перейдем к заполнению основной части документа. Это можно сделать автоматически по одноименной кнопке, но учтите, что на форме их две. В данном случае нет никакой разницы, так же как и при выбранном виде операции «Перенос задолженности». В остальных же случаях кнопка «Заполнить», которая находится в верхней части формы, заполнит как кредиторскую задолженность, так и дебиторскую.

Так же здесь доступен ручной ввод. Он удобен в случаях, когда корректировка производится по одному – двум документам.

Получите понятные самоучители по 1С бесплатно:

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Автоматически все заполнилось верно. В табличной части появилось наше поступление 11 кресел на сумму 33 000 рублей.

Теперь исправим 33 000 рублей на сумму нашего долга.

Далее заполните вкладку «Счет списания». В нашем примере мы указали счет 91.01. В случае, когда долг не у нас, а у контрагента перед нами, необходимо указать счет 91.02.

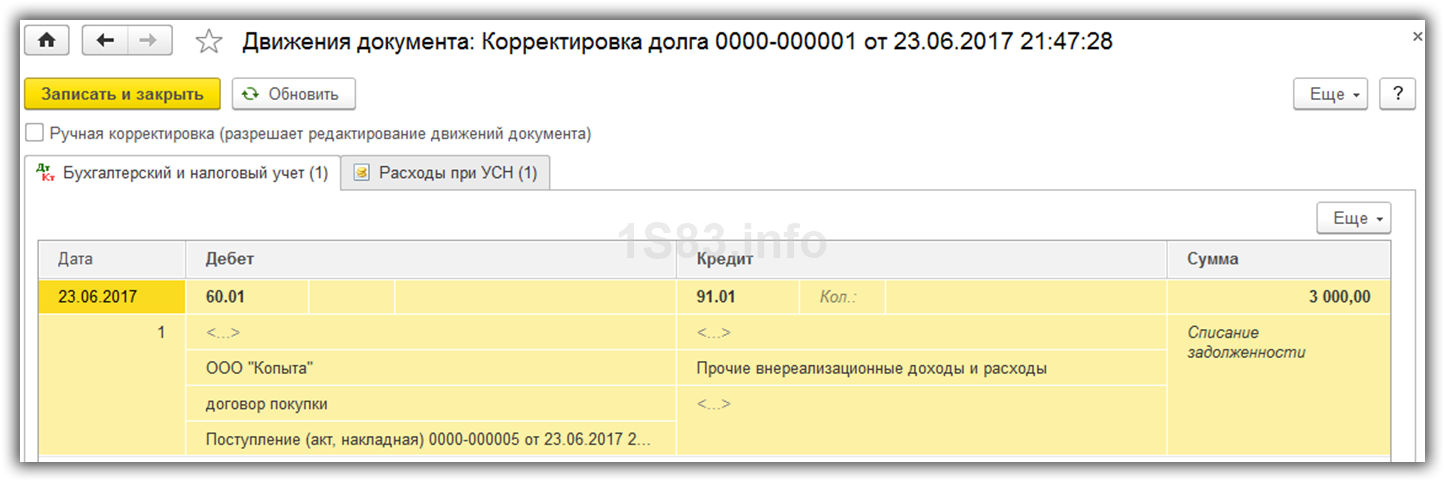

Проводки

Как видите, ничего сложного. Не забудьте провести документ, который сформирует следующее движение:

Все верно. Наш долг отнесен на счет доходов.

Проверка

Теперь заново сформируем расшифровку карточки по 60 счету для проверки правильности наших действий.

В результате задолженность обнулилась.

Смотрите также видео по документу «Корректировка долга» в 1С:

- Проводки по Корректировки долга в 1С

- Проводки по Списанию с расчетного счета в 1С

- Проводки по вводу начальных остатков в 1С

- Проведение взаимозачета между организациями в 1С 8.3 документом Корректировка долга

Источник: 1s83.info