Счёт 67 бухгалтерского учета — это пассивный счет «Расчёты по долгосрочным кредитам и займам», аккумулирует сведения о состоянии и движении долгосрочных кредитов и займов, полученных предприятием сроком свыше одного года. С помощью типовых проводок и практических примеров изучим специфику использования 67 счета, в том числе отражение в проводках операции по выпуску облигации стоимостью выше номинальной.

- 1 Счет 67 в бухгалтерском учете

- 2 Типовые проводки по 67 счету

- 3 Примеры операций с проводками по 67 счету

- 3.1 Пример 1. Учет долгосрочного кредита, полученного в банке

- 3.2 Пример 2. Выпуск облигации стоимостью выше номинальной

Счет 67 в бухгалтерском учете

Учет кредитов и займов на предприятии

Учет кредитов и займов на предприятии — актуальный вопрос для многих бухгалтеров. Разберем в нашей статье бухгалтерский учет заемных средств на примерах и выделим особенности отражения операций по учету кредитов и займов.

Бухгалтерский учет. Видео 8. Учет кредитов и займов.

- Кредиты и займы — суть и отличия

- Бухгалтерский учет кредитов и займов полученных

- ПБУ учет расходов по займам и кредитам

- Особенности учета выданных займов у займодавца

- Пример отражения операций по полученным кредитам и займам

- Пример отражения операций по выданным займам

Кредиты и займы — суть и отличия

Современные предприятия часто прибегают в своей деятельности к заемным средствам, а некоторые без них просто не смогут существовать. Поэтому важно понимать, как вести бухгалтерский учет кредитов и займов.

Глава 42 Гражданского кодекса РФ предусматривает два основных варианта:

- оформление договора займа;

- заключение кредитного договора.

Также ГК РФ в упомянутой главе прописывает понятия товарного и коммерческого кредитов. Но это скорее частные случаи, которые на деле оформляются довольно редко.

Суть займов и кредитов — привлечение дополнительных средств (вещей, ценных бумаг) на оговоренный срок с последующим возвратом. Остальные нюансы зависят от особенностей заключенной сделки и вида отношений сторон. Это и будет определять, как организовать учет займов и кредитов.

В таблице отразим основные отличия между кредитом и займом:

Любой хозяйствующий субъект (юрлицо, ИП, физлицо)

Только кредитные организации (банки)

Если договор заключен между физлицами и сумма займа менее 10 тыс. руб. — письменная форма договора необязательна (альтернатива — расписка).

Всегда в письменной форме

Если договор заключен между физлицами и сумма займа 10 тыс. руб. и больше — письменная форма договора обязательна

Если заём выдан юрлицом — письменная форма договора обязательна вне зависимости от суммы займа

Форма заемных средств

Деньги, вещи, ценные бумаги

Рассмотрим, как правильно организовать учет займов и кредитов.

Бухгалтерский учет кредитов и займов полученных

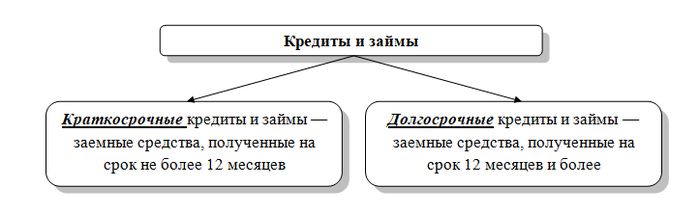

Отметим, что для целей бухгалтерского учета разделение заемных средств на кредиты и займы непринципиально. Но чтобы правильно отразить совершенные операции с заемными средствами и наладить учет расчетов по кредитам и займам, необходимо разделить их по временному признаку.

Проценты по кредитам и займам при УСН

Так, если средства поступили в организацию на условиях их возврата в течение года, то они будут квалифицированы как краткосрочные. А если срок возврата заемных средств равен году и более, то они будут считаться долгосрочными.

Учет долгосрочных кредитов и займов ведется на счете 67, а краткосрочных — на счете 66.

Следует также учесть, что есть и аналитика на данных счетах. Это классификация по видам заемных средств и займодавцам.

Если компания получила кредит в евро от АКБ «Волжский трастовый банк» на 24 месяца, то его следует отразить на субсчете 67.21 «Долгосрочные кредиты в валюте» по данному контрагенту (АКБ «Волжский трастовый банк»). А если предприятие взяло заём у ООО «Союз машиностроительных компаний» в рублях на 5 месяцев, то используется субсчет 66.03 «Краткосрочные займы в рублях» с указанием контрагента-займодавца (ООО «Союз машиностроительных компаний»).

Займы в бухгалтерском учете, как и кредиты, отражаются согласно ПБУ 15/2008.

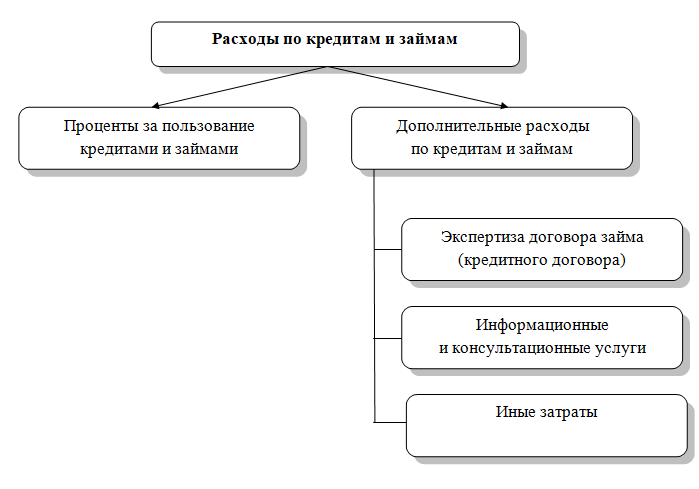

Порядок учета кредитов и займов содержит две категории: тело займа (или кредита) и расходы по нему. Под «телом» подразумевается непосредственно сумма привлеченных средств. А расходы, согласно ПБУ 15/2008, имеют следующую структуру:

При этом аналитический учет расходов и тела займа ведется обособленно, но обязательно с соотнесением по займодавцу.

ООО «Стиляги Тренд» получило кредит от АКБ «ФОНД ТРЕНД БАНК» в рублях на 36 месяцев под 16%. Тело кредита и проценты по нему будут учитываться на счете 67, но тело следует отнести на субсчет 67.01 «Долгосрочные кредиты в рублях» с аналитикой по контрагенту (банку), а проценты отражать уже на субсчете 67.02 «Проценты по краткосрочным кредитам в рублях» также с аналитикой по контрагенту (банку), в счет которого будут начисляться проценты.

Бухгалтерский учет кредитов и займов

Предоставление одним юридическим лицом процентного денежного займа другому — явление довольно распространенное на практике. Кроме того, компании нередко берут кредиты в банках. О бухгалтерском учете кредитов и займов пойдет речь в статье

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей (ст.

807 ГК РФ). В случае, когда заимодавцем является юридическое лицо, договор займа должен быть заключен в письменной форме независимо от суммы (ст. 808 ГК РФ). Общие правила о займе применимы и к кредитному договору, кредитором по которому выступает банк или иная кредитная организация. Денежные средства предоставляются заемщику в размере и на условиях, предусмотренных договором (ст.

819ГК РФ), заключаемом только в письменной форме (ст. 820 ГК РФ). При предоставлении процентного займа (кредита) на заемщика возлагается обязанность по уплате процентов на сумму займа в порядке, установленном договором (п. 1 ст. 809 ГК РФ).

В нем могут быть предусмотрены периодичность и способ начисления процентов. Если вопрос о периодичности выплат в договоре не решен, действует общее правило: проценты начисляют и выплачивают ежемесячно до дня возврата суммы займа (п. 2 ст. 809 ГК РФ).

Бухгалтерский учет у заимодавца

- по строке 1170 в составе внеоборотных активов при долгосрочном займе;

- по строке 1240, если срок погашения займа не более 12 месяцев.

Проценты по займу. Если выдача займов не является основным видом деятельности компании, то доходы в виде процентов за предоставление в пользование денежных средств признают в составе ее прочих доходов (счет 91 «Прочие доходы и расходы») (п. 7 ПБУ 9/99; п. 34 ПБУ 19/02). Проценты начисляют за каждый истекший отчетный период в соответствии с условиями договора (п. 16 ПБУ 9/99).

Напомним, бухгалтерская отчетность бывает годовой (отчетный период — календарный год) и промежуточной, составляемой за отчетный период менее отчетного года. Обязанность составления промежуточной отчетности напрямую увязана с обязанностью ее представления (ч. 2-5 ст. 13, ст. 15 Федерального закона от 06.12.2011 № 402-ФЗ (далее — Закон № 402-ФЗ)).

Вместе с тем из действующих на сегодняшний день положений по бухучету не исключено указание о ежемесячном составлении промежуточной бухгалтерской отчетности (п. 48 ПБУ 4/99; п. 29 Положения по ведению бухучета и отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н). Поэтому в общих случаях проценты по займу следует начислять и признавать в доходах на последнее число каждого месяца вне зависимости от условий договора, устанавливающих порядок и сроки их уплаты. Ведь при методе начисления момент признания процентов не зависит от их фактической выплаты (пп. 6, 10.1 ПБУ 9/99).

Ежемесячное признание доходов позволяет сблизить налоговый и бухгалтерский учет и, по мнению автора, является наиболее целесообразным для случаев, когда срок займа приходится более чем на один отчетный (налоговый) период (п. 6 ст. 271, п. 4 ст. 328 НК РФ).

Единовременное признание начисленных процентов допустимо только в ситуации, когда:

- у компании нет обязанности ежемесячного составления (представления) промежуточной бухгалтерской отчетности;

- предоставление и возврат займа приходится на один отчетный период, превышающий месяц (например, квартал). Проценты могут быть отражены в доходах на конец такого отчетного периода.

В соответствии с Планом счетов начисление процентов за пользование займом отражают проводкой:

ДЕБЕТ 76 (73) КРЕДИТ 91 субсчет «Прочие доходы».

Основанием для этой записи служит бухгалтерская справка-расчет, составленная в произвольной форме и содержащая все обязательные реквизиты первичного документа (ч. 2 ст. 9 Закона № 402-ФЗ).

В отчете о финансовых результатах суммы процентов отражают по строке 2320 «Проценты к получению» (Приказ № 66н).

Между российскими организациями заключен договор займа на сумму 1 000 000 руб. сроком на 3 месяца (с 01.12.2016 по 28.02.2017). По условиям договора заемщик уплачивает проценты по ставке 10,95% годовых одновременно с возвратом суммы займа.

В бухгалтерском учете организации-заимодавца (выдача займов не является основным видом деятельности) сделаны следующие проводки.

ДЕБЕТ 58 КРЕДИТ 51

— 1 000 000 руб. — денежные средства перечислены заемщику, заем включен в состав финансовых вложений.

ДЕБЕТ 76 КРЕДИТ 91 субсчет «Прочие доходы»

— 9274,59 руб. (1 000 000 руб. x 10,95% : 366 дн. x 31 дн.) — начислены проценты за декабрь 2016 г.

Сумма выданного займа, не погашенная на конец 2016 г., и сумма начисленных за декабрь процентов будут формировать показатели годовой бухгалтерской отчетности за 2016 г. (строки 1240 бухгалтерского баланса и 2320 отчета о финансовых результатах соответственно).

ДЕБЕТ 76 КРЕДИТ 91 субсчет «Прочие доходы»

— 9300 руб. (1 000 000 руб. x 10,95% : 365 дн. x 31 дн.) — начислены проценты за январь 2017 г.

ДЕБЕТ 76 КРЕДИТ 91 субсчет «Прочие доходы»

— 8400 руб. (1 000 000 руб. x 10,95% : 365 дн. x 28 дн.) — начислены проценты за февраль 2017 г.;

ДЕБЕТ 51 КРЕДИТ 58

— 1 000 000 руб. — погашена сумма займа;

ДЕБЕТ 51 КРЕДИТ 76

— 26 974,59 руб. (9274,59 + 9300 + 8400) — проценты поступили на расчетный счет.

Бухгалтерский учет полученного займа (кредита)

Сумма займа (кредита). Операции, связанные с полученным займом (кредитом), заемщик отражает у себя с учетом положений ПБУ 15/2008 «Учет расходов по займам и кредитам» (утв. приказом Минфина России от 06.10.2008 № 107н (далее — ПБУ 15/2008)).

Заемные (кредитные) средства не учитываются у заемщика ни в составе доходов при получении (п. 2 ПБУ 9/99), ни в составе расходов при возврате (п. 3 ПБУ 10/99). Основную сумму обязательства по займу (кредиту) отражают как кредиторскую задолженность в соответствии с условиями договора займа (кредитного договора) в сумме, указанной в договоре.

При погашении основной суммы обязательства кредиторская задолженность уменьшается (погашается) (пп. 2, 5 ПБУ 15/2008).

В зависимости от срока погашения, установленного условиями договора, суммы полученных кредитов и займов согласно Плану счетов отражают в корреспонденции со счетами учета денежных средств по кредиту:

- счета 66 «Расчеты по краткосрочным кредитам и займам», если срок погашения не превышает 12 месяцев;

- счета 67 «Расчеты по долгосрочным кредитам и займам» при получении займа на срок, превышающий 12 месяцев.

При возврате заемных (кредитных) средств делают обратную запись:

ДЕБЕТ 66 (67) КРЕДИТ 51 (50, 52, 55).

В бухгалтерской отчетности не погашенная на отчетную дату сумма заемных средств формирует показатель (п. 17 ПБУ 15/2008; пп. 19, 20 ПБУ 4/99; Приказ № 66н):

- строки 1410 бухгалтерского баланса — при долгосрочных кредитах и займах;

- строки 1510 бухгалтерского баланса, если заемные обязательства являются краткосрочными.

Проценты по займу (кредиту). Проценты, причитающиеся к оплате заимодавцу (кредитору), в понимании ПБУ 15/2008являются расходами по займам, их отражают в бухгалтерском учете обособленно от основной суммы заемного обязательства (пп. 3, 4 ПБУ 15/2008).

Расходы по займам, не связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, признают прочими расходами. Проценты, непосредственно связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, включают в его стоимость (пп. 9-14 ПБУ 15/2008).

Для целей ПБУ 15/2008 под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление. К инвестиционным активам относятся объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов (п. 7 ПБУ 15/2008).

Отметим, если заемщик вправе применять упрощенные способы ведения бухгалтерского учета, то вне зависимости от целей займа (кредита) все проценты он может признавать прочими расходами (п. 7 ПБУ 15/2008).

Расходы по займам отражают в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся. При этом проценты включают в стоимость инвестиционного актива или в состав прочих расходов равномерно, как правило, независимо от условий предоставления займа (кредита).

Обратите внимание, возможность включения процентов в стоимость инвестиционного актива или в состав прочих расходов исходя из условий предоставления займа (кредита) есть только в том случае, когда такой порядок существенно не отличается от равномерного включения (пп. 6, 8 ПБУ 15/2008).

При методе начисления признание процентов происходит независимо от выплаты денежных средств (пп. 11, 18 ПБУ 10/99). Поэтому в общих случаях в бухучете заемщика проценты по займу (кредиту) следует признавать ежемесячно, независимо от того, какой порядок их уплаты установлен договором. Здесь применима та же логика, что и в учете у заимодавца.

Для выполнения требования об обособленном учете сумма начисленных процентов отражается либо на отдельном субсчете «Расчеты по процентам» к счету, на котором учитывается основная сумма займа (то есть на счете 66 или 67), либо в аналитическом учете.

Таким образом, у заемщика операции по начислению и уплате процентов будут отражаться проводками:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 66 (67)

— начисленные проценты признаны прочими расходами;

ДЕБЕТ 08 КРЕДИТ 66 (67)

— проценты включены в состав инвестиционного актива;

ДЕБЕТ 66 (67) КРЕДИТ 51

— произведена уплата процентов.

В отчете о финансовых результатах за соответствующий отчетный период суммы процентов, признанные прочими расходами, отражают по строке 2330 «Проценты к уплате». Проценты, включенные в стоимость инвестиционного актива, формируют показатель строки 1150 «Основные средства» бухгалтерского баланса (Приказ № 66н; п. 20 ПБУ 4/99; письмоМинфина России от 06.12.2011 № 03-05-05-01/95).

Воспользуемся исходными данными предыдущего примера. Проценты, причитающиеся к уплате заимодавцу (кредитору), не связаны с созданием инвестиционного актива и признаются в бухучете заемщика прочими расходами.

Компания-заемщик сделала следующие проводки.

ДЕБЕТ 51 КРЕДИТ 66

— 1 000 000 руб. — получены заемные средства (кредит).

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 66 субсчет «Расчеты по процентам»

— 9274,59 руб. (1 000 000 руб. x 10,95% : 366 дн. x 31 дн.) — отражены расходы в виде процентов за декабрь 2016 г.

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 66 субсчет «Расчеты по процентам»

— 9300 руб. (1 000 000 руб. x 10,95% : 365 дн. x 31 дн.) — отражены расходы в виде процентов за январь 2017 г.

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 66 субсчет «Расчеты по процентам»

— 8400 руб. (1 000 000 руб. x 10,95% : 365 дн. x 28 дн.) — отражены расходы в виде процентов за февраль 2017 г.;

ДЕБЕТ 66 КРЕДИТ 51

— 1 000 000 руб. — возвращена основная сумма долга;

ДЕБЕТ 66 субсчет «Расчеты по процентам» КРЕДИТ 51

— 26 974,59 руб. (9274,59 + 9300 + 8400) — уплачены проценты.

Источник: taxpravo.ru