Заменяет ли УПД акт выполненных работ – вопрос, волнующий бухгалтера, который стремится сократить документооборот. Какие документы допустимо выставлять, если фирма занимается выполнением работ? Можно ли совместить несколько документов в одном? Расскажем, что заменяет УПД и покажем образец универсального передаточного документа.

- Что означает статус в УПД

- Можно ли выписывать УПД на услуги

Функции УПД

В современном учете повсеместно используют УПД. Эта аббревиатура расшифровывается как – универсальный передаточный документ. Однако он был введен в оборот не так давно – всего лишь в 2013 году.

Основная цель УПД – уменьшение количества документов, оформляемых по одной сделке. Наиболее актуален такой документ для фирм, которые занимаются выполнением работ и для этого одновременно продают клиенту свой товар или продукцию. Почему так происходит, рассмотрим дальше.

Каким образом УПД уменьшает количество документов? Суть в том, что его основная функция – совмещение в себе первички и счета-фактуры. УПД заменяет выдаваемые по сделке акт выполненных работ/акт на оказанные услуги или товарную накладную в сочетании со счетом-фактурой.

Лёгкий Документооборот с помощью УПД. Универсальный передаточный документ

ВАЖНО!

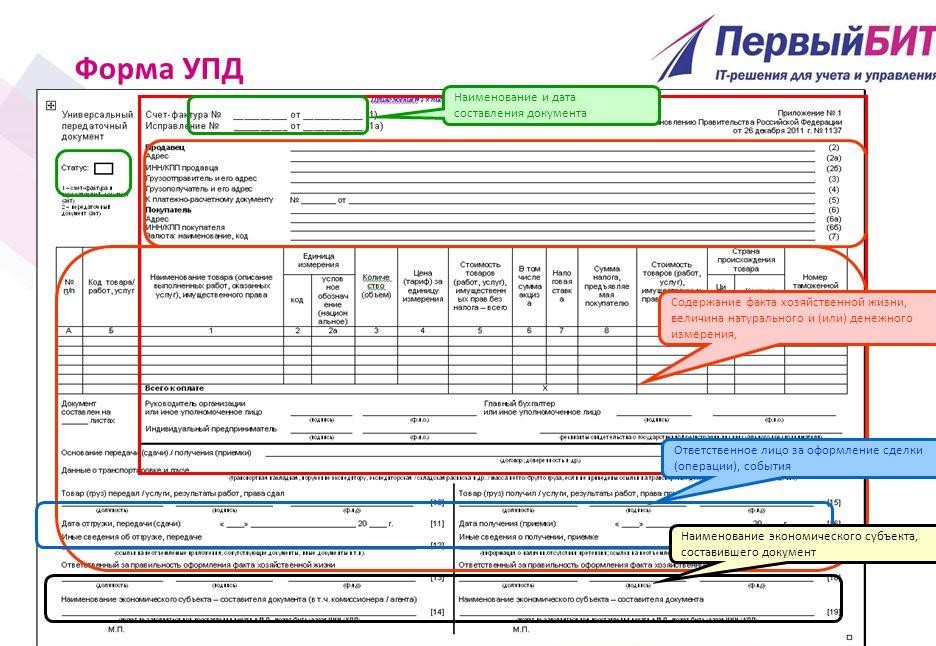

Бланк УПД был предложен в письме ФНС России от 21.10.2013 № ММВ-20-3/96.

За основу универсального передаточного документа был взят бланк счета-фактуры. В 2021 году в него были внесены некоторые изменения, и в 2021 году актуальна следующая форма УПД:

Почему мы указали, что бланк был именно предложен ФНС? Дело в том, что с 2013 года безусловное применение унифицированных форм документов отменено. Стали использовать бланки относительно свободных форм. Но в любом случае, при составлении таких документов необходимо соблюдать только следующие условия:

- в документе есть обязательные реквизиты (их перечень утвержден законом);

- форма документа утверждена и закреплена в учетной политике предприятия;

- в договоре с контрагентом оговорено применение данной формы закрывающего сделку документа.

Выписывают УПД вместо акта выполненных работ (акта оказанных услуг или товарной накладной) и счета-фактуры. Поэтому обязательные реквизиты УПД представляют собой компиляцию обязательных реквизитов первички и счета-фактуры.

Что должна содержать в себе бухгалтерская первичка (акт выполненных работ/оказанных услуг/накладная), установлено Федеральным законом от 06.12.2011 № 402-ФЗ о бухучете. А вид счета-фактуры прописан в ст. 169 НК РФ. С 1 июля 2021 года были внесены изменения в бланк счета-фактуры, поэтому аналогичные корректировки должны быть в УПД.

Образец УПД со всеми необходимыми реквизитами и данными можно посмотреть в нашей статье «Универсальный передаточный документ (УПД) с 1 июля 2021 года: заполненный образец».

УПД вместо акта выполненных работ

Согласно разъяснениям, выпущенным вместе с формой этого документа в приложениях к письму ФНС, универсальные документы можно применять двумя путями:

- Как замену счета-фактуры и первички

- Только как замену первички

Причем форма является рекомендованной, не обязательной для применения. Компании и предприниматели сами решают, какими документами будут оформлять свои операции, отражая это решение в учетной политике.

При любом варианте использования УПД выполняет роль первичного документа. Следовательно, должен содержать все необходимые для таких документов реквизиты (их перечень прописан в 9 статье закона о бухучете). Официальная форма, разработанная ФНС, эти реквизиты включает. Поэтому, выставляя универсальный документ по официальной форме, требования закона вы не нарушите.

При этом в письме приведен примерный перечень первичных документов, вместо которых может использоваться УПД (ТОРГ-12, ОС-1 и др.). Акт выполненных работ непосредственно не упомянут. В связи с этим возникает вопрос: заменяет ли УПД акт выполненных работ? Однозначный ответ на этот вопрос можно найти в приложениях к письму, в которых, в том числе указано, что УПД может подтверждать факт сдачи результатов выполненных работ (смотрите второе приложение к упомянутому письму).

Вместе с тем, чтобы выставить универсальный передаточный документ вместо акта выполненных работ, может потребоваться ряд действий.

Как мы уже указали выше, решение о применении универсальных документов нужно зафиксировать в учетной политике компании или предпринимателя. Также необходимо определить форму применяемых УПД.

Это может быть как официальная форма (без изменений), так и доработанная форма (в форму ФНС при желании можно вносить изменения; при этом необходимо сохранить все обязательные реквизиты для первички и счетов-фактур). Так, если за оформление операции в компании отвечает несколько лиц, то соответствующие строки (например, строку 13 можно дополнить строкой 13а, предусмотрев подписи всех лиц, ответственных за оформление операции).

Согласование использования универсального документа может потребоваться и со стороны контрагентов, особенно если в договоре прямо прописаны документы, используемые для приемки выполненных работ и их оплаты. Для избежания разногласий в адрес корреспондентов рекомендуется направить уведомительное письмо о переходе компании на использование универсальных документов, а при необходимости оформить дополнительное соглашение к договору.

При этом, отметим, что ничто не мешает использовать наряду с универсальными документами и обычные формы актов выполненных работ, счетов-фактур. Такие возможности можно предусмотреть в учетной политике. О допустимости использования разных форм документов даже в рамках одного договора сообщало и ФНС в письме от 27.05.15.

Как видите, УПД заменяет акт выполненных работ, но если не учитывать вышеуказанные моменты, могут возникнуть некоторые затруднения с налоговиками или контрагентами. Если же все учесть, то универсальные документы можно смело применять. Налоговики обязаны будут их принимать для целей налогообложения и НДС и налога на прибыль.

Применение УПД упрощенцем

Так как говорим о применении УПД вместо счета-фактуры, возникает закономерный вопрос: может ли упрощенец использовать УПД вместо акта выполненных работ?

Да, может. Несмотря на то, что упрощенец не выставляет счета-фактуры.

При применении УПД для выполненных работ упрощенец должен внимательно отнестись к заполнению этого документа, а именно – к полю «Статус» (применяющий УСН должен использовать только статус «2»).

Об указании статусов в УПД узнайте из нашей статьи «Что означает статус в УПД».

Применяют ли УПД компании, оказывающие услуги

УПД представляет собой документ, который состоит из двух частей:

- Счет-фактура (она представляет собой такую же форму, как и в счет-фактуре).

- Товарная накладная.

Однако, данное утверждение касается тех компаний, которые занимаются реализацией продукции. Вторая часть УПД представляют собой передаточную часть, которая состоит из информации, подтверждающей факт того, что был передан товар, готовая продукция или услуга. Так, вторая часть позволяет заменить либо товарную накладную, либо акт выполненных работ.

Важно! Если компании это удобно, то она может использовать УПД вместо акта выполненных работ.

Компании вправе изменять форму УПД в зависимости от особенностей своей хозяйственной деятельностью. Однако, следует помнить, что в документе должны присутствовать все обязательные реквизиты. Возможно изменять только вторую часть УПД, а первая часть – счет-фактура должна оставаться в первоначальном виде.

Особенности применения УПД

При составлении УПД следует помнить о следующих особенностях применения этого документа:

- недопустима замена универсальным передаточным документом счета-фактуры на аванс, так как при выставлении авансового счета-фактуры отсутствуют основания для составления первичного документа;

ВАЖНО!

Счет-фактура может быть только первичным документом и не может быть только счетом-фактурой. Здесь же уточним, что можно выставить счет-фактуру и УПД одновременно, где УПД будет иметь статус «2» и выступать только в качестве первичного документа.

- применение УПД не обязательно. Организация может использовать УПД или пакет, состоящий из первички + счет-фактура. Более того, с разными контрагентами можно пользоваться разными комплектами документов;

- в УПД можно одновременно включать не только данные о товаре, но и о выполненных работах или оказанных услугах.

И здесь мы подошли к ответу на вопрос, заданному в начале статьи: почему же УПД так выгоден тем, кто выполняет работы.

Что такое Универсальный передаточный документ (УПД)

Универсальный передаточный документ был разработан ФСН. Он представляет собой некий гибрид счета-фактуры и учетной первичной формы. По идее его использование должно помочь сократить оборот документов внутри организаций при оформлении сделок по различным операциям. Это объясняется тем, что такая бумага сочетает в себе формы налогового учета и бухучета, что позволяет ей заменять сразу оба документа.

Важно: формат этой официальной бумаги был подготовлен и принят ФНС 21.10.2013. При этом использование документа имеет не обязательный, а рекомендательный характер.

Может ли УПД заменять акт выполненных работ или нет

Сформированный налоговыми органами формуляр, имеющий все обязательные признаки как первичных, так и расчетных документов может использоваться в качестве замены протокола о выполненных работах в том числе и с соответствующим счетом-фактурой.

Чем хорош УПД для выполняющих работы

Например, организация занимается установкой оборудования для заказчика. При этом она должна оформить в качестве закрывающих документов:

- товарную накладную на оборудование + счет-фактуру;

- акт выполненных работ + счет-фактуру.

Если организация находится на упрощенной системе налогообложения, количество документов меньше:

- Товарная накладная.

- Акт выполненных работ.

Какой пакет документов дать заказчику? Накладные, акты, счета-фактуры или УПД? На наш взгляд ответ очевиден: один УПД вместо четырех (или двух) документов.

Приведем образцы заполнения УПД для применяющих основную систему налогообложения (ОСН) и для упрощенцев.

ПРИМЕР

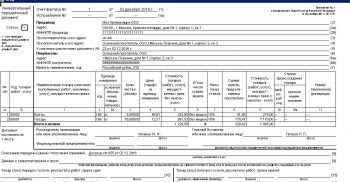

Пусть ООО «Принцип» занимается установкой оборудования на транспортные средства заказчика.

Так выглядит УПД ООО «Принцип», если фирма находится на ОСНО:

ОБРАЗЕЦ УПД ДЛЯ ОБЩЕГО РЕЖИМА

Рассмотрим УПД ООО «Принцип», если оно применяет УСН:

ОБРАЗЕЦ УПД ДЛЯ УСН

Заменяет ли УПД акт выполненных работ

При условии корректного заполнения всех обязательных данных на основании УПД налогоплательщики вправе принять НДС к вычету, учесть расходы в составе затрат, отразить в учете соответствующую хозоперацию. При этом рабочая система налогообложения не имеет значения. УПД в качестве подтверждения понесенных издержек могут применять как организации на ОСНО, так и фирмы на спецрежимах – ЕНВД или УСН, а также ЕСХН.

Случаи деятельности, при которых допускается составление УПД, перечислены в Приложении 2 к Письму ФНС. Это, к примеру:

- Отгрузка продукции.

- Выполнение работ.

- Оказание услуг.

- Транспортировка товаров.

- Посреднические сделки.

- Прочие ситуации.

В зависимости от вида рабочего ОКВЭД организация составляет первичку. При отгрузках товаров это накладная ТОРГ-12, во время оказания услуг (выполнения работ) – акт. Поскольку УПД содержит в составе все необходимые по законодательству реквизиты, можно смело утверждать, что универсальный передаточный документ заменяет акт выполненных работ. При этом УПД можно выписать как отдельный акт или же в комплекте со счет-фактурой. Далее рассмотрим подробнее, как заполняется бланк в общих случаях, и какие нюансы требуется учесть при оформлении УПД на акт выполненных работ.

Использование УПД для оказания услуг

Если предприятие оказывает только услуги, то тогда никаких проблем с заполнением и использованием УПД не должно возникнуть. Компания для себя определяет цель документа – только для замены счет-фактуры или для комплексной замены двух документов, и потом осуществляет заполнение.

Но на практике возникают ситуации, когда предприятие сразу и реализует товар, и оказывает услугу, например, услуги погрузки, транспортировки, доставки на этаж и т.д. И тогда возникает вопрос: допустимо ли использовать УПД и для продажи товара, и сразу для оказания услуг?

Да, в соответствии с пояснениями ФНС (Письмо от 23 сентября 2016 г. ЕД 4-15/17910) такое использование документа допускается. Хотя необходимо, чтобы соблюдались следующие правила:

- Сама услуга на момент того, когда будет оформляться УПД должна быть предоставлена ее потребителю;

- Документ подписывает тот, кто обязан также подписывать и счет-фактуру, а также другие первичные документы в случае передачи товара или услуги.

Таким образом, компания самостоятельно выбирает тот способ, который наиболее приемлем для него: использовать универсальный передаточный документ вместо акта выполненных работ или нет. В случае использования второго варианта, такая норма должна быть закреплена соответствующим распоряжением по предприятию.

Похожие статьи

- Корректировочный счет фактура декларация по НДС

- НДС при УСН «доходы минус расходы» в 2021 году

- Что такое УПД в бухгалтерии?

- Правила оформления УПД

Источник: novapochta.ru

Как ИП заполняет УПД

Новый документ, предложенный ФНС для упрощения документооборота, вызывает у предпринимателей множество вопросов и опасений, касающихся правильности его заполнения. Однако уже не только разработан формуляр, но и есть образцы заполнения документа. Поэтому попробуем разобраться, насколько полезен УПД для ИП в году.

Что такое УПД

Операции, проведенные в хозяйственной деятельности предприятия, должны оформляться в обязательном порядке первичной документацией. Счета-фактуры, хотя и не относятся к категории первичных бумаг в бухгалтерском или налоговом учете, но служат основанием для принятия к вычету НДС и выставляются предприятиями.

Несколько лет назад ФНС выступила с предложением для снижения объема документооборота ввести единый документ – УПД, подготовленный на основе счета-фактуры и дополненный реквизитами первичных документов. Назначение его в каждом конкретном случае определяется статусом, для которого предусмотрено отдельное поле. Предложение ФНС носит рекомендательный характер. Применение или неприменение УПД ИП не может повлечь за собой каких-либо санкций.

Нужен ли УПД для ИП в году?

Во многих случаях использование УПД удобно для ИП, работающих на упрощенке (без НДС), ЕНВД или ЕСХН:

- вместо нескольких документов придется заполнять только один, что снижает трудовые затраты и вероятность ошибок;

- в документе нет незнакомых реквизитов;

- облегчается учет налоговыми органами расходов и вычетов;

- применение УПД не означает необходимости уплаты НДС;

- если упрощенец сам не использует УПД, он все равно должен принять такой документ, поступивший от контрагента к учету;

- допускается также внесение в представленную форму УПД дополнительных сведений, добавление новых строк или столбцов.

Однако неправильное оформление УПД чревато возникновением дополнительных налоговых обязательств по НДС. Важно помнить, что при статусе 2 в УПД не требуется заполнение обязательных для счетов-фактур полей – к ним относятся графы 6-11 раздела счета-фактуры. Во избежание спорных моментов лучше проставить в них прочерки.

На видео: Вебинар: Как начать работать с УПД

Заполнение документа

Два новых поля А и Б заполняются по желанию поставщика товара и указывают номер позиции и коды видов деятельности. Например, для ИП, который выбрал УСН 6 для продажи и установки кондиционеров, в поле Б указывается код ОКУН 042403.

Статус, проставленный в верхнем левом углу, указывает на его назначение. Если он будет использоваться как счет-фактура и первичный документ, следует проставить цифру 1. Этот статус позволяет предъявить УПД, как основание для вычета НДС.

Цифра 2 в поле указывает на то, что УПД выполняет роль первичного документа, отражающего операцию налогоплательщика. УПД для ИП на УСН и ЕСХН имеют статус 2. Многим упрощенцам привычнее работать по старой схеме, используя накладные, акты. Однако нередко возникают ситуации, когда покупателю приходится выписывать счет-фактуру. Поэтому здесь как раз удобен УПД.

Назначение документа определяется не только его статусом, а тем, какие именно реквизиты в нем заполнены. Номер УПД зависит и от его статуса. Согласно правилам заполнения, в счетах-фактурах указывается порядковый номер. При статусе 1 номер должен соответствовать нумерации в счетах-фактурах. В первичных же документах номер не относится к обязательным реквизитам, поэтому в УПД он определяется хронологией первичной документации.

Поле 8 должно содержать сведения о дате и номере соглашения, согласно которому оказываются услуги, производится отгрузка.

На видео: Что нужно знать об УПД и интеграции с учетной системой предприятия

Особенности указания даты

В предложенной форме УПД даты проставляются в трех разных строках:

- в 1 – день оформления документа;

- в 11 – проведения хозяйственной операции (отгрузки продукции или предъявления акта предоставленных услуг);

- 16 строка указывает на день приемки.

Если в УПД осталась незаполненной строка 11, делается вывод, что документ выписан в день отгрузки. Если же пустует поле 16, считаются совпадающими даты отгрузки и получения груза. В идеале все три даты совпадут, но чаще совпадают первые две строки – 1 и 11. Значит, для определения налогооблагаемой базы по НДС служит дата отгрузки продукции, т. е. строка 11.

Иногда УПД составляют до отгрузки. Однако счет-фактура, оформленный до проведения хозяйственной операции, не может стать основанием для возмещения. Поэтому налоговая база определяется датой отправки товара.

Закон предусматривает случай, когда в день проведения отгрузки не представилось возможным составление УПД, и оно было оформлено позже. Тогда база по НДС также определяется с момента отправки товара, то есть по строке 11. Во всех перечисленных ситуациях покупатель имеет право заявить вычет НДС лишь после приемки заказа (работ или товара). Это дата, стоящая в поле 16. Образец УПД для ИП в году отличается статусом и некоторыми незаполненными полями.

Какие подписи должны стоять в УПД

В строках 10 и 15 расписываются лица со стороны поставщика и покупателя, занимающиеся отправкой и получением продукции. Должны указываться также их должности. В строке 13 и 18, где ставят подписи лица, которые отвечают за своевременное оформление операции с обеих сторон, также прописываются их должности. Если в них указаны те же лица, что в предыдущих строках, подписи можно не ставить.

Из граф заполняются 1, 2 и 2а, в которых указаны наименование товара, его код, единицы измерения. Например «Устройство дистанционного пуска ИП 535-07е «ПУСК», в графах 3 и 4 проставляется количество и цена устройства.

В строках 14 и 19 предусматриваются реквизиты лиц, занимающихся ведением бухучета, как у поставщика товара, так и покупателя и лиц, составлявших документ от их имени. Для ИП, работающего без печати, ее отсутствие на УПД не влечет за собой отказ в возмещении НДС, потому как она не предусмотрена ни для счета-фактуры, ни для первичной бухгалтерской документации. Но если она есть и отображаем название организации, тогда строки 14 и 19 не заполняются.

Обязательные и необязательные к заполнению поля

Можно не заполнять следующие графы :

- 9 строка необязательна к заполнению, однако реквизиты транспортной документации, указанные в ней, позволят подтвердить доставку груза.

- Строка 12 заполняется, если имеется дополнительная информация, которую необходимо показать.

- Поле 17 указывает о возникновении претензий со стороны покупателя во время получения заказа.

Строки 1а – 7 и остальные поля счета-фактуры предназначены для внесения реквизитов продавца и покупателя, данные платежных документов, вида валюты для расчетов. Они заполняются организациями – плательщиками НДС. На фото показан образец заполнения УПД для ИП с НДС.

В разделе счета-фактуры при статусе 1 должны присутствовать подписи руководителя и главного бухгалтера, для ИП – указаны реквизиты. Иногда документ может визироваться несколькими лицами. Статус 2 не требует проставления подписей в этих полях.

Понравилась статья? Сохраните в соц. сетях, расскажите друзьям — это лучшая благодарность нам! Поставьте свою оценку этой статье, а именно — Как ИП заполняет УПД, проголосуйте — это анонимно и полезно для других. Может есть чем поделиться и дополнить?

Источник: biznes-prost.ru

В каких случаях оформлять УПД, а в каких — счет-фактуру

Компании на ОСНО для налогового учета НДС применяют счет-фактуру (СЧФ). Универсальный передаточный документ (УПД) применяется значительно реже, несмотря на способность заменять собой несколько документов: СЧФ и первичную документацию БУ. Что мешает повсеместно применять УПД? Можно ли применять одновременно оба документа и в каких случаях?

В каких случаях предпочтительно использовать счет-фактуру? Разберемся.

В каком порядке заполняется форма универсального передаточного документа?

УПД и СЧФ

Счет-фактура – документ НУ. Он подтверждает отпуск товара покупателю, оказание ему услуг, производство работ по операциям, облагаемым НДС, больше нигде не применяется. Реквизиты СЧФ содержат сведения:

- о предмете сделки;

- о стране его происхождения;

- о сумме;

- о количественных характеристиках хозяйственной операции;

- о ставке налога;

- об акцизе;

- о соответствующей группе товаров;

- позволяющие идентифицировать налогоплательщиков.

Кто и в каких случаях выставляет счета-фактуры?

Информация, содержащаяся в СЧФ, применяется для расчетов по НДС и контроля этих операций. К СЧФ при оформлении отпуска товара прилагается документ БУ: товарная накладная, акт приема-передачи и пр.

Универсальный передаточный документ (УПД) — бланк, созданный на базе СЧФ. Все сведения из СЧФ отражаются в УПД. Для удобства «зона счета-фактуры» выделена темным контуром. Помимо этого, в УПД присутствуют сведения на отпуск ТМЦ (акта, товарной накладной, частично — ТТН, документа на отпуск материалов ф. М-11 и пр.), т.е. информация, когда произведена отгрузка, кто из должностных лиц взял за нее ответственность и скрепил своей подписью, на основании какого договора произведена отгрузка.

Как отразить УПД в книге покупок, книге продаж, журнале учета счетов-фактур?

УПД может использоваться как в БУ, так и в НУ. Характер использования помечается цифрой (1 или 2) – в левой части бланка, вверху:

- При статусе 1 УПД исполняет роль одновременно счета-фактуры и документа, подтверждающего передачу.

- При статусе 2 УПД заполняется только как документ БУ.

Очевидно, что СЧФ может быть заменен УПД с одновременным сокращением документооборота. Однако полного замещения в практике учета не происходит. Этому есть объективные причины.

Функции УПД

В современном учете повсеместно используют УПД. Эта аббревиатура расшифровывается как – универсальный передаточный документ. Однако он был введен в оборот не так давно – всего лишь в 2013 году.

Основная цель УПД – уменьшение количества документов, оформляемых по одной сделке. Наиболее актуален такой документ для фирм, которые занимаются выполнением работ и для этого одновременно продают клиенту свой товар или продукцию. Почему так происходит, рассмотрим дальше.

Каким образом УПД уменьшает количество документов? Суть в том, что его основная функция – совмещение в себе первички и счета-фактуры. УПД заменяет выдаваемые по сделке акт выполненных работ/акт на оказанные услуги или товарную накладную в сочетании со счетом-фактурой.

УПД или СЧФ?

Письмом №ММВ-20-3/96 от 21-10-13 г. налоговая служба рекомендует применять УПД в учете, а применение счетов-фактур закреплено в НК РФ как обязательное. При выборе документа, фиксирующего суммы по НДС, налогоплательщики зачастую отказываются от УПД именно по той причине.

Есть и более веские поводы, указывающие, что счет-фактуру заменять УПД нецелесообразно:

- Ограничения по формату УПД. Согласно законодательству УПД в бумажном виде может использоваться комплексно в НУ и БУ либо только как документ БУ. Исключительно как счет-фактуру его использовать можно только электронно (согласно Пр. №ММВ-7-15/155 от 24-03-16 г.).

- Авансовые платежи. В письме №ММВ-20-3/96 зафиксированы случаи, при которых используется УПД (отгрузка товаров, передача имущественных прав, оказание услуг). Авансовые платежи в списке не упомянуты. На аванс выставляется только счет-фактура (ст. 168-3 НК РФ).

- Корректировки. Изменения стоимости, количества ТМЦ, имущественных прав ведут к необходимости использования корректировочного счета-фактуры. В БУ обычно составляется и подписывается акт или подобный ему документ, отражающий разницу первоначальных и измененных показателей, согласие сторон на изменение условий отгрузки (т.н. кредит-нота и аналогичные ей). При использовании корректировочного УПД все эти сведения (корректировки по НДС, корректировки на разницу показателей) придется отражать в одном документе. Учитывая, что на практике ситуации хозяйственной жизни имеют множество нюансов, это может вызывать затруднения и замедлять оформление документов. Оформить два разных документа, внести в них корректировки и зарегистрировать намного проще.

- Исправления. При необходимости исправить данные счета-фактуры выписывают новый экземпляр (Правила заполнения СЧФ, п. 7, Пост. Прав. №1137), при этом номер и дату документа менять нельзя. Исправления в бухгалтерских документах вносить проще, например, цифровую информацию просто зачеркивают, помечают дату исправления, и рядом с записью ставит подпись ответственное лицо. Как и в предыдущем случае, здесь проще использовать СЧФ и первичные документы БУ по сделке порознь.

Кроме того, структура бухгалтерской службы на некоторых предприятиях (сельскохозяйственных, производственных) предполагает использование нескольких экземпляров первичных бухгалтерских документов, например, в складском учете и сводных отчетах ответственных лиц подразделений используется одна и та же накладная. Применение УПД в этом случае не имеет смысла.

Вопрос: Возможно ли при возврате товара выставить корректировочный счет-фактуру, если при его продаже выставлялся УПД, и наоборот — выставлять УКД вместо счета-фактуры и накладной? Посмотреть ответ

Универсальный передаточный документ, с этой точки зрения, рекомендуется применять в малом и среднем бизнесе, при наличии ограниченного числа хозяйственных операций и небольшого штата учетных работников.

Важно! Применение УПД, как и применение счетов-фактур, необходимо отразить в учетной политике организации. Целесообразно утвердить локальным нормативным актом используемую форму УПД (корректировочного УПД). При переходе на УПД в середине года следует вводить дополнения к учетной политике до начала налогового периода.

Чем хорош УПД для выполняющих работы

Например, организация занимается установкой оборудования для заказчика. При этом она должна оформить в качестве закрывающих документов:

- товарную накладную на оборудование + счет-фактуру;

- акт выполненных работ + счет-фактуру.

Если организация находится на упрощенной системе налогообложения, количество документов меньше:

- Товарная накладная.

- Акт выполненных работ.

Какой пакет документов дать заказчику? Накладные, акты, счета-фактуры или УПД? На наш взгляд ответ очевиден: один УПД вместо четырех (или двух) документов.

Приведем образцы заполнения УПД для применяющих основную систему налогообложения (ОСН) и для упрощенцев.

ПРИМЕР

Пусть ООО «Принцип» занимается установкой оборудования на транспортные средства заказчика.

Так выглядит УПД ООО «Принцип», если фирма находится на ОСНО:

ОБРАЗЕЦ УПД ДЛЯ ОБЩЕГО РЕЖИМА

Рассмотрим УПД ООО «Принцип», если оно применяет УСН:

ОБРАЗЕЦ УПД ДЛЯ УСН

Можно ли использовать два документа одновременно?

Могут возникать ситуации, при которых встает вопрос об одновременном использовании УПД и СЧФ. Например, один контрагент требует оформить сделку счетом-фактурой и товарной накладной, а другой согласен на обмен УПД. С точки зрения законодательства, оба варианта вполне легитимны и могут применяться в одной организации.

Применение одного из вариантов оформления возможно в рамках одного договора, т.е. все отгрузки по одному договору могут, например, оформляться пакетом документов «СЧФ + накладная», а по другому договору – УПД, заполненным в соответствии со статусом «1». Разные партии в рамках одного договора могут оформляться как пакетом документов «СЧФ + первичный документ БУ», так и УПД со статусом «1» (по тексту письма №ГД-4-3/8963 ФНС от 27-05-15 г.).

В НУ эти суммы признаются и в целях расчета налога на прибыль, одновременно с учетом по НДС.

Применение УПД не накладывает ограничений на использование в документообороте других учетных форм. Теоретически нет законодательного запрета и на использование УПД со статусом «2» с одновременным оформлением счета-фактуры.

Главное

- УПД целесообразно применять при ограниченном документообороте и объемах хозяйственных операций.

- СЧФ может применяться в пакете с документами БУ подтверждающего характера практически повсеместно.

- В ряде случаев заменить счет-фактуру УПД невозможно.

- Применение двух видов документов в рамках разных партий по договору либо в рамках разных договоров законом не запрещено.

- В законодательстве не содержится запрета также на одновременное использование УПД и любых иных документов.

Отражение УПД со статусом «1» в налоговом учете

Рассмотрим, как продавцу и покупателю определить доходы и расходы в налоговом учете при применении УПД со статусом «1».

Налог на прибыль у продавца

Напомним, что в целях исчисления налога на прибыль при применении налогоплательщиком метода начисления датой признания полученных доходов продавцом признается дата реализации товаров, работ, услуг, имущественных прав (п. 3 ст. 271 НК РФ).

С учетом правил статьи 39 Налогового кодекса, это дата передачи на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, независимо от фактического поступления денежных средств (иного имущества, работ, услуг, имущественных прав) в их оплату.

Доходы определяются на основании первичных документов или других документов, подтверждающих полученные доходы, а также документов налогового учета (п. 1 ст. 248 НК РФ).

УПД со статусом «2» приравнивается к простому первичному документу, и поэтому отражается в налоговом учете в обычном порядке.

Применим эти правила к УПД со статусом «1» и получится, что датой признания дохода для включения выручки в состав налоговой базы по налогу на прибыль, будет считаться:

- дата оформления отпуска груза (показатель строки (1) или более поздний показатель строки [11]), если право собственности на передаваемый груз переходит в момент передачи вещи продавцом покупателю (заказчику) или уполномоченному им лицу, или перевозчику;

- дата оформления получения груза (показатель строки [16]), если право собственности на передаваемый груз переходит в момент вручения вещи покупателю или уполномоченному им лицу;

- дата оформления обоими сторонами факта приемки-передачи услуг, имущественных прав, результатов работ, то есть наиболее позднее значение показателей строк (1), [11] и [16]

Во всех перечисленных случаях при наличии иных документов, подтверждающих указанные факты, в целях налогообложения продавца (исполнителя, правообладателя) будет применяться более ранняя дата, следующая из иного документа.

Налог на прибыль у покупателя

Аналогичные даты используются покупателем (заказчиком) при определении даты осуществления расходов в целях их отражения в регистрах налогового учета. Принятые по УПД ценности отражаются в налоговом учете как приобретенные материалы, товары, основные средства, имущественные права, потребленные услуги и полученные результаты работ для дальнейшего применения к ним соответствующих правил учета в составе расходов, установленных главой 25 Налогового кодекса для различного вида затрат.

Имейте в виду, что дата признания отраженной в УПД со статусом «1» суммы в уменьшение налоговой базы по налогу на прибыль покупателем (заказчиком, правополучателем) не может быть ранее показателя строки [16], если только иное не следует из содержания факта хозяйственной жизни, зафиксированного в документе.

Акт выполненных работ и счет-фактура оформлены разными датами: насколько это критично?

В сложившейся хозяйственной практике в пакет документов, сопровождающих сделку, включают счет, счет-фактуру и акт выполненных работ. Такой набор бумаг бухгалтерия подшивает после того, как работы приняты заказчиком и в учете произведены необходимые операции.

Возникает вопрос: если все три документа относятся к одной сделке, должны ли они оформляться одной датой или могут расходиться во времени? И если да, то насколько критично это расхождение?

Законодательство не содержит требования о том, чтобы даты в акте выполненных работ и в счете-фактуре совпадали. А дата выставления такого документа, как счет, вообще не регламентирована ни одним нормативным актом. Это объясняется тем, что счет не признается первичным документом в бухучете, да и для налогового учета он не имеет никакого значения. Исполнитель выставляет его заказчику по своему усмотрению или в сроки, прописанные в договоре. То есть совпадение в датах счета, счета-фактуры и акта выполненных работ допустимо, но не обязательно.

Что нужно учесть в ситуации, когда акт и счет-фактура оформлены разными датами?

Дата в акте выполненных работ — важный элемент, влияющий на достоверность формирования информации в бухгалтерском учете. Этой датой в учете заказчика признаются расходы в размере стоимости выполненных работ, согласованной сторонами. В учете исполнителя этой же датой отражается выручка от реализации работ и признаются связанные с исполнением обязательств по договору расходы.

Дата счета-фактуры влияет на своевременность получения заказчиком работ вычета по НДС. Она определяется по нормам п. 3 ст. 168 НК РФ и выбирается из отрезка длиной в 5 календарных дней, отсчитываемых от момента:

- выполнения работ, оказания услуг или отгрузки товаров и продукции;

- получения аванса;

- изменения объема выполненных работ (количества или цены отгруженных товаров).

Получается, что расхождение в датах является нормальной ситуацией, ограниченной временными рамками.

А что будет, если нарушить 5-дневный срок или оформить не авансовый счет-фактуру ранее, чем работы будут выполнены и приняты заказчиком? Такая календарная чехарда, если она происходит на границе налоговых периодов, может вызвать претензии контролеров и стать поводом для штрафа. Но вообще более позднее выставление счета-фактуры Минфин не склонен рассматривать, как основание для отказа в вычете покупателю.

Порядок оформления

- В день получения предоплаты в счет будущих поставок товара (передачи прав собственности).

- В день фактической отгрузки товара или передачи прав собственности.

Период в пять дней начинает отсчет со следующего за датой первой отгрузки дня. Счет-фактура на аванс также предоставляется в течение пяти дней со дня поступления денежных средств исполнителю в счет будущего оказания (предоставления) работ.

Источник: platinalog.ru