Иллюстрация: Everett Collection/Shutterstock

Кстати, при регистрации ИП через бесплатный сервис от Тинькофф Банка заявление на УСН сотрудники банка готовят самостоятельно. Регистрация ИП и подача заявления на УСН — бесплатная. Подробнее по ссылке.

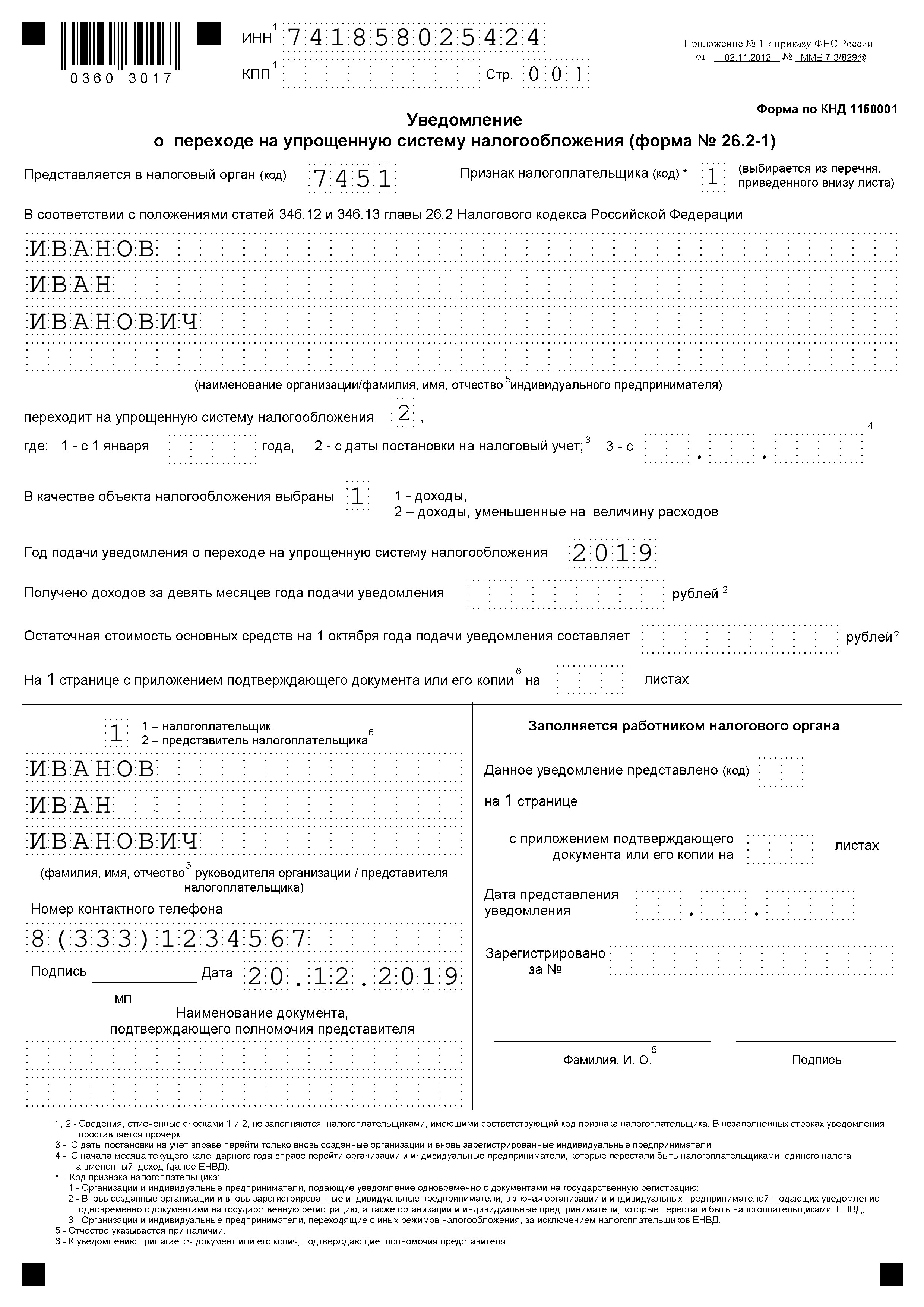

Бланк заявления на упрощенную систему налогообложения для ИП

Для перехода на упрощенную систему налогообложения в 2023 году заполняется бланк 26.2-1. Утвержденный Федеральной налоговой службой в приказе от 2 ноября 2012 года. Заявление о переходе на УСН — рекомендованный, а не утвержденный документ. То есть строгих правил по заполнению нет. Но не забывайте про стандартные требования налоговой службы:

Налоги для ИП 2023 на УСН (упрощенке). Как выбрать систему налогообложения? УСН доходы минус расходы

- заполнять бланк печатными заглавными буквами;

- использовать ручку с черной пастой или компьютер.

ИП при регистрации должен заполнить два экземпляра для подачи в налоговую инспекцию. Один остается в ИФНС, другой выдается обратно с отметкой о принятии.

ИП готовят уведомление вместе с заявлением на регистрацию в качестве индивидуального предпринимателя. Форма заявления 26.2-1 в 2023 году состоит из одного листа. Если знать правила заполнения, на это уходит минимум времени. Как уже говорили ранее, при регистрации ИП через сервис Тинькофф Банка заявление на УСН заполняется автоматически. Регистрация ИП и подача заявления на УСН — бесплатная.

Как заполнить уведомление о переходе на УСН

Заполняйте бланк сверху вниз, чтобы не запутаться. Первое поле — идентификационный номер налогоплательщика. ИНН не указывается, если бланк подается вместе с заявлением на регистрацию ИП.

Далее порядок следующий:

- Код ИФНС, за которой закреплены. Определить код ИФНС можно с помощью сервиса налоговой.

- Признак налогоплательщика. «1» — уведомление подается вместе с документами на получение статуса индивидуального предпринимателя или в течение 30 дней после получения статуса. «2» — в остальных случаях.

- Фамилия, имя и отчество.

- Код даты перехода на УСН (для перехода с даты регистрации ИП — «2»).

- Вид упрощенки («1» — УСН 6%, «2» — УСН 15%).

- Год подачи уведомления — 2023.

Важный момент: выбрать вид упрощенной системы налогообложения разрешается один раз в год или при регистрации. О разнице между ними ранее рассказывали в другой статье.

Сведения о полученных за последние 9 месяцев доходах и стоимость основных средств бизнеса оставляйте пустыми.

Определите, кто подаст заявление о применении УСН. Если лично, то в левом нижнем блоке укажите «1», если представитель — «2».

Укажите в этом блоке полное имя ИП или представителя, который подаст документы. Контактный номер телефона — свой, а не представителя. Подпись разрешается поставить как заранее, так и в ИФНС. А вот дата должна совпадать с датой подачи уведомления.

Образец заполнения уведомления

Для наглядности посмотрите пример заполнения уведомления о переходе на УСН.

Куда подавать заявление на УСН

ИП в 2023 году сдает заявление о переходе на УСН и впоследствии платит налоги в налоговую инспекцию по прописке в паспорте.

В России есть категория налоговых инспекций — регистрирующие. Туда подают заявления на регистрацию при открытии ИП. Если уведомление о применении УСН готово, подается сразу в регистрирующую ИФНС, откуда его отправляют в налоговую по месту учета. Узнать реквизиты регистрирующего органа, на который возложены функции регистрации индивидуальных предпринимателей, можно в сервисе ФНС.

Важный момент: если заполнить бланк с ошибкой, его отклонят. Но не стоит переживать, потому что предпринимателю дается 30 дней с момента регистрации в качестве индивидуального предпринимателя для перехода на упрощенку. Исправьте ошибки и подайте новый бланк уже в инспекцию по месту учета.

Кстати, при регистрации ИП через бесплатный сервис-регистратор Тинькофф Банка допустить ошибку в документах невозможно, так как их проверяет программа и сотрудники сервиса.

Сроки подачи

Подать заявление о переходе на УСН в 2023 году можно в двух случаях:

- при подаче пакета документов на регистрацию ИП;

- в течение 30 дней после получения статуса индивидуального предпринимателя.

Пример: предприниматель подал заявление на регистрацию ИП 15 ноября, а 20 ноября уже был зарегистрирован. 10 декабря предприниматель предоставил в налоговую уведомление о переходе на упрощенку. Срок в 30 дней соблюден, налоговая служба переведет ИП на УСН.

Уже работающие предприниматели в 2023 году могут подать заявление о переходе на упрощенную систему налогообложения. В соответствии с пунктом 1 статьи 346.13 НК РФ разрешено подать заявление о переходе на упрощенку с 1 октября по 31 декабря текущего года. Тогда с 1 января следующего года ИП переведут на УСН.

Подведем итог

Лучше всего сразу заполнить заявление на переход на УСН и подать его вместе с документами при регистрации в качестве индивидуального предпринимателя. Регистрирующий орган самостоятельно отправит его в ИФНС, за которой закреплен предприниматель по прописке.

Если вы не знали об этом, подготовьте заявление на упрощенку для ИП уже после получения статуса. Для этого в 2023 году дается 30 дней с момента регистрации. Если срок вышел, сделайте это с 1 октября по 31 декабря текущего года, чтобы с начала следующего года работать на УСН.

Источник: delovoymir.biz

Упрощенная система налогообложения для ИП

Упрощенная система налогообложения (УСН) – это один из пяти налоговых режимов, в соответствии с которым налоги и взносы уплачиваются в особом порядке. Этот режим налогообложения создан, чтобы упростить порядок подачи налоговой отчетности, ведения бухгалтерского учета доходов и расходов, снизить ставки для уплаты налогов. При применении УСН платится единый налог, который заменяет налог на имущество, на прибыль и на добавленную стоимость.

Кто не может применять УСН

- организации, осуществляющие деятельность в банковской, страховой, инвестиционной, микрофинансовой сфере, включая негосударственные пенсионные фонды, ломбарды и профессиональных участников рынка ценных бумаг;

- организации, осуществляющие деятельность в сфере азартных игр и добычи полезных ископаемых;

- нотариальные и адвокатские конторы;

- организации, занимающиеся производством подакцизной продукции (алкоголь, табачные изделия, топливо);

- казенные и бюджетные, а также иностранные организации;

- организации, имеющие в штате более 100 наемных работников;

- организации, перешедшие на ЕСХН (единый сельскохозяйственный налог);

- организации, имеющие остаточную стоимость основных средств более 100 млн. рублей;

- организации с годовым доходом более 60 млн. рублей;

- организации, имеющие филиалы и представительства;

- организации, которые вовремя не подали заявление на переход на УСН в установленном законом порядке.

Преимущества УСН для ИП

- Налоговая отчетность по упрощенной схеме;

- Нет необходимости вести сложный бухгалтерский учет и сдавать отчеты в налоговую инспекцию;

- Возможность выбора объекта налогообложения (налог на доходы 6% или налог на доходы минус расходы 15%);

- Отсутствует НДС и НДФЛ по части предпринимательской деятельности;

- Возможность уменьшить налог УСН на сумму оплаченных страховых взносов (полностью или частично);

- Сдача отчетности и деклараций в налоговый орган производится один раз в год.

Минусы УСН для ИП

- Ограничение сфер деятельности, где возможно применение УСН, а также ряд условий, при которых нельзя применять УСН.

- Перечень расходов, позволяющих уменьшить налоговую базу, при УСН ограничен;

- Для учета расходов при УСН «доходы минус расходы» требуется достаточно сложный учет, и все документы должны быть оформлены правильно;

- Организация, применяющая УСН, не может открывать дополнительные филиалы;

- Если даже ИП работает в убыток, он не освобождается от уплаты минимального налога;

- Крупные компании и фирмы, которые платят НДС, чаще всего отказываются сотрудничать с организациями на УСН, так как фактически они теряют 18%.

От уплаты каких налогов освобождается ИП при переходе на УСН?

- НДФЛ (налог на доходы физических лиц) на доходы, полученные при осуществлении предпринимательской деятельности;

- НДС (налог на добавленную стоимость), кроме НДС на экспорт.

- Налог на имущество физических лиц, кроме офисной, торговой недвижимости и объектов общественного питания и бытового обслуживания, которые включены в перечень объектов, в отношении которых налоговая база определяется как кадастровая стоимость.

Какие налоги обязан платить ИП при переходе на УСН?

- Государственная пошлина;

- Транспортный и земельный налог;

- Акцизы и специальные налоги на специфические виды деятельности;

- Налог на имущество физических лиц в установленных законом случаях;

- Страховые взносы за себя и за наемных работников;

- Если имеется штат сотрудников, то налог на доходы физических лиц уплачивается с их зарплаты.

Виды упрощенной системы налогообложения и расчет налогов

ИП на УСН имеет возможность выбрать объект налогообложения:

- доходы – 6%;

- доходы минус расходы – 15%.

В разных случаях большую выгоду представляет тот или иной объект налогообложения.

Расчет налогов на доходы: полученная прибыль*налоговая база 6%.

Например, доход ИП составил за 1 год – 300 000 рублей. Налог составит 18 000 (300 000 *6%).

Расчет налогов на доходы минус расходы: (доход – расход)*15%.

Например, доход ИП составил за год 500 000 рублей, расходы 300 000 руб. Налог составит 30 000 рублей (200 000*15%).

1) все расходы должны быть отражены в книге учета доходов и расходов, а также подтверждаться кассовыми или товарными чеками, квитанциями, накладными и иными платежными документами.

2) при расчете налогов учитываются не все расходы. Расходы, которые могут быть учтены, отражены в ст. 346.16 НК РФ.

Мнение эксперта

Юрист Консультант

Бесплатно помогу и отвечу на ваши вопросы

Данная статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к нашему консультанту совершенно БЕСПЛАТНО!

3) расчет налогов на доходы минус расходы производится по ставке от 5 до 15% в зависимости от региона и вида осуществляемой деятельности. Ставку в вашем регионе проще всего узнать в ближайшем отделении налоговой инспекции.

Учитывая вышеописанные нюансы, нужно серьезно подойти к выбору объекта налогообложения, предварительно произведя хотя бы примерные или предполагаемые расчеты.

Как перейти на УСН?

- Подать заявление вместе с заявлением на регистрацию ИП.

- Подать заявление в течение 30 дней после регистрации ИП.

Как уменьшить налог УСН

- В случае, если ИП не имеет наемных работников, УСН уменьшается на всю сумму страховых взносов.Например, при УСН 6% доход составил 250 000 рублей. Страховые взносы составили 20 000 рублей.Налог составляет 15 000 рублей. Уменьшаем на сумму страховых взносов. Итого к оплате 0 руб.Например, при УСН 6% доход составил 2 000 000 рублей. Страховые взносы составили 20 000 рублей.Плюс учитываем страховой взнос 1% на доходы свыше 300 000 рублей. Взнос 17 000 рублей. Всего страховых взносов 37 000 рублей. Налог составляет 120 000 рублей. Уменьшаем на сумму страховых взносов. Итого к оплате 83 000 рублей.

- В случае, если ИП имеет наемных рабочих, то налог УСН можно уменьшить только на 50% от суммы.Например, при УСН 6% доход составил 100 000 рублей. Страховые взносы составили 20 000 рублей. Налог составил 6000 рублей. Уменьшаем на 50%. Итого к оплате 3000 рублей.Например, при УСН 6% доход составил 500 000рублей. Страховые взносы составили 20 000 рублей. Страховой взнос 1% от доходов, превышающих 300000 рублей, составил 2000 рублей. Всего размер взносов – 22 000 рублей. Налог составил 30 000 рублей. Уменьшаем на 50%. Итого к оплате: 15 000 рублей.

- В случае, если ИП работает по УСН доходы минус расходы уменьшать налоги на сумму страховых взносов не представляется возможным. Но сумму страховых взносов можно включить в расходы.

Изменения в УСН в 2023 году

- Налоговые ставки.Согласно поправкам в налоговом кодексе РФ, которые вступили в силу с 1 января 2023 года, регионы вправе изменять налоговые ставки, действующие на УСН. Ранее такая возможность была предусмотрена только для объекта налогообложения доходы минус расходы. Регионы на свое усмотрение могли снижать налоговую ставку с 15% до 5%.Теперь ставку можно менять и для объекта налогообложения доходы. У регионов появилась возможность снижать налоговые ставки с 6% до 1%.Для новых субъектов РФ – Крыма и Севастополя в текущем году предусмотрена возможность снижения налоговой ставки до 0%.Также предусмотрена возможность установления льготной ставки 0% для ИП, занимающихся предоставлением бытовых услуг в социальной, производственной и научной сферах.

- Предельный размер доходов на УСН.Увеличен порог предельного размера доходов, для которых разрешено применение УСН. В 2023 году те, чей доход не будет превышать 79,74 миллионов, смогут работать по УСН. А также организации с доходом за первые три квартала не более 59,805 миллионов рублей смогут в 2023 году подать заявление на переход на упрощенную систему налогообложения.

Какая отчетность сдается при УСН?

- Декларация ИП. Она сдается 1 раз в год не позднее 30 апреля года, следующего за истекшим годом (налоговым периодом).

- Книга учета доходов и расходов.

Такая книга, оформленная, прошитая и пронумерованная в порядке, установленном законом, должна быть у каждого ИП. С 2013 года заверять ее в налоговой инспекции нет необходимости. В случае сдачи нулевой отчетности, книга во многих регионах не требуется.

Сроки уплаты налогов при УСН

Налог УСН уплачивается 4 раза в год ежеквартально, то есть три авансовых платежа, и один годовой. Крайний срок для авансовых платежей – 25 число третьего месяца каждого квартала, для годового платежа – 30 апреля года, следующего за предыдущим налоговым периодом.

Первый квартал: крайний срок оплаты – 25 апреля;

Второй квартал: крайний срок оплаты – 25 июля;

Третий квартал: крайний срок оплаты – 25 октября;

Четвертый квартал: крайний срок оплаты – 30 апреля следующего года.

Штрафы и санкции на нарушение сроков уплаты налогов при УСН

- При несвоевременной подаче отчетности – за каждый месяц просрочки штраф в размере 5 – 30% от суммы налога, подлежащего уплате.

- Неуплата налогов – штраф в размере от 20 до 40% от суммы налога, подлежащего уплате.

- Задержка оплаты налогов – начисление пени.

Источник: investingclub.ru

Что это такое УСН простыми словами, расчеты, примеры

Содержание

- Кто и когда может работать на УСН в 2023 г.

- Размеры ставок, декларация, крайние сроки уплаты и подачи отчетности на «упрощенке»

- Пример 1. Ставки для ИП и юрлиц на УСН в Москве

- Пример 2. Выбор объекта налогообложения (сокращенно далее – ОН) на УСН по калькуляции налога

- Что еще следует знать потенциальному плательщику УСН: существенное дополнение

- Как ИП, юрлицу оформить переход на УСН: порядок обращения в ИФНС

- Ответы на часто задаваемые вопросы

Аббревиатура «УСН» расшифровывается как, дословно: «упрощенная система налогообложения» Это один из популярных налоговых спецрежимов. В обиходе его коротко называют также «упрощенкой».

Название говорит само за себя. УСН упрощает бухучет, налоговый учет, порядок составления и представления отчетности. Его применение значительно снижает налоговую нагрузку. Плательщикам УСН нужно платить один налог вместо трех. Как минимум они высвобождаются от уплаты НДС и имущественного налога.

Помимо этого ИП не платят НДФЛ, а юрлица – налог на прибыль. Между тем по освобождению от уплаты указанных налогов законом установлены исключения (далее см. ссылки на источники):

- Для юрлиц по имущественному налогу и налогу на прибыль: п. 2 ст. 346.11 НК РФ.

- Для ИП по имущественному налогу: п. 3 ст. 346.11 НК РФ.

Тем не менее организации и ИП с персоналом, применяя «упрощенку», в любом случае должны исчислять, удерживать и платить с зарплаты своих сотрудников НДФЛ.

Для того, чтобы работать на «упрощенке», нужно соответствовать определенным критериям по количеству работников, по сумме получаемого годового дохода и др. параметрам. Также нельзя выходить за рамки ограничений, которые установлены кодексом. Вопросы, связанные с применением УСН, целиком и полностью регулирует гл. 26.2 НК РФ.

Найти ответ на нужный вопрос, касающийся УСН, можно именно в этой главе либо на сайте ФНС РФ (nalog.ru). На официальном сайте службы детальная информация размещена в специальном разделе. Чтобы выйти на него, нужно последовательно набрать, начиная с главной страницы: «Налогообложение в РФ» – «Действующие в РФ налоги и сборы» – «УСН».

Обратиться за бесплатной консультацией по любому вопросу можно также лично в территориальный орган ФНС (по месту нахождения, регистрации) либо путем отправки письменного обращения через сайт ФНС. Информацию по оформлению и подаче электронного обращения можно найти в разд. «Обратная связь».