Какие близкие по смыслу слова и фразы, а также похожие выражения существуют. Как можно написать по-другому или сказать другими словами.

Фразы

- +акционерная стоимость−

- +большинство организаций−

- +в долгосрочном периоде−

- +в сфере инфраструктуры−

- +внедрение инноваций−

- +внешнеторговый дефицит−

- +высокая прибыльность−

- +деятельность компании−

- +дисконтная ставка−

- +инвестиционная привлекательность−

- +мобильность рабочей силы−

- +налоговый режим−

- +оборачиваемость активов−

- +оставаться конкурентоспособными−

- +поведение конкурентов−

- +под марками торговых сетей−

- +пожизненная ценность клиента−

- +политика ценообразования−

- +реальный обменный курс−

- +снижение инфляции−

- +социальные инвестиции−

- +увеличение доли рынка−

- +усиление конкуренции−

- +условия ведения бизнеса−

Ваш синоним добавлен!

5 правил для успешного ведения бизнеса

Написание фразы «условия ведения бизнеса» наоборот

Как эта фраза пишется в обратной последовательности.

асензиб яинедев яиволсу

Написание фразы «условия ведения бизнеса» в транслите

Как эта фраза пишется в транслитерации.

в грузинской უსლოვია ვედენია ბიზნესა

в латинской uslovia vedenia biznesa

Как эта фраза пишется в пьюникоде — Punycode, ACE-последовательность IDN

xn--b1amhmnl3g xn--b1aecbp3a1k xn--80abmhe5a3a

Как эта фраза пишется в английской Qwerty-раскладке клавиатуры.

e c k j d b z d t l t y b z , b p y t c f

Написание фразы «условия ведения бизнеса» шрифтом Брайля

Как эта фраза пишется рельефно-точечным тактильным шрифтом.

Передача фразы «условия ведения бизнеса» на азбуке Морзе

Как эта фраза передаётся на морзянке.

Произношение фразы «условия ведения бизнеса» на дактильной азбуке

Как эта фраза произносится на ручной азбуке глухонемых (но не на языке жестов).

Передача фразы «условия ведения бизнеса» семафорной азбукой

Как эта фраза передаётся флажковой сигнализацией.

Остальные фразы со слова «условия»

Какие ещё фразы начинаются с этого слова.

- условия абсолютного добра

- условия аккредитива

- условия амнистии

- условия аренды

- условия аукциона

- условия безопасности

- условия благоприятствуют

- условия борьбы

- условия боя

- условия брака

- условия быта

- условия бытия

- условия взаимодействия

- условия возможности

- условия возникновения

- условия войны

- условия вольфе

- условия воспитания

- условия встречи

- условия вступления

- условия выбора

- условия выживания

- условия выкупа

- условия выполнения

Ваша фраза добавлена!

Первый бизнес: Что важно знать?

Остальные фразы из 3 слов

Какие ещё фразы состоят из такого же количества слов.

- а в глаз

- а в дружбу

- а в круге

- а как же

- а как иначе

- а между тем

- а может быть

- а на деле

- а не то…

- а ну как

- а снег идёт

- а судьи кто?

- а то нет?

- а тут ещё

- а тут еще

- а что если

- аберрация входного зрачка

- аберрация оптической системы

- абиогенное происхождение нефти

- абонент не абонент

- абонент телефонной сети

- абонентское высокочастотное уплотнение

- аборигены здешних мест

- аборигены острова пасхи

Комментарии

Что значит фраза «условия ведения бизнеса»? Как это понять.

У вас есть вопрос или вам нужна помощь?

Спасибо, ваш вопрос принят.

Ответ на него появится на сайте в ближайшее время.

Народный словарь великого и могучего живого великорусского языка.

Онлайн-словарь слов и выражений русского языка. Ассоциации к словам, синонимы слов, сочетаемость фраз. Морфологический разбор: склонение существительных и прилагательных, а также спряжение глаголов. Морфемный разбор по составу словоформ.

По всем вопросам просьба обращаться в письмошную.

Источник: xn--80aukmf7a.xn--p1ai

Условия ведения бизнеса

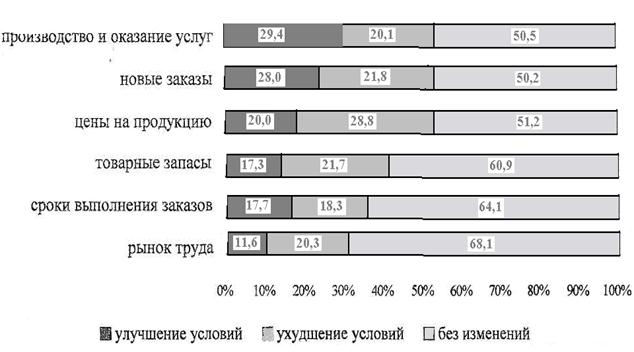

Общие условия ведения бизнеса складываются из большого числа факторов, по-разному влияющих на деятельность субъектов малого предпринимательства. По данным обследования 2004 года об улучшении условий ведения бизнеса в сфере производства и оказания услуг заявило 29,4% респондентов. В целом за период обследования (2001-2004гг.) улучшение по данной категории стабильно отмечают 28-32% бизнесменов. Положительным моментом является некоторое снижение числа респондентов (на 4,7 процентных пункта), отмечающих ухудшение условий для производства товаров и услуг при увеличении числа ответивших об их неизменности (на 6,5 процентных пункта), (рис. 2). [6, с. 18]

Мнение предпринимателей об изменении условий ведения бизнеса в июле 2004 года

Предпринимательство, как и любая другая производственно-коммерческая деятельность, требует успешной реализации продукции и востребования услуг. Наиболее благоприятная ситуация с получением новых заказов для предпринимателей сложилась в 2001 году, когда об улучшении условий по данному критерию свидетельствовали 33,2% респондентов. В последующие два года предприниматели отмечают нарастание проблем поиска новых заказов на производство продукции и уже некоторое улучшение в 2004 году. Ситуация с успеваемостью выполнения заказов по оценкам предпринимателей в 2001-2004гг. несколько ухудшается: об улучшении свидетельствуют лишь 17,7% респондентов, против 27% в 2001 году.

Позитивная динамика цен на продукцию, отвлеченная респондентами, в большей степени обусловлена стабилизацией курса доллара. С 2001 года до настоящего времени наблюдается увеличение числа предпринимателей, отметивших, что цены на продукцию за этот период стали более доступными (с 14,2% до 20% респондентов).

Конечно, ценообразование существенно зависит от отраслевой принадлежности предпринимателя. Так, бизнесмены-производственники имеют значительные материальные издержки, на которые ориентируются в процессе ценообразования и, соответственно, более остро ощущают колебания цен. Респонденты сферы промышленности и строительства отметили улучшение ситуации по критерию «цен на продукцию» за обследуемый период в 2 раза. Представители торговли и сферы обращения в первую очередь ощущают изменение спроса на товары и услуги, обусловленное колебанием цен, и на вопрос о ценах на продукцию реагируют стабильно. Ухудшение ситуации по данному критерию в 2,5 раза за 2001-2004гг. отмечают представители транспорта, где наиболее значимыми факторами ценообразования являются цены конкурентов и собственные издержки приобретения основного капитала.

Рынок труда является самым стабильным фактором развития предпринимательства — с ним связаны наименьшие оценки изменения условий ведения бизнеса. Большая часть предпринимателей (свыше 60%) традиционно считают фактор занятости в малом бизнесе устойчивым, не требующим в настоящее время усиленного внимания. [6, с. 18]

В целом общие условия для ведения бизнеса рассматриваются предпринимателями сдержанно: как относительно благоприятные или улучшающиеся их охарактеризовали только около j респондентов. Довольно отчетливо прослеживается отраслевая специфика развития предпринимательства: по данным опросов за 2001-2004гг. наблюдается положительная тенденция в изменении условий ведения бизнеса для предпринимателей сферы промышленности и строительства; ухудшение условий — в области транспорта, торговли и общественного питания. Различия обусловлены уровнем развития отраслей в сфере предпринимательства и их функциональными особенностями.

Налогообложение. В отношении налогообложения малых предприятий действуют специальные режимы налогообложения. По данным опросов лишь 50%-60% респондентов известно об этом законопроекте. Такая ситуация обусловлена недостаточными знаниями предпринимателей в области экономики и фискальной политики, отсутствием своевременной и полной информации о правилах налогообложения. Кроме того, низкая осведомленность предпринимателей о налоговых законодательствах свидетельствует о высокой доле теневого оборота.

С 8 декабря 1995 года на территории Российской Федерации действует закон об упрощенной системе налогообложения, предусматривающий замену уплаты налога на прибыль организаций (доходы — для физических лиц), налога на имущество организаций (физических лиц) и единого социального налога уплатой единого налога, исчисляемого по результатам хозяйственной деятельности организаций (индивидуальных предпринимателей). По результатам анкетирования 2004 года, 83,3% респондентов, применяющих для своего бизнеса упрощенную систему налогообложения, удовлетворены ее действием. Максимальное количество предпринимателей, довольных этим законопроектом, заняты в сфере транспорта (90,3%) и торговли (86,4%). При этом число респондентов, положительно реагирующих на введение единого налога, из года в год стабильно увеличивается. [6, с. 18]

Федеральный Закон о системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности был принят 16 июля 1998 года и претерпел редакции в 1999, 2001 и 2002 годах. В редакции Федерального закона от 31. 12.2002 года № 191-ФЗ уплата организациями данного налога предусматривает замену уплаты налога на прибыль организаций, налога на имущество организаций (используемого для осуществления предпринимательской деятельности) и единого социального налога. Уплата индивидуальными предпринимателями единого налога на вмененный доход предусматривает замену уплаты налога на доход с физических лиц, налога на имущество физических лиц (используемого для осуществления предпринимательской деятельности) и единого социального налога.

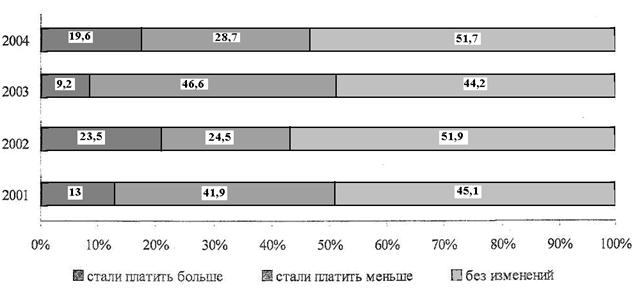

После перехода на единый налог на вмененный доход, по мнению 28,7% опрошенных в 2004 году, сумма уплаченных ими налогов стала меньше, 19,6% респондентов считают, что стали платить больше, 51,7% опрошенных не находят изменений в этой области. Динамика числа ответивших на данный вопрос в период обследований 2001-2004гг. носит неустойчивый характер. При этом количество респондентов, свидетельствующих об уменьшении налоговых сумм варьируется от 24% до 47%, об увеличении — от 9% до 24%. Стабильно около половины предпринимателей не ощущают на себе влияния налоговых нововведений. (Рис. 3)

Оценка респондентами изменения условий налогообложения для своего предприятия после перехода на единый налог на вмененный доход, %

По поручению Президента России Минэкономразвития РФ подготовило законопроект о льготном налогообложении для малого бизнеса, в котором разработан специальный режим применения единого налога на вмененный доход. Первый вариант -8% налог с выручки (без учета расходов, связанных с извлечением прибыли, но за вычетом сумм, направленных на пенсионное страхование работников). Второй вариант — 20% налог с чистой прибыли (все доходы минус расходы, связанные с извлечением этой прибыли). [6, с. 19]

Мнения предпринимателей на вопрос о предпочтении одного из вышеуказанных вариантов налогообложения разделились поровну, с незначительным перевесом (в 2004 году на 2 процентах пункта) в сторону 20% налога с чистой прибыли. При этом предпочтение 8% налогу с выручки отдают предприниматели, занятые на транспорте (70,6%). В сфере торговли и общественного питания картина обратная: 71,4% считают наиболее приемлемым 20% налог с чистой прибыли. Предприниматели сферы материального производства (промышленность, строительство) показал и одинаковое отношение к обоим вариантам налогообложения.

В результате налоговых нововведений по оценкам предпринимателей механизм представления отчетности органам государственной власти существенно не упростился. В обследовании 2004 года, в среднем по предложенной номенклатуре органов власти, 1/3 респондентов заявила об упрощении процедуры отчетности, оставшиеся 2/3 признают механизм предоставления отчетности неизменным. Наибольшие оценки об упрощении отчетное™ (35,4%) высказаны относительно налоговой инспекции. Опрос 2001 года носит более оптимистичный характер и насчитывает около половины положительных оценок. Неизменной в плане сложности предоставления отчетов в 2001-2004гг. отмечается ситуация по отчетности Татарстанстату и фонду социального страхования. [6, с. 19]

Производственные площади и вопросы аренды. Следующая проблема, стоящая на сегодняшний день перед предпринимателями республики — нехватка производственных площадей. Актуальность этой проблемы за период обследования 2001-2004гг. не снижается: если в 2001 году нехватку площадей ощущали 51% опрошенных, то в 2004 году — 47%.

Наиболее остро нужду в производственных площадях испытывают предприниматели обрабатывающих производств, в первую очередь, по причине нехватки финансовых ресурсов на аренду помещения, высоких арендных ставок. Менее остро потребность в площадях ощущают представители торговли и сферы обращения, имеющие в силу специфики своей деятельности большее количество свободных финансовых средств, и столь остро не нуждающиеся в больших торговых площадях. Как свидетельствуют данные опросов, предпринимателей-промышленников желает иметь площади свыше 200 кв. метров, а представителей торгового бизнеса (30%) устроили бы помещения менее 200 кв. метров. Помимо производственно-складских и торговых площадей, малый бизнес испытывает недостаток в помещениях под офис.

Однако результаты обследований показывают, что ежегодно лишь 15% респондентов получают помещения и оборудование путем аренды. Около 80% предпринимателей не желают арендовать объекты и заявки на получение аренды не подают. Остальные — высказывают недовольство существующими условиями аренды. При этом 2/3 всех опрошенных считают, что ставки арендных платежей завышены.

По данным опросов 2001-2004гг. для малого бизнеса предпочтительна долгосрочная аренда (до 5 лет), которая устраивает более 70% предпринимателей. Потребность в краткосрочной аренде (до 1 года) в 2004 году высказали 24% респондентов, что несколько выше, чем в предыдущие годы. Наличие желающих арендовать объекты менее, чем на год, в некоторой степени свидетельствует о нестабильности бизнеса, неопределенности в успехе дела с одной стороны, с другой — о мобильности и динамичности предпринимательских действий. [6, с. 19]

Источник: kazedu.com

Условия ведения бизнеса в России

Говоря об условиях ведения бизнеса в России ИТ-компаниями, пожалуй, стоит отметить два главных тренда – продолжение структурных трансформаций и создание распределенных команд.

Первый тренд связан с начавшимся еще в 2021 г. налоговым маневром для ИТ-отрасли. А второй тренд – с начавшейся в феврале 2022 г. специальной военной операцией и введенными в отношении России санкциями. Но обо всем по порядку.

С 2021 г. компании в сфере ИТ получили право пользоваться пониженными ставками по налогу на прибыль и страховым взносам. Существенные налоговые льготы привлекли не только ИТ-компании, но и крупные корпорации, которые начали массово регистрировать в реестре Минцифры свои дочки. Поскольку для применения льгот ИТ-компании должны были показать 90% выручки от одобренных законом видов деятельности в сфере ИТ, то бизнес был занят структурированием и реорганизацией в целях соответствия критериям налогового маневра.

Закон о налоговом маневре был принят феноменально быстро (от 23 июня – момента обращения Президента до 31 июля – даты публикации закона прошло чуть более месяца).

Поэтому и критерии маневра получились нечеткими. Для того чтобы ИТ-бизнес смог разобраться в налоговых льготах, понадобились как помощь фискальных органов (кажется, ни одному другому вопросу в 2021 г. не было посвящено такого количества разъяснений и писем), так и создание при Минцифры специальной рабочей группы из представителей бизнеса, юристов и государственных органов.

По итогам 2021 года почти 7 тыс. ИТ-компаний воспользовались льготами по страховым взносам, более 1 тыс. – по налогу на прибыль, а около 3 тыс. получили льготы по НДС.

В июле 2022 г. Президент подписал закон, расширяющий льготы для ИТ-компаний. Среди многочисленных изменений: снижение ставки по налогу на прибыль до 0%, снижение количественного критерия по доле ИТ-выручки с 90% до 70%, исключение критерия по количеству сотрудников, расширение перечня видов ИТ-деятельности, доходы от которой учитываются в ИТ-выручке.

Многие компании (такие, например, как производители софта и «железа»), наконец, получили право на льготы, а некоторые, наоборот, лишились льгот. Эти изменения опять потребуют структурных трансформаций бизнеса. Исключением является реорганизация. Ведь компании, которые проведут реорганизацию после 1 июля 2022 года или будут созданы в результате реорганизации, не смогут воспользоваться преимуществами налогового маневра.

Второй тренд – создание распределенных команд – связан с тем, что ряд ИТ-компаний релоцировали сотрудников или, наоборот, бизнес, оставив часть сотрудников на удаленной работе в России. Здесь компании снова столкнулись с вопросами – как платить зарплату сотрудникам на удалении, по какой ставке удерживать НДФЛ, как предотвратить создание постоянного представительства по месту работы сотрудников. Минфин уже отреагировал на этот тренд предложением рассматривать доходы уехавших за рубеж работников как доходы от источников в РФ. О том, как дальше будет развиваться этот тренд, и о проблемах, с которыми столкнутся распределенные команды, поговорим уже в 2023.

Вам понравился материал?

Источник: www.pgplaw.ru