Самый главный подготовительный этап перед составлением годовой отчетности — закрытие года в бухгалтерском учете (реформация баланса). Реформация баланса – это процедура закрытия (обнуление) бухгалтерских счетов, на которых учитываются финансовые результаты деятельности организации, операция проводится по состоянию на 31 декабря.

- Что проверить перед реформацией

- Процесс реформации баланса

- Закрытие года в программе «1С:Бухгалтерия 8»

Что проверить перед реформацией

Перед тем как приступить к реформации баланса, обязательно проверьте:

- наличие всех бухгалтерских документов;

- отражение на счетах бухгалтерского учета всех финансово-хозяйственных операций;

- начисление всех необходимых налогов;

- проведена ли инвентаризация (п. 27 Положения по ведению бухгалтерского учета и отчетности, утвержденного Приказом Минфина РФ от 29.07.98 № 34н);

- закрытие счетов бухгалтерского учета;

- финансовый результат деятельности организации.

Чтобы определить финансовый результат организации, необходимо проверить закрытие следующих счетов за отчетный период (отчетным периодом признается месяц согласно п. 48 ПБУ 4/99):

Частые вопросы по УСН и фиксированным взносам

1. Счета 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы» (в соответствии с Приказом Минфина РФ от 31.10. 2000 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению»).

Счет 25 «Общепроизводственные расходы» закрывается ежемесячно путем списания суммы затрат (в зависимости от деятельности). Рассмотрим бухгалтерские проводки:

- Дт 20 «Основное производство» Кт 25 «Общепроизводственные расходы» – списаны общепроизводственные расходы на затраты по основному производству.

- Дт 23 «Вспомогательные производства» Кт 25 «Общепроизводственные расходы» – включение в себестоимость продукции (работ, услуг) вспомогательного производства.

- Дт 29 «Обслуживающие производства и хозяйства» Кт 25 «Общепроизводственные расходы» – включение в конце месяца части общепроизводственных расходов в себестоимость продукции.

Порядок закрытия счета 26 зависит от метода формирования себестоимости продукции и закрепляется в учетной политике организации:

- по полной производственной себестоимости;

- по сокращенной производственной себестоимости (применяют в основном МСП).

При выборе «по полной производственной себестоимости» затраты ежемесячно списываются бухгалтерскими проводками:

- Дт 20 «Основное производство» Кт 26 «Общехозяйственные расходы» – списаны общехозяйственные расходы, связанные с деятельностью основного производства, при учете продукции по полной производственной себестоимости.

- Дт 23 «Вспомогательные производства» Кт 26 «Общехозяйственные расходы» – включение в себестоимость продукции (работ, услуг) вспомогательного производства.

- Дт 29 «Обслуживающие производства и хозяйства» Кт 26 «Общехозяйственные расходы» – включение в конце месяца части общехозяйственных расходов в себестоимость продукции.

При выборе «по сокращенной производственной себестоимости» общехозяйственные расходы в полном объеме относятся на себестоимость:

Авансовый платеж по УСН в 1С Бухгалтерия 8

- Дт 90.2 «Себестоимость продаж» Кт 26 «Общехозяйственные расходы» – списание на продажи (реализацию) продукции (работ, услуг) общехозяйственных расходов.

2. Счета 20 «Основное производство», 23 «Вспомогательное производство» и 29 «Обслуживающие производства и хозяйства», которые могут иметь незавершенное производство на остатке.

Закрытие счетов: 20 «Основное производство», 23 «Вспомогательное производство» и 29 «Обслуживающие производства и хозяйства» отражаются следующими бухгалтерскими проводками:

- Дт 90.2 «Себестоимость продаж» Кт 20 – списание себестоимости выполненных работ/услуг в реализацию.

- Дт 90.2 «Себестоимость продаж» Кт 23 – расходы вспомогательного производства списываются в реализацию.

- Дт 90.2 «Себестоимость продаж» Кт 29 – себестоимость работ/услуг, выполненных ОПиХ, списывается в реализацию.

3. Счета, которые формируют финансовый результат – 90 «Продажи», 91 «Прочие доходы и расходы». Закрытие данных счетов входит в реформацию баланса.

Но прежде чем приступить к их закрытию, необходимо убедиться, что все хозяйственные операции проведены, все налоги посчитаны и финансовый результат определен.

Процесс реформации баланса

Далее переходим к реформации баланса, которая состоит из двух этапов:

1. Закрытие счетов, на которых в течение года учитывались доходы, расходы и финансовые результаты деятельности организации (закрытие счетов 90 «Продажи» и 91 «Прочие доходы и расходы»).

Как известно, записи по субсчетам счета 90 «Продажи» (90.1 «Выручка», 90.2 «Себестоимость продаж», 90.03 «Налог на добавленную стоимость», 90.04 «Акцизы») производятся накопительно в течение отчетного года. В конце каждого месяца дебетовые и кредитовые обороты по этим субсчетам сопоставляются, что является основной для определения финансового результата (прибыли или убытка) от продаж за отчетный месяц. Финансовый результат за месяц списывается с субсчета 90.09 «Прибыль/убыток от продаж» на счет 99 «Прибыли и убытки» (табл. 1).

| Закрытие субсчета 90.1 «Выручка» | 90.1 | 90.9 |

| Закрытие субсчета 90.2 «Себестоимость продаж» | 90.9 | 90.2 |

| Закрытие субсчета 90.3 «Налог на добавленную стоимость» | 90.9 | 90.3 |

| Закрытие субсчета 90.4 «Акцизы» | 90.9 | 90.4 |

Аналогичным накопительным образом в течение отчетного года производятся записи по субсчетам счета 91 «Прочие доходы и расходы» (91.1 «Прочие доходы» и 91.2 «Прочие расходы»). В конце каждого месяца сопоставляются дебетовые и кредитовые обороты по данным субсчетам, определяется сальдо прочих доходов и расходов. Выявленный результат (прибыль или убыток) по итогам каждого месяца списывается с субсчета 91.09 «Сальдо прочих доходов и расходов» на счет 99 «Прибыли и убытки» (табл. 2).

| Закрытие субсчета 91.1 «Прочие доходы» | 91.1 | 91.9 |

| Закрытие субсчета 91.2 «Себестоимость продаж» | 91.9 | 91.2 |

В конце года все субсчета к счету 90 (кроме субсчета 90.9) и к счету 91 (кроме субсчета 91.9), закрываются на субсчета 90.09 и 91.09. Таким образом, все дебетовые и кредитовые обороты по субсчетам, открытые к счету 90 и счету 91, будут равны друг другу. Следовательно, на конец каждого месяца счета 90 и 91 имеют нулевое сальдо. А на субсчетах, открытых к этим счетам, суммы в течение года накапливаются и обнуляются 31 декабря при реформации баланса. На этом первый этап реформации баланса завершен.

2. Отражение/перенос финансового результата по итогам года (чистой прибыли или убытка) в составе нераспределенной прибыли или непокрытого убытка (закрытие счета 99 «Прибыли и убытки»).

Счет 99 «Прибыли и убытки» формирует конечный финансовый результат от деятельности организации в отчетном году. На данном счете в течение года отражаются:

- прибыли или убытки от обычных видов деятельности и сальдо прочих доходов и расходов (в корреспонденции со счетами 90 и 91);

- суммы налоговых санкций (в корреспонденции со счетом 68 «Расчеты по налогам и сборам»);

- суммы начисленного условного расхода/дохода по налогу на прибыль и постоянных налоговых активов и обязательств (если применяется ПБУ 18/02 приказ Минфина РФ от 06.04.2015 – затратный метод);

- суммы текущего налога на прибыль и отложенного налога на прибыль (если применяется ПБУ 18/02 приказ Минфина РФ от 20.11.2018 № 236н – балансовый метод). Новая редакция ПБУ 18/02 «Учет расчетов по налогу на прибыль» (приказ Минфина РФ от 20.11.2018 № 236н) применяется с 2020 г.

В обязательном порядке закрывают счета учета реализации и финансовых результатов:

- 90 «Продажи»;

- 91 «Прочие доходы и расходы»;

- 99 «Прибыли и убытки».

Счет 99 закрывается записью от 31 декабря, где сумма полученной чистой прибыли (убытка) переносится в кредит (дебет) счета 84 «Нераспределенная прибыль (непокрытый убыток)». Другими словами, остаток со счета 99 списывается на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Бухгалтерские проводки при этом выглядят следующим образом:

- Дебет 99 субсчет «Чистая прибыль (убыток)» Кредит 84 – списана чистая (нераспределенная) прибыль отчетного года;

- Дебет 84 Кредит 99 субсчет «Чистая прибыль (убыток)» – отражен чистый (непокрытый) убыток отчетного года.

Соответственно, сальдо счета 99 не имеет (по итогам отчетного года). На этом реформация баланса заканчивается.

Закрытие года в программе «1С:Бухгалтерия 8»

Для закрытия года необходимо произвести поэтапно регламентные операции:

- амортизация и износ ОС;

- закрытие счетов 90 «Продажи», 91 «Прочие доходы и расходы»;

- расчет налога на прибыль;

- реформация баланса.

Для их выполнения переходим в раздел «Операции» – «Закрытие месяца». Далее устанавливаем месяц – декабрь 2020 года.

• Начислена амортизация ОС

По ссылке с названием регламентной операции «Амортизация и износ основных средств» выбираем «Выполнить операцию».

По ссылке с названием регламентной операции «Амортизация и износ основных средств» выбираем «Показать проводки» и проверяем движение документа.

• Закрытие счетов 90 «Продажи», 91 «Прочие доходы и расходы» и расчет налога на прибыль

Перед выполнением регламентных операций по закрытию счетов 90, 91 и расчета налога на прибыль проанализируем суммы, накопленные на данных счетах. В этом нам поможет отчет «Оборотно-сальдовая ведомость» (рис. 3). Перейдем в раздел: «Отчеты» – «Оборотно-сальдовая ведомость по счету» (ОСВ).

Вернемся в раздел: «Операции» – «Закрытие месяца».

По ссылке с названием регламентной операции «Реформация баланса» выбираем пункт «Пропустить операцию», слева от ссылки появится значок «Стрелка вниз» (рис. 4).

По кнопке «Выполнить закрытие месяца» выполним все остальные регламентные операции (операция «Реформации баланса» будет пропущена программой).

Таким образом, определен финансовый результат:

- по деятельности, связанной с производством и реализацией (счет 90)

- по деятельности, не связанной с производством и реализацией (счет 91)

По ссылке с названием регламентной операции «Закрытие счетов 90, 91» выбираем «Показать проводки» и проверяем движение документа.

Расшифровку сумм финансовых результатов по видам деятельности можно проанализировать с помощью отчета «Справка-расчет налога на прибыль». Сформировать ее можно двумя способами:

- Перейти в раздел: «Операции» – «Справки-расчеты»;

- По кнопке «Справки-расчеты» в форме обработки «Закрытие месяца».

Из справки мы видим начисления:

- Налога на прибыль в федеральный бюджет.

- Налога на прибыль в региональный бюджет.

- Признание условного расхода по налогу на прибыль.

По ссылке с названием регламентной операции «Расчет налога на прибыль» (рис. 4) выбираем «Показать проводки» и проверяем движение документа.

Проверим по движению документа расчет налога на прибыль за 2020 г.:

Условный расход по налогу на прибыль равняется:

- Прибыль до налогообложения × Ставка налога на прибыль (240 000,00 руб. × 20 % = 48 000,00 руб.)

Округление по счету 68.04.2 до рубля списывается на счет 99.09 «Прочие прибыли и убытки» (если сумма получилась с копейками).

Далее распределим суммы налога на прибыль по видам бюджетов (федеральный бюджет – 3 %, региональный бюджет – 17 %):

- в федеральный бюджет: 240 000,00 руб. * 3% = 7 200,00 руб.

- в региональный бюджет: 240 000,00 руб. * 17% = 40 800,00 руб.

Данные по движению документа совпадает с рассчитанными значениями. Дополнительно проанализируем расчет по отчету «Справка-расчет налога на прибыль».

Сформировать ее можно двумя способами:

- Перейти в раздел: «Операции» – «Справки-расчеты»;

- По кнопке «Справки-расчеты» в форме обработки «Закрытие месяца».

• Реформация баланса

При выполнении данной операции закрываются счета:

- 90.01.1 «Выручка по деятельности с основной системой налогообложения»;

- 90.02.1 «Себестоимость продаж»;

- 90.03 «Налог на добавленную стоимость»;

- 91.01 «Прочие доходы»;

- 91.02 «Прочие расходы»;

- 99.02.1 «Условный расход по налогу на прибыль».

Отражается чистая прибыль отчетного года

По ссылке с названием регламентной операции «Реформация баланса» выбираем «Выполнить операцию».

По ссылке с названием регламентной операции «Реформация баланса» выбираем «Показать проводки» и проверяем движение документа.

Первые 5 проводок закрывают субсчета счетов 90 и 91 на счета 90.09 и 91.09. По состоянию на 31 декабря остатков быть не должно.

Проводка 6 на счете 99.01.1 формирует прибыль (убыток) по деятельности с основной системой налогообложения, в то время как на счете 99.01.2 формируется прибыль (убыток) по деятельности с особым порядком налогообложения (не в данном случае).

Проводка 7 анализирует сальдо по счетам 99.01.1 и 90.01.2. Здесь возможны два варианта развития событий:

- если сальдо кредитовое, то формируется проводка в кредит счета 84.01 «Прибыль, подлежащая распределению» (в данном примере);

- если сальдо дебетовое, то в дебет счета 84.02 «Убыток, подлежащий покрытию».

Чтобы проверить корректность выполненных регламентных операций по закрытию года воспользуемся отчетом «Оборотно-сальдовая ведомость».

Если по ОСВ после проведения реформации баланса по состоянию на 31.12.2020 сальдо по счетам 90, 91 и 99 равно нулю, то реформация баланса прошла корректно.

![]()

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: gendalf.ru

Локальный сметный расчёт по новой Методике 2020 года при упрощённой системе налогообложения

Локальный сметный расчёт по новой Методике 2020 года при упрощённой системе налогообложения

Локальный сметный расчёт по новой Методике 2020 года при упрощённой системе налогообложения

Рассмотрим ответы линии консультаций по ПК «Гранд-смета 2021» на часто задаваемые вопросы по настройкам расчета при УСН при работе с новой Методикой определения сметной стоимости строительства в 2021 году, но для начала — теория, от президента Союза инженеров-сметчиков России Павла Горячкина:

Если при определении сметной стоимости строительства достоверно известно, что исполнитель работ (подрядчик) находится на упрощенной системе налогообложения (УСН), то от итогов глав — 12 сводного сметного расчета с учетом резерва средств на непредвиденные работы и затраты, отдельной строкой с распределением по графам — 8 под наименованием «Средства на покрытие затрат, связанных с компенсацией НДС при УСН» приводятся суммы, рассчитанные по следующей формуле:

((М-Мз) + (Эм-Зм) + НР×0,1712 (0,182) + СП×0,15 + ОБп)×0,2

М — стоимость материалов в текущем уровне цен;

Мз — стоимость материалов поставки заказчика (давальческие материалы);

Эм — затраты на эксплуатацию машин;

Зм — оплата труда машинистов;

НР — масса накладных расходов;

0,1712 — доля (удельный вес) материалов в массе накладных расходов (17,12%) согласно МДС 81-33.2004 или

0,182 — доля (удельный вес) материалов в массе накладных расходов (18,2%) для районов Крайнего Севера и местностей, приравненных к ним согласно МДС 81-34.2004;

СП — масса сметной прибыли;

0,15 — доля (удельный вес) материалов в сметной прибыли (15%);

ОБп — стоимость оборудования поставки подрядчика;

0,2 — ставка НДС (20%).

Приведенная формула учитывает (на основании подпункта 3 пункта 1 статьи 170, пунктов 2 и 3 статьи 346.11 Налогового кодекса Российской Федерации) компенсацию поставщику (подрядчику, исполнителю) сумм НДС, уплачиваемых контрагентам (субподрядчикам, поставщикам товаров, используемых при выполнении работ) при приобретении у них соответствующих товаров (работ, услуг) и также применяется при определении НМЦК и подготовки Сметы контракта.

Президент Союза инженеров-сметчиков

Есть еще и точно такая же, но в другом исполнении формула расчета затрат на компенсацию НДС при УСН (суть не меняется!):

А теперь вопросы и ответы разработчиков «Гранд-смета 2021»

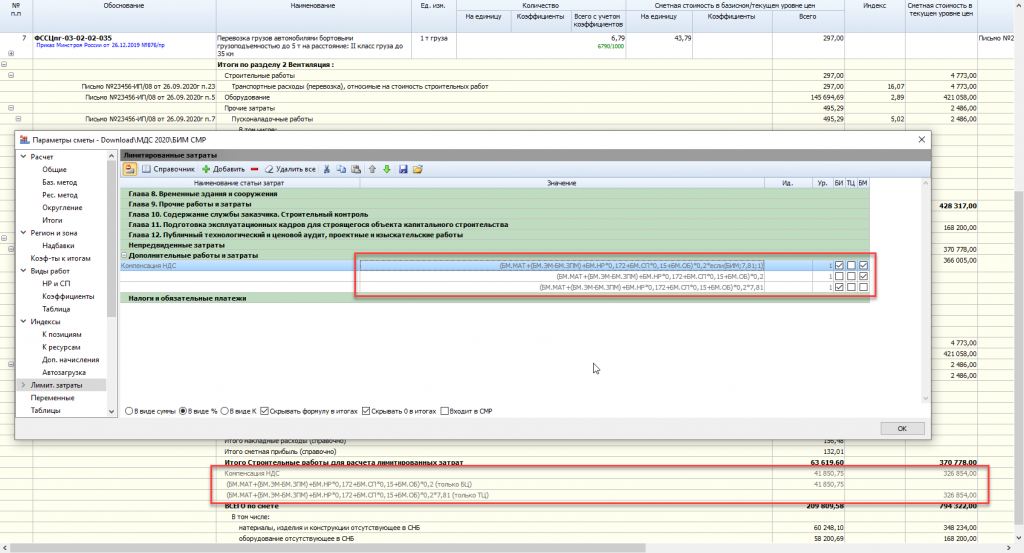

Выполняю локальный сметный расчёт по новой Методике 2020 года при упрощённой системе налогообложения, добавляю в лимитированных затратах в разделе «Налоги и обязательные платежи» статью затрат с формулой МАТ*0,2*7,3 (где 7,3 — это индекс к СМР). В результате рассчитывается только стоимость в базовом уровне цен, а сумма по смете в текущем уровне цен остаётся такая же, как и до начисления этой статьи затрат.

Ответ: Во-первых, убедитесь, что у вас установлено Обновление № 2 к ПК «ГРАНД-Смета 2021». А указанную формулу вам надо ввести следующим образом: БМ.МАТ*0,2*ЕСЛИ(БИМ;7.3;1). Квалификаторы способа расчёта БМ и БИМ указывают программе, какое значение соответствующей переменной следует взять — в базисных или в текущих ценах. При этом условная функция ЕСЛИ позволяет использовать для обоих итогов по смете одну и ту же формулу — умножение на индекс производится в зависимости от требуемого уровня цен.

Разъясните, пожалуйста. При составлении сметы базисно-индексным методом возникла необходимость перевести смету на упрощённую систему налогообложения. При применении формулы для расчёта компенсации НДС при УСН: МАТ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15)*0,2*6,54+ОБ*0,2*4,12 индекс на оборудование считается дважды. В смете оборудование взято из базы ФЕР, из сборника сметных цен.

В итогах сметы «Справочно в базисных ценах» стоимость оборудования по какой-то причине показывается уже с учётом заданного к нему индекса. И в результате при применении вышеуказанной формулы начисление индекса к оборудованию задваивается. Каким образом убрать двойное применение индекса к оборудованию, кроме как удалением его из формулы компенсации НДС при УСН?

В случае расчёта сметы по новой Методике 2020 года рекомендуем следующий вид формулы, с точным указанием, какие стоимости на что должны умножаться:

Связано это с тем, что формула одна, а расчётных колонок в итогах по Методике 2020 — две.

В приведённом выше примере показано два варианта расчёта компенсации НДС.

Первый вариант: одна формула считает оба значения компенсации — для колонки с Базисными ценами и для колонки с Текущими ценами. Недостаток этого варианта только один — при печати будет видна конструкция ЕСЛИ.

Во втором варианте первая формула считает значения для колонки БЦ, вторая формула — для колонки ТЦ. Недостаток этого варианта — две строки в итогах вместо одной.

Выбирайте наиболее подходящий для вас вариант.

Формула для вашего примера будет иметь следующий вид:

Примечание: данная формула корректно посчитает результат только в случае применения индекса к СМР в итогах сметы. Для других вариантов пересчёта сметы в текущие цены формулу необходимо изменить.

Вопрос: При добавлении в смету нового материала по конъюнктурному анализу на этот материал не начисляется компенсация НДС при УСН. Как изменить формулу?

Ответ: Возможно, вы указали для этого материала только его стоимость в текущих ценах, но не применили к добавленной позиции сметы соответствующий индекс изменения сметной стоимости, который позволяет получить стоимость позиции в базисном уровне цен. Тогда как при расчёте сметы по новой Методике 2020 года это является необходимым условием для того, чтобы позиция была включена в итог по смете.

Вопрос: Добрый день. Как в версии «ГРАНД-Смета 2021» включить в смету компенсацию НДС при УСН? Ввожу формулу с умножением на индекс перехода в текущие цены — сумма компенсации НДС появляется в столбце базовых цен, а цена текущая. Если убираю индекс, то компенсация в базовых ценах считается правильно, но в текущие цены всё равно не переводится.

И общая сметная стоимость в текущих ценах получается без компенсации НДС. При настройке расчёта сметы по шаблону «РЖ. Расчет с индексацией к СМР» программа не считает в лимитированных затратах компенсацию НДС при УСН.

Ответ: Во-первых, убедитесь, что у вас установлено Обновление № 2 к ПК «ГРАНД-Смета 2021» (смотрите Ответы на вопросы по расчёту локальных смет в ПК «ГРАНД-Смета 2021» по приказу Минстроя РФ 421/пр). И прочитайте два ответа выше.

Вопрос: Спасибо за подробное объяснение и формулу для расчёта компенсации НДС при упрощённой системе налогообложения в случае применения индекса к СМР. А если применяются индексы по статьям затрат, тогда как надо откорректировать приведённую в вашем ответе (за 01.02.2021) формулу?

Ответ: Если в локальной смете применяются индексы по статьям затрат, то достаточно простой формулы, без дополнительных действий и обозначений: (МАТ+ОБ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15)*0,2. При расчёте формулы для вывода в колонки с итогами по смете в базисных или текущих ценах программа автоматически подставляет соответствующее значение каждой переменной.

Дополнительно:

- Разъяснения Минстроя РФ об учете НР и СП при УСН в сметной документации

- Подрядчик (субподрядчик) на УСН — как платить и как все правильно оформить

- Кратко и понятно: о понижающих коэффициентах к НР и СП при ОСНО и УСН

Не ясно? Остались вопросы? Сложности? Смело звоните/пишите нам! Мы ответим!

Усн 02 в 1с что это

Материалы газеты «Прогрессивный бухгалтер», октябрь 2021 г.

В 2021 г. вступили в силу глобальные изменения по УСН. В частности, заработала новая декларация по спецрежиму. На что бухгалтерам обратить внимание в законодательстве и в «1С», рассказали в статье.

Новые лимиты и ставки для УСН

По умолчанию на УСН действует налоговая ставка:

6% – для тех, кто применяет УСН с объектом налогообложения «Доходы»;

15% – для тех, кто применяет УСН с объектом «Доходы, уменьшенные на сумму расходов».

Регионы вправе снижать налоговую ставку до 1 и 5%.

С 2021 г., если доходы превысили лимит в 150 млн руб. или количество сотрудников перевалило свыше 100 человек, должна применяться ставка 8% или 20% – в зависимости от выбранного объекта обложения.

Верхние лимиты: 200 млн руб. – по доходам и 130 человек – по численности персонала. Если превысить их, то никакая ставка уже не поможет – компания (ИП) слетит с упрощенки.

Таблица. Памятка по лимитам

Потеря права применять УСН

«Доходы – Расходы» (15%)

«Доходы – Расходы» (20%)

Средняя численность работников

Не более 100 человек

Более 130 человек

Не более 150 млн руб.

Более 200 млн руб.

Новое в декларации по УСН

101 – в Разделе 2.1.1;

201 – в Разделе 2.2.

Нужны, чтобы обозначить код признака налоговой ставки. Возможные шифры:

«1» – если применяем стандартную общую ставку 6 или 15% – в зависимости от того, на каком объекте налогообложения работает упрощенец. Или пониженную согласно региональному законодательству.

«2» – если применяем повышенную ставку 8 или 20% – в зависимости от того, на каком объекте налогообложения работает упрощенец.

Чтобы упрошенцы могли обосновать применение пониженных ставок, в декларацию добавили строки 124 и 264 – для каждого объекта налогообложения.

Бывает, ИП работает на патентной системе налогообложения, а потом теряет право на ПСН и хочет зачесть сумму, ранее уплаченную в бюджет, уже находясь на УСН. Для таких экс-патентщиков ввели строку 101 «Сумма налога, уплаченная в связи с применением патентной системы налогообложения, подлежащая зачету».

Формат отчетности остался прежним: хочешь – сдавай УСН-декларацию на бумаге, хочешь – электронно. Не путайте с бухгалтерской отчетностью – ее сдают в электронном формате с 2021 года все компании, вне зависимости от того по общей или упрощенной форме заполнили отчеты. Для этого у организаций должна быть оформлена электронная подпись и заключен договор с оператором ЭДО для отправки отчетности по ТКС.

Расчет налога по УСН в «1С:Бухгалтерия»

Программа считает УСН-налог автоматически, используя помощник расчета, который располагается в разделе «Отчеты» – блок «УСН» – «Отчетность по УСН».

Также в программу добавили отчет «Оценка риска налоговой проверки» (раздел «Отчеты» – блок «Анализ учета»). Проанализируйте с помощью него основные показатели предприятия: доход и среднюю численность сотрудников. Программа предупредит, если ваши показатели приближаются к предельным значениям по спецрежиму.

Продление налоговых каникул

Субъекты РФ вправе вводить для предпринимателей нулевые налоговые ставки по УСН. Аналогичная возможность у регионов – в отношении ПСН. Условия для такой льготы:

В регионе принят закон о налоговых каникулах.

Бизнес на соответствующем спецрежиме в производственной, социальной, научной сфере или сфере оказания бытовых услуг населению. На УСН к этому списку региональные власти могут добавить услуги по предоставлению мест для временного проживания.

Предприниматель впервые зарегистрировался после вступления в силу соответствующего регионального закона.

Расходы на ОС учитываются при применении УСН «Доходы минус расходы не путём амортизации, а в особом порядке. Эти расходы отражаются в разделе I и разделе II Книги учёта доходов и расходов. Чтобы учёт расходов в программе 1С:Бухгалтерия предприятия 8 ред. 3.0 был верным, нужно изначально корректно внести данные в программу.

Для ведения учёта по УСН в программе надо произвести соответствующие настройки. Для этого в разделе «Главное» – «Настройки» – «Налоги и отчёты» галочкой отмечаем применяемую систему налогообложения, в нашем примере это УСН («Доходы минус расходы») (рис. 1).

Если до УСН применялся общий режим, это также необходимо отразить. В статье рассматриваем ситуацию, когда основное средство было приобретено в момент применения УСН. После установления этой настройки программа будет вести налоговый учёт по УСН.

В программе 1С:Бухгалтерия предприятия 8 ред. 3.0 нет специальной настройки налогового учёта по основным средствам. Настройки отражаются при формировании документа «Принятие ОС к учёту», который формируется в разделе «ОС и НМА» – «Поступление ОС» – «Принятие к учёту ОС» (рис. 2).

Для настройки налогового учёта заходим в уже созданный документ «Принятие к учёту ОС» или создаём новый (рис. 3).

Заполняем вкладку «Налоговый учёт» и сохраняем по кнопке «Провести и закрыть» (рис. 4).

Для того чтобы расходы правильно отразились в учёте, делаем в конце каждого месяца регламентные операции «Закрытия месяца» (рис. 5). В последнем месяце квартала в операции «Закрытие месяца» появляется операция «Признание расходов на приобретение ОС на УСН». Для корректного проведения этой операции при необходимости перепроводят операции и закрывают месяц.

На нашем примере из документа «Принятие к учёту ОС» видим, что 6 января 2022 года приняли к учёту ОС (планшет) стоимостью 150 000 рублей. 4 января 2022 года ОС полностью оплачен. Проверить правильность операции можно, нажав на показатель «Показать проводки» (рис. 5).