Каким может быть ЕСН с 2017 года

ЕСН в России платили до 2010 году по правилам главы 24 Налогового кодекса РФ. Затем налог заменили страховыми взносами в ПФР, ФСС и ФОМС.

Если инициатива станет законом, отмененные нормы налогового законодательство могут вернуть в прежнем виде. При этом ставку ЕСН планируют сохранить на уровне 30 процентов (общий тариф по страховым взносам в 2015 году).

Подробный порядок расчета и уплаты единого социального налога и сложные случаи расчета есть на нашем сайте .

Почему поправку о ЕСН с 2017 года могут не принять

Вопрос о возврате ЕСН с 2017 года нельзя назвать решенным. К тому же среди депутатов Госдумы у такой реформы уже есть противники. Аргументы следующие.

Во-первых, после возврата к ЕСН гражданин уже не сможет существенно повлять на свою пенсию, так как налог государство тратит на те цели, которые сочтет приоритетными. Во-вторых, механическое объединению трех бюджетов в один на положение экономики повлиять неспособно.

Что лучше УСН 6 или 15? Снижение налогов на упрощёнке.

Единый социальный налог (ЕСН) – это понятие, применяемое в налогообложении. За его счет реализуется право сотрудников на бесплатную помощь в определенных медицинских организациях. Также он позволяет работникам рассчитывать на государственную пенсию и социальные выплаты.

Есть вероятность, что подобный вид налогообложения будет возвращен этом году.

Кто должен делать отчисления по единому социальному налогу

Налогоплательщиками являются все, кто имеет работу.

Всех, кто обязан платить социальный налог, принято делить на две группы:

- Все лица, которые осуществляют выплаты физическим лицам, индивидуальные предприниматели, разного рода организации и предприятия, физические лица, не являющиеся индивидуальными предпринимателями.

- Индивидуальные предприниматели, занимающиеся частной практикой.

Что является объектом налогообложения

Объекты обложения по единому социальному налогу немного отличаются у налогоплательщиков первой и второй подгруппы.

Для тех лиц, которые относятся к первой группе, объектом обложения будут служить все выплаты, производимые физическим лицам по разным договорам (и по трудовым, и по всем видам гражданско-правовых).

Для лиц, относящихся ко второй группе, объектом обложения будут считаться все виды доходов от работы после вычета определённых расходов.

Ставка социального налога, пример расчета

В 2020 году ставка ЕСН не изменилась, осталась на уровне прошлого () года.

Она складывается из трёх видов взносов:

- отчисления в Пенсионный фонд, которые составляют 22%;

- отчисления в Страховой фонд, которые составляют 2,9%;

- отчисления в Фонд медицинского страхования, которые составляют 5,1%.

У индивидуальных предпринимателей (ИП) немного иная система .

ИП и ООО на УСН в 2023 году: какую УСН выбрать, когда и какие отчёты сдавать на «упрощенке»

Предприниматель обязан отчислять средства в пенсионный фонд и фонд медицинского страхования.

Отчисления в страховые фонды являются необязательными и добровольными. Все эти взносы у индивидуального предпринимателя прямо пропорциональны минимальному размеру оплаты труда ().

Так, отчисления в Пенсионный фонд будут составлять 26% от МРОТ за год: 12 * 26% * МРОТ. Аналогичным образом рассчитываются отчисления в фонд медицинского страхования, только с учетом ставки 5,1%.

Все взносы индивидуального предпринимателя зависят ещё и от его годового дохода. Если он превышает порог в триста тысяч рублей, то ко всем отчислениям прибавляется один процент от той суммы, которая превышает названный лимит.

Но размер взносов тоже имеет определённую границу. Так, максимальный размер отчислений в Пенсионный фонд в 2016 году составляет сумму чуть менее 155000 рублей.

Размер ставки социального налога может изменяться в зависимости от суммы начислений. То есть, он может быть уменьшен при достижении определённого лимита.

Ежегодно этот лимит изменяется. Не стал исключением и 2019 год. Такие ставки ЕСН изменились, они различны для взносов в пенсионный фонд и фонд социального страхования.

Пенсионный фонд: при начислениях менее 796 тысяч рублей ставка ЕСН составляет 22%, при начислениях более 796 тысяч рублей ставка ЕСН уменьшается до 10%.

Фонд социального страхования: при начислениях менее 718 рублей ставка 2,9%, более 718 тысяч рублей – 0%.

О возвращении единого социального налога можно узнать из видео.

Единый социальный налог: последние новости, изменения в 2020 году

В соответствии с бюджетным законом страны и изменениями в в 2020 году происходят определенные поправки, связанные с уплатой ЕСН:

- Увеличено количество предприятий, имеющих право на электронную отчетность.

- При отчислении взносов по единому социальному налогу теперь запрещено округлять суммы в любую сторону.

- В нормативные акты, касающиеся налогообложения, добавлены новые пункты.

Законодательно зафиксирован максимальный показатель для начислений выплат в ПФР (Пенсионный фонд).Таких ограничений пока нет для фонда медицинского страхования. - Есть изменения, связанные со страховыми отчислениями при увольнении работника.

Теперь страховыми взносами не облагаются только суммы, которые меньше трёх среднемесячных заработков, а также выплаты командировочных расходов.Но последние расходы в обязательном порядке должны быть документально подтверждены. - Те работодатели, которые устраивают в свои организации лиц, являющихся иностранными гражданами, теперь обязаны оплачивать .

Исключением является лишь привлечение специалистов высокого класса из-за рубежа. - В случае возникновения каких-либо проблем или форс-мажорных ситуаций теперь вполне реально заявить об отсрочке платежей по единому социальному налогу или их рассрочке.

Это возможно при необоснованной задержке финансирования, для предприятий сезонного характера и при обстоятельствах, не зависящих от работодателя – форс-мажорах (техногенные катастрофы, природные катаклизмы, военные операции и прочее).Вопрос об отсрочке или рассрочке отчислений решается после подачи заявления установленного образца в соответствующие организации (фонд социального страхования, фонд медицинского страхования или пенсионный фонд).

А уже там будет принято определённое решение.

- Внесены изменения, которые связаны с проверками организации надзорными предприятиями.

Сроки проверки могут быть увеличены с четырёх месяцев до полугода при наличии серьёзных на то оснований.К таким основаниям относятся следующие: документально зафиксированные факты нарушений, требующие срочной проверки и принятия срочных мер; проверка предприятий, у которых филиалы расположены в разных субъектах Российской Федерации; отсутствие затребованных при проверке документов или их неточность; отсутствие страховых отчислений в установленный срок; задержка проверки по форс-мажорным обстоятельствам.

Подобные изменения всегда принимаются законодательными органами в конце финансового года, чтобы запланировать финансовую работу в следующем году (отчетном периоде).

В 2016 году стало известно, что на смену страховым взносам придет новый единый страховой сбор. По сути страна должна была вернуться к уплате единого социального налога (ЕСН), с которым бухгалтеры попрощались с 2010 года. В конечном итоге правительство решило не менять название платежа. По-прежнему страхователи исчисляют страховые взносы, но платят их в Федеральную налоговую службу. Есть одно исключение: как и до смены администратора взносов, нужно платить в ФСС взносы от несчастных случаев на производстве.

Многие бухгалтеры среди своих коллег для упрощения именуют страховые взносы ЕСН. В данной статье мы тоже будем использовать это понятие. Но стоит помнить, что НК РФ не содержит такого термина.

Ставки взносов в 2020 году (таблица)

Страховые взносы в 2020 году включает в себя четыре вида взносов:

- на случай материнства и болезни;

- медицинские;

- пенсионные;

- на травматизм.

Общая ставка взносов в 2020 году составляет 30 % плюс ставка страховых взносов от несчастных случаев (величина переменная и зависит от опасности производства). Тарифы в 2020 году напрямую зависят от максимального значения базы для расчета страховых взносов. Размеры тарифов для преобладающей массы плательщиков (ст. 425 НК РФ) приведены в таблице.

Таблица Тарифы

Сдавайте единый расчет по страховым взносам в срок и без ошибок!

Пользуйтесь Контур.Экстерном 3 месяца бесплатно!

Попробовать

Куда сдавать отчетность

В 2020 году по взносам нужно отчитываться в ФНС и ФСС.

Помимо данного расчета страхователям нужно сдавать форму 4-ФСС . С 2017 года форма стала более упрощенной и содержит цифры только по «травматическим» взносам. Бумажный вариант формы нужно сдавать до 20-го числа, а электронный вариант — до 25-го числа месяца, наступающего за отчетным периодом.

Пример расчета

Фонд зарплаты ООО «КГБ» в феврале 2019 года составил 358 378 рублей. Ни у кого из сотрудников выплаты не вышли за рамки установленного законом лимита. ООО «КГБ» не имеет льгот. По ставке 0,3 % ООО «КГБ» платит «травматические» взносы.

Бухгалтер ООО «КГБ» рассчитал взносы и получил такие значения:

ОПС = 358 378 х 22 % = 78 843,16 рубля

ОМС = 358 378 х 5,1 % = 18 277,28 рубля

ОСС = 358 378 х 2,9 % = 10 392,96 рубля

Взносы на травматизм = 358 378 х 0,3 % = 1 075,13 рубля.

Итого в ФНС по разным КБК ООО «КГБ» перечислит взносы на сумму 107 513,40 рубля (78 843,16 + 18 277,28 + 10 392,96). В ФСС нужно отправить 1 075,13 рубля.

Многих интересует, какими будут ставки страховых взносов в 2017 году. Таблица , на наш взгляд, наиболее удобная форма, чтобы раскрыть всю картину по взносам на ближайшую перспективу.

Перемены

Не секрет, что ставки взносов в государственные социальные фонды являются вторыми по степени значимости после налогов обязательными платежами. Cтавка страхового взноса представляет собой величину, которая неизбежно ляжет на плечи нанимателей – компаний и бизнесменов.

Напомним об основной законодательной подвижке в этой области: с 2017 года основная часть полномочий перешла к налоговой службе России. Это контроль за отчислением по актуальным ставкам страховых взносов , взыскание долгов по ним и получение + анализ отчетов.

Данные поправки уже присутствуют в нормативной базе. Так, с 1 января 2017 года Закон о страховых взносах № 212-ФЗ канет в лету, а на его место заступит новая глава 34 Налогового кодекса.

| Что останется прежним | Отчетные периоды: первый квартал, полугодие и 9 месяцев |

| Расчетный период – год | |

| Кто обязан платить – фирмы, ИП, адвокаты, нотариусы и иные частнопрактикующие специалисты | |

| Объект – те же выплаты | |

| Размеры пониженных тарифов страховых взносов | |

| База для начисления взносов – правила почти те же | |

| Что изменится | Бланки отчетности, ведь отправлять придется в налоговые органы |

| Сроки сдачи отчетов | |

| Более детально прописаны критерии, которым нужно соответствовать, чтобы иметь право на + пополнен перечень таких требований | |

| Момент потери права на пониженные тарифы страховых взносов : теперь указано, что это происходит «задним числом» – с начала года |

В целом, можно говорить о том, что в части порядка начисления и внесения в казну страховых взносов серьезных подвижек не предвидится.

Далее рассмотрим, какой будет ставка отчисления на социальные нужды . Сразу заметим, что в 2017 году социальные налоги ставки сохранили. Например, подоходный налог (НДФЛ) остался на прежнем уровне. Это говорит о том, что государство очень не хочет процентными ставками по страховым взносам в 2017 году давить на бизнес.

Cтраховые взносы 2017: ставки, таблица

Ниже в таблице показаны ставки по страховым взносам на 2017 год. Тарифная ставка (страховой тариф) представляет собой процент начисления взносов.

Cтавки по взносам в 2017 году (см. таблицу)

| Куда | С чего | Тарифы страховых взносов , % |

| В Пенсионный фонд на ОПС | 22 | |

| Выплаты превышают лимит базы | 10 | |

| В Фонд соцстраха на временную нетрудоспособность и материнство | Выплаты не превышают лимит базы | 2,9 |

| Выплаты превышают лимит базы | Начислять не надо | |

| ФФОМС: ставка в 2017 году | – | 5,1 |

Данные приведенной таблицы ставок страховых взносов в 2017 году показывают, что тарифы взносов в фонды в 2017 году не поменялись. Как и прежде, ставки страховых взносов будут меняться при превышении порога лимита базы.

2017 год: пониженные тарифы страховых взносов

Спешим обрадовать, что минимальные тарифы страховых взносов в государственные внебюджетные фонды продолжать действовать и в 2017 году. Правда, рассчитывать на них смогут только избранные.

Коды: 13 – 16 и др.

Социального обслуживания граждан;

науки;

просвещения;

охраны здоровья;

культуры;

искусства;

массового спорта.

Коды:

37;

86 – 88;

93 и др.

Источник: ihaednc.ru

Какие налоги платит ООО

В сферу правового регулирования законодательства о налогах входит деятельность субъектов налоговых правоотношений, поэтому их выделение имеет большое значение.

Они будут наделены правовым статусом, который объединяет в себе совокупность прав, а также обязанностей и соответствующей ответственности за уклонение от их исполнения.

Таковыми субъектами согласно ст. 9 Налогового кодекса РФ являются и общества с ограниченной ответственностью, которые относятся к числу налогоплательщиков.

Определить понятия налогоплательщика и плательщика сборов можно с помощью ст. 19 НК РФ.

Согласно законодательству ими являются физические лица и организации, на которые была возложена оплачивать налоги и сборы.

Общества с ограниченной ответственностью обязаны выбрать систему налогообложения и своевременно уплачивать государству правильно рассчитанные суммы.

Исходя из Конституции Налоговым кодексом РФ определяется совокупность прав и обязанностей налогоплательщиков.

За последнее время не наблюдалось увеличения их прав.

Все имеющие положения носят систематизирующий характер и не предусматривают появления значительных нововведений.

Больше информации можно узнать, обратившись к Налоговому кодексу РФ, а именно главе 4.

Здесь изложены общие правила, касающиеся исполнения обязанностей по уплате налогов и сборов.

Ответственность за неуплату сумм налога

В процессе ведения предпринимательской деятельности могут возникнуть случаи, когда нет средств на уплату соответствующих налогов или их сумма была неумышленно рассчитана неправильно.

В данном случае, стоит понимать, что это серьезное нарушение, которое затрагивает и общества с ограниченной ответственностью.

Для ознакомления с информацией о нарушении, следует обратиться к статье 122, главе 16 Налогового кодекса РФ.

В данной главе описаны виды налоговых правонарушений, а также ответственность за их совершение. К обществам с ограниченной ответственностью могут применить неполную уплату или неуплату сбора.

Согласно законодательству, данное действие, совершенное в результате занижения налоговой базы и прочих неправомерных действий, в том числе, и неверное исчисление сбора, может повлечь взыскание штрафа.

Его сумма составляет 20% от размера неуплаченного налога.

Второй пункт статьи налогового кодекса, главы 16, предусматривает аналогичное уклонение от уплаты налога, но в данном случае оно будет умышленным.

Это влечет за собой взыскание штрафа, составляющего 40% от суммы налога.

Варианты налогообложения для ООО: их преимущества и недостатки

Дабы подобрать наиболее подходящий вариант, юридическому лицу требуется рассмотреть специфику деятельности данной организации.

В отдельных случаях предприниматель будет иметь возможность самостоятельно выбрать межу упрощенной системой налогообложения и единым налогом.

Стоит знать, что для ООО приемлема система ЕНВД в тех случаях, когда она обязательна в соответствии с существующими в регионе законами и видом деятельности предприятия.

Если общество будет платить налоги с помощью данного варианта, ему будет необходимо вместе с тем вести и УСН – упрощенную систему налогообложения или общую.

Упрощенная система предполагает ведение двух этих видов по отдельности, а общая – допускает совмещение с ЕНВД.

В первом случае предпринимателю придется предоставить отчетность в большем объеме, что повлечет за собой значительные расходы.

Этот способ можно выбирать небольшим организациям, а второй вариант больше подойдет для крупных компаний.

Это всего лишь небольшой пример выбора между двумя системами налогообложения.

Все их стоит рассмотреть более детально, чтобы понять, какая из них подходит определенному виду деятельности.

Системы налогообложения ООО

Согласно законодательству РФ, общество с ограниченной ответственностью имеет право выбрать одну из предложенных систем налогообложения:

- УСН – упрощенную систему;

- ОСНО – общую;

- ЕНВД – единый налог на вмененный доход предприятия;

- ЕСХН – единый сельскохозяйственный налог.

Обществу с ограниченной ответственностью будет полезно познакомиться с подробным описанием каждой из них.

Упрощенная система налогообложения

Данную систему рекомендовано применять недавно открывшимся предприятиям, которые не способны предварительно рассчитать поступление доходов.

Дабы использовать ее, юридическое лицо должно подтвердить свое желание на момент регистрации общества с помощью предоставления соответствующего заявления.

На упрощенную систему налогообложения может перейти организация, прибыль которой не превышает 20 млн. рублей в год.

Кроме того она должна иметь менее ста сотрудников.

При УСНО не должны платиться налоги на имущество и прибыль, единый социальный налог и НДС. Применение этой системы предполагает уплату единого налога, НДФЛ, и страховых взносов.

Также может потребоваться оплатить сборы, предусмотренные налоговым законодательством.

УСНО позволяет предпринимателю самостоятельно выбрать один из двух объектов налогообложения.

Будет удобнее использовать чистый доход. Общество с ограниченной ответственностью, которое предпочтет уплату налога на доходы с вычетом расходов, столкнется со сложностями в области подсчета.

Эта проблема связана с тем, что законодательство предусматривает не полное высчитывание расходов из базы.

Например, в нее не будут включены затраты, которые за счет полученной прибыли были потрачены на потребности руководителя.

Юридическое лицо выберет налогооблагаемую базу, необходимо выполнить расчеты суммы, которую требует уплатить.

Процентная ставка составит 6% для первого варианта и 15 % — для второго.

Если общество имеет существенные расходы, ему намного выгоднее уплачивать налог в 15%.

Без вычетов лучше выбирать базу при небольших расходах организации.

Традиционная система налогообложения

В сравнение с представленным выше вариантом, традиционная система столкнет предпринимателя с трудностями в процессе расчета налогооблагаемой базы.

Кроме того сложности предвидятся и при составлении бухгалтерского учета.

По этой причине общество с ограниченной возможностью должно нанять специалиста, который будет иметь большой опыт и хорошие практические навыки.

При этом он должен быть знаком со специальным программным обеспечением, без которого не обойтись.

Это объясняется тем, что такие программы существенно облегчают работу бухгалтера.

Традиционную систему выбирают те организации, которые существуют давно и достаточно развиты.

Они должны иметь большую годовую прибыль, а также постоянные доходы и расходы.

Данному предприятию придется выплачивать НДС в размере 18%, а также налог на имущество – 2,2% и на прибыль – 20%.

Кроме того обязательной будет уплата ЕСН, которая должна быть высчитана с суммы вознаграждений для физических лиц, и составляет 26%.

Существенным недостатком этой системы налогообложения можно назвать то, что предприятиям будет крайне затруднительно сотрудничать с другими организациями.

Единый налог на вмененный доход

Предложенную систему налогообложения можно применять для определенных видов предпринимательства.

В том числе ими могут быть общества с ограниченной ответственностью.

Причем сумма взносов, уплачиваемых государству должна рассчитывать от вмененного дохода, а не от полученной прибыли за квартал.

ЕНВД предусматривает исключение платы налогов на прибыль и на имущество, а также НДС, если это не касается платежей на таможне.

При желании перейти на данную систему налогообложения, стоит учитывать вид деятельности, которому будет доступен этот режим:

- Обслуживание и стоянка транспортных средств;

- Центры общественного питания;

- Грузовые и пассажирские перевозки;

- Гостиничный бизнес;

- Предоставление ветеринарных услуг;

- Предоставление бытовых услуг;

- Розничная торговля;

- Предоставление услуг по аренде земельных участков и торговых площадей.

Информацию о расчете ежемесячной платы ЕНВД можно узнать на официальном сайте ФНС.

Также ее предоставляет экономический отдел, расположений в городской администрации.

Вам наверняка будет интересно посмотреть ментальную карту «Ликвидация общества с ограниченной ответственностью (ООО)», где подробно объясняется процедура продажи фирмы

Или ТУТ вы узнаете как срочно получить выписку из ЕГРЮЛ

Как самостоятельно открыть ООО :

/articles/gp/reg/kak-otkryt-ooo/

Единый сельскохозяйственный налог

ЕСХН представляет собой систему налогообложения организаций, которые производят товары сельского хозяйства.

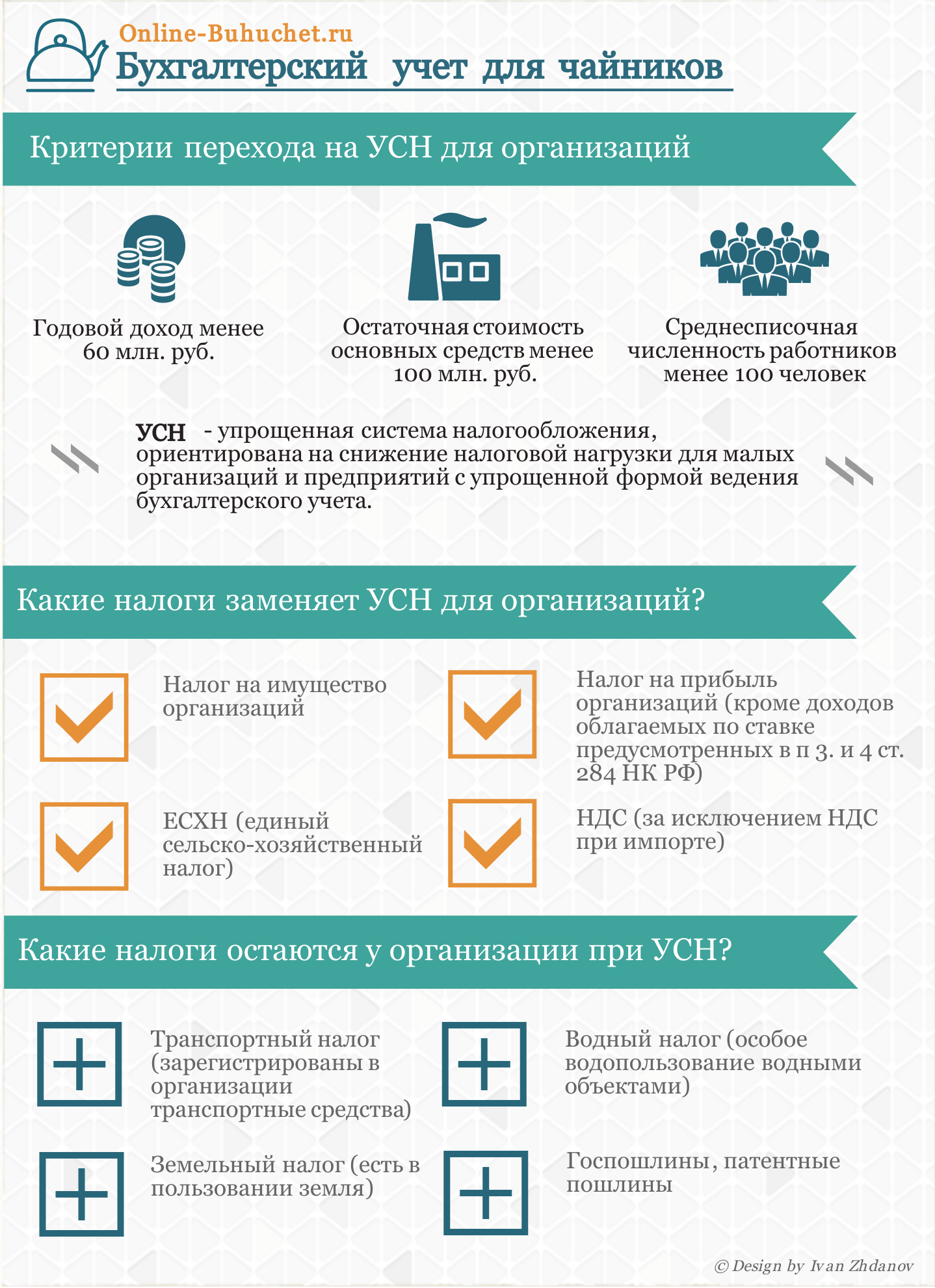

Какие налоги заменяет УСН? Инфографика

Содержание

- Какие налоги заменяет УСН?

- Упрощенная система налогообложения: общие сведения

- Расходы, доходы и процентные ставки на УСН

- Сроки сдачи декларации на упрощенной системе налогообложения

- Рейтинг 5 часто задаваемых вопросов про УСН

В данной статье мы рассмотрим какие налоги заменяет УСН для ООО и ИП. Какие сроки сдачи декларации по упрощенной системе налогообложения и какие процентные ставки для различных режимов.

Государством предусмотрены единые налоговые режимы. Именно они дают возможность налогоплательщикам прибегнуть к более простым способам погашения налогов, предоставления отчетности. Самый популярный режим в рамках законодательства – упрощенная система налогообложения. Применяют следующие сокращения:

Упрощенный режим налогообложения регулируется в главе 26.2 НК РФ.

Важно! Не все ИП и предприятия могут использовать «упрощенку»! Перечень предприятий, у которых не будет возможности воспользоваться УСН:

- предприятия, имеющие филиалы;

- ИП/предприятия, производящие подакцизную продукцию;

- банки;

- инвестиционные компании;

- страховщики;

- профессиональные участники рынка ценных бумаг;

- ломбарды;

- организаторы азартных заведений;

нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований;

организации, являющиеся участниками соглашений о разделе продукции;

организации, в которых доля участия других организаций составляет более 25 процентов.

Какие налоги заменяет УСН?

В таблице ниже представлена таблица того от каких налогов освобождает налоговый режим УСН для ООО и ИП.

⊗ ЕСН (единый социальный налог);

⊗ налог на имущество;

⊗ налог на имущество физических лиц, участвующее в предпринимательской деятельности;

⊗ ЕСН с дохода от предпринимательской деятельности;

Важно! Налогоплательщики на УСН уплачивают взносы во внебюджетные фонды!

Стоит разграничивать работу ИП и его деятельность как обычного физического лица. С доходов предпринимателя на УСН, например, не взимается НДФЛ. Земельный/имущественный/транспортный/ налоги ИП платит по обычному порядку. Согласно ст. 346 11 п. 3, организации/предприниматели на УСН должны вносить НДС при ввозе продукции.

Упрощенная система налогообложения: общие сведения

Сумма для осуществления перехода на упрощенное налогообложение (предельная) зависит от коэффициента-дефлятора. Его установило Министерство экономразвития своим приказом, его размер — 1,329. Чтобы «перебраться» на УСН необходимо чтобы сумма доходов от продажи внереализационных доходов (за 9 месяце) предприятия не превышала 59 805 000 руб.

Предельный доход по УСН, согласно п. 4 ст. 346, не должен переходить лимит в 79 740 000 рублей. Или же упрощенной системой нельзя будет воспользоваться. Каждый квартал/год налогоплательщик на УСН обязан сопоставлять доходы организации с предельными показателями.

Для расчета необходимо суммировать доходы от продаж (ст. 249 НК РФ) с внереализационными доходами (ст. 250 НК РФ), которые есть по «кассе» и отражаются книге учетов.

Бывает, что в минувшие годы предприятие оплачивало НДС на прибыль и применяло метод начисления, то к доходам текущего года необходимо прибавить сумму полученную до перехода на УСН. Однако обязательства по договорам, по которым была переведена предоплата, выполнены в текущем году.

Налогоплательщик на упрощенке, предел доходов которого переходит лимит в 2016 г., прекращает платить НДС по УСН с первого числа квартала, в котором произошел превышение суммы. Оплата теперь будет происходить по ОСНО/ЕНВД, если некоторые пункты осуществления деятельности разрешают прибегнуть к данному режиму. Для того, чтобы осуществлять работу по ЕНВД требуется обратиться в налоговый орган с заявлением в срок до тяти дней с начала деятельности. Если о превышении лимита стало известно не сразу, по прошествии пяти дней после того, как квартал закончился, то обращения с соответствующим заявлением ИП/организации приобретают статус плательщиков на ОСНО.

НДС = налоговой базы ×ставки по налогам.

При УСН базой становится денежное выражение (объекта), который облагается налогом по УСН. При этом объекте база – это денежное выражение доходов ИП/предприятий (п. 1 ст. 346. 18 НК РФ).

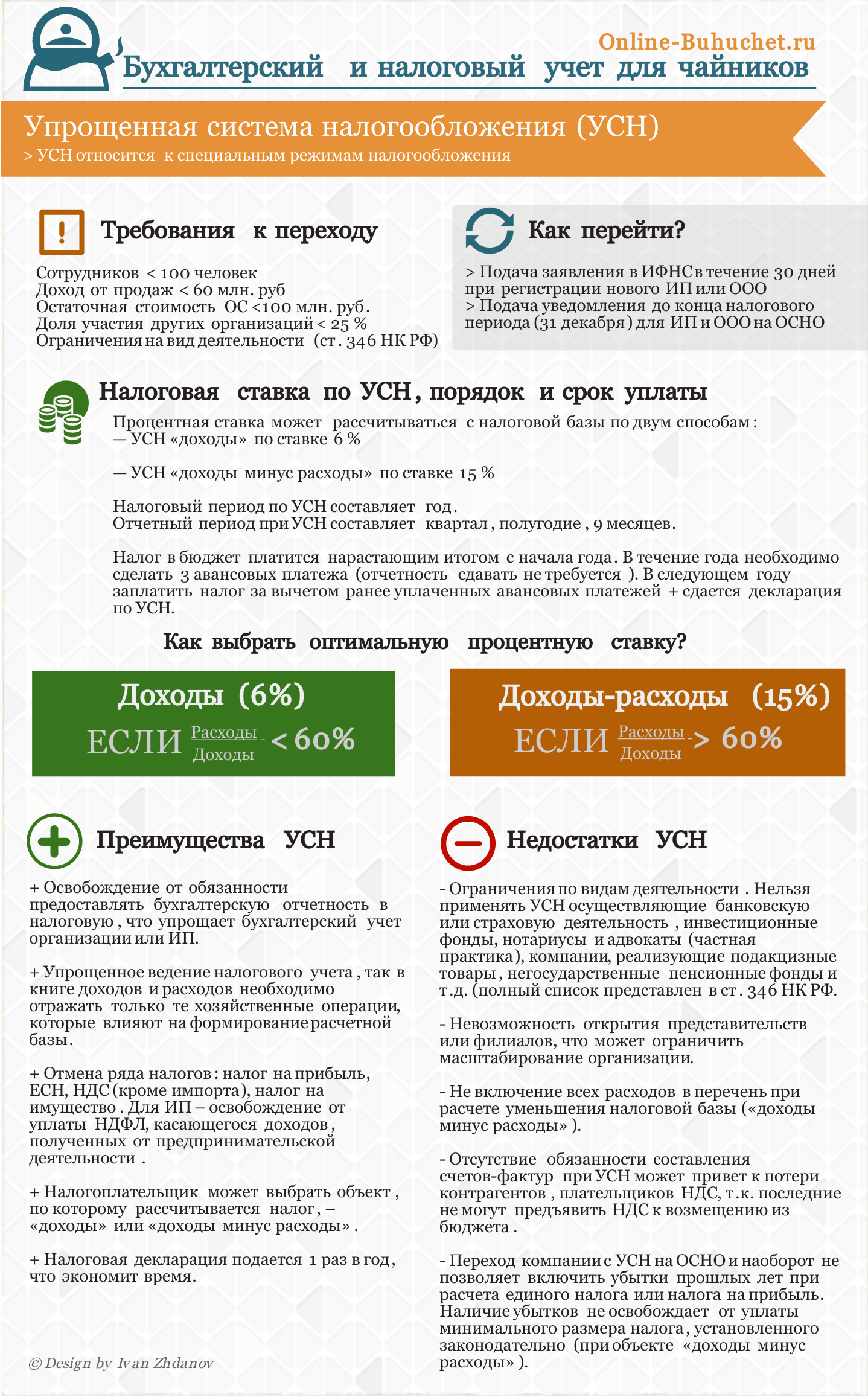

При объекте «доходы «минус» расходы»,база НДС по упрощенке – денежное выражение доходов, сокращенных на размер расходов (согласно п 2. статьи 346. 18 НК РФ). Выбор объекта напрямую связан с размерами расходов на упрощенку, так как если их нет или их мало, то применение упрощенки «Д-Р» не имеет смысла. Остановить свой выбор на конкретном объекте необходимо при переходе на упрощенку. Потом его можно изменять, по желанию. На рисунке ниже в инфографике рассмотрены основные условия к переходу на УСН для ИП и ООО, процентные ставки, как перейти и преимущества и недостатки спецрежима ⇓

Расходы, доходы и процентные ставки на УСН

По УСН доходы считаются от продажи + внереализационные (ст. 346. 15 НК РФ). При этом спецрежиме упрощенец может брать во внимание состав расходной части ( ст. 346. 16 НК РФ ).

При УСН налоговые ставки имеют прямую зависимость с объектом, который этим налогом облагается (ст. 346. 20 НК РФ), различаются для упрощенки «доходы минус расходы» и доходы. В таблице ниже представлены максимальные и минимальные процентные ставки по УСН для различных режимов упрощенной системы налогообложения.

Объект

Примером по данной таблице может служить Москва. Приказом от 7 октября 2009 года ставка упрощенки уменьшена при объекте «Д-Р» на 10 %, с одним условием, что выручка по данном виде деятельности имеет размер 75 % и даже больше за период (налоговый). К таким видам деятельности относятся: животноводство/растениеводство и другие.

Если организация/ИП остановила свой выбор на (Д-Р), то в конце года привычный налог будет замене минимальный НДС при соблюдении условия:

(Доходы – Расходы) × Ставка по упрощенке

Размер минимального вычета по НДС– 1 % от доходов за период (налоговый). Сумму между min НДС и НДС, исчисленную в привычном порядке, упрощенец может учесть в расходах при упрощенке в будущем году, а если упрощенец понес убытки, то прибавить к убыткам. Убыток необходимо взять в расчет при упрощенке в определении размера НДС в течение 10-ти л., после года, когда он был получен, согласно п. 7 ст. 346. 18.

При оплате минимального налога по упрощенной системе налогообложения становится возможным сократить эту сумму на размер авансовых взносов по упрощенке, которые он уже перечислил по завершению отчетных периодов.

Сроки сдачи декларации на упрощенной системе налогообложения

Декларация по налогам предприятий должна быть сдана до 31.03 следующего года, не позднее. ИП могут сдать – не позже 30.04 следующего года (согласно НК РФ п. 1 ст. 346. 23). Если итоговый день сдачи – выходной, то он переходит на первые рабочие сутки после него. ИП на упрощенном режиме обязаны представить декларацию не позднее 3. 05.

2017.

При завершении работы по упрощенке ИП/организации за 15 дн. после завершения должны проинформировать налоговую уведомлением датой окончания работы по УСН, согласно ст. 346. 13 п. 8. В такой ситуации декларацию подают не позже 25-го числа след. месяца.

Если во время действия УСН упрощенец прекратил соответствовать позициям упрощенки, то декларация должна быть предоставлена не позже 25-го числа мес., который идет за кварталом, где упрощенка потеряла свое действие.

Организация, использующая УСН должна вести бухучет. Упрощенец должен сам принять решение по ведению учета, так как согласно закону (ФЗ ст. 6 от 06.12.2011 № 402), он неимеет такого обязательства. ООО на упрощенке ведет бухучет в принятом порядке.

Упрощенцы, которые относятся к субъектам предпринимательства (малого), могут не участвовать в аудите, так как не обязаны.

Используя упрощенный учет, ООО становится реальным сблизить 2 учета: бух. и по налогам, ведь такой порядок дает шанс применять «кассовый» метод при отражении операций. У этого метода есть свои особенности.

Готовая отчетность упрощенца включает в себя: баланс, отчет о финансовых результатах + приложения, согласно п. 1 ст. 14 ФЗ от 06.12.2011 № 402.

Предприятия/ИП, работающие по УСН, которые используют упрощенные методы ведения бухучета, имеют право составлять отчеты тоже в упрощенном виде. Значит, что в бухгалтерский баланс, отчет о финансовых результатах, о целевом применении средств фиксируются некоторые показатели по группам без детализации. В приложениях упрощенец приводит только важную, по его мнению, информацию.

Рейтинг 5 часто задаваемых вопросов про УСН

Вопрос №1. Все ли организации могут перейти на упрощенный режим налогообложения?

Нет, перечень организаций, которым не представляется возможным использовать упрощенку дан в п. 3 ст. 346.12 НК РФ.

Вопрос №2. Есть ли предельная сумма при переходе на упрощенку?

Да, на ее размер влияет коэффициент-дефлятор.

Вопрос №3. Ставки по % могут быть снижены?

Да, в некоторых субъектах, ставки могут быть снижены.

Вопрос №4. Есть какой-то срок при сдаче декларации по УСН (для предприятий)?

Да, срок сдачи – до 31. 03 (следующего года), не позже.

Вопрос №5. Упрощенцы, относящиеся к субъектам малого предпринимательства должны проходит аудит?

Нет, они могут не участвовать в аудите, так как не обязаны, согласно закону.

Источник: online-buhuchet.ru