Компенсация за использование личного автомобиля в служебных целях

В свою очередь, организации на упрощенке, которые платят единый налог с разницы между доходами и расходами, имеют право включить в расходы компенсацию за использование личного транспорта при УСН. Однако учесть такие затраты можно только в пределах норм, установленных Правительством РФ (подп. 12 п. 1 ст. 346.16 НК РФ).

Признать затраты можно только после фактической выплаты компенсации работнику (п. 2 ст. 346.17 НК РФ).

Напомним, что величина компенсации, которую можно учесть при налогообложении составляет (постановление Правительства РФ от 08.02.2002 № 92):

- 1 200 руб., если объем двигателя меньше 2 000 куб. см (включительно);

- 1 500 руб., если объем двигателя свыше 2 000 куб. см.

Именно в таком размере можно учесть компенсацию за использование автомобиля в расходах на УСН в 2020.

Если соглашением с работником установлена более высокая компенсация, то учесть сумму превышения лимита при расчете единого налога на упрощенке нельзя (п. 1 ст. 346.16 НК РФ). Правомерность таких выводов подтверждают чиновники Минфина России (письмо от 31.01.2013 № 03-11-11/38).

Напомним, что компенсация за машину не облагается НДФЛ и страховыми взносами в пределах норм, установленных законодательством. Однако нормы из постановления Правительства № 92 в данном случае не применяются.

Не подлежат обложению подоходным налогом и страховыми взносами суммы компенсации за использование автомобиля при УСН, не превышающие установленных соглашением между работником и работодателем (п. 3 ст. 217 НК РФ, ст. 188 ТК РФ, письмо Минфина от 23.10.2017 № 03-15-06/69146).

Компенсация за использование личного автомобиля – хватит ли на бензин?

Далеко не всегда у молодой организации есть возможность приобрести собственный транспорт. Однако есть ситуации, когда без автомобиля не обойтись, например, нужно развести товары покупателям, отвезти бригаду рабочих в другой населенный пункт, а торгового представителя – к потенциальным клиентам. Как же быть?

В такой ситуации отличным выходом из положения становится заключение договора с одним из работников, деятельность которого связана со служебными поездками и имеющего автомобиль в собственности. В этом случае ему выплачивается компенсация за использование личного автомобиля.

Кому можно выплатить компенсацию

Выплата компенсации производится в соответствии со ст.188 Трудового кодекса. Она выплачивается только тем сотрудникам, чья работа связана со служебными поездками, например, водителям, торговым представителям и др.

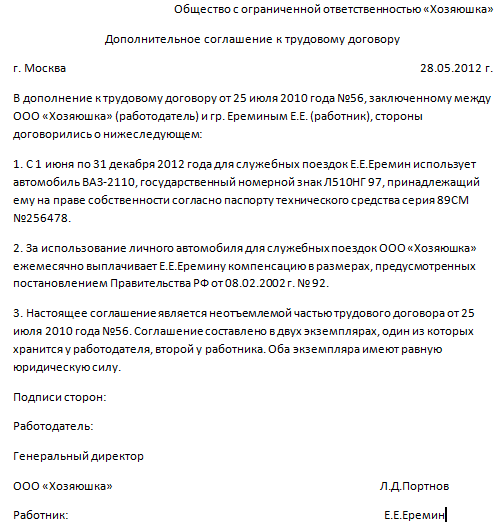

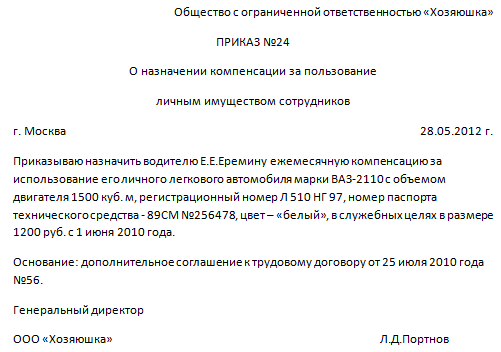

Учёт задолженности в расходах, сделка с предпочтением, использование личного авто

Список сотрудников, которым выплачивается компенсация, утверждается руководителем организации. Кроме того, разъездной характер работы должен оговариваться в трудовом договоре или должностной инструкции. Размер компенсации прописывается в трудовом договоре или дополнительном соглашении к нему. Также издается приказ о назначении компенсации.

Документы для выплаты компенсации

Компенсация за использование личного автомобиля начисляется в одной и той же сумме каждый месяц, независимо от числа календарных дней в нем. За время отсутствия работника компенсация не выплачивается (отпуск, нетрудоспособность, командировка).

Для документального обоснования выплат потребуются такие документы от работника:

— копия технического паспорта автомобиля (свидетельства о регистрации) нотариально заверенная;

— при управлении автомобилем по доверенности – копию доверенности.

Основание: Письмо Минфина №03-03-04/2/63 от 15.09.2005 г., Письмо МНС № 04-2-06/419 от 02.06.2004 г.

Одним из самых спорных вопросов является необходимость составления путевых листов на автомобиль работника, за который выплачивается компенсация. Согласно письмам Минфина (№ 14-05-07/6 от 13.04.2007, №03-05-02-04/192 от 29.12.2006 и др.) и требованиям налоговой инспекции учет служебных поездок в путевых листах обязателен.

Однако судебная практика опровергает такие требования. Если работник – получатель компенсации водителем по должности не является, то путевые листы, по мнению арбитров, организация выписывать не обязана. Например, такой вывод можно найти в постановлении ФАС Московского округа от 19.12.11 № А40-152815/10-116-694, ФАС Центрального округа от 25.05.2009 N А62-5333/2008 г.

Читать еще: Какие группы инвалидности рабочие а какие нет?

Размер компенсации за автомобиль

Учесть в расходах затраты на выплату компенсации могут как организации на общей системе налогообложения, так и применяющие УСН с объектом «доходы – расходы». Однако для данного вида расходов определены нормы постановлением Правительства №92 от 08.02.2002 г.

Установлены такие максимальные размеры компенсации:

— объем двигателя автомобиля менее или равен 2000 куб.м, то 1200 руб. в месяц;

— объем двигателя автомобиля более 2000 куб.м – 1500 руб. в месяц.

— мотоциклы – 600 руб.

Большие суммы компенсации, хотя и могут выплачиваться работнику, но учесть их в расходах не получится.

В размерах компенсации уже учтены все затраты, связанные с автомобилем (износ, ГСМ, ремонт, техническое обслуживание), поэтому дополнительные расходы сверх компенсации учесть не получится.

НДФЛ с компенсации

Компенсация за использование личного автомобиля – одна из денежных выплат работнику. Поэтому возникает логичный вопрос – облагается ли эта выплата НДФЛ? Согласно общему правилу, прописанному в п.3 ст.217 Налогового кодекса, компенсации в пределах норм НДФЛ не облагаются.

Однако есть 2 момента, которые позволяют не удерживать НДФЛ со всей суммы компенсации независимо от норм:

— гл. 23 Налогового кодекса нормы компенсации за личный автомобиль не установлены;

— ст. 188 Трудового кодекса не содержит ограничений в размере компенсации.

Подобную позицию подтверждают письма Минфина: №03-04-06/6-47 от 24.03.2010 г., № 03-04-07-01/387 от 23.12.2009 г. Арбитражная практика также согласна с этим – постановление Президиума ВАС №10627/06 от 30.01.2007 г.

Страховые взносы с компенсации

Согласно пп. «и» п.2 ч.1 ст.9 закона №2012-ФЗ от 24.07.2009 г. компенсация за использование личного автомобиля в пределах законодательно установленных норм не облагается страховыми взносами. Однако нормы компенсации из Постановления №92 разработаны только для расчета налога на прибыль.

Поскольку в ст.188 ТК не установлены нормы выплат компенсации, то в качестве таких норм применяются величины, согласованные сторонами трудового договора. На суммы в этих пределах страховые взносы не начисляются. Это подтверждает Минздравсоцразвития в письме №550-19 от 12.03.2010 г.

Пример

ООО «Хозяюшка» находится на УСН и платит единый налог с разницы между доходами и расходами. Приказом руководителя с 1 июня 2012 года водителю Еремину Е.Е. установлена компенсация за использование его автомобиля ВАЗ-2110 с объемом двигателя 1500 куб.м. сумма компенсации 1200 руб. в месяц. К трудовому договору было составлено дополнительное соглашение, издан приказ руководителя. С 25 июня Еремин ушел в отпуск.

Рассчитаем сумму компенсации за отработанное время:

1200 руб. * 15 дней / 20 дней = 900 руб.

Компенсация была выдана работнику из кассы в сумме 900 руб. по расходному кассовому ордеру от 22.06.2012 г. №50. В книге учета доходов и расходов сделана запись:

Дата и номер первичного документа: расходный кассовый ордер от 22.06.2012 г. №50

Содержание операции: учтена в расходах выплата работнику компенсации за использование его личного автомобиля в служебных целях (в пределах нормы).

Расходы, учитываемые при исчислении налоговой базы: 900 руб.

Думается, что величина компенсации просто смешная. Ладно, если работник ездит немного и недалеко. Если же поездки совершаются регулярно и по всей области, то вряд ли работник согласится только на компенсацию. В таком случае оправданным становится заключение договора на аренду автомобиля.

Или стоит поискать средства на приобретение собственного автомобиля, о том, как учесть такие затраты, читайте здесь. О том, как заполнять путевые листы, мы уже говорили тут.

Читать еще: Как восстановить сертификат на материнский капитал

А что думаете о величине компенсации вы? Многие ли сотрудники с разъездным характером работы соглашаются на ее получение? Поделитесь, пожалуйста, в комментариях!

Компенсация за использование автомобиля в служебных целях

Как уже писалось выше, компенсации, которые руководитель обязан выплатить сотруднику за использование личного автомобиля в служеюных целях, можно учитывать, как расходы. Если, конечно, руководитель или индивидуальный предприниматель выбрал разницу между доходом и расходом как объект налогообложения. Но подобные компенсационные выплаты необходимо учитывать в границах принятых правовых норм, указанных в Постановлении Правительства Российской Федерации №92, принятого 08.02.2002.

В Постановлении говорится, что размер выплачиваемых компенсаций зависит от объема двигателя личного автомобиля сотрудника, который был использован в служебных целях:

- Если в служебных целях был использован личный автомобиль с рабочим объемом до 2000 куб. см. то компенсация, а также учитываемые при вычитании расходы, составляет 1200 рублей в месяц.

- Если в служебных целях был использован личный автомобиль с рабочим объемом за 2000 куб. см, то компенсация, как и учитываемые расходы, будет составлять 1500 рублей в месяц.

- Если же в служебных целях был использован личный мотоцикл сотрудников, то на компенсационные выплаты необходимо направить 600 рублей в месяц.

Эти нормы приняты как для облегчения вычитания расходов при использовании УСН, так и для того, чтобы стандартизировать подобные выплаты, обеспечив сотрудников предприятия адекватным вознаграждением за использование его автомобиля. Этими нормами обязан руководиться начальник, когда составляет соответствующие документы. И использование подобных установленных правительством компенсаций с нарушениями, умышленными или неумышленными, является преступлением. Но все подобные нормы касаются только тех случаев, когда использование личного авто для исполнения служебных обязанностей является постоянной деятельностью сотрудника.

Приведенные выше цифры являются пределами, в границах которых руководитель имеет право, как выплачивать компенсации, так и учитывать их во время вычитания расходов из доходов.

Использование личного автомобиля работником

При использовании личного автомобиля работником в производственных целях, организация или индивидуальный предприниматель может уменьшить доходы на величину денежной компенсации в пределах норм, установленных Правительством РФ (пп.12 п.1ст.346 НК РФ).

Компенсация за использование автомобиля

Нормы компенсации утверждены в постановлении Правительства РФ № 92 от 08.02.2002 года и зависят от объема двигателя:

— 1200 рублей для легковых авто с объемом двигателя до 2000 куб. см.;

— 1500 рублей для автомобилей в объемом двигателя более 2000 куб. см.

Вышеназванные суммы компенсации за использование в служебных целях личного автомобиля предприниматель может включить в состав расходов при расчете налоговой базы по единому налогу. Условием является лишь экономическая оправданность и документальное подтверждение расходов.

Это же мнение высказывает Минфин России в письме № 03-11-04/2/40 от 08.08.2005 года.

При этом выплата компенсации работнику может производиться при условии использования личного автомобиля в предпринимательской деятельности, сопряженной с постоянными служебными поездками в соответствии с должностной инструкцией.

В сумме компенсации учтены расходы на эксплуатацию автомобиля (ГСМ, износ, ремонт, техническое обслуживание). Организация или предприниматель не учитывают дополнительные затраты на автомобиль.

Компенсация начисляется и выплачивается ежемесячно в сроки выплаты зарплаты и не зависит от числа календарных дней в месяце. При временном отсутствии работника (отпуск, временная нетрудоспособность и т.д.), компенсация не выплачивается, так как личный автомобиль не используется.

Документы для выплаты компенсации

Для оформления выплаты компенсации, говорится в письме УФНС России по г.Москве № 18-11/3/25186 от 31.03.2006 г., необходимо издать приказ руководителя с указанием суммы компенсации и представить документы на автомобиль. Если работник является владельцем автотранспорта, это будет копия технического паспорта. При управлении автомобилем по доверенности, копии техпаспорта и доверенности.

Читать еще: Отпуск при срочном трудовом договоре Компенсация

При личном владении автомобилем, сумма компенсации не облагается НДФЛ, а при управлении по доверенности — облагается налогом на доходы. Организация или предприниматель должен начислить, удержать и уплатить в бюджет сумму НДФЛ. Страховые взносы на компенсацию не начисляются в любом случае.

Аренда автомобиля с экипажем

Вместо выплаты компенсации, возможно заключение с работником договора аренды личного автомобиля. По Гражданскому кодексу различают аренду с экипажем и без него.

В ст.632 ГК РФ предполагается возможность заключения договора аренды автомобиля с экипажем, то есть наряду с предоставлением в аренду автотранспорта, работник управляет им и занимается его техническим обслуживанием. При этом арендатор оплачивает только расходы по эксплуатации автомобиля (ГСМ и расходные материалы) (ст.636 ГК РФ).

Поддержание рабочего технического состояния, в том числе ремонт (текущий и капитальный), а также его страхование — за счет работника (ст.634, ст.637 ГК РФ).

Аренда автомобиля без экипажа

При подписании договора аренды транспортного средства без экипажа, работник отдает в аренду только автомобиль, сам же им не управляет (ст.642 ГК РФ). При этом виде договора (ст.644 ГК РФ), расходы по ремонту автомобиля несет организация или предприниматель.

Если в договоре аренды не указано иное, арендатор оплачивает также расходы по эксплуатации, страхованию и содержанию автомобиля.

Расходы на покупку ГСМ включаются в материальные затраты текущего периода (пп.5 п.1 ст.346.16 и пп.5 п.1 ст. 254 НК РФ).

Расходы на ремонт ( капитальный и текущий), учитываются в отчетном периоде по фактическим затратам (пп3 п1 ст.346.16 НК РФ).

Документы для учета затрат

В том же письме УФНС по г.Москве № 18-11/3/25186 от 31.03.2006 г. указывается, что расходы нужно подтвердить соответствующими документами, например:

1.договоры с поставщиками, заказчиками;

2.путевые листы на автомобиль;

3.акты о снятии показаний спидометра;

4.утвержденные нормы расхода ГСМ;

5.чеки, квитанции, накладные на приобретение ГСМ;

6.чеки, квитанции, платежные поручения на оплату ГСМ и др.

Использование личного автомобиля предпринимателя

Использование личного автомобиля предпринимателя, как и было сказано ранее, тоже должно быть обосновано и документально подтверждено. При этом, ИП не может выплачивать себе компенсацию или заключать сам с собой договор аренды. Если по стоимости автомобиль является основным средством, он должен быть учтен в составе основных средств. Документы, подтверждающие затраты на эксплуатацию автомобиля, такие же, что и при аренде.

Таким образом, возможно использование личного автомобиля работником с выплатой компенсации или по договору аренды. При этом обязательно обоснование производственной необходимости и документальное подтверждение расходов.

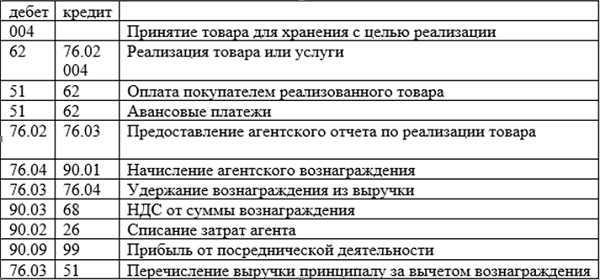

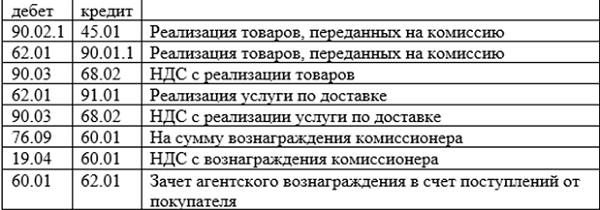

Проводки

При проведении документов агентом используются следующие проводки:

Проводки при проведении документов агентом

Проводки, которые применяются принципалом:

Проводки при проведении принципалом

После выполнения всех действий необходимо составить отчеты, что поможет проверить корректность занесенных в программу сведений. В этом же разделе формируются Журнал счетов-фактур, Книги покупок и продаж. Программа 1С самостоятельно в автоматическом режиме формирует даже самые сложные операции по агентским договорам при условии правильного введения информации.

Источник: lingwish.ru

Учёт затрат на компенсацию за использование личного автомобиля

Если сотрудник использует личное авто для рабочих задач, работодатель должен компенсировать ему соответствующие затраты. Учёт таких компенсаций в расходах фирмы возможен в рамках установленных законом норм. В этих нормативах отмечены все затраты, которых требует эксплуатация автотранспорта — ГСМ, износ машины, её ремонт и прочее. Так что прибавлять сюда какие-либо ещё траты (допустим, на бензин) сверх заданных норм запрещено. Такое предупреждение содержится в письме Минфина от 29.06.23 № 03-03-06/2/60502.

Затраты на компенсацию за совершение рабочих поездок на собственной легковой машине проходят по категории прочих расходов предприятий (подпункт 11 пункта 1 статьи 264 Налогового кодекса). Такое возмещение нужно включать в облагаемую базу по налогу на прибыль в рамках норм, зафиксированных постановлением правительства от 08.02.02 № 92. Для «легковушек» с рабочим объёмом двигателя до 2000 куб. см. включительно такой норматив равен 1200 рублям в месяц, а для тех, у кого этот показатель превышает 2000 куб. см., он составляет 1500 рублей в месяц.

Минфин настаивает, что в предельные суммы возмещений включены все возможные траты, связанные с активным использованием машины: и износ, и горюче-смазочные материалы, и необходимый ремонт. А если фирма платит сотруднику за бензин и ремонт его машины сверх нормы (помимо вышеописанной компенсации за использование личного транспорта), то она не имеет права на списание этой платы в качестве расходов.

Источник: kontursverka.ru

Компенсацию за использование личного авто можно учесть в базе по УСН

В пределах установленных лимитов компенсацию за использование в работе личного авто сотрудника можно включить в УСН-расходы.

Минфин напомнил, что лимиты такой компенсации установлены правительством и зависят от рабочего объёма двигателя транспортного средства сотрудника.

Так, для легковых автомобилей с объёмом двигателя до 2 000 кубических см предусмотрено 1 200 рублей ежемесячно, а для автомобилей с большим объёмом ежемесячный лимит составляет 1 500 рублей. Для мотоциклов максимальная сумма компенсации, которую можно учесть в расходах, составляет 600 рублей.

При этом в указанные в лимитах суммы не входит возмещение затрат, которые возникают в процессе использования автомобиля.

Ранее сообщалось , что такие компенсации не облагаются алиментами.

Последние новости

Консультант Плюс

Бесплатный доступ на 3 дня Получить

Получить бесплатный доступ

на 3 дня

Спасибо за ваше обращение!

14.11.2022 — 24.11.2022

Курс повышения квалификации

15.11.2022 — 16.11.2022

Подписаться на рассылку

Поздравляем! Вы успешно подписались на рассылку

У вас уже есть обслуживаемая система КонсультантПлюс?

Получите полный доступ к КонсультантПлюс бесплатно!

Вы переходите в систему КонсультантПлюс

- Прайс-лист 1С

- Купить Консультант Плюс

- Купить 1С

- Записаться на семинар

- Большой тест-драйв

- Калькуляторы

- Производственный календарь

- Путеводители

- Удаленная поддержка

- Приложение Информер

- Помощь Информер

- Тесты

- Вакансии

- Контакты

- О нас

- Политика конфиденциальности

- Новости законодательства

ежедневно, c 9:00 до 19:00

127083, г. Москва, ул. Мишина, д. 56

Согласие на обработку персональных данных

Физическое лицо, ставя галочку напротив текста «Я даю согласие на обработку персональных данных» и/или нажимая на кнопку отправки заполненной формы на интернет-сайтах — https://www.4dk.ru/, https://4dk-consultant.ru, https://4dk-reg.ru, https://meprofi.ru, https://cpk4dk.ru (далее — Сайты), обязуется принять настоящее Согласие на обработку персональных данных (далее — Согласие).

Действуя свободно, своей волей и в своем интересе, а также подтверждая свою дееспособность, физическое лицо дает свое согласие ООО «ЧТО ДЕЛАТЬ КОНСАЛТ», местонахождение: 127083, г. Москва, ул. Мишина, д.56, ЭТАЖ 3, КОМ. 307, ОГРН 5137746191941, ИНН 7714923575 (далее — Оператор), на обработку своих персональных данных со следующими условиями:

1. Согласие дается на обработку персональных данных, с использованием средств автоматизации.

2. Согласие дается на обработку следующих персональных данных:

- • фамилия, имя, отчество;

- • место работы и занимаемая должность;

- • адрес электронной почты;

- • номера контактных телефонов

3. Оператор осуществляет обработку полученной от Пользователей информации в целях оказания услуг в соответствии с уставной деятельность, в том числе предоставления Пользователю доступа к персонализированным ресурсам Сайтов; связи с Пользователем, путем направления уведомлений, запросов и информации, касающихся оказываемых услуг, исполнения соглашений и договоров; обработки запросов и заявок от Пользователя, а также проверки, исследования и анализа данных, позволяющих поддерживать и улучшать сервисы Оператора.

4. Основанием для обработки персональных данных является: статья 24 Конституции Российской Федерации; устав Оператора; настоящее согласие на обработку персональных данных.

5. В ходе работы с персональными данными будут совершены следующие действия: сбор, запись, систематизация, накопление, передачу (распространение, предоставление, доступ), хранение, уточнение (обновление, изменение), извлечение, использование, блокирование, удаление, уничтожение.

Пользователь дает свое согласие на передачу своих персональных данных при условии обеспечения в отношении передаваемых данных целей использования, предусмотренных п.3, следующим лицам, являющимся партнерами Оператора:

- ООО «ЧТО ДЕЛАТЬ СИСТЕМА»

Местонахождение: 127083, г. Москва, вн.тер.г. муниципальный округ Савеловский, ул. Мишина д.56. Этаж/комн 6/617

ИНН 7714469778; ОГРН 1217700112080. - ООО «ЧТО ДЕЛАТЬ»

Местонахождение: 127083 г. Москва, ул. Мишина д.56, комната 306

ИНН 7714378062; ОГРН 1167746252728. - ООО «ЧТО ДЕЛАТЬ АУДИТ»

Местонахождение: 127083 г. Москва ул. Мишина д.56, этаж 5, комната 509

ИНН 7714948185; ОГРН 5147746225798. - ООО «ЧТО ДЕЛАТЬ КВАЛИФИКАЦИЯ»

Местонахождение: 127083, г. Москва, ул. Мишина, д.56

ИНН 7714349600; ОГРН 1157746706523. - ООО «ЧДВ»

Местонахождение: 127083, г. Москва, ул. Мишина, д. 56, этаж 6, ком.609

ИНН 7714988300; ОГРН 1177746359889. - ООО «СЕРВИС СОФТ»

Местонахождение: 430030, Республика Мордовия, город Саранск, ул. Васенко, д.13,этаж 4, помещение 7

ИНН 1327032250/ОГРН 1181326002527. - ООО «ЧТО ДЕЛАТЬ РЕШЕНИЕ»

Местонахождение: 127083, г. Москва, ул. Мишина, д.56, офис 308

ИНН 7714986720 / ОГРН 1177746340617.

6. Согласие на обработку персональных данных может быть отозвано субъектом персональных данных. В случае отзыва субъектом персональных данных согласия на обработку персональных данных оператор вправе продолжить обработку персональных данных без согласия субъекта персональных данных при наличии оснований, указанных в пунктах 2 — 11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона 152-ФЗ.

7. Согласие действует все время до отзыва субъектом согласия на обработку персональных данных.

Источник: www.4dk.ru