![]()

В ЦЕНТРЕ ВНИМАНИЯ

Аскерова Р. В.

практикующий юрист

Зачет или возврат налогов:

новые формы

Сумма излишне уплаченного налога подлежит возврату в течение одного месяца по письменному заявлению, поданному в электронной форме с использованием усиленной квалифицированной электронной подписи. Начиная с 12.04.2015 действуют новые формы заявлений. Порядок зачета или возврата сумм излишне уплаченного налога установлен ст. 78 НК РФ.

В общем случае зачет или возврат суммы излишне уплаченного налога производится налоговым органом по месту учета налогоплательщика без начисления процентов на эту сумму (если возврат осуществлен в установленный срок) (п. 2 ст. 78 НК РФ). О факте излишней уплаты налога налогоплательщик должен быть извещен налоговым органом в течение 10 рабочих дней со дня обнаружения такого факта (п.

6 ст. 6.1, п. 3 ст. 78 НК РФ).

ПЕРВОИСТОЧНИК Налогоплательщик имеет право на своевременный зачет или возврат сумм излишне уплаченных налогов, сборов, пени, штрафов. В свою очередь, в обязанности налоговых органов входит осуществление мероприятий по возврату и зачету указанных сумм налогоплательщику (плательщику сбора, налоговому агенту). Подпункт 5 п. 1, п. 3 ст. 21, пп. 7 п. 1 ст.

32 НК РФ.

ВАЖНО В РАБОТЕ С 01.07.2015 заявление о зачете (возврате) можно будет представить через личный кабинет налогоплательщика.

- форма заявления о возврате суммы излишне уплаченного (взысканного) налога (сбора, пени, штрафа) – приложение № 8 к названному приказу;

- форма заявления о зачете суммы излишне уплаченного (взысканного) налога (сбора, пени, штрафа) – приложение № 9 к названному приказу.

До указанной даты подобного рода заявление подавалось в произвольной форме.

Скачать: Заявление о возврате налога

Скачать: Заявление о зачете налога

Правила зачета или возврата излишне уплаченных сумм налога применяются также в отношении авансовых платежей, сборов, пеней и штрафов и распространяются:

- на налоговых агентов (п. 2 ст. 24, п. 14 ст. 78 НК РФ);

- на плательщиков сборов (п. 14 ст. 78 НК РФ);

- на ответственного участника консолидированной группы налогоплательщиков (в части суммы налога на прибыль организаций) (п. 3 ст. 25.1, пп. 7 п. 2 ст. 25.5, абз. 3 п. 9, п. 14 ст. 78 НК РФ).

ОТ РЕДАКЦИИ

Положения ст. 78 НК РФ определяют момент, с которого подлежит исчислению трехлетний срок на обращение налогоплательщика за возвратом переплаты в налоговый орган.

Оговорка «если иное не предусмотрено законодательством РФ о налогах и сборах» означает, что законодательством могут быть установлены иные сроки представления заявления либо иная «точка отсчета», т. е. момента, с которого начинает исчисляться трехлетний срок.

Например, возврат (зачет) суммы транспортного налога, излишняя уплата которого произошла в связи с перерасчетом, осуществляется за период такого перерасчета (п. 3 ст. 363 НК РФ).

Соответственно, заявление о зачете (возврате) транспортного налога в этом случае может быть подано в течение 3 лет со дня такого перерасчета.

Зачет (возврат) страховых взносов

У плательщиков страховых взносов также есть право на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных страховых взносов, пеней и штрафов (п. 3 ч. 1 ст. 28 Закона № 212-ФЗ). Если плательщик страховых взносов перечислил на счета внебюджетных фондов суммы страховых взносов, превышающие исчисленные по расчету, или излишне уплатил сумму пеней и штрафов, то органы контроля уплаты страховых взносов по месту учета плательщика страховых взносов могут:

- вернуть излишне уплаченную сумму;

- зачесть ее в счет предстоящих платежей по страховым взносам;

- зачесть ее в счет погашения задолженности по пеням и штрафам по страховым взносам.

В ч. 3 ст. 26 Закона № 212-ФЗ установлена обязанность органов контроля уплаты страховых взносов в течение 10 рабочих дней со дня обнаружения факта излишней уплаты взносов и суммы излишне уплаченных взносов сообщать об этом плательщику страховых взносов в письменной форме или в форме электронного документа.

При обнаружении факта, свидетельствующего о возможной излишней уплате страховых взносов, проводится совместная сверка расчетов по страховым взносам. Она может быть проведена как по предложению органа контроля уплаты страховых взносов, так и по инициативе плательщика. Результаты такой сверки оформляются актами 21-ПФР (форма утв. приказом Минтруда России от 04.12.2013 № 712н) и 21-ФСС РФ (форма утв. приказом ФСС России от 17.02.2015 № 49).

С 2015 года применяются новые формы заявления о зачете сумм излишне уплаченных страховых взносов, пеней и штрафов в ФСС РФ (форма 22-ФСС РФ) и заявления о возврате сумм излишне уплаченных страховых взносов, пеней и штрафов в ФСС РФ (форма 23-ФСС РФ), утв. приказом Фонда от 17.02.2015 № 49.

Скачать: Заявление о возврате взносов

Скачать: Заявление о зачете взносов

ВАЖНО В РАБОТЕ

С 01.01.2015 заявление о зачете (возврате) суммы излишне уплаченных (взысканных) страховых взносов в органы контроля можно подать не только в письменной форме, но и в форме электронного документа.

Еще одна обязанность установлена для органа контроля уплаты страховых взносов ч. 16 ст. 26 Закона № 212-ФЗ, согласно которой он обязан сообщить в письменной форме или в форме электронного документа плательщику страховых взносов о принятом решении о возврате сумм излишне уплаченных страховых взносов в течение 5 дней со дня его принятия. Если решение о возврате не принято, то плательщику в те же сроки направляется письменный отказ в осуществлении возврата. Решение о возврате (отказе) излишне уплаченных сумм передается руководителю организации, физическому лицу, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения. Решение может быть направлено по почте заказным письмом, которое считается полученным по истечении 6 дней со дня направления.

ОТ РЕДАКЦИИ

При осуществлении зачета переплаты в счет предстоящих платежей обязанность по уплате страховых взносов считается исполненной плательщиком только со дня вынесения Фондом решения о зачете. Решение о зачете суммы излишне уплаченных страховых взносов в счет предстоящих платежей плательщика страховых взносов принимается органом контроля уплаты страховых взносов в течение 10 дней со дня обнаружения им факта излишней уплаты страховых взносов, или со дня получения заявления плательщика страховых взносов, или со дня подписания органом контроля уплаты страховых взносов и этим плательщиком страховых взносов акта совместной сверки уплаченных им страховых взносов, если такая совместная сверка проводилась. Следовательно, ИП может уменьшить размер налога, уплачиваемого в связи с применением упрощенной системы налогообложения, на сумму переплаты страховых взносов только в том налоговом (отчетном) периоде, в котором было принято решение налогового органа о зачете переплаты в счет предстоящих платежей (письмо Минфина РФ от 20.02.2015 № 03-11-11/8413).

Источник: buhpressa.ru

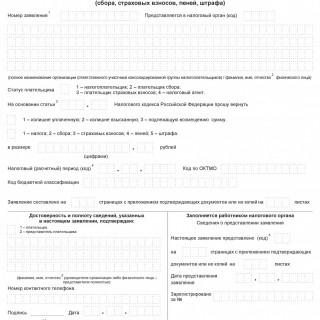

Заявление о возврате суммы излишне уплаченного налога

Заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа), код формы по КНД 1150058.

Для возврата переплаты по налогам и страховым взносам подается заявление в налоговую инспекцию, в заявлении о возврате указывается причину возникновения суммы к возврату, ее размер, данные о получателе средств и реквизиты для перечисления денежных средств.

Заявление подается отдельно по каждому виду и периоду платежа, по которому возникла переплата. Если организация состоит на учете в нескольких инспекциях, заявление предоставляется в ту инспекцию, в которой возникла переплата.

Порядок заполнения заявления для возврата налогов

Заявление о возврате переплаты по налогу (пеням, штрафу) заполняется следующим образом:

- В поле «КПП» указывается код, присвоенный в налоговом органе, в который подается заявление.

- В поле «Номер заявления» отражается порядковый номер заявления текущего года.

- В поле «Статус плательщика» устанавливается соответствующая цифра:

- 1 — налогоплательщик;

- 4 — налоговый агент.

- 78 — возврат излишне уплаченного налога (пеней, штрафа);

- 176 — возврат НДС;

- 203 — возврат акциза.

- 1 — излишняя уплата;

- 3 — возмещение НДС, акциза.

- 1 — налог;

- 4 — пени;

- 5 — штраф.

- Поле заполняется в следующем формате:

- первые два знака — налоговый (расчетный) период:

- МС — месяц; КВ — квартал; ПЛ — полугодие; ГД — год (для случаев уплаты налога (пеней, штрафов) либо представления декларации (расчета) один раз в год);

- следующие два знака после точки — порядковый номер периода:

- 01 — 12 — если выбран «МС»; 01 — 04 — если выбран «КВ»; 01 — 02 — если выбран «ПЛ»; 00 — если выбран «ГД»;

- последние четыре знака — год.

- 01 — расчетный счет;

- 07 — счет по вкладам (депозитам);

- 09 — корреспондентский счет;

- 13 — корреспондентский субсчет.

Порядок заполнения заявление для возврата страховых взносов

Заявление о возврате переплаты по страховым взносам (пеням, штрафу) заполняется следующим образом:

- В поле «КПП» отражается код, присвоенный в налоговом органе, в который подаете заявление.

- В поле «Номер заявления» отражается порядковый номер заявления текущего года.

- В поле «Статус плательщика» ставится код «3» — плательщик страховых взносов.

- В поле «На основании статьи» указывается статья Налогового кодекса РФ, на основании которой осуществляется возврат: «78» (возврат излишне уплаченных страховых взносов, пеней, штрафа).

- Далее указывается причинf переплаты: «1» (излишняя уплата).

- Также приводится вид платежа, по которому у вас возникла переплата:

- 3 — страховые взносы;

- 4 — пени;

- 5 — штраф.

- 01 — расчетный счет;

- 07 — счет по вкладам (депозитам);

- 09 — корреспондентский счет;

- 13 — корреспондентский субсчет.

Далее заявление на возврат подается непосредственно в налоговую инспекцию лично, по почте или используя систему электронного обмена документами. Порядок применения формы заявления для возврата НДФЛ.

Источник: blanker.ru