Что меняется

- 1 января 2023 года утрачивает силу норма, согласно которой датой получения дохода в виде оплаты труда признается последний день месяца, за который начислен данный доход. С 2023 года датой получения дохода в виде оплаты труда будет считаться фактический день выплаты такого дохода (перечисления на счёт, указанный работником).

- Кроме того, с той же даты меняются правила уплаты НДФЛ. А именно: суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца следует перечислять не позднее 28-го числа текущего месяца.

Что это значит

Допустим, работнику выплатили декабрьскую зарплату (т. е., один налоговый период) в январе следующего календарного года (другой налоговый период). Его доход, соответственно, относится к тому самому другому налоговому периоду.

А уплатить НДФЛ, исчисленный и удержанный за период 1-22 января будет нужно не позднее 28 января 2023 года. НДФЛ за период 23-31 декабря уплачивается не позднее последнего рабочего дня календарного года.

Видеоинструкция по расчету 6-НДФЛ за полугодие

Итак, сотрудник получил декабрьскую зарплату и оплату отпуска за январь 10 января. Этот доход уже относится к налоговому периоду 2023 года. И НДФЛ с этого дохода нужно перечислить в бюджет не позднее 30 января 2023 года (т. к. 28 января 2023 года – суббота).

Как отразить доходы

- в разделах 1 и 2 расчета 6-НДФЛ за 1-й квартал 2023 года;

- в справках о доходах и суммах налога физического лица за 2023 год.

Но эти доходы НЕ отражаются в расчёте 6-НДФЛ за 2022 год!

Этот порядок важно учитывать и в случаях, если зарплата за месяц выплачивается в разные отчётные кварталы.

Пример

Сотрудник был принят на работу 1 марта 2023 года. Его зарплата – 200 000 рублей в месяц. У сотрудника есть ребенок 8 лет. Зарплата за первую половину марта 2023 года (100 000 рублей) выплачивается 17.03.2023 года (в 1 квартале) и в справке о доходах и суммах налога физлица за 2023 год указывается месяц «03», а за вторую половину марта (100 000 руб.) выплачивается 03.04.2023 года (во 2 квартале) и в той же справке указывается месяц «04».

При этом стандартный налоговый вычет на ребёнка в размере 1 400 рублей предоставляется работнику за март и за апрель 2023 года соответственно.

- за первую половину марта 2023 года – не позднее 28 марта 2023 года;

- за вторую половину марта – не позднее 28 апреля 2023.

- зарплата за первую половину марта 2023 года, выплаченная 17.03.2023, и НДФЛ с неё, отражается в разделах 1 и 2 расчета 6-НДФЛ за I квартал 2023 года;

- зарплата за вторую половину марта 2023 года, выплаченная 03.04.2023, и НДФЛ с неё, отражается в разделах 1 и 2 расчета 6-НДФЛ за полугодие 2023 года.

Сдавайте через «Такском» электронную отчётность в ФНС, ФСС, ПФР, Росстат и другие госорганы.

✔ Удалённое подключение.

✔ Простой и удобный интерфейс.

✔ Техподдержка 24/7.

✔ Управление «всё в одном» – контроль обмена со всеми госорганами в одном интерфейсе.

✔ Сверка с бюджетом и с контрагентами – бесплатно во всех тарифах.

✔ Социальный электронный документооборот с ФСС (СЭДО).

✔ Умный календарь бухгалтера и другие сервисы для комфортной работы.

6-НДФЛ: правила расчета и заполнения за 2 квартал 2023 г. Исправление ошибок прошлых периодов

*Актуальные формы появятся в сервисах для отчётности к нужному отчётному периоду.

Источник: taxcom.ru

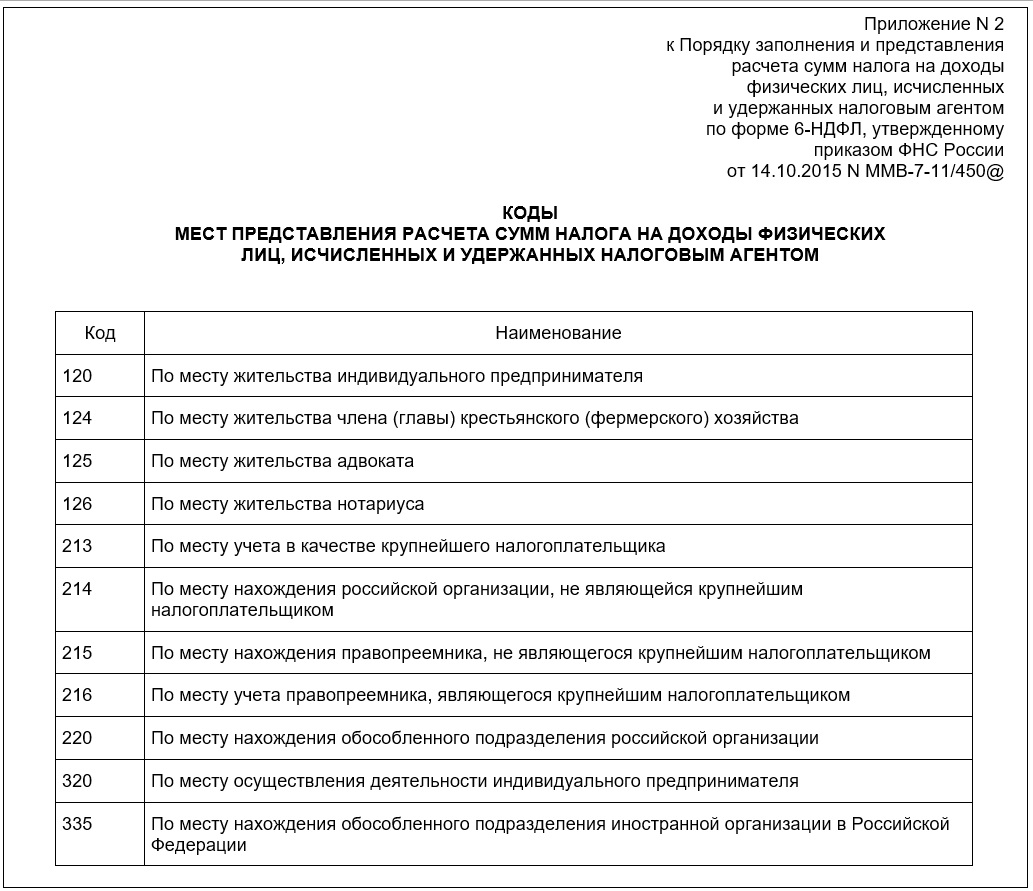

Какой документ сдавать и куда: отчет 6 НДФЛ

Отчет 6 НДФЛ — это документ, который сотрудники организаций сдадут налоговой инспекции, представляя данные о доходах и удержаниях по налогу на доходы физических лиц за отчетный год. В этой статье мы расскажем вам, какой документ сдавать и куда, чтобы избежать штрафов и проблем с налоговой.

Для сдачи отчета 6 НДФЛ вам понадобится специальная форма, которую можно скачать бесплатно с официального сайта налоговой инспекции. Форму необходимо заполнить в соответствии с инструкцией, указанной на сайте, чтобы исключить ошибки в данных и недостоверную информацию.

Кто обязан сдавать отчет 6 НДФЛ? В первую очередь, это касается организаций, у которых есть работники, имеющие доходы, облагаемые налогом на доходы физических лиц. В такой ситуации организация должна представлять отчет 6 НДФЛ не только налоговой инспекции, но и ежеквартально за периоды, включая первое полугодие текущего года.

Налоговая декларация 6 НДФЛ: Основные моменты

Когда сдавать налоговую декларацию? Актуальные сроки заполнения и представления декларации определяются новым порядком и числе кварталов в отчетном году.

Способы заполнения налоговой декларации могут иметь свои особенности, в том числе и сроки сдачи. Для заполнения декларации предусмотрены несколько способов – в бумажном или электронном виде. Важно знать, в какой форме и куда сдавать данные.

Отчетный год и сроки заполнения

- Для отчетного периода до 2023 года организация должна заполнить налоговую декларацию 6 НДФЛ ежеквартально в установленные сроки.

- С 2023 года у организаций, осуществляющих выплаты физическим лицам, возникает обязанность сдавать налоговую декларацию 6 НДФЛ один раз в год.

Способы заполнения и сдачи декларации

- Налоговую декларацию 6 НДФЛ можно заполнить как в бумажном, так и в электронном виде.

- При заполнении в бумажном виде необходимо правильно оформить каждый лист декларации и представить его в налоговую инспекцию.

- При заполнении в электронном виде налоговую декларацию 6 НДФЛ нужно заполнить и подать налоговую декларацию через онлайн-сервисы или программы электронной отчетности.

Особенности заполнения декларации

- Форма 6 НДФЛ включает важные разделы, которые должен заполнить бухгалтер организации. На данный момент действует новый порядок заполнения формы.

- При заполнении налоговой декларации необходимо учитывать различные ситуации и правила заполнения, включая ответы на возникающие вопросы.

- Нулевую декларацию можно скачать в формате PDF на официальном сайте Федеральной налоговой службы и заполнить в соответствии с инструкцией.

Корректное заполнение и своевременная сдача налоговой декларации 6 НДФЛ важны для каждой организации. Следуя пошаговой инструкции и правилам заполнения, вы сможете успешно представить отчет в налоговую инспекцию.

Если возникают вопросы или сложности по заполнению декларации, рекомендуется обратиться к профессиональному бухгалтеру или адвокату, специализирующемуся в данной области.

Порядок заполнения декларации 6 НДФЛ

Для правильного заполнения и сдачи декларации 6 НДФЛ необходимо следовать определенной инструкции. В год сдачи отчета за 2023 год форма отчета была изменена, поэтому перед заполнением необходимо проверить актуальную инструкцию.

Какой документ подавать и куда

Декларацию 6 НДФЛ за год должен сдавать работник в налоговую инспекцию. Для скачивания формы отчета может быть использовано несколько способов: с сайта ФНС, через личный кабинет налогоплательщика или получена у работодателя.

Заполнение декларации

Декларацию 6 НДФЛ необходимо заполнять в соответствии с правилами и инструкцией. В форме отчета есть различные разделы, которые требуется корректно заполнить:

- Расчеты по заработной плате и другим выплатам.

- Сведения о доходах, полученных от агентами.

- Сведения о доходах из-за предоставления имущества в аренду.

- Сведения о расчетах с адвокатом.

- Сведения о доходах по договорам возмездного оказания услуг.

Следует также обратить внимание на важные нюансы, такие как правила заполнения нулевой декларации и порядок корректировки заполнения в случае наличия ошибок.

Сроки сдачи декларации

Декларация 6 НДФЛ должна быть представлена в налоговую инспекцию не позднее установленных сроков. Для физических лиц-налогоплательщиков сумма налога в размере 1 миллион рублей и более должна быть уплачена в течение 6 месяцев после окончания отчетного периода (квартал, полугодие, год).

В случае с нулевой декларацией, она должна быть представлена в налоговую инспекцию не позднее срока, установленного для сдачи обычной декларации 6 НДФЛ.

Дополнительная информация и консультации

Пошаговая инструкция по заполнению декларации 6 НДФЛ доступна на сайте ФНС. Также, для организаций проводятся вебинары, где можно получить ответы на различные вопросы относительно заполнения формы отчета.

Некоторые организации предоставляют консультацию и помощь в заполнении декларации 6 НДФЛ бухгалтерам и работникам бухгалтерии. Также, в случае возникновения сложностей или вопросов, всегда можно обратиться в налоговую инспекцию для получения консультации.

Необходимо помнить, что заполненный и подписанный лист декларации 6 НДФЛ должен быть представлен в налоговую инспекцию до установленного срока.

Куда сдавать заполненную декларацию 6 НДФЛ?

После того, как вы заполнили бланк декларации 6 НДФЛ и у вас есть вопросы, вы можете обратиться за помощью к адвокату или консультанту по налогам. Они смогут проверить ваш расчет, помочь заполнить отчет правильно и объяснить актуальные правила.

Подавать декларацию можно в налоговую организацию или налоговый орган. В зависимости от вашей ситуации, вы можете выбрать разные способы сдачи документов.

Сдача декларации через налоговую организацию

Если вы хотите доверить заполнение и сдачу декларации профессионалам, вы можете обратиться в специальные организации или к агентам, которые занимаются этим видом услуг. Они помогут вам правильно заполнить декларацию 6 НДФЛ, а затем передадут ее в налоговую инспекцию.

Сдача декларации самостоятельно

Если вы хотите заполнить декларацию самостоятельно, вам необходимо скачать бланк декларации 6 НДФЛ на официальном сайте налоговой службы. Правила заполнения и сдачи формы указаны в инструкции, которая также доступна для скачивания.

После заполнения декларации необходимо представить ее в налоговую инспекцию вашего региона. Для этого вы можете лично обратиться в налоговый орган или отправить декларацию почтой с уведомлением о вручении.

Когда подавать декларацию 6 НДФЛ? Заполненную декларацию нужно сдать в течение года, следующего за отчетным. Если вы сдаете декларацию по итогам 2023 года, то срок подачи декларации — до 30 апреля 2023 года.

| 1 квартал | до 30 апреля |

| 2 квартал | до 31 июля |

| 3 квартал | до 31 октября |

| 4 квартал | до 31 января следующего года |

Если у вас нет доходов по данному виду налога за год, то вы можете подать нулевую декларацию. Нулевая декларация — это документ, подтверждающий отсутствие доходов, подлежащих обложению НДФЛ.

Бланки для заполнения нулевой декларации также можно скачать на официальном сайте налоговой службы. В нулевой декларации необходимо указать данные о себе и отсутствии доходов за отчетный период.

Не забудьте, что правильное заполнение и своевременная сдача декларации являются важными процедурами и имеют юридическую силу. Нарушение этих требований может повлечь за собой штрафные санкции.

Сроки сдачи декларации 6 НДФЛ

Декларацию 6 НДФЛ необходимо сдать в налоговую службу ежегодно. Форму декларации можно скачать на официальном сайте налоговой службы или получить в территориальном налоговом органе.

Сроки сдачи декларации зависят от вида организации, которая ее сдает. Организации, относящиеся к бюджетной сфере, должны представить декларацию до 1 марта следующего года.

Самостоятельные предприниматели (СП), осуществляющие деятельность на упрощенной системе налогообложения, также должны заполнять и сдавать декларацию 6 НДФЛ. Однако, индивидуальный предприниматель должен заполнить и сдать декларацию 6 НДФЛ не позднее 1 апреля следующего года.

В случае если организация является налоговым агентом, она должна представить декларацию 6 НДФЛ за сотрудников до 1 апреля следующего года.

Если в организации имеется большое количество работников и заполнение деклараций вручную займет слишком много времени, можно воспользоваться электронным способом заполнения и сдачи декларации, либо обратиться за помощью к специалистам, которые помогут оформить декларацию правильно и в срок.

Ответственность за непредставление декларации 6 НДФЛ

Подробная информация о способах и сроках сдачи отчета 6 НДФЛ предоставляется налоговыми органами. Обычно декларация сдается ежегодно, в течение трех месяцев после окончания отчетного периода. При этом, для бюджетных организаций и агентов, выплачивающих доходы физическим лицам, отчетность может быть ежеквартальной.

Организация, выплачивающая доходы, обязана заполнять форму 6 НДФЛ, а также представлять ее налоговой инспекции. Форма заполняется в виде электронного или бумажного бланка. Важно заполнять отчет правильно, чтобы избежать ошибок и проблем.

Способы заполнения отчета 6 НДФЛ

Для заполнения декларации 6 НДФЛ можно воспользоваться различными способами:

| 1. Вручную | – | заполнять бланк отчета самостоятельно вручную. |

| 2. В электронном виде | – | заполнять отчет с помощью специальной программы или онлайн-сервиса. |

| 3. Нулевая отчетность | – | заполнять отчет 6 НДФЛ в случае отсутствия полученных доходов за отчетный период. |

Надо ли заполнять нулевую декларацию 6 НДФЛ

Нулевую декларацию 6 НДФЛ нужно заполнять в случае, если за отчетный период отсутствуют полученные доходы, подлежащие налогообложению. Это необходимо для передачи информации налоговым органам о необходимости освобождения от уплаты налога. Нулевую декларацию можно заполнить бесплатно и внести ее в налоговую инспекцию.

Нулевую декларацию следует заполнять в соответствии с правилами и сроками, установленными налоговыми органами. Пошаговая инструкция по заполнению нулевой декларации может быть скачана с официального сайта налоговой службы. Также можно обратиться за помощью и справками в налоговую инспекцию или воспользоваться видео-инструкцией по заполнению формы 6 НДФЛ.

Для организаций важно ознакомиться с актуальными правилами заполнения и сроками представления отчетов 6 НДФЛ. В случае ошибок или неправильного заполнения декларации могут возникнуть проблемы с налоговой инспекцией и уплатой налогов. Поэтому важно следить за актуальной информацией и всегда проверять правильность заполнения отчетов 6 НДФЛ.

Консультация юриста бесплатно

Какой документ требуется сдавать в отчетности по 6 НДФЛ?

Для отчетности по 6 НДФЛ требуется сдавать форму 6-НДФЛ. Этот документ представляет из себя декларацию о доходах физического лица за отчетный период.

Какие сроки сдачи формы 6-НДФЛ установлены для бюджетной организации?

Для бюджетной организации срок сдачи формы 6-НДФЛ установлен в соответствии с налоговым законодательством. Обычно срок сдачи составляет 30 апреля текущего года.

Куда нужно сдавать форму 6-НДФЛ?

Форму 6-НДФЛ нужно сдавать в налоговый орган по месту вашей регистрации. Это может быть налоговая инспекция или отделение Федеральной налоговой службы.

Можно ли сдать форму 6-НДФЛ электронно?

Да, можно сдать форму 6-НДФЛ электронно. Для этого необходимо воспользоваться электронной системой налогового учета и отчетности (ЭСНУ). Чтобы сдать отчет с использованием ЭСНУ, необходимо иметь электронную подпись и зарегистрироваться в системе.

Источник: telefony-doveriya.ru

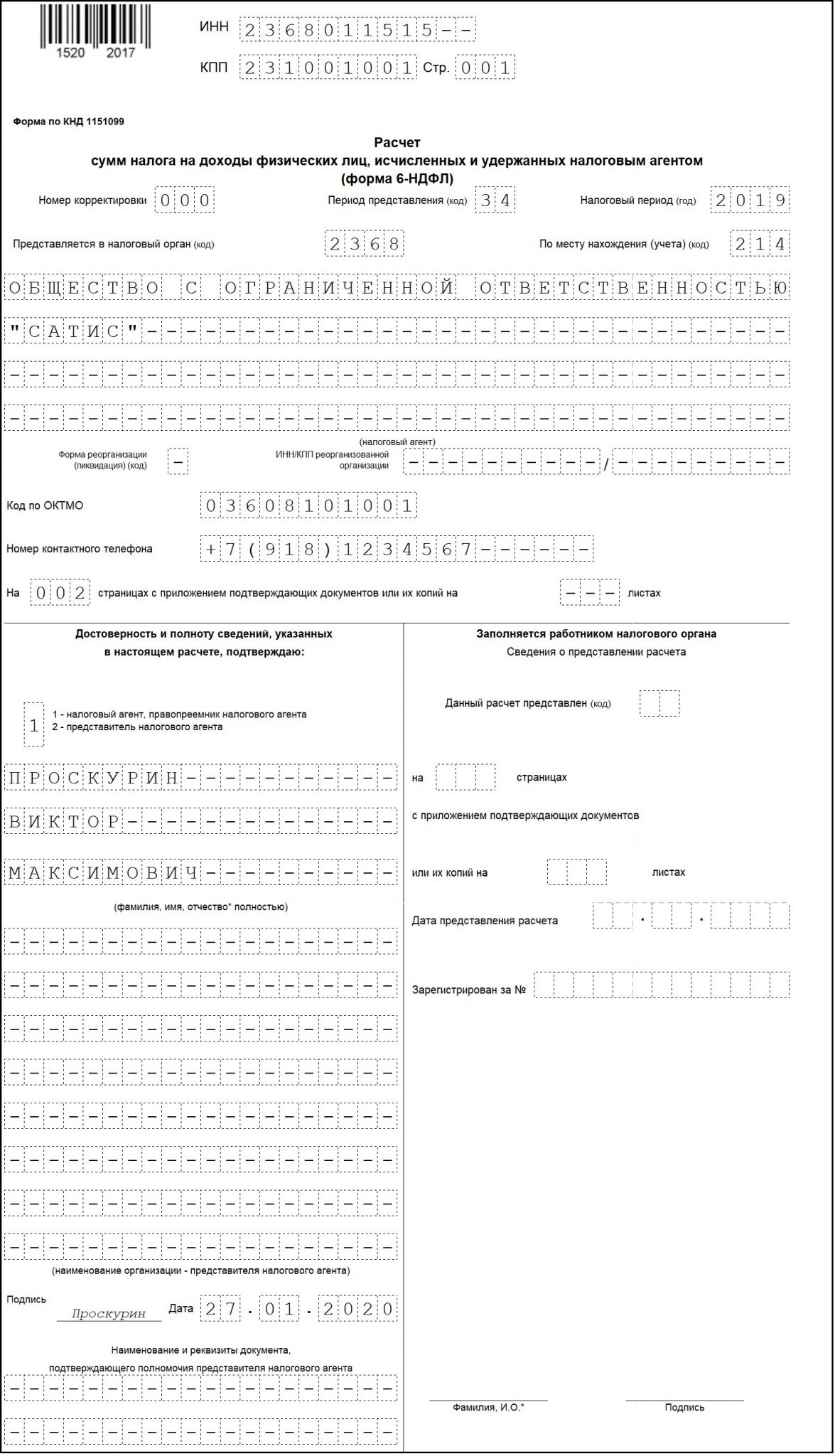

6-НДФЛ за 2019 год: бланк и образец

6-НДФЛ — обязательный отчет для всех работодателей. Из него налоговики получают информацию о суммах и сроках удержания, а также перечисления в бюджет подоходного налога. Рассмотрим, в какой срок и по какой форме нужно сдать 6-НДФЛ за 2019 год.

Для чего нужен 6-НДФЛ

ИП и организации, выплачивающие вознаграждения своим сотрудникам, обязаны рассчитать, удержать и перечислить в бюджет подоходный налог. Для контроля за своевременностью и правильностью исчисления, удержания и уплаты НДФЛ налоговики разработали 2 отчета: 2-НДФЛ и 6-НДФЛ.

- Периодичностью представления.

- Отсутствием персонификации.

Когда, куда и как сдавать 6-НДФЛ

Рассмотрим представленную в схеме информацию более подробно.

Кто должен сдавать 6-НДФЛ?

- организации;

- ИП;

- адвокаты, нотариусы.

Срок сдачи 6-НДФЛ

- за 1 квартал, полугодие и 9 месяцев — не позже последнего числа месяца, следующего за отчетным периодом.

- за год — до 1 марта следующего года.

Форма 6-НДФЛ

- Титульного листа.

- Раздела 1.

- Раздела 2.

Бланк 6-НДФЛ 2019 Скачать

Способы сдачи 6-НДФЛ

- На бумаге.

- В электронной форме.

Куда сдается 6-НДФЛ

- организациями — по месту их учета;

- ИП — по месту регистрации;

- обособленными подразделениями — по месту учета каждого обособленного подразделения (ОП);

- крупнейшими налогоплательщиками и их ОП — по месту учета головной организации;

- ИП на ЕНВД и ПСН — по месту постановки на учет в качестве плательщика вмененки или патента.

Требования к заполнению 6-НДФЛ за 2019 год

- Сведения вносятся слева направо, начиная с первого знакоместа. В пустых клетках ставится прочерк.

- Реквизиты и суммовые показатели заполняются всегда, но если значение по суммовым показателям отсутствует — ставится «0».

- Нумерация страниц сквозная и начинается с титульного листа.

- При заполнении отчета нельзя использовать корректирующие и иные аналогичные средства.

- Каждую страницу нужно распечатать на отдельном листе, так как двусторонняя печать не допускается.

- Скреплять листы нужно так, чтобы не повредить бумагу, поэтому степлером пользоваться нельзя.

- Заполняя отчет от руки можно использовать чернила только черного, синего или фиолетового цветов.

- При заполнении на компьютере нужно использовать шрифт Courier New высотой 16 — 18 пунктов.

- Отчет заполняется отдельно по каждому ОКТМО.

Заполняем титульный лист

- ИНН и КПП.

- Номер корректировки.

- Период представления.

- Налоговый период.

- Представляется в налоговый орган.

- По месту нахождения учета.

- Налоговый агент.

Организации указывают краткое наименование, которое отражено в уставе. Если краткого нет — вносите полное. Физические лица-налоговые агенты указывают полностью свои ФИО, без сокращений.

- Код ОКТМО.

6-НДФЛ, как мы указывали выше, составляется отдельно по каждому коду ОКТМО и КПП. Это значит, что работодателю нужно сформировать такое количество расчетов, которое соответствует количеству ОКТМО/КПП.

- Номер контактного телефона.

В эту строку нужно внести актуальный номер телефона, по которому проверяющий инспектор сможет связаться с вами и уточнить возникшие у него вопросы.

- Достоверность и полноту сведений.

Если отчет сдает налоговый агент лично, то указывается значение «1», если его представитель — «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

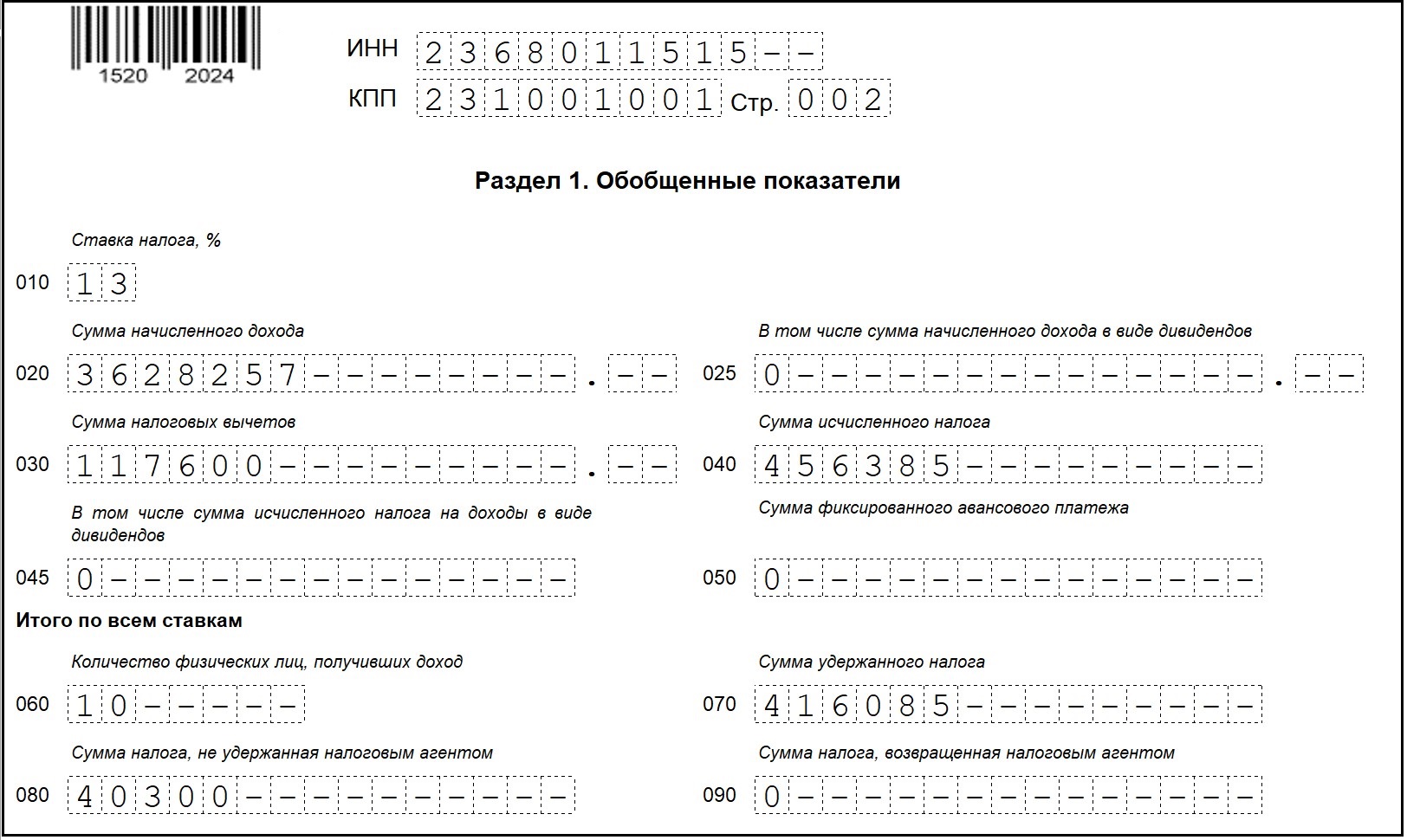

Заполняем Раздел 1

- Строка 020.

- Строка 025.

- Строка 030.

- Строка 040.

- Строка 045.

- Строка 050.

- Строка 060.

- Строка 070.

- Строка 080.

- Строка 090.

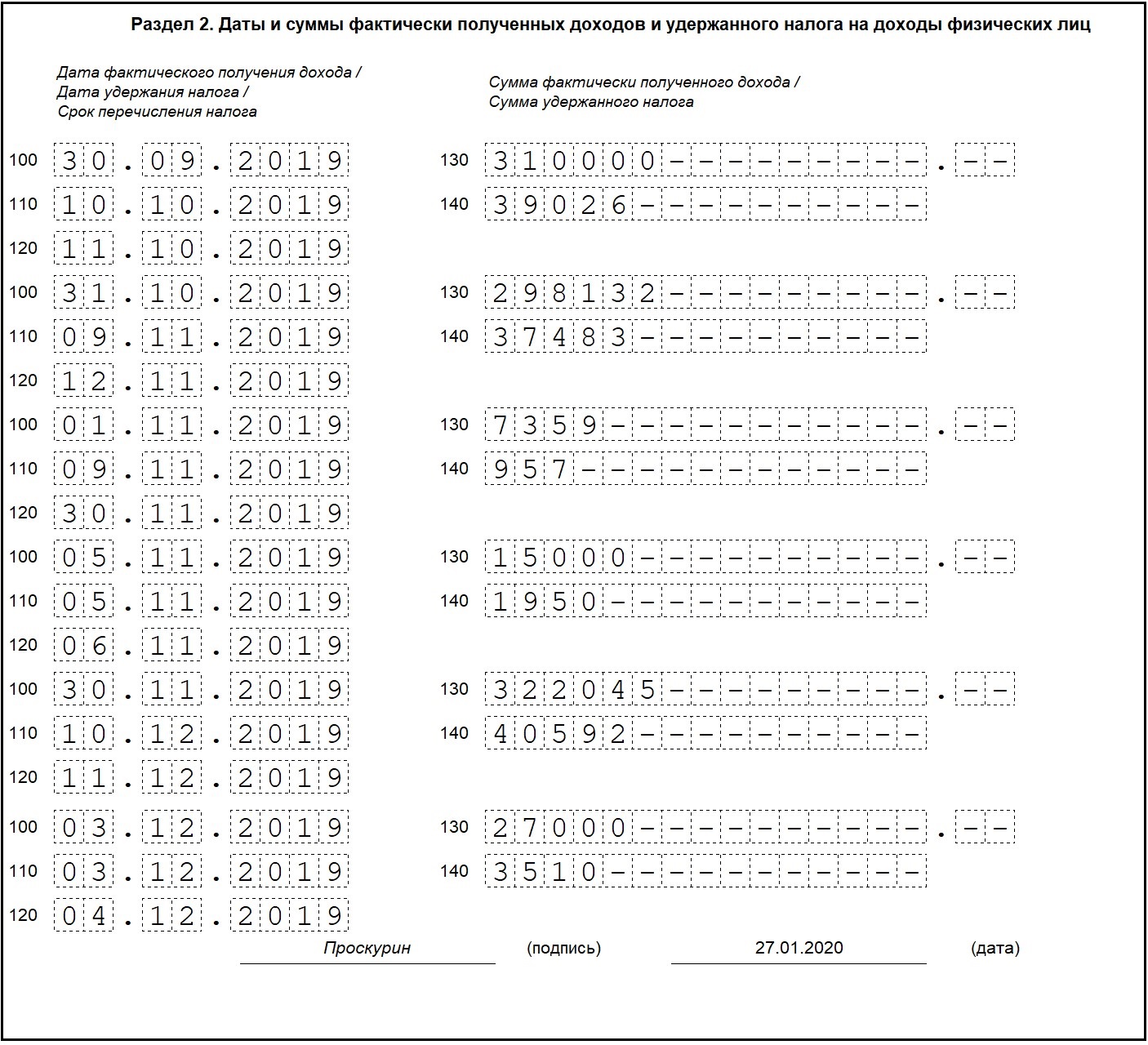

Заполняем Раздел 2

- Строка 100.

Датой получения зарплаты и ежемесячной премии является последний день месяца, за который она назначена, даже если он выпадает на выходной. При выплате премий за год, квартал или к определенному событию датой получения дохода считается день его выплаты (Письмо Минфина РФ от 23.10.2017 № 03-04-06/69115).

- Строка 110.

- Строка 120.

- Строка 130.

Строка 140.

Указываем общую сумму удержанного НДФЛ.

Образец 6-НДФЛ 2019 Скачать

Штрафы за 6-НДФЛ

- Пропущен срок сдачи отчета(п .1.2 ст. 126 НК РФ).

- Отчет представлен с ошибками (п. 1 ст. 126.1 НК РФ).

- Нарушен способ сдачи расчета (ст. 119.1 НК РФ).

Подводим итоги

- 6-НДФЛ за 2019 год нужно сдать не позднее 02.03.2020 года.

- Пропуск срока сдачи расчета грозит работодателю штрафом в размере 1 000 руб. и возможной блокировкой счета.

- Если в 4 квартале 2019 года доходы сотрудникам не выплачивались, 6-НДФЛ за 2019 год придется сдать, так как он заполняется нарастающим итогом с начала года.

Источник: blogkadrovika.livejournal.com