Расходы должны соответствовать требованиям п. 1 ст. 252 НК РФ, т. е. быть:

- обоснованными (под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме);

- подтвержденными оправдательными документами;

- произведенными для деятельности, направленной на получение дохода.

Отдельные виды расходов должны признаваться в порядке, предусмотренном для исчисления налога на прибыль. Например, это касается рекламных расходов, процентов по долговым обязательствам и т.п.

Настройка учета Упрощенной системы налогообложения (УСН)

Сведения о действующей ставке налога УСН отражаются в блоке Настройка учета УСН учетной политики организации. При нажатии на пиктограмму (?) доступна подсказка – обоснование применяемой ставки налога УСН.

Начисление УСН — проводки в 1С 8.3 Бухгалтерия

Проверка превышения лимита доходов с учетом коэффициента-дефлятора и (или) средней численности работников выполняется в рамках регламентной операции Расчет налога УСН процедуры Закрытие месяца. Если один или оба показателя превышены, в блоке Настройка учета УСН учетной политики организации создается новая запись с указанием повышенной ставки налога с первого числа соответствующего квартала.

Рисунок 1 — Блок настройка учета УСН

Рисунок 2 — Настройки учета УСН доходы

В подсказке, доступной при нажатии на пиктограмму (?), появляется запись о применении повышенной ставки налога, в системе не поддерживается смена режима налогообложения при превышении лимитов.

В случае перехода с объекта налогообложения Доходы на объект налогообложения Доходы минус расходы необходимо учитывать, что при расчете налоговой базы не будут учтены расходы, относящиеся к налоговым периодам, в которых применялся объект налогообложения Доходы (п. 4 ст. 346.17 НК РФ).

Рисунок 3 — Настройки учета УСН доходы-расходы

Формирование книги учета доходов и расходов осуществляется с использованием рабочего места, реализованного в форме помощника.

Настройки 1C:ERP мы осуществляем в рамках услуги Аренда 1С:ERP или осуществляем отдельно поддержку 1С:ERP с привлечением квалифицированных консультантов 1С:ERP.

Источник: efsol.ru

Переход с общей (ОСН) на упрощенную систему налогообложения (УСН) в 1С: Бухгалтерия

Переходя с общей на упрощенную систему налогообложения, следует выбрать 1 из 2 баз для налогообложения единым налогом.

УСН доходы — расходы, как правильно заводить документы, чтобы корректно принималось к расходам — 1C

Доступные варианты: вся сумма имеющихся поступлений, либо их часть, минус издержки. Как следствие, в данных двух случаях будут различаться и ставки для единого налога. Если учитывается вся сумма поступлений, предполагается уплата единого налога по 6%-ной ставке, если его часть минус издержки – по 15%-ной.

На упрощенной системе налогообложения (УСН) используется кассовый способ, следовательно, все поступления отражаются в «Книге учета доходов и расходов» в 1С: Бухгалтерия, когда средства поступают на расчетный счет либо в кассу.

Когда требуется занесение издержек (исключительно для упрощенной системы налогообложения 15%)?

В данном случае все определяется типом издержек.

- Материальные издержки отражаются после отгрузки и оплаты материалов. Это говорит о том, что в «Книге учета доходов и расходов» будет указываться самая поздняя дата. До получения, но после оплаты материальных ценностей, либо наоборот, сумма издержек в налогообложении пока не учитывается, и отметка в «Книге учета доходов и расходов» не ставится.

- Издержки на основные средства (приобретение, возведение, производство) и нематериальные активы отражаются последним квартальным числом с учетом расчетов из второго раздела.

- Издержки на приобретение продукции, которая пойдет на повторную продажу, отражаются лишь по мере ее реализации. Иными словами, закупочную цену пока не реализованной и находящейся в складском помещении продукции в издержках для налогообложения обозначать запрещено.

В справке в конце первого пункта на УСН 6% данные вносятся исключительно в поле 010.

В конфигурации 1С: Бухгалтерия 8, вариант 3.0, чтобы начать работать по рассматриваемой системе налогообложения, следует запустить «Помощник по переходу на УСН». («Операции» – «Помощник по переходу на УСН»).

Чтобы воспользоваться этой опцией, предварительно следует выполнить некоторые настройки. Требуется установка настроек налогового учета («Главное» – «Налоги и отчеты»).

Выбрать«Налоговый режим», дату начала использования рассматриваемой системы налогообложения, поставить галочку «До перехода на УСН применялся общий налоговый режим».

Далее – открыть«Помощник по переходу на УСН».

Поскольку компании, которые работают по упрощенной системе налогообложения, не считаются плательщиками налогов по НДС, необходим анализ налоговых остатков по авансовым выплатам потребителей. Для таких целей в «Помощнике. » имеется отчетный документ «Остатки НДС по авансам покупателей».

После анализа остатков компания решает, как с ними поступить:

- вернуть потребителю НДС, который относится к авансовому остатку;

- вернуть потребителю полный авансовый остаток;

- использовать договорное обязательство до начала работы по новой системе налогообложения.

Если выбран возврат потребителю налога либо авансового остатка полностью, можно использовать «Помощник. » – операция «Возврат НДС покупателям», посредством которой выполняется ввод документа «Списание с расчетного счета» с типом операции «Возврат покупателю».

Если решено вернуть потребителю лишь часть налоговой суммы с авансовой выплаты, в форму документа «Списание с расчетного счета» в ячейке «Сумма НДС» ручным способом вписывается та же цифра, что и в ячейку «Сумма» платежа. Если потребителю возвращается авансовый остаток целиком, цифра в ячейке «Сумма НДС» выбирается на автомате, с учетом размера платежа и налоговой ставки.

После отражения в учете всех возвратов потребителям операция отмечается как выполненная («Отметить как выполненную»).

Когда завершатся операции по возврату налога потребителям, «Помощник по переходу на УСН» подскажет, что нужно обозначить документы по отображению налогового вычета («Отражение НДС к вычету»).

Заполняя данный документ, необходимо ввести некоторые реквизиты:

В разделе «Главное» требуется установка галочек:

- «Использовать как запись книги покупок».

- «Формировать проводки».

- «Использовать документ расчетов как счет-фактуру».

В расчетном документе отразить счет-фактуру на аванс, которым начислялся налог по полученной авансовой выплате («Отражение НДС к вычету»).

Возможно автоматическое заполнение раздела «Товары и услуги» нажатием на «Заполнить» (по сведениям из документа расчета). В пункте «Событие» – «Предъявлен НДС к вычету».

Заполнение таблицы в разделе «Документы оплаты» не требуется.

Отразив все налоговые вычеты с авансовых выплат, операцию следует обозначить как выполненная («Отметить как выполненная»).

Чтобы упростить учет, документы «Отражение НДС к вычету» следует отображать с датой возврата налога потребителю. В данном случае не нужно ждать, когда до конца выполнится последняя операция отражения возврата налога потребителю.

Бывает и следующее: ввод документа «Списание с расчетного счета», а затем «Отражение НДС к вычету». После введения документа списания на заключительный возврат налога и имеющего к нему отношение документа отражения НДС к вычету две операции отмечаются как выполненные.

После этого для того, чтобы начать работать по новой системе налогообложения, рекомендуется восстановить налог.

Одно из самых важных условий использования вычетов (подпункт 1 пункта 2 статьи 171 Налогового Кодекса России) – применение активов и товарно-материальных ценностей в деятельности, облагающейся НДС.

После начала использования упрощенной системы налогообложения это условие больше не будет выполняться, следовательно, согласно подпункту 2 пункта 3 статьи 170 Налогового Кодекса России, появляется обязанность обеспечить восстановление принятого до этого к вычету налога по продукции, ТМЦ и активам, оставшимся на балансе ко дню начала работы по УСН. Это должно быть выполнено при подаче декларации за 3 месяца, которые предшествовали началу работы по рассматриваемой системе налогообложения.

Чтобы определить налоговую сумму, которую следует восстановить посредством «Помощника по переходу на УСН», требуется окончание операций закрытия месяца по регламенту, оказывающих влияние на остаточную цену активов, по которым будет выполняться восстановление НДС.

Выполнение данных операций требуется после отражения в учете всех хозяйственных операций с запасами на этот год. Если этого не сделать, завершенные операции в будущем могут утратить актуальность и потребуется их повторное выполнение.

Вызвав операцию (два клика мыши), можно просмотреть форму «Закрытие месяца» за заключительный месяц перед началом использования рассматриваемой системы налогообложения в особом режиме «Подготовка к восстановлению НДС».

После этого выбрать«Выполнить закрытие месяца».

По окончании операции остаются открытыми 2-й, 3-й и 4-й блоки. Чтобы их закрыть, необходимо открыть вкладку «Операции» – «Закрытие месяца».

Затем в «Помощнике по переходу на УСН» требуется завершение операции «Восстановление НДС» при автоматическом создании и указании информации в документе «Восстановление НДС». Открытие документа возможно по ссылке «Открыть сформированный документ».

Когда проводится документ «Восстановление НДС», по каждой строчке таблицы «НДС к восстановлению» происходит автоматическое введение в бухгалтерский регистр двух записей на восстанавливаемую сумму налога:

По дебету счета, обозначенного в столбце «Счет учета НДС», и кредиту счета 68.02 «Налог на добавленную стоимость».

По дебету счета 91.02 по предопределенной статье иных поступлений и издержек «Списание НДС на прочие расходы при переходе на УСН» и кредиту счета налогового учета.

По конкретным типам ТМЦ (основные средства, нематериальные активы, иные внеоборотные активы) в документе указывается признак «Нет данных о счете-фактуре» и отображается восстанавливаемая налоговая сумма по типу ценности в общем. В форме для печати документа для этих ТМЦ в ячейке «Счет-фактура» конфигурация отражает реквизиты документа «Движения документа: Восстановление НДС».

Очередная стадия перехода на рассматриваемую систему налогообложения предполагает:

- учет авансовых выплат потребителей в статьях поступлений;

- указание начальных остатков для вводимой системы налогообложения;

- списание остатков учета налогов по налогу на прибыль и из регистров, которые не задействуются при вводимой системе налогообложения.

Когда вводится команда «Выполнить операцию», для операции «Включение авансов покупателей в состав доходов» конфигурация на автомате формирует документ «Запись книги учета доходов и расходов УСН». Дата – 01.01 года начала работы по вводимой системе налогообложения. В документе автоматически указывается единственная строка из пункта «1. Доходы и расходы», где в столбце «Доходы, учитываемые при расчете ЕН» обозначается полная сумма остатка по авансовым выплатам потребителей на дату начала работы по рассматриваемой системе налогообложения по сведениям на счетах 62.02, 62.22, 62.32.

Просмотр (и, при необходимости, – изменение) готового документа возможен по команде «Открыть сформированный документ» для операции «Включение авансов покупателей в состав доходов».

При работе по рассматриваемой системе налогообложения с налогооблагаемым объектом «Доходы минус расходы» нужно указать остатки для системных целей.

Когда операция выполняется, конфигурация формирует документы «Ввод начальных остатков» по налоговому учету УСН по соответствующим учетным пунктам. Ввод документов осуществляется с последней датой года, который предшествовал началу работы по вводимой системе налогообложения.

Просмотр (и, если нужно, – изменение) готовых документов возможен по команде «Открыть список сформированных документов» для операции «Ввод начальных остатков для УСН».

Формирование документов «Ввод начальных остатков» осуществляется по таким учетным пунктам, как (если к началу работы по рассматриваемой схеме на соответствующих счетах есть остатки, подлежащие учету для системных целей):

- «Основные средства»;

- «Нематериальные активы»;

- «Материалы»;

- «Товары»;

- «Расчеты по налогам и взносам»;

- «Расчеты с персоналом по оплате труда»;

- «Расчеты с подотчетными лицами»;

- «Расходы будущих периодов»;

- «Прочие расходы налогового учета УСН и ИП».

По пункту «Основные средства» документ указывает данные об основных средствах в регистре «Первоначальные сведения ОС (налог. учет УСН)».

По пункту «Нематериальные активы» указываются данные о нематериальных активах и издержках на научно-исследовательские и опытно-конструкторские работы в регистре «Первоначальные сведения НМА (налог. учет УСН)».

По пункту «Расчеты по налогам и взносам», «Расчеты с персоналом по оплате труда», «Расчеты с подотчетными лицами» в документ вносятся остатки по расчетам.

По оставшимся пунктам документ указывает информацию об остатках, не принятых к учету по налогу на прибыль издержек в регистре «Расходы по УСН».

Для системных целей аналитический учет запасов в 1С нужно вести с позиции отдельных партий. Чтобы выполнить данное требование, в учетных показателях нужно проставить галку учета запасов «По партиям (документам поступления)».

Если до использования новой системы налогообложения фирма аналитически не учитывала запасы с позиции партий, следует начать это делать. Когда будет выполняться операция «Вводостатков», 1С сформирует добавочный документ «Операция» для упорядочения учета остатков запасов по партиям в регистре «Расходы при УСН» и на счетах бухучета методом внесения информации в аналитические документы по субконто «Партии».

Заключительный этап перед стартом работы по рассматриваемой системе налогообложения – списание остатков учета налогов из бухгалтерского регистра и остатка из регистров, не задействованных при этой системе налогообложения.

Операция – служебная. Когда она выполняется, происходит запуск процедуры, которая анализирует на дату начала работы по вводимой системе налогообложения остатки ресурсов «НУ», «ПР», «ВР» на счетах бухучета, остатки по регистрам накопления, не применяющимся при УСН. По имеющейся информации создаются документы «Операция», заполняющиеся так, чтобы обеспечить минимизацию упомянутых остатков. Дата – 01.01 года начала использования рассматриваемой системы налогообложения.

Просмотр (и, если нужно, – изменение) готовых документов возможен по команде «Открыть список сформированных документов» для операции «Списание остатков НУ и неиспользуемых регистров».

Источник: itcons99.ru

Переход с ЕНВД на УСН в 1С

С 1 января 2021 года розничные предприятия, ранее работавшие на «вмененке» обязаны были выбрать другой режим налогообложения. При переходе с ЕНВД на упрощенную систему налогообложения (УСН) предприятиям нужно уведомить налоговые органы, изменить настройки кассового аппарата и перевести все свои бизнес-процессы и учет на новые «рельсы».

- учитывать движения товарно-материальных ценностей (ТМЦ), денежных средств, взаиморасчетов и прочих активов и пассивов.

- составлять и сдавать бухгалтерскую отчетность в ФНС.

С чего начать учет на УСН?

Первое, что потребуется — это программа для ведения учета. Самое распространенное решение — 1С:Бухгалтерия 8. Есть разные варианты поставки, отличающиеся функционалом: базовая, профессиональная, корпоративная.

Надо понимать, что сама по себе 1С:Бухгалтерия не позволяет вести полноценный складской учет. Если у вас розничная или оптовая торговля, то потребуется более продвинутая товароучетная программа, с помощью которой можно решать не только задачи учета, но и планировать закупки, анализировать спрос, следить за ассортиментом и ценообразованием, подключать дополнительное торговое оборудование.

К таким системам учета относятся решения:

- АСТОР

- Далион

- 1С: Управление торговлей

- 1С: Розница и др.

Для всестороннего учета торговые предприятия используют бухгалтерскую и товароучетную программу в связке. Для организации подобной схемы потребуются:

- Товароучетная и бухгалтерская программа

- Настройка выгрузки остатков из товароучетной системы в 1С:Бухгалтерия

- Настройка типового обмена: товароучетная система — 1С:Бухгалтерия

- Обучение пользователей

- Для всех конфигураций 1С, используемых у наших клиентов есть либо типовые, либо адаптированные нашими специалистами правила выгрузки в 1С:Бухгалтерия 3.0 из товароучетных систем.

- Наши консультанты 1С готовы к приему звонков и письменных заявок по настройке 1С:Бухгалтерии 3.0.

Чтобы получить специальное предложение по настройке и обучению в 1С — оставьте заявку на сайте

Оставить заявку

Если вы уже используете в работе бухгалтерскую программу, то перевести работу на новую систему налогообложения будет намного проще. Программное обеспечение 1С позволяет осуществить переход на УСН без лишних трудностей.

Как изменить режим налогообложения в 1С:Бухгалтерия?

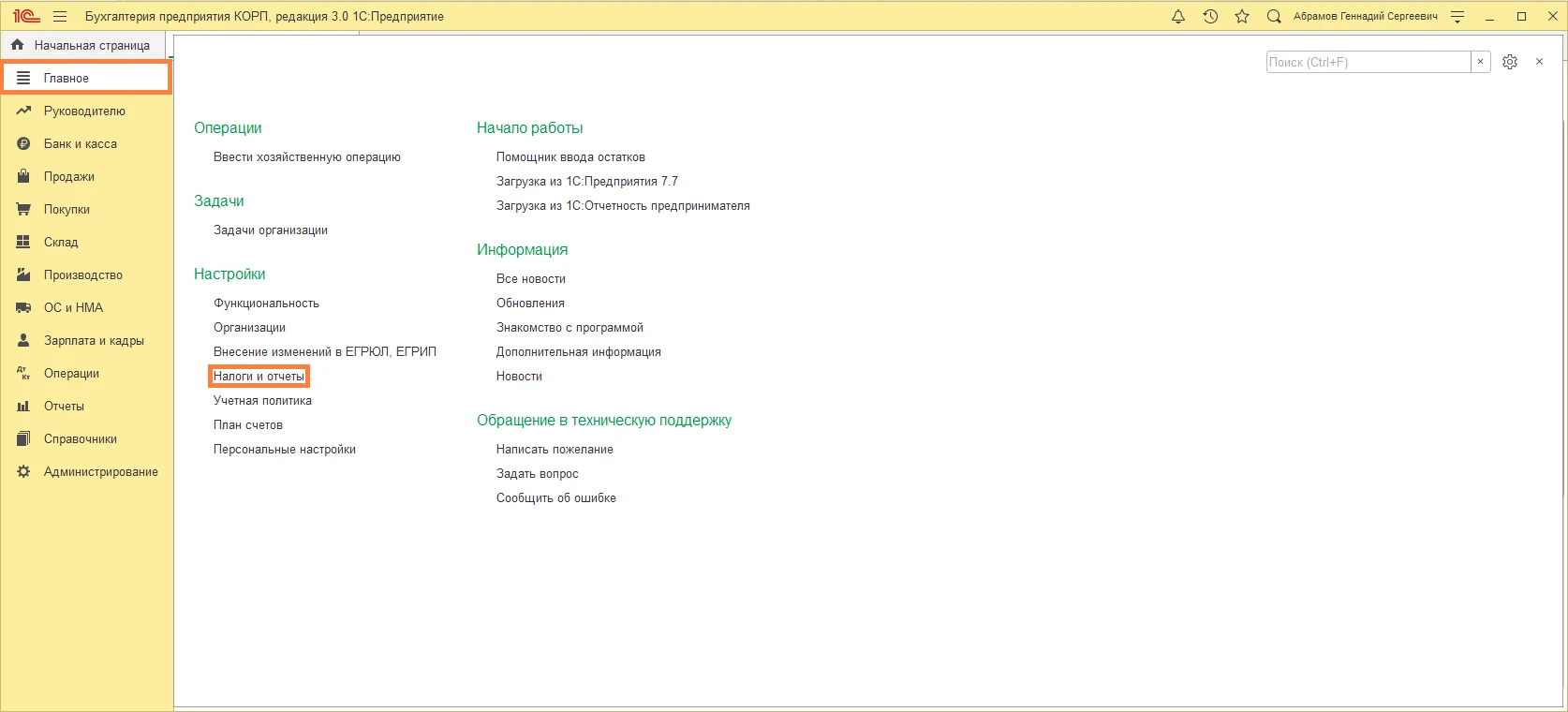

Чтобы изменить настройки режима налогообложения, перейдите в меню Главное, подраздел Настройки → Налоги и отчеты.

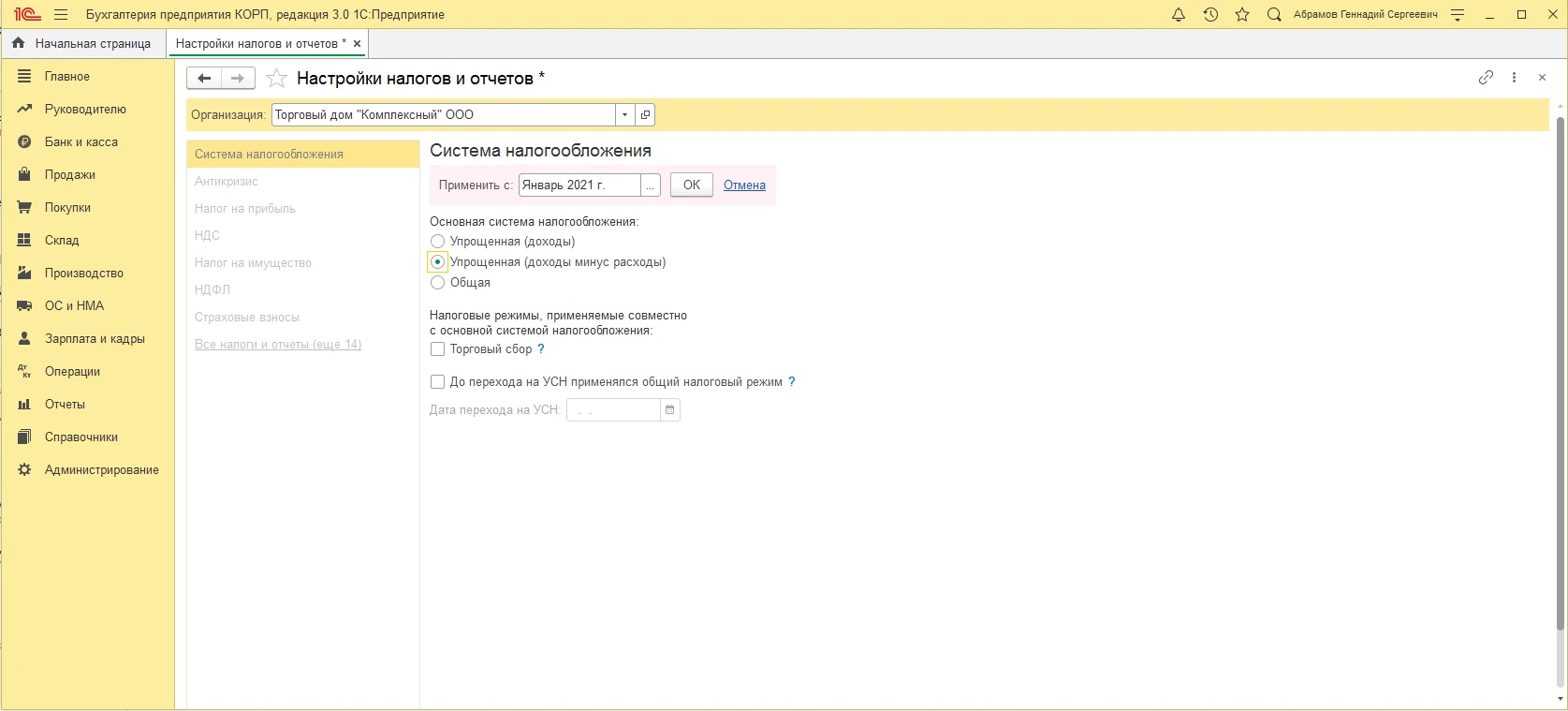

В открывшемся окне можно провести все необходимые настройки и выбрать новый режим с 1 января 2021 года.

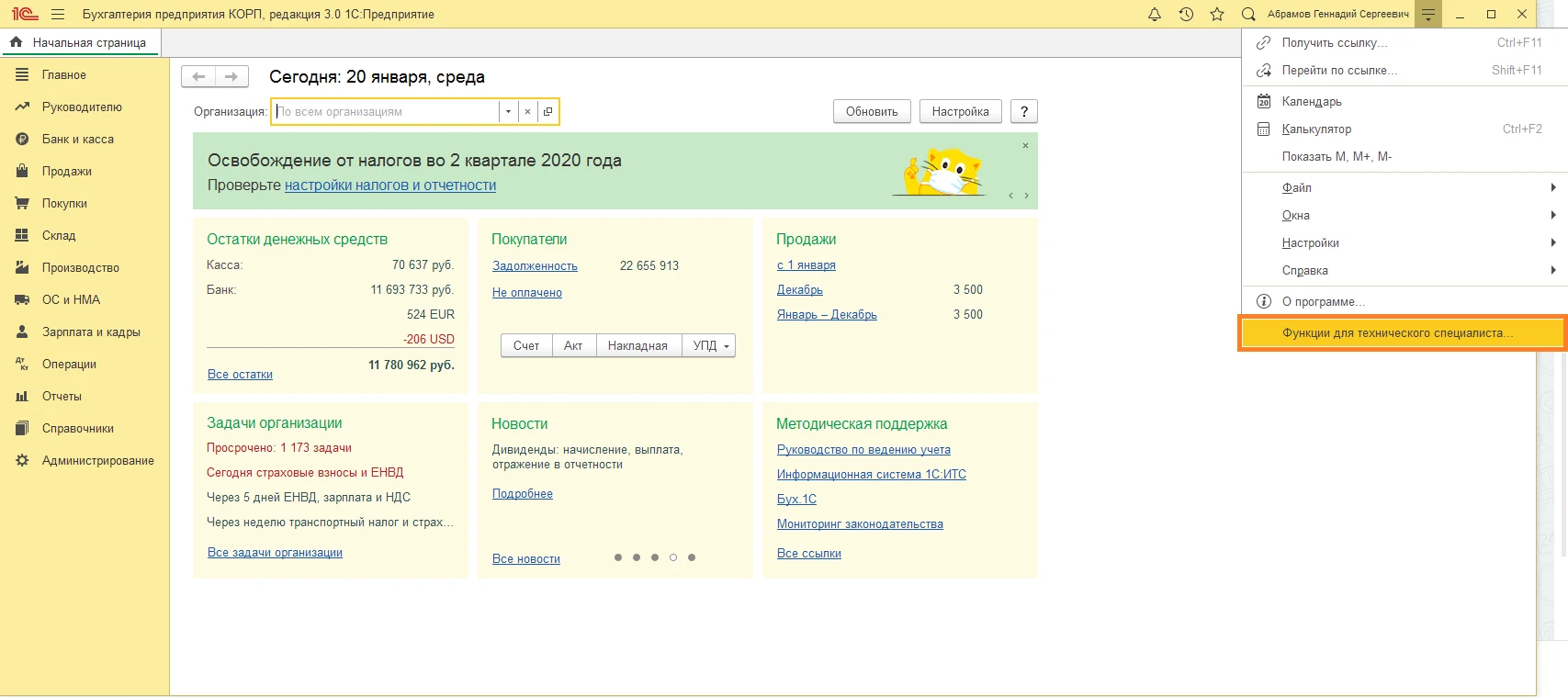

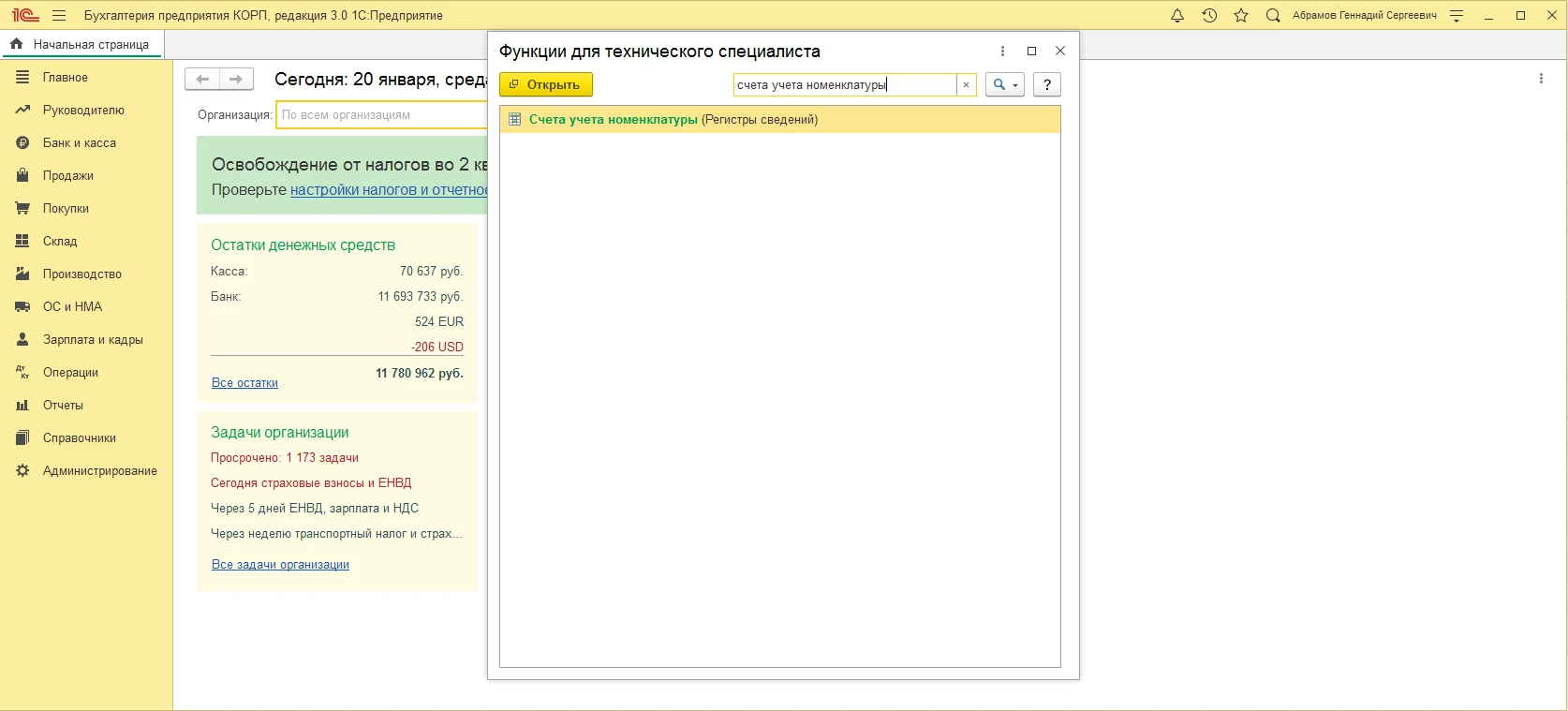

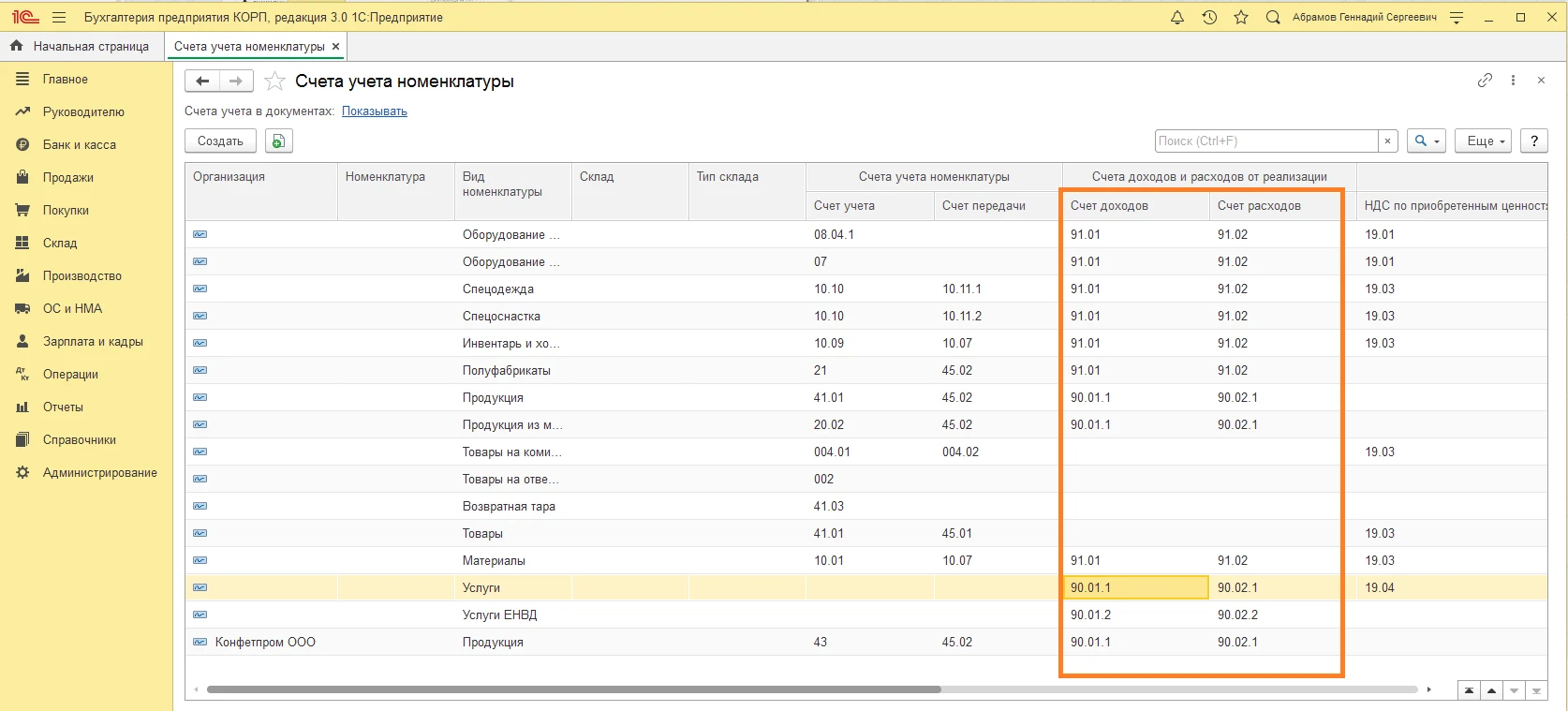

Следующий этап — проверить счета учета номенклатуры. Для этого в правом верхнем углу в выпадающем меню находим пункт Функции для технического специалиста.

В строке поиска ввести необходимый запрос.

В открывшемся окне проверить две колонки: счета доходов и счета расходов. Для УСН в списке должны быть указаны только 1 (первые) субсчета.

Если самостоятельно перенастроить 1С не получилось, у вас другая конфигурация программы, вы не смогли найти нужные разделы или боитесь совершить ошибку, обратитесь к нашим специалистам — мы оказываем услугу «Сопровождение 1С».

Получить консультацию по 1С

Источник: denvic.ru