Пошаговая инструкция

- поставку огнезащитного состава — 96 000 руб. без НДС;

- работы по нанесению этого состава — 60 000 руб. без НДС.

- огнезащитного состава FERTEK на сумму 96 000 руб. (в т. ч. НДС 20%);

- работ по нанесению состава на сумму 60 000 руб. (в т. ч. НДС 20%).

![]()

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| Поступление предоплаты от покупателя | ||||||

| 03 апреля | 51 | 62.02 | 78 000 | Поступление предоплаты от покупателя | Поступление на расчетный счет — Оплата от покупателя | |

| — | — | — | 78 000 | Доход. Аванс | Отчет Книга доходов и расходов УСН | |

| Реализация товаров и работ | ||||||

| 10 апреля | 90.02.1 | 41.01 | 48 000 | Списание себестоимости товаров | Реализация (акт, накладная, УПД) — Товары и услуги | |

| 62.02 | 62.01 | 78 000 | Зачет аванса | |||

| 62.01 | 90.01.1 | 156 000 | Выручка от реализации товаров и работ | |||

| 90.03 | 68.02 | 26 000 | Начисление НДС с выручки | |||

| — | — | — | -13 000 | Доход. Сторнирование дохода на сумму выделенного НДС | Отчет Книга доходов и расходов УСН | |

| — | — | — | 40 000 | Расход. Стоимость товаров | ||

| — | — | — | 8 000 | Расход. Входящий НДС по товарам | ||

| Выставление СФ на отгрузку покупателю | ||||||

| 10 апреля | — | — | 156 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | |

| Поступление оплаты от покупателя | ||||||

| 13 апреля | 51 | 62.01 | 78 000 | Поступление оплаты от покупателя | Поступление на расчетный счет — Оплата от покупателя | |

| — | — | — | 65 000 | Доход. Оплата от покупателя | Отчет Книга доходов и расходов УСН | |

НДС при УСН

Поступление аванса от покупателя

Нормативное регулирование

Если «упрощенец» решил выделить НДС и выставить СФ, то:

- выделите НДС в документах на отгрузку;

- выставьте cчет-фактуру с НДС;

- заполните Раздел 12 декларации по НДС;

- подайте декларацию по НДС в электронном виде;

- уплатите НДС.

Суммы НДС, уплаченные «упрощенцу» налогоплательщиками — покупателями товаров, работ и услуг в связи с выставлением счетов-фактур, в доходы не включаются (п. 1 ст. 346.15 НК РФ, Письмо Минфина от 21.08.2015 N 03-11-11/48495).

Принять к вычету входной налог по покупкам под такую реализацию неплательщики НДС не могут (п. 1 ст. 171 НК РФ, Письма Минфина от 10.12.2021 N 03-07-11/100707, от 11.01.2018 N 03-07-14/328).

Входящий НДС по счету-фактуре от поставщика на УСН покупатель может принять к вычету в обычном порядке (п. 1 ст. 169 НК РФ, Письма Минфина от 23.01.2020 N 24-01-08/3874, от 19.05.2016 N 03-07-14/28647).

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Учет в 1С

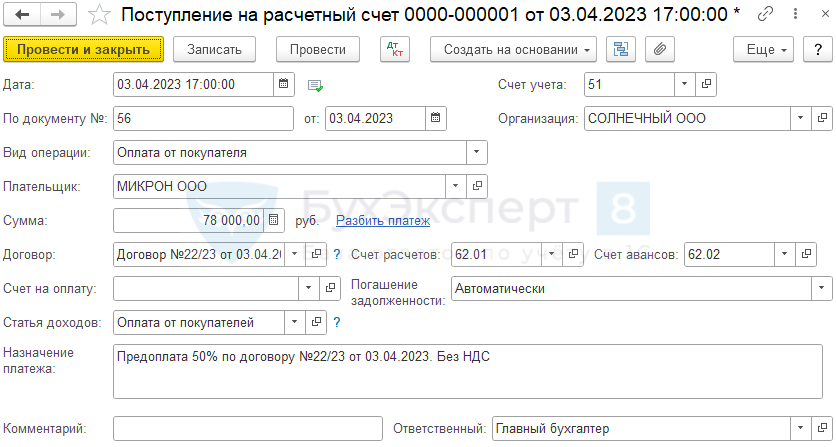

Поступление аванса от покупателя отразите документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса — Банковские выписки — кнопка Поступление .

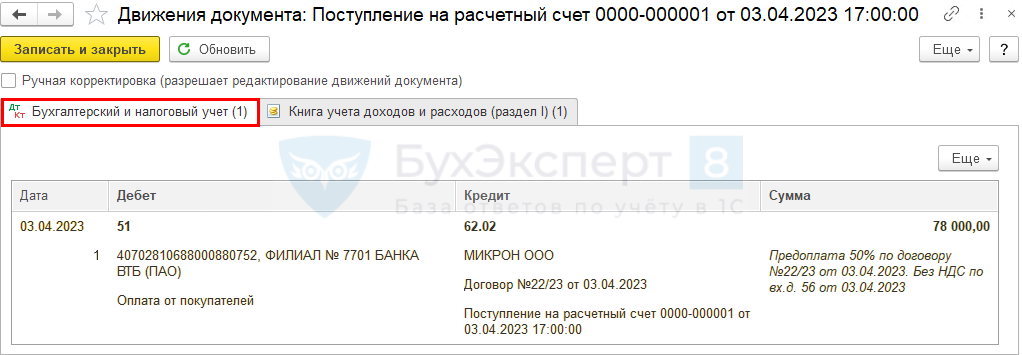

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 62.02 — получение аванса от покупателя.

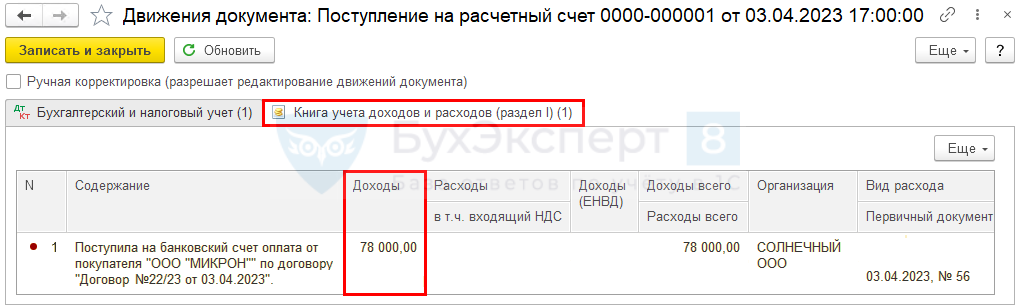

Записи в регистры УСН

- регистрационную запись по доходам на сумму предоплаты по договору (в нашем примере — 78000 руб. без НДС).

Реализация товаров и работ

- Расходы на приобретение товаров при УСН

- Типовая схема приобретения товаров в оптовой торговле в 1С

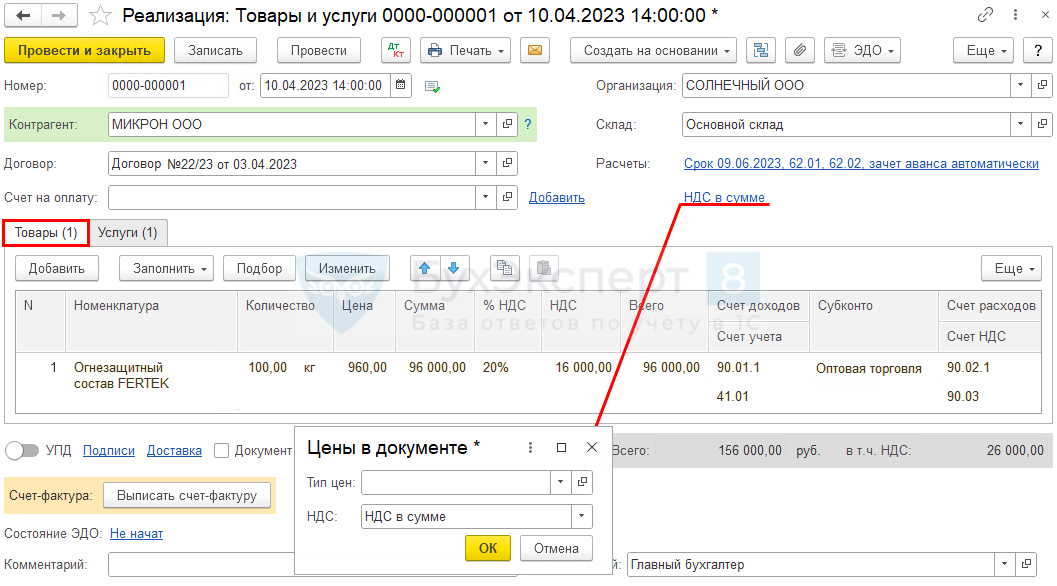

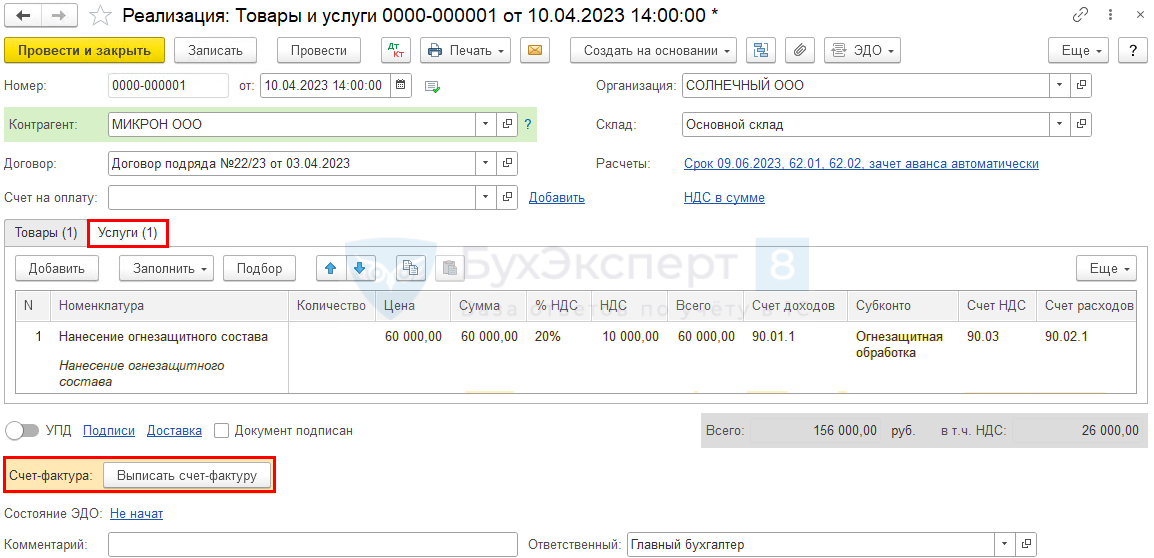

Реализацию товаров оформите документом Реализация (акт, накладная, УПД) вид операции Товары и услуги в разделе Продажи — Реализация (акты, накладные, УПД) .

Если «упрощенец» решил выделить НДС и выставить СФ, по ссылке Цены в документе в поле НДС укажите НДС в сумме или НДС сверху .

На вкладке Товары укажите реализуемые товары и ставку НДС.

На вкладке Услуги укажите наименование работ и ставку НДС.

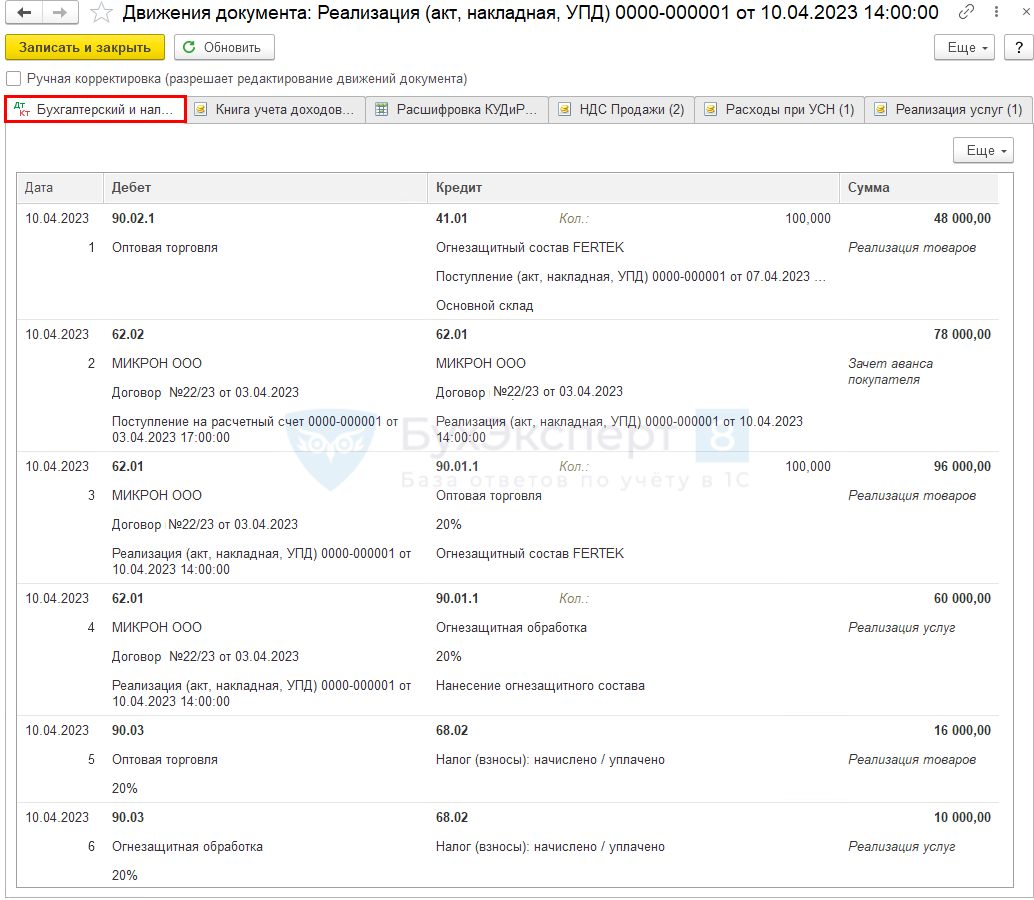

Проводки по документу

Документ формирует проводку:

- Дт 90.02.1 Кт 41.01 — списание себестоимости товаров;

- Дт 62.02 Кт 62.01 — зачет аванса покупателя;

- Дт 62.01 Кт 90.01.1 — выручка от реализации товаров и работ;

- Дт 90.03 Кт 68.02 — начисление НДС.

Записи в регистры УСН

- регистрационную запись по доходам УСН с минусом на сумму НДС с предоплаты по договору (в нашем примере — 78 000 * 20/120 = 13000 руб.).

На момент реализации появился НДС, поэтому он вычитается из дохода УСН.

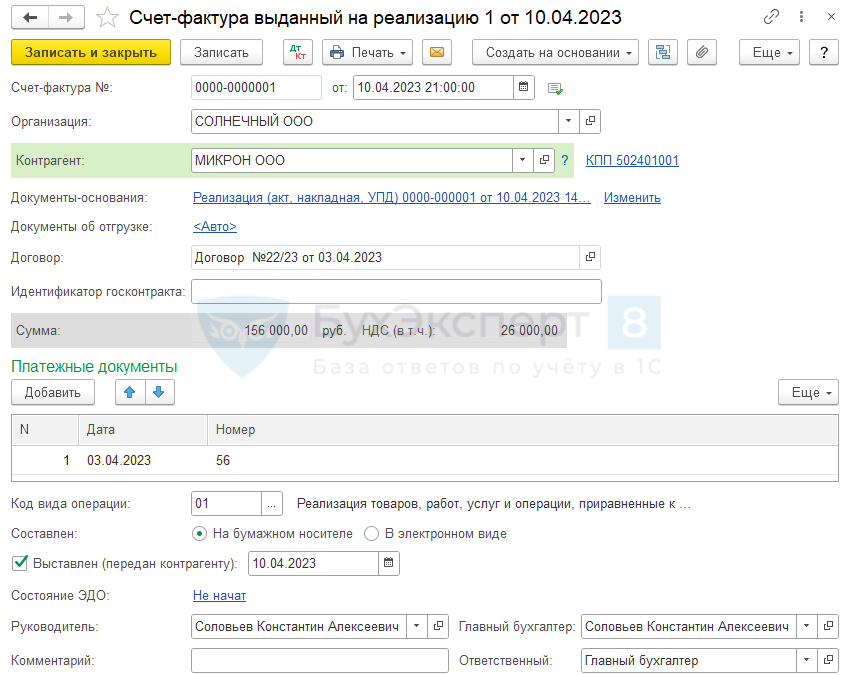

Выставление СФ на отгрузку покупателю

Выставьте счет-фактуру на реализацию по кнопке Выписать счет-фактуру внизу документа Реализация (акт, накладная, УПД) . Или используйте Переключатель УПД.

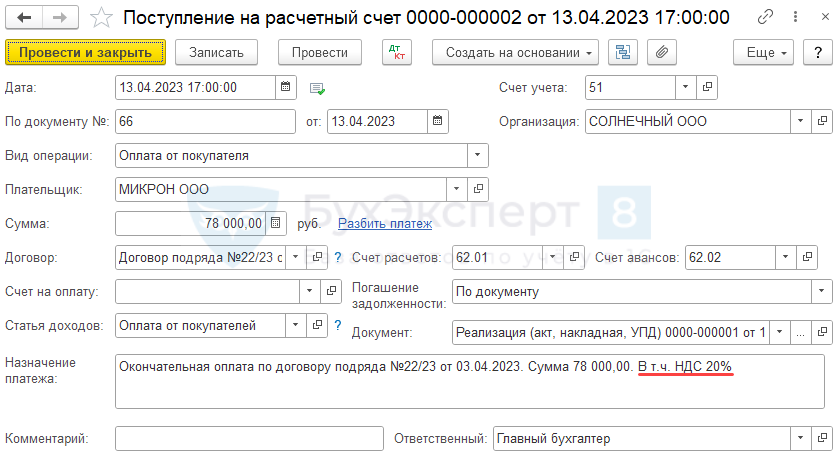

Поступление оплаты от покупателя

Поступление оплаты от покупателя отразите документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса — Банковские выписки — кнопка Поступление .

Для корректного зачета оплаты и отражения доходов укажите:

- Погашение задолженности — По документу;

- Документ — Реализация (акт, накладная, УПД) с НДС.

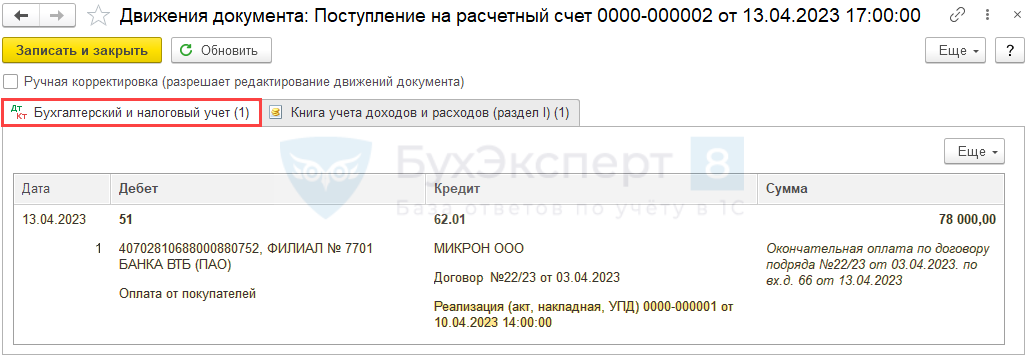

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 62.01 — получение оплаты от покупателя.

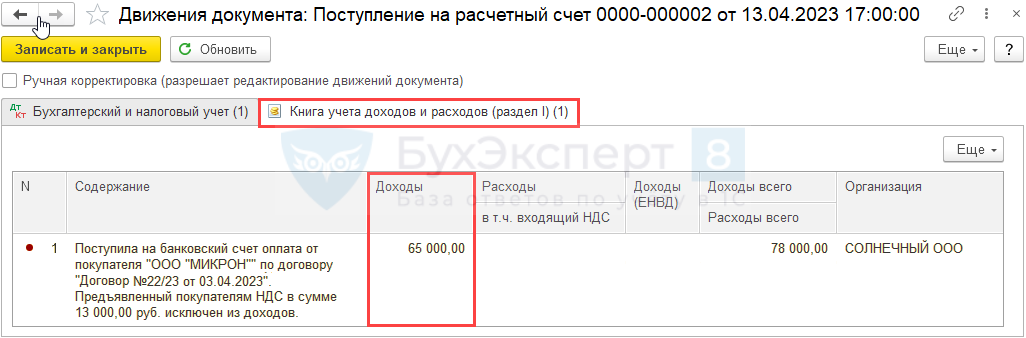

Записи в регистры УСН

- регистрационную запись по доходам на сумму оплаты по договору без НДС (в нашем примере — 65000 руб. без НДС).

На момент окончательной оплаты доход включается в налоговую базу по УСН за вычетом НДС.

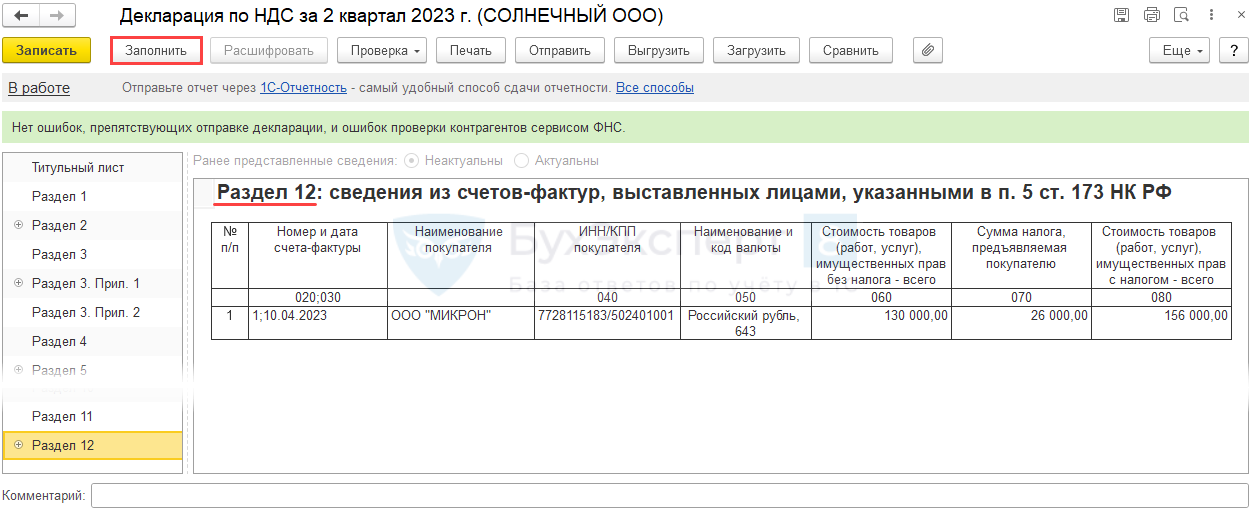

Декларация по НДС

- по операциям, не облагаемым НДС;

- налогоплательщиками, освобожденными от уплаты НДС;

- неплательщиками НДС.

- титульный лист;

- раздел 1;

- раздел 12.

Создайте декларацию по НДС в разделе Отчеты — Регламентированные отчеты .

В программе 1С раздел 12 декларации по НДС заполняется автоматически по кнопке Заполнить реализациями, отраженными с НДС.

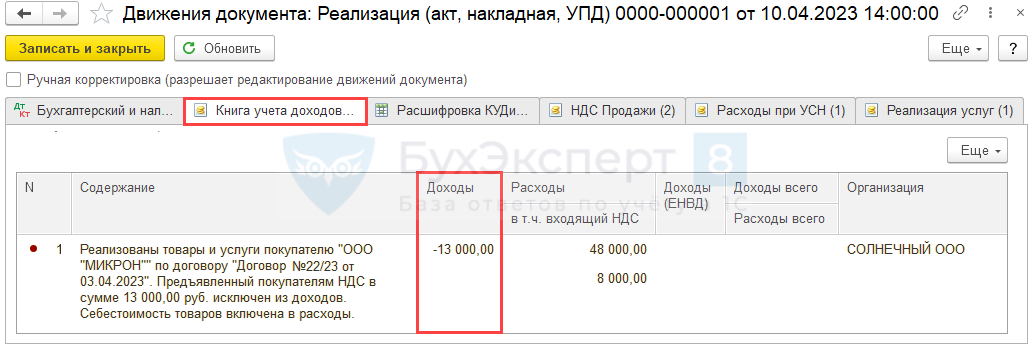

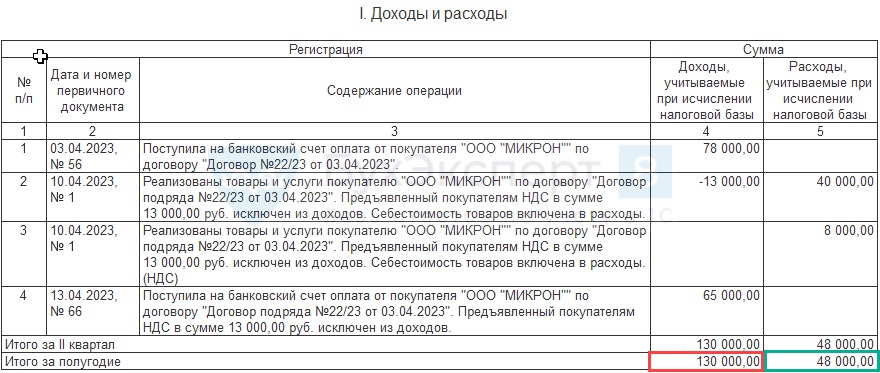

Книга учета доходов и расходов

В КУДиР ( Отчеты — Книга доходов и расходов УСН ) отражается:

- в доходах — сумма выручки за вычетом НДС (130 000 руб.);

- в расходах — оплаченная стоимость проданных товаров (48 000 руб.).

См. также:

- Выставление СФ при реализации на УСН

- НДС выделен при получении оплаты от покупателя при УСН

- Доходы при выставлении СФ с НДС на УСН

- Можно ли на УСН использовать для реализации УПД?

- Расчет налога при УСН за 9 месяцев 2022 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- НДС выделен при получении оплаты от покупателя при УСН.

- 9 кругов… «упрощенки». Законодательный обзор по УСНПрямой эфир прошёл 29 октября 2018 г. Лектор: Климова М.А.

- Нужно ли покупателю на УСН уплачивать НДС при покупке металлолома?Компании и ИП, применяющие упрощенную систему налогообложения, плательщиками НДС не.

- Автоматическая подстановка УПД в поступление при УСН.

Оцените публикацию

(3 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Источник: buhexpert8.ruЧто делать участнику на УСН, если цена контракта содержит НДС

В последнее время от наших клиентов, использующих упрощенную систему налогообложения (плательщиком НДС не являются), все чаще поступают вопросы относительно закупок, цена которых включает в себя НДС. Давайте попробуем разобраться в этом непростом вопросе.

Начнем с НДС. Налог на добавленную стоимость (НДС) это косвенный налог, исчисляемый продавцом при реализации товаров, работ или услуг покупателю. Покупатель платит продавцу налог со стоимости товара (работы, услуги), а продавец перечисляет НДС в федеральный бюджет. Налог исчисляется из разницы между себестоимостью товара и последующей ценой его продажи. Плательщиками

НДС в бюджет могут являться как организации (в том числе и некоммерческие), так и индивидуальные предприниматели. Организации и предприниматели, применяющие специальные налоговые режимы, в том числе – упрощенную систему налогообложения (УСН), единый налог на вмененный доход (ЕНВД) в большинстве случаев плательщиками НДС не являются.

В настоящее время (с 1 января 2019 года) ставка НДС равна 20 %. Но при этом в отношении ряда операций применяются пониженные ставки налога. С 2001 года порядок исчисления и уплаты НДС регулируется главой 21 Налогового кодекса РФ.

Теперь давайте обратимся к закону «О контрактной системе» (44-ФЗ). В извещении о закупке заказчик в обязательном порядке должен указать начальную (максимальную) цену контракта (п. 2 статьи 42 44-ФЗ). При этом в соответствии с письмом Министерства финансов России от 27.12.2017 г. № 24-03-08/87276, заказчик при установлении НМЦК должен учитывать все факторы, влияющие на порядок формирования цены: условия, сроки поставки, расходы на перевозку, страхование, уплату таможенных пошлин, налогов и других обязательных платежей.

Таким образом, заказчик в извещении о закупке может указать, что НМЦК включает в себя НДС. Закон «О контрактной системе» (44-ФЗ) не ставит возможность участия в государственных закупках в зависимость от применяемой участниками системы налогообложения. Участником закупки может быть любое юридическое лицо независимо от его организационно-правовой формы, формы собственности, места нахождения и места происхождения капитала или любое физическое лицо, в том числе зарегистрированное в качестве индивидуального предпринимателя. Исключение составляют только оффшорные компании (п. 4 части 1 статьи 3).

Организации и индивидуальные предприниматели, применяющие специальные режимы налогообложения, вправе участвовать в государственных и муниципальных закупках наравне с участниками, применяющими общую систему налогообложения, поскольку законом «О контрактной системе» (44-ФЗ) не установлено никаких ограничений в отношении применяемого ими налогового режима.

Теперь перейдем непосредственно к вопросу заключения контракта с победителем закупки. Контракт заключается на условиях, предусмотренных извещением об осуществлении закупки или приглашением принять участие в определении поставщика (подрядчика, исполнителя), документацией о закупке, заявкой и окончательным предложением участника закупки, с которым заключается контракт (ч. 1 статьи 34).

При заключении контракта в его текст обязательно включается положение о том, что цена контракта является твердой и определяется на весь срок его исполнения (ч. 2 статьи 34).

Сразу отметим, что при формировании ценового предложения участник закупки предлагает цену контракта с учетом всех налогов и сборов, которые он обязан уплатить согласно НК РФ (т.е. в соответствии с применяемой им системой налогообложения).

Законом № 44-ФЗ (статья 95) не предусмотрено право заказчика на корректирование цены контракта (уменьшения на размер НДС, если исполнитель не является плательщиком налога), контракт заключается по цене, предложенной победителем закупки. Таким образом, требовать пересчета предложенной участником цены Заказчик не вправе.

Такой вывод подтверждается письмом Министерства финансов РФ от 02.11.2017 г. № 03-07-11/72354.

Помощь участникам госзакупок !

Электронная подпись, прохождение аккредитаци, тендерное сопровождение,

банковские гарантии, кредиты и займы

В этом письме, рассмотрев обращение по вопросу уплаты налога на добавленную стоимость налогоплательщиком — исполнителем государственного контракта, применяющими упрощенную систему налогообложения, ФНС сообщает, что в случае, если стоимость контракта в соответствующем пункте контракта указана «включая НДС» и при оплате контракта заказчиком в платежном поручении выделена сумма НДС, но счет-фактура участником закупки не выставлена, т.к. он применяет спецрежим, то и обязанность уплатить НДС в бюджет согласно положениям главы 21 НК РФ не возникает.

В такой ситуации сумма НДС, которая учтена Заказчиком при определении НМЦК, будет дополнительной прибылью участника закупки.

Вроде бы все предельно ясно. Учитывая, что письмо налоговой службы датировано еще 2016 годом, вопросов возникать не должно. Но на практике разногласия между заказчиками и исполнителями продолжаются. Об этом свидетельствуют новые обращения наших клиентов и широкая арбитражная практика.

Желая покончить с разбродом и шатаниями в этом вопросе, Федеральная антимонопольная службы выпустила письмо от 18.06.2019 г. № ИА/50880/19 «О разъяснении положений Федерального закона № 44-ФЗ в части заключения государственного контракта с победителем закупки, применяющим упрощенную систему налогообложения».

Необходимо принимать во внимание, что решением Верховного суда РФ от 09.12.2019 № АКПИ19-798 указанное выше письмо Федеральной антимонопольной службы признано недействительным. Верховный суд посчитал, что ФАС превысила полномочия, давая разъяснения по вопросам применения положений закона 44-ФЗ. Решение суда вступило в законную силу.

Опубликовано Решение Верховного Суда РФ от 09.12.2019 № АКПИ19-798, которое признает недействительным письмо ФАС России от 18.06.2019 № ИА/50880/19 «О разъяснении положений Федерального закона от 05.04.2013 № 44-ФЗ „О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд“ в части заключения государственного контракта с победителем закупки, применяющим

В этом письме ФАС, являющаяся федеральным контрольным органом в сфере закупок, в целях формирования единообразной практики применения положений закона «О контрактной системе в сфере закупок» еще раз разъясняет:

1. Контракт заключается по цене, предложенной победителем закупки вне зависимости от применяемой им системы налогообложения. Уменьшение цены контракта на сумму НДС в случае, если победитель закупки применяет упрощенную систему налогообложения не допускается.

2. Любой участник закупки, в том числе и освобожденный от уплаты НДС и применяющий УСН, вправе участвовать в закупках. В связи с этим заказчику в проекте контракта необходимо установить вариативное условие о цене контракта – «включая НДС/ НДС не облагается».

3. На стадии подписания контракта победитель закупки, применяющий УСН, должен направить заказчику протокол разногласий по вопросу исключения из проекта контракта условия о включении НДС в цену контракта с приложением документов, подтверждающих факт применения УСН. На основании полученного протокола разногласий заказчик обязан исключить указанное условие и внести изменения в проект контракта, дополнив его условием «НДС не облагается» с указанием основания.

Итак, мы привели точки зрения Министерства финансов, Федеральной налоговой службы и Федеральной антимонопольной службы по вопросу НДС в госзакупках. И, как ни странно, мнения по этому вопросу всех трех ведомств совпадают. Более того, эта позиция подтверждается арбитражной практикой (например, определение Верховного Суда РФ от 23.09.2019 № 306-ЭС19-15999 по делу № А12-25318/2018). Этого достаточно для того, чтобы убедить самого упрямого заказчика.

Не бойтесь отстаивать свою точку зрения, если уверены в собственной правоте. И удачных Вам закупок.

Хотите больше актуальных и интересных новостей о госзакупках. Новости, аналитические статьи, видеоматериалы и юмор — все это вы найдете в нашем сообществе ВКонтакте. Присоединяйтесь, не пожалеете.

Источник: kb52.ru