Если в договоре аренды цена указана «без НДС», это значит, что упрошенцу налог нужно начислить сверх цены и перечислить его в бюджет. Ведь НДС уплачивается не арендодателю, а напрямую в бюджет (п. 3 ст. 161 и подп. 1 п. 1 ст. 146 НК РФ). Плательщик УСН покупает государственное имущество.

Налоговыми агентами по НДС признаются покупатели государственного имущества. Именно покупатель должен исчислить расчетным методом, удержать из выплачиваемых доходов и уплатить в бюджет соответствующую сумму налога (абз. 2 п. 3 ст. 161 НК РФ)

При этом указываются сведения в отношении указанной деятельности; в выставленных счетах-фактурах. Это положение распространяется на лиц, не являющихся налогоплательщиками или налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, а также при осуществлении не облагаемых НДС операций. Кроме того, налоговые агенты, не являющиеся плательщиками НДС или являющиеся налогоплательщиками, освобожденными от исполнения обязанностей, связанных с исчислением и уплатой данного налога, должны подавать декларацию по НДС в электронной форме по телекоммуникационным каналам связи, в случае выставления и (или) получения счета-фактуры при осуществлении предпринимательской деятельности в интересах другого лица в следующих случаях: на основе посреднических договоров на реализацию и (или) приобретение от своего имени; на основе договора транспортной экспедиции при условии исчисления базы в отношении доходов в виде вознаграждения за исполнение такого договора в соответствии с гл.

Лайфхаки для бухгалтера. Как в «1С:БГУ» отразить расчеты по НДС в части операций налогового агента

Налоговый агент по НДС при УСН

3. Плательщик УСН покупает государственное имущество. Налоговыми агентами по НДС признаются покупатели государственного имущества. Именно покупатель должен исчислить расчетным методом, удержать из выплачиваемых доходов и уплатить в бюджет соответствующую сумму налога (абз. 2 п. 3 ст. 161 НК РФ)

В общем случае организации на УСН не перечисляют НДС в бюджет и не сдают отчетность по этому налогу. Это прямо указано в статье 346.11 НК РФ. Однако есть случаи, когда те, кто применяет упрощенку все же платят НДС. Один из таких случаев, когда исполняют обязанности налогового агента по НДС при УСН (п. 5 ст. 346.11 НК РФ).

Именно о нем мы и поговорим далее.

Кто является налоговым агентом по НДС в 2021 году

О том, кто и почему признается налоговым агентом или, наоборот, таковым не считается, какие функции у агентов возникают в той или иной ситуации, а также какие проблемы при этом встречаются чаще всего, читайте в статье «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

НДС налоговый агент в 2021-2021 годах в основном удерживает и уплачивает по тем же правилам, что и в предшествующие периоды. Однако небольшие изменения всё же произошли. Особенностям исполнения налоговой обязанности агентами посвящена наша рубрика «Налоговый агент (НДС)».

Как налоговому агенту заполнить декларацию по НДС

- иностранное лицо, которое не стоит на учете в ФНС;

- орган государственной власти, который является арендодателем госимущества;

- госорган, который является продавцом государственного или муниципального имущества.

Рекомендуем прочесть: Налоговая что такое октмо

СГС Аренда Налоговый агент

Основной порядок внесения сведений в фискальный отчет мы раскрыли в отдельном материале «Как сдать декларацию по НДС в электронном виде». Теперь определим ключевые особенности заполнения декларации НДС налоговым агентом (пример для скачивания в конце статьи).

Заполнение новой декларации по НДС ООО на УСН, являющимся налоговым агентом по НДС

Большое спасибо за ответ!

Но меня смущает такая фраза в порядке заполнения новой декларации по НДС:

X. Порядок заполнения раздела 9 декларации «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период»

47. Раздел 9 декларации заполняется налогоплательщиками (налоговыми агентами) во всех случаях, когда возникает обязанность по исчислению налога на добавленную стоимость в соответствии с Кодексом.

Цитата (Статья 161 НК РФ): 1. При реализации товаров (работ, услуг), местом реализации которых является территория Российской Федерации, налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, налоговая база определяется как сумма дохода от реализации этих товаров (работ, услуг) с учетом налога.

Налоговая база определяется отдельно при совершении каждой операции по реализации товаров (работ, услуг) на территории Российской Федерации с учетом настоящей главы.

НДС налоговый агент при УСН

Мария, ещё раз огромное спасибо за ответы.

Ещё вопрос зачем отражать арендуемое имущество за балансом? По какой сумме?

И ещё вы мне задали вопрос:

И еще подскажите, пожалуйста, по вашей ситуации.

Вы пишите, что через подотчетное лицо прошла операция – как именно.

Отвечаю:

Выдали директору деньги под отчет, она оплатила через сбербанк как физ. лицо.

К сожалению при совершении оплаты через подотчетное лицо, программа автоматически не заполняет документы “счет-фактура выданный” и “Формирование записи книги покупок”. Но эти документы можно заполнить вручную.

Документ “Поступление (акт, накладная)” необходимо завести с НДС. и указать счет НДС 19.04

Скриншоты во вложении

Когда «упрощенец» – налоговый агент по НДС

Поскольку «упрощенцы» не освобождаются от исполнения обязанности налогового агента, российская организация, приобретающая у иностранной организации электронные услуги, местом реализации которых признается территория РФ, обязана исчислить, удержать и уплатить в бюджет сумму НДС в качестве налогового агента.

При этом согласно п. 5 ст. 346.11 НК РФ организации и индивидуальные предприниматели, применяющие УСНО, не освобождаются от исполнения обязанностей налоговых агентов, в том числе налоговых агентов по НДС.

Рекомендуем прочесть: Отставка главы муниципального образования по собственному желанию

Как исчислять НДС в переходный период 2021-2021 гг

Закон от 3 августа 2021 года № 303-ФЗ внёс изменения в Налоговый кодекс РФ, которые повысили с 1 января 2021 года ставку НДС с 18 до 20 процентов. В итоге, возникают сложности в ситуации перечисления налоговым агентом по НДС оплаты/частичной оплаты до 01.01.2021 в счет предстоящих поставок иностранным лицом товаров/работ/услуг с 1 января 2021 года.

Проблема с применением повышенной ставки НДС в период 2021-2021 годов не обошла стороной и налоговых агентов по НДС – тех, кто в России покупает товары/работы/услуги и иностранных лиц-нерезидентов. ФНС письмом от 23.10.2021 № СД-4-3/20667 внесла ясность и обратила внимание на особенности исчисления ставки НДС налоговыми агентами.

Правила расчета НДС налоговыми агентами в 2021 году

Многие налоговые агенты сталкиваются с трудностями в процессе расчета НДС в период 2021-2021 годов. К плательщикам данного сбора относятся предприятия и ИП, занимающиеся покупкой разных товаров или работ у зарубежных контрагентов.

- Как поступить, если производится оплата товаров в 2021 году, но они будут отгружены российской компании только в 2021 году? В этом случае средства перечисляются в 2021 году, но фактически товары будут получены в следующем году. При таких условиях рассчитывается размер сбора на основании требований, действующих в 2021 году. Поэтому для этого применяется ставка в размере 18%.

Ооо на усн налоговый агент по ндс

ЧУП применяет УСН без НДС, ведет бухучет. С этого года сдавать декларации по НДС «упрощенцам» следует только в электронном виде. Вторая часть нашумевшей статьи «НДС по-новому: если все станут налоговыми агентами». Если же объектом налогообложения при УСН выбраны только доходы, учесть суммы НДС, уплаченные налоговым агентом, не удастся. Агент, применяющий УСН, не начисляет на сумму вознаграждения НДС, не выставляет принципалу счет-фактуру по оказанным им в рамках агентского договора услугам.

ООО А применяет упрощенную систему налогообложения с объектом налогообложения Сумма НДС, удержанная налоговым агентом, равна Налоговая декларация по НДС также заполняется не в полном объеме — титульный лист и разд.1.2 и 2.2. НДС — Новое УСН — Расчет Налога УСН — Отчетность Новое в УСН. При переходе на упрощенную систему налогообложения предприятие или предприниматели освобождаются от многих обязанностей.

Организация на усн налоговый агент по ндс как заполнить декларацию

НК РФ). Как сдать По общему правилу декларации по НДС можно сдавать в инспекции только в электронном виде и только через уполномоченных спецоператоров. Однако на налоговых агентов, которые не являются плательщиками НДС, это правило распространяется лишь в том случае, если они занимаются посреднической деятельностью и выставляют (от своего имени) или получают (на свое имя) счета-фактуры с выделенной суммой налога.

Декларации, сданные такими налоговыми агентами на бумажных носителях, будут считаться непредставленными. Соответственно, за подачу деклараций по НДС на бумаге налоговые инспекции будут штрафовать их не по статье 119.1 (нарушение способа представления деклараций – штраф 200 руб.), а по статье 119 Налогового кодекса РФ, а также блокировать их банковские счета (п. 3 ст. 76 НК РФ). Налоговые агенты, которые не являются плательщиками НДС и не занимаются посреднической деятельностью, по-прежнему вправе сдавать декларации по НДС:

Рекомендуем прочесть: Максимальный срок листа нетрудоспособности при онкологических заболеваниях

Усн ндс налогового агента

Отметим, что платить НДС фирма-упрощенец при покупке товаров у зарубежного продавца будет лишь в том случае, если у контрагента нет постоянного представительства в РФ, т.е. произвести уплату налога в бюджет он не вправе. В такой ситуации отечественный покупатель будет являться налоговым агентом, обязанным удержать с партнера-иностранца НДС и перечислить его в бюджет (ст. 161 НК РФ).

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

НДС при аренде государственного имущества плательщиком УСН

Согласно п. 37.8 Порядка заполнения декларации определяют сумму НДС к уплате с учетом показателей по отгрузке (080) и получения частичной или полной предварительной оплаты (090) налоговые агенты, которыми являются (пп. 4–5 ст. 161 НК РФ):

Оператор отправит вам и в налоговую инспекцию подтверждение даты декларации одновременно, после чего она пройдет все необходимые этапы проверки и контроля.

Учет НДС налоговым агентом на — упрощенкe

По мере оказания арендодателем услуг арендатору оформляется документ «Услуги сторонних организаций» (меню «Документы»). Основанием является документ, подтверждающий факт оказания услуг. В графе «счет затрат» (см. рис. 3) укажем счет, на котором учитываются расходы по аренде (в нашем примере — счет 26 «Общехозяйственные расходы»), а в графе «Для целей налогообложения» из перечисления выберем «Расходы принимаются». При проведении документа сформируются проводки, отражающие погашение дебиторской задолженности арендодателя (Дебет 26 Кредит 60.2) и принятие расходов по аренде к учету при расчете единого налога (Дебет Н02.2).

Продемонстрируем отражение этих хозяйственных операций в конфигурации «Упрощенная система налогообложения», в которой принят объект налогообложения «Доходы, уменьшенные на величину расходов» (меню «Сервис/Сведения об организации», закладка «Применение УСН»).

Аренда муниципального имущества (налоговый агент по НДС)

При аренде федерального имущества, имущества субъекта РФ или муниципального имущества у органов государственной власти и/или органов местногосамоуправления арендатор признается налоговым агентом по НДС согласно абз. 1 п. 3ст. 161 НК РФ. Исходя из суммы арендной платы с учетом налога, он определяет налоговую базу по НДС отдельно по каждому арендованному объекту имущества.

При этом суммаНДС рассчитывается по ставке 18/118 (п. 4 ст. 164 НК РФ).

Источник: pravitzakon.ru

по учету НДС при исполнении обязанностей налогового агента по операциям, предусмотренным пп.1-3 ст.161 НК РФ (аренда или приобретение государственного или муниципального имущества, приобретение товаров, услуг у иностранного лица).

Перед чтением данной инструкции ознакомьтесь со статьей в нашей базе знаний (ссылка ниже).

Учет НДС по операциям, предусмотренными п.1-3 ст.161, в программе Инфо-Бухгалтер, можно условно разделить на два этапа:

1. Собственно выписка счет-фактуры от имени арендодателя, иностранного лица (далее в тексте — Поставщик) налоговым агентом

2. Принятие к вычету сумм НДС, исчисленных, удержанных и уплаченных налоговым агентом

В данной инструкции рассмотрен вариант оформления счет-фактур от лица Департамента имущества, но он подходит также и для приобретение товаров, услуг у иностранного лица.

Оформление(выписка) счета-фактуры налоговым агентом от имени поставщика

1. Налоговый агент сам выставляет счет-фактуру (за арендодателя, «агентские» счета-фактуры) и регистрирует его в книге продаж, используя бланк Документы >> Заполнение >> 3. Счета, счета-фактуры, накладные, прайс-лист >> 2. Счёт-фактура.

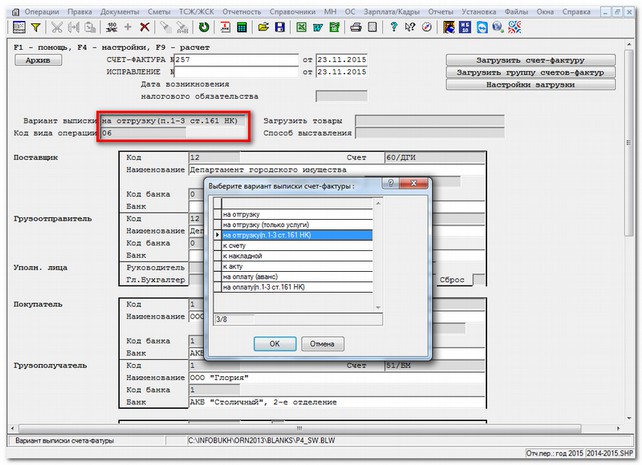

Необходимо выписать счет-фактуру от имени поставщика (арендодателя) и указать код операции 06. Для этого в поле «Вариант выписки» необходимо выбрать одно из значений: «на отгрузку(п.1-3 ст.161 НК)» или «на оплату(п.1-3 ст.161 НК)». (Рис.1)

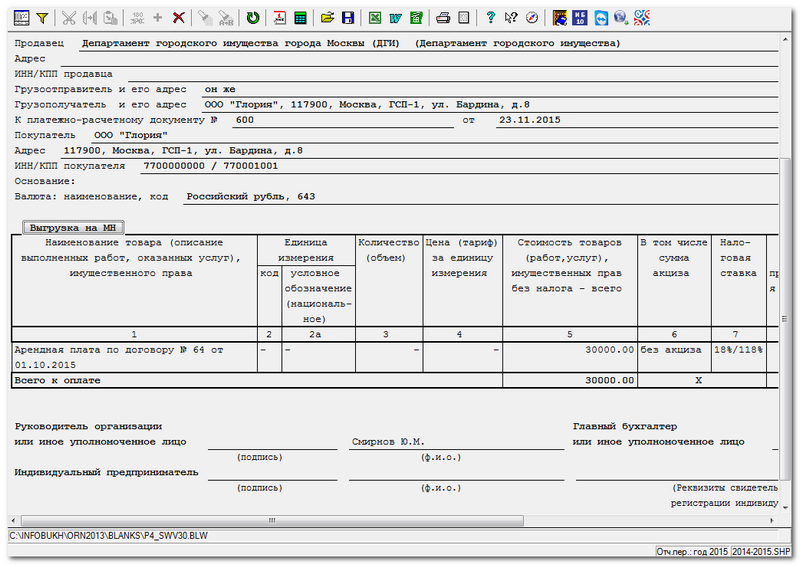

Рис. 1: Окно выбора полей «Вида выписки» и «Кода вида операции»

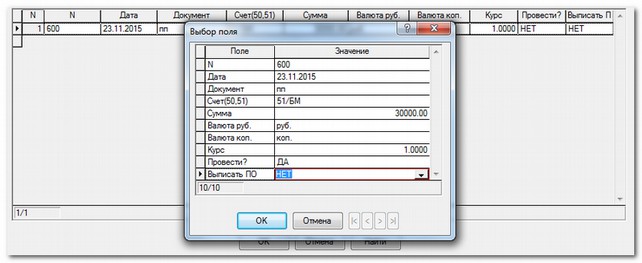

Нужно отобразить данные об оплате:

1. Если не будет данных по оплате, то нельзя будет принять к вычету исчисленный НДС.

2. При вводе суммы оплаты необходимо эту сумму указывать без НДС.

Рис. 2: Пример заполнения данных об оплате «Счет-фактура»

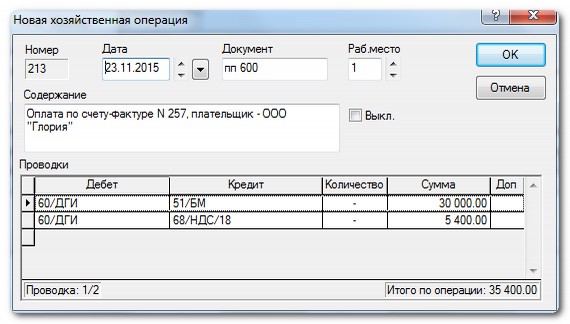

Рис. 3: Пример проводок об оплате счет-фактуре

После пересчета появляется окно проводок об оплате по счет-фактуре контрагентом и выделение налога на добавленную стоимость (Рис. 3).

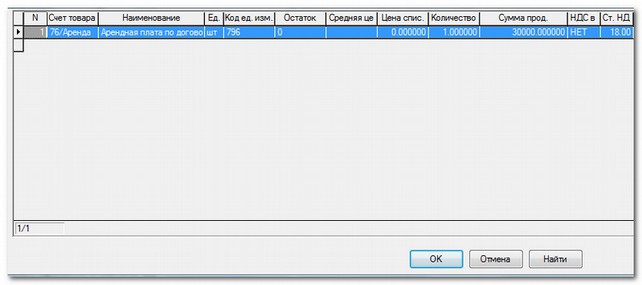

Рис. 4: Окно «Список товаров и услуг к документу»

Рис. 5: Пример печатной формы счет-фактуры

Принятие к вычету сумм НДС исчисленных и уплаченных налоговыми агентами

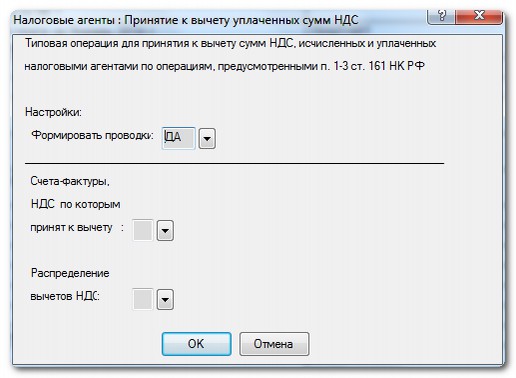

Для принятия НДС к вычету необходимо воспользоваться бланком Документы >> Заполнение >> 3. Счета, счета-фактуры, накладные, прайс-лист >> 18. Принятие к вычету НДС налоговыми агентами по операциям, предусмотренными п.1-3 ст.161 НК РФ или типовой операцией Налоговые агенты: Принятие к вычету уплаченных сумм НДС.(Рис. 6)

Рис. 6: Окно настройки принятия к вычету уплаченных сумм НДС

После выбора этого бланка или операции появляется окно Налоговые агенты: Принятие к вычету уплаченных сумм НДС.

В этом окне параметр настройки Формировать проводки установлен в значение Да, его можно не менять.

Далее нажимает на треугольник, правее поля Счета-фактуры, НДС по которым принят к вычету.

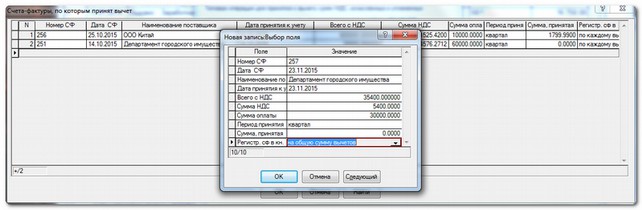

Рис. 7: Окно выбора счет-фактуры

В появившейся таблице (Рис.7) добавляем запись и заполняем поля «Дата принятие к вычету», «Период принятия» и «Регистр. сф в кн. пок.». Поле «Период принятия» не обязательно к заполнению и позволяет сформировать распределение вычетов по умолчанию: при значении «месяц» — в следующем квартале суммы НДС будут приняты к вычету равными долями по каждому месяцу следующему квартала, при «квартал» — будет одна запись на первый месяц следующего квартала на всю суммы уплаченного НДС.

Поле «Регистр. сф в кн. пок.» отвечает за отображение счета-фактуры одной или несколькими строками (если, например сумма НДС уплачивается долями по месяцам, и налоговый агент предоставляет в налоговую инспекцию книгу покупок каждый месяц, тогда нужно чтобы суммы вычетов отражались за каждый месяц) в книге покупок.

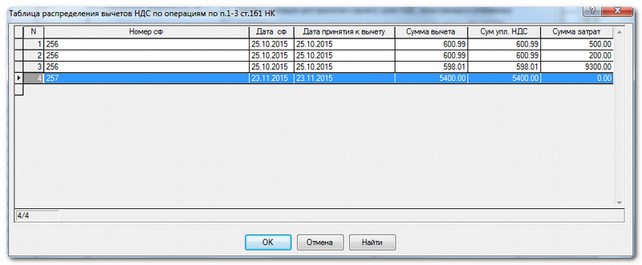

При вводе автоматически появляется таблица распределения вычетов со сформированными данными по вычетам по умолчанию, либо пустая, (если мы сами хотим ввести данные). Самостоятельно вызвать таблицу вычетов можно по полю «Сумма, принятая к вычету» (Рис. 8).

Рис. 8: Таблица распределения вычетов

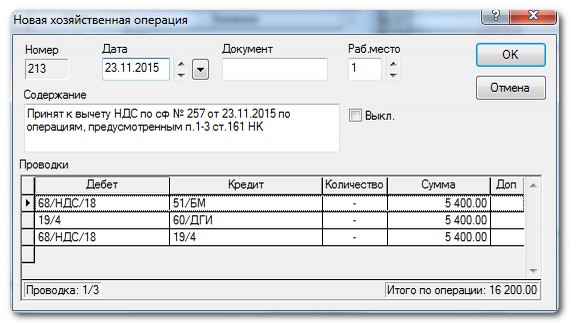

В результате данной операции появится новая хозяйственная операция (Рис.9).

Рис. 9: Окно проводок по принятию к вычету

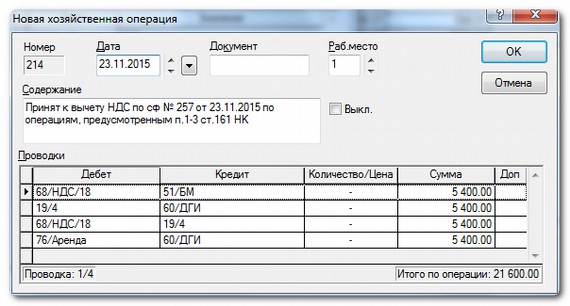

Включение в состав затрат сумм оплаты (не обязательная проводка, они формируется и при выписке счета-фактуры, но если нужно включать в состав затрат оплату частями, то тогда заполняем соответствующее поле в таблице вычетов). В таком случае получается другая хозяйственная операция (Рис. 10).

Рис. 10: Окно проводок по принятию к вычету с учетом суммы затрат

В хозяйственная операция отображается оплата НДС в бюджет, принятие НДС к вычету и включение в состав затрат сумм оплаты.

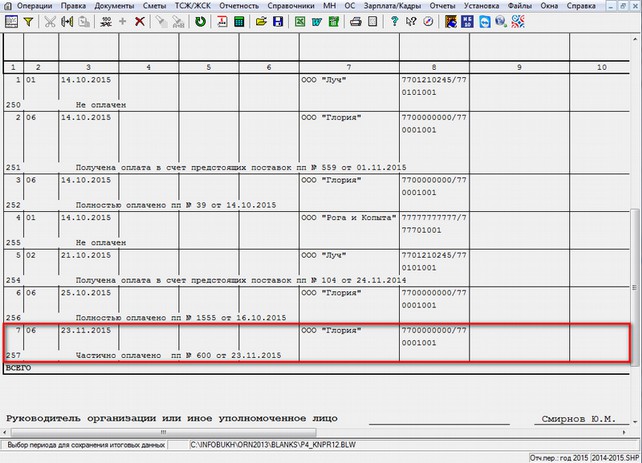

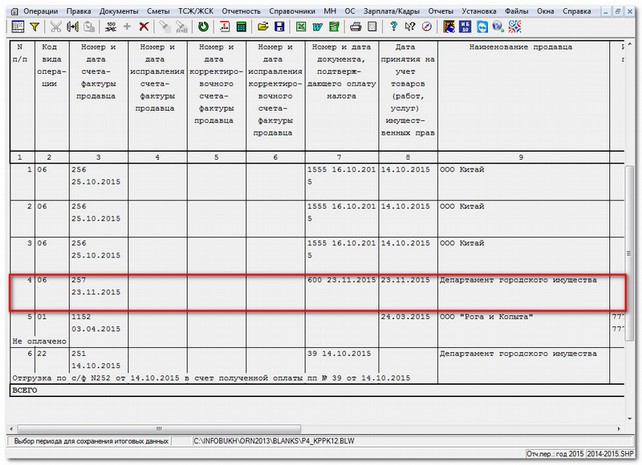

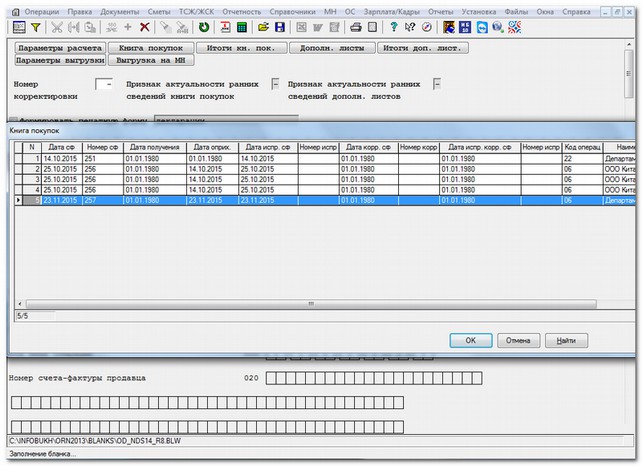

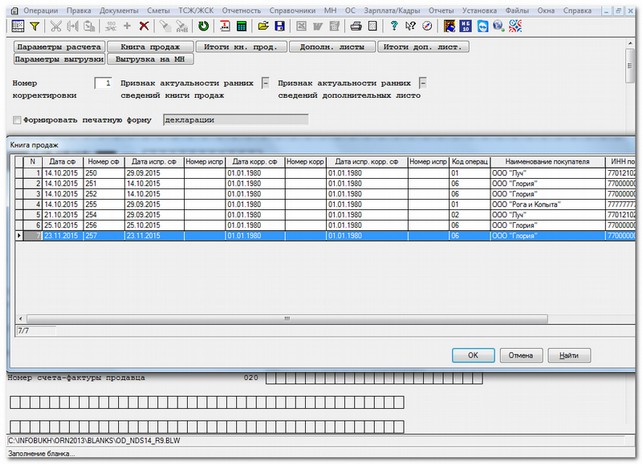

После выполнения всех рекомендаций, счет-фактура появится в книге покупок и книге продаж (Рис.11-12). А также отразится в разделах 8, 9 декларации по НДС (Рис.13-14).

Рис. 11: Окно книги продаж

Рис. 12: Окно книги покупок

Рис. 13: Окно раздела 8 декларации по НДС

Рис. 14: Окно раздела 9 декларации по НДС

Источник: www.ib.ru

Организация, применяющая УСН, является агентом физического лица, для которого у поставщика, применяющего ОСН, приобретает товар. С поставщиком у организации заключено соглашение о невыставлении счетов-фактур от имени физического лица, так как оно не является плательщиком НДС. Обязана ли организация составлять журнал учета полученных и выставленных счетов-фактур и представлять его в налоговые органы?

Вопрос: Организация, применяющая УСН, является агентом физического лица, для которого у поставщика, применяющего ОСН, приобретает товар. С поставщиком у организации заключено соглашение о невыставлении счетов-фактур от имени физического лица, так как оно не является плательщиком НДС. Обязана ли организация составлять журнал учета полученных и выставленных счетов-фактур и представлять его в налоговые органы?

Ответ: Организация-агент, применяющая УСН, от имени физического лица, также не являющегося плательщиком НДС, заключила соглашение с поставщиком о невыставлении счетов-фактур и поэтому не получает от него счет-фактуру. Обязанность по представлению журнала учета полученных и выставленных счетов-фактур возникает у организации в случае получения им счета-фактуры. Поэтому организация не обязана составлять журнал учета полученных и выставленных счетов-фактур и представлять его в налоговые органы.

Обоснование: Согласно пп. 1 п. 3 ст. 169 Налогового кодекса РФ при совершении операций по реализации товаров (работ, услуг), имущественных прав лицам, не являющимся плательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, по письменному согласию сторон сделки счета-фактуры не составляются.

В соответствии с п. 5.2 ст. 174 НК РФ лица, не являющиеся налогоплательщиками НДС, в случае получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров, предусматривающих приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента), обязаны представить в налоговые органы по месту своего учета соответствующий журнал учета полученных и выставленных счетов-фактур в отношении указанной деятельности по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

В рассматриваемой ситуации агент, применяющий УСН, от имени физического лица, также не являющегося плательщиком НДС, заключил соглашение с поставщиком о невыставлении счетов-фактур и поэтому не получает от него счет-фактуру. Обязанность по представлению журнала учета полученных и выставленных счетов-фактур возникает у организации в случае получения им счета-фактуры. Поэтому организация не обязана составлять журнал учета полученных и выставленных счетов-фактур и представлять его в налоговые органы.

Е.М.Сушонкова

ООО «КОМПЬЮТЕР ИНЖИНИРИНГ»

Региональный информационный центр

Сети КонсультантПлюс

15.01.2016

Источник: enterfin.ru