Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Страховые взносы ИП 2023. Шпаргалка по расчету, уплате страховых взносов». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

С 1 января 2023 г. налоговые платежи, подлежащие перечислению в бюджет, направляются на Единый налоговый счет (ЕСН). Этот год является переходным, поэтому налоговые платежи можно отправлять как отдельными платежками, так и в составе ЕНП.

ЕНП — это единый налоговый платеж. Это не новый режим, а новый порядок уплаты налогов с 2023 года для ИП и компаний, кроме самозанятых.

Как было. Раньше вы платили каждый налог отдельно. Например, взносы по УСН, страховые в пенсионный фонд и торговый сбор. Для этого заполняли несколько платежек со своими реквизитами и КБК.

Заявление о зачете страховых взносов. Как уменьшения налога УСН Доходы на страховые взносы. Пример 1

Как стало. Теперь вы делаете это одним платежом, для чего перечисляете деньги на Единый налоговый счет (ЕНС), а оттуда налоговая списывает их на все необходимые взносы в бюджет.

Предприниматели направляют в ФНС уведомление, сколько денег списать со счета на те или иные цели, заполняют одну платежку с одинаковыми реквизитами.

Единый налоговый счет устроен как кошелек или вклад-копилка — у каждого он свой, только для обязательных платежей в бюджет. Деньги с ЕНС можно вернуть, если они числятся как переплата.

Переход на новую систему — автоматический, в обязательном порядке. Никаких заявлений писать не нужно.

В каких случаях ИП освобождаются от уплаты страховых взносов

В каждом правиле есть свои исключения. Пункт 7 статьи 430 НК РФ предусматривает освобождение от уплаты страховых отчислений, когда предприниматель:

- проходит военную службу по призыву;

- находится в отпуске по уходу за ребёнком возрастом до полутора лет;

- осуществляет уход за инвалидом I группы, ребёнком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживает с супругом — военнослужащим по контракту в местности, где осуществлять предпринимательскую деятельность не представляется возможным;

- проживает с супругом за границей по направлению от дипломатических представительств и консульских учреждений Российской Федерации;

- находится под стражей, необоснованно привлечён к уголовной ответственности, необоснованно репрессирован и впоследствии реабилитирован.

Освобождение ИП от фиксированных взносов возможно только в том случае, если по указанным причинам предпринимательская деятельность не осуществлялась. Чтобы это доказать, понадобится предоставить подтверждающие документы в налоговый орган по месту регистрации. Если при одном из упомянутых условий предприниматель продолжал работать, взносы нужно будет уплатить.

Следует помнить, что основная цель фиксированных взносов — обеспечить индивидуальному предпринимателю право на пенсию и медицинское обслуживание. То есть в интересах самого ИП своевременно, а главное, регулярно делать страховые отчисления.

Условия работы на патенте в 2023 году

При нарушении условий применения ПСН предприниматель лишается права на использование спецрежима, после чего переходит на основную систему налогообложения – ОСНО, УСН или ЕСХН.

Все актуальные ограничения можно разделить на следующие группы:

- Предельный размер доходов. С начала календарного года сумма доходов ИП не должна превышать 60 млн руб. При этом, если предприниматель совмещает «упрощенку» и патент, то считается выручка от обоих спецрежимов. При совмещении с другими (например, ОСНО или ЕСХН) – только доходы от ПСН.

- Средняя численность работников – не более 15 человек за налоговый период по всем видам деятельности ИП, включая подрядчиков и внешних совместителей.

- Местные ограничения: еще раз напомним, что регионы могут вводить свои лимиты, например, на площадь сдаваемых в аренду участков или помещений, единиц транспорта у перевозчика, количества точек торговли или общепита и пр.

Новый порядок уплаты налогов

В статье 45.2 НК РФ регламентирован новый порядок уплаты ЕНП.

Важно! В 2023 году для ИП, оплачивающих налоги за себя (без работников), так и за нанятых сотрудников, будет доступно перечисление средств на ЕНС как в период сбора налогов, так и заблаговременно. Средства могут быть перечислены как официальным владельцем счета, так и третьими лицами.

Далее из средств, зачисленных на ЕНС, сотрудники НС будут осуществлять платежи в следующем порядке:

- недоимки (с учетом даты возникновения, сначала самые старые);

- налоги, страховые взносы, авансы и сборы (согласно календарю с изменениями 2023 года);

- различные пени;

- проценты;

- штрафы.

В уходящем году ЕНП можно применять по желанию в периоде с 01.06.22 по 31.12.22, а уже с 01.01.23 и далее в 2023 году все налоги для ИП будут оплачивать исключительно на ЕНС, который будет открыт для каждого юридического лица, ИП или предприятия.

Среди плюсов новой системы ее разработчики отмечают:

- упрощение процедуры, ведь налогоплательщику для зачисления средств необходимо будет просто указать свой ИНН;

- уменьшение количества платежек, что обязательно оценят ИП в 2023 году;

- существенное уменьшение количества ошибок при заполнении документов, ведь распределением средств будут заниматься сотрудники налоговой службы;

- снижение нагрузки на информационные системы.

Среди возможных минусов для ИП отмечают необходимость адаптации к новому порядку уплаты налогов и установленную поочередность зачисления. Так, если у ИП есть недоимки, оспариваемые в судебном порядке, они все равно будут погашены при списании средств с единого счета, причем, эта нежелательная для предпринимателя операция, которую ранее он мог не проводить до решения суда, по новым правилам будет осуществлена в первую очередь.

Как уменьшить взносы ИП за себя в 2023 году

В п. 9 ст. 58 НК РФ (ред. с 2023 года) записано, что уведомление подаётся не позднее 25числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов. Поскольку сроки уплаты взносов за себя в 2023 году не меняются, то ИП должен подать два уведомления, даже если платить взносы он будет несколькими частями в течение года:

- уведомление по фиксированной части взносов 2023 года однозначно нужно подать до 25 декабря 2023 года;

- уведомление по той части взносов, которая платится с доходов 2022 года сверх лимита.

Обязательные платежи на Пенсионное, Медицинское, Социальное страхование индивидуальных предпринимателей разделяются на собственные и за сотрудников. Какой налог платит ИП, если нет дохода за 2022 г. вне зависимости от выбранной системы налогообложения:

- в ПФ 32 448 руб.;

- в МС 8 426 руб.

Налоги ИП за себя на обязательное пенсионное страхование рассчитаны для годового дохода до 300 тыс. руб. При превышении к фиксированным платежам добавится 1% от суммы выше нормированной выручки. Но не более 259 584 руб.

Сумма страховых взносов ИП начисляется дифференцировано в зависимости от даты регистрации или прекращения деятельности предпринимателя. Они оплачиваются только за рабочие месяцы. На фиксированные взносы ИП не предусмотрены льготы. Оплачивать их надо независимо от периода работы с момента регистрации.

Расчет страховых взносов ИП пример:

ИП зарегистрировался 29 марта, то есть отработал 9 месяцев и 3 дня. У ИП взносы за себя составят:

- в ПФ 24 597, 68 руб.;

- в МС 6 387,45 руб.

Как рассчитать размер налоговых платежей

Для каждой системы налогообложения используется отдельный алгоритм расчета какой налог платит ИП. Проще всего узнать стоимость патента. На сайте ИФНС есть калькулятор налогов ИП по всем видам деятельности в конкретных регионах.

Если предприниматель находится на УСН, то он можно вести книгу доходов и расходов (КУДиР) в Excel или в специальных бухгалтерских программах. Заносить информацию, чтобы посчитать налоги ИП, желательно ежедневно. Но не реже раза в неделю для контроля лимита доходов. Налоги ИП рассчитывается автоматически, будут видны будущие платежи – можно распланировать финансы и зарезервировать деньги.

Аналогичный способ расчета для предпринимателей на общей системе налогообложения. Предварительно всегда можно увидеть предстоящие налоги ИП, если автоматизировать бухгалтерию. В бумажном виде вести ее трудно.

При открытии нового направления бизнеса или в начале деятельности надо выбрать выгодную систему налогообложения и выяснить, как оплачивать налог ИП – сроки, размеры. Заявить о спецрежимах необходимо в момент регистрации ИП. Для применения УСН заявление направляется в течение месяца после постановки на учет. Иначе придется использовать ОСНО до конца года.

Прежде чем выбрать налоговый режим надо составить финансовый план и рассчитать сколько налогов платят ИП, занятые в конкретном виде деятельности.

Пример: предприниматель собирается заняться ремонтом мебели. Планируемые годовые показатели:

- выручка 1,3 млн. руб.;

- материалы, запчасти, аренда помещения, транспортные расходы и прочие затраты 0,7 млн. руб.

Как уменьшить стоимость патента на страховые взносы в 2023 году

В 2023 году ИП, применяющие ПСН, вправе уменьшить стоимость патента на сумму обязательных страховых взносов, уплаченных исключительно за календарный год в период действия патента (пп. 1 п. 1.2 ст. 346.51 НК РФ). Напомним, ранее ст. 346.51 НК РФ данного уточнения не содержала, и стоимость патента можно было уменьшить на сумму обязательных страховых взносов, уплаченных в пределах исчисленных сумм в налоговом периоде.

В 2023 году страховые взносы уменьшают сумму патента только в случае их уплаты в пользу работников, занятых в тех сферах деятельности, по которым применяется ПСН.

При этом налогоплательщики, за исключением ИП без наемных работников, вправе уменьшить сумму налога на сумму взносов не более чем на 50%. Если ИП получил в календарном году несколько патентов и при исчислении налога по одному из них сумма взносов превысила сумму патента, то он вправе уменьшить сумму налога, исчисленную по другому патенту, действующему в этом же году, на сумму указанного превышения.

В уведомлении следует указать первоначальную стоимость патента, а также величину уплаченных страховых взносов и размер взносов, уменьшающих налог, уплачиваемый в связи с применением ПСН. После направления указанного уведомления ИП вправе уплачивать стоимость патента уже в уменьшенном размере.

Если патент получен на срок до 6 месяцев, налогоплательщики производят уплату налога по ПСН, уменьшенного на сумму страховых взносов, не позднее срока окончания действия патента. Если же патент получен на срок от 6 месяцев до календарного года, налог, уменьшенный на величину страховых взносов, уплачивают в следующие сроки (п. 2 ст. 346.51 НК РФ):

- в размере 1/3 суммы налога в срок не позднее 90 календарных дней после начала действия патента;

- в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

Обязательные платежи по УСН без работников

Знать, какую сдавать отчётность ИП без работников, важно, но, кроме этого, в налоговом календаре индивидуального предпринимателя обязательно должны быть обозначены даты уплаты налогов, взносов по УСН по системе доходы:

- Страховые (фиксированные и дополнительные) взносы ИП на УСН. Установленная сумма в 2023 году равняется 45 842 рублям. Если на упрощёнке был превышен доход в 300 000 рублей в год, дополнительно оплачивается 1% от суммы превышения. При системе доходы можно уменьшить налогооблагаемую базу на сумму страховых взносов.

- Налог при УСН. По системе «Доходы» – основная ставка 6%, но в зависимости от региона деятельности ставка может варьироваться. По итогу каждого квартала оплачиваются авансовые платежи, которые входят в состав единого налога. Если доходов по УСН в какой-либо отчётный период не было, то за этот квартал, соответственно, ИП не платит ничего. Окончательный расчёт осуществляется в конце календарного года с учётом всех уплаченных взносов и авансовых платежей. Часто возникают ситуации, когда доходы ИП на УСН небольшие, наёмных сотрудников нет – и налог по итогам года равен нулю (при применении УСН «Доходы»).

Вы можете оформить самозанятость, если самостоятельно оказываете услуги, ведете торговлю, без привлечения наемных сотрудников. Если у вас действующее ИП, то по отдельным видам деятельности (например, обучение иностранному языку) вы можете оформить самозанятость, а по другим (например, развивающий центр по подготовке детей к школе) работать, как ИП.

В качестве самозанятого вы тоже должны зарегистрироваться в ФНС и платить налог на доход:

- 4%, если работаете с физ.лицами,

- 6% — с ИП и организациями.

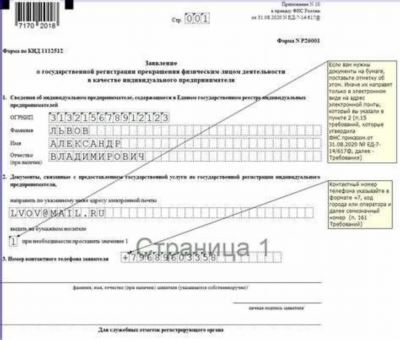

Инструкция по подаче документов для регистрации ИП

Пошаговый план открытия ИП. Требования к документам. Способы подачи и получения документов. Причины отказа в регистрации. Регистрация ИП в ПФР и ФСС.

Читать статью Открыть ИП самостоятельно

Подготовить документы и подать их на регистрацию ИП можно самому. Достаточно правильно заполнить заявление на регистрацию ИП Р21001 и квитанцию…

Налоговый режим специально для предпринимателей на ИП — при нем платится один фиксированный налог (стоимость патента на срок 1–12 месяцев), других выплат нет. Система в основном предназначена для предпринимателей в сфере услуг. Список приведен в статье 346.43 налогового кодекса, всего в нем 80 пунктов. Субъекты РФ могут установить свой перечень, добавляя новые направления из ОКВЭД2 или ОКПД. На ПСН предусмотрен вычет на сумму уплаченных взносов.

Ограничения ПСН:

- Нельзя нанимать больше 15 работников;

- Годовой доход по всем видам деятельности не должен выходить за пределы 60 млн рублей;

- Полный перечень видов деятельности на ПСН зависит от региона, в котором зарегистрирован ИП.

- Нельзя получить патент на деятельность (п. 6 ст. 346.43 НК РФ):

- по розничной торговле или общепиту при площади зала более 150 м²;

- по производству подакцизных товаров, добыче и продаже полезных ископаемых;

- по оптовой торговле и торговле по договорам поставки;

- по перевозке грузов и пассажиров, если у ИП имеется более 20 автомобилей;

- по совершению сделок с ценными бумагами, оказанию кредитных и иных финансовых услуг.

Какие налоги придется платить:

- Стоимость патента.

Налог на профессиональный доход — это специальный режим, который подходит не только физическим лицам, но и ИП. Тогда предпринимателя называют ИП-самозанятым. Эту систему налогообложения удобно использовать в самом начале деятельности, либо перейти на нее при плавном сворачивании бизнеса.

Ограничения НПД:

- Доход до 2,4 млн рублей в год;

- Нельзя нанимать сотрудников (но можно – подрядчиков, по договорам ГПХ);

- Нельзя работать по агентским договорам;

- Нельзя перепродавать чужие товары;

- Нельзя совмещать с другими налоговыми режимами.

Какие налоги придется платить:

Минимальную налоговую ставку в мобильном приложении: 4% от дохода при работе с физлицами и 6% при работе с ИП и компаниями. Налог рассчитывается в приложении автоматически и ежемесячно.

Преимущества НПД:

- Не нужно платить страховые взносы.

- Максимально упрощенная отчетность.

- Можно работать без онлайн-кассы, принимать наличные и переводы на карту.

- Не требуется вести учет и бухгалтерию. Чтобы показать сделку, достаточно оформить чек в приложении «Мой налог».

Недостатки НПД:

- Невозможность нанимать сотрудников.

- Меньше шансов заключить сделки с крупными контрагентами, платящими НДС.

Похожие записи:

- «Безопасный ресторан от «А» до «Я». Приложение 3: ППК для ресторана

- Налоговые вычеты на детей в 2023 году: предельная сумма

- Можно ли оформить ОСАГО без собственника автомобиля?

Источник: juristasovet.ru

Страховые взносы ИП в 2023 году: изменения и перспективы

Страховые взносы для индивидуальных предпринимателей (ИП) являются обязательными платежами, которые необходимо уплачивать в государственный бюджет. В 2023 году на ИП вступают в силу ряд новых правил и изменений в порядке уплаты страховых взносов. Необходимость платить взносы актуальна для большинства ИП, однако есть исключения, которые избавляют от оплаты.

В случае неперечисления или неправильного перечисления страховых взносов на ИП могут быть наложены санкции. Санкции могут включать штрафы, неустойки и другие финансовые санкции. Порядок уплаты страховых взносов для ИП может включать различные этапы, такие как представление отчетности, определение суммы взносов, порядок перечисления и многие другие факторы.

Одним из важных нововведений в 2023 году является внедрение системы электронных платежей для ИП. Теперь ИП могут оплачивать свои страховые взносы через Сбербанк Онлайн, Яндекс.Деньги и другие платежные системы. Это значительно облегчит процесс уплаты взносов и сократит время на выполнение этого обязательства.

Профессиональные бухгалтеры рекомендуют ИП оплачивать страховые взносы в срок, чтобы избежать неприятностей с налоговыми органами. Также следует помнить, что перечисление взносов может быть осуществлено не только лично ИП, но и по поручению другого лица, например, бухгалтера. Важно своевременно проинформировать бухгалтерию об изменениях, чтобы избежать наложения санкций за неправильное перечисление или неуплату страховых взносов.

Платежное поручение на перечисление взносов в С:Бухгалтерия ПРОФ

Положение о порядке уплаты страховых взносов ИП за неперечисление или неполное перечисление взносов, утвержденное Пенсионным фондом России, предусматривает возможные санкции за несвоевременное выполнение обязательств.

Для оплаты страховых взносов ИП в С:Бухгалтерии ПРОФ используется платежное поручение. Практический случай: когда и как платить, и какие санкции могут быть за неперечисление взносов.

- В случае неперечисления или неполного перечисления страховых взносов ИП по истечении 30-дневного срока, установленного Законодательством Российской Федерации, Пенсионный фонд России вправе применить санкции. Сумма санкций зависит от периода просрочки и может составлять от 20% до 100% от неуплаченной суммы.

- Для оплаты страховых взносов ИП в С:Бухгалтерии ПРОФ необходимо заполнить платежное поручение со следующими реквизитами:

- Наименование получателя: Пенсионный фонд России

- ИНН получателя: 1234567890

- КПП получателя: 123456789

- Номер счета получателя: 98765432109876543210

- Наименование банка получателя: Банк России

- БИК банка получателя: 123456789

- ОКТМО (код получателя): 12345678

- ОКАТО (код получателя): 1234567890

- Назначение платежа: уплата страховых взносов ИП

- Сумма платежа: указать сумму взносов

- Дата платежа: дата оплаты

- Номер платежа: уникальный номер платежа (можно указать любой)

Советуем прочитать: Определение АС Новосибирской области от 04.07.2016 № А45-13093/14

При оплате страховых взносов ИП в С:Бухгалтерии ПРОФ рекомендуется указывать все необходимые реквизиты и следовать указанному порядку заполнения. Это позволит избежать ошибок и снизить риск неправильного зачисления платежа.

Санкции за неперечисление взносов

Неуплата или задержка в уплате страховых взносов ИП может привести к наложению санкций. Когда ИП не перечисляет свои взносы в установленные сроки, на него может быть наложено поручение для их уплаты. Ответственность за неперечисление взносов лежит на ИП самом, а не на его бухгалтерии или с:бухгалтерии.

При неперечислении взносов для пенсионного и страхования от профессиональных рисков ИП могут быть наложены штрафы и пени. Санкции за неуплату страховых взносов за первые 3 месяца могут составить 1/300 с применением кратных ставок Рефинансирования Центрального Банка РФ. После трех месяцев санкции за неуплату могут увеличиваться до 1/150 с применением таких же ставок.

Для упрощенных ИП, неуплата страховых взносов может быть основанием для приостановления действия режима патента или регистрации как ИП, а также для исключения из реестров упрощенной системы налогообложения.

| Неперечисление взносов за первые 3 месяца | 1/300 с применением кратных ставок Рефинансирования |

| Неперечисление взносов после трех месяцев | 1/150 с применением кратных ставок Рефинансирования |

Порядок уплаты взносов ИП

С 2023 года вступят в силу нововведения по уплате страховых взносов ИП, которые предусматривают неперечисление взносов с платежного поручения на профильный счет ИП. В случае невыполнения данного поручения, ИП может быть подвержено санкциям.

Таким образом, ИП должно самостоятельно платить страховые взносы в соответствии с установленным порядком. Когда взносы не перечисляются, бухгалтерия может применить санкции. Взносы должны быть уплачены в полном объеме и в установленные сроки, чтобы избежать штрафов и дополнительных финансовых обязательств.

Советуем прочитать: Повышение пенсий с 1 октября 2023 года: кому и почему?

Возможные санкции за неправильное перечисление взносов или их неуплату включают штрафные санкции со стороны налоговых органов. При этом, ИП несет личную ответственность за правильное платежеспособное состояние своего бизнеса и уплату страховых взносов.

Когда ИП может не платить взносы

Согласно порядку уплаты страховых взносов ИП, предусмотренному с:бухгалтерия, ИП обязаны перечислять взносы за себя в порядке и сроки, установленные законодательством. Однако существуют ситуации, когда ИП может быть освобождено от платежного обязательства.

В случае уплаты страховых взносов ИП по поручению работодателя, обязанность по их перечислению лежит на самом работодателе. ИП в этом случае освобождается от обязанности внесения взносов в пользу Пенсионного Фонда и ФФОМС. Тем не менее, такое освобождение не распространяется на страховые взносы в пользу ФСС.

Также ИП может быть освобождено от уплаты страховых взносов, если существуют основания, предусмотренные законодательством, такие как:

- приостановление деятельности ИП в соответствии с законодательством;

- отсутствие доходов, при которых уплата взносов становится невозможной;

- уплата страховых взносов в других органах социального обеспечения;

- получение социальных выплат по нетрудоспособности, пособий по беременности и родам, пособий по уходу за ребенком и других аналогичных пособий.

В случае неперечисления страховых взносов в установленные законом сроки ИП может быть оштрафовано и наложены административные санкции.

Таким образом, несмотря на то, что в общем порядке ИП обязаны перечислять страховые взносы в сроки, установленные законодательством, в некоторых случаях ИП может быть освобождено от уплаты взносов в соответствии с предусмотренными законодательством основаниями.

Рекомендуем к просмотру:

- Есть ли право на наследство у родственников, если в завещании указан другой наследник?

- Как вернуть проценты по ипотеке: инструкция по возврату НДФЛ

- Как начислить компенсацию за неиспользованный отпуск в 1С 8.3

- Как получить лицензию автоинструктора

- Как рассчитать аннуитетный платеж

- Какие страны позволяют иметь 2 гражданства?

Источник: vgorodeperm.ru

Сумма фиксированных страховых взносов для ИП в 2023 году

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Сумма фиксированных страховых взносов для ИП в 2023 году». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Единый налоговый платёж (ЕНП) — это особый порядок перечисления платежей. Единым он называется потому, что все деньги следует перечислять по одним реквизитам. Теперь не нужно заполнять несколько платёжных поручений на разные налоги и взносы: большую их часть можно перевести общей суммой, заполнив всего одну платёжку.

ЕНП — это единый налоговый платеж. Это не новый режим, а новый порядок уплаты налогов с 2023 года для ИП и компаний, кроме самозанятых.

Как было. Раньше вы платили каждый налог отдельно. Например, взносы по УСН, страховые в пенсионный фонд и торговый сбор. Для этого заполняли несколько платежек со своими реквизитами и КБК.

Как стало. Теперь вы делаете это одним платежом, для чего перечисляете деньги на Единый налоговый счет (ЕНС), а оттуда налоговая списывает их на все необходимые взносы в бюджет.

Предприниматели направляют в ФНС уведомление, сколько денег списать со счета на те или иные цели, заполняют одну платежку с одинаковыми реквизитами.

Единый налоговый счет устроен как кошелек или вклад-копилка — у каждого он свой, только для обязательных платежей в бюджет. Деньги с ЕНС можно вернуть, если они числятся как переплата.

Переход на новую систему — автоматический, в обязательном порядке. Никаких заявлений писать не нужно.

Платежное поручение при ЕНП

Согласно рекомендациям налоговых инспекторов, удобнее и быстрее платить ЕНП через личный кабинет налогоплательщика на сайте ФНС или сформировать платежку в бухгалтерской программе. В этом случае поля с обязательными реквизитами единого налогового платежа заполняются автоматически. Если платежное поручение заполняется вручную, указываются следующие реквизиты:

| 7 | Сумма | Сумма совокупной обязанности |

| 101 | Данные о плательщике, получателе и платеже (статус) | 01 |

| 102 | ИНН и КПП плательщика | Выдается по месту регистрации головной организации |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя | Отделение ТУЛА БАНКА России//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств | 017003983 |

| 15 | Номер счета банка получателя | 40102810445370000059 |

| 16 | Наименование получателя | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция ФНС по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | |

| 24 | Назначение платежа | Единый налоговый платеж |

| 104 | КБК | 18201061201010000510 |

| 105 | ОКТМО | |

| 106 | Основание платежа | |

| 107 | Налоговый период | |

| 108 | Номер документа, на основании которого оформляется платеж | |

| 109 | Дата документа, на основании которого оформляется платеж |

- Единый налоговый платёж — это новый способ уплаты налогов и сборов. ЕНП для юридических лиц и ИП с 2023 года является обязательным. Нет бизнеса, который от него освобождён. Есть лишь платежи, которые под него не подпадают.

- В виде ЕНП нужно платить почти все налоги, авансы по ним, сборы, страховые взносы, пени, проценты и штрафы. Но есть платежи, которые в него не входят. Например, ЕНП не распространяется на взносы на травматизм, которые ежемесячно платят абсолютно все работодатели.

- Деньги, перечисленные в виде ЕНП, попадают на ЕНС. Оттуда их распределяет налоговая в особом порядке.

- Инспекции нужно сообщить о том, сколько налогов и взносов насчитала компания. Для этого помимо налоговой отчётности придётся подавать специальные уведомления. А в некоторых случаях — распоряжения на зачёт переплаты.

- В 2023 году действуют переходные положения — разрешено платить налоги и взносы по старым правилам, то есть индивидуальными платёжными поручениями, как раньше. Но если хоть раз подать уведомление по одному налогу, то старый способ уплаты больше применять будет нельзя, причём по всем платежам.

- Установлен единый срок подачи отчётных форм — 25 число, а также единый срок уплаты налогов — 28 число. Но это распространяется не на все обязательные платежи. И даже не на все платежи, входящие в ЕНП. Рекомендуем уточнять сроки в Налоговом кодексе.

- Если после уплаты налогов на спецсчёте останутся деньги, их можно будет вернуть. Возврат делают по заявлению в течение десяти рабочих дней.

А теперь давайте разбираться более подробно.

Изменения в начислении пеней

Из-за новых правил меняется и порядок начисления неустойки по налогам, то есть пеней. Теперь они считаются от общей суммы отрицательного сальдо ЕНС, а не по каждому платежу отдельно.

Пени по-прежнему начисляются за каждый календарный день просрочки. Первый день их расчёта — следующий за окончанием срока уплаты. Поскольку большинство налогов нужно платить до 28 числа, то пени пойдут с 29 числа. Последний день, за который они будут начислены, — день уплаты недоимки.

Общая формула расчёта пеней в 2023 году такова:

- Сумма недоимки × Ставка ЦБ РФ / 300 × Количество дней просрочки, включая день её уплаты

Ставка пени в 2023 году для ИП и организаций одинакова — 1/300 ключевой ставки ЦБ РФ. В этом году для юридических лиц действует послабление: ставка уменьшена в качестве меры господдержки. Но с 2024 года будет так: если организация не платила налог более 30 дней, то с 31 дня пени начисляются по ставке 1/150 ставки ЦБ РФ.

Сроки уплаты страховых взносов ИП за себя

Для уплаты страховых взносов за ИП в 2023 году нет специфического графика и ежеквартальных платежей. Установлены только дедлайны:

- фиксированную часть нужно оплатить до 31 декабря;

- дополнительный процент на пенсионное страхование — до 1 июля следующего года.

Сроки уплаты взносов – 2022

Даты, когда платить фиксированные платежи для ИП, зависят от полученного в течение 2022 год дохода и периода ведения бизнеса:

| Не велся, был убыточен или прибыль была минимальной | менее 300 000 | 31 декабря 2022 года |

| В обычном режиме в течение года или его части | более 300 000 | 1 июля 2022 года |

| Принято решение об окончании деятельности, ИП снят с учета | в течение 15 дней с даты, указанной в выписке из ЕГРИП |

Куда перечислять страховые взносы

Чтобы фиксированные платежи ИП 2022 были учтены, важно знать, куда перечислять страховые взносы. С 2017 года деньги направляются не в страховые фонды, а в Федеральную Налоговую Службу.

При заполнении квитанций, чтобы не перепутать, на какой счет отнести фиксированные платежи ИП, важно правильно указать КБК.

| На пенсионное страхование (с дополнительным взносом 1%) | 182 102 021 400 611 101 60 |

| На медицинское страхование | 182 102 021 030 810 131 60 |

Как ИП будут уплачивать взносы в 2023 году

С 1 января 2023 года налоги и страховые взносы нужно будет уплачивать единым платежом на счёт в Федеральном казначействе. Распределять их по КБК будут сотрудники налоговой.

ИП без работников будет перечислять взносы как и раньше: сумма взносов «за себя» не изменилась и составляет 45 842 рубля, осталось прежним и правило уплаты дополнительных взносов в размере 1% с доходов выше 300 000 рублей.

Сроки уплаты тоже взносов не изменились:

- не позднее 31 декабря — для взносов на пенсионное и медицинское страхование;

- не позднее 1 июля следующего года — для взносов на пенсионное страхование с дохода свыше 300 000 рублей.

Если у ИП есть работники, то он платит страховые взносы за работников. В этом случае изменений в 2023 году будет больше.

Будет установлен единый тариф страховых взносов с выплат работникам:

- 30% — для взносов, исчисляемых в пределах установленной единой предельной величины базы для исчисления страховых взносов;

- 15,1% — для взносов, исчисляемых свыше установленной единой предельной величины базы.

В пункте 2 ст. 223 НК РФ в настоящее время установлены особые правила признания доходов в виде оплаты труда. Датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход.

С 01.01.2023 п. 2 ст. 223 НК РФ утратит силу. При этом надо учитывать, что в соответствии с п. 3 ст. 226 НК РФ налоговые агенты исчисляют налог на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ.

Следовательно, дата фактического получения дохода в виде оплаты труда будет устанавливаться согласно п. 1 ст. 223 НК РФ, то есть в общем порядке, на день выплаты такого дохода.

Такой порядок надо будет учитывать и при заполнении расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, по форме 6-НДФЛ. В нем будут подлежать отражению за первый квартал суммы налога, удержанные в период с 1 января по 22 марта включительно, за полугодие –суммы налога, удержанные в период с 1 января по 22 июня включительно, за девять месяцев – суммы налога, удержанные в период с 1 января по 22 сентября включительно.

Соответственно в расчете за год надо будет указать все суммы налога, удержанные за налоговый период, то есть с 1 января по 31 декабря.

Страховые взносы за себя: сколько платить в 2022 году

Взносы в фиксированном размере рассчитываются согласно первому пункту 430-ой статьи Налогового кодекса. Индивидуальные предприниматели самостоятельно исчисляют и уплачивают за себя суммы страховых взносов на обязательное пенсионное страхование (ОПС) и на обязательное медицинское страхование (ОМС). Взносы за себя на социальное страхование ОСС являются добровольными, большая часть ИП их не оплачивает.

3,54 млн ИП в России по данным ФНС на ноябрь 2021 года.

10% составляет совокупная выручка российских ИП от оборота крупных и средних предприятий.

Сумма взноса по обязательным платежам зависит от величины фиксированного государством страхового взноса в каждый фонд и от оборота ИП. Если оборот перешагивает по итогам года планку в 300 тысяч рублей, то размер пенсионного взноса увеличивается. Дополнительный взнос по ОПС составляет 1% от суммы, превышающей 300 тыс. руб. дохода в год. При этом есть максимальное ограничение величины взноса по ОПС — 275 560 руб.

Сроки и КБК для перечисления в 2020 году страховых взносов ИП за себя

Фиксированные страховые взносы на ОПС и ОМС нужно заплатить не позднее 31 декабря 2020 г. Платежи можно проводить с разной периодичностью — за месяц, квартал, год.

1%-ные страховые взносы на ОПС с дохода свыше 300 тыс. руб. за 2020 г. нужно заплатить не позже 1 июля 2021 г.