Федеральным законом от 31.07.2020 N 266-ФЗ в НК РФ закреплен плавный переход на иные режимы налогообложения для налогоплательщиков, утративших право на применение УСН в случае превышения максимального уровня выручки и/или среднесписочной численности работников.

Так, с 1 января 2021 года для налогоплательщиков, незначительно превысивших лимиты при УСН, будут действовать следующие правила уплаты и ставки налога:

Лимиты

Налоговый режим и ставки

– Доходы не более 150 млн руб. в год;

– Численность работников не более 100 чел.

УСН со ставками:

– 6% с объектом «Доходы»;

– 15 % с объектом «Доходы минус расходы» (если регион не установил более низкие ставки).

– Доходы от 150 млн до 200 млн руб. в год включительно (эта сумма будет индексироваться);

– Численность работников от 100 до 130 чел. включительно.

УСН со ставками:

– 8% – для объекта «Доходы»;

– 20% – для объекта «Доходы минус расходы»

– Доходы составили более 200 млн руб. в год;

Лимиты ИП на УСН+ПСН

– Численность работников превысила 130 работников.

Утрата права на примение УСН с начала того квартала, в котором допущены превышения.

При этом переходные ставки 8% или 20% применяются в отношении части налоговой базы, рассчитанной как разница между налоговой базой, определенной за отчетный (налоговый) период, и налоговой базой за отчетный период, предшествующий кварталу, в котором допущено превышение по доходам или количеству работников. Если же налогоплательщик допустил превышение в I квартале года, то для него ставка в размере 8% или 20% устанавливается на весь этот год.

«Упрощенец», который в течение года не превысил новые лимиты (200 млн руб. по доходам и 130 чел. по численности), вправе в следующем году применять УСН.

Кроме того, рассматриваемым Федеральным законом продлено право региональных властей вводить налоговые каникулы для ИП до конца 2023 года (ранее такое право для них было установлено только до конца 2020 года).

На заметку: во всех бухгалтерских новшествах, в том числе в части УСН, будем разбираться на онлайн-встрече с экспертом, которая пройдет 31 августа 2020 года.

Источник: www.elcode.ru

Лимиты по УСН в 2021 году

Лимит по УСН на 2021 год будет увеличен. Какие изменения произойдут в размерах и порядке применения лимитов? Как новые правила отразятся на организациях? Расскажем в нашей статье.

- Что нового по лимитам УСН

- Взаимосвязь лимитов и ставок УСН

- Пример

- Особенности применения лимитов для УСН

- Пример превышения лимитов по численности сотрудников

Что нового по лимитам УСН

Существующие специальные налоговые режимы созданы и внедрены с целью развития малого и среднего бизнеса. И они действительно справляются с поставленными задачами.

ФНС подсчитала и подтвердила, что самый распространенный режим — УСН — в два раза уменьшает налоговую нагрузку на предприятия. Так, упрощенцы имеют нагрузку порядка 3%, в то время как компании на общем режиме — более 7%. Показатели, конечно, усредненные по стране, однако выгода очевидна.

Для применения спецрежимов предусмотрено выполнение ряда условий. Например, принятые для УСН пределы определенных показателей. Рассмотрим, какие существуют лимиты по упрощенке.

- ограничения входящих показателей для компаний, желающих перейти на упрощенную систему налогообложения;

- рамки, в пределах которых предприятия могут успешно пользоваться спецрежимом.

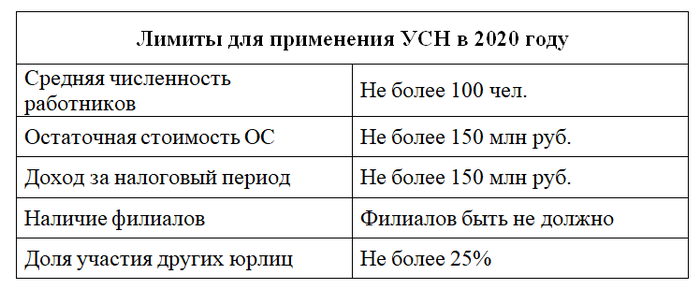

В 2020 году актуальны следующие значения (п. 3 подп. 1, 14, 15, 16 ст. 136.12, ст. 346.13 НК РФ):

Налоговый кодекс ограничивает возможность применения УСН по некоторым видам деятельности (пп. 3 и 4 ст. 346.12 НК РФ).

Утвержден закон, который изменит порядок применения упрощенной системы налогообложения — это касается действующих лимитов и ставок. Компаниям дадут возможность превысить имеющиеся лимиты, сохранив при этом текущий режим налогообложения, но с повышенной ставкой. Данной привилегией смогут воспользоваться как предприятия, выбравшие в качестве объекта налогообложения доходы, так и те, кто выбрали доходы минус расходы. Ставки при этом, естественно, будут различаться.

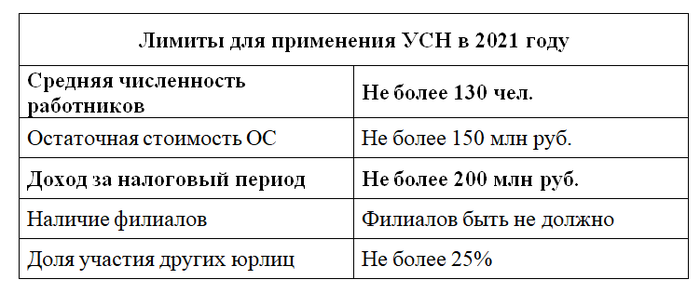

Главными показателями, на которые теперь следует обращать внимание и отслеживать изменения, — это средняя численность работников и доход. Лимит по выручке при УСН в 2021 году увеличен на 50 млн руб., а численность работников — на 30 человек.

Ознакомьтесь с таблицей по новым пределам УСН на 2021 год:

Рассмотрим подробнее, как планируется реализовать расширение границ для упрощенцев.

Взаимосвязь лимитов и ставок УСН

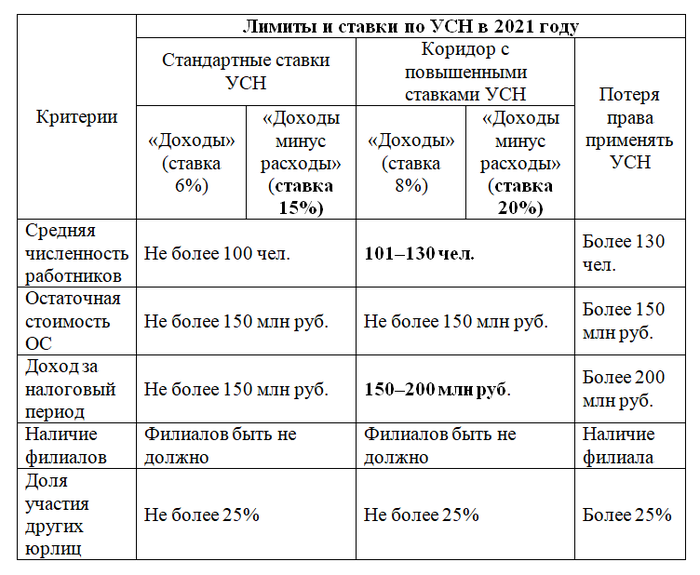

Законодатель не просто увеличил показатели лимитов, он установил обязанность оплаты за пользование спецрежимом при превышении существующих пределов. Так в упрощенной системе налогообложения образуется вилка ставок.

Лимиты и ставки по УСН в 2021 году собраны в таблице:

Как видно из таблицы, стандартные лимиты, действующие на данный момент, позволят сохранить ставки без изменений. Но, превысив их, хозяйствующий субъект будет обязан уплачивать повышенный налог, не меняя при этом системы налогообложения. Такая возможность дана до определенного предела, после превышения которого придется попрощаться со статусом упрощенца.

Напомним, что по доходам ставка равна 6%, а по доходам за вычетом расходов — 15%. Но эти значения могут быть уменьшены региональными властями. Например, в Ростовской области действует пониженная ставка для компаний, являющихся субъектами малого предпринимательства: доходы минус расходы — 10% (п. 1 ст. 11 Областного закона от 10.05.2012 № 843-ЗС).

Как только показатели у предприятия увеличатся и попадут в так называемый коридор, налог следует начислять уже по повышенным ставкам, не дожидаясь конца года. То есть начиная с квартала, в котором доход организации превысит 150 млн руб., но не более чем на 50 млн руб., и/или средняя численность сотрудников будет в диапазоне 101–130 чел., компания обязана начислять сумму авансовых платежей по налогу по новым ставкам.

Для чего устанавливают такие правила? Данные меры позволят многим компаниям удержаться в статусе упрощенца, заплатив при этом налогов чуть больше, чем обычно, но значительно меньше, чем организации на общем режиме.

Рассмотрим на примере, как реализуется взаимосвязь ставки налога и лимита по УСН на 2021 год для ООО.

Пример

ООО «Северный ветер» в 2021 году является упрощенцем, объект налогообложения — «доходы» (льготы не применяются). На балансе несколько земельных участков и зданий, вид деятельности — оказание услуг по аренде. Численность сотрудников 50 человек.

Доход за 1 квартал 2021 года — 50 млн руб., сумма страховых взносов — 150 тыс. руб. Доход за 2 квартал — 40 млн руб., страховые взносы — 200 тыс. руб. Сумма страховых взносов за 3 квартал —170 тыс. руб. В июле 2021 года компания продала земельный участок за 89 млн руб. Полная оплата за участок поступила на расчетный счет 21 июля 2021 года.

Общая сумма доходов на 21 июля 2021 года составляет 179 млн руб., что выше предела доходов УСН на 29 млн руб. За 3 квартал организация должна исчислить сумму авансовых платежей по налогу, исходя из ставки 8%.

Расчет налога и авансовых платежей за 2021 год у ООО «Северный ветер» будет выглядеть так:

1 квартал 2021 года:

50 000 000× 6% = 3 000 000руб. — расчет налога.

3 000 000– 150 000 = 2 850 000 руб. — применен налоговый вычет в размере 150 тыс. руб.

Авансовый платеж за 1-й квартал подлежит к уплате в размере 2,85 млн руб.

2 квартал 2021 года:

(50 000 000 + 40 000 000)× 6% = 5 400 000 руб. — расчет налога за полугодие 2020 года.

5 400 000 – (150 000 + 200 000) = 5 050 000 руб. — применен налоговый вычет в размере 350 тыс. руб. за полугодие 2021 года.

5 050 000 – 2 850 000 = 2 200 000 руб. — учтен авансовый платеж, уплаченный за 1 квартал 2021 года.

Авансовый платеж за 2 квартал подлежит к уплате в размере 2,2 млн руб.

3 квартал 2021 года:

179 000 000 × 8% = 14 320 000 руб.

14 320 000руб. – 520 000 = 13 800 000 руб. — был применен налоговый вычет в размере 0,52 млн руб. за 3 квартала 2021 года.

13 800 000 – 2 850 000 – 2 200 000 руб. = 8 750 000 руб. — учтены авансовые платежи, уплаченные за 1 и 2 кварталы 2021 года.

Авансовый платеж за 3 квартал в размере 8,75 млн руб. подлежит уплате до 26.10.2021.

Методику и нюансы расчетов авансовых платежей при УСН посмотрите в нашей статье.

Особенности применения лимитов для УСН

Обратите внимание на некоторые особенности применения ограничений для УСН:

- Для УСН-2021 лимит доходов касается именно тех доходов, которые отражаются в книге доходов и расходов. Это доходы от реализации, входящие авансы и внереализационные доходы (ст. 346.15 НК РФ).

- В среднюю численность сотрудников включаются работники, отношения с которыми оформлены трудовыми договорами или договорами гражданско-правового характера, а также внешние совместители.

- Ставки налога увеличиваются в том квартале, в котором произошло превышение лимитов (ст. 346.13 НК РФ). Рассчитывать налог по повышенным процентам придется и в следующем отчетном периоде. Право применять упрощенную систему налогообложения утрачивается, соответственно, в квартале увеличения показателей относительно предела.

- Все лимиты по УСН относятся в равной степени как к юридическим лицам, так и к индивидуальным предпринимателям. Исключением являются критерии, касающиеся доли в уставном капитале и наличия филиалов. Это обусловлено практической невозможностью их наличия у ИП.

Ряд компаний ни при каких условиях не могут применять УСН (п. 3 ст. 346.12 НК РФ). К таким относятся, например, иностранные, микрофинансовые, бюджетные организации, банки, нотариусы. Также невозможно совмещать упрощенку с ЕСХН и деятельностью по соглашению о разделе продукции.

Пример превышения лимитов по численности сотрудников

ООО «Южный бриз» в 2021 году применяет упрощенную систему налогообложения, объект налогообложения — «доходы минус расходы» (ставка налога составляет 15%).

Доход в 1-м квартале 2021 года равен 10 млн руб., признаваемые расходы — 4 млн руб., средняя численность сотрудников 95 человек. Доход во 2-м квартале — 13 млн руб., расходы — 7 млн руб., средняя численность работников за полугодие — 102 человека. В 3-м квартале в компании произошло значительное расширение производства. Доход в 3-м квартале — 27 млн руб., расходы — 19 млн руб., в штат было принято 57 человек, средняя численность работников составила 138 человек.

Расчет налога и авансовых платежей за 2021 год у ООО «Южный бриз» выглядит следующим образом.

1 квартал 2021 года:

(10 000 000 – 4 000 000)× 15% = 900 000 руб. — расчет авансового платежа за 1 квартал.

Авансовый платеж за 1 квартал подлежит уплате в размере 900 тыс. руб.

2 квартал 2021 года:

По итогам за полугодие средняя численность работников превысила лимит по УСН на 2 человека. В связи с этим организация начиная со 2 квартала 2021 года начисляет налог и уплачивает авансовые платежи исходя из ставки 20%.

10 000 000 + 13 000 000 = 23 000 000 руб. — доход нарастающим итогом за полугодие 2021 года.

4 000 000 + 7 000 000 = 11 000 000 руб. — расходы нарастающим итогом за полугодие 2021 года.

(23 000 000 – 11 000 000) × 20% = 4 400 000 руб. — расчет налога за полугодие 2021 года.

4 400 000 – 900 000 = 3 500 000 руб. — учтен авансовый платеж, уплаченный за 1 квартал 2021 года.

Авансовый платеж за 2 квартал должен быть уплачен в размере 3,5 млн руб.

Пояснение: если бы средняя численность работников компании осталась в пределах 100 человек, авансовый платеж составил бы:

(23 000 000 – 11 000 000) ×15% –900 000 = 2 400 000 руб.

Это на 1,1 млн руб. меньше налога, рассчитанного по фактическим данным.

3 квартал 2021 года:

По итогам за 9 месяцев 2021 года средняя численность работников составила 138 человек, превысив лимит по УСН на 38 единиц. В связи с этим организация потеряла статус упрощенца и обязана уведомить ИФНС о переходе на общий режим до 15.10.2021.

Динамика в расширении возможностей для российских предприятий положительная. Законодатель видоизменил ограничения: увеличил пределы дохода и средней численности, установил связь лимитов и ставок. При превышении доходов на 50 млн руб., а средней численности работников на 30 человек будут действовать повышенные ставки — 8% для доходов и 20% для доходов минус расходы. Несомненно, увеличение лимитов позволит компаниям увереннее вести свой бизнес, не боясь слететь с упрощенки.

Еще больше материалов по теме — в рубрике «УСН».

- Налоговый кодекс РФ

- приказ Росстата «Об утверждении Указаний по заполнению форм федерального статистического наблюдения № П-1 “Сведения о производстве и отгрузке товаров и услуг”, № П-2 “Сведения об инвестициях в нефинансовые активы”, N П-3 “Сведения о финансовом состоянии организации”, № П-4 “Сведения о численности и заработной плате работников”, № П-5(м) “Основные сведения о деятельности организации” от 22.11.2017 № 772

- Областной закон от 10.05.2012 № 843-3С

Источник: xn--h1apee0d.xn--p1ai

Лимит доходов по УСН по годам

НК РФ статьей 346 регламентирует доход предприятий в упрощенном налоговом режиме, который предусматривает оплату налогов в особом порядке и нацелен на малый и средний бизнес.

Лимит УСН позволяет индивидуальным предпринимателям при малой налоговой нагрузке вести простой учет и отчетность. Налогоплательщик обязан осуществлять контроль над показателями производственной деятельности в соответствии с критериями, утвержденными НК РФ.

Что такое «упрощенка»

При образовании коммерческой деятельности юридическим лицом или индивидуальным предпринимателем, предприятие регистрируется, а учредитель компании должен выбрать порядок налогообложения, общий или упрощенный налоговый режим. Существуют ограничения по УСН или условия, которые позволят применять упрощенку по критериям, если:

- штат на предприятии не превышает 100 работников;

- выручка меньше 150000000 руб.;

- основные средства по остаточной стоимости не больше 150000000 руб.;

- долевое участие других организаций в уставном капитале не превышают 25%;

- отсутствуют филиалы.

Перевести организацию на льготное налогообложение, возможно, на основании подачи уведомления о переводе после 9 месячной работы, при условии, что выручка за этот период не превысит 112500000 руб.

Даже если лимит по УСН позволяет перейти на упрощенку, предприятие не должно осуществлять деятельность:

- кредитной организации;

- негосударственного пенсионного фонда;

- с участием на рынке ценных бумаг;

- нотариальных, адвокатских, страховых учреждений;

- инвестиционного фонда;

- по добыче и реализации ископаемых;

- с проведением азартных мероприятий.

При нарушении законодательных ограничений лимит по упрощенке будет снят, организацию переведут на общий налоговый режим.

Предельная величина доходов

При применении УСН, лимит доходов рассматривается по 2 предельным величинам. Каждая используется по разным целям:

- чтобы перевестись на упрощенку с общего налогового режима в соответствии с НК РФ ст.346.12 п.2, подают декларацию ФНС, где указывают сумму выручки, как результат работы за 3 квартала;

- для контроля доходов организации в налоговом периоде, порядок расчета величины регламентирован НК РФ ст. 346.13 п.4.1, в виде нарастающего итога.

Руководитель предприятия или экономист при составлении отчета сравнивает нормативный показатель предельной величины с реальными экономическими результатами производства.

Инспекторы фискальной службы проводят регулярные сверки данных из декларации с бухгалтерским учетом, поднимают банковские выписки. Если обнаружат расхождения в цифрах, лимит выручки превысит законодательные нормы:

- с льготного налогообложения компанию снимут;

- налоги будут пересчитаны по ОСНО;

- дополнительно придется заплатить НДФЛ, НДС;

- произойдет взыскание штрафных санкций, пени.

Восстановить упрощенную систему налогообложения можно, но судебным порядком. Следует учесть, что предельный размер по лимитам, величина не постоянная. Вместе с экономической нестабильностью, инфляционным уровнем, увеличивается предел дохода. В качестве инструмента применяют обновленный коэффициент-дефлятор.

В 2010 году коэффициент не применялся, чтобы перейти на упрощенку учитывалась выручка в пределах 45000000 руб. Если предприятие работало по УСН, налоговый режим сохранялся при годовой реализации до 60000000 руб.

В 2016 г. коэффициент был равен 1.329. В это время перейти на упрощенку можно было с доходом 59.6 млн. руб.

С 2017 года индексацию приостановили, утвердили выручку в размере 112.5 млн. руб. за 9 месяцев, для перевода на упрощенку. Применять льготное налогообложение можно, если доход не превысит за отчетный период 150 млн. руб.

В 2020 г. началась индексация с коэффициентом равным «1», по прежним величинам выручки.

На 2021 г. ожидается, что законопроект № 875580-7 внесет изменения:

- по числу сотрудников, можно будет принимать на работу до 130 работников;

- выручку увеличат до 200 млн. руб.

При этом установят условия для переходного периода. Чтобы остаться в льготном налоговом режиме, нужно заплатить повышенную ставку налога, после чего продолжить работу по УСН с новым лимитом.

Что в итоге?

Постоянные экономические пертурбации требуют от налогоплательщика следить за изменениями в нормативах. Законы меняются, а ответственность от их незнания не снимается. К тому же, многие законодательные акты приняты, чтобы ИП продолжили функционировать, несмотря на сложные условия.

К примеру, в 2021 г. не только будут обновлены лимиты, продлят налоговые каникулы вновь созданным ИП, которые будут работать в направлениях:

- производственных;

- социальных;

- научных;

- бытовых.

По нововведениям НК РФ продлят нулевую ставку до 2024 г., при условии, что местной властью региона предусмотрен льготный налоговый режим, администрация поддерживает лимит по УСН для предпринимателей.

ИП на УСН: лимиты и ограничения

Источник: o-nalog.ru