Вы должны перейти на ОСНО с начала того квартала, в котором нарушили условия применения УСН (п. 4 ст. 346.13 НК РФ).

В течение 15 календарных дней после окончания этого квартала нужно сообщить в инспекцию о переходе (п. 5 ст. 346.13 НК РФ).

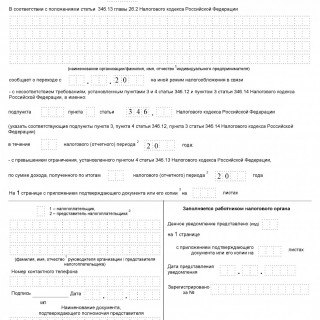

Для этого подайте сообщение об утрате права на применение УСН по рекомендованной форме N 26.2-2, утвержденной Приказом ФНС России от 02.11.2012 N ММВ-7-3/[email protected]

С начала квартала, в котором вы «слетели» с УСН, рассчитывайте и платите налоги по общей системе налогообложения. Если вы перешли с УСН на ОСНО в срок, то штрафы и пени за несвоевременное перечисление налогов и авансовых платежей платить не придется (п. 4 ст. 346.13 НК РФ, Письмо Минфина России от 14.07.2015 N 03-11-09/40378 (направлено Письмом ФНС России от 12.08.2015 N ГД-4-3/14234)).

Помимо этого, налог по УСН вы должны доплатить за последний период на «упрощенке» (например, если нужно рассчитать минимальный налог). Это необходимо сделать не позднее 25-го числа месяца, следующего за кварталом, в котором вы потеряли право на нее (п. 7 ст. 346.21, п. 3 ст. 346.23 НК РФ).

Ответственность учредителей и директора в ООО

Если последний день срока пришелся на нерабочий день, подайте декларацию не позднее следующего рабочего дня (п. 7 ст. 6.1 НК РФ).

Готовое решение: Как перейти на ОСНО при утрате права на применение УСН (КонсультантПлюс, 2020)

2.

Подать сообщение можете по форме, которую рекомендовала ФНС России, на бумаге лично (через представителя) или по почте. Либо направьте его в электронном виде по ТКС.

Сдайте сообщение не позднее 15-го числа месяца, следующего за кварталом, в котором вы утратили право на применение УСН.

Заполнить форму легко.

Готовое решение: Как подать сообщение об утрате права на применение УСН (КонсультантПлюс, 2020)

3.

Сообщение об утрате права на применение упрощенной системы налогообложения (форма N 26.2-2)

Приказ ФНС России от 02.11.2012 N ММВ-7-3/[email protected] «Об утверждении форм документов для применения упрощенной системы налогообложения»

4.

Рассчитать и заплатить итоговый единый налог за последний период на УСН вы должны не позднее 25-го числа месяца, следующего за кварталом, в котором вы потеряли право на спецрежим. Если вы утратили право на УСН в середине года, ваш последний налоговый период на «упрощенке» совпадет с последним отчетным периодом перед кварталом, в котором вы «слетели» с нее (п. 4 ст. 346.13, п. 7 ст.

346.21, п. 3 ст. 346.23 НК РФ, п. 2 Письма ФНС России от 27.03.2012 N ЕД-4-3/[email protected], Постановление Президиума ВАС РФ от 02.07.2013 N 169/13).

Например, организация «Альфа» в III квартале 2021 г. утратила право на УСН. Она должна рассчитать и заплатить итоговую сумму налога по УСН за период с 1 января по 30 июня не позднее 26 октября 2020 г., потому что 25 октября — выходной день.

Если вы применяли УСН с объектом «доходы минус расходы» и сумма налога за последний налоговый период получилась меньше 1% ваших доходов, то вам нужно рассчитать и заплатить минимальный налог. При этом не имеет значения, какой период стал для вас последним налоговым периодом на «упрощенке»: полный год или меньше (п. 2 Письма ФНС России от 27.03.2012 N ЕД-4-3/[email protected], Постановление Президиума ВАС РФ от 02.07.2013 N 169/13).

Как контролируется выполнение условий применения УСН в 1С:Бухгалтерия 8

Начиная с квартала, в котором вы потеряли право на «упрощенку», вы должны рассчитывать и уплачивать налоги, от которых были освобождены (п. 4 ст. 346.13 НК РФ):

налог на прибыль и авансовые платежи по нему;

налог на имущество со среднегодовой стоимости (авансовые платежи);

За несвоевременную уплату ежемесячных платежей в течение того квартала, в котором вы перешли на ОСН, пени и штрафы вы не уплачиваете (абз. 3 п. 4 ст. 346.13 НК РФ).

| 1.1. Как рассчитать налог на прибыль и авансовые платежи по нему из-за утраты права на УСН |

Авансовые платежи рассчитывайте так же, как вновь созданные организации (п. 4 ст. 346.13 НК РФ). Для этого:

определите, каким способом вы будете уплачивать авансовые платежи по налогу на прибыль.

Учтите, что платить ежемесячные авансовые платежи в течение квартала, в котором вы потеряли право на «упрощенку», не нужно. Пени и штрафы за их неуплату вам не грозят (п. 5 ст. 287, п. 6 ст. 286, п. 4 ст. 346.13 НК РФ);

определите первый период, за который нужно перечислить авансовый платеж;

рассчитайте авансовый платеж исходя из прибыли, полученной в первом периоде по налогу на прибыль, и подайте декларацию.

Например, если право на УСН вы утратили с III квартала, вам нужно рассчитать авансовые платежи исходя из прибыли, полученной в III квартале, и подать декларацию за девять месяцев.

Налог на прибыль по итогам года рассчитывайте в общем порядке: как произведение налоговой базы и ставки за вычетом авансовых платежей (п. 1 ст. 286, п. 1 ст. 287 НК РФ).

Готовое решение: Как рассчитать налоги в переходный период при переходе с УСН на ОСН (КонсультантПлюс, 2020)

5.

Начисляйте НДС по всем облагаемым операциям начиная (п. п. 4, 6 ст. 346.13 НК РФ):

1-го числа квартала, в котором вы утратили право на спецрежим.

Так, начислить НДС нужно, если после этой даты вы (п. 4 ст. 166, п. 1 ст. 167 НК РФ, Письмо Минфина России от 24.05.2018 N 03-07-11/35126):

получили аванс в счет предстоящей поставки. Этот налог вы потом сможете принять к вычету (п. 8 ст. 171, п. 6 ст. 172 НК РФ);

отгрузили товары, выполнили работы, оказали услуги (даже если аванс в счет поставки вы получили еще в период применения УСН).

Если вы получаете оплату по поставке, которая произошла в период применения УСН, начислять на ее сумму НДС не нужно.

Также после перехода на ОСН вам нужно оформлять счета-фактуры (в том числе при получении авансов), регистрировать их в книге продаж (п. 3 ст. 168, п. 3 ст. 169 НК РФ, п. 1 Правил ведения книги продаж). При утрате права на УСН в течение квартала это нужно сделать и по тем операциям, которые произошли с начала квартала до момента утраты.

Например, если организация утратила право на УСН в августе, то по операциям с 1 июля нужно начислить НДС, оформить счета-фактуры и зарегистрировать их в книге продаж.

| Что делать, если в договоре цена указана без НДС |

Рекомендуем обратиться к контрагенту с предложением заключить допсоглашение. В нем вы укажете новую цену товаров (работ, услуг, имущественных прав) с учетом НДС. Однако если контрагент откажется скорректировать цену, вам придется начислить НДС сверх цены и заплатить налог из собственных средств.

Если вы применяли УСН с объектом «доходы минус расходы», то вы можете принять к вычету «входной» НДС, который вы имели право, но не успели учесть в затратах по УСН. Право на вычет возникает в первом квартале после перехода на общий режим, если соблюдаются все условия для этого. Это означает в том числе, что покупки вы будете использовать для операций, облагаемых НДС (п. 6 ст. 346.25 НК РФ, Письма Минфина России от 30.12.2015 N 03-11-06/2/77709, ФНС России от 16.03.2015 N ГД-4-3/[email protected]).

Например, заявить налог к вычету вы сможете (пп. 1 п. 3 ст. 346.16, пп. 1, 2 п. 2 ст. 346.17 НК РФ, п. 16 Обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 НК РФ в отношении субъектов малого и среднего предпринимательства, утвержденного Президиумом ВС РФ от 04.07.2018, направлен Письмом ФНС России от 30.07.2018 N КЧ-4-7/14643, Письмо Минфина России от 01.10.2013 N 03-07-15/40631):

по приобретенным товарам для перепродажи, которые вы не успели продать в период применения УСН;

по поставленным вам материалам и сырью для производства, которые вы не оплатили и не использовали в период применения спецрежима;

по расходам на строительство ОС, которое введено в эксплуатацию после перехода на ОСН. Если ОС вы ввели в эксплуатацию до перехода на ОСН, вычет применить нельзя.

Для вычета зарегистрируйте счета-фактуры поставщиков в книге покупок (п. 1 Правил ведения книги покупок).

Если вы применяли УСН с объектом «доходы», принять к вычету «входной» НДС, который вам предъявили при УСН, вы не можете (Письма Минфина России от 07.04.2020 N 03-07-11/27295, от 01.09.2017 N 03-07-11/56374, ФНС России от 17.07.2015 N СА-4-7/[email protected], Определение Конституционного Суда РФ от 22.01.2014 N 62-О).

Готовое решение: НДС при переходе с УСН на ОСН (КонсультантПлюс, 2020)

6.

«Слетев» с УСН, упрощенцы обычно предлагают покупателям изменить задним числом условия договоров — указать в них цену с НДС. Может бывший упрощенец покупателям, договоры с которыми были изменены, выставить счета-фактуры с НДС с нарушением 5-дневного срока по товарам, отгруженным в октябре? Чем ему это грозит?

— Изменение цены договора после его заключения допускается в случаях и на условиях, предусмотренных договором, законом либо в установленном законом порядке . Изменения в договор могут быть внесены по соглашению сторон . А в некоторых случаях договор может быть изменен и по требованию одной из сторон решением суда . По общему правилу изменение договора влечет изменение обязательств сторон лишь на будущее время. Но стороны могут договориться и о действии изменений задним числом .

Если в результате изменений в договор цена товаров установлена задним числом с НДС, изменены первичные документы, то полагаю возможным выставление счетов-фактур на дату утраты права на УСН.

Скажем, товары были отгружены покупателю 02.10.2017 и 16.10.2017. После утраты права на УСН бывший упрощенец договорился с покупателем, что цена товаров, отгруженных начиная с 01.10.2017, включает НДС. В накладные от 02.10.2017 и 16.10.2017 внесены изменения — указана сумма НДС. Тогда 03.11.2017 бывший упрощенец, по моему мнению, может выставить счета-фактуры по этим товарам.

В этом случае срок выставления счетов-фактур будет нарушен. Однако налоговым законодательством ответственность за такое нарушение не установлена.

— Сможет ли покупатель — плательщик НДС, которому бывший упрощенец выставил счет-фактуру с нарушением 5-дневного срока, заявить к вычету выделенный в нем НДС?

— Согласно арбитражной практике и позиции Минфина нарушение срока выставления счета-фактуры не может быть причиной отказа в вычете НДС. А значит, покупатель — плательщик НДС вправе принять к вычету налог, предъявленный бывшим упрощенцем в связи с изменением условий договора в отношении товаров (работ, услуг), реализованных им в квартале утраты права на УСН .

— Ольга Сергеевна, предположим, что бывший упрощенец изменения в договоры с покупателями и в первичные документы не внес. НДС он исчислил «сверху» цены, уплатил за свой счет. И счета-фактуры покупателям по товарам, отгруженным в IV квартале 2017 г. ранее 29.10.2017, бывший упрощенец не выставил.

Требуется ли ему составить счета-фактуры в одном экземпляре, только для регистрации в книге продаж? Не приведет ли отсутствие счетов-фактур к штрафу по ст. 120 НК РФ?

— Нет, в этом случае составление счета-фактуры законодательством не предусмотрено. И отсутствие счета-фактуры в такой ситуации также не может быть расценено как грубое нарушение, за которое установлен штраф ст. 120 НК РФ.

— Но если счета-фактуры бывший упрощенец не составляет, какие тогда документы ему регистрировать в книге продаж?

— В книге продаж возможно зарегистрировать первичные документы, составленные при отгрузке товаров (выполнении работ, оказании услуг) в октябре, ранее 29.10.2017. В этом случае в графе 13 книги продаж следует указать стоимость товаров (работ, услуг) из первичного документа, увеличенную на сумму исчисленного НДС. Кроме того, для регистрации в книге продаж возможно составить сводный счет-фактуру по товарам, отгруженным с начала квартала до даты утраты права на УСН. Такой сводный счет-фактуру следует датировать 03.11.2017.

Интервью: НДС-регистры бывшего упрощенца («Главная книга», 2021, N 23)

7.

Статья: «Слет» с «упрощенки» и вычеты НДС (Дурново Д.В.) («НДС: проблемы и решения», 2021, N 11)

Когда утеряно право применять УСН

Сделать это необходимо по истечении 15 календарных дней с момента окончания отчетного (налогового) периода, в котором право на УСН было утрачено. В нашем рассмотренном примере, срок истечения подачи уведомления о переходе на общий режим налогообложения закончится 15 октября 2021 г.

Если компания своевременно не представит уведомление о смене режима налогообложения, ей грозит штраф в размере 200 рублей.

Также необходимо помнить, что при прекращении применения упрощенной системы налогообложения сдать декларацию нужно будет не позднее 25 числа месяца, который следует за кварталом, в котором право на применение упрощенной системы налогообложения было утрачено. Согласно нашему примеру, сдать декларацию по упрощенной системе налогообложения необходимо будет до 25 октября 2021 г.

Относитесь внимательно к проводимым в деятельности изменениям. Учитывайте ситуации, при которых Вы теряете право на применение упрощенной системы налогообложения. Своевременно отчитайтесь при возникновении таких ситуаций.

Если Вам необходима помощь в подготовке сообщения или Вы заинтересованы в бухгалтерском обслуживании, звоните по телефону (495) 661-35-70

Источник: nvvku.ru

Форма N 26.2-2. Сообщение об утрате права на применение упрощенной системы налогообложения

Субъекты хозяйственной деятельности могут утратить право на применение УСН. Это происходит в случаях превышения количества наемных работников (100 человек), годового дохода (60млн. руб.), суммы основных средств (100 млн. руб.).

Все предприниматели и компании, которые нарушили одно или сразу несколько вышеперечисленных требований, не могут больше пользоваться УСН. С этого периода они обязаны перейти на общую систему налогообложения.

Данные налогоплательщики подают в налоговую службу соответствующее сообщение относительно утраты права на применение упрощенной системы налогообложения (форма 26.2-2). Срок подачи данной формы — не более пятнадцати дней с момента окончания отчетного квартала.

Сообщение заполняется от руки заявителя или машиночитаемым способом. При оформлении бланка формы необходимо указать код налоговой организации, далее вносятся данные о предприятии или ИП (название, фамилия, ФИО полностью). Ставится дата, с которой субъект переходит на иную систему налогообложения. Необходимо указать пункты статьи кодекса РФ. Вписывается период, в котором граничные нормы были нарушены.

К форме прилагаются документы, отражающие факт увеличения допустимых норм для УСН. В сообщении указывается количество прилагаемых листов. Проставляется код, соответствующий тому, кем подается данный документ. Ставится дата составления сообщения, фамилия и должность руководителя (предпринимателя), его подпись, контактные телефоны.

Указывается ссылка на подтверждающий документ при подаче формы представителем. Сообщение может быть подано лично заявителем или отправить средствами электронной связи.

Источник: blanker.ru