Закрытие ИП в ФСС как работодателя сейчас не требуется. Указанный фонд вообще перестал существовать с января 2023 года после объединения с ПФР. Снятие с учета осуществляется на основании данных от ИФНС. Но до подачи документов на закрытие предпринимательства, сначала нужно отчитаться по взносам и стажу работников.

Можно ли уменьшить размер страховых

взносов по сотрудникам ИП?

Спросите юриста

Нужно ли снять ИП как работодателя с учета в ФСС при закрытии

ФСС, как внебюджетный фонд, существовал до конца 2022 года. Он осуществлял регистрацию страхователей (ИП, организации), контролировал сроки и правила сдачи отчетности по социальному страхованию, уплаты взносов.

Предпринимателей, которые выступали работодателями, ФСС ставил на учет по сведениям от налоговой службы. Специальная регистрация в фонде требовалась только в случае, если ИП заключал гражданско-правовые договоры (ГПХ) с выплатой взносов на случай травматизма.

Подавать отдельное заявление о снятии ИП с учета как работодателя уже не нужно, так как налоговая служба сама передаст эти данные в Социальный фонд РФ

Для подачи заявления о прекращении предпринимательства необходимо сдать расчет по взносам и форму с персонифицированными данными за сотрудников. Оплатить налоги и взносы можно уже после закрытия ИП. Задолженность перед бюджетом, в том числе штрафы, можно списать в рамках внесудебного или судебного банкротства.

С января 2023 года полномочия по пенсионному, социальному и медицинскому страхованию переданы Социальному фонду РФ (СФР). Он является правопреемником ПФР и ФСС по всем обязательствам. Перерегистрация действующих предпринимателей в новом фонде не требуется. Если ИП намерен прекратить деятельность и официально сняться с учета, действуют следующие правила:

- все процедуры проходят по линии налоговой службы, куда предприниматель подает заявление Р26001;

- закрытие ИП в ФСС как работодателя не требуется, так как указанный фонд уже не существует;

- если за отчетный период у предпринимателя был наемный персонал, до обращения в ИФНС нужно сдать отчетность по персонифицированному учету (стаж работников, начисленные взносы, особые условия труда и т.д.);

- если у ИП не было работников, отчетные документы по персучету представлять не нужно.

Учет данных о страховании работников сейчас осуществляет СФР. Но отчетность страхователи обязаны сдавать не напрямую в фонд, а через налоговую инспекцию. У ИФНС есть полномочия по обработке отчетных документов и администрированию взносов. По мере поступления отчетности налоговая служба будет направлять соответствующие данные в Социальный фонд РФ.

Отчитываться в СФР нужно даже при наличии одного сотрудника по трудовому договору. При этом сам ИП не рассматривается как наемный работник. За себя он платит взнос в фиксированном размере, если сумма дохода в течение года не превысила 300 000 рублей. Если прибыль будет больше, с превышения нужно дополнительно заплатить 1%.

Каким имуществом отвечает

ИП по долгам своего бизнеса?

Спросите юриста

Какие требования закона нужно соблюсти при закрытии предпринимательства

Закрытие ИП — это максимально упрощенная процедура. В отличие от организаций, предпринимателям не нужно ждать 2 месяца на прием требований от кредиторов, подтверждать расчет по всем долгам. Чтобы закрыть ИП, необходимо:

- отчитаться по наемным работникам до обращения в подразделение ФНС;

- заполнить и подать заявление Р26001 (там не нужно указывать причины прекращения деятельности);

- оплатить пошлину (освобождение от уплаты действует при подаче документов с удостоверением ЭЦП).

После получения заявления ИФНС начнет проверку. Она длится не более 3 дней, предусматривает запрос данных из СФР. После завершения регистрационной процедуры ИП снимут с учета, а сведения из него будут исключены из реестра. Заявитель получит лист записи ЕГРИП, который подтвердит закрытие предпринимательства.

СФР снимет ИП-работодателя с учета не на основании его отчетности, а по сведениям из налоговой службы. Они направляются через систему межведомственного обмена в течение 3 дней. О снятии с учета гражданин узнает из уведомления в личном кабинете на портале Социального фонда РФ.

- Банкротство ИП с долгами по налогам и страховым взносам

- Что делать, если мошенники оформили онлайн-кредит?

- Ответственность индивидуального предпринимателя (ИП) по долгам своего бизнеса

Какие отчеты обязан сдать ИП-работодатель при ликвидации

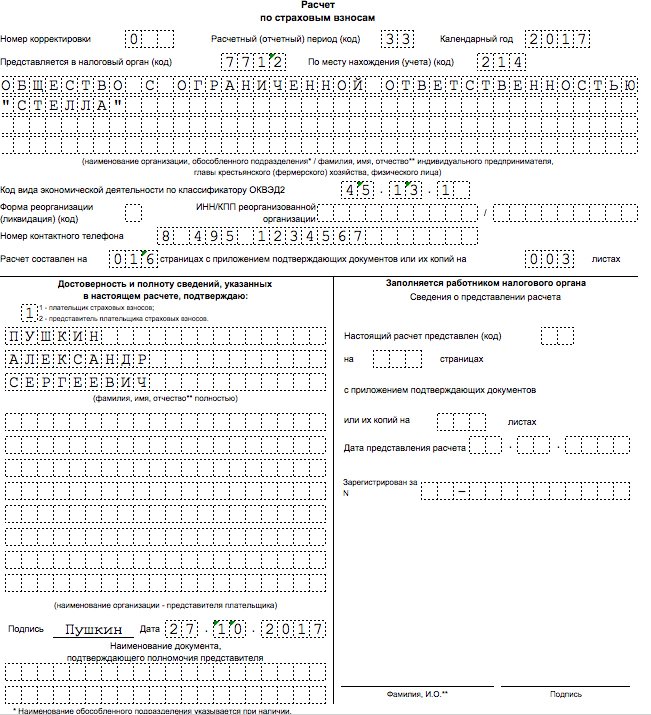

Ввиду правопреемства внебюджетных фондов, изменился и состав отчетных документов для ИП-работодателя. При закрытии предпринимательства необходимо представить 2 формы:

- расчет по страховым взносам;

- персонифицированные сведения о работниках.

Образцы обеих форм утверждены приказом ФНС № ЕД-7-11/878. Заполнить и представить их можно в письменном или электронном виде. Если у ИП работало более 10 человек, то документы нужно сдавать только в цифровом формате.

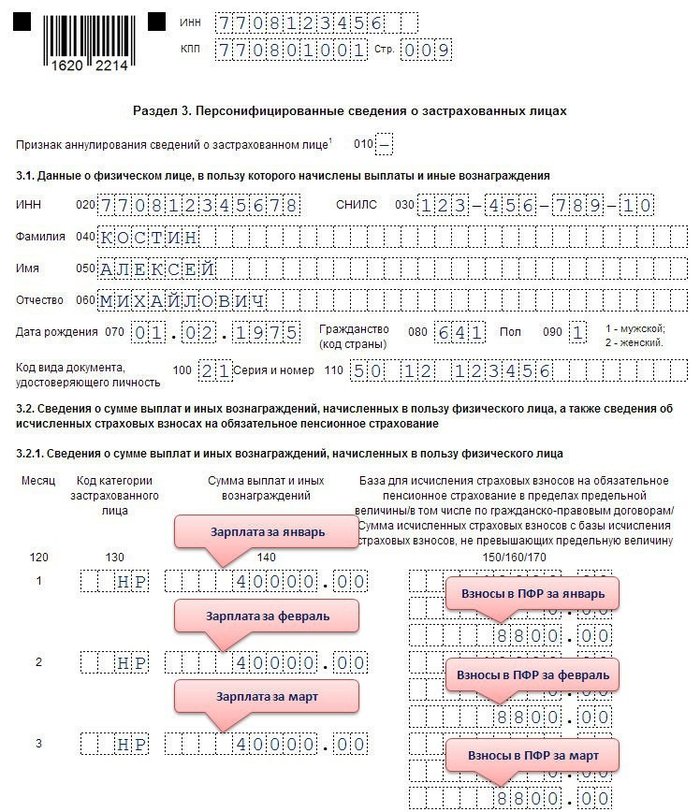

Персонифицированные сведения о застрахованных лицах

В состав сведений по наемному персоналу, которые ИП указывает в отчетности, входит:

- информация о каждом работнике (ФИО, паспортные данные, СНИЛС, место жительства и т.д.);

- общее количество трудовых и гражданско-правовых договоров за отчетный период;

- данные о стаже, в том числе по работе в специальных условиях;

- суммы взносов, начисленных на страхование персонала.

В законе № 129-фз указано, что при закрытии ИП можно представить документ, подтверждающий сдачу отчетности по персоналу. Это может быть уведомление или справка из СФР.

Если предприниматель не приложит соответствующий документ, налоговая служба сама получит эти сведения по межведомственному запросу. Если выяснится, что отчетность не сдана, ИП-работодателю откажут в снятии с учета.

Расчет по страховым взносам

Сроки и правила сдачи отчетности по работникам

Расчет по взносам и персонифицированные сведения по сотрудникам ИП обязан сдавать ежемесячно. Если речь идет о закрытии предпринимательства, отчеты нужно представить досрочно, т.е. непосредственно перед подачей заявления в ИФНС. Общие правила сдачи документов:

- заполнить формы можно письменно, либо через онлайн-сервисы на порталах ФНС и СФР (еще раз уточним, что при численности сотрудников более 10 человек нужно сдавать электронные отчеты);

- порядок заполнения документов и требования к их формату утверждены приказом ФНС № ЕД-7-11/878;

- подтверждающую справку после сдачи отчетности можно запросить через личный кабинет на сайте СФР.

Если ИП-работодатель не сдаст отчетные документы, ему не только откажут в снятии с учета и закрытии предпринимательства. За нарушение сроков подачи отчетности может грозить ответственность в виде штрафа.

Какие общие отчеты обязан сдавать ИП перед закрытием

До закрытия предпринимательства нужно обязательно отчитаться только по сведениям о персонале. Остальные отчеты можно сдать уже после снятия с учета, исключения из ЕГРИП. Сделать это нужно:

- не позже 25 числа после месяца, когда ИП закрыли (декларация по УСН или ЕСХН, отчет по НДС при работе на ОСНО);

- не позже 5 дней после снятия с учета (отчетность по начисленному и уплаченному НДФЛ).

Точный состав отчетности зависит от режима налогообложения, который применял ИП. Если нарушить указанные выше сроки, штраф взыщут не с предпринимателя, а уже с физического лица.

Вам нужна помощь в опротестовании

штрафов, которые наложила на вас

как ИП, налоговая служба?

Когда нужно оплатить взносы за работников при закрытии ИП

Если гражданин прекращает предпринимательскую деятельность, ему нужно соблюсти специальные сроки оплаты налогов и взносов. На это дается 15 дней с момента, когда в ЕГРИП была внесена запись о снятии с учета. Если гражданин не исполнит обязательства перед бюджетом, то ему начислят штраф. Его размер составляет 20% от неуплаченной суммы.

О начислении штрафа налоговая служба уведомит гражданина письменно или через личный кабинет на портале. Расчет санкции осуществляется, исходя из сведений, указанных в отчетности ИП. Если база для начисления занижена, и ИФНС выявила этот факт, то с гражданина взыщут дополнительный штраф.

Что будет с долгами по взносам, пени и штрафам после снятия ИП-работодателя с учета

Сдав обязательную отчетность по сотрудникам и выполнив другие требования закона, ИП наверняка получит положительное решение о закрытии. Утрата статуса предпринимателя не мешает налоговому органу начислять и взыскивать недоимку по платежам в бюджет. Исходя из ситуации, в состав долгов может входить:

- просрочка по налогам и взносам за время, когда ИП вел деятельность;

- пени на задолженность (начисляется по ставке ЦБ РФ);

- штрафы, взысканные за нарушение правил и сроков сдачи отчетной документации, уплаты налогов и взносов.

Состояние задолженности можно проверить в личном кабинете налогоплательщика. Также ИФНС будет направлять письменные требования (уведомления) при досудебном взыскании.

Если гражданин, закрывший ИП, не погасит недоимку, начнется ее взыскание через суд и судебных приставов. Уголовная ответственность за такое нарушение грозит только при крупном размере ущерба (ст. 198 УК РФ — не менее 2 700 000 рублей в течение трех лет). У большинства предпринимателей просрочка по налоговым платежам вряд ли достигнет указанной суммы.

ИФНС может списать задолженность только по «старым» налогам и взносам (программа налоговой амнистии). Гражданин может сам проявить инициативу, чтобы избавиться от разных видов долгов. Для этого можно пройти банкротство в судебном или внесудебном порядке. После вынесения решения о признании должника банкротом дальнейшее взыскание прекратится.

Наши юристы помогут вам выбрать оптимальный вариант решения проблем с долгами по взносам и налогам после закрытия ИП, в том числе путем прохождения банкротства!

Источник: fcbg.ru

Как закрыть ИП через МФЦ в 2023 году: пошаговая инструкция

Закрытие ИП – процедура, требующая определенных временных и финансовых затрат. Зачастую посещение государственных инстанций, включая ФНС, оказывается неэффективным. Для упрощения решения этой задачи можно воспользоваться другими способами. Один из них – обращение в многофункциональный центр. Как проходит процедура закрытия ИП через МФЦ, ее положительные и отрицательные стороны?

Причины и способы закрытия

Цель создания МФЦ – обеспечение гражданам помощи и консультационной поддержки в процессе совершения тех или иных операций. Виды услуг, оказываемых многофункциональным центром, обычно указываются на официальном web-ресурсе организации по региону проживания, например моидокументы62.рф.

Многие индивидуальные предприниматели интересуются, можно ли закрыть ИП через подобную организацию. Да, это возможно.

Однако торопиться с принятием такого решения не следует, поскольку ФНС отрицательно реагирует на данный порядок снятия с налогового учета. Налоговая служба стремится самостоятельно контролировать весь процесс и не доверять посредникам. Сама операция, если действовать через МФЦ, проходит в течение 8 рабочих дней. Многофункциональные центры не осуществляют проверку долгов перед ФСС, ФФОМС, ПФР.

Причины закрытия ИП обычно следующие:

- утрата предпринимателем интереса к ведению коммерческой деятельности в целом или в конкретном направлении;

- возникновение состояния неплатежеспособности, инициирование процедуры банкротства;

- отсутствие ведения деятельности по разным причинам на протяжении продолжительного времени.

Способов закрытия ИП наряду с обращением в МФЦ существует несколько:

- сайт Госуслуги;

- официальный web-ресурс Федеральной налоговой службы;

- личное обращение в ФНС;

- уведомление налоговой структуры о ликвидации ИП через почтовое обращение.

Срок оказания услуг в любом случае составляет 5 рабочих дней с того момента, как ФНС получит документы.

Пошаговая инструкция на 2023 год

Закрыть ИП через МФЦ можно так же, как и открыть его, т. е. процедуры являются идентичными. Только вместо формы Р21001 заполняют форму Р26001. Размер государственной пошлины вместо 800 руб. составит всего 160 руб.

Срок, в течение которого проходит эта процедура, составляет 5 рабочих дней. В процессе ликвидации ИП предпринимателю потребуется выполнить следующие действия:

- оплатить налоги;

- рассчитаться с государством по штрафам;

- уволить всех наемных сотрудников, если они имеются;

- сдать все декларации, включая документы за неполный отрезок времени;

- завершить действие расчетного счета в банке;

- снять кассовый аппарат с учета в налоговой службе.

Составление заявления и документальное сопровождение

Общий порядок ликвидации предпринимательской деятельности прописан в статье 22.3 ФЗ №129 от 8 августа 2008 года. В ст. 9 этой же законодательной нормы сказано, что есть особая процедура обращения в Федеральную налоговую службу через МФЦ.

В п. 1 ст. 22.3 сказано, что для закрытия ИП многофункциональный центр потребует от предпринимателя определенный набор документов:

Реквизиты, по которым осуществляется уплата госпошлины, могут быть получены на официальном сайте ФНС. Подача последнего документа необязательна, поскольку ФНС может получить его самостоятельно. Однако в ряде ситуаций при его отсутствии налоговая служба в ликвидации ИП может отказать.

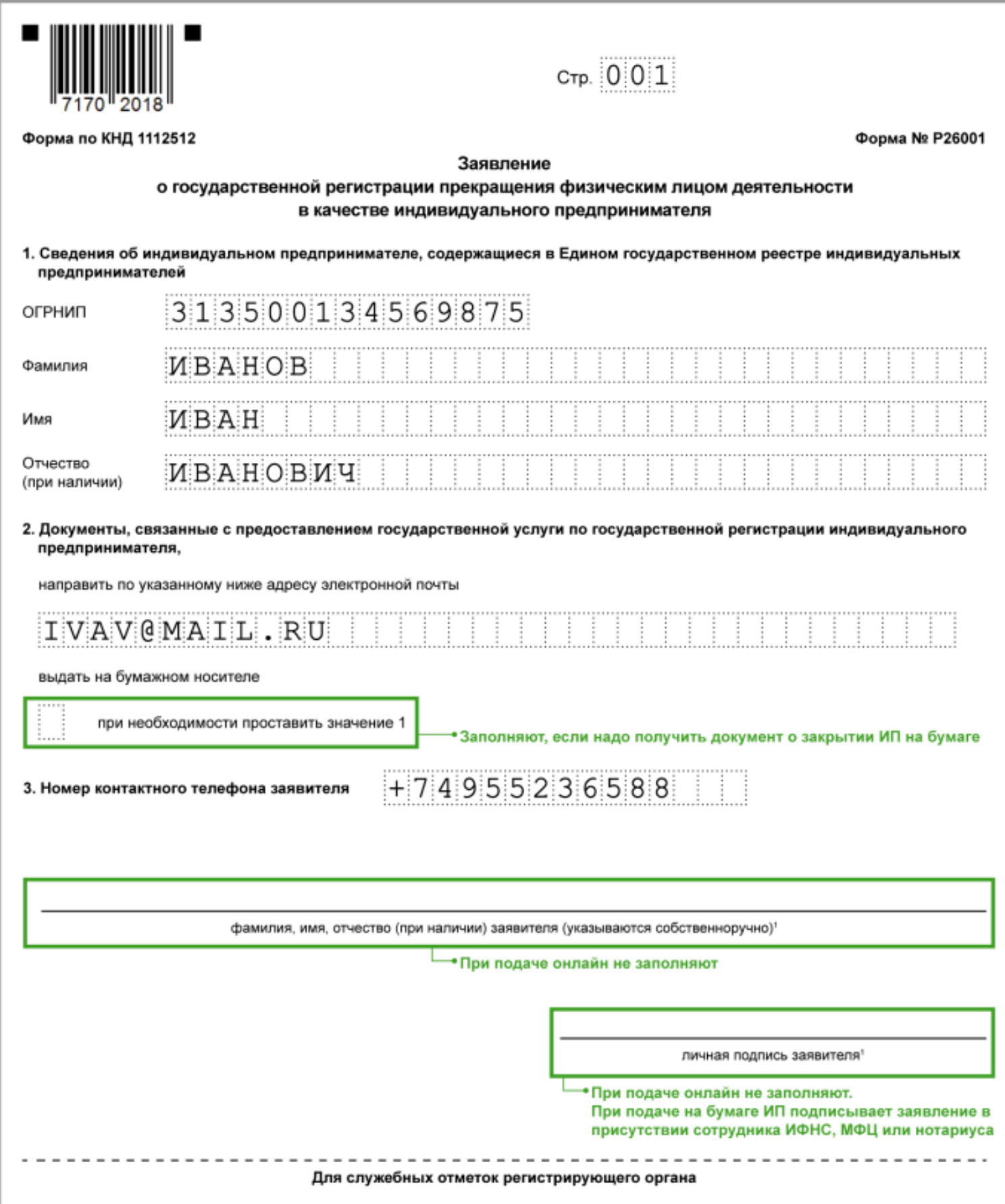

Бланк заявления может быть заполнен вручную или с использованием компьютера. Делать это необходимо строго в присутствии работника многофункционального центра. Документ содержит следующие сведения:

- справа сверху – указание формы Р26001 и кода по КНД;

- название документа «заявление о…»;

- данные о предпринимателе, которые содержатся в ЕГРИП (это ОГРНИП, ФИО, ИНН);

- просительная часть (ликвидировать ИП и выдать документы заявителю, поверенному лицу лично, отправить посредством почты);

- контактные сведения (адрес электронной почты, адрес прописки и проживания, телефонный номер);

- данные о лицах, которые засвидетельствовали подписи.

Пошаговая инструкция по закрытию ИП представлена ниже.

Порядок дальнейших действий

Процедура закрытия ИП через МФЦ подразумевает прохождение нескольких этапов, следующих в определенном порядке.

- Предъявление перечня необходимых документов в МФЦ. В соответствии с нормами, прописанными в п. 1 ст. 9 ФЗ №129, заявитель имеет право на подачу документов в личном порядке или через официального представителя. Во второй ситуации потребуется оформление соответствующей доверенности. После того как специалист многофункционального центра получит набор этих бумаг, заявителю будет выдана расписка с зафиксированной датой подачи документации.

- Обработка поданных документов с последующей их сдачей в ФНС. Участие заявителя при этом не требуется. В п. 9 ст. 1 ФЗ №129 сказано, что центр обязуется перевести бумажные документы в электронный формат и направить их по адресу ФНС за 1 рабочий день.

- Проверка документации силами сотрудников налоговой инспекции. Производится она на протяжении 5 дней, что сказано в п. 1 ст. 8 ФЗ №129. В результате этих действий заявитель получает лист записи ЕГРИП или же отказ в проведении процедуры ликвидации.

Варианты подачи документов

Подать документы можно несколькими способами.

- Личное посещение МФЦ. Плюс этого способа заключается в том, что заявитель может быть уверен в подаче документов. Также он вправе получить любую консультационную поддержку. Минус – способ требует определенных затрат времени.

- Личное обращение в налоговую инспекцию. Этот способ считается самым предпочтительным, поскольку налоговики смогут проверить все задолженности и принять рациональное взвешенное решение о ликвидации ИП или отказе.

- Обращение на сайт государственных услуг или ФНС. Данные службы позволяют решить множество задач одновременно и сделать это в кратчайшие сроки.

- Отправка письма почтой. Плюс способа – непродолжительное проведение процедуры. Минус – вероятность возникновения задержек в процессе транспортировки документа.

- Действие через поверенное лицо. Преимущество – нет необходимости в личном присутствии заявителя. Недостаток – нужно составлять доверенность и заверять ее у нотариуса.

То, каким образом подается набор документов – каждый предприниматель решает сам. Главное, чтобы это не противоречило нормам законодательства и не доставляло дополнительных неудобств.

Сроки оказания услуги и ее стоимость

Процедура ликвидации ИП занимает 8 дней. Из них около 5 дней уходит на снятие предпринимателя с регистрационного учета, а 3 дня – на рассмотрение и подготовку документов налоговой службой.

Услуга бесплатная. Единственное, что потребуется оплатить – государственная пошлина, размер которой, как уже отмечалось, составляет 160 руб.

Причины получения отказа в закрытии через МФЦ

Не всегда заявление на ликвидацию ИП означает организацию данной процедуры. Есть несколько причин и обстоятельств, в соответствии с которыми заявитель в процессе регистрации ИП может получить отказ. Они прописаны в ст. 23 ФЗ №129 от 8 августа 2001 года:

- документы поданы в неполном объеме;

- был сделан запрос в ПФР (межведомственный), вследствие чего была обнаружена несдача сведений о наемных работниках;

- некорректное заполнение заявления;

- адресация документации в ненадлежащий орган регистрации;

- отсутствие поступления государственной пошлины в бюджет;

- подписание заявления силами неуполномоченного лица.

Достоинства и недостатки способа

Применение прогрессивных способов распределения очередей посредством электронных талонов привели к сокращению времени ожидания. Ранее гражданам приходилось стоять в очереди, чтобы закрыть ИП. В настоящее время процедура сократилась до 15 минут. Все это свидетельствует об эффективности деятельности МФЦ.

Преимущества организаций такого плана заключаются в следующих аспектах:

- оперативное решение возникающих вопросов;

- возможность урегулирования нескольких задач одновременно;

- оптимальное качество обслуживания;

- предоставление бесплатной консультации;

- гибкий график функционирования.

Недостаток заключается в том, что некоторые сотрудники в процессе решения профессиональных задач не могут предоставить конкретные ответы. Но происходит это достаточно редко, поскольку в этих учреждениях работают профессионалы.

Закрытие ИП с долгами в ПФР

Нормы законодательства не подразумевают запрет на ликвидацию ИП при наличии долговых обязательств. Прекращение работы в случае, если предприниматель не в состоянии погасить взносы, является вынужденным. Однако стоит понимать, что факт ликвидации ИП не дает освобождения от уплаты долгов в адрес ПФР.

В качестве исключения выступает величина неоплаченных взносов по страхованию, по которым произошло истечение срока исковой давности, равного трем годам. Долг нужно погасить в 15 дней с момента закрытия ИП, в противном случае взыскание задолженности произойдет в судебном порядке.

Дополнительная информация по закрытию ИП с долгами представлена ниже на видео.

Источник: znaydelo.ru

Заявление в налоговую на закрытие ИП: бланк и образец заполнения

Какой бланк заявления на закрытие ИП нужно использовать? Можно ли подать заявление онлайн через личный кабинет ФНС или на Госуслугах? Через сколько дней рассмотрят заявление? Отвечаем на вопросы и приводим пример заявления.

Чтобы закрыть ИП, подайте заявление через онлайн-сервис ФНС или личный кабинет ИП. Если нет электронной подписи, заявление можно подать в МФЦ или ИФНС.

Бланк заявления Р26001

Для прекращения предпринимательской деятельности по желанию, необходимо подать заявление на закрытие индивидуального предпринимателя (ИП) по форме Р26001.

Заполнение формы Р26001

Заявление Р26001 заполняется с соблюдением следующих правил:

- При заполнении от руки, используйте заглавные печатные буквы черными чернилами.

- Для компьютерного заполнения используйте шрифт Courier New высотой 18 пунктов.

- Пустые клеточки заполняются прочерками.

- По желанию, отметьте в пункте 2, если хотите получить бумажные документы о закрытии ИП.

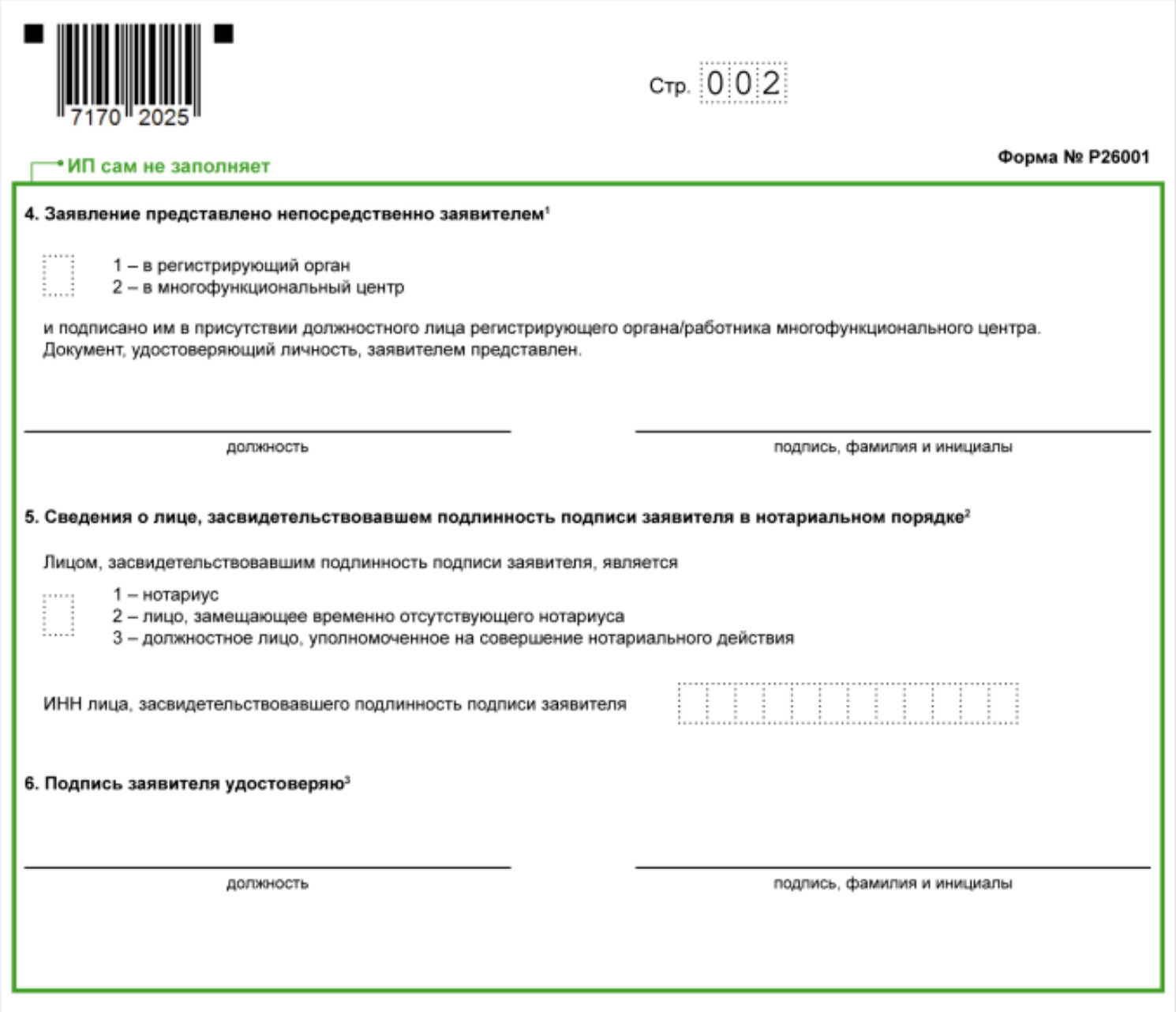

- Вторую страницу заявления не заполняйте, она предназначена для отметок должностных лиц.

- Заявление заранее не подписывайте. Подпись удостоверит сотрудник ИФНС, МФЦ или нотариус.

Подача заявления

Заявление Р26001 о прекращении предпринимательской деятельности подают в официальный регистрирующий орган. Обычно это ИФНС или многофункциональные центры.

Вместе с заполненным заявлением необходимо предоставить квитанцию об уплате госпошлины на 160 рублей и паспорт для удостоверения личности. Подтверждение подачи сведений о страхователе в ПФР в данном случае обычно не требуется.

Закрыть ИП можно и при наличии недоимки, но обязанность погасить ее сохраняется за физлицом (Постановление КС от 23.06.2022 N 26-П, Письмо Минфина от 14.12.2016 N 03-04-05/74868).

Налоговая инспекция зарегистрирует прекращение деятельности в качестве ИП в пределах пяти рабочих дней со дня представления необходимых документов, если не будет оснований для отказа в регистрации.

Обратите внимание

Для завершения деятельности в качестве индивидуального предпринимателя, гражданин должен соблюсти ряд необходимых шагов:

1. Сдать налоговую отчетность и уплатить все налоги, взносы и сборы.

2. Подать документы в ФНС для регистрации прекращения деятельности и закрыть расчетный счет (хотя закрывать счет не обязательно).

3. Если в ходе деятельности ИП были работники, то их необходимо уволить в соответствии с пунктом 1 части 1 статьи 81 ТК РФ.

4. В случае наличия работников, дополнительно к заявлению и квитанции следует предоставить справку из СФР с подтверждением передачи данных персонального учета работников.

Причины закрытия ИП

- Предыдущая запись

- Следующая запись

Источник: buhguru.com