Можно ли освободиться от выплат НДС? Как это сделать и в каких случаях реально не платить этот налог? Рассказываем подробнее о возможности и актуализируем информацию на 2019 г.

получить бесплатную консультацию

Главная страница » Блог » Как получить освобождение от НДС?

Можно ли освободиться от выплат НДС? Как это сделать и в каких случаях реально не платить этот налог? Рассказываем подробнее о возможности и актуализируем информацию на 2019 г.

Освобождение от НДС по статье 145 НК РФ

Освобождение от НДС, получаемое согласно статье 145 НК РФ, применяется в отношении всей деятельности налогоплательщика, а не в отношении отдельных видов бизнеса или операций. В то же время оно не освобождает от уплаты ввозного и агентского НДС (п. 3 ст. 145, ст. 161 НК РФ).

Освободиться от НДС могут как организации, так и ИП. Главное, чтобы сумма выручки от реализации ТРУ (без НДС) за 3 предшествующих последовательных календарных месяца не превышала 2 млн руб. (п. 1 ст. 145 НК РФ).

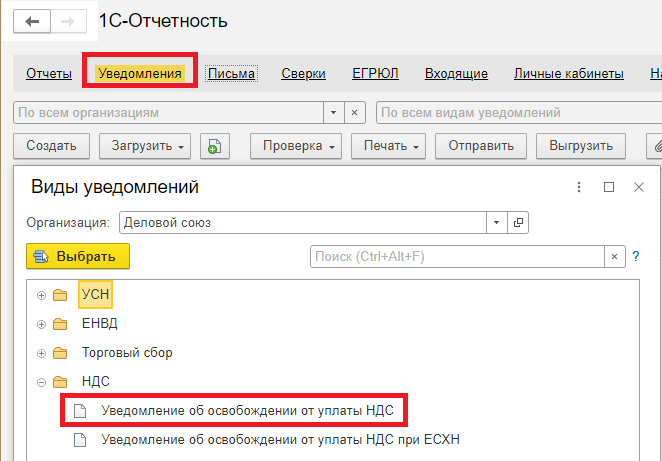

Уведомление об освобождении от уплаты НДС в 1С:Бухгалтерия

Учтите, в расчет нужно будет включить выручку только от облагаемых НДС операций.

Освобождение от НДС в любом случае не смогут получить:

- лица, реализующие подакцизные товары;

- организации, имеющие освобождение от НДС, как участники проекта «Сколково»;

- вновь созданные организации и вновь зарегистрированные ИП в первые 3 месяца работы.

Освобождение от уплаты НДС в 2019 гг

Применять освобождение от НДС можно с первого числа любого месяца в течение календарного года. При этом важно проинформировать свою ИФНС не позднее 20-го числа месяца, с которого вы начали использовать освобождение. То есть, если вы начали применять его 6-го июня, то до 20-го июня важно подать информацию об этом.

Обратите внимание! С 01.04.2019 года вступает в силу новая форма уведомления об освобождении от НДС.

Форма сообщения сегодня — это уведомление об использовании права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС.

Вместе с уведомлением нужно представить следующие документы:

- выписку из бухгалтерского баланса (для юридических лиц);

- выписку из книг учета доходов и расходов и хозяйственных операций (для ИП);

- выписку из книги продаж.

Выписки оформляются в произвольной форме, но с учетом того, что должно быть четко видно размер выручки за 3 предыдущих месяца.

Применение освобождения от НДС

Применение освобождения от НДС носит уведомительный характер, поэтому дожидаться одобрения со стороны инспекции не придется.

Кроме этого вы не обязаны:

- исчислять и уплачивать НДС, кроме случаев, когда он выставляет счет-фактуру с выделенным налогом;

- сдавать НДС-декларацию;

- вести книгу покупок.

Налогоплательщик, освобожденный от уплаты НДС:

- Не освобождается от выставления счета-фактуры покупателю. В счетах-фактурах НДС не выделяет, а делает надпись: «Без НДС» (п. 5 ст. 168 НК РФ).

- Должен вести книгу продаж (подп. 1 п. 3 ст. 169 НК РФ, п. 1 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137.

- Не имеет права на вычет НДС (подп. 1 п. 2 ст. 171, подп. 3 п. 1 ст. 170 НК РФ).

- Включает НДС, предъявленный поставщиками, в стоимость товаров, работ, услуг (подп. 3 п. 1 ст. 170 НК РФ).

- Обязан восстановить принятый к вычету НДС со стоимости товаров (работ, услуг), основных средств, нематериальных активов, которые будут использоваться в период освобождения. Восстановление нужно произвести в последнем налоговом периоде перед началом использования освобождения, если освобождение от уплаты налога начинается с первого месяца квартала или, если освобождение применяется со второго или третьего месяца квартала, то в том же квартале, когда началось применение освобождения (п. 8 ст. 145 НК РФ).

В то же время в некоторых обстоятельствах право на освобождение от НДС можно утратить, а именно в случаях, когда (п. 5 ст. 145 НК РФ):

- выручка за какие-либо 3 месяца превысит 2 млн руб.;

- начнется реализация подакцизных товаров.

Учтите, что начав использовать данное освобождение от НДС, вы не сможете отказаться от него в течение 12 календарных месяцев (п. 4 ст. 145 НК РФ), по истечении которых вы должны подать в ИФНС:

- документы, подтверждающие, что в течение срока освобождения ваша выручка за каждые 3 последовательных календарных месяца не превышала 2 млн руб.;

- уведомление о продлении освобождения от НДС на последующие 12 календарных месяцев или об отказе от него.

Кто именно освобожден от уплаты НДС по ст. 149 НК РФ?

Освобождение от НДС по ст. 149 НК РФ применяется не по деятельности организации или ИП в целом, а в отношении отдельных операций. То есть по сути освобожденным от уплаты может быть любой ИП, вне зависимости от его деятельности, если он совершает данные операции. В статье Налогового кодекса вы можете посмотреть полный список, мы же приведем некоторые из них:

- реализация медицинских услуг;

- реализация некоторых отечественных и зарубежных медицинских товаров по перечню, утверждаемому Правительством РФ;

- реализация исключительных прав на изобретения, полезные модели, промышленные образцы, программы для ЭВМ, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора;

- реализация долей в уставном (складочном) капитале организаций, ценных бумаг;

- банковские операции;

- операции займа, включая проценты и др.

Кроме полного перечня операций, в статье 149 вы можете узнать также дополнительные условия применения освобождения по операциям — такие, как наличие лицензии или комплекта необходимых подтверждающих документов.

Специальным образом получать данное освобождение от НДС или уведомлять о его применении налоговиков не нужно. Просто соблюдайте установленные ст. 149 НК РФ условия.

Отказ от освобождения

По операциям, указанным в статьей 149, возможен и отказ от освобождения. Зачем он нужен? Например, он позволяет плательщику применять вычеты НДС и не вести раздельный учет. Если вы хотите воспользоваться этой возможностью, подайте соответствующее заявление в ИФНС не позднее первого числа налогового периода, на который вы хотите работать уже без освобождения.

Отказаться от освобождения от НДС можно в отношении:

- всех операций из п. 3 ст. 149 НК РФ;

- отдельных операций из п. 3 ст. 149 НК РФ;

- одной из операций п. 3 ст. 149 НК РФ.

Отказ оформляется минимум на 12 месяцев.

Как навести порядок в налоговой отчетности?

Эффективнее всего обратиться в компанию, профессионально оказывающую консультационные услуги по вопросом налоговых выплат и отчетности или сразу заказать полное сопровождение. Мы приглашаем к нам, в компанию «ПРОГРАММЫ 93»!

Почему нам доверяют?

- Большой опыт работ. Он помогает нам заранее знать все подводные камни налогообложения и отчетности, а также избежать множества распространенных ошибок.

- Многопрофильность. У нас работают не только бухгалтера, но и юристы.

- Услуги от команды специалистов. Вы не зависите от одного человека и получаете многоуровневую проверку работ.

Позвоните нам по номеру телефона, указанному на сайте или заполните форму обратной связи, чтобы сотрудники компании сориентировали по точной стоимости и рассказали, как начать сотрудничество.

Источник: programs93.ru

Уведомление на освобождение от НДС в 2020 году: бланк, образец

Уведомление об использовании права на освобождение от НДС подается в инспекцию для получения налоговых льгот. Оно имеет утвержденную форму №БГ-3-03/342.

- Условия для освобождения от НДС

- Порядок заполнения уведомления для освобождения от НДС

Почему в 2020 году возник дополнительный бланк уведомления

Документ, извещающий налоговый орган о принятом налогоплательщиком решении применять освобождение от платежей по НДС по ст. 145 НК РФ, до 2020 года существовал в единственном варианте, поскольку был востребован лишь в одной ситуации — для лиц, применяющих ОСНО, но имеющих небольшие (не превышающие 2 млн руб. без НДС за последовательно идущие 3 месяца) обороты от продаж.

Поскольку условия, ограничивающие право на освобождение от НДС для сельхозпроизводителей, характеризуются особым набором и не предполагают одновременного (как для лиц, применяющих ОСНО) направления в ИФНС пакета документов, подтверждающих такое право, информация в уведомлении, подаваемом при каждом из режимов, будет существенно различаться. По этой причине и возникла необходимость в создании второй формы уведомления о начале использования льготы.

Условия для освобождения от НДС

Предприниматели и компании, работающие на ОСНО, в некоторых случаях могут рассчитывать на налоговые льготы и освобождение от уплаты НДС. Под них попадают организации, которые продемонстрировали весьма скромные финансовые показатели по итогам трех месяцев (квартала).

Это значит, что право на освобождение может быть реализовано только при условии ведения хозяйственной деятельности после регистрации не менее 3 месяцев.

В 2020 году выручка компании для получения льготы не должна превышать 2 млн.руб. В период оформления льготы компания также не должна продавать подакцизные товары/минеральное сырье (это, например, пиво, табак, легковые ТС), либо должна вести раздельный учет.

Если условия для получения льготы по НДС, перечисленные в 145 ст.НК, были соблюдены организации необходимо передать в Налоговую инспекцию уведомление о реализации своего законного права. Таким образом, порядок предоставления налоговой льготы носит не заявительный, а уведомительный характер.

Компания может и не применять свое право на льготу. Такой вариант нередко допускается налогоплательщикам. Это может невыгодно для них по экономическим соображениям: в результате компания может лишиться выгодных контрактов, так как крупные предприятия являются плательщиками НДС и предпочитают работать с организациями, которые не освобождены от этого налога.

Подача уведомления – это право, а не обязанность налогоплательщика. Он вполне может продолжать работать с небольшой выручкой и начислять НДС, даже если заработал за квартал менее 2 млн.руб. Но в результате применения налоговой льготы компании могут снизить свою фискальную нагрузку и уменьшить документооборот.

Уведомление должно быть подано до 20 числа месяца, следующего за окончанием льготного периода.

Например, компания заработала за май, июнь, июль 1,5 млн.р. Для освобождения от начисления НДС на эту сумму она обязана уведомить налоговую инспекцию до 20 августа.

Налогоплательщик также должен подтвердить свой льготный статус документально.

Для этого он предъявляет в инспекцию выписку из книги продаж, КУДиР от ИП (для организаций – выписка из бухгалтерского баланса), копии журналов счетов-фактур (входящих и исходящих).

Они должны быть заверены руководством и главбухом компании.

Стоит отметить, что после уведомления инспекции право на льготу предоставляется на весь календарный год. Подавать новое уведомление в течение периода действия освобождения не требуется.

Если же финансовые показатели в компании сохранятся на прежнем уровне в пределах 2 млн.руб., то по прошествии года нужно заново уведомить ФНС и заново собрать комплект документов. В период действия льготы компания должна продолжать отчитываться на НДС в инспекцию.

Освобождение не предоставляется, если компания занималась в указанный период операциями по импорту товаров и услуг.

Следует отличать переуступку права аренды земельного участка от субаренды. Право аренды можно использовать в качестве залога при оформлении ипотеки. Подробнее об этом читайте здесь.

Признание права собственности на долю квартиры происходит в несколько этапов. Подробно об этом можно узнать здесь.

Уведомление о льготе по НДС — бланк для сельхозпроизводителей

Приказ Минфина России от 26.12.2018 № 286н, утверждающий форму уведомления для сельхозпроизводителей, вступает в силу только с 01.04.2019. То есть для 1 квартала 2020 года такая форма не установлена. Следовательно, допустимо подать уведомление в налоговый орган в произвольной форме.

Трудностей его заполнение вызвать не должно, поскольку в нем указываются:

- данные подателя документа (название или Ф.И.О., ИНН, адрес, телефон);

- дату начала действия освобождения;

- объем полученного за предыдущий год дохода от сельскохозяйственной деятельности без НДС — для лиц, начавших применять ЕСХН не в году подачи уведомления.

Направить его в ИФНС надо не позже 20-го числа месяца, с которого применяется льгота.

Также у нас есть и бланк из приказа № 286н, который сельхозпроизводители начнут применять в качестве обязательного с 01.04.2019.

Нюансы процедуры

При обращении в суд следует учесть некоторые моменты для успешного завершения процесса:

- Исковое заявление должно быть составлено правильно, иначе истец может проиграть процесс и лишится возможности повторного обращения по этому делу.

- Если владелец объекта не получил вовремя предоплату за следующий месяц, он может требовать выселения с первого числа нового месяца.

- Если предоплата внесена арендатором вовремя, выселение возможно только с первого числа неоплаченного месяца.

- При отказе нанимателя принимать уведомление или претензию, собственник вправе обратиться в суд с иском.

- Решение может быть вынесено и при отказе ответчика явиться в суд.

- В случае вынесения решения дела в пользу истца, он вправе требовать от ответчика возмещения судебных издержек.

Это важно знать: Акт приема передачи доли в квартире: образец

Освобождение нежилого помещения возможно как по взаимному соглашению сторон, так и в судебном порядке. Процедура зависит от:

- соблюдения условий договора аренды;

- внешних факторов;

- отношений между сторонами;

- принятых действий.

При правильно собранной доказательной базе судебные органы обычно принимают сторону арендодателя.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Какие бланки уведомления 2020 года о льготе по НДС используются при ОСНО

Приказ № 286н утвердил не только бланк уведомления для сельхозпроизводителей, но и обновленный вариант аналогичного документа, используемого для сообщения о применении освобождения лицами на ОСНО. Использование бланка обновившегося уведомления также станет обязательным с 01.04.2019.

До момента вступления приказа № 286н в силу (т. е. в течение 1 квартала 2020 года) продолжает действовать бланк уведомления, утвержденный приказом МНС РФ от 04.07.2002 № БГ-3-03/342.

Обновилось в бланке следующее:

- В заголовок вошло указание о том, что он предназначен для плательщиков НДС за исключением сельхозпроизводителей, применяющих ЕСХН.

- В п. 1 добавлено уточнение об указании суммы выручки без учета НДС.

- Заменен текст подп. 2.4 — теперь в нем содержится отсылка к книге учета доходов и расходов, составляемой при УСН. Она потребуется от плательщиков, перешедших с этого режима на ОСНО.

- Добавлен подп. 2.5, включающий в перечень подаваемых документов книгу учета доходов и расходов, составляемую при ЕСХН, — для плательщиков, перешедших на ОСНО с ЕСХН.

- Из п. 3 исключено указание на подакцизное минеральное сырье.

То есть новшеств, требующих принципиально иного подхода к процедуре заполнения, в этом документе не появилось. Объясняется это тем, что в правила получения льготы по НДС для лиц, применяющих ОСНО, никакие изменения при корректировке текста ст. 145 НК РФ не внесены.

Пример заполнения обновленного бланка уведомления об освобождении от НДС при применении ОСНО смотрите на нашем сайте.

Правовые последствия отказа от уплаты НДС по ст. 145 НК РФ

Подавая уведомление, руководство компании или частный предприниматель, применяющие ОСНО, должны понимать, что таким образом в следующие 12 месяцев они будут обязаны не платить НДС, и возможность скорректировать свой налоговый статус появится только по их истечении.

А вот для сельхозпроизводителей решение об отказе от НДС принимается уже на весь период их деятельности.

Исключение составляют только случаи, когда выручка от реализации превысит установленные п. 1 ст. 145 НК РФ лимиты либо будет продан подакцизный товар, — тогда налогоплательщик автоматически утратит свое право на освобождение от налога. Причем налогоплательщики на ОСНО утрачивают данное право только на период действия срока полученного освобождения.

В то время как плательщики ЕСХН утрачивают это право навсегда и повторно воспользоваться им уже не смогут (п. 5 ст. 145 НК РФ).

Применяя данную льготу, налогоплательщик получает возможность не уплачивать налог и не подавать декларацию по НДС, если он не выставлял покупателям счета-фактуры с выделенной суммой налога. При этом обязанность выписывать счета-фактуры (с о) и вести книгу продаж останется (п. 5 ст. 168 НК РФ).

Отдельное внимание следует уделить процедуре расчетов с бюджетом по НДС до и после освобождения от обязанностей плательщика. Налоговые вычеты по приобретенным ценностям с момента отказа от НДС организация использовать уже не сможет, поэтому до подачи уведомления следует восстановить НДС по неиспользованным (неамортизированным) полностью в хозяйственной деятельности товарам (основным средствам).

Кроме того, налог, начисленный по авансовым счетам-фактурам до использования права на льготу, принять к вычету не удастся. По этой причине к процедуре освобождения от налога необходимо подготовиться заранее и по возможности завершить отгрузки по предшествующим переходу сделкам.

Если у вас возникли разногласия с налоговиками по вопросу применения ст. 145 НК РФ, подборка судебной практики от КонсультантПлюс поможет отстоять свою точку зрения. Получите пробный бесплатный доступ к системе, чтобы ознакомится с мнением судов.

Источник: zonapravosudia.ru

Как создать уведомление в ИФНС об освобождении от уплаты НДС?

Для того чтобы создать и заполнить уведомления в ИФНС об освобождении от уплаты НДС необходимо выполнить следующее:

- Зайти в раздел Отчеты — Уведомления, сообщения и заявления (или Отчеты -Регламентированные отчеты — Уведомления).

- По кнопке Создать выбрать Уведомление об освобождении от уплаты НДС, указать месяц, с которого применяется освобождение от уплаты НДС.

- Нажать кнопку Заполнить, при этом автоматически будут заполнены Уведомление, Выписка из книги продаж, Выписка из бухгалтерского баланса (за 3 месяца, предшествующих месяцу применения освобождения от НДС).

Выберите раздел

- Все вопросы 94

- 1С:Бухгалтерия 8 445

- Интеграция с Маркетплейсами из 1С 4

- 1С:Управление нашей фирмой 8 19

- 1С:Управление Торговлей 8 179

- 1С:Зарплата и Управление Персоналом 8 227

- 1С:Комплексная Автоматизация 8 83

- Бюджетная учет 5

- 1С:Бухгалтерия 7.7 41

- Другие конфигурации 33

Все разделы

- Все вопросы 94

- 1С:Бухгалтерия 8 445

- Интеграция с Маркетплейсами из 1С 4

- 1С:Управление нашей фирмой 8 19

- 1С:Управление Торговлей 8 179

- 1С:Зарплата и Управление Персоналом 8 227

- 1С:Комплексная Автоматизация 8 83

- Бюджетная учет 5

- 1С:Бухгалтерия 7.7 41

- Другие конфигурации 33

Источник: www.1c-victory.ru