Предложенный законопроект предполагает изменения статей 346.12 и 346.13 части второй Налогового кодекса Российской Федерации.

Лимит доходов по итогам девяти месяцев, превышение которого не позволит компаниям перейти на упрощенную систему налогообложения, предлагается увеличить с 45 млн. руб. до 60 млн. руб. Предельную сумму, после получения которой теряется право на применение УСН, депутаты из ЕАО хотят поднять с 60 млн. руб. до 80 млн. руб. Кроме того, документ предусматривает увеличение средней численности работников в целях применения УСН со 100 человек до 150 человек.

Напомним, ранее мы писали грядущем изменении упомянутых лимитов в 2014 году до 48,015 и 64,02 миллионов рублей соответственно. Это определялось коэффициентами-дефляторами, рассчитанными Минэкономразвития на основании изменения цен на товары, работы и услуги в предшествующем году.

Напомним, чтобы законопроект стал законом, его должно одобрить Федеральное Собрание и подписать — Президент РФ, после чего документ должен быть официально опубликован. Федеральные законы вступают в силу по истечении десяти дней после официального опубликования, если самими законами не установлен другой порядок. Упомянутый документ вступает в силу с 01 января 2014 года, но не ранее чем по истечении одного месяца со дня его официального опубликования и не ранее первого числа очередного налогового периода по упрощенной системе налогообложения.

Применение УСН: лимит по доходам

Напомним также, что порядок упрощенной системы налогообложения определяется статьей 26.2 Налогового кодекса РФ. Применяя эту систему, налогоплательщик по своему выбору платит или 6% с общей суммы своих доходов, либо 15% с дохода, уменьшенного на величину расходов. В этом случае законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах 5-15%. Подробнее о применении УСН можно узнать на нашем правовом портале.

Добавим, подробную информацию по вопросам, связанным с уплатой налогов и страховых взносов, можно найти на нашем сайте в разделе «Справочник налогов». Там приводятся сведения о налоговой базе, ставках, льготах и налоговых вычетах и т.д. Ближайшие даты уплаты налогов, представления бухгалтерской и налоговой отчетности, а также сведений во внебюджетные фонды вы можете найти в разделе «Календарь бухгалтера».

Источник: ligazakon.ru

Лимит выручки при усн в 2022 году

Для данного ограничения учитываются только амортизируемые ОС, в том числе лизинговое имущество на балансе. Земля и другие природные ресурсы, запасы, товары, объекты незавершенного строительства, ценные бумаги и финансовые инструменты не подлежат амортизации, следовательно, не берутся в расчет. Снизить стоимость ОС можно, переведя их на консервацию или временно продав их дружественному лицу и взяв у него в аренду.

Если вы нарушили ограничения, о которых мы говорили выше, придется прекратить применение упрощенной системы с начала квартала, в котором они допущены. Уведомление о прекращении УСН нужно подать в течение 15 дней после окончания этого квартала.

Например, при нарушении лимитов во втором квартале организация будет считаться перешедшей на ОСНО с 1 апреля, а подать уведомление в налоговую нужно будет до 15 июля. Форма уведомления утверждена приказом ФНС от 02.11.12 № ММВ-7-3/829. Если вы не подадите уведомление или не сделаете это вовремя, вам начислят штраф 200 рублей, а должностных лиц могут дополнительно оштрафовать на сумму от 300 до 500 рублей. Здесь мы писали, как перейти с УСН на ОСНО.

Как изменится УСН в 2022 году: читаем свежие поправки в Налоговый кодекс

- Определить доходы (согласно ст. 346.15 НК РФ и подп. 1, 3 п. 1 ст. 346.25 НК РФ) по состоянию на 31 марта, 30 июня, 30 сентября и 31 декабря. Подсчет производится нарастающим итогом с начала года.

- Найти среднюю численность работников за квартал, полугодие, 9 месяцев и год. Вычисления производятся согласно пунктам 75-81 указаний, утв. приказом Росстата от 27.11.19 № 711.

- Если доходы и (или) средняя численность на любую из указанных дат превышает соответствующий лимит, право на УСН теряется с начала квартала, в котором произошло превышение (п. 4 ст. 346.13 НК РФ).

С января 2022 года «упрощенщиков» ждут важные изменения. Во-первых, увеличится лимит по доходам и численности персонала, позволяющий оставаться на УСН. Во-вторых, ставки (6% и 15%) перестанут быть едиными. Налоговую базу придется делить на две части, и к каждой применять свою ставку (см. «Повышены ставки налога при УСН»). Поправки внесены Федеральным законом от 31.07.20 № 266-ФЗ.

Мы изучили все новшества, и теперь на примерах покажем, как применять их на практике.

УСН в 2022 году: какие лимиты, как считать и платить налоги

Заметьте: в третьем квартале доходы бизнеса Рифата превысят 150 млн рублей. Это значит, что переходная ставка распространится на весь доход предпринимателя в третьем квартале. Новая ставка будет действовать до конца года. Но поскольку Рифат не превысил общий лимит в 200 млн рублей, то с 2022 года вернётся на стандартные условия по упрощёнке.

Иногда компании лишаются права работать на УСН, если нарушают запреты пункта 3 статьи 346.12 Налогового кодекса. В большинстве своём они относятся к сфере деятельности, поэтому таким компаниям ФНС сразу отказывает в переходе на упрощёнку. Например, банкам, инвестфондам, ломбардам. Но некоторые факторы могут появиться в ходе работы:

Следует отметить, что при утрате права на применение УСН в течение календарного года и переходе на общий режим налогообложения в порядке п. 4 ст. 346.13 НК РФ налоговые органы могут потребовать рассчитать и уплатить минимальный налог по итогам последнего отчетного периода работы на УСН, приравнивая его к налоговому периоду (письмо ФНС России от 27.03.2012 № ЕД-4-3/5146, постановление Президиума ВАС РФ от 02.07.2013 № 169/13).

Вам может понравиться => Налог в крыму на авто 2022

Предельная величина (лимит) доходов для применения УСН ежегодно индексируется на коэффициент-дефлятор. Так установлено абз. 4 п. 4 ст. 346.13 НК РФ. Однако на период 2022-2022 годов предельная величина доходов зафиксирована на уровне 150 млн руб., а действие нормы, которой предусматривается индексация лимита приостановлена до 01.01.2022.

Таким образом, в 2022-2022 годах для определения предельной величины доходов для применения УСН коэффициент-дефлятор не применялся. А на 2022 год он установлен равным 1. С 2022 года лимит доходов составил 200 млн.руб. При этом ставки УСН также повысились.

Новые правила УСН с 2022 года

- Доходы налогоплательщика определяются в соответствии со ст. 346.15 и подп. 1, 3 п. 1 ст. 346.25 НК РФ.

- При совмещении УСН и патента для расчёта лимита учитывайте доходы по обоим налоговым режимам.

- Средняя численность сотрудников рассчитывается в соответствии с указаниями, утверждёнными приказом Росстата от 27.11.19 № 711.

- Расчёт показателей проводите по итогам отчётного квартала, полугодия, 9 месяцев или года.

- Рассчитайте налоговую базу за весь период, предшествующий кварталу, в котором были нарушены базовые лимиты. Она облагается налогом по стандартной ставке: 6 % или 15 %.

- Рассчитайте базу за весь налоговый период. Вычтите из неё базу, облагаемую по стандартной ставке. На оставшуюся сумму начисляйте налог по повышенной ставке — 8 % или 20 %.

Лимит доходов при УСН в 2022 году на коэффициент-дефлятор не увеличивается

В соответствии с п. 4 ст. 346.13 Налогового кодекса если по итогам отчетного (налогового) периода доходы налогоплательщика превысили 200 млн рублей, такой налогоплательщик считается утратившим право на применение упрощенной системы налогообложения с начала того квартала, в котором допущено превышение доходов.

Кроме того, организация имеет право перейти на УСН, если по итогам 9 месяцев того года, в котором организация подает уведомление о переходе на УСН, доходы не превысили 112,5 млн. рублей. При этом предельные величины доходов подлежат индексации в порядке, предусмотренном п. 2 ст. 346.12 НК РФ (Письмо Минфина России от 27 января 2022 г. № 03-11-06/2/4855). Минфин России разъясняет, что учитывая, что Федеральный закон от 31 июля 2022 г. № 266-ФЗ «О внесении изменений в главу 26.2 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О внесении изменений в часть вторую Налогового кодекса Российской Федерации», предусматривающий увеличение лимита по доходам до 200 млн руб., вступил в силу с 1 января 2022 года, указанная в п. 4 ст. 346.13 НК РФ величина предельного размера дохода (200 млн рублей) индексации на названный коэффициент-дефлятор не подлежит.

Критерии по УСН в 2022 году

Кроме того, с 2022 года к лимитам по УСН нужно начать применять коэффициент дефлятор. В 2022 году его размер составляет 1,032. Таким образом, лимиты по доходам будут увеличены. ИП и организации на УСН перейдут на повышенные ставки, когда их доходы достигнут 154,8 млн рублей, и окончательно утратят право на УСН, когда доходы будут больше 206,4 млн рублей.

Девятимесячный доход компании, желающей перейти на упрощенку, не должен быть выше 116,51 млн рублей (с учетом коэффициента дефлятора на 2022 год — 1,032). Такое правило законодатели закрепили в ст. 346.12 НК РФ. Следует проанализировать остаточную стоимость основных средств — если обнаружите, что она больше 150 млн рублей, добровольно откажитесь от применения УСН, чтобы не нарушить закон.

ИП в соцсетях позиционировал себя как управляющий нескольких мебельных салонов. При этом официально этими салонами владели другие лица. При проверке был обнаружен полный набор признаков дробления: единая вывеска и товарный знак, общий ассортимент товаров и общие поставщики, доставка товара с одного адреса, единая ценовая и кадровая политика и т. д. Налоговики доказали, что под видом нескольких ИП и юрлиц действует одна группа налогоплательщиков, а бизнес разделен с единственной целю: с помощью применения УСН снизить налоговую нагрузку (Решение АС Астраханской области от 16.11.2022 N А06-15643/2022).

Налоговики доначислили компании 2 046 077 руб., посчитав, что она создала искусственные условия для применения УСН и обвинили ее в получении необоснованной налоговой выгоды путем разделения (дробления) бизнеса и распределения выручки на взаимозависимые организации. В суде компания не смогла доказать, что ее целью была оптимизация финансово-хозяйственной деятельности (Определение ВС РФ от 03.02.2022 N 308-ЭС20-19767).

Режимы налогообложения в РФ 2022

- не платят фиксированные страховые взносы «за себя»;

- не применяют онлайн-кассу;

- не сдают отчетность;

- самостоятельно регистрируются в качестве плательщиков НПД без посещения ИФНС;

- платят налог с доходов, рассчитанный кассовым методом: 6% с поступлений от юрлиц, 4% — от физлиц;

- Заказчик услуг самозанятого не платит за него страховые взносы и не удерживает НДФЛ в качестве налогового агента.

Налог на профессиональный доход (НПД, самозанятые) — это специальный налоговый режим для физических лиц, при котором для ведения предпринимательской деятельности не требуется регистрация в качестве ИП.

При этом, индивидуальные предприниматели также вправе перейти на этот режим.

Лимиты, при соблюдении которых можно использовать «упрощенку», не изменялись с 2022 года. В следующем, 2022 году бизнесмены наконец-то получат новые возможности для применения УСН. Правда, за это придется заплатить. Рассмотрим, в чем суть утвержденных изменений лимитов по «упрощенке».

Вновь вернуться на УСН такой бизнесмен сможет не ранее, чем через год. Причем для этого за 9 месяцев года, предшествующего переходу, его выручка должна быть не более 112,5 млн руб. Этот критерий останется прежним и никаких корректировок по нему не предполагается.

Энциклопедия решений

С 1 января 2022 года повышены размер выручки и количество сотрудников, при превышении которых утрачивается право на применение «упрощенки» (федеральный закон от 31.07.2022 N 266-ФЗ). Реализована такая возможность через механизм «переходного периода», воспользоваться которым (не теряя право на применение спецрежима) можно будет начиная с квартала, когда были превышены установленные для УСН лимиты по объему доходов и средней численности работников.

По общему правилу п. 4 ст. 346.13 НК РФ, налогоплательщик считается утратившим право на применение УСН, если в течение отчетного (налогового) периода допущено несоответствие требованиям, установленным п. 3 ст. 346.12 НК РФ, в частности, если средняя численность работников превысила 100 человек, и/или если по итогам отчетного (налогового) периода его доходы превысили 150 млн рублей.

Новые компании и вновь зарегистрированные ИП могут пользоваться упрощенным режимом сразу после регистрации. К ним приравниваются хозяйствующие субъекты, прошедшие процедуру реорганизации. В целях применения УСН они тоже считаются «новыми». Реорганизованная организация обязана отправить соответствующее уведомление налоговой службе и в том случае, если УСН применялся до реорганизации (Минфин, письмо №03-11-06/2/6553 от 13.02.15 г.).

При переходе с общей системы лимит доходов считается за минусом НДС. Установленный для перехода лимит по основным средствам обязаны соблюдать, помимо юрлиц, также и индивидуальные предприниматели, хотя в ст. 346.12 п. 3-16 указаны лишь организации (письмо ФНС №СД-3-3/7457 от 19.10.18 г.). Это означает, что ИП на «упрощенке» необходимо вести полный учет ОС и исчислять их остаточную стоимость. При подсчете лимита для ООО берется дата 01/10/18 г.

Новые правила УСН с 2022 года

Чтобы работать на упрощенной системе налогообложения или перейти на нее, необходимо соблюдать лимиты по основным средствам производства, доходам и среднесписочной численности работников. С 2022 года начинает действовать приятное для владельцев бизнеса изменение – при превышении лимитов компания или ИП не будут автоматически переводиться на общую систему. Предоставляется переходный период, на время которого просто увеличатся налоговые ставки.

В ФНС на заключительном этапе находится разработка нового упрощенного режима налогообложения для ИП – УСН-онлайн. Подразумевается, что налоговая служба будет самостоятельно формировать отчетность за прошедший период для каждого индивидуального предпринимателя. Данные о доходах будут поступать автоматически с помощью онлайн-ККТ. Таким образом, ИП освобождается практически от всей отчетности и с конца 2022 года может больше не иметь бумажную книгу учета доходов и расходов.

Организация, применяющая УСН, лишается права применять данный налоговый режим в том случае, если превышена предельная величина доходов. В соответствии с п. 4 ст. 346.13 НК РФ с начала того квартала, в котором это произошло, организация обязана применять общую систему налогообложения.

Как быть, если уже в первом квартале доходы «упрощенщика» превысили 150 млн. руб. и (или) средняя численность персонала превысила 130 человек? В такой ситуации повышенную ставку (8% или 20%) нужно применять с первого квартала и до конца года. Либо до момента, когда право на УСН утрачено. Это следует из новой редакции статьи 346.20 НК РФ .

С января 2022 года «упрощенщиков» ждут важные изменения. Во-первых, увеличится лимит по доходам и численности персонала, позволяющий оставаться на УСН. Во-вторых, ставки (6% и 15%) перестанут быть едиными. Налоговую базу придется делить на две части, и к каждой применять свою ставку (см. «Повышены ставки налога при УСН»). Поправки внесены Федеральным законом от 31.07.20 № 266-ФЗ.

Мы изучили все новшества, и теперь на примерах покажем, как применять их на практике.

Источник: vectorlaw.ru

Лимиты по УСН в 2023 году. Что опять изменится?

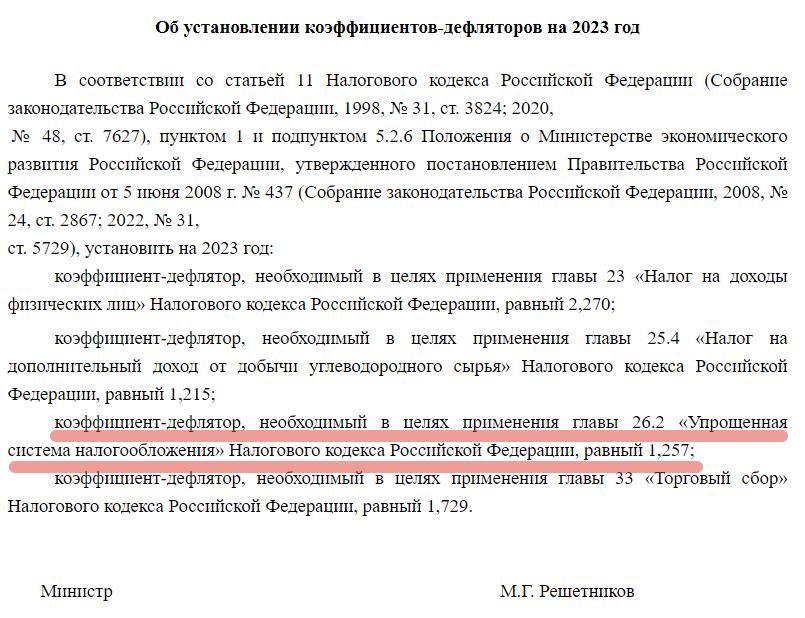

Уважаемые ИП, в 2023 году будут новые лимиты по УСН. Дело в том, что коэффициент-дефлятор для применения УСН в 2023 году составит 1,257, а значит, придется умножать на него стандартные лимиты по УСН.

Этот загадочный коэффициент-дефлятор указан в проекте Минэкономразвития. Да, это еще пока проект, но прошлые года показывают, что он без изменений перекочует в приказ.

Еще и Президент РФ недавно дал поручение повысить лимиты по УСН, а значит, это точно произойдет.

Напомню, что, начиная с 2021 года, введены «плавающие» лимиты по УСН:

- Если предприниматель на упрощенке превысит лимит по доходу в размере 150 миллионов рублей (но не более чем 200 миллионов рублей)

- Если средняя численность сотрудников превысит 100 человек (но не более чем 130 человек),

То налоговая ставка по УСН изменится (начиная с квартала, в котором произошло превышение)

- Для УСН с признаком “доходы” она станет равной 8%;

- Для УСН с признаком “доходы минус расходы” она станет равной 20%.

Что изменится в 2023 году?

Лимиты по доходу для УСН, которые приведены выше, индексируются на коэффициент–дефлятор 1,257

После нехитрых вычислений получаем следующие лимиты по годовым доходам на 2023 год:

- 150 * 1,257 = 188,55 млн. руб.

- 200 * 1,257 = 251,4 млн. руб.

Соответственно, получаем следующие лимиты по УСН на 2023 год:

- Если предприниматель на упрощенке превысит лимит по доходу в размере 188,55 миллионов рублей (но не более чем 251,4 миллионов рублей)

- Если средняя численность сотрудников превысит 100 человек (но не более чем 130 человек),

То налоговая ставка по УСН изменится (начиная с квартала, в котором произошло превышение).

- Для УСН с признаком “доходы” она станет равной 8%;

- Для УСН с признаком “доходы минус расходы” она станет равной 20%.

Причем, повышенные ставки придется платить начиная с квартала, в котором произошло превышение лимитов

Например, ИП на УСН 6% получил доход в июле 2023 в размере 189 миллионов рублей (то есть, доход начиная с начала года уже в июле составил 189 млн. руб.).

Значит, ему придется считать налог по УСН по ставке 8% начиная с третьего квартала и до конца 2023 года.

А если у ИП на УСН 6% превышение лимита в 188,55 млн. руб. произошло уже в 1 квартале 2023 года?

Например, уже в 1 квартале 2023 доход составил 189 млн. руб.

Значит действует ставка по УСН 8% в течение всего 2023 года. Но при этом наш предприниматель из примера не должен превысить лимит по годовому доходу в размере 251,4 млн. руб. Если хочет остаться на УСН.

А в 2024 году по какой ставке считать налог по УСН, если был доход от 188,55 и до 251,4 млн рублей? Или было сотрудников более 100, но менее 130?

В 2024 году можно будет вернуться на обычные ставки (6% и 15%).

А если доход будет более, чем 251,4 млн. рублей в год?

Если же доход в 2023 году составит более 251,4 млн. рублей, то предприниматель потеряет право применять УСН. Придется отчитываться уже по ОСН.

Обратите внимание, что нужно отслеживать и доход и численность сотрудников. Если происходит превышение любого из них, то меняется ставка по УСН.

А можно и вовсе потерять право применять УСН (если доход > 251,4 млн. рублей или число сотрудников > 130).

Какие еще будут изменения по УСН в 2023 году:

- Новая декларация по УСН с 2023 года. Что опять поменялось? Что нужно знать?

- ИП-ювелиры не смогут применять УСН и патент (ПСН) с 1 января 2023 года

- Новые сроки уплаты налога УСН в 2023 году и подачи декларации по УСН для ИП

Как не пропустить важные новости для ИП и самозанятых?

Если хотите быть в курсе изменений, то советую подписаться на мой Телеграмм-канал. Там уже более 8000 предпринимателей, которые делятся своим опытом.

Подписаться на обсуждения в Telegram

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП или самозанятого, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Источник: dmitry-robionek.ru