Тетка Александра Букашки, Галина Ивановна, окончила курсы кондитеров и запустила продажи. Пятый год она печет торты дома, ведет соцсети и зарабатывает порядка 7 тыс. руб. в день. Налоги не платит, на учет не встает. Букашка беспокоится за тетку: с налоговой шутки плохи, надо зарегистрироваться.

Объясняет ей про НПД и плюсы самозанятых, но та ни в какую: «Не готова я отдать государству кровно заработанное, вот разбогатею — тогда посмотрим». Не понимает Галина Ивановна, что, работая нелегально, она никогда не разбогатеет.

Почему нельзя работать «в тени»

В России ведение предпринимательской деятельности без регистрации в налоговых органах запрещено. Галина — типичный нелегал, которого рано или поздно накажут. Ей надо встать на учет в качестве самозанятого (ИП, ООО) и платить налоги согласно выбранной системе налогообложения. Если не хочет ничего открывать, то должна платить в бюджет 13 % НДФЛ с каждого поступления денег по итогам года.

— Как они узнают, что я продаю торты?

Самозанятые 2020 — ВСЁ, что нужно знать. Что можно самозанятым, самозанятость плюсы и минусы

На Галину «донесет» недовольный клиент. А недоволен он может быть по разным причинам: от неполучения чека до недостаточно широкой улыбки. Она никогда не знает наперед, чем закончится очередной заказ. Получив жалобу, налоговики начнут разматывать нелегальный «клубок» и доберутся до правды. Им хватит полномочий, чтобы посмотреть все банковские карты, провести контрольную закупку и наказать по горячим следам.

— С чего вы взяли, что это бизнес. Я подругам торты пеку!

Галина выкладывает работы в социальных сетях в рекламных целях. Не понимая последствий, открыто рассказывает о процессе создания торта в «сторис», размещает прайсы, отзывы и т. д. Все это говорит налоговикам о многом. А после проверки счетов — сомнений не будет. Даже если у Галины правда 365 подруг, то, получая с них деньги, она обязана заплатить налог. Это ей не переводы внутри семьи.

После камеральной проверки инспекторы доначислят Галине 13 % НДФЛ со всех сумм, которые она скрыла за последние 3 года (срок давности). Оштрафуют за непредставление декларации — минимум 1000 руб. за штуку. Наложат пени за каждый день просрочки. Но и это еще не все — есть три типа ответственности, к которой привлекут нелегала.

| Административная | Штраф от 500 до 2000 руб. | П. 1 ст. 14 КоАП РФ |

| Налоговая | Штраф 10 % от дохода, но не менее 40 000 руб. | П. 2 ст. 116 НК РФ |

| Уголовная | Штраф до 300 000 руб., 480 часов обязательных работ, арест на полгода | П. 1 ст. 171 УК РФ |

| Уголовная | Штраф до 300 000 руб., принудительные работы на год, арест на 6 месяцев, лишение свободы на срок до года | П. 1 и 2 ст. 198 УК РФ |

У наказания есть срок давности — 3 года. Иногда это хорошо, если с ведения бизнеса прошло уже больше лет. Но для Галины это плохо — ей выставят штраф не за один год, а сразу за три.

САМОЗАНЯТОСТЬ: нюансы и подводные камни

Сумма неуплаченного налога считается крупной, если достигла 2,7 млн руб. и особо крупной — 13 млн руб. Сокрытый доход Галины по итогам трех лет составил 5 187 000 руб. и вошел в зону ответственности, предусмотренной за уклонение от уплаты налогов в крупном размере. А это, простите, уже уголовная статья п. 1 ст. 198 УК РФ с вероятностью провести год в колонии.

После нашей таблицы у Галины сработал инстинкт самосохранения — она согласилась на самозанятость. И это верное решение. Те, кто работает законно, в особенности самозанятые, и налогов больших не платят, и живут спокойно. Поможем ей разобраться.

Почему самозанятость — лучшее решение

В сети есть разные отзывы о плюсах и минусах самозанятых: люди не знают, кому верить, боятся, что невыгодно. Мы протестировали систему «от и до» и выявили как положительные стороны режима, так и отрицательные. Но первых вдвое больше.

Налог на профессиональный доход (НПД, в народе — самозанятость) доступен в каждом регионе страны, но применяется в рамках эксперимента до 2029 года. Условия до окончания тестового периода обещали не менять, так что новички успеют стартовать на очень выгодных ставках.

Порядок применения НПД регламентируется Федеральным законом от 27.11.2018 № 422-ФЗ (далее — Закон о самозанятости). Он превзошел другие режимы налогообложения, потому как преимущества самозанятых очевидны всем. Даже предприниматели со стажем стараются перевести хотя бы какую-то часть своей деятельности под НПД.

Низкие ставки

Размер ставки зависит от типа заказчика: обычный гражданин — 4 %, организация и ИП — 6 %. Для тех, кто регистрируется впервые (в жизни), налоговая дарит классный бонус (вычет) — 10 000 руб. На деле это происходит автоматически путем уменьшения обеих ставок на 1 %.

Для сравнения: без самозанятости придется платить 13 % НДФЛ, а это вдвое больше. Если сомневаетесь, выгодно ли самозанятым вести бизнес, — отвечаем: куда выгоднее, чем на других режимах. Ниже ставок на прибыль в налоговой системе России еще не было.

А если самозанятый ничего не заработал за месяц, то и платить не будет. Тот же ИП платит фиксированный страховой взнос ежегодно, даже если не ведет деятельность. Вот и в их случае надо сразу закрываться. А самозанятым можно стоять на учете и не работать. Как говорится, режим есть-пить не просит.

Нет деклараций и отчетов

Здесь ничего сдавать не надо. А вот без НПД обычный гражданин составляет годовую декларацию 3-НДФЛ о полученном доходе и сдает ее в ИФНС — иначе штраф. Еще здесь разрешают не платить страховые взносы в ПФР, ФФОМС и ФСС (остальные режимы платят). Но если думаете о будущем, то можете перечислять их в рамках добровольного страхования. Все это по желанию.

Простая учетная система

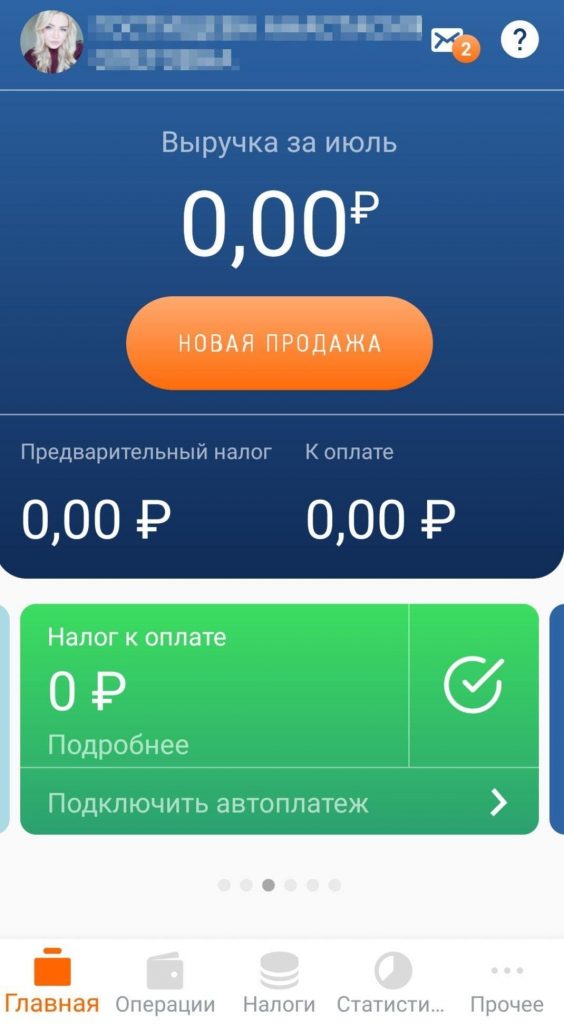

Самозанятый работает через приложение «Мой налог»: регистрируется, проводит операции и формирует чеки. В нем ведется подсчет прибыли, автоматически «прикидывается» сумма налога и выводится итоговый налог к уплате за месяц — все на одном экране.

Не надо покупать онлайн-кассу

Чеки формируете в приложении и отправляете, куда скажет покупатель. Данные о продажах собираются в системе и передаются в инспекцию. Платить налог придется раз в месяц — до 25-го числа. Предварительно придет налоговое уведомление (конверт в верхнем углу справа). Платить удобно, прямо из системы.

А когда работать надоест, сняться с учета просто, нажав одну лишь кнопку в разделе «Профиль». Вот уж действительно разработчики думали о людях, когда создавали это приложение.

Легальный статус бизнесмена

Оформив самозанятость, вы выйдете на рынок с гордо поднятой головой. Горизонты расширятся в разные стороны — сможете смело рекламироваться в сетях, заявляться на госпрограммы помощи малому бизнесу, получать региональные субсидии и льготы, участвовать в тендерах.

У вас появятся серьезные (стабильные) партнеры — самозанятые на практике очень выгодны контрагентам. Например, фотостудия быстрее заключит договор с самозанятым фотографом, чем примет специалиста по трудовому договору. За штатника придется удерживать НДФЛ, платить страховые взносы в фонды и сдавать море отчетности в разные инстанции. А самозанятый сам за себя заплатит налог и при желании — страховые взносы.

А еще такой статус повышает вашу надежность в глазах банков. Конечно, ипотеку вряд ли одобрят, но кредиты поменьше — вполне. У самозанятого доход «белый» и подтверждается официальной справкой налоговой инспекции (формируется в приложении). Так что лучше самозанятость, чем совсем ничего.

Тем временем Галина встала на учет, получила субсидию на развитие бизнеса, открыла кондитерскую имени «себя» и заключила договор с агентством праздника на поставку пирожных. А до этого сидела дома, и никто о ней не знал.

Но хватит о плюсах, рассмотрим и риски самозанятых. Их немного, но стоит знать.

Ограничения и риски системы НПД (самозанятости)

Как таковых отрицательных сторон в самозанятости нет, но есть ограничения.

Во-первых, на этом режиме установлен годовой лимит заработка — 2,4 млн руб. Высчитывать сумму дохода с начала года не надо, она контролируется приложением.

Например, сейчас у Галины — 1,7 млн за год. Она еще вписывается в нормативы, поэтому спокойно работает на НПД и дальше. Но как только ее доход (нарастающим итогом с начала года) выйдет за рамки, ей в течение 20 дней придется выбрать новый режим. Как вариант, купить патент или открыть ИП на УСН. Если действий не предпримет, то налоговики вернут ее к 13 % по НДФЛ.

Во-вторых, самозанятому нельзя принимать персонал по трудовым договорам. Но сотрудничество по договорам гражданско-правового характера не запрещается. Если Галина захочет нанять себе помощника, то сможет сотрудничать с ним в рамках ГПХ.

В третьих, не каждая деятельность подходит под НПД. Это налог для тех, кто своими руками создает продукт, оказывает услугу, выполняет работу. Он подходит бухгалтеру, юристу, дизайнеру, автору текстов, кондитеру, парикмахеру, стилисту и другим мастерам разного промысла. На такой режим нельзя посредникам — агентам (риэлторам, туроператорам) и продавцам чужих товаров. Продать по НПД можно только то, что сделали сами, и сдать в аренду только личное имущество.

За что штрафуют самозанятых

Поскольку система автоматизирована по максимуму, от плательщика требуется лишь одно — правильно ввести операцию. Есть только три ошибки самозанятых, которые приведут к штрафу:

- неправильно ввели сумму;

- выбрали не того контрагента;

- поздно сформировали чек.

В первом случае наказание зависит от введенной суммы. Если указали больше, чем поступило на счет, то ничего страшного — повиснет переплата. Но когда внесли меньше, чем было на самом деле, то появится ряд проблем. Налоговики, сравнив данные, посчитают, что вы специально занизили налоговую базу в целях уменьшения налога. Проведут камеральную проверку, доначислят налог и выставят пени.

К тому же выводу инспекторы придут, если допустите вторую ошибку: отразите не юрлицо, а физлицо. Про вас опять скажут, что «мухлюете» — специально пишете «физика», ведь у него процент меньше (4, а не 6). Наказание пройдет аналогично — пересчитают, доначислят, добавят пени.

Третий случай — за чеками обязан следить самозанятый. Как и в какие сроки они выдаются, подробно написано в ст. 14 Закона о самозанятости. Нарушите сроки — получите штраф 20 % от суммы чека (ст. 129.13 НК РФ).

Например, если Галина получила за торт 3500 руб. и забыла выдать чек, то 700 руб. от выручки заплатит государству. Сумма приличная, расставаться с ней жалко.

ИТОГ: плюсы и минусы самозанятости в таблице

На этом всё, подводим итоги режима НПД в обзорной таблице «Плюсы и минусы самозанятых»

| Самые низкие ставки на заработок в российской налоговой системе | Ограничен годовой доход до 2,4 млн руб. |

| Не надо сдавать отчеты и декларации | Нельзя принять сотрудников по ТК РФ |

| Разрешено не платить страховые взносы | Нужно вовремя и правильно формировать чеки |

| Не нужна касса | — |

| Удобное приложение, считающее суммы выручки и налога к уплате | — |

| Легальный статус (открытая реклама, развитие, спокойствие) | — |

Как видим, плюсов вдвое больше, чем минусов. На вопрос, стоит ли регистрироваться самозанятым, мы отвечаем — да. Только легальный бизнес становится известным брендом и приносит стабильную прибыль. Начинайте работу сразу правильно, не будьте такими, как Галина Ивановна.

Об авторе статьи

Анастасия Гостищева Эксперт в сфере бухгалтерского учета, налогообложения, кадрового делопроизводства и трудового права.

Последние публикации автора

- 2023.01.26 ОтпускДлительность льготного отпуска для работников Крайнего Севера

- 2022.09.30 Льготы. КомпенсацииКакие льготы предусмотрены для жителей на Крайнем Севере

- 2022.08.16 Рабочий процессОсобенности работы и оплаты женщин в районах Крайнего Севера

- 2022.07.19 Свой бизнесРазбираем плюсы и минусы самозанятости

Источник: how2get.ru

Плюсы и минусы самозанятости.

Разве вы не почувствовали, по крайней мере хоть один раз, когда вас раздражает работа, что вы хотите, чтобы вас замечали и быть себе боссом, принимать все решения самостоятельно? Самостоятельная занятость даёт вам всё это с бонусом дополнительного дохода. Но вам нужно посмотреть на самозанятость, прежде чем прыгать в эту стихию.

Если концепция «без босса» является единственной вещью, которая побуждает вас заниматься индивидуальной трудовой деятельностью, тогда вы в итоге придёте к неприятностям. Вы должны чётко понимать, что вы хотите сделать и чего вы хотите достичь в жизни. Вам нужно работать усерднее или больше, чем когда-либо. На вашем пути много обязанностей.

Бывают моменты, когда вы чувствуете, что теряете свой потенциал, работая в офисе, когда вы не используете большую часть своих навыков и устаете от монотонной работы. Самостоятельная занятость, безусловно, является открытым выбором, если вы уверены в своих предпринимательских навыках. Вы должны понять плюсы и минусы этой концепции, прежде чем принимать решение. Давайте посмотрим на обе стороны медали.

Преимущества и недостатки самозанятости

Плюсы самозанятости

Самозанятость помогает вам реализовать свой потенциал и даёт свободу как в плане богатства, так и в плане работы.

Независимость является главным преимуществом самозанятости. Вы можете быть для себя своим собственным боссом, и никого не будет над вами.

Ваша жизнь не привязана к ограниченной зарплате. Ваш доход зависит от ваших навыков и тяжелой работы, в то время как вы будете получать определенную сумму каждый месяц, если вы работаете в офисе.

Отсутствие формальностей для того чтобы получить назначенный отпуск; вы можете взять отпуск когда вы хотите. Нет ограниченного количества отпусков или определенного времени отпуска.

Если обращаться правильно, самозанятость может быть лучше, чем работать в офисе, поскольку она обеспечивает большое удовлетворения и высокий доход.

Здесь нет фиксированного места или времени работы; вы можете работать, когда вы хотите. У вас есть возможность удалить клиента, если Вы не хотите работать с ним. Вы не можете сделать это в офисе.

Быть главным – это большое чувство. Это повышает вашу уверенность. Вы владеете своим офисом, вы владеете своей жизнью.

Самозанятость позволяет вам работать в интересующих Вас областях, насколько бы она не отличалась от вашей квалификации. У вас есть творческая свобода в самозанятости.

Вы можете иметь тысячи других навыков, чем ваша квалификация, но это не будет учитываться при подаче заявки на работу в офисе. Самозанятость – это возможность доказать своё мастерство.

Самозанятость оставляет простор для карьерного роста; небо – это предел. Но у вас есть ограниченный, структурированный рост в офисе.

Недостатки самозанятости

Доход самозанятого человека во многом зависит от его клиентов. Это почти как у вас есть много боссов, потому что, здесь, клиенты ваш босс. Они могут создать или сломать ваш бизнес.

Предполагая, что ваш продукт/услуга является невероятным, и у вас есть удача, развитие вашего бизнеса может занять от двух до трех лет, чтобы установить и генерировать доход, который вы хотите. Вы должны иметь достаточно ресурсов, чтобы покрыть свои расходы до этих пор.

Возможно, вам придётся столкнуться с жёсткими сроками, и чаще всего, не остается другого выбора, кроме как следовать им.

Вы можете наслаждаться хорошим отпуском, но в отличие от офиса, Вы не можете передать свои обязанности кому-то другому. Отложенная работа иногда убивает всё удовольствие, которое вы имели в отпуске.

Самостоятельная занятость является хорошим выбором для тех, кто имеет хорошие предпринимательские навыки. Это даст вам большую гибкость в плане работы а также и дохода. Но управление бизнесом не так то просто, как вы думаете. Может быть много дополнительных расходов и обязанностей. Таким образом, взвесьте положительные и отрицательные стороны самозанятости и проанализируйте свои навыки, прежде чем перейти к решению данной проблемы.

Источник: finance-obzor.ru

Самозанятые: плюсы, минусы, много вопросов

В России регистрируются по пять тысяч человек в день в качестве самозанятых, сообщил глава ФНС Даниил Егоров. С одной стороны, легализация самозанятости и развитие этого института тесно связаны с развитием предпринимательства в стране и «обелением» рынка труда, с другой — всё больше россиян оказываются лишены социальной защиты. Самозанятые обязаны платить налоги, однако права, преференции и социальные гарантии для них пока не определены.

Есть проблема

В России «самозанятыми» называют людей, которые работают сами на себя: например, репетиторы, визажисты, парикмахеры, таксисты, курьеры — те, кто оказывает услуги.

Чтобы стимулировать таких предпринимателей «выйти из тени», в 2019 году ФНС запустила новый налоговый режим в тестовом формате: если доход человека не превышает 2,4 млн рублей в год (примерно 200 тыс. в месяц), то платить придется 4 % от доходов (услуги физлицам) или 6 % с доходов от ИП и юрлиц. В налоговый «пакет» из соцгарантий входит только медицинская страховка. Что касается пенсии: если самозанятые не отчисляют добровольно средства в ПФР, государство гарантирует им пенсию в минимальном размере.

В отличие от индивидуальных предпринимателей, самозанятые не имеют права нанимать сотрудников, что ограничивает для них возможность заработка: нельзя взять больше клиентов, чем можешь обслужить сам. Зато ни бухгалтер, ни онлайн-кассы самозанятому не нужны: чеки формируются через приложение-кассу «Мой налог».

За два года такой «легализацией» доходов воспользовались чуть больше 1,4 млн человек. В «серой зоне» в России работает 16–17 млн человек – это 22 % от всего занятого населения, по данным исследования Научно-исследовательского центра социально-политического мониторинга ИОН РАНХиГС, проведенного в 2019 году.

С 1 июля 2020 года новый налоговый режим распространился на всю Россию. Эксперимент рассчитан на 10 лет и должен закончиться 31 декабря 2028 года.

«Важно понимать, что для части самозанятых «выход из тени» действительно будет способствовать гораздо большей защищенности в отношениях как с заказчиками, так и с государством. Легальный статус позволяет тем, у кого невысокая склонность к риску, «заплатить налоги и спать спокойно»», — отмечает Анна Зудина, научный сотрудник Центра трудовых исследований НИУ ВШЭ.

Легализовав свои доходы, самозанятые могут не бояться, что недовольные клиенты будут шантажировать их незаконными доходами, придет налоговая с проверкой и выпишет штраф или банк заблокирует карту, если сочтет перечисления на нее подозрительными. Расширяется круг потенциальных клиентов. Многие компании предпочитают работать с поставщиками официально: удобнее оплатить счет, выставленный самозанятым, а не переводить деньги на карту. Появляется возможность сотрудничать с государственными и муниципальными организациями, участвовать в тендерах.

«Самозанятость может обладать рядом преимуществ по сравнению с формальной наемной занятостью — это гибкий рабочий график, возможность работать на себя, сравнительно больший уровень дохода, а значит, выбор в пользу самозанятости для некоторых может быть вполне добровольным», — отмечает Анна Зудина.

Не все самозанятые оценили эксперимент по введению нового налогового режима. Согласно данным исследования Научно-исследовательского центра социально-политического мониторинга ИОН РАНХиГС, положительно к этой инициативе отнеслись менее трети самозанятых по основной работе (30,6 %).

Только каждый десятый однозначно планирует воспользоваться новым налоговым режимом в ближайшее время. Каждый четвертый отметил, что не собирается выходить «из тени», потому что не верит, что плюсы нового статуса перевесят минусы. Один из этих минусов — отсутствие возможности получать пособие по безработице при потере дохода. Это обстоятельство приобрело особое значение в свете событий этого года, когда доходы россиян снизились, а спрос на услуги самозанятых упал.

«Многие категории самозанятости представляют собой низкодоходные виды деятельности — присмотр за детьми, уход за больными или пожилыми людьми, помощь на дому. Для таких самозанятых даже сниженная ставка налога может стать значительной суммой», — полагает Анна Зудина.

Для работодателей нововведение стало соблазном: зачем заключать с сотрудником трудовой договор и отчислять 30–40 % страховых взносов, если можно сотрудничать с ним как с самозанятым по льготной ставке в 6 %? Работники, соглашаясь на такие условия, лишаются соцгарантий — отпуска, больничного и декрета. По словам директора Научно-исследовательского центра социально-политического мониторинга ИОН РАНХиГС Андрея Покиды, страх лишиться таких гарантий есть у 40 % опрошенных.

Федеральная налоговая служба проверяет всех работодателей, привлекающих самозанятых, и при выявлении «маскировки трудовых отношений» доначисляет нарушителям НДФЛ, штрафы и пени.

По словам Андрея Покиды, целенаправленно выбирают быть самозанятыми только 15–20 % россиян, остальные предпочли бы работать по найму, причем на государственных предприятиях.

«Работа на себя — это пока по большей части вынужденная мера. Пускаться в свободное плавание россиян заставляет отсутствие работы с более или менее достойной оплатой труда», — считает эксперт.

Статусные сложности

До конца года «Единая Россия» подготовит первый вариант законопроекта о самозанятых, подтвердил «Российской газете» первый замглавы фракции в Госдуме Андрей Исаев. ЕР предлагает, чтобы у самозанятых был трудовой стаж, право на гарантированную пенсию и оплачиваемый больничный. Не исключено, что, если законопроект будет одобрен, налоговая нагрузка на самозанятых может увеличиться.

«Нужно смотреть, какие конкретно меры предлагаются и как это отразится на налоговых отчислениях. Безусловно, в рамках текущих ставок 4–6 % социальные формы поддержки вряд ли могут предлагаться. Очевидно, для того, чтобы обеспечить себя пенсией, необходимо отчислять большую сумму», — полагает Андрей Покида.

Людмила Иванова-Швец, доцент базовой кафедры ТПП РФ «Развитие человеческого капитала», считает, что если государство предложит какие-то социальные гарантии, повышение ставки на 1–2 % не станет преградой для самозанятых. «Для многих это может быть привлекательно. Понятно, что система будет усложняться. Можно предложить шкалу — например, те, кого не интересуют социальные гарантии, платят налог по прежней ставке», — отметила эксперт.

В текущем статусе налоги «самозанятого» (4–6 %) меньше, чем у индивидуальных предпринимателей. Но если добавлять в «пакет» хотя бы взносы в Пенсионный фонд, разница между статусами будет уменьшаться и снова встанет вопрос: насколько выгодно будет работать легально?

Эксперты давно говорят о необходимости новых стимулов для развития института самозанятых. Потенциал льготного налогового режима вскоре будет исчерпан: все, кто хотел зарегистрироваться в качестве самозанятого, сделают это, и тогда государству придется предложить предпринимателям, оставшимся в «тени», дополнительные преференции, способные сподвигнуть их работать в правовом поле.

Эксперты РАНХиГС предлагают дифференцированно подходить к налогообложению самозанятых. «Поскольку доходы части самозанятых невысокие, целесообразно введение прогрессивного налога. Например, в случае если доход самозанятого составляет в месяц менее 10 тысяч рублей (или он меньше прожиточного минимума), не следует облагать налогом такие доходы», — поясняют авторы доклада , посвященного проблемам и перспективам института самозанятых.

Не раз звучали идеи предложить самозанятым патенты ценой в 10–20 тысяч рублей в год, чтобы заплатить один раз и забыть о налоговых обязательствах на год. По данным опроса Научно-исследовательского центра социально-политического мониторинга ИОН РАНХиГС, патент может быть востребован у 40 % самозанятых.

Если верить правительству, налоговая ставка для самозанятых не должна меняться, а сумма максимального дохода — уменьшаться до конца эксперимента в 2028 году. Но насколько можно этому верить? Достаточно вспомнить историю с пенсионным возрастом — его тоже обещали не повышать.

Редакция

Электронная почта: [email protected]

![]()

![]()

![]()

![]()

![]()

![]()

Источник: polit.ru