Штраф за осуществление деятельности без ОКВЭД — от 5000 до 10 000 рублей. Это административное наказание возлагается на должностных лиц по ч. 4 ст. 14.25 КоАП РФ.

Можно ли работать не по ОКВЭД?

Следовательно, ответ на вопрос, можно ли осуществлять деятельность без ОКВЭД, однозначный – осуществление деятельности, код которой не включен в сведения об организации или предпринимателе в госреестр, не допускается действующим законодательством.

ЧИТАЙТЕ ЕЩЕ ПО ТЕМЕ:

- Частый вопрос: Можно ли иметь много Оквэд?

- В каком году изменились Оквэд?

- Как изменить Оквэд ИП через госуслуги?

- Как дистанционно открыть Оквэд?

- Быстрый ответ: Для чего нужен Оквэд 2?

- Как правильно указывать Оквэд при регистрации ИП?

- Как получить Оквэд через госуслуги?

- Как открыть ип самостоятельно пошаговая инструкция

- Как поменять Оквэд на госуслугах?

Что грозит предприятию Если организация забыла указать вид деятельности?

Штраф за неизменение кодов ОКВЭД

Расширен перечень видов экономической деятельности без регистрации в качестве ИП

5 ст. 5 Федерального закона от 08.08.2001 № 129-ФЗ. … А ответственность за непредставление сведений – в виде штрафа в размере от 5 000 до 10 000 рублей. Обратите внимание: это касается только тех, кто начал вести те виды деятельности, коды по которым не заявлены в госреестре.

Когда необходимо добавлять ОКВЭД?

Если в процессе деятельности организация решает сменить вид деятельности на тот, который не был указан при регистрации, то надо добавить коды ОКВЭД для ООО. Изменить или добавить коды ОКВЭД вполне можно самостоятельно.

Нужно ли менять основной вид деятельности?

При смене видов деятельности надо поменять коды ОКВЭД и внести изменения в устав, если новые виды деятельности в нём не указаны. … Начал заниматься другим делом — поменяй ОКВЭД, не то налоговая оштрафует». Если у вас нет времени читать всю статью, смотрите чек-лист в конце текста — мы собрали в нём главное.

ЭТО ИНТЕРЕСНО: Какой акт выносится в результате рассмотрения дела об административном правонарушении?

Какой ОКВЭД выбрать для консультационных услуг?

Код ОКВЭД 63.99.1 — Деятельность по оказанию консультационных и информационных услуг

Для чего нужны коды Оквед?

Основной код ОКВЭД показывает государству вид деятельности, который приносит вам наибольший доход. Государству он нужен для статистики и сбора налогов. Если основной ОКВЭД и реальная деятельность не совпадают, это может вызвать подозрение у контрагентов и налоговой.

Как изменить основной вид деятельности ИП?

Как изменить коды ОКВЭД ИП

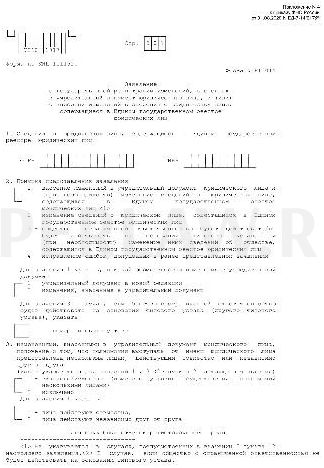

- Шаг 1. Заполните заявление В заявлении по форме Р24001 нужно заполнить титульный лист, лист Д и лист Е. …

- Шаг 2. Подайте заявление в налоговую Способы подачи заявления …

- Шаг 3. Получите результат Через 5 рабочих дней налоговая изменит коды видов деятельности в ЕГРИП.

Как узнать свой вид деятельности ИП?

Проверить содержащиеся в ЕГРЮЛ или ЕГРИП сведения об осуществляемой предпринимательской деятельности можно на сайте ФНС России посредством сервиса «Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде».

Какой штраф за неправильный ОКВЭД?

Возможное наказание согласно КОАП либо предупреждение, либо штраф 5000 рублей. Где незарегистрированный код ОКВЭД еще будет важен: при использовании спец режима, например ЕНВД, по этому налогу есть конкретный перечень видов деятельности и их кодов ОКВЭД, который утверждается на региональном уровне.

Кто принимает решение о смене ОКВЭД?

Принять решение о смене видов деятельности Необходимо созвать общее собрание участников и принять решение о смене видов экономической деятельности. Если в обществе один участник, то он единолично принимает решение. Количество голосов необходимое для изменений определяется уставом, но не менее простого большинства.

Нужно ли решение при добавлении ОКВЭД?

Если изменения в устав вносить не нужно, то по закону 129-ФЗ в регистрирующий орган подается только форма Р13014. Однако следует захватить протокол или решение о добавлении ОКВЭД, поскольку налоговая может его затребовать. Нужен он для удостоверения того факта, что срок подачи документов на регистрацию не нарушен.

ЭТО ИНТЕРЕСНО: Можно ли вернуть займ наличными?

Как зарегистрировать новый код ОКВЭД?

Подать заявление об изменение ОКВЭД можно непосредственно в регистрирующий орган, то есть в налоговую инспекцию, которая занимается вопросами регистрации индивидуальных предпринимателей. Принести в ИФНС заявление, составленное на бланке № Р24001, может сам предприниматель.

Чем отличается Основной вид деятельности от дополнительного?

Дополнительный код ОКВЭД отражают сопутствующую деятельность, т. е. не занимает лидирующее положение среди остальных. Например, для автосалона основным кодом ОКВЭД будет продажа автомобилей, а дополнительными: техническое обслуживание, продажа автозапчастей.

Можно ли менять основной ОКВЭД?

Изменение основного вида деятельности ООО происходит через ФНС и фиксируется в ЕГРЮЛ. Если в уставе не прописаны те виды деятельности, которые планируется добавить, необходимо внести их в учредительный документ путем его корректировки. Алгоритм действий в подобном случае следующий: Проведение общего собрания.

Как сделать дополнительный вид деятельности основным?

«Необходимо внести в ЕГРЮЛ новый ОКВЭД, сделав его основным. Можно это сделать одним заявлением Р14001 или надо действовать последовательно: сначала внести новый, как дополнительный, а потом заменить на него основной?». Считаем нужным на это написать мини-инструкцию, о том, как менять ОКВЭДы в ЕГРЮЛ. На примере ООО.

Источник: onixhome.ru

Ответственность за ведение бизнеса без ОКВЭД

Штраф за осуществление деятельности без ОКВЭД — от 5000 до 10 000 рублей. Это административное наказание возлагается на должностных лиц по ч. 4 ст. 14.25 КоАП РФ.

Почему необходимо регистрировать коды

При подаче заявления в налоговую инспекцию о регистрации ИП или юридического лица обязательно заполняется раздел про виды экономической активности, которую собирается осуществлять предприниматель, так что, можно ли осуществлять деятельность без ОКВЭД, — нет, информация о них указывается еще при регистрации нового налогоплательщика.

Давайте разберемся, зачем они требуются и на что влияют. Есть несколько причин, чтобы обратить на них внимание, — например, от указанных кодов зависит:

- класс профессионального риска и размер страхового тарифа;

- применение различных систем налогообложения. Не все виды подходят под специальные режимы.

По Гражданскому кодексу РФ, можно ли заниматься деятельностью без ОКВЭД, — ответ содержится в ст. 49. Лицо вправе заниматься любой незапрещенной законом работой. Данная норма является общей, налоговое законодательство содержит специальное регулирование, и обязанность вносить сведения предусмотрена ФЗ №129-ФЗ « О государственной регистрации юридических лиц и индивидуальных предпринимателей » от 08.08.2001.

Эксперты КонсультантПлюс разобрали, как внести изменения в ЕГРЮЛ в связи с изменением кода ОКВЭД. Используйте эти инструкции бесплатно.

Где их надо указывать

Какой штраф за работу без кодов для юрлиц и ИП

Коды являются информацией, которая содержится в предусмотренных законом реестрах и является общедоступной, но чем грозит ведение деятельности без ОКВЭД, и насколько обязательно вносить новые, если направление работы поменялось? Кодекс об административных правонарушениях РФ предусматривает ответственность ООО за осуществление деятельности без ОКВЭД (непредставление или недостоверное представление сведений) в виде штрафа на должностных лиц от 5000 до 10 000 рублей (ч. 4 ст. 14.25 КоАП РФ).

- штраф назначается за каждый код, который не указан, но подлежал внесению в реестр;

- давность привлечения — 1 год, начинает исчисляться с окончания трехдневного срока, предусмотренного Федеральным законом №129-ФЗ для подачи сведений;

- не относится к разовым сделкам, но характер данных сделок требуется обосновать.

КоАП РФ не разграничивает ответственность ИП за деятельность без ОКВЭД и организации, размер штрафа одинаков.

Штраф за ведение бизнеса не по кодам для организаций и индивидуальных предпринимателей

Ведение бизнеса не по кодам — это тоже ведение бизнеса без указания видов; чем грозит, если ОКВЭД не соответствует виду деятельности?Осуществление вида труда, который не совпадает с заявленным в реестре, означает, что ИП или юрлицо не сообщили в налоговый орган о смене направления работы и выполняют ее без требуемого кода, поэтому и ответственность применяется по ч. 4 ст. 14.25 – от 5000 до 10 000 рублей.

Если об изменении несвоевременно, но сообщили, штраф за ведение деятельности не по ОКВЭД квалифицируется по ч. 3 ст. 14.25 КоАП РФ — 5000 рублей или предупреждение.

- Ирина Емельянова (Черномазова)

А как же теперь Устав ООО — и другие не запрещенные Законодательством виды деятельности на территории РФ? Или это уже риторический вопрос.

Источник: perlaw.ru

Организация ведет 2 вида деятельности, можно ли для признания пострадавшими при COVID-19 не вести раздельный учет по каждому виду деятельности?

При подаче заявления в налоговую инспекцию о регистрации ИП или юридического лица обязательно заполняется раздел про виды экономической активности, которую собирается осуществлять предприниматель, так что, можно ли осуществлять деятельность без ОКВЭД, — нет, информация о них указывается еще при регистрации нового налогоплательщика.

Давайте разберемся, зачем они требуются и на что влияют. Есть несколько причин, чтобы обратить на них внимание, — например, от указанных кодов зависит:

- класс профессионального риска и размер страхового тарифа;

- применение различных систем налогообложения. Не все виды подходят под специальные режимы.

По Гражданскому кодексу РФ, можно ли заниматься деятельностью без ОКВЭД, — ответ содержится в ст. 49. Лицо вправе заниматься любой незапрещенной законом работой. Данная норма является общей, налоговое законодательство содержит специальное регулирование, и обязанность вносить сведения предусмотрена ФЗ №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001.

Эксперты КонсультантПлюс разобрали, как внести изменения в ЕГРЮЛ в связи с изменением кода ОКВЭД. Используйте эти инструкции бесплатно.

Обязателен ли ОКВЭД

Однозначный ответ на данный вопрос дает п. 5 ст. 5 федерального закона № 129-ФЗ от 08.08.2001 «О государственной регистрации юридических лиц и индивидуальных предпринимателей», в котором указана обязанность юрлица и ИП в трехдневный срок уведомить налоговые органы об изменении видов деятельности. Отметим, что закон не конкретизирует, изменяется ли при этом основной вид, или появляется дополнительный, поэтому любое изменение в кодах ОКВЭД должно быть зарегистрировано в установленном порядке и внесено в ЕГРЮЛ. Следовательно, ответ на вопрос, можно ли осуществлять деятельность без ОКВЭД, однозначный – осуществление деятельности, код которой не включен в сведения об организации или предпринимателе в госреестр, не допускается действующим законодательством.

В то же время не запрещается указывать при регистрации несколько видов деятельности и фактически не осуществлять их. Но следует учитывать, что некоторые ОКВЭД предусматривают применение только общей системы налогообложения или требуют для их осуществления получение лицензий.

Где их надо указывать

Кто должен подтверждать основной вид деятельности

- Юрлица сдают заявление и справку-подтверждение. Если организация сдает документы через интернет, их нужно заверить электронной подписью.

- Обособленные подразделения должны подтверждать основной вид деятельности, если стоят на учете как страхователь и имеют отдельный тариф по взносам на травматизм. Если вы ранее подтверждали основной вид, а сейчас забыли, то ФСС назначит тот же тариф, что и у головной организации.

- Индивидуальные предприниматели не обязаны ежегодно сдавать подтверждение. ИП с работниками, которые встали на учет в соцстрахе, рассчитывают взносы на основе ОКВЭД, указанного в ЕГРИП в качестве основного. Но если ИП меняет этот основной ОКВЭД и переключается на другое направление работы — придется внести изменения в ЕГРИП. ФСС самостоятельно установит новый тариф, когда ФНС передаст ему новые данные.

- Если деятельность не ведется, компания все равно сдает подтверждающие документы. В справке-подтверждении покажите нулевые доходы. Тогда ФСС возьмет основной вид деятельности из ЕГРЮЛ. В противном случае соцстрах назначит страхователю максимальный тариф взносов из возможных по его кодам ОКВЭД, и по этому тарифу взносы придется платить при возобновлении деятельности до конца года.

Исключение составляют вновь созданные компании. В подтверждающих документах приводятся цифры по выручке за предыдущий год. У новых компаний их нет, тариф для взносов на травматизм они получают после регистрации в соцстрахе. Основным видом деятельности будет тот, который указан первым в ЕГРЮЛ. Подтверждать вид деятельности нужно будет по итогам первого календарного года работы.

Вывод: вид деятельности подтверждают ИП, организации и обособленные подразделения. Лучше это сделать, даже если деятельность не ведется.

Какой штраф за работу без кодов для юрлиц и ИП

Коды являются информацией, которая содержится в предусмотренных законом реестрах и является общедоступной, но чем грозит ведение деятельности без ОКВЭД, и насколько обязательно вносить новые, если направление работы поменялось? Кодекс об административных правонарушениях РФ предусматривает ответственность ООО за осуществление деятельности без ОКВЭД (непредставление или недостоверное представление сведений) в виде штрафа на должностных лиц от 5000 до 10 000 рублей (ч. 4 ст. 14.25 КоАП РФ).

- штраф назначается за каждый код, который не указан, но подлежал внесению в реестр;

- давность привлечения — 1 год, начинает исчисляться с окончания трехдневного срока, предусмотренного Федеральным законом №129-ФЗ для подачи сведений;

- не относится к разовым сделкам, но характер данных сделок требуется обосновать.

КоАП РФ не разграничивает ответственность ИП за деятельность без ОКВЭД и организации, размер штрафа одинаков.

Ответственность и последствия за осуществление деятельности без ОКВЭД

Штраф за деятельность без ОКВЭД или предупреждение – не самое страшное, с чем может столкнуться предприятие.

Возможные проблемы в работе могут возникнуть с налоговыми органами, Фондом социального страхования, финансовыми учреждениями и контрагентами.

Налоговые органы

Если инспектор выявит, что основная или дополнительная деятельность велась по незарегистрированному ОКВЭД, это может послужить причиной:

- отказа в возмещении налога на добавленную стоимость по этому виду деятельности;

- если в Госреестре указан вмененный вид деятельности (например, любая розничная продажа), а отчетность не соответствовала спецрежиму, это может послужить причиной блокировки текущего счета предприятия и наложению штрафа в размере 5% от неуплаченной в установленный срок суммы налога и не меньше, чем 1 000 рублей;

- если ИП работает по упрощенной схеме, его могут перевести на общую систему налогообложения и доначислить неуплаченный НДФЛ, а также применить штрафы за нарушения в отчетности.

Фонд социального страхования

При выявлении нарушений в деятельности предпринимателя Фонд социального страхования может применить более высокий тариф, по которому рассчитываются страховые взносы, а также лишить провинившуюся организацию права применять пониженные коэффициенты расчета этих платежей.

Финансовые учреждения

Банки или другие финансовые организации при рассмотрении заявления о предоставлении кредита будут проводить анализ финансового состояния организации. И, соответственно, информация, указанная в Госреестре и в отчетности предприятия, не будет совпадать, что может повлечь проблемы с кредитованием.

Контрагенты

При осуществлении деятельности все предприятия или организации стараются проверить репутацию контрагентов. На основании полученной информации они определяют, возможно вести с ними бизнес или нет. И если они узнают о работе перспективного партнера не по ОКВЭД, это может внушить им лишние подозрения, к которым добавится обоснованная боязнь лишиться возмещения НДС. Все это может отрицательно сыграть против планируемого партнерства.

Учитывая все возможные трудности и проблемы, свой ответ на вопрос, можно ли осуществлять деятельность без ОКВЭД, каждый предприниматель определяет сам: предпочитает он получить прибыль и заплатить штраф или организовать работу правильно, но при этом упустить вероятный доход.

Срок подтверждения основного вида деятельности

Подтверждение вида деятельности регулируется Приказом Минздравсоцразвития РФ № 55 от 31 января 2006 года, а порядок подачи документов прописан в Приложении к нему.

Руководители бизнеса подтверждают вид деятельности в начале каждого года. В регламенте указан срок, до которого нужно сдать подтверждение — не позднее 15 апреля. Раньше филиалы ФСС требовали сдать отчет до выходных, если 15 апреля приходится на субботу или воскресенье.

Но в письме от 8 февраля 2021 № 02-09-11/16-07-2827 специалисты фонда пояснили, что с выходных срок сдвигается на ближайший рабочий день. В 2021 последний день сдачи выпадает на четверг 15 апреля. О документах лучше позаботиться заранее, их можно подать начиная с первых рабочих дней января.

Ведите учет, платите налоги и зарплату, сдавайте отчетность в веб-сервисе Контур.Бухгалтерия! Получить бесплатный доступ на 14 дней

Чиновники будут ждать подтверждающие документы до 15 апреля. Затем до 1 мая они должны выслать уведомление о тарифе взносов на травматизм, который следует применять до конца текущего года.

После 15 апреля подтвердить основной вид деятельности нельзя. ФСС самостоятельно установит в качестве основного тот вид деятельности организации, для которого действует максимальный тариф по взносам на травматизм. Оспорить назначение можно будет только в суде. Стоит отметить, что у страхователей это получается успешно (Постановление АС Московского округа от 04.09.2020 по делу № А40-282310/2019; Постановление АС Московского округа от 02.09.2020 по делу № А40-48210/2019; Постановление АС Московского округа от 01.09.2020 по делу № А40-191472/2019).

Вывод: срок подтверждения — до 15 апреля, иначе ФСС назначит основной вашу деятельность с максимальным тарифом по «несчастным» взносам. Отменять это придется через суд.

Что будет, если не сдавать подтверждение

Должны ли компании регулярно подтверждать основной вид деятельности, если они ведут одну и ту же деятельность без изменений? Если организация или предприниматель не сдадут заявление и справку, штрафа не будет. Но они все равно рискуют деньгами, и вот почему.

При регистрации в налоговой организация или ИП могли заявить больше одного вида деятельности. Эти виды деятельности фиксируются в Едином государственном реестре юрлиц / индивидуальных предпринимателей. Налоговая передает эти сведения в ФСС: соцстраху известно, какие виды деятельности может вести компания. Ему неизвестно лишь то, каким именно видом деятельности вы преимущественно занимаетесь, и изменилось ли что-то в структуре вашего бизнеса за прошедший год.

Ведите учет, платите налоги и зарплату, сдавайте отчетность в веб-сервисе Контур.Бухгалтерия! Получить бесплатный доступ на 14 дней

Поэтому если вы не сдадите подтверждающие документы, чиновники ФСС обратятся к списку ваших видов деятельности и назначат вам страховой тариф по самому опасному из них — просто на всякий случай. Это будет максимально высокий тариф страховых взносов на случай травматизма по вашим видам деятельности, которые прописаны в ЕГРЮЛ / ЕГРИП. Взносы по назначенному тарифу придется платить до конца года. Поэтому если при регистрации вы указывали один вид деятельности и занимаетесь только им, то у ФСС не будет основания устанавливать на новый год более высокий класс профессионального риска, и вам не грозит повышение тарифа.

Еще одна ситуация, когда вы не сдаете подтверждение основного вида деятельности и ничем не рискуете: если вы по факту занимаетесь самой опасной деятельностью из тех, о которых уведомляли налоговую. В этом случае ФСС рассмотрит список ваших видов деятельности и назначит тариф страховых взносов на травматизм по самому опасному и вредному виду деятельности. Точно так же он поступил бы после рассмотрения документов, подтверждающих этот вид деятельности. Ничего не меняется.

Вывод: если не подтверждать основной вид деятельности, штрафа не будет, но вам могут назначить максимальный из возможных тарифов «несчастных» взносов. Этого не нужно бояться, если у вас один вид деятельности или основной является самая опасная из всех ваших видов деятельности.

Узнать класс профессионального риска ваших видов деятельности можно в таблице, утвержденной Приказом Минтруда № 851Н от 30 декабря 2021. Каждому классу профриска соответствует своя тарифная ставка — от 0,2 до 8,5 %.

| 1 класс | 0,2% | 9 класс | 1% | 17 класс | 2,1% | 25 класс | 4,5% |

| 2 класс | 0,3% | 10 класс | 1,1% | 18 класс | 2,3% | 26 класс | 5% |

| 3 класс | 0,4% | 11 класс | 1,2% | 19 класс | 2,5% | 27 класс | 5,5% |

| 4 класс | 0,5% | 12 класс | 1,3% | 20 класс | 2,8% | 28 класс | 6,1% |

| 5 класс | 0,6% | 13 класс | 1,4% | 21 класс | 3,1% | 29 класс | 6,7% |

| 6 класс | 0,7% | 14 класс | 1,5% | 22 класс | 3,4% | 30 класс | 7,4% |

| 7 класс | 0,8% | 15 класс | 1,7% | 23 класс | 3,7% | 31 класс | 8,1% |

| 8 класс | 0,9% | 16 класс | 1,9% | 24 класс | 4,1% | 32 класс | 8,5% |

Зачем указывать коды

Закон требует при регистрации указывать нужные вам коды ОКВЭД, один из которых указывается в качестве основного. Следовательно, работа по кодам, неуказанным при регистрации, или неуведомленные о смене основного вида деятельности — нарушение закона. В первую очередь это требование связано с тем, что работа по некоторым кодам требует получения лицензии или сертификата.

Если при регистрации вы не определились точно, каким бизнесом намерены заниматься, или у вас есть варианты, то вы можете указать несколько кодов, но один из них должен быть основным.

Источник: warvisual.ru