Организации часто сталкиваются с банковскими услугами, поэтому возникает вопрос: «Как отражаются банковские комиссии в «1С 8.3 Бухгалтерия»? В этой статье мы рассмотрим, как можно отразить возврат комиссии банка в 1с 8.3 в 1С — прямое списание банковских комиссий и их возвратов с расчетных счетов.

Услуги банка можно объединить в две большие группы:

- Услуги, не облагаемые НДС;

- Услуги, облагаемые НДС.

Для каждой группы услуг имеются свои особенности формирования бухгалтерских проводок.

Комиссия банка в 1с Бухгалтерия 8.3

Для целей бухгалтерского учета комиссия банка проводки в 1с 8 3 отражается на счете 1.02 «Прочие расходы» (п. 11 ПБУ 10/99).

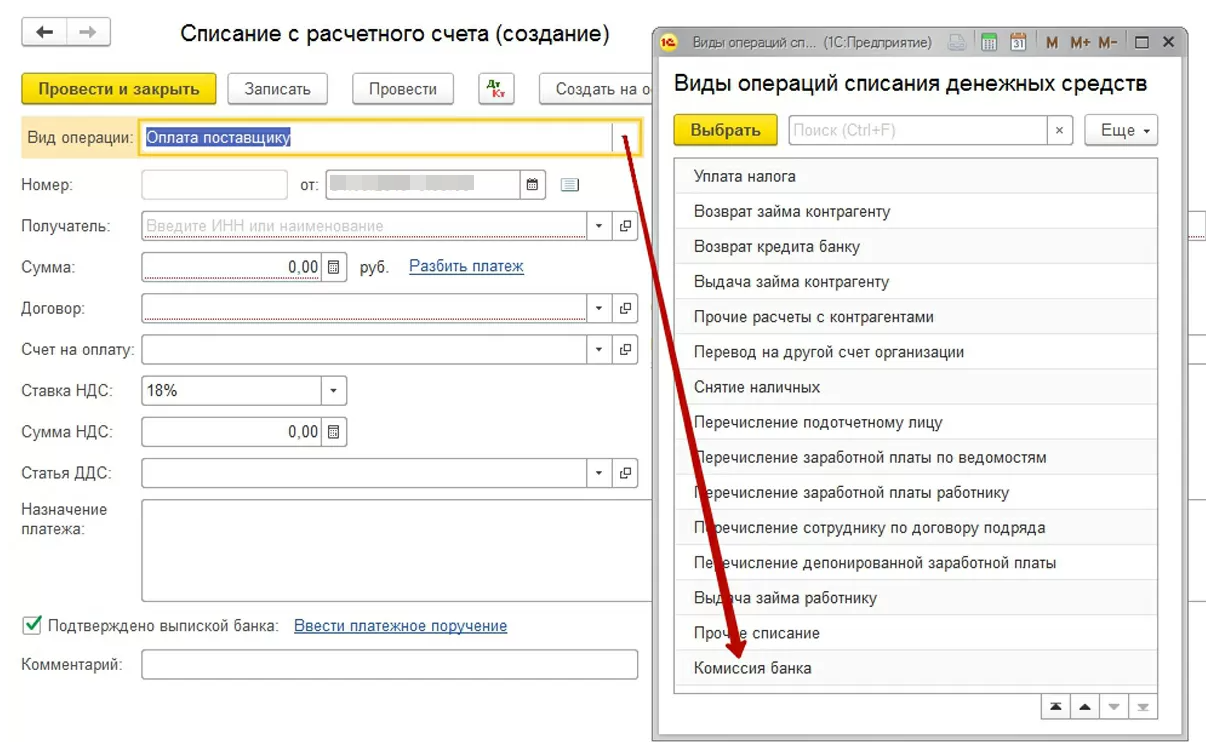

- Списание банковских комиссий отражается в разделе «Банк и касса — банковские выписки» документом «Списание с расчетных счетов».

- Укажите тип операции — Банковские комиссии.

Если в настройках статьи указана следующая информация, программа 1С автоматически создаст статью расходов банковская комиссия: Использовать по умолчанию в работе — Начисления банковской комиссии.

101. ВОЗВРАТ КОМИССИИ БАНКОМ УРАЛСИБ ЗА ВЫПУСК КАРТЫ UnionPay. Aifiraz Finance Айфираз финансы

Проводки

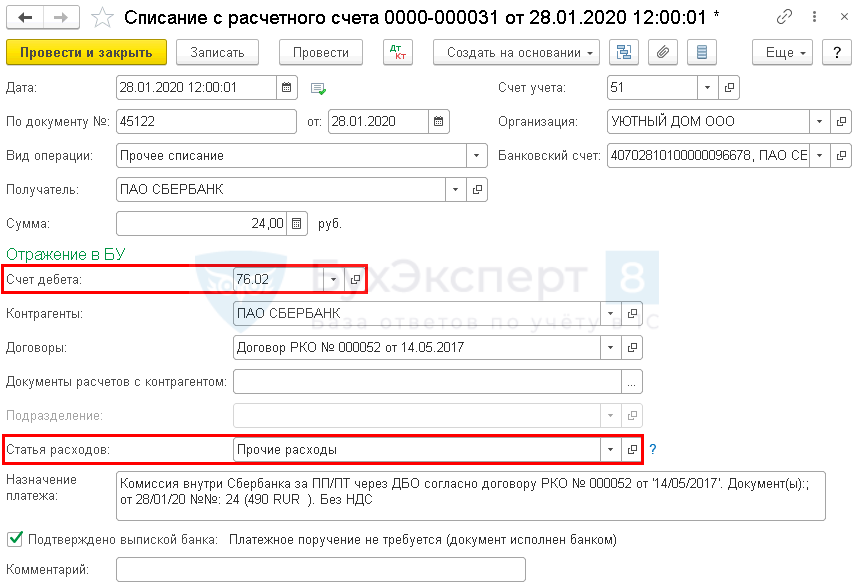

При выборе типа операции банковская комиссия автоматически создается с проводкой по 91 счету.

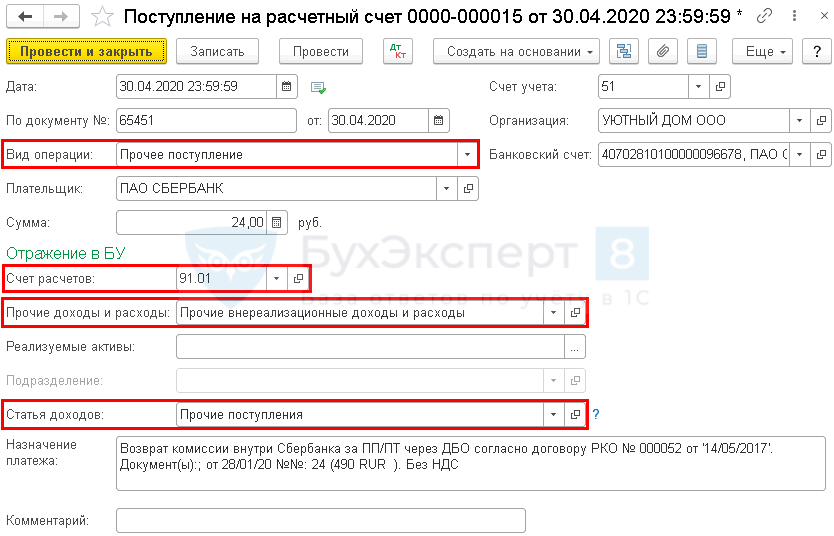

Возврат комиссии банка в 1с 8.3 бухгалтерия

Иногда банк возвращает удержанные комиссии по разным причинам: неправильные тарифы, чрезмерные удержания и т.д

Рефлекс этой операции зависит от момента возврата.

- Оно осуществляется сразу после удержания.

- После отмены комиссия отражается в выписке .

Возврат комиссии сразу после удержания

Если списание и возврат показаны за один и тот же период, вернитесь к документу о списании комиссии, чтобы внести исправления .

- Тип транзакции — Прочий дебет .

- Дебет счета — 6.02 Расчеты по претензиям.

Выберите статью расходов, для которой тип движения — «Прочие платежи по текущему бизнесу «.

Возврат комиссии должен быть отражен на расчетном счете (банк и кассир — выписка из банка ) вместе с документом о получении .

Возврат комиссии после отражения в отчетности.

Поскольку на момент удержания комиссионных не было известно о незаконном удержании, признание их в качестве расхода не считается ошибочным и отражается в бухгалтерском (п. 2 ПБУ 22/2010) и налоговом учете (письма Минфина России от 3.08.2012 N 03-03-06/1/408, от 0.01.2012 N 03-03-06/1/40) в периоде возврата как доход.

Наши постоянные клиенты по 1С:

Если комиссии были выплачены и период закончился , отразите возврат в документе Поступление на расчетный счет (Банк и касса — Выписка из банка ).

Если компания придерживается осторожной позиции, что в данных обстоятельствах нет оснований для отражения

- Стоимость удержанных комиссий ( пункт 1 статьи 252 Налогового кодекса )

- Доход от возврата комиссионных (т. 41 п. 1 НК РФ).

- Стронировать расходы для отражения списания комиссий в НУ

- Не отражать доход от возврата комиссии в налоговом учете (указать статью в каталоге прочих доходов и расходов и снять флажок не учитывать в налоговом учете).

- Подать исправленную налоговую декларацию в связи с занижением налога ( раздел 81(1) Налогового кодекса ).

В данной статье мы рассмотрели:

- как отразить операцию удержания комиссий;

- возврат банковских комиссий в 1С 8.3 Бухгалтерия.

- учет комиссии банка проводки в 1с 8.3

Позвоните нам по телефону +7 (499) 130-90-74 или отправьте сообщение, чтобы заказать обратный звонок.

Источник: it-rush.ru

Можно ли вернуть деньги за вычетом комиссии банка

Абонент оплатил услуги, после чего попросил вернуть деньги как ошибочные уплаченные. Имеет ли право организация возвращать спорные средства за вычетом комиссии банка?

Ответ:

Да, полагаю, что организация имеет право вернуть денежные средства за вычетом комиссии.

Очевидно, что данная ошибка произошла не по вине организации, соответственно, у нее не возникает обязанности по оплате комиссии банка за свой счет при возврате денежных средств абоненту.

При этом согласно п. 1 ст. 851 ГК РФ, в случаях, предусмотренных договором банковского счета, клиент оплачивает услуги банка по совершению операций с денежными средствами, находящимися на счете. То есть по факту деньги находятся на счете организации, и если договором с банком предусмотрена комиссия, то организации ничего не остается, как уплатить эту комиссию, чтобы вернуть деньги абоненту.

Для банка же неважно, был ли платеж совершен ошибочно, так как в соответствии с п. 1.25. Положения Банка России от 19.06.2012 № 383-П банки не вмешиваются в договорные отношения клиентов. Взаимные претензии между плательщиком и получателем средств, кроме возникших по вине банков, решаются в установленном федеральным законом порядке без участия банков.

Для проведения платежа банку достаточно получить распоряжение клиента (организации) (п. 1 ст. 854 ГК РФ), после чего он взимает комиссию за его осуществление.

Таким образом, поскольку в данной ситуации вины организации нет, а перевод денежных средств обратно без комиссии не представляется возможным, по моему мнению, такой возврат может быть осуществлен за минусом комиссии.

Источник: www.v2b.ru

Посреднический договор и доходы «упрощенца»

Компания на УСН может работать как в качестве агента (комиссионера), так и выступать в роли принципала.

Доходы комиссионера (агента) на УСН

При посреднических операциях «упрощенец» учитывает в доходах только суммы комиссионных, агентских и иных аналогичных вознаграждений. Имущество (денежные средства), поступившие посреднику в связи с исполнением обязательств по договору или в счет возмещения затрат, доходом не признается. Но только при условии, что «упрощенец»-посредник не учел ранее эти затраты в расходах (пп. 9 п. 1 ст. 251 НК РФ, письма Минфина России от 28 сентября 2017 г. № 03-11-06/2/62942, от 27 июня 2017 г. № 03-11-06/2/40301).

Связано это с тем, что по посредническому (агентскому) договору одна сторона (комиссионер, агент) за вознаграждение совершает определенные юридические действия в пользу другой стороны (комитента, принципала). А комитент (принципал) обязан уплатить комиссионеру (агенту) вознаграждение, установленное договором (ст. 1006 ГК РФ).

Доходы «упрощенцев» определяются по правилам статьи 346.15 Налогового кодекса. То есть, определяя объект налогообложения, эти спецрежимники учитывают доходы в соответствии с нормами пунктов 1 и 2 статьи 248 Налогового кодекса. Доходы, которые перечислены в статье 251 кодекса, в налоговой базе не учитываются.

При этом в подпункте 9 пункта 1 251-й статьи в качестве неучитываемых указаны доходы агента, поступившие в связи с исполнением обязательств по агентскому договору. Здесь же упоминаются и доходы в счет возмещения затрат агента, произведенных за принципала. К указанным доходам не относится комиссионное, агентское или иное аналогичное вознаграждение. Значит, доходом является только комиссионное (агентское) вознаграждение.

Аналогичное правило применяется и к денежным средствам, которые посредник на УСН получил в счет возмещения расходов на покупку товаров третьим лицам, предназначенным для замены некачественного товара по указанию принципала. Правда, эти доходы не учитываются опять-таки при условии, что затраты на приобретение товара не были списаны в состав «упрощенных» расходов. А вот если затраты на приобретение товара были учтены посредником в расходах при расчете единого налога, то средства, поступившие в счет возмещения таких расходов, нужно учесть в составе УСН-доходов (письмо Минфина России от 16 февраля 2016 г. № 03-11-06/2/8500).

Доходы комитента (принципала) на УСН

Между тем, у заказчика (комитента, принципала), применяющего УСН, доходом признается вся полученная сумма в рамках договора, включая суммы комиссионного вознаграждения, положенного комиссионеру ().

Об этом написано в письме Минфина РФ от 7 октября 2013 г. № 03-11-06/2/41436, и эта точка зрения считается официальной и нашла свое выражение во многих письмах. Так, в письме от 22 августа 2014 года № 03-11-11/42017 финансисты заявили, что доходы принципала — «упрощенца» с объектом «доходы» не уменьшаются на агентское вознаграждение, поступившее в составе выручки за проданные товары. В письмах от 27 июня 2017 г. № 03-11-06/2/40309 и от 20 апреля 2017 г. № 03-11-11/23918 они снова подчеркнули, что доходом комитента (агента) на УСН, полученного по договору комиссии (агентскому договору), является вся поступившая на расчетный счет сумма денег, в том числе комиссионное вознаграждение комиссионера (агентское вознаграждение).

Обоснование следующее. Определяя объект налогообложения, «упрощенец» учитывает доходы по нормам, установленным пунктами 1 и 2 статьи 248 Налогового кодекса (п. 1 ст. 346 15 НК РФ).

Так, в пунктах 1 и 2 статьи 248 кодекса сказано, что к налогооблагаемым доходам относятся доходы от реализации, а также внереализационные доходы.

В свою очередь доход от реализации это выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, а также выручка от реализации имущественных прав (ст. 249 НК РФ). Причем выручка от реализации определяется исходя из всех поступлений от реализации.

В рамках договора комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента. По сделке, совершенной комиссионером с покупателем или продавцом, приобретает права и становится обязанным комиссионер (ст. 990 ГК РФ). Причем вещи, поступившие комиссионеру от комитента или купленные комиссионером за счет комитента, принадлежат комитенту (п. 1 ст. 996 ГК РФ).у принципала возникает доход

Значит, доходом предпринимателя-комитента на УСН, полученного по договору комиссии, считается вся полученная сумма денег, включая комиссионное вознаграждение комиссионера. И он не может уменьшить свои доходы на сумму комиссионного вознаграждения, удержанного комиссионером из выручки от реализации, поступившей от покупателей.

То есть продавец-упрощенец должен включать в УСН-базу всю сумму выручки, поступившую от конечного покупателя, а не только ту сумму, которую ему в итоге перевел маркетплейс, удержав из нее свою комиссию.

Если говорить о дате получения дохода, то это на основании пункта 1 ст. 346 17 Налогового кодекса день, когда деньги поступили на счет комитента в банке или в кассу.

Такое мнение выражено в письме Минфина России от 29 июля 2016 г. № 03-11-06/2/44819. Однако ФНС требует признавать доход на дату, когда посредник получил выручку на расчетный счет или в кассу (письмо ФНС России от 4 августа 2017 г. № СД-4-3/15363). Объяснение такое. Деньги, которые получил посредник за проданные товары, принадлежат принципалу (п. 1 ст. 996, п. 1 ст.

971, ст. 1011 ГК РФ). Значит, у принципала возникает доход, когда посредник получил деньги. Заметим, что эта позиция противоречит нормам Налогового кодекса о кассовом методе учета доходов при УСН.

Обратите внимание: если расчеты осуществляются электронными деньгами, то уменьшение остатка у плательщика и увеличение остатка у получателя денег происходят одновременно. Значит, этот момент, подтвержденный выпиской оператора платежной системы или сообщением оператора платежной системы, считается датой получения дохода «упрощенцем»-принципалом.

Смена объекта налогообложения

Предположим, комитент, работающий на УСН с объектом «доходы», с нового года сменил объект налогообложения на «доходы минус расходы». В конце прошлого года покупатель перечислил комиссионеру оплату за товары комитента. В новом году эти деньги за вычетом своего комиссионного вознаграждения комиссионер перечислил комитенту.

В этой ситуации комитент должен учесть в своих доходах всю сумму, уплаченную покупателем товаров, в том числе сумму удержанного комиссионного вознаграждения. Это нужно сделать в периоде, когда ему поступили деньги от комиссионера, то есть в новом году. Расходы комитента, связанные с продажей, это вознаграждение, которое нужно выплатить комиссионеру. Однако, по мнению Минфина, эти расходы нельзя включить в базу по «упрощенному» налогу. Поскольку они относятся периоду «доходной» УСН, когда расходы не учитываются.

Связано это с тем, что доход комитента, применяющего УСН, это все полученные им деньги за товары. Дата получения такого дохода — день поступления денег на счет комитента. Но комитент на УСН может уменьшить налоговую базу на сумму комиссионного вознаграждения (п. 24 ст. 346.16 НК РФ).

Однако если вознаграждение относится к периоду, когда комитент работал на УСН с объектом «доходы», учесть его в налоговой базе нельзя (письмо Минфина России от 29 марта 2018 г. № 03-11-11/20015).

Уплата НДС

Если общережимная фирма как комиссионер продает товары комитента на УСН, выставлять покупателю НДС она не должна (письмо Минфина России от 24 января 2018 г. № 03-07-11/3556).

Связано это с тем, что фирмы и предприниматели на УСН не платят НДС и не выставляют его при продаже товаров покупателю. Значит, даже если продажа ведется через посредника – комиссионера на ОСН, в этом случае НДС покупателю выставлять не нужно.

Иначе складывается ситуация, если комиссионер на общей налоговой системе продает свои собственные товары. А услуги комитента на УСН, оказываемые с использованием этих товаров, он реализует по договору комиссии. В этом случае продажу товаров комиссионером облагают НДС на общих основаниях (письмо Минфина России от 6 марта 2018 г. № 03-07-11/14185).

Полная версия этой статьи доступна только платным пользователям бератора

Источник: www.berator.ru