Банк ВТБ предлагает несколько пакетов РКО, направленных на обеспечение расчётов клиента – юридического или физического лица – с контрагентами, сотрудниками и государственными организациями.

При заключении договора с ВТБ Банк Москвы бизнесмен получает доступ к дополнительной линейке услуг и персональному обслуживанию.

РКО от ВТБ для юридических лиц и частных предпринимателей

Чтобы бизнес успешно развивался в выбранном направлении, требуется серьёзно подойти к поиску подходящего банка для открытия расчётного счёта и грамотного ведения расчётно-кассового обслуживания (иначе РКО). ВТБ Банк Москвы предлагает выгодные тарифы для юридических и физических лиц, занятых в предпринимательской сфере.

В комплекс услуг РКО от Банка ВТБ входит:

- возможность бронирования расчётного счёта в онлайн-режиме;

- дистанционное обслуживание клиентов;

- осуществление переводов в российских рублях и иностранной валюте;

- бесплатное открытие первого расчётного счёта;

- осуществление всевозможных форм международных расчётов;

- возможность оформления счетов в российской и иностранной валюте;

- осуществление безналичных операций в онлайн-режиме через систему БЭСП ЦБ РФ;

- контроль за движением средств по счёту с помощью SMS-информирования;

- круглосуточное осуществление платежей внутри ВТБ;

- услуга инкассации;

- персональный подход к каждому клиенту.

ИП и юридические лица, участвующие в корпоративном проекте от банка, могут рассчитывать на льготное обслуживание.

В Банке ВТБ заработала новая программа «Ипотека с господдержкой 2020»

При выборе определённого вида РКО от ВТБ для ИП и юридических лиц открывается возможность подключения опции «Эквайринг». С её помощью бизнесмен может принимать к оплате банковские карточки, что повышает размеры среднего чека, увеличивает обороты компании, понижает риски, связанные с инкассацией, и обеспечивает скорость обслуживания посетителей.

Услуги по открытию рублёвого счёта, подключению интернет-банкинга, заверению обязательного комплекта документов предоставляются бесплатно для всех новых клиентов банка. Выбрав ВТБ для ведения бизнеса, вам также не придётся оплачивать SMS-информирование, направленное на регулирование расходов по счёту.

Банк ВТБ — тарифы РКО для юридических лиц и ИП

ВТБ Банк Москвы предлагает три пакета услуг РКО для небольших и новообразованных компаний, частных предпринимателей, представителей среднего и крупного бизнеса, сталкивающихся с существенными объёмами банковских операций:

- пакет «Развитие»;

- пакет «Старт»;

- пакет «Премиум».

Пакет услуг «Старт»

Данная разновидность РКО подходит для начинающих бизнесменов и небольших компаний, которым достаточно минимального набора банковских услуг для успешного ведения бизнеса.

Как пользоваться ВТБ Онлайн? Подробная инструкция

Пакет «Старт» включает в себя 5 бесплатных внешних платежей в месяц, предоставление неограниченного доступа к внутрибанковским переводам, SMS-информированию и интернет-банкингу.

Стоимость ежемесячного обслуживания составляет 1 100 рублей, а внешних переводов – 100 рублей за операцию.

Пакет услуг «Развитие»

Подходит для активных организаций и частных предпринимателей. Клиенты получают до 20 бесплатных внешних платежей ежемесячно, возможность осуществления безлимитных внутренних операций в любое время суток, свободный доступ к SMS-информированию и интернет-банкингу.

Стоимость обслуживания в месяц составляет 1 990 рублей, однако при покупке пакета на срок от 3 до 12 месяцев клиенту предоставляется скидка вплоть до 20%.

Если месячный лимит бесплатных внешних платежей был превышен, с клиента взимается комиссия в размере 39 рублей за каждую последующую операцию.

Пакет услуг «Премиум»

Если в процессе ведения бизнеса вы сталкиваетесь с существенным объёмом операций, подключение данного пакета позволит вам получить доступ к максимальному перечню банковских услуг и VIP-обслуживанию.

К преимуществам данного пакета относят:

- возможность открытия и ведения счёта в иностранной валюте;

- бесплатное осуществление до 50 внешних платежей;

- получение скидки до 50% при оплате тарифа за период от 3 до 12 месяцев;

- возможность выпуска и обслуживания корпоративной карточки, автоматического пополнения баланса счёта с её помощью;

- периодический перевод денег по желанию владельца счёта.

Стоимость ежемесячного обслуживания без учёта скидки составляет 2 890 рублей.

Вспомогательные услуги

Дополнительно к любому пакету возможно подключить следующие опции:

- «Эквайринг»;

- «Наличные».

Первый терминал для приёма безналичных платежей устанавливается бесплатно, а последующие – за 1 000 рублей каждый. При этом комиссионный сбор за осуществление расчётов составляет 1,8%. Обороты компании или частного магазина не имеют значения при определении величины комиссии.

Опция «Наличные» позволяет пополнять счёт через корпоративную карточку или банковскую кассу без взимания комиссии вплоть до 500 тыс. рублей ежемесячно.

Как подключить один из тарифов РКО от ВТБ?

Процесс заключения договора с банком крайне прост. Первоначально подайте заявку на подключение интересующего пакета РКО, обратившись в ближайший офис ВТБ или заполнив электронную форму запроса на веб-сайте компании.

После этого подготовьте необходимый для подписания договора комплект документации, с перечнем которого возможно ознакомиться с помощью звонка в call-центр ВТБ или на веб-сайте банка. Юридические лица и частные предприниматели должны предоставить в офис различный пакет бумаг.

Ниже содержится ссылка на перечень документации:

После предоставления в ближайший офис ВТБ нужного комплекта документов и рассмотрения отправленной заявки представитель банка свяжется с заявителем, чтобы назначить дату подписания договора об открытии счёта и его обслуживании.

Источник: vtbweb.ru

ВТБ запускает новую линейку РКО для корпоративных клиентов

![]()

Банк ВТБ предлагает клиентам малого и среднего бизнеса новую унифицированную линейку пакетов услуг расчетно-кассового обслуживания для юридических лиц и индивидуальных предпринимателей.

Каждый пакет представляет собой готовый набор наиболее востребованных и необходимых услуг для бизнеса. Открытие и обслуживание счета, подключение и использование интернет-банка, а также проведение рублевых платежей осуществляются бесплатно. При этом количество включенных платежей варьируется в зависимости от пакета. В некоторые из них также входят услуги по приему и пересчету наличных денежных средств.

Клиенты могут подобрать подходящий пакет в соответствии со своими потребностями и особенностями бизнеса. Базовый набор услуг для новых клиентов доступен в «Бизнес-Старте», для торгово-сервисных предприятий подойдет «Бизнес-Развитие», для активных клиентов с большим объемом платежей — «Стабильный бизнес»/«Бизнес-онлайн».

«Эффективное решение задач малого и среднего бизнеса является одним из приоритетных направлений нашей работы. Мы постоянно совершенствуем линейку наших продуктов и сервисов, развиваем технологии и рады, что можем предложить клиентам комплексное обслуживание на выгодных условиях», – отметил руководитель департамента корпоративной сети – старший вице-президент ВТБ Руслан Еременко.

Подключить пакет услуг к расчетному счету могут как новые, так и действующие клиенты ВТБ. Чтобы воспользоваться предложением, необходимо оформить заявку на сайте банка или обратиться в отделения, обслуживающие юридических лиц и индивидуальных предпринимателей.

Сергей Токарев, руководитель корпоративного бизнеса ВТБ по Курской области, отметил: «На 1 октября наш кредитно-документарный портфель в сегменте МСБ составил 9,8 млрд рублей, портфель привлечённых средств – 5,7 млрд рублей. Подразделение обслуживает свыше 3,5 тысяч клиентов среднего и малого бизнеса, и мы планируем увеличить их количество, в том числе, благодаря введению новой линейки пакетов услуг РКО».

Источник: seyminfo.ru

ВТБ 24, кредит для ИП: условия, проценты, программы и отзывы

Нехватка собственных средств – одна из распространенных проблем малого бизнеса. Особенно болезненно она бьет по индивидуальным предпринимателям (ИП). А собственное дело – это всегда большие затраты. Многие российские банки предлагают выход из этой ситуации. Хорошие предложения выдвигает ВТБ 24.

Специфика получения кредита

Основная проблема – определиться с целью кредитования. С физическим лицом все понятно — нужды для запроса ссуды очень просто определить, да и величину доходов подтвердить обычно не составляет труда. Как установить истинную величину дохода индивидуального предпринимателя? Или регулярность его получения?

Допустим, бухгалтерия может подготовить отчеты, но предсказать будущую прибыль она не может. Зачастую именно поэтому банки отвечают ИП отказом.

Вам будет интересно: НЛМК. Дивиденды: радость пассивного дохода

Если предприниматель решается оформить кредит на себя, выступая в роли физического лица, то он лишает свою организацию возможности сформировать хорошую кредитную историю. Да и множество привлекательных программ для кредитования бизнеса тоже становятся недоступными.

Вам будет интересно: Адреса банка «ВТБ» в Москве: отделения и банкоматы

В отличие от других банков, кредит наличными для ИП в ВТБ 24 предполагает некоторые послабления. К примеру, бизнесмену не придется извлекать оборотные средства, если предстоят расчеты с контрагентами. Возможны также и отсрочки, если случается форс-мажор.

ВТБ 24: условия кредита для ИП

В линейке кредитных программ для предпринимателей чаще всего выставляются такие базовые требования:

— возраст заемщика должен находиться в пределах 25–65 лет (для бизнесвумен он снижен до 21 года);

— регистрацию ИП необходимо провести согласно всем нормам российского законодательства;

— до подачи заявки в банк бизнес должен работать не менее года;

— наличие залога (не всегда обязательно).

«Коммерсант»

Этот продукт относится к экспресс-кредитам. Поэтому и решение банк выносит уже на следующий день после оформления заявки. Пакет необходимых документов минимален:

Вам будет интересно: Высота этажа — не гарантия высоты потолка

— заполненная анкета (бланк выдают на месте);

— паспорт владельца бизнеса, желающего получить кредит;

— налоговая и бухгалтерская отчетность.

Процентную ставку по кредиту для ИП ВТБ 24 рассчитывает исходя из предоставленного залога (или его отсутствия). Так, получается:

— 17 % годовых, если есть обеспечение;

— 21 % – при непредоставлении залога, но хорошей кредитной истории;

— 24 % – всем остальным.

Минимально банк готов выдать один миллион рублей, максимально – четыре на срок до трех лет.

Для этого вида кредитования предусмотрена гибкая система подтверждения доходности бизнеса. Плюс к этому кредитная организация предлагает застраховать жизнь и трудоспособность предпринимателя.

Для того чтобы подать заявку, необязательно лично идти в представительство банка ВТБ 24. Кредит для ИП можно оформить и на официальном сайте кредитора.

«Овердрафт»

Этот удобный кредитный продукт очень выручает в случае необходимости быстрого расчета с контрагентами или покрытия кассовых разрывов.

«Овердрафт» дает возможность клиенту использовать открытый расчетный счет для перевода средств в счет оплаты предъявленных клиентами требований, даже если они превышают имеющуюся на счете сумму. То есть, эта кредитная программа позволяет иметь на расчетном счете дебетовое сальдо.

К тому же «Овердрафт» — кредит многоцелевой.

Судя по отзывам, этот кредит для ИП от ВТБ 24 имеет несколько неоспоримых преимуществ. Чаще всего выделяют отсутствие требования предоставить залог, а также:

— отсутствие комиссии за выдачу ссуды или за неиспользованный лимит;

— переводы из сторонних банков проходят в течение 90 дней;

— отсутствие обязательного обнуления расчетного счета;

— проценты начисляются только за период фактического пользования средствами.

Условия предоставления «Овердрафта»

Документы для кредита для ИП в ВТБ 24 нужно подготовить стандартные, а вот условия следующие:

— срок кредитования 12-24 мес.;

— минимальная сумма к выдаче – 850 000 рублей;

— процентная ставка установлена в размере 14,5 %;

— срок кредита не должен превышать 60 дней.

Максимальная сумма по этому виду кредитования может доходить до 50 % от оборота средств, находящихся на расчетном счете.

Заявку на кредит для ИП в ВТБ 24 можно заполнить как лично в ближайшем представительстве банка, так и на его официальном сайте.

Кредит «Инвестиционный»

Разработан с целью оказать помощь в расширении бизнеса или открытии нового направления, а также проведении с нуля строительных работ или капитального ремонта.

Условия, выставляемые банком, следующие:

— минимальный комиссионный сбор – 0,3 %;

— срок пользования деньгами банка – до 10 лет;

— годовая процентная ставка – не превышает 14,5 %;

— минимальная сумма кредитования – 850 000 рублей.

Кредит «Оборотный»

Предназначен для получения сезонных скидок (при значительных объемах закупок), финансирования циклических процессов на производстве и пополнения фонда оборотного капитала.

— годовая ставка – 15 %;

— срок пользования деньгами банка – 2 года;

— стартовая сумма – 850 000 рублей;

— минимальная комиссия – 0,3 %.

Перед тем как взять в ВТБ 24 кредит для ИП «Оборотный» или «Инвестиционный», нужно знать, что банк разрешает не обеспечивать залогом 15 и менее процентов от всей суммы занимаемых средств.

Обеспечением могут служить:

— товары, находящиеся в обороте;

— залог сторонних лиц;

— поручительство специалистов фонда поддержки малого бизнеса.

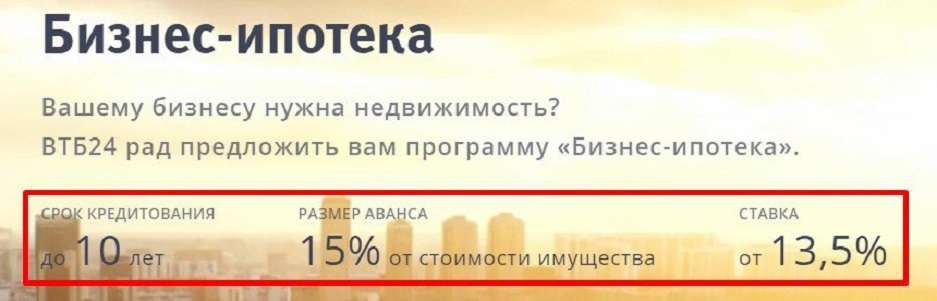

Бизнес–ипотека

Это одно из популярных предложений от банка. Такой кредит для ИП в ВТБ 24 можно взять для приобретения помещения под офис, склад, цех, торговую точку и пр.

Условия кредитная организация выставляет такие:

— срок кредитования — до 10 лет;

— максимальная сумма ссуды – 4 000 000 рублей;

— годовая процентная ставка – 14,5 %.

Бизнес-ипотека предоставляется только при наличии первого взноса (не менее 15 %). Исключение может составить дополнительное залоговое обеспечение (ибо основным залогом является приобретаемая недвижимость). Кроме того, банк дает клиенту послабление: можно запросить отсрочку по погашению основного долга, но не более чем на полгода.

Специальные предложения

Предприниматели, работающие в сфере торговли, производства, предоставления услуг и транспортных перевозок имеют возможность воспользоваться «Целевым кредитом». Банк, соглашаясь выдать этот займ, выставляет несколько условий, главное из которых – залог. Это может быть оборудование или спецтехника, приобретенная бизнесменом у партнеров банка. При этом необходимо внести первоначальный взнос: за оборудование – 33 %, за технику или транспорт – 25 %.

К прочим требованиям можно отнести:

— минимальную стартовую сумму – 850 000 рублей;

— годовую ставку – от 14,5 %;

— срок кредитования – до пяти лет;

— комиссионную выплату за выдачу ссуды – 0,03 %.

В случае необходимости банк предоставляет отсрочку до полугода по погашению основного долга.

Заключение

Перед тем как обращаться в банк, заемщику следует подготовить весомые аргументы, которые помогут доказать его благонадежность и кредитоспособность. Несколько советов предпринимателям:

Проведите реструктуризацию затрат с максимальной оптимизацией. Для банка это всегда весомый аргумент.

Источник: 1ku.ru