Добрый день. У меня довольно актуальный вопрос. Мы являемся ООО на упрощенной системе налогообложения. Наши заказчики (покупатели услуг) применяют УСН. Договариваясь о стоимости работ, заказчик называет сумму, в том числе НДС 18%.

Как не спугнуть заказчика?

Предложить ему уменьшить стоимость наших услуг на сумму НДС (18%) или выставить счет-фактуру в том числе НДС и дальше самим доказывать в налоговой, что на УСН мы не являемся плательщиками НДС? Очень нуждаемся в скорейшем ответе. Спасибо.

Наталья, добрый день!

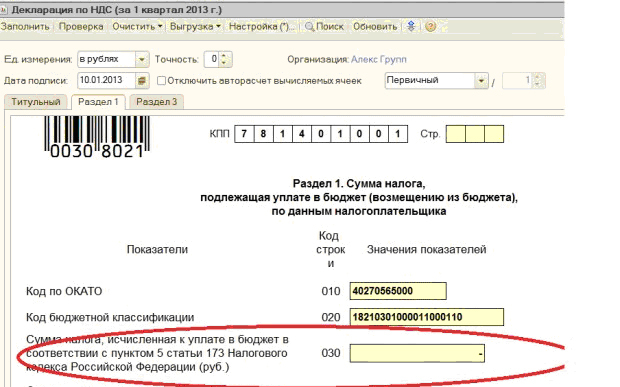

В соответствии с пунктом 5 статьи 173 НК РФ, Вы можете выставить счет-фактуру с НДС по ставке 18%, но затем необходимо сдать квартальную налоговую декларацию по НДС и оплатить полную сумму НДС (вычеты не применяются).

Посмотрите НК РФ – посылаю скан листа декларации где необходимо указать НДС.

С уважением, Лилия Олеговна

Ваше сообщение

НК РФ vs Минфин: нужен ли счет-фактура для вычета НДС

Заявка

Экспресс-проверка бухучета бесплатно — при заключении договора.

«Нажимая на кнопку, вы даете согласие на обработку персональных данных и соглашаетесь c политикой конфиденциальности»

Заявка

Экспресс-проверка бухучета бесплатно — при заключении договора.

«Нажимая на кнопку, вы даете согласие на обработку персональных данных и соглашаетесь c политикой конфиденциальности»

16 лет на рынке СПб

Компаний на обслуживании

Отчетов и деклараций пройдено

Список услуг ООО «Перспектива»

Бухгалтерские услуги

По типам услуг

- нулевая отчетность

- аутсорсинг бухгалтерских услуг

- расчет заработной платы и ведение кадрового учета

- восстановление бухгалтерского учета

- восстановление кадрового учета

- аудит бухгалтерской отчетности

- восстановление бухгалтерского учета Фондов и НКО

По видам деятельности

- бухучет ИП

- бухучет в ООО

- бухучет НКО

- бухучет в благотворительных фондах

- бухучет в интернет-магазине

- бухучет в медицинском центре

- бухучет в ресторанном бизнесе

- бухучет в оптовой торговле

- бухучет в производстве

- бухучет на предприятии

- бухучет в розничной торговле

- бухучет в строительстве

- бухучет в торговле с Белоруссией

- бухучет в типографии

- бухучет в салоне красоты

Статьи: Консультации по 1С

- общий интерфейс 1С8.3 и небольшие тонкости настройки

- обмен между «родственными» базами 1С8

- учет бухгалтерских операций по выпуску продукции

- внешняя печатная форма в программе 1С8

- как прописать рабочую базу 1С?

- как сохранить базу 1С 8?

- зачем в программе Бухгалтерия 1С 8.2. партионный учет?

- учет бухгалтерских операций по отгрузке продукции в 1С

Статьи: Бизнес-консультации

- начисление заработной платы — уточнения в связи с коронавирусом

- бухгалтерия на страже природы

- бухгалтер или банковская программа?

- первичная консультация предпринимателей

- как убрать убыток в балансе?

- как открыть интернет-магазин с нуля

- открытие фирмы по оказанию транспортных услуг

- как открыть розничный магазин?

- можно ли вернуть НДС при возврате товара поставщику?

- камеральная налоговая проверка по налогу на прибыль

- операции по кредитам и займам от физических лиц

Юридические услуги

Регистрация предприятий

- регистрация компании

- регистрация ООО

- регистрация ИП

- регистрация НКО

Ликвидация и реорганизация

- ликвидация компании

- ликвидация ООО

- закрытие ИП

- бухгалтерия при ликвидации фирмы

- увольнение сотрудников

- реорганизация юридического лица

Статьи: Законодательство и налоги

- изменение ставок по УСН в Санкт-Петербурге

- отмена ЕНВД с 2021

- налоговый вычет на покупку ККТ

- онлайн-касса для интернет-магазина

- налоговой тайны больше нет

- НДС при аренде государственного имущества

- выбор налогообложения для ИП

- выбор системы налогообложения

- как внести изменения в Устав ЧОУ?

- как сменить генерального директора ООО?

- когда закрывать расчетный счет при ликвидации фирмы?

- счет-фактура организации на УСН

- налогообложение от сдачи квартиры в аренду

- бухгалтерские операции по лизингу

- нулевой отчет формы СЗВ-М в Пенсионный фонд РФ

- патент для ИП

- правомерность заключения договора займа в условных единицах

- как ликвидировать фирму?

- раздельный учет НДС в медицинском центре

Аренда и продажа 1С

Декларация по форме 3-НДФЛ

Контакты

ООО «Перспектива»

бухгалтерские и юридические услуги

г. СПб, Большой Проспект П.С., БЦ в д. 100, офис 400, 4-ый этаж

Пн-Пт 09:00-17:00

Отзывы клиентов

Надо ли выписывать счет фактуру на товар без ндс при усн

В избранноеОтправить на почту Счет-фактура без НДС должен оформляться, если фирма или ИП использует право на освобождение от НДС. Рассмотрим, чем отличается порядок оформления счета-фактуры без НДС от обычного, и узнаем, где найти его бланк.

Когда нужен счет-фактура без НДС Как заполнить счет-фактуру без НДС Где найти образец и форму счета-фактуры Итоги Когда нужен счет-фактура без НДС Обязанность по оформлению счета-фактуры без НДС существует только тогда, когда у налогоплательщика-продавца есть освобождение от НДС по ст. 145 НК РФ (п. 5 ст. 168 НК РФ). Не платить НДС по ст.

145 НК РФ фирмам или ИП можно, если за три месяца подряд они получают выручку не больше 2 млн руб. и не продают подакцизные товары.

Счет-фактура при усн (счет-фактура с ндс и без ндс) в 2018 году

![]()

Внимание

НК РФ).НДС при переходе на УСН Восстановление НДС при переходе на УСН с общего режима налогообложения (ОСН) – одно из важных дел, которое нужно сделать до смены режима. Суммы НДС по остаткам товаров, сырья, материалов на дату перехода на УСН, ранее принятые к вычету, должны быть восстановлены в той сумме, в которой были приняты к вычету. А в отношении ОС и НМА НДС нужно восстановить в сумме, пропорциональной их остаточной (балансовой) стоимости без учета переоценки (пп.

2 п. 3 ст. 170 НК РФ). Восстановить НДС необходимо в квартале, предшествующем переходу на УСН (пп. 2 п. 3 ст. 170 НК РФ).

То есть если вы запланировали перейти на упрощенку с 2017 года, то восстановить НДС надо будет в IV квартале 2016 года. Восстановленный НДС для целей налогообложения прибыли учитывается в составе прочих расходов (ст.

264 НК РФ).

Надо ли выписывать счет фактуру на товар без ндс при усн

Потребуется выставление счета-фактуры если компания на УСН является комиссионером, либо агентом и осуществляет операции:

- По реализации товара принципала, либо комитента, являющегося плательщиком НДС;

- По приобретению товара у плательщика НДС для принципала, либо комитента, являющегося плательщиком НДС.

При реализации товара принципала, либо комитента счет-фактуру нужно выставлять в обычном порядке. В документе нужно указать дату составления счета-фактуры, а также порядковый номер документа, согласно хронологии, применяемой в компании. При приобретении товара для принципала, либо комитента нужно перевыставить счет-фактуру, полученную от продавца.

Счет-фактура при усн без ндс в 2018 году

Во-первых, фирма должна отвечать ряду важных требований, в том числе действовать на правах ООО или ИП;иметь наемный персонал не более 100 человек;получать совокупный годовой доход менее 60 миллионов рублей (с учетом корректирующего коэффициента – 64 020 рублей);не иметь филиалов и представительств;не владеть более чем 25% капитала иных фирм Во-вторых, в налоговую по месту регистрации до 31 декабря текущего года Следует передать письмо уведомление о переходе на УСН с указанием объекта В-третьих, переход на упрощенку возможен Только с начала нового налогового года Фирма может выбрать упрощенный режим еще в процессе регистрации (сделать это нужно в течение 30-ти дней после постановки на учет в ИФНС) или же перейти на него уже в ходе своего функционирования.

Особенности счета-фактуры без ндс в 2017-2018 годах (образец)

Так, счет-фактура служит (ст. 168-169 НК РФ): Для точного определения того, какие именно товары отгружены покупателю В каком объеме и какова их стоимость Для правильного начисления НДС И установления права субъекта на вычет по данному налогу Для формирования основания (книга покупок и книга продаж) Налоговой декларации В настоящее время субъекты хозяйствования в процессе своего функционирования выставляют разные виды счетов-фактур, основными из которых являются: Документ на основании счета Который составляется в случае, если движение товаров и денег происходит одновременно Авансовая счет-фактура Выставляемая в случае предоставления покупателем предоплаты за продукцию Корректировочная счет-фактура Формируется для исправления ошибок и неточностей в основных документах Покупатели регистрируют счета-фактуры в Книгах покупок, а продавцы – в Книгах продаж.

Особенности оформления приходной накладной

Заполняется в том случае, если товар подлежал импорту из зарубежных стран.

- После заполнения шаблона счет-фактуры, необходимо его распечатать на листах формата А4, поставить подпись ответственного лица, который его заполнял, проставить печати со стороны Продавца.

- После данной процедуры оба экземпляра направляются Покупателю и после проставления его подписи и печати в соответствующих графах, один экземпляр возвращается к Продавцу.

- Оформление документа подтверждено Постановлением правительства РФ №1137. Нужно ли регистрировать? Учитывая, что организация, которая использует УСН, не подлежит налогообложению НДС, ей не нужно вести Книгу покупок и продаж, Журнал учета полученных и выставленных документов. Это освобождает компанию от протоколирования счетов-фактур без НДС и декларирования в налоговом органе.

Ндс при усн

ИП Раскачнов от своего имени за вознаграждение занимается сбытом молочной продукции ООО «Молоко».ИП Раскачнов от себя выписывает счета-фактуры в адрес покупателей, а ООО «Молоко», теперь уже от своего имени, зеркально предоставляет счета-фактуры ИП Раскачнову. Нужно ли выставлять счет-фактуру при УСН по просьбе контрагента?

Стоит понимать, что выполнение подобной просьбы обязывает вас заплатить НДС и отчитаться путем подачи декларации (подп. 1 п. 5 ст. 173 НК РФ). К тому же подп. 22 п. 1 ст.

Особенности счета-фактуры без ндс в 2017-2018 годах (образец) Заполняется в том случае, если товар подлежал импорту из зарубежных стран.

Нужно ли выставлять счет фактуру без ндс

Правительства РФ от 26.12.2011 № 1137). Причем запись может быть проставлена любым способом — на компьютере, от руки, при помощи штампа. С учетом вышеизложенных ситуаций, в которых возникает необходимость или потребность выставления счета-фактуры без НДС, вариантов его оформления может быть два:

- С записью «Без НДС» в соответствующих графах оформляются все строки основной таблицы счета-фактуры и итоговая часть графы 8 по строке «Всего к оплате». Это будет иметь место, если все объекты продажи или налогоплательщик освобождены от НДС.

- С записью «Без НДС» в одной или нескольких строках таблицы при том, что в иных ее строках ставка и сумма НДС присутствуют. Такое может быть при продаже объектов, не облагаемых НДС, одновременно с товаром, подлежащим налогообложению, налогоплательщиками, работающими с НДС.

![]()

Инфо

Оформлять эту бумагу фирмы имеют право в бумажном или электронном виде (Постановление Правительства РФ №1137). Второй способ актуален в том случае, если ИП или ООО ведет бухгалтерский учет на базе специальной программы (1С, Мое дело и т.п.). Существует несколько условий составления счет-фактур компанией: Если основная счет-фактура формируется в электронном виде То выписываемые на ее основе корректировочные документы, также должны иметь электронную форму Каждая из сторон сделки (продавец и покупатель) Получает по одному варианту счета-фактуры Бумажная счет-фактура заверяется подписями Руководителя компании и главного бухгалтера, а электронная – электронно-цифровой подписью Для ООО и ИП счет-фактура при УСН не выдается, поскольку эти экономические агенты не платят в казну НДС.

Однако по требованию контрагентов и на основании добровольного желания этот документ может быть выставлен.

Надо ли выписывать счет фактуру на товар без ндс при усн

Если упрощенец выставит в адрес своих покупателей (заказчиков) счет-фактуру с НДС, то он должен будет:

- перечислить этот НДС в бюджет в полной сумме по окончании квартала, а именно не позднее 25 числа месяца, следующего за кварталом, в котором был выставлен счет-фактура (ст. 163, пп. 1 п. 5 ст. 173, п. 4 ст. 174 НК РФ);

- сдать в свою ИФНС декларацию по НДС в электронном виде тоже не позднее 25 числа месяца, следующего за кварталом (п. 5 ст. 174 НК РФ).

Оформление счета-фактуры не делает упрощенца плательщиком НДС и не дает ему права на вычеты. Поэтому при ведении такой «упрощенки с НДС» нельзя уменьшить сумму НДС, который он должен уплатить в бюджет, на НДС, предъявленный упрощенцу поставщиками (п. 5 Постановления Пленума ВАС от 30.05.2014 N 33). Полученная от покупателя оплата учитывается в доходах упрощенца без учета НДС (п.

1 ст. 346.15, п. 1 ст.

Главная → Бухгалтерские консультации → УСН Актуально на: 14 января 2016 г. По общему правилу организации и ИП, применяющие упрощенную систему налогообложения, НДС не начисляют и не платят, т.к. не признаются плательщиками этого налога (п. 2, 3 ст. 346.11 НК РФ). Однако в некоторых случаях платить НДС и представлять декларацию по НДС им все же приходится.

Упрощенец выставил счет-фактуру с НДС Поскольку организации и ИП на УСН не являются плательщиками НДС, выставлять счета-фактуры с выделенной суммой налога при реализации своих товаров, работ, услуг (далее – товаров), они не должны. Но порой покупатели вынуждают упрощенцев оформлять такие счета-фактуры, т.к. указанный в них НДС они смогут принять к вычету, что им конечно выгодно.

Указывается в счет фактуре следующее:

- По 1 строке – дата документа от продавца;

- По 2, 2а и 2б строке – данные по продавцу (наименование, его адрес, ИНН и КПП);

- По 5 строке – реквизиты платежных документов (при их наличии) по перечислению денежных средств комиссионером продавцу, комитентом – комиссионеру;

- Табличная часть должна содержать информацию по количеству продукции, ее стоимости, сумму НДС, а также прочие показатели, выставленные продавцом в счет-фактуре.

Счет-фактура с отметкой «без НДС» Выставлять счет-фактуру с отметкой «без НДС» компании на УСН не должны. Ставят такую отметку только компании, освобожденные от НДС. Организации, которые считают освобожденными от НДС признаются в соответствии со статьей 145 НК РФ.

Источник: isp-nalog.ru

Может ли ИП на УСН выставлять счета-фактуры с НДС — образец заполнения

Количество документов, используемых в бухгалтерской отчетности, велико. Сложность представляет постоянное изменение законодательных актов, трансформация форматов. Статья расскажет о противоречивых моментах выплаты налогов для предпринимателей на упрощенной системе.

Что такое счет-фактура

Счет-фактура – это документ, содержащий такие сведения:

- стоимость отгруженного товара или выполненной работы;

- размер НДС по реализации товара;

- сумма НДС, дающей право на налоговый вычет.

Упрощенная система налогообложения

Бланк счета-фактуры (с/ф) содержит важнейшую информацию, позволяющую однозначно идентифицировать заказчика и исполнителя во избежание мошенничества. Для перестраховки обе стороны, фигурирующие в документе, должны убедиться, что их оппонент зарегистрирован как юридическое лицо или ИП в налоговых органах.

Обратите внимание! Счет-фактура – бланк финансовой отчетности, но может явиться и убедительным доказательством в суде. Нужно все вписать без ошибок, чтобы избежать проблем в будущем. Дополнительные сведения, которые решат добавить продавец и покупатель, не изменяют подлинности документа.

Может ли ИП без НДС выставить счет-фактуру

По определению, ИП, выбравшие УСН, ЕСХН, ПСН или ЕНВД, НДС не начисляют и не платят. Они могут заполнить для клиента счет-фактуру с пометкой «без НДС». Такая возможность есть и у плательщиков НДС, которые в течение 3-х месяцев подряд получали доход от продаж, работ или услуг, не превышающий 2 млн руб. в совокупности. Это отражено в ст.145 НК РФ.

Некоторые приверженцы «упрощенки» и подобные предприниматели, выбравшие специальные режимы налогообложения, считают, что такая форма уплаты налогов ограничивает круг их клиентов. Ведь организациям и предпринимателям, платящим НДС, нужно получить финансовый вычет за оплаченный налог. Возникает необходимость получить от продавца доказательство – счет-фактуру с указанием суммы НДС.

Может ли ИП на УСН выставлять счета-фактуры с НДС? Предприниматели на специальном налогообложении могут выдать такой документ, но им вычет после такой процедуры не положен. Наоборот, после составления документа они обязаны отправить в налоговую инспекцию декларацию со следующими сведениями из счета-фактуры:

- номер и дата;

- данные о покупателе;

- стоимость товаров (услуг);

- размер налога.

Теперь названый налог должен быть уплачен. Тут начинаются недоразумения. Ситуация вызывала разногласия между Минфином и апелляционным судом. Налоговая служба однозначно заявила, что для нее приоритетными являются решения суда высшей инстанции, т. е. к ИП такого рода нельзя применить финансовые наказания за несвоевременную уплату НДС.