Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Заполнение заявления на получение патента по форме 26.5-1 в 2022 году». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Заявление на получение патента состоит из пяти страниц:

- титульная, для сообщения идентификационных сведений о физическом лице и сроке действия;

- название вида деятельности;

- информация о месте ведения бизнеса;

- сведения о транспортных средствах (при выборе перевозки грузов и пассажиров);

- сведения об объектах, используемых в бизнесе (для сдачи в аренду помещений; розничной торговли; оказании услуг общепита).

Первые две страницы заполняют все заявители, а страницы, содержащие информацию о транспорте или об объектах торговли и общепита, только при выборе соответствующего направления бизнеса.

Скачать бланк формы 26.5-1 (КНД 1150010)

Бланк составлен в редактируемом формате PDF. Для корректного заполнения рекомендуется использовать программу Acrobat Reader.

Заявление на патент с 2021 года. Правила заполнения. Образец заявления на получение патента.

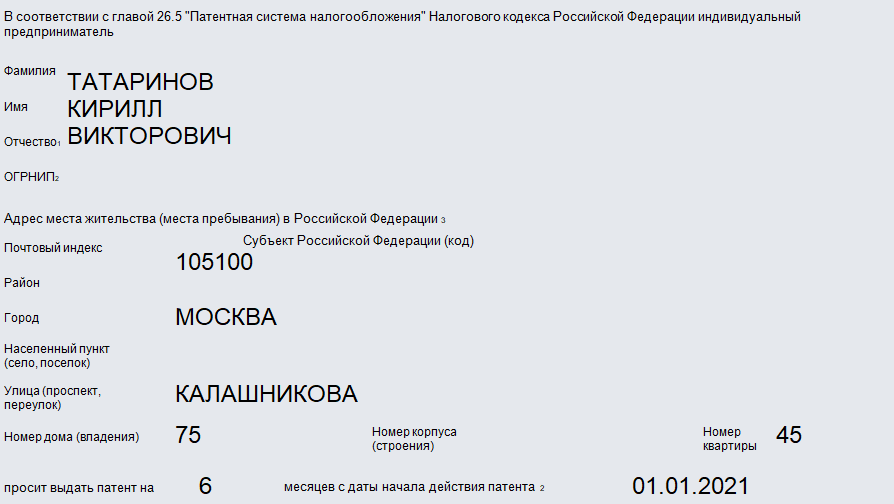

Рассмотрим подробнее, как заполнять бланк для перехода на ПСН. Заявление на патент (образец заполнения) подготовим на примере предпринимателя, планирующего оказывать услуги населению по ремонту, чистке и окраске обуви в Санкт-Петербурге. Заявленный срок деятельности – десять месяцев. Оформлять заявление на патент (образец заполнения) начнем с титульного листа. Указываем регистрационные данные для ИП на 2021 год:

- индивидуальный номер (ИНН);

- код ИНФС по месту деятельности;

- полное имя физического лица;

- регистрационный номер (ОГРНИП), указывается только если свидетельство о регистрации ИП уже выдано;

- дата начала патента;

- дата окончания патента;

- количество заполненных листов.

Левый нижний блок предназначен для подтверждения внесённых сведений, указания контактного телефона и даты подачи.

Перейти на ПСН можно сразу при регистрации ИП. Для этого заполненная форма 26.5-1 подаётся вместе с другими регистрационными документами. Однако здесь есть нюанс, о котором знают не все заявители.

Дело в том, что патент действует только на определённой территории. До 2015 года такой территорией признавался субъект РФ (область, край, республика). При этом для всех населённых пунктов одного региона патент стоил одинаково, независимо от того, где предприниматель ведет бизнес – в областном центре, райцентре или селе. Сейчас же территорией действия является муниципальное образование, за исключением таких направлений, как автоперевозки и развозная (разносная) розничная торговля.

^К началу страницы

Патентная система налогообложения в 2022 году (нюансы)

^К началу страницы

- если с начала календарного года доходы налогоплательщика от реализации, по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн. рублей При применении одновременно патентной систему налогообложения и упрощенной системы налогообложения, учитываются доходы от реализации по обоим налоговым режимам.

- если в течение налогового периода средняя численность наемных работников, по всем видам предпринимательской деятельности, в отношении которых ПСН, превысила 15 человек

- если в течение налогового периода ИП, осуществляющим предпринимательскую деятельность в сфере розничной торговли, была осуществлена реализация товаров, не относящихся к розничной торговле в соответствии с пп. 1 п. 3 ст. 346.43 НК РФ

^К началу страницы

Переход на патентную систему налогообложения

Подаем заявление

За 10 дней до начала осуществления предпринимательской деятельности подаем в налоговый орган заявление о переходе на патентную систему налогообложения

Вы можете заполнить и распечатать заявление самостоятельно:

Патентная система налогообложения предполагает замену единым налогом уплату налогов только в отношении деятельности, по которой применяется этот налоговый режим. Единый налог, который платит предприниматель за получение патента, заменяет собой 3 налога: НДС, НДФЛ и налог на имущество физлиц. Впрочем, если предприниматель ввозит продукцию на территорию Российской Федерации, то такая операция будет облагаться НДС в общем порядке, вне зависимости, применяет ли он патент или нет.

Предприниматель на патенте должен платить страховые взносы за себя.

Подробнее о них читайте здесь. См. также: «ИП закрылся до окончания срока патента: как посчитать процент в ПФР».

Кроме того он начисляет страховые взносы на фонд оплаты труда своих сотрудников. Причем с 2019 года делать это он должен на общих основаниях и по общим тарифам.

До 2019 года для ИП на ПСН действовала льгота: тариф на ОПС составлял 20%, а взносы на социальное и медицинское страхование перечислять вообще было не нужно, за исключением деятельности, связанной с торговлей в розницу, общественным питанием и сдачей в аренду помещений (подп. 9 п. 1, подп. 3 п. 2 ст. 427 НК РФ).

О тарифах страховых взносов читайте в статье «Тариф страховых взносов в таблице».

С 2021 года ИП вправе уменьшить сумму налога ПСН на величину страхвзносов, уплаченных за себя в размере 100%, либо уплаченных за сотрудников, но не более чем 50% от суммы налога.

Подробности см. здесь.

Российские законы разрешают совмещение нескольких режимов налогообложения. В этом случае ИП должен вести учет отдельно по каждому виду деятельности (режиму налогообложения).

Предприниматель может быть лишен права на применение патента в следующих случаях:

- количество персонала стало больше 15 человек;

- полученный доход от реализации превысил 60 000 000 рублей;

- с 2020 года — если в рамках патента по рознице была осуществлена реализация товаров, не относящихся к розничной торговле.

О том, какая продажа не относится к розничной и может повлечь слет с патента, и о других изменениях в ПСН с 2020 года читайте в этой публикации.

Если предприниматель купил патент, к примеру, на 5 месяцев, а затем после ведения деятельности в течение 3 месяцев решил прекратить ее, то он может подать в налоговую инспекцию заявление о возмещении ему уплаченной стоимости приобретенного патента за 2 оставшихся месяца.

26.5-1 Заявление на получение патента

Каждый предприниматель должен самостоятельно оценить риски, возможности и потенциальный доход при разных режимах налогообложения и сделать выбор в пользу наиболее выгодного. Патентный режим налогообложения особенно подходит для начинающих свое дело предпринимателей, так как освобождает от расчета налогов и сдачи налоговых деклараций.

Узнать, на какой КБК должна быть зачислена стоимость патента, можно в статье «КБК на патент для ИП (нюансы)».

Индивидуальные предприниматели (ИП), изъявившие желание перейти на патентную систему налогообложения (ПСН).

Срок подачи заявления

Заявление подается в налоговый орган не позднее, чем за 10 рабочих дней до начала применения патентной деятельности.

Какие разделы заполнять

Форма заявления состоит из титульного листа и 4 разделов, в которых приводятся сведения о патентной деятельности: виде и месте осуществления предпринимательской деятельности, об используемых транспортных средствах и помещениях.

Обязательными для заполнения являются титульный лист и вторая страница заявления. Прочие сведения заполняются в зависимости от планируемых видов патентной деятельности.

Сведения в Листе А указываются по каждому месту осуществления патентной деятельности, за исключением следующих видов деятельности:

- — оказание автотранспортных услуг по перевозке грузов;

- — оказание автотранспортных услуг по перевозке пассажиров;

- — сдача в аренду (наем) жилых и нежилых помещений, земельных участков;

- — оказание услуг по перевозке пассажиров водным транспортом;

- — оказание услуг по перевозке грузов водным транспортом;

- — розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы;

- — розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;

- — услуги общественного питания, оказываемые через объекты организации общественного питания;

- — услуги общественного питания, оказываемые через объекты, не имеющие зала обслуживания посетителей;

- — деятельность стоянок для транспортных средств.

Для формирования Листа А необходимо выбрать «Деятельность ведется в своем регионе» и соответствующий вид деятельности.

Данные в Листе А можно заполнить, используя ФИАС, либо все адресные элементы ввести вручную.

Элементы адреса не заполняются, если ИП планирует осуществлять деятельность не в своем регионе либо у объекта отсутствует адрес. В этих случаях в Листе А указываются только код субъекта, в котором будет осуществляться деятельность и код налогового органа.

Лист Б формируется в случае выбора в поле «Вид деятельности» следующих видов:

- — оказание автотранспортных услуг по перевозке грузов;

- — оказание автотранспортных услуг по перевозке пассажиров;

- — оказание услуг по перевозке пассажиров водным транспортом;

- — оказание услуг по перевозке грузов водным транспортом.

Далее в поле «Тип транспортного средства» выбирается соответствующий код типа ТС и указываются его характеристики:

- — марка ТС в соответствии с документами о его государственной регистрации;

- — идентификационный номер ТС (VIN – по автомобильному транспорту, ИМО – по водному транспорту);

- — регистрационный номер ТС;

- — грузоподъемность ТС в тоннах в соответствии с техническим паспортом (заполняется только для кодов ТС «01» и «04»);

- — количество посадочных мест, за исключением мест водителя и кондуктора (заполняется только для кодов ТС «02» и «03»).

Лист В формируется в случае выбора в поле «Вид деятельности» следующих видов:

- — сдача в аренду (наем) жилых и нежилых помещений, земельных участков;

- — розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы;

- — розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;

- — услуги общественного питания, оказываемые через объекты организации общественного питания;

- — услуги общественного питания, оказываемые через объекты, не имеющие зала обслуживания посетителей;

- — деятельность стоянок для транспортных средств.

В поле «Код вида объекта» выбирается соответствующий код.

Далее выбирается признак объекта и указывается его площадь.

Поля «Признак объекта» и «Площадь объекта» обязательно заполняются, если региональным законодательством определено, что размер годового потенциального дохода ИП зависит от площади объекта.

В соответствующем поле указывается адрес места нахождения объекта, который можно заполнить, используя ФИАС, либо все адресные элементы ввести вручную.

Адрес места нахождения объекта не заполняется, если ИП планирует осуществлять развозную и разносную розничную торговлю или услуги общественного питания, оказываемые через объекты, не имеющие зала обслуживания посетителей.

- Пронумеруйте и распечатайте только заполненные листы заявления.

- Скрепите листы заявления скрепкой. Сшивать и заверять у нотариуса его не нужно. До посещения налоговой заявление не подписывайте.

- Отнесите заявление в налоговую по месту прописки, если ведёте бизнес в своём регионе, или в любую налоговую другого региона.

- Подпишите заявление при инспекторе, который его принимает.

- После подачи заявления подождите 5 рабочих дней и сходите в налоговую, где вам выдадут патент или отказ в его получении.

- Сразу возьмите в налоговой реквизиты для оплаты стоимости патента.

- Зарегистрируйтесь в Эльбе, чтобы вести бизнес без бухгалтера и выставлять документы для клиентов за несколько кликов.

Если хотите узнать больше о патенте, читайте нашу статью «Патентная система налогообложения: сколько платить и как перейти».

Особенности патентной системы налогообложения:

- применяется только ИП;

- срок действия — от 1 месяца до 1 года;

- гражданин освобождается от ведения отчетности;

- не взимаются НДС, налог на имущество (за исключением имущества по кадастровой стоимости) и НДФЛ;

- количество видов деятельности ограничено;

- ИП на ПСН не вправе иметь более 15 наемных работников, доход — не более 60 млн рублей в год.

Подробно обо всех нюансах этой налоговой системы: «Патентная система налогообложения: ключевые особенности».

Чтобы подать заявку на патент, предпринимателю потребуются следующие документы:

- паспорт для правильного указания прописки;

- ОГРНИП для правильного указания его номера (для уже зарегистрированного ИП);

- договор аренды, выписка из ЕГРН, ранее действовавшие свидетельства о собственности для правильного указания адреса ведения предпринимательства;

- документы на машины и здания, используемые в предпринимательстве.

Для заполнения заявки используем обновленную форму 26.5-1.

Вначале указываются виды деятельности. Их официальные наименования и коды необходимо узнавать в законах субъектов РФ. В соответствующих полях указываются коды, обозначающие наличие работников: 1 — если работники будут, 2 — если ИП работает без них. Поле средней численности тоже надо заполнить. Если указали код 2, ставится 0. Ставка налога проставляется только при применении пониженной ставки.

Лист В предназначен для указания информации об объектах, которые используют для предпринимательской деятельности из пп. 19, 45–48, 65 п. 2 ст. 346.43 НК РФ. Указываем:

- код субъекта РФ;

- код ИФНС, если инспекция отличается от места постановки на учет;

- вид объекта;

- признак объекта, если региональные власти определяют доходность по площади объекта;

- площадь и адрес объекта.

Для разносной и развозной торговли адрес не заполняется.

Алгоритм заполнения заявления на патент: новая форма в 2021 году

Документ подается в ИНФС РФ по месту ведения деятельности заранее — не позднее чем за 10 дней до желаемого срока применения ПСН. Сроки рассмотрения — 5 дней с момента поступления пакета документов. После рассмотрения заявки и при принятии положительного решения ФНС ставит ИП на учет в качестве плательщика ПСН.

Что делать в случае отказа

Причинами отказа являются либо ошибки при заполнении формы, либо наличие недоимки по налогу. Чтобы исправить ситуацию, проверьте заполнение формы, посмотрите, не числится ли долг, если есть — уплатите. Затем подавайте запрос вновь. Если ни ошибок, ни долгов нет, а в переходе на ПСН вам отказано, вы вправе обжаловать отказ в суде.

Скачать образец заявки на патент для заполнения

Скачать образец заполнения заявления на получение патента по форме 26.5-1 для ИП на розничную торговлю

Скачать образец заполнения заявления на патент для ИП на 2021 год на грузоперевозки

Скачать образец заполнения заявления на патент для ИП на 2021 год на транспортные услуги

Скачать образец заполнения заявления на патент для ИП на 2021 год на парикмахерские услуги

Скачать справочник видов деятельности для ПСН по регионам на 2021 год

Источник: zavkuban.ru

Заявление на патент

Подача заявления на патент – обязательное условие для легального начала деятельности индивидуального предпринимателя.

Территориальность

Единственным затруднительным вопросом для начинающих ИП является территориальность подачи заявления о выдаче патента.

Уточним, что в соответствии с разъяснениями ФНС России от 26.01.2015 № ГД-3-15/211 существует разделение органов, ведающих выдачей патентов. В основе разделения лежит территориальный ареал распространения сферы деятельности ИП. Так, заявление подается:

- в налоговую службу по месту налогового учета будущего патентовладельца;

- в налоговую службу, на территории действия которой планируется открытие бизнеса в случае, если планируемая деятельность так или иначе будет связана с функционированием площадей для производства или коммерции;

- в налоговую службу по выборному принципу, то есть как в ИФНС по месту учета, так и в ИФНС по месту деятельности;

- в несколько налоговых служб, если деятельность ИП предполагается в нескольких регионах.

Особые условия

Заявление на патент подается в ИФНС либо самим ИП, либо его представителем. Не исключается направление заявления путем почтового отправления либо онлайн.

На момент обращения с заявлением ИП, в чьих планах имеется ведение бизнеса на торговой или производственной площади, уже должен обладать правами (в порядке права собственности или на правах аренды) на указанные в заявлении площади.

Свидетельство о праве собственности либо договор аренды должны быть приложены к заявлению. В противном случае в принятии заявления будет отказано.

В тексте заявления обязательно указывается начало срока предполагаемой деятельности. Данное правило связано с необходимостью подачи заявления как минимум за 10 дней до начала работы ИП по патенту.

Срок, затрачиваемый ИФНС на подготовку документов и окончательную выдачу патента, не превышает пяти дней. Одновременно с заявлением о выдаче подается и заявление о переходе на патентную систему налогообложения.

Бланк

В заявлении ничего выдумывать не нужно, поскольку на территории Российской Федерации существует унифицированный бланк на выдачу патента, обязательный для применения всеми налоговыми службами страны.

Бланк представляет собой пятистраничный документ, включающий в себя в порядке увеличения:

- титульный лист, заполняемый всеми обращающимися с заявлением. Он включает в себя подлежащие заполнению графы о заявителе и сроке действия патента, на который заявитель претендует;

- лист планируемой деятельности, также заполняемый всеми заявителями. Содержащиеся в нем графы относятся к виду планируемой деятельности;

- лист территориальности, заполняемый всеми ИП. В нем следует указать территорию, на которой ИП будет вести деятельность;

- лист для ИП в сфере грузовых и пассажирских перевозок. В нем будет необходимо указать сведения о наличии единиц транспорта в собственности или в найме ИП;

- лист для торговых и общепитовских точек. Заполняется ИП, которые намереваются осуществлять деятельность в сфере коммерции или общественного питания. Сведения должны касаться права ИП на торговые площади.

Классификатор

Сведения, вносимые в бланк, унифицированы путем применения специального классификатора, включающего в себя все виды деятельности, возможные для ИП, с присвоением им цифрового обозначения.

Так, классификатор, утвержденный приказом ФНС от 15.01.2013 №ММВ-7-3/9, определяет каждый вид деятельности как цифровой код из 6 цифр. Выбирается код в соответствии со ст. 346, 43 НК РФ по коду региона и предполагаемому виду бизнеса.

Корректное заполнение

Для правильного заполнения бланка заявления на патент следует использовать несколько нехитрых правил:

- перенос слова посредством использования черточки не допускается. Слово, не вместившееся в квадратики, продолжает вписываться в следующую строку без знака переноса;

- пропущенная клетка в строке будет считаться пробелом, а следовательно, пропускать квадратики можно только в интервалах между словами;

- если последняя клетка строки является окончанием слова, то следующее слово в новой строке надо начинать с пробела.

Несоблюдение правил заполнения граф и рубрик влечет за собой отказ в принятии заявления.

Источник: zakonius.ru

Платежное поручение на патент ИП. Образец

Подскажите, как заполнить платежное поручение по патенту ИП новым способом через единый налоговый платеж?

Людмила Абрамова

Чтобы заполнить платежное поручение ЕНП на патент ИП в 2023 году, заполните единую платежку по реквизитам со страницы ФНС, посвященной ЕНС. Передайте эту платежку в банк до 28 числа. А до 25 числа не забудьте подать уведомление. На нашем сайте — образец платежного поручения ЕНП.

Способы оплаты патента ИП

С 2023 года индивидуальные предприниматели перечисляют налоги и взносы через единый налоговый счет (ЕНС) единым налоговым платежом (ЕНП). Но в течение 2023 года еще действует переходный период, в котором оплатить патент и взносы можно:

- Одним платежным поручением по ЕНП с уведомлением, которое надо подать до 25 числа месяца, в котором был оплачен налог

- Отдельными платежными поручениями по каждому налогу, то есть распоряжениями, прежним способом

При этом любая сумма, поступившая в казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты и от периода.

Ниже мы расскажем, как заполнить документ об оплате патента первым способом, то есть по новым правилам 2023 года.

Заполнение платежного поручения по ЕНП — образец

- До 25 числа подайте в ИФНС уведомление по патенту. В нем укажите КПП, ОКТМО, КБК, сумму платежа, код налогового периода, календарный год

- До 28 числа оформите единую платежку и передайте в банк. Если будете оплачивать ЕНП через налоговые сервисы или формировать платежку в бухгалтерской программе, то реквизиты платежа заполнятся автоматически. У ФНС есть страница про ЕНС, найдите там пункт “Полные реквизиты для заполнения платежного поручения” и проверьте вашу платежку

Образец заполнения платежного поручения по ЕНП от ФНС

Получить патент ИП онлайн

- Перейдите на сайт нашего онлайн-сервиса

- Выберите ваш вариант:

- Зарегистрировать ИП онлайн сразу на патенте — если будете работать на ПСН в регионе своей регистрации

- Только подать заявление на ПСН для уже существующего ИП

- Заполните всплывающие поля. В сервисе легко указать характеристики нужного вам патента. Все документы по вашим данным сайт подготовит сам без ошибок на новых бланках

- Подайте готовые документы в ФНС онлайн сразу через сервис — это быстро, удобно и надежно! Или скачайте их для самостоятельной подачи на бумаге

Полезно знать о патентной системе

- Какой КБК на патент для ИП в 2023 году?

- Какие налоги платят ИП на патенте?

- Какой лимит дохода на патенте для ИП?

- Надо ли вести книгу учета доходов ИП на патенте?

- Образец заявления на получение патента ИП

Источник: registrator.online