Заявление на получение профессионального налогового вычета у налогового агента — индивидуального предпринимателя (образец заполнения)

Изображение документа

Заявление на получение профессионального налогового вычета у налогового агента — индивидуального предпринимателя (образец заполнения)

—————————————————————————

¦ Индивидуальному предпринимателю¦

¦ Филиппову С.А.¦

¦ ¦

¦ от Бугрова В.Р.,¦

¦ проживающего по адресу: г. Санкт-Петербург,¦

¦ ул. Дружбы народов, д. 93, кв. 19,¦

¦ ИНН 780401234567¦

¦ ¦

¦ Заявление ¦

¦ ¦

¦ В соответствии с п. 2 ст. 221 НК РФ прошу предоставить мне¦

¦профессиональный налоговый вычет в размере 14 280 (Четырнадцати тысяч¦

¦двухсот восьмидесяти) руб. по фактически произведенным и документально¦

¦подтвержденным расходам, связанным с выполнением работ по договору¦

¦подряда от 11.01.2010 N 2/2010. ¦

¦ ¦

¦ Приложения: ¦

Заявление на имущественный налоговый вычет для декларации 3-НДФЛ: образец заявления на возврат НДФЛ

¦ 1. Копия договор подряда от 11.01.2010 N 2/2010 между Филипповым С.А.¦

¦и Бугровым В.Р. ¦

¦ 2. Товарные чек и чек ККМ от 12.01.2010 (приобретены строительные¦

¦материалы и инструмент на сумму 8580 руб.). ¦

¦ 3. Накладная N 18, квитанция к приходному кассовому ордеру N 6 и чек¦

¦ККМ от 13.01.2010 (приобретены отделочные материалы на сумму 5700 руб.). ¦

¦ ¦

¦19 января 2010 г. Бугров В.Р. Бугров¦

—————————————————————————

Источник — «Российский налоговый курьер», 2010, № 3

Источник: ajdocs.ru

Образец заявления на налоговый вычет на детей по НДФЛ в 2023 году

Правительство РФ разрабатывает большое количество программ по обеспечению поддержки семьям с детьми. Одна из них заключается в предоставлении вычета по НДФЛ. Чтобы его получить, необходимо написать соответствующее заявление.

Кто имеет право на получение

Право на получение вычета имеют:

- биологические родители;

- матери и отцы, усыновившие ребенка;

- официальные опекуны.

Ключевое условие для получения льготы – несовершеннолетний возраст ребенка, т. е. отсутствие достижения им 18 лет (или 24 лет при обучении на очной форме). Получается, что работники с детьми вправе рассчитывать на увеличение заработка за счет уплаты меньшей суммы налога. Законом установлена сумма, с которой НДФЛ не удерживается.

Требования к заполнению и образец

Документ не имеет унифицированной формы, установленной на законодательном уровне. Тем не менее, есть перечень реквизитов, которые желательно в него включить. Такой подход позволит избежать непонимания со стороны работодателя и контролирующих органов, а также предоставить наиболее полную информацию.

Список основных сведений выглядит следующим образом:

- данные о составителе (ФИО, дата рождения, адрес, должность);

- наименование документа («Заявление на вычет …»);

- указание просьбы о предоставлении льготы;

- список приложений в виде подтверждающих документов;

- дата подачи и подпись.

Документ составляется в единственном экземпляре и подается в бухгалтерию по месту работы родителя. К нему нужно приложить свидетельства о рождении детей, а также справки, подтверждающие факт получения образования по очной форме.

Образец заявления на стандартный вычет Скачать документ

Размеры вычетов в 2023 году

В 2023 году изменений практически не произошло. Точные суммы этих льгот представлены в таблице.

Если в семье есть двое детей, не достигших совершеннолетнего возраста, можно получить вычет в размере 2800 руб. При определении величины подоходного налога, уплачиваемого работником с двумя детьми, происходит суммирование вычетов.

При наличии у супругов детей от прежнего брака их общее количество определяется суммированием. Регламент по данному вопросу – Письмо Минфина России №03-04-05/80099 от 7 ноября 2018 года.

Существует ли лимит по доходу

Законодательство предполагает учет лимита по доходу. В 2023 году в этом отношении не произошло никаких изменений.

Детский вычет по налогу на доход физических лиц обеспечивается сотруднику до того момента времени, пока размер дохода не достигнет суммы, равной 350 000 руб. Если в какой-то месяц эта сумма оказалась больше, вычет не предоставляется.

Предоставляемые документы

Чтобы получить вычет, сотрудник обязуется предъявить в бухгалтерию предприятия, на котором он работает, документы, свидетельствующие о наличии данного права. Такое правило прописано в п. 3 ст. 218 НК РФ. Если никаких уточнений не требуется, достаточно свидетельства о рождении. На основании этой бумаги не составит труда определить возраст ребенка.

Если сын/дочь обучается на очной форме и не достиг (достигла) 24-летнего возраста, потребуется ежегодное предоставление справки из образовательного учреждения. Данный документ подтверждает факт обучения ребенка в конкретном вузе. То, в какой именно стране и городе ребенок обучается, значения не имеет. Он может получать образование на территории России и за рубежом, что прописано в Письме Минфина РФ №03-04-05/5-263 от 15 апреля 2011 года.

Если родители развелись

Родитель (чаще всего отец), с которым ребенок не проживает, вправе рассчитывать на получение льготы в случае его участия в обеспечении ребенка материальными благами. Если из заработной платы сотрудника происходит удержание алиментов (на базе исполнительного листа, приказа суда и пр.), он может получать вычет. Эта законодательная норма прописана в Письме Минфина РФ №03-04-05/8-1014 от 11 октября 2012 года.

На 1, 2, 3 ребенка

Назначение налогового вычета производится отдельно на каждого ребенка, который подходит по возрасту. На первого и второго ребенка размер этой суммы составляет 1400 руб. На третьего и каждого последующего ребенка государством выделяется по 3000 руб. Количество детей, как уже отмечалось, учитывается в хронологической последовательности их рождения. Возраст старших детей, а также их статус не играет роли.

На ребенка-инвалида вычет предоставляется в следующих пределах – 12 000 для родителей и 6000 для попечителей. Каждый пользователь официального сайта ФНС может самостоятельно произвести расчеты, введя в специальные поля информацию о количестве детей, сумме дохода, облагаемого налогом, сведения, касающиеся ограничений физических возможностей.

Если получатель – мать-одиночка

Если воспитанием ребенка занимается один человек, ему положена двойная сумма льготы (п. 1 ст. 218 НК РФ). Данная льгота может предоставляться только в том случае, если другой родитель отсутствует, т. е. в случае его смерти или пропажи без вести. В качестве регламента по данному вопросу выступает Письмо, разработанное Министерством финансов №03-04-05/25442 от 3 июля 2013 года.

В качестве примера стоит принять во внимание еще одну ситуацию: с момента вступления в брачные отношения единственного родителя он перестает считаться таковым, поэтому рассчитывать на двойной вычет не может.

Если один из биологических родителей лишен прав на воспитание ребенка, другой родитель вычет не получает. В п. 1 ст. 218 НК РФ указано, что другой родитель вправе получить эту льготу, если первый отказался от нее.

Прекращение использования детского вычета

Стандартная привилегия, полагающаяся ребенку до 18 лет, обеспечивается государством до завершения года, в котором он стал совершеннолетним. Это прописано в п. 1 ст. 218 НК РФ. До 24 лет предоставление налоговой льготы происходит двумя способами:

- до конца обучения, если к тому моменту еще не успело исполниться 24 года;

- до момента исполнения 24 лет в периоде получения образования.

Право на получение двойного вычета

В 2023 году использовать свое право на получение обыкновенного налогового вычета могут следующие лица:

- биологические родители и их супруги, даже если они не являются отцами/матерями детей (отчимы, мачехи);

- родители, расторгнувшие брачные отношения, оказывающие материальную поддержку в процессе воспитания ребенка;

- официальные усыновители, законные опекуны, попечители.

В ряде ситуаций гражданам полагается удвоенный размер вычета. Он обеспечивается в отношении следующих категорий лиц:

- единственный родитель, включая приемную мать/отца, официального попечителя, опекуна (в случае, если второй родитель умер или пропал без вести);

- один из родителей, если второй от получения вычета отказался в пользу другого (сделать это нельзя, если потенциальный получатель не имеет официального места работы, находится в отпуске по беременности и родам, ухаживает за ребенком до 1,5 лет, состоит на учете на бирже труда).

Стоит также учесть, что вычет на инвалида в 2023 году выявляется посредством суммирования двух сумм. Это выплата на инвалида и классический детский вычет в соответствии с очередностью рождения ребенка.

Какую ответственность несет налогоплательщик

Работодатель принимает на себя все обязанности, связанные с подачей пакета документов в налоговую, расчетом и начислением выплат. Налоговые вычеты не являются исключением.

Однако все мероприятия работодатель обеспечивает, принимая во внимание данные и документы, полученные от наемного специалиста. При добросовестном исполнении обязанностей и последующем выяснении факта предоставления подложных/фиктивных документов ответственность возлагается на налогоплательщика. Она может быть дисциплинарной, административной и уголовной.

В первом случае ему вынесут выговор или уволят. Во второй ситуации – назначат штраф. Уголовная ответственность наступает редко.

С какого времени происходит начисление вычета

В качестве расчетного периода принято использовать календарный год. Поэтому предоставление подобных льгот будет производиться с начала года вне зависимости от того, в каком месяце предоставлялось заявление, декларация и прочие документы.

Если вычет не был получен

На практике нередко возникают ситуации, когда налогоплательщиком не была получена положенная ему льгота или была получена, но не полностью. Это может быть связано с ошибками, допущенными налоговыми агентами, т. е. предприятиями-работодателями.

В наступившем году налогоплательщик может вернуть часть этой суммы в размере вычета с налога, который был уплачен. Главная задача заключается в том, чтобы обеспечить своевременную подачу декларации. Наряду с этим потребуется предоставление свидетельства о рождении, формы 3-НДФЛ, справки о получении очного образования.

Таким образом, лица, имеющие официальное трудоустройство, у которых есть дети, могут рассчитывать на получение льготы, связанной с уплатой НДФЛ в меньшем размере.

Дополнительная информация по получению налогового вычета на детей представлена ниже на видео.

Источник: znaydelo.ru

Как заполнить новое заявление на уменьшение патента на страховые взносы

Чтобы заявить об уменьшении налога при ПСН на страховые взносы, предприниматель должен подать в ИФНС уведомление по форме КНД 1112021. Рассмотрим, как его заполнить, и заодно разъясним сложные моменты.

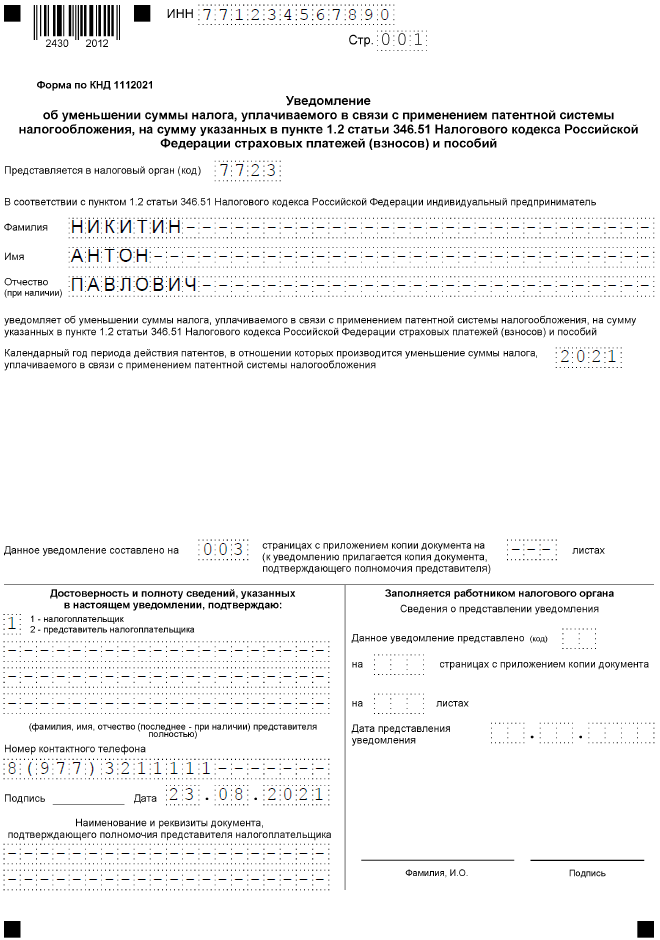

Форма уведомления

Заявление на уменьшение стоимости патента состоит из титульной страницы, листов А и Б. В верхней строке каждого листа ИП должен вписать свой ИНН. Чуть ниже указывается номер страницы – «001», «002» и так далее.

Титульный лист

На первой странице уведомления нужно указать:

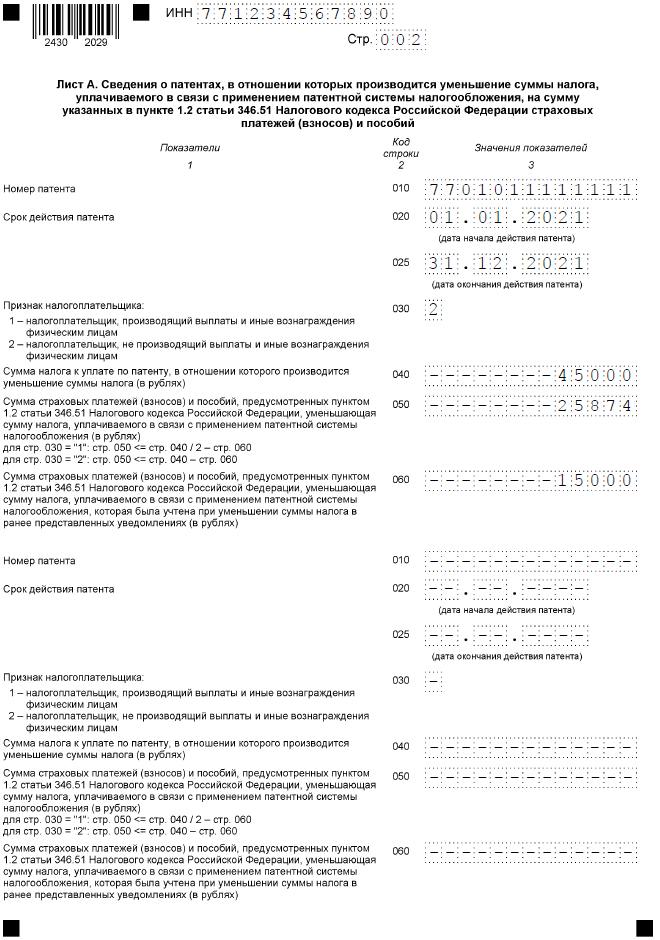

Лист А

Лист А состоит из двух блоков строк 010-060, каждый из которых предназначается для одного патента. Если их больше двух, нужно взять дополнительные листы.

В строках листа А нового бланка уведомления об уменьшении патента отражают:

- 010 – номер патента;

- 020 – дату начала его действия;

- 025 – дату окончания;

- 030 – код «1», если у ИП есть работники, «2» – если их нет (есть нюанс – он подробно рассмотрен ниже);

- 040 – стоимость патента до уменьшения;

- 050 – сумму взносов, которая вычитается;

- 060 – сумму взносов, на которую стоимость этого патента уже была уменьшена ранее. Если она не снижалась, проставляется прочерк.

В том же письме налоговая служба комментирует порядок заполнения строки 030. Если у ИП есть работники, то он вправе уменьшить стоимость патента максимум на 50%. При этом если патентов несколько, а наёмный труд привлекается в рамках лишь одного из них, то стоимость остальных патентов, действующих в тот же период, также разрешено снижать лишь наполовину. В таком случае в отношении патентов, по которым нет работников, в строке 030 листа А нужно указывать код «1».

✐ Пример ▼

Например, у ИП три патента:

- Патент 1 – с 01.01.2021 по 30.06.2021;

- Патент 2 – с 01.01.2021 по 31.03.2021;

- Патент 3 – с 01.04.2021 по 30.06.2021.

В январе ИП нанял работников по Патенту 2. В феврале он уплатил взносы и решил подать заявление по Патенту 1 и Патенту 2. Стоимость обоих он может снизить не более чем на 50%. Поэтому при заполнении строки 030 листа А он указал код «1» и по Патенту 1, и по Патенту 2.

В конце марта ИП уволил работника, то есть к моменту начала действия Патента 3 нанятых лиц не имел и до конца его срока к работе никого не привлекал. Соответственно, он вправе уменьшить стоимость Патента 3 без ограничения. В начале июня предприниматель подал новое уведомление об уменьшении патента и в строке 030 листа А указал код «2».

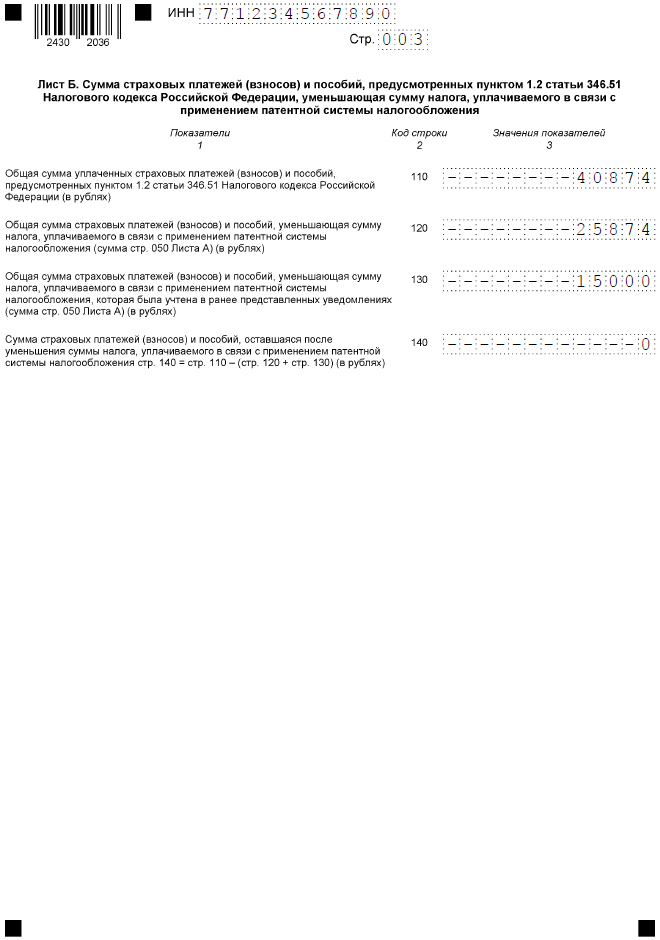

Лист Б

На этом листе всего несколько строк, предназначенных для отражения общей информации по взносам. Заполняют их так:

- 110 – общая сумма взносов и пособий, которая уплачена на момент подачи формы;

- 120 – общая сумма к вычету из патентов, в отношении которых подается уведомление. Нужно сложить показатели всех заполненных строк 050 листа А, если их несколько;

- 130 – сумма взносов, которая ранее была учтена в цене этих патентов. Складываются показатели всех строк 060 листа А;

- 140 – остаток суммы взносов к уплате после уменьшения. Эту сумму впоследствии можно будет вычесть из других патентов того же года. Считается показатель так: строка 110 – (строка 120 + строка 130).

Обратите внимание! На бланке уведомления в пояснении к строке 130 указано, что нужно суммировать строки 050 листа А. Это ошибка. В действительности суммируются строки 060.

Если ранее подавалась рекомендованная форма

- в строке 060 листа А нового уведомления нужно отразить сумму, которая ранее принималась к вычету по этому патенту;

- в строке 130 листа Б новой формы нужно отразить сумму из строки 120 уведомления, ранее поданного в рекомендованной форме.

✐ Пример ▼

Приведём пример. ИП без работников приобрёл патент на 2021 год за 45 тыс. рублей. Треть его стоимости (15 тыс. рублей) предприниматель должен был заплатить до конца марта. За год он должен уплатить 40 874 рубля отчислений на своё страхование. Из стоимости патента он может вычесть всю сумму взносов, в итоге к доплате останется 45 000 – 40 874 = 4 126 рублей.

В феврале ИП перечислил 15 тыс. рублей на своё страхование и сразу же подал уведомление (тогда еще применялась рекомендованная форма). Первый платёж за патент ИП не перечислял, так как он полностью был перекрыт взносами.

К августу предприниматель уплатил остаток страховых отчислений в сумме 25 874 рубля. Теперь действует обновлённая форма заявления на уменьшение патента, и в ней ИП должен отразить:

- в строке 040 – 45 000 – полную стоимость патента;

- в строке 050 – 25 874 – сумму вычета за счёт взносов, перечисленных в августе;

- в строке 060 – 15 000 – вычет, отражённый ранее в рекомендованной форме, за счёт взносов, уплаченных в феврале;

- в строке 110 – 40 874 – общую сумму уплаченных к моменту подачи уведомления взносов;

- в строке 120 – 25 874 – сумму, на которую ИП снижает стоимость патента сейчас (из строки 050);

- в строке 130 – 15 000 -– сумму взносов, которая уже была учтена в цене этого патента (в поданном ранее уведомлении она должна быть отражена по строке 120);

- в строке 140 – 0, то есть все уплаченные на день подачи уведомления взносы учтены в стоимости патента.

Итак, мы разобрали заполнение уведомления об уменьшении стоимости патента по форме КНД 1112021. В заключение напомним важное правило – подавать его нужно после того, как фактически перечислены страховые взносы и прочие суммы, подлежащие вычету.

Месяц бухгалтерского обслуживания в подарок

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Для бизнеса

Сформировать декларацию по УСН бесплатно

Сформировать декларацию по УСН бесплатно Создать документы для бизнеса

Создать документы для бизнеса Спецпредложения

Спецпредложения

Новое на сайте

- Акт сверки расчётов с контрагентами

- Правительство ввело новые пошлины для бизнеса

- ИП на УСН Доходы нужно по-новому отражать взносы в декларации

- Отчётность ООО

- Как пересчитать стоимость патента ИП при утере права на ПСН

Регистрация бизнеса

- Подготовка документов для ИП/ООО онлайн

- Подбор кодов ОКВЭД

- Консультация по регистрации

- ТОП-6 идей для бизнеса

Спецпредложения 1С

- Проверьте своего бухгалтера

- Консультация по оптимизации налогов

- Месяц бухгалтерского обслуживания в подарок

- Регистрация ООО

- Регистрация ООО в 2023 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку Сервис подготовки деклараций УСН Расчёт платежей УСН Автоматическое заполнение Актуальные бланки Подготовить декларацию

Сервис подготовки деклараций УСН Расчёт платежей УСН Автоматическое заполнение Актуальные бланки Подготовить декларацию Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно

Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатноБесплатные консультации

- По регистрации бизнеса

- По подбору кодов ОКВЭД

- По налогообложению

- Бухгалтерский аудит бизнеса

Онлайн-сервисы

- Регистрация бизнеса

- Декларации УСН

- Выставить счёт

О нас

бесплатный номер поддержки

(с 9 до 18 по Москве в будни)

отвечаем на все вопросы

по регистрации бизнеса

Все новости бизнеса здесь:

- Регистрация ООО

- Регистрация ИП

- Малый бизнес

- Налогообложение

- Новости

Правовая информация

Все материалы, размещенные на сайте, являются интеллектуальной собственностью. Любое их использование без активной ссылки на www.regberry.ru будет являться нарушением российского законодательства.

- Пользовательское соглашение

- Политика конфиденциальности

Входим в группу

компаний «1С»

Источник: www.regberry.ru

Сформировать декларацию по УСН бесплатно

Сформировать декларацию по УСН бесплатно Создать документы для бизнеса

Создать документы для бизнеса Спецпредложения

Спецпредложения Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы