Самыми популярными банками среди жителей Российской Федерации в настоящее время являются:

- Альфа-банк — частная компания с одной из самых обширных сеток из отделений;

- Тинькофф позиционирует себя как первый онлайн-банк, работающий с помощью современных технологий, без привычных офисов.

Несмотря на явную конкуренцию и различный подход к обслуживанию клиентов, оба банка делают упор на качественную работу онлайн-сервисов и создают актуальные услуги и продукты.

Давайте сравним работу этих банков по различным направлениям и сделаем вывод об их эффективности, преимуществах и недостатках

Депозитные вклады

Годовая ставка в Тинькофф банке выше чем у конкурентов и составляет 7,76 % годовых с учетом капитализации вклада. Это на четверть процента выгоднее, чем в Альфа-Банке. Зато клиенты банка Тинькофф не имеют возможности сделать крупный вклад наличными через кассу без комиссии. Для пополнения счета им придется:

- воспользоваться услугами стороннего банка и заплатить за услуги определенный процент от суммы;

- найти отделение банка, входящего в перечень партнеров и сделать вклад через него;

- воспользоваться банкоматом Тинькофф, при условии обязательного наличия карточного счета.

Дебетовая карта Тинькофф Блэк

Кредитование

Оба банка определяют процентную ставку по кредиту наличными исходя из характеристик заемщика. В индивидуальном порядке оценивается и подтверждается платежеспособность и назначаются проценты. В Альфа-Банке они варьируются от 11,99 до 25 %, а в банке Тинькофф за пользование кредитными средствами придется заплатить от 12 до 24,9 % годовых.

СЧЁТ РАСЧЕТНЫЙ ДЛЯ БИЗНЕСА В АЛЬФА БАНКЕ + ВТБ И ТИНЬКОФФ

Немного отличаются условия ипотечных займов. Разница в первую очередь заключается в том, что средства на покупку недвижимости банк Тинькофф не выдает, а привлекает для этого своих партнеров. При этом стартовая ипотечная ставка составляет 9,25 %. Альфа-Банк использует для обеспечения ипотечных займов собственные средства, но их минимальная ставка на 0,5 % выше, чем у конкурентов. Учитывая стоимость недвижимости, даже пол пункта могут вылиться в крупную сумму.

Опережает Тинькофф своего конкурента и в вопросах рефинансирования. Хотя их условия часто уступают предложениям других участников финансового рынка, так что в данном случае лучше хорошенько рассмотреть варианты.

Альфа-Банк, безусловно, более выгоден в случае, если вам нужна не очень большая сумма на короткий срок. Оформив кредитную карту “100 дней без процентов” можно пользоваться средствами, в том числе снимать наличные. Льготный период у его конкурентов меньше в два раза. Правда, если не вернуть заем в течение этого времени, то придется заплатить проценты за пользование кредитом с первого дня снятия средств, а годовая ставка в таком случае составляет 14,99 % у Альфа-Банка и 12 % у Тинькофф.

Дебетовые карты

Дебетовые карты более разнообразно представлены у банка Тинькофф. Он предлагает 17 видов. Для сравнения у Альфа-Банка их всего пять, хотя стоит учесть, что каждая карта имеет градации (стандарт, голд и премиум).

Тинькофф или Альфа-Банк для ИП? Разобрал по полочкам!

Обслуживание некоторых карт в обоих банках классифицируется как бесплатное, однако, чаще всего, с определенными условиями. Для бесплатного обслуживания необходимо сохранять определенный остаток средств на счете, пользоваться деньгами в минимальном обозначенном размере. При этом, в Альфа-Банке безоговорочно бесплатной остается Альфа-Карта, а для клиентов Тинькофф предлагают подключить к карте зарплатные выплаты, кредит или депозитный вклад. В таком случае также абонплата не потребуется. Также, по тарифу 6.2 карта будет бесплатной.

Обе карты являются мультивалютными. Но, Тинькофф позволяет всем клиентам без комиссии открывать к карте счета в 30 валютах. Управлять ими можно через мобильное приложение или интернет банк.

Альфа-Банк отстает, в мобильном приложении представлены только 5 валют (рубли, доллары, евро, фунты стерлингов и швейцарский франк).

Что касается доходности дебетовых продуктов, то процент на остаток начисляют оба банка. При этом в банке Тинькофф он постоянный и составляет 6 % от суммы при условии остатка на счету до 300 тысяч рублей и покупок не менее чем на 3 тысячи в течение месяца. Альфа-Банк регулирует прибыль в зависимости от расходов по карте. Так, если клиент тратит больше 10 тысяч, то ставка составит 1 %, а если свыше 70 тысяч — то 6 % годовых. Клиенты, расходы которых превышают 100 тысяч рублей могут оформить премиальную карту и получать повышенный процент.

Интернет-банкинг

Учитывая рейтинги мобильных приложений обоих банков в Google Play и App Store можно смело заявлять, что клиенты банка Тинькофф находятся в более выгодном положении. Это и неудивительно, ведь данная организация ведет деятельность онлайн и не имеет физических офисов. Пользователи оценивают приложение банка на 4,8 баллов по пятибалльной системе. Для сравнения, рейтинг Альфа-Банка составляет всего 3,4 балла в App Store и 4 балла среди пользователей мобильных телефонов с системой Android.

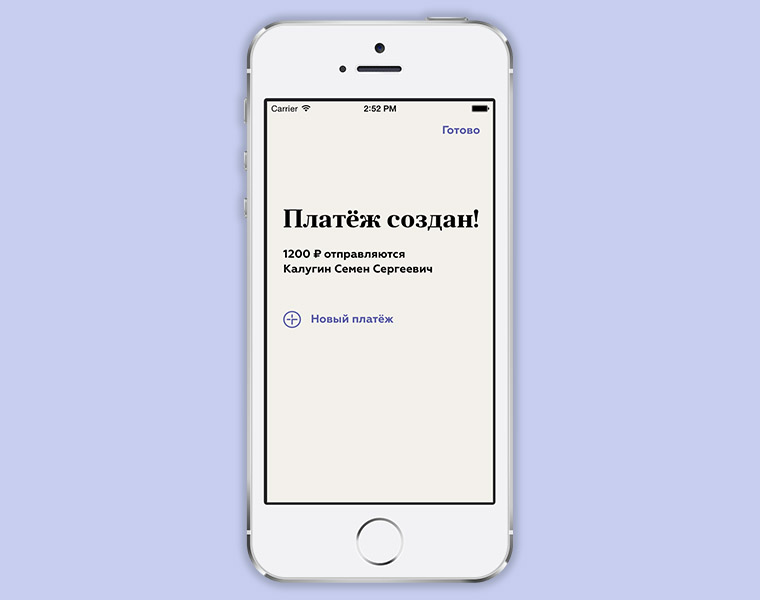

Приложение Тинькофф банка позволяет отслеживать все платежи, совершать денежные переводы, накапливать и использовать бонусы, а также быстро выбирать и активировать нужные банковские услуги.

Во вкладке “Платежи” можно пополнить мобильный телефон, оплатить госуслуги, ЖКХ, телевидение или интернет. Также можно осуществить перевод любым удобным способом, в том числе по номеру телефона.

Стоит сказать, что Альфа-Банк также работает над развитием онлайн-процессов. В этом году компания представила своим клиентам новый интернет-банк. В нем изменили не только дизайн, но и расширили функционал, благодаря чему пользоваться сервисом стало гораздо удобнее.

Разработчики вывели на главную страницу все продукты, а для некоторых из них здесь же показана дополнительная информация. Так, клиент сразу же сможет увидеть дату закрытия вклада по депозиту или минимальный платеж по кредиту.

Доработали также и раздел денежных переводов. Теперь клиентам банка доступны моментальные переводы, усовершенствована форма для платежей по реквизитам, а также добавлена функция перевода по номеру телефона.

Очевидно, что оба банка стараются сделать свои сервисы более качественными и предлагают новые финансовые продукты с целью привлечения клиентов. Поэтому важно учитывать наличие подводных камней или просто ориентироваться на личные предпочтения при выборе банка. В любом случае выбор остается за вами.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Источник: 1000bankov.ru

Сравнение сервисов Альфа-Банк и Тинькофф Банк

Альфа-Банк и Тинькофф Банк — крупнейшие банки в России, предоставляющие возможность открытия счёта для бизнеса. Альфа-Банк был основан в 1990 году, в 1991 получил лицензию от Центробанка. Тинькофф существует с 2006 года и изначально предлагал услуги только частным лицам, а впоследствии начал работу с предпринимателями. Банки предлагают предпринимателям, малому и крупному бизнесу открыть расчётный счёт, зарегистрировать ИП или ООО используя онлайн сервис.

Открытие счёта в банках бесплатное и производится в течение одного дня. Банки взимают комиссию за большинство операций, её сумма варьируется в зависимости от тарифа. Например, для внесение наличных на счёт в Альфа-Банке на самом дешёвом тарифе взимается комиссия 1 %, у Тинькофф она составляет 0,15 % от суммы внесения.

За снятие наличных Тинькофф взимает до 15% комиссии, Альфа-Банк до 11%, на некоторых тарифах комиссия отсутствует. За внутрибанковские переводы и переводы в бюджетные организации банки комиссию не взимают. Терминалы для точек продаж Тинькофф устанавливает бесплатно и взимает комиссию от 1,79 до 2,69 % в зависимости от тарифа, Альфа-Банк также бесплатно предоставляет терминалы и взимает комиссию от 1 % до 2,1 % с месячного оборота, и от 490 рублей в месяц за каждый терминал. Плата за выпуск первой корпоративной карты у банков не взимается, за выпуск последующих карт у Тинькофф Банк обойдётся в 490 рублей, у Альфа-Банка — 199 рублей. Также у обоих банков имеются электронные бухгалтерские сервисы.

У Альфа-Банка для предпринимателей имеется бесплатный тариф «Просто 1%», включающий все функции для ведения счёта и комиссию в 1 % на все поступления. Tinkoff не имеет бесплатного тарифа, но есть тариф «Простой», включающая в себя: пробный период в течении 2 месяцев, 0,5 % на остаток, переводы себе на счёт до 400 тысяч рублей, его стоимость 490 рублей в месяц. Первые два месяца тарифами Тинькофф можно пользоваться бесплатно.

Тинькофф Банк и Альфа-Банк предлагают комфортные условия для открытия и ведения счёта для малого и среднего бизнеса. У Тинькофф обслуживание стоит дешевле, но у Альфа-Банка выше лимиты.

Источник: startpack.ru

Битва 4 мобильных банков. Какой лучше для твоего бизнеса?

Оцениваем функциональность, удобство интерфейса и работу со службой поддержки чата в четырех банковских приложениях для юридических лиц.

Банковская сфера за последние годы стала невероятно мобильной. У всех крупных банков есть мобильные приложения, чья функциональность находится на одном уровне со стандартным интернет-банком. Многие из нас даже не открывают веб-версию личного кабинета и выполняют все операции через программу на смартфоне.

Индивидуальные предприниматели отличаются от физических лиц тем, что свободного времени у них еще меньше. Поэтому функциональный мобильный банкинг для них еще востребованнее, и должен быть еще проще и удобнее.

Что предпринимателю действительно нужно от мобильного банка

Прежде чем перейти к самому сравнению, важно понять, какая функциональность обычно требуется индивидуальному предпринимателю от банка. Для этого мы пообщались с несколькими ИП.

Выделили следующие важные пункты:

- удобство личного кабинета для проведения и получения платежей

- отслеживание истории и контроль транзакций

- оперативная проверка статуса конкретного перевода

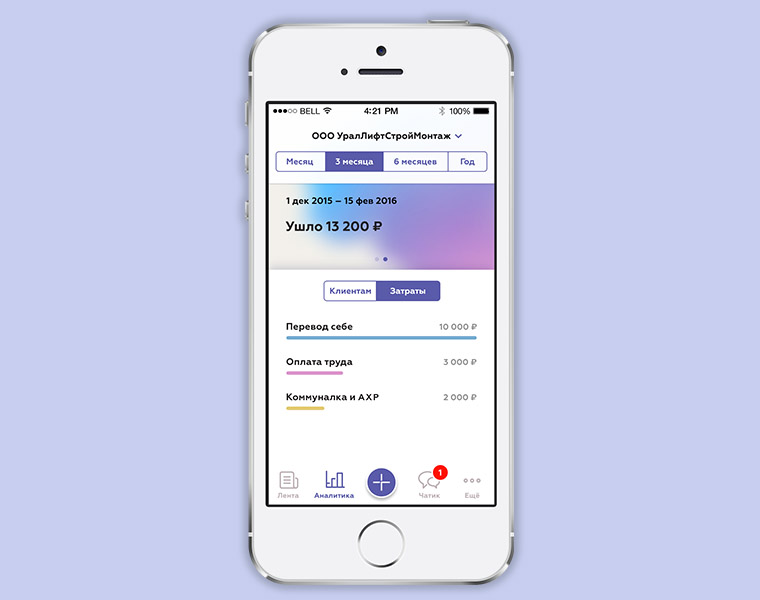

- подробная и качественно представленная аналитика по расходам

И ещё несколько моментов, к которым обязательно вернёмся в битве четырёх банковских приложений. Оценивать будем Точку, Тинькофф Банк, Альфа-Банк и Сбербанк.

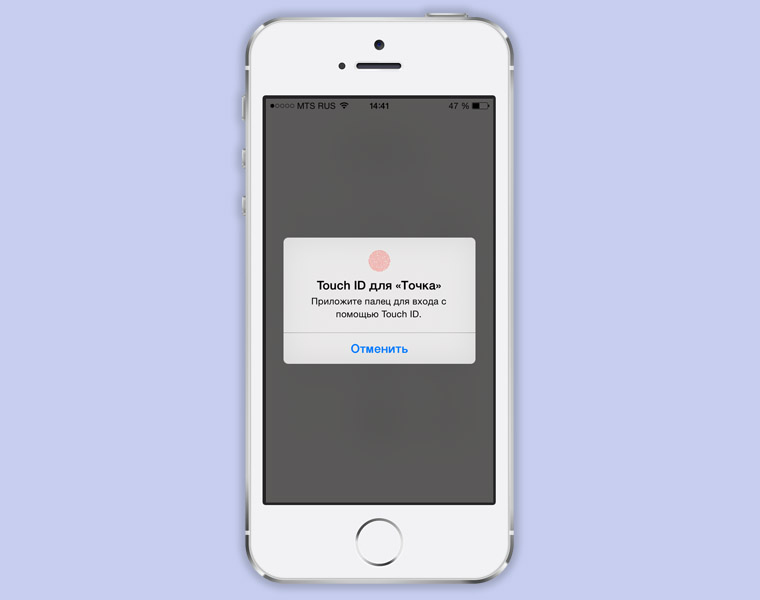

1. Авторизация

Вход в личный кабинет должен быть максимально удобным, это понимали разработчики всех четырех приложений. Поэтому после первой авторизации вы можете настроить быстрый вход по четырех или пятизначному коду или же включить авторизацию с помощью TouchID.

Результат: во всех приложениях есть цифровой пароль и авторизация TouchID. Похвально.

2. История платежей

Точка

Разработчик: Банк ОТКРЫТИЕ

Версия: 2.2

Цена: бесплатно

Точка. В Точке (входит в состав финансовой группы «Открытие») списки платежей изначально отображаются полностью. При желании можно включить отображение только тех, что еще не подписаны. При нажатии на платеж появляется подробная информация. Тут же можно сразу добавить его в избранное или повторить – удобно для регулярных отчислений.

Если нажать на счёт организации, открываются её полные реквизиты, которые можно отправить по почте или с помощью любого другого сервиса. Банк поддерживает работу с несколькими организациями. Чтобы переключаться между ними, можно сделать горизонтальный свайп по счету.

У Точки есть аналитика по расходам, это здорово. С её помощью легко отслеживать сколько денег ушло за месяц и за любой другой период, в том числе с фильтрами по различным операциям.

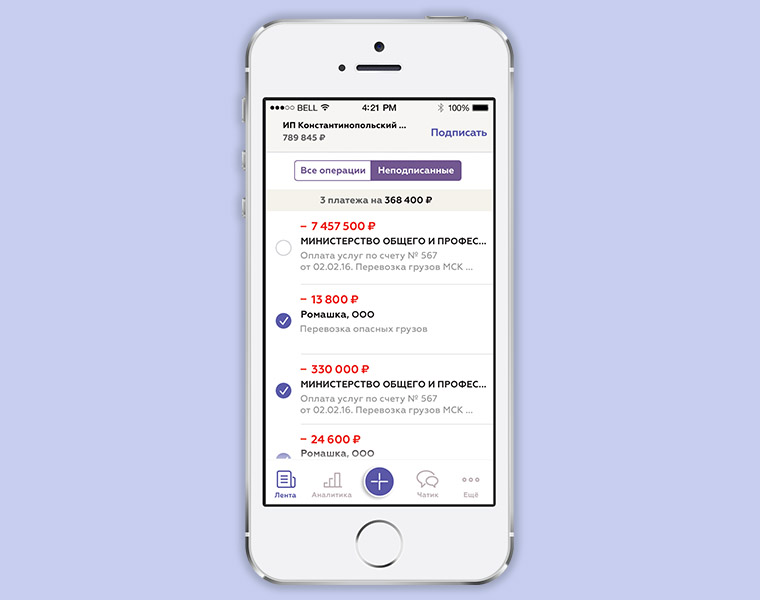

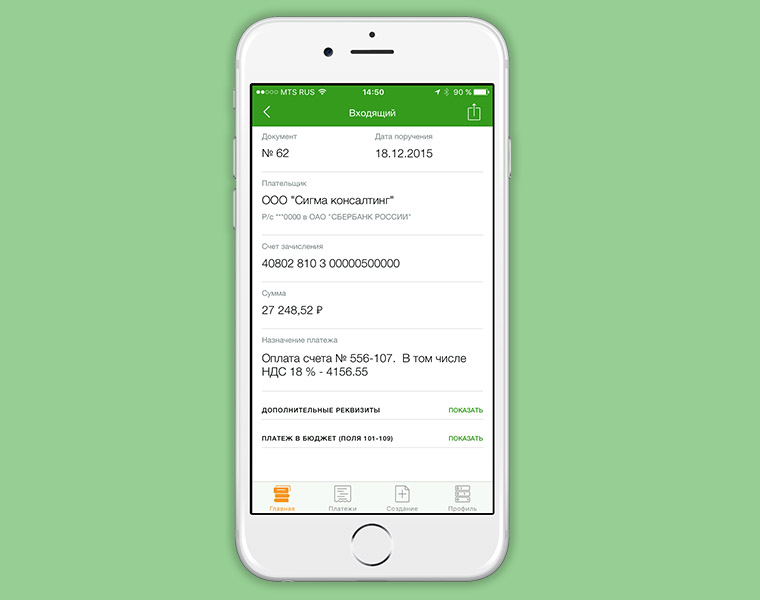

Тинькофф Бизнес

Разработчик: Tinkoff Bank

Версия: 1.4

Цена: бесплатно

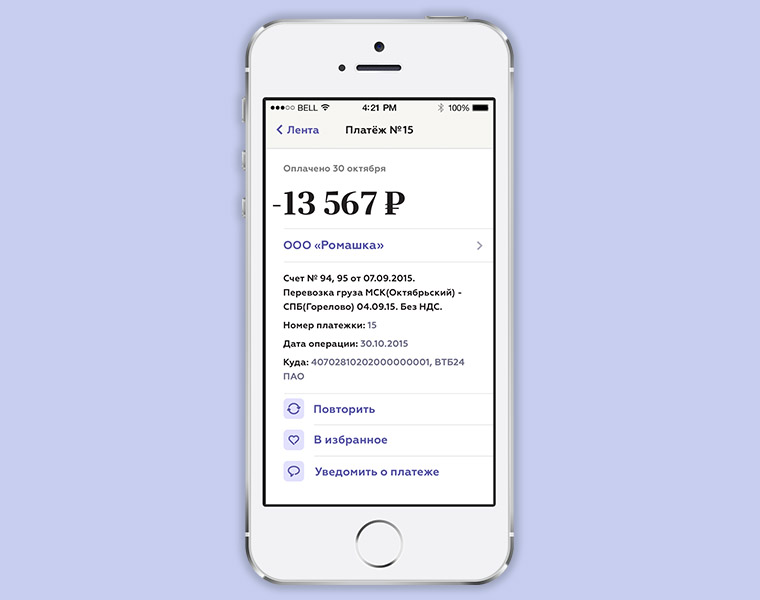

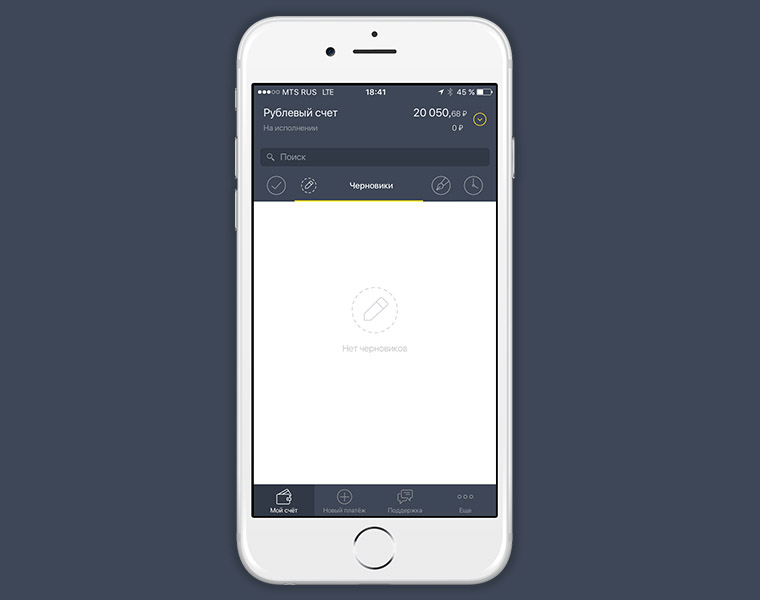

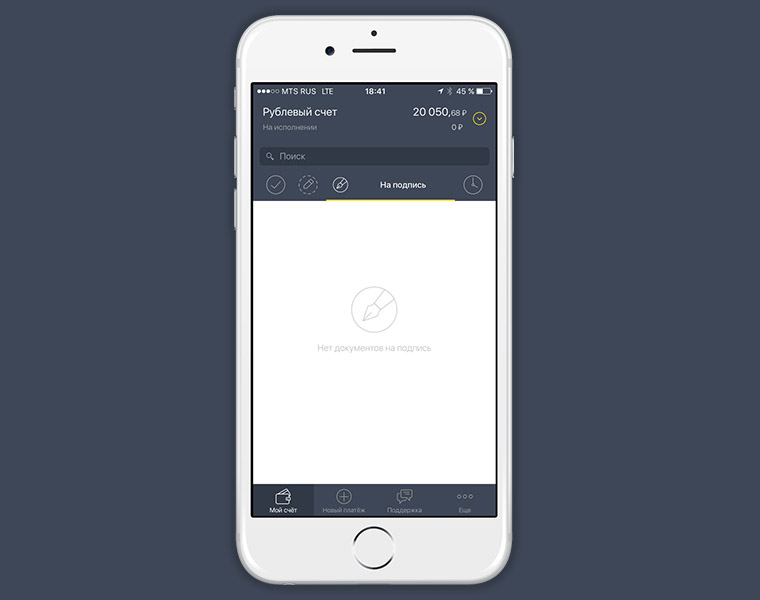

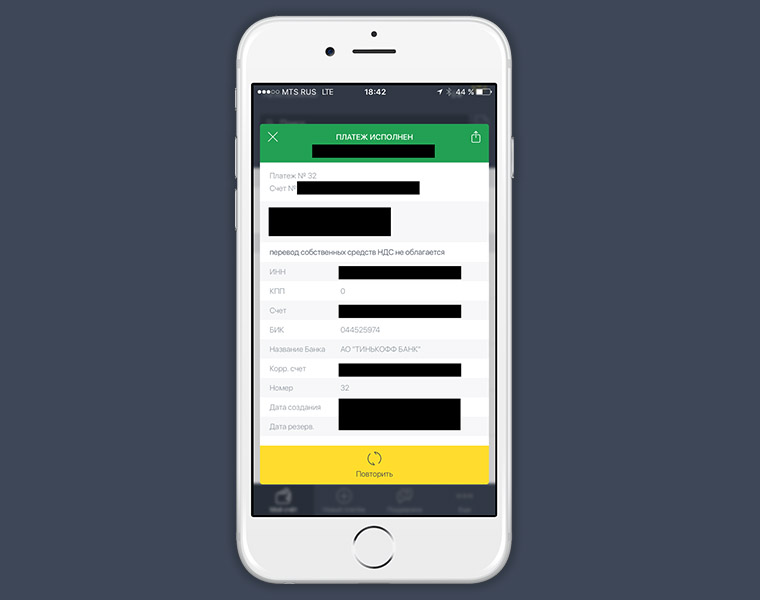

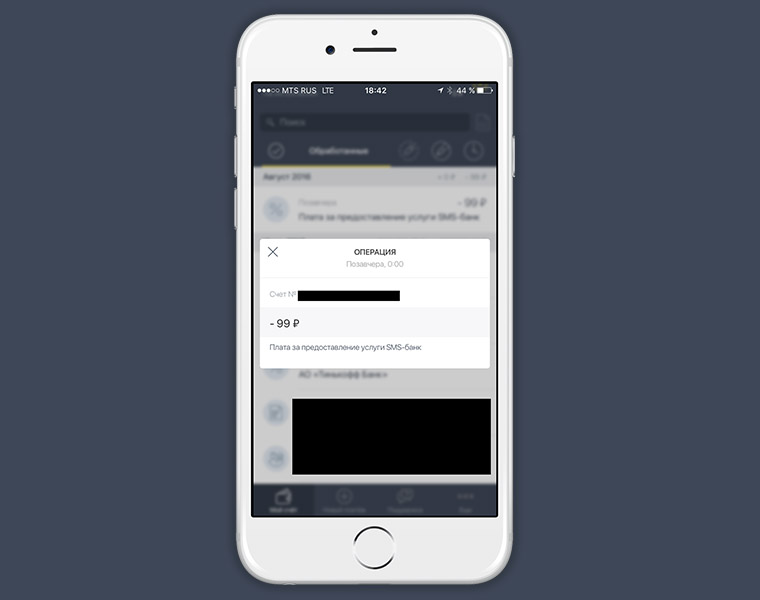

Тинькофф Банк. Тинькофф Бизнес также по умолчанию показывает всю историю операций. При желании можно перейти к платежам на подпись, черновикам и переводам, что находятся в очереди на отправку. Есть кнопка оформления отдельной выписки с сортировкой по типу платежей.

Нажатие на платеж или списание открывает подробную информацию о нём. Если говорить именно о переводах, то в том же окне их можно сразу повторить.

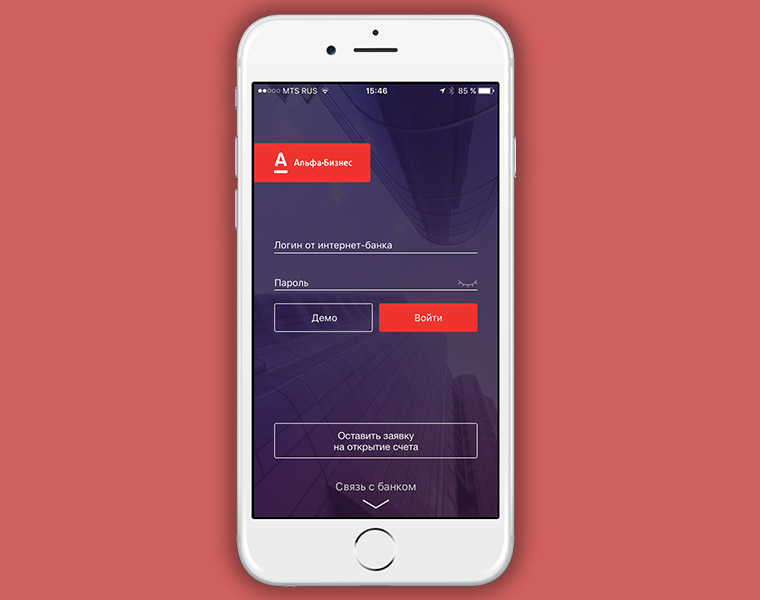

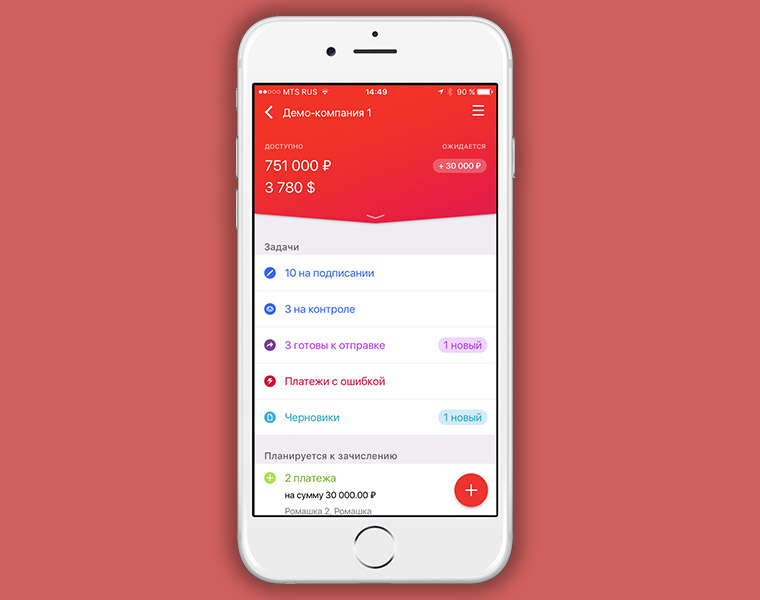

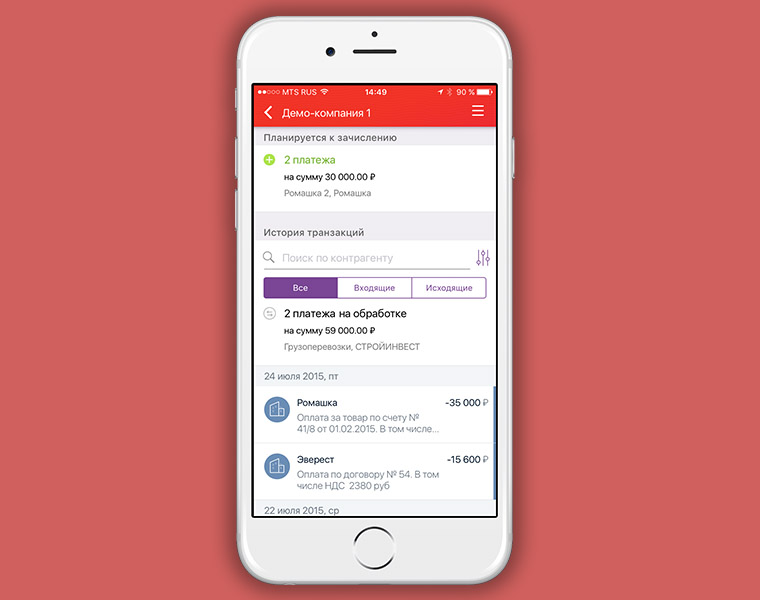

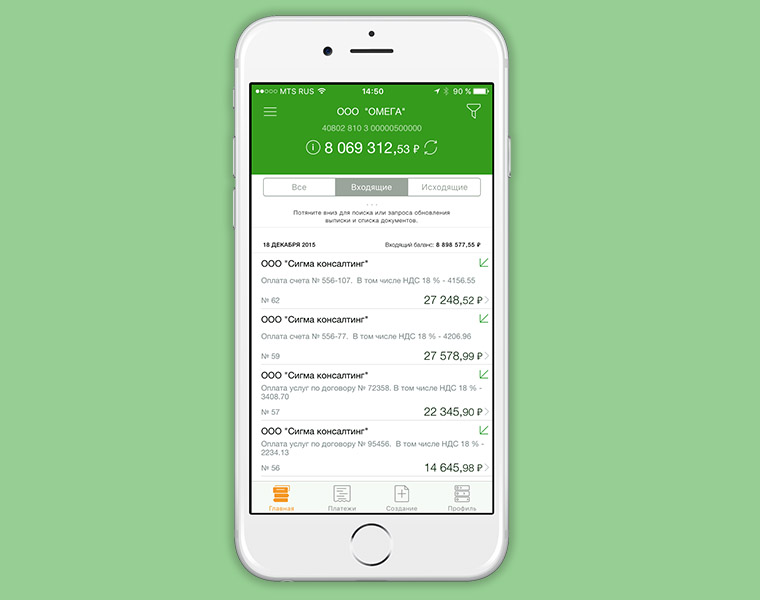

Альфа-Бизнес

Разработчик: Альфа-Банк

Версия: 6.11.16

Цена: бесплатно

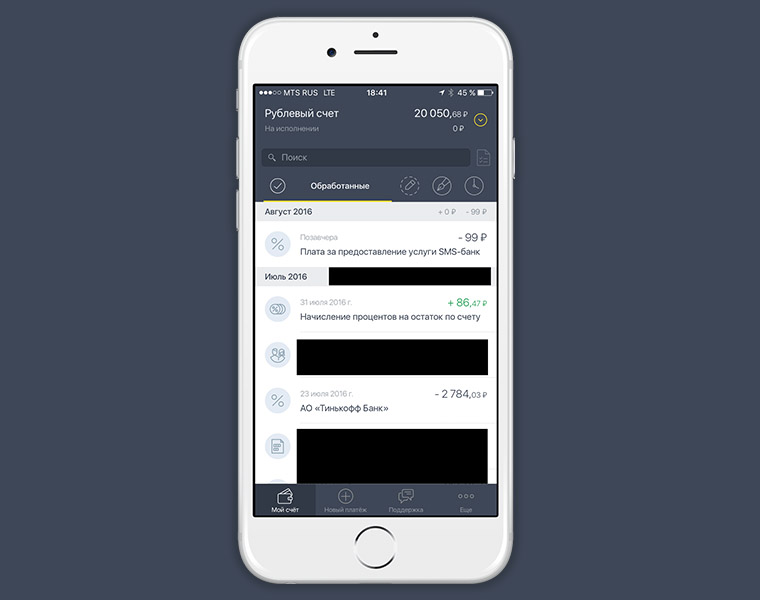

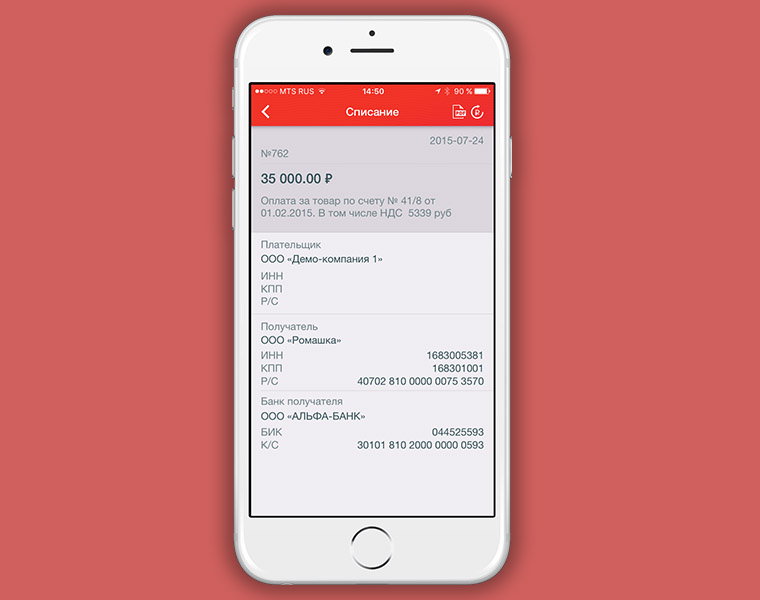

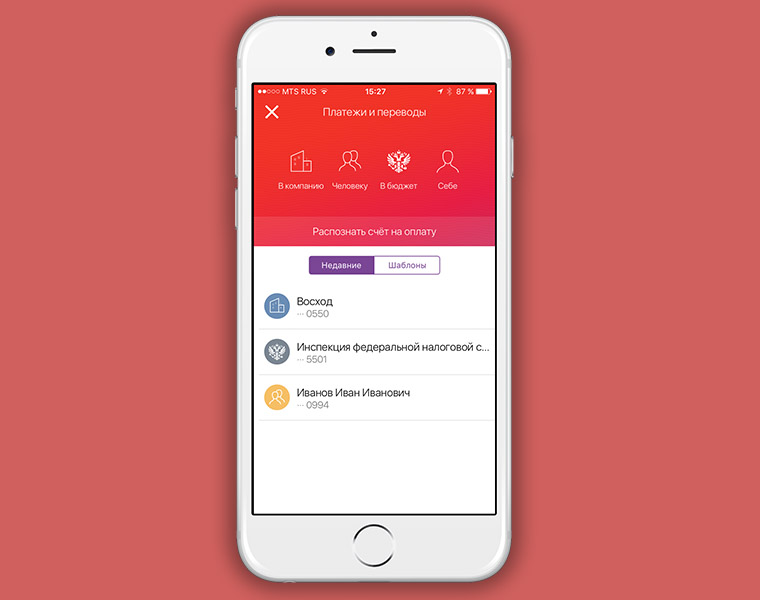

Альфа-Банк. У Альфа-банка история операций начинается с задач по переводам. Наглядно видно, скольким из них какой статус присвоен. Затем идут запланированные переводы и уже потом начинается история платежей. Юзер может отсортировать их на входящие или исходящие.

Есть отдельный поиск на меню сортировки. Слева от него – кнопка заказа выписки.

При нажатии на транзакцию отображается подробная информация. Небольшая кнопка в правом верхнем углу позволяет получить PDF-версию квитанции или повторить перевод.

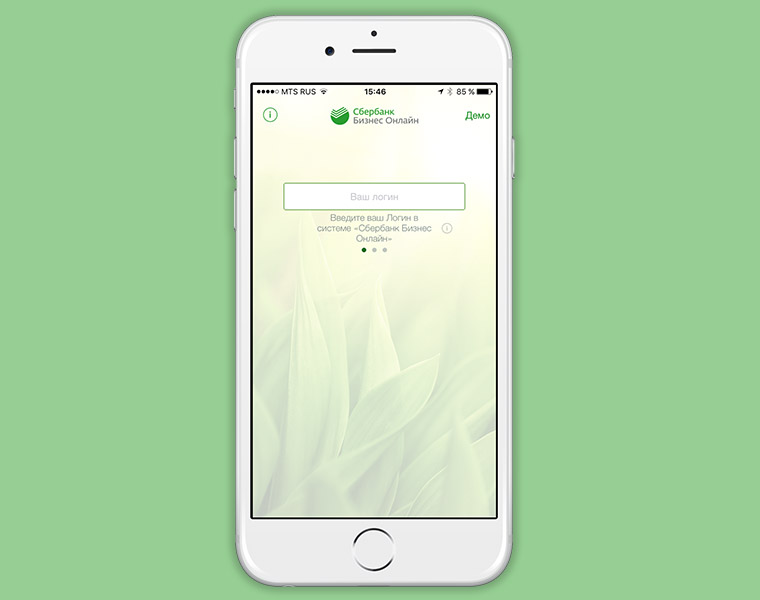

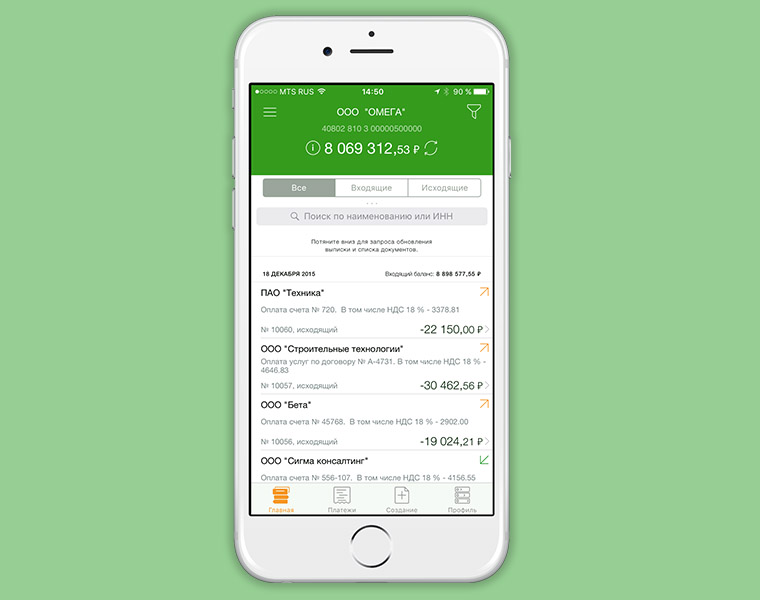

Сбербанк Бизнес Онлайн

Разработчик: Сбербанк России

Версия: 2.4.8

Цена: бесплатно

Сбербанк. В Сбербанке список операций появляется сразу после авторизации и выбора своего счета. По умолчанию видишь все операции в хронологическом порядке, есть сортировка на входящие исходящие, а также отдельная вкладка только для платежей.

Нажатие на операцию открывает подробные реквизиты, статус отправки и другую информацию. Кнопка повтора платежа отсутствует.

Результат: общая функциональность по работе с историей есть у всех, но у Сбера с этим хуже, чем у остальных. У Альфы заметно перегружен интерфейс.

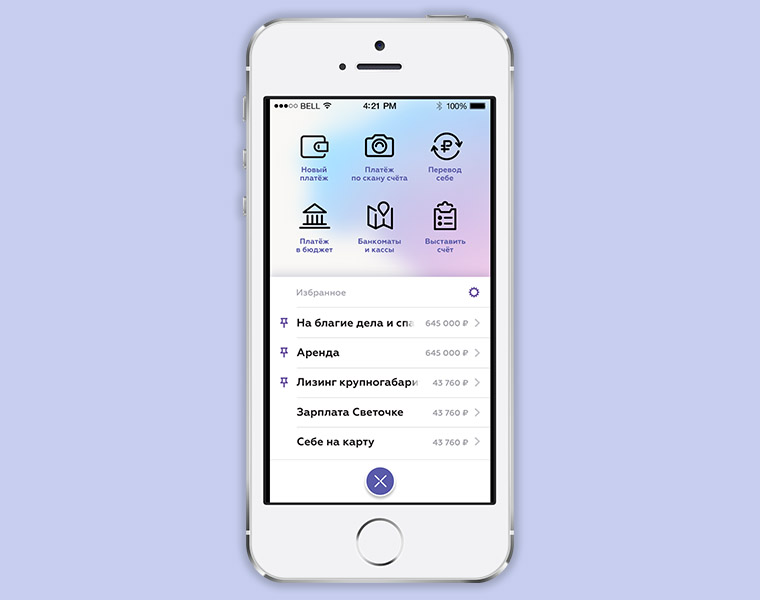

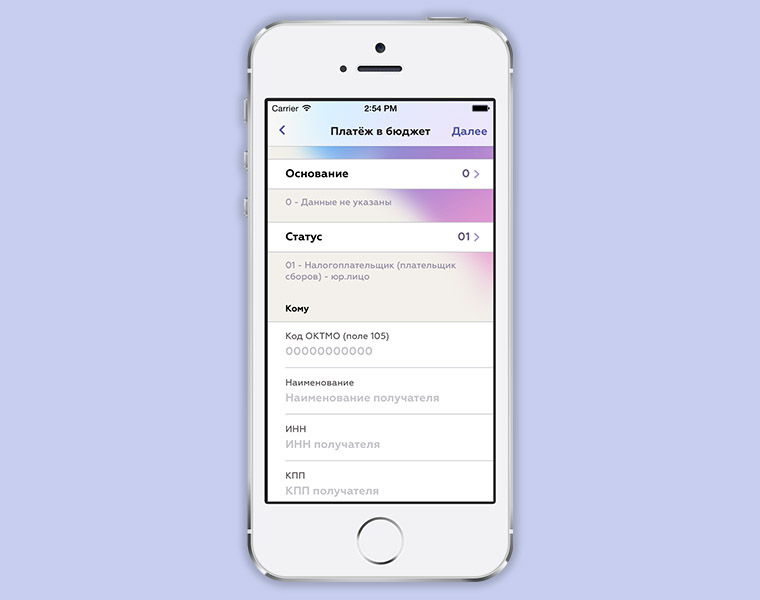

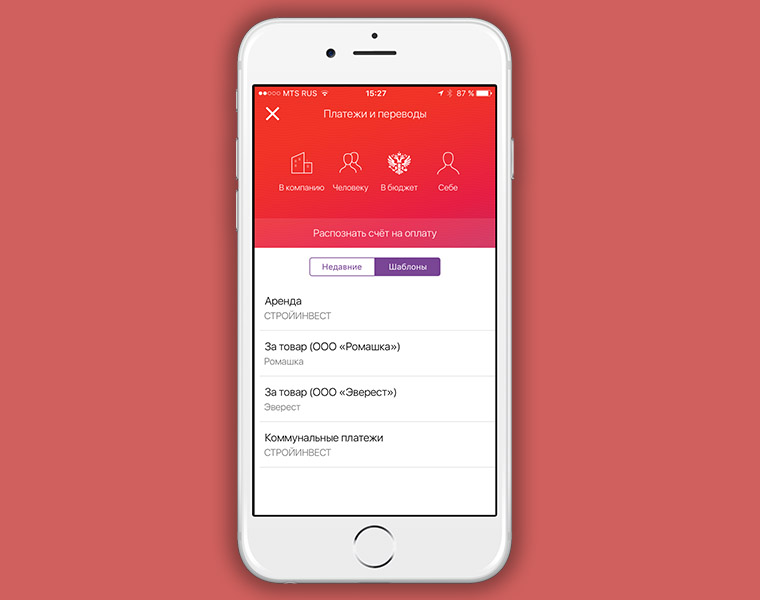

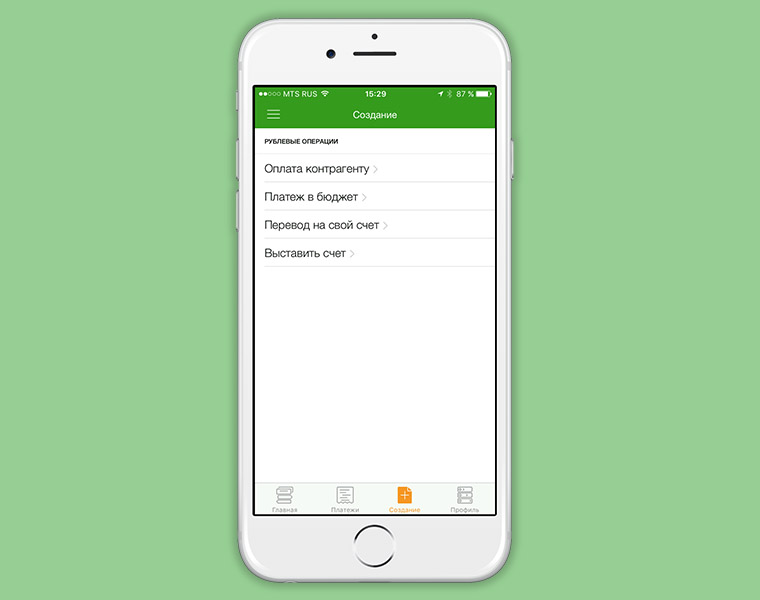

3. Новые платежи

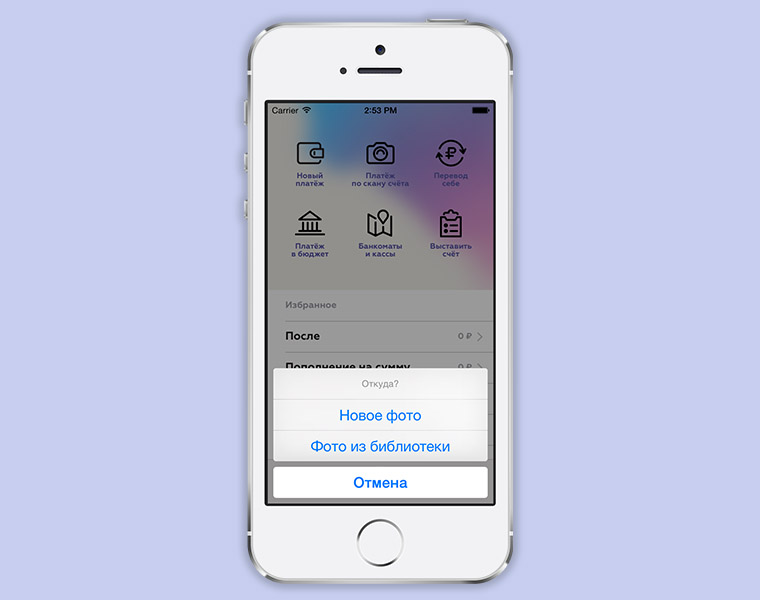

Точка. У Точки простой, понятный интерфейс для оплаты. В верхней части экрана расположились кнопки платежей, отсортированные по типу, а в нижней части находится избранное. В два-три клика получается провести транзакцию, очень быстро.

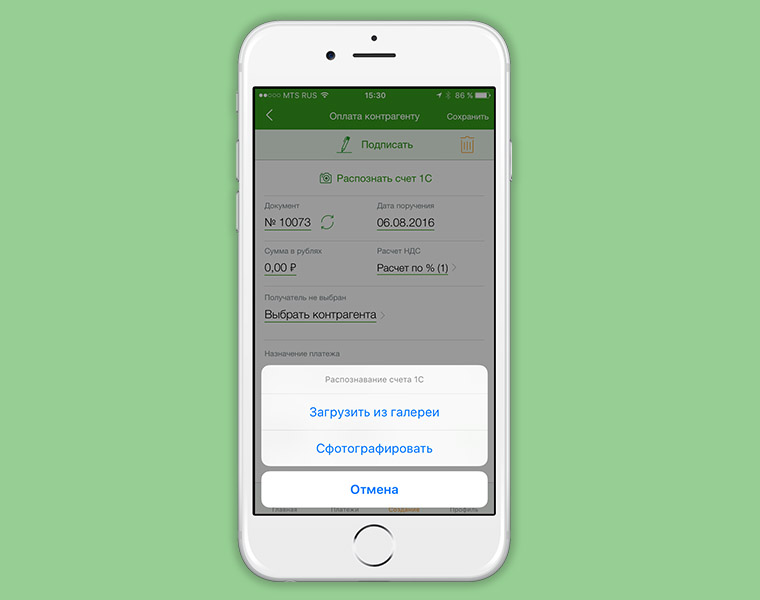

Приятное дополнение – возможность провести платеж прямо по фотографии с квитанции. Отличная возможность сэкономить время на вводе реквизитов и избавиться от возможных ошибок при ручном внесении данных.

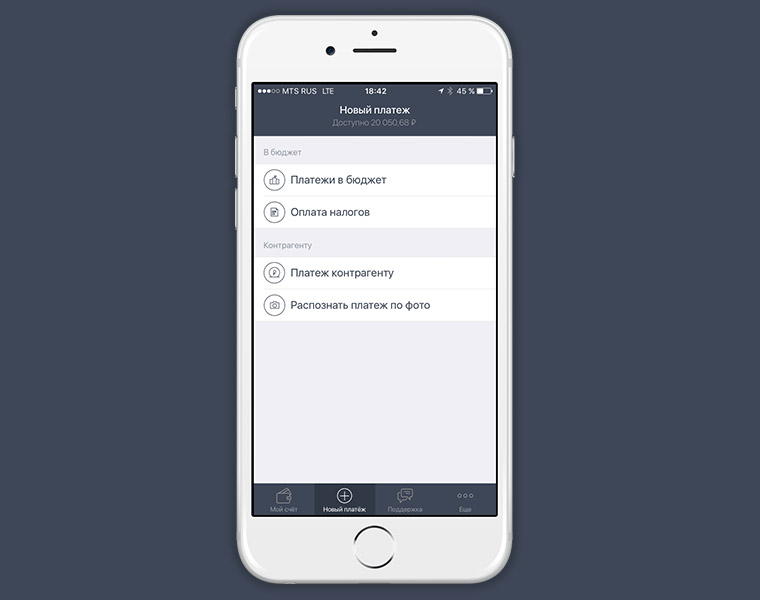

Тинькофф Банк. В Тинькофф Банке также есть сортировка платежей на несколько категорий, однако отсутствует отдельная вкладка с избранным. Вы также можете отсканировать фотографию платежки для быстрой оплаты.

Альфа-Банк. У Альфы всё в порядке с системой платежей. Транзакции разделены на четыре типа, есть распознавание квитанций.

Сбербанк. У Сбербанка для оплаты или выставления счетов используется отдельный раздел, избранное отсутствует, скан платёжек возможен только из 1С – эх.

Результат: Тут снова однозначно сдаёт Сберанк, видно, откуда у организации «ноги растут». Точка отличилась действительно понятным и симпатичным интерфейсом, у Альфы тоже всё неплохо.

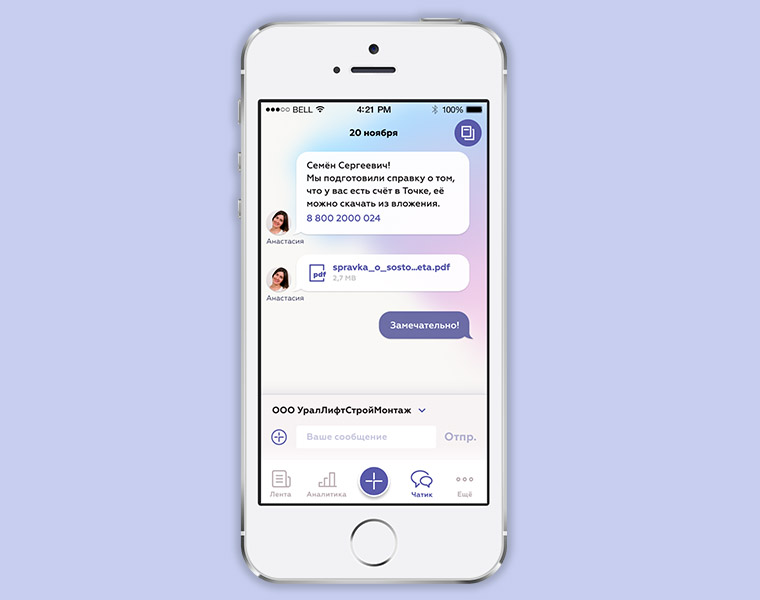

4. Чат

Очень важный пункт. У онлайн-переписки с банками есть множество различных преимуществ:

- можете четко изложить свою проблему, не упустив ни одной детали

- не нужно висеть на линии в ожидании специалиста

- вся переписка с ответами сохраняется у вас в чате

Наличие чата – серьезный плюс для банка, почти современный стандарт. Но его работа должна быть особенно профессиональной и многогранной, когда речь заходит о бизнес-клиентах. Важна скорость ответа и разнообразие решаемых проблем.

И тут результаты начинают разниться.

Точка. У Точки дистанционная модель взаимодействия с клиентами, и она проявляется во всём: от доставки карты на дом до общения с клиентами исключительно онлайн или по телефону. Задача банка – проследить, чтобы у вас не возникло даже мысли: мол, если было бы отделение, то мою проблему решили бы быстрее.

Задача нетривиальная, ведь колл-центр и служба поддержки в чате должны быть не только максимально оперативными, но и иметь куда больший доступ, чем в традиционных банках.

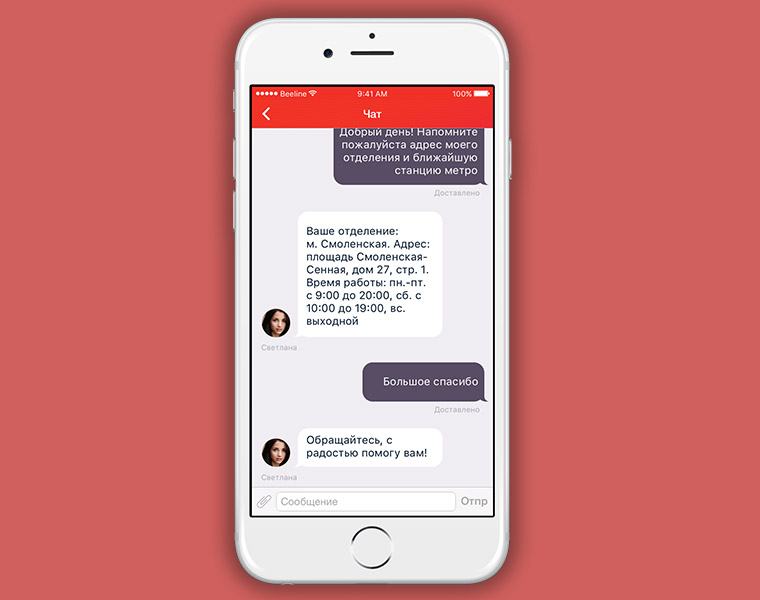

Клиенты получают оперативное решение своих вопросов и не тратят время на очереди в офисах банка. Важно отметить, что команда Точки уже давно работает с предпринимателями и прекрасно понимает их потребности или возможные проблемы.

То есть говоришь со «своими», а не с молодыми и ничего не знающими консультантами.

При любом вопросе в чат приложения специалист отвечает либо сразу, либо в течение нескольких минут. При этом, если вам нужна какая-либо справка или другой документ, его PDF-версию можно получить тут же.

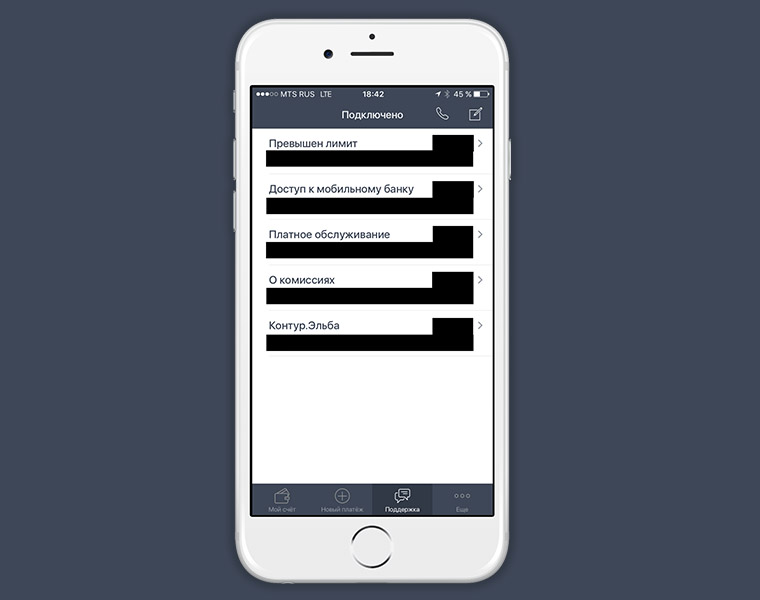

Тинькофф Банк. Переписка в чате больше напоминает электронную почту. Вы выбираете тему для вопроса и дальше общаетесь со специалистом по нему. У Тинькофф Банка та же дистанционная модель работы, что и у Точки, поэтому возможности специалистов в чате выше, чем у традиционных банков.

С другой стороны, ответа от банка иногда приходится ждать по два-три часа, что не всегда удобно, особенно если вопрос срочный и от него зависят бизнес-процессы.

Альфа-Банк. У Альфа-банка также присутствует возможность общения в чате. Почему-то в чате любят перенаправлять в колл-центр, а это потеря времени.

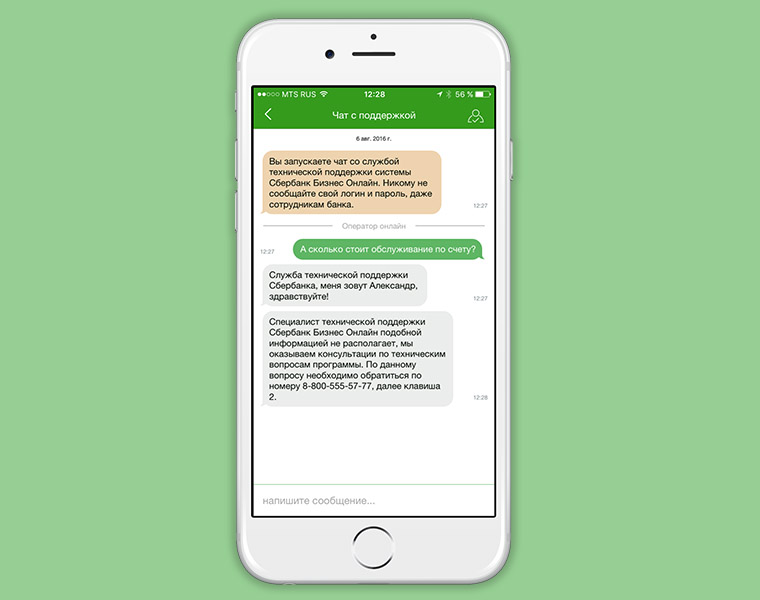

Сбербанк. Если вспомнить обслуживание в отделениях Сбербанка, морально начинаешь готовиться, что в чате придется простоять часок-другой в электронной очереди. Но нет, отвечают быстро.

Вот только специалист не смог помочь даже с самым базовым вопросом, отправлял за справками то на сайт, то на телефоны банка. Плохо.

5. Информация об отделениях и банкоматах

Точка. В приложении при поиске ближайшего отделения или банкомата вам показывают карту со всеми подходящими точками с указанием их времени работы. Удобно, что все самые необходимые фильтры доступны в виде отдельных кнопок тут же, то есть не нужно отдельно идти в настройки и отсекать неподходящие отделения.

Тинькофф Банк. У этого банка также есть карта со списком партнеров, где можно пополнить счёт и где деньги можно снять. Правда неудобно, что без авторизации она недоступна.

Альфа-Банк. В приложении Альфа-Бизнес присутствуют две кнопки для этих целей: с помощью одной вы можете найти банкоматы, с помощью второй — отделения. Есть очень подробные фильтры, по которым можно отсортировать и первые, и вторые.

Сбербанк. Через приложение вы можете посмотреть список отделений и банкоматов, однако никакой дополнительной информации о них нет (например, время работы).

Заключение. Кто и почему оказался лучше

Как уже говорилось в начале статьи, предприниматели выполняют специфические операции через мобильное приложение. От подобной программы им нужны удобная авторизация, быстрый просмотр входящих и исходящих платежей, их повтор и подтверждение, общение с поддержкой в чате и простой запрос документов.

На поверхностный взгляд все 4 мобильных приложения из сравнения адекватно справляются с этими действиями, и дело остаётся за нюансами. А их выяснилось немало. Насколько быстро реагирует служба поддержки в чате, простой ли интерфейс и как это всё работает в связке с тарифами банка.

Функциональность?

Если говорить о функциональности, тут на первом месте Альфа-Банк – множество подробной информации о платежах и отделениях и т.д. Но интерфейс их «Альфа-Бизнеса» перегружен, и, чтобы добраться до нужного пункта, иногда нужно совершать больше действий, чем хотелось бы. Такая вот обратная сторона медали.

Приложение Сбербанка также имеет эту проблему, но в меньшей степени.

Удобство?

Самый простой и понятный интерфейс у приложения банка Точка. В главном меню сразу видны все нужные пункты, при оплате избранные платежи отображаются без дополнительных действий, а при поиске отделений или банкоматов можно отфильтровать их в один клик.

Чат и решение проблем?

С чатом тоже интересная ситуация. С одной стороны, он есть у всех банков, а с другой, в том же Сбербанке не могут ответить на простые вопросы, а у Тинькофф время ответа составляет два-три часа, а иногда отвечают только на следующий день.

Аналогично дела обстоят с Альфа-Бизнесом, их чат также ориентирован только на базовые вопросы.

В Точке отвечают быстро, не пасуют перед сложными вопросами, ведь отделений у них нет, поэтому все претензии должны решаться онлайн, чтобы клиент не пожалел об отсутствии офисов.

Итог. Куда податься

Для непритязательного корпоративного пользователя подойдет любое из четырех приложений. Однако у Точки чуть удобнее интерфейс, быстрее техподдержка, проще навигация по личному кабинету, присутствует наглядная аналитика по расходам.

Вроде бы мелочи, но именно они создают положительное впечатление о банке – тем более, когда другие задачи нормально решают все.

Попробовать Точку можно прямо сейчас. Просто кликните ниже, с вами свяжутся и всё объяснят. Заодно расскажут, как возможности Точки помогут именно вашему бизнесу:

(1 голосов, общий рейтинг: 4.00 из 5)

Хочешь больше? Подпишись на наш Telegram.

Оцениваем функциональность, удобство интерфейса и работу со службой поддержки чата в четырех банковских приложениях для юридических лиц. Банковская сфера за последние годы стала невероятно мобильной. У всех крупных банков есть мобильные приложения, чья функциональность находится на одном уровне со стандартным интернет-банком. Многие из нас даже не открывают веб-версию личного кабинета и выполняют все операции через.

Никита Горяинов

Главный редактор iPhones.ru. Спасибо, что читаете нас. Есть вопрос, предложение или что-то интересное? Пишите на [email protected]

Источник: www.iphones.ru