Стратегический менеджмент в функционировании компании

На современном этапе сложились достаточно сложные хозяйственные отношения. Это обусловлено тем, что на рынке представлен широкий ассортимент товаров и услуг, к тому же человеческие потребности постоянно растут, а ресурсы исчерпываются.

Современным экономическим системам характерно функционирование в условиях рыночной экономики. Для таких отношений свойственно наличие конкуренции, свободного выбора покупателей и продавцов. Покупатели действуют исключительно в своих интересах, а предприятия должны учитывать рыночную конъюнктуру, потребительский спрос, конкуренцию.

Для адаптации к новым условиям часто приходится менять существующую структуру и принципы функционирования. Дальнейший успех предприятия зависит от спланированных действий перед его открытием.

Для разработки функционального плана используется инструмент стратегического менеджмента. Его целью является разработка целей длительной перспективы и определение общей философии предприятия.

Открытая лекция «Бизнес-анализ в банке»

Не нашли то, что искали?

Попробуйте обратиться за помощью к преподавателям

Тип работы

Узнать стоимость

это быстро и бесплатно

Формирование стратегического управления состоит из таких этапов:

- разработка ключевых направлений, сферы функционирования и целей компании;

- постановка промежуточных тактических задач;

- разработка нескольких стратегий, направленных на достижение цели;

- утверждение наиболее подходящей стратегии;

- реализации сформированных идей;

- налаживание обратной связи.

Замечание 1

Стратегический менеджмент – комплексное мероприятие. Достижение поставленной цели возможно лишь в случае согласованности в функционировании всех компонентов предприятия. Очень важно при этом подобрать необходимые инструменты. На эффективность управления влияет фактор наличия обратной связи. Формируется она посредством стандартизации документооборота и внедрения соответственных цифровых технологий.

Бизнес — моделирование в банковской сфере

Бизнес – моделирование выступает инструментом стратегического менеджмента. По сути, это формализация процесса, направленного на решение поставленной задачи. В разработке бизнес – модели используются реальные данные, а не теоретические.

Все модели бизнеса реализуются в таких формах:

- Программная;

- Графическая (используются схемы, технологические карты, дерево целей и др.);

- Табличная;

- Текстовая.

Часто используются комплексно несколько форм. Банковское бизнес – моделирование часто использует комплексную модель, состоящую из практических решений, стандартизации документооборота и использовании регламентов. Для банков свойственен стратегический менеджмент, которому свойственно глубокое обоснование базовой философии компании.

Часто бизнес – моделирование используется при планировании слияния кредитно-денежных организаций или для организации работы банковского филиала. К тому же это позволяет оптимизировать работу банка, повысить его эффективность и качество предоставляемых услуг. Если бизнес – моделирование выполнено качественно, то финансовая стратегии компании будет реализована максимально эффективно.

Каждый банк имеет свою специфику. При разработке модели этот фактор должен быть обязательно учтен. Но в основном, банки имеют схожий, стандартный, набор особенностей. Функционирование всех банков контролируется Банком России, подчиняется определенным стандартам и правилам.

Замечание 2

Моделирование в банковской сфере призвано повысить эффективность его функционирования и формализировать все процессы. Используется оно как для тех банков, что давно предоставляют свои услуги, так и для тех, что только планируют открываться. Модель предусматривает внесение поправок, на которые может влиять уровень конкуренции, изменение со стороны нормативно-правовых актов или предоставление новых услуг.

Бизнес – модель банка, ее суть и принципы

Использование бизнес – моделирования в банковской сфере ведет к снижению временных и финансовых издержек, повышает скорость реализации новой продукции, позволяет эффективно вести свою деятельность.

При этом повышается внутренний сервис предприятия и внешний, становится проще принимать и реализовывать управленческие решения.

Сложно разобраться самому?

Попробуйте обратиться за помощью к преподавателям

Источник: spravochnikvs.com

Как разработать модель выявления связанных компаний на основании анализа транзакций

На связи команда по разработке риск-моделей для крупного корпоративного, а также малого и среднего бизнеса банка «Открытие» Андрей Бояренков и Кирилл Козлитин. Сегодня мы хотим поделиться с вами процессом разработки модели выявления связанных компаний на основании транзакционных данных. Пришли к нам заказчики и говорят: «Хотим по имеющимся транзакциям наших клиентов определять, кто из контрагентов является с ними связанным».

Небольшое отступление. Может возникнуть резонный вопрос: «А для чего, собственно, определять эту связанность?». Для ответа на данный вопрос отправимся на небольшую экскурсию за кулисы банковских бизнес-процессов.

Когда в банк от юридического лица поступает заявка на кредит, один из параметров, который оценивается – группа связанных с ЮЛ компаний. То есть банку важно знать: «А как идут дела у круга лиц, который как-либо связан с потенциальным заемщиком?»

Да, здесь важно сказать, что связи бывают разные. Как минимум их можно разделить на два вида: экономические и юридические. Юридические связи имеют, например, головная компания и ее «дочка». Такие связи сложно скрыть, они на бумаге. А вот с экономическими сложнее.

К экономически связанным можно отнести такие компании, которые дают друг другу займы, между компаниями идет существенный товарно-денежный оборот, либо компании поручаются друг за друга при получении кредитов. Раскрывает такие связи далеко не каждый заемщик.

Банку очень важно знать, кто придет на помощь к потенциальному заемщику, если дела его будут плохи, или к кому на помощь побежит он. Поэтому чем точнее нам удастся определить круг таких лиц, тем лучше мы нивелируем связанные с заемщиком риски. Получать по нажатию кнопки список компаний, которые с высокой вероятностью являются связанными, было бы очень удобно. Для этого и нужна модель.

В процессе работы мы столкнулись с разными проблемами. Забегая вперед, скажем, что модель нам построить удалось. Но об этом позже. А пока – начнем с анализа данных.

1. Подготовка данных

Прежде чем начать строить модель, мы задались вопросом: «Какие данные из всего пула транзакций могут нам помочь?», или иначе: «Как нам преобразовать данные транзакций так, чтобы вытащить максимум информации?». Вообще у нас есть готовый стандартный лонг-лист факторов, построенных на транзакционных данных. Перечень ранее разрабатывался под задачу прогнозирования дефолта по заемщику. Но очевидно, что факторы, влияющие на дефолт по заемщику (такие как стабильность и динамика поступлений, наличие штрафов, пеней и т.п.), должны отличаться от факторов, выявляющих наличие связей между юридическими лицами. Поэтому мы решили сформировать под данную задачу новый лонг-лист факторов, который взяли бы для дальнейшего анализа на предмет статистической значимости.

ИНН клиента (отправителя транзакции)

ИНН корреспондента (получателя транзакции)

Месяц, за который агрегировались транзакции

Объем транзакций между Клиентом и Контрагентом

Количество транзакций между Клиентом и Контрагентом

Перед нами пример исходных данных по задаче. Это не чистая витрина с транзакциями клиентов, а ее помесячный агрегат по сумме транзакций и количеству проводок в разрезе различных типов транзакций.

Как видим, сырые данные, на первый взгляд, не очень информативны.

Ранее в одной из статей мы описывали, что в целом для работы с транзакциями нами были сформированы отдельные правила раскраски транзакций заемщика по типам с использованием парсинга текста проводок. Например, возможно выделение таких типов, как получение/погашение кредитов, оплата налогов, выдача из кассы, аренда, инкассация, платежи от покупателей и т.д. Возможно выделение большого количества таких типов (у нас их более 40), в том числе с использованием подходов ML. То есть по сути каждый денежный перевод имеет свой тип, который содержит в себе информацию о цели транзакции и ее направлении (кто получатель). Например, код CR_Rent означает перечисление денег в направлении от контрагента к нашему клиенту (кодировка CR, т.е. «Credit») за аренду (кодировка Rent).

В основе всей этой работы лежит гипотеза: «Характер транзакций связанных лиц отличается от характера транзакций несвязанных». Как нам это проверить? Имея на руках базу данных транзакций, мы предположили, что, возможно, связанные лица транзачат друг с другом по какому-то определенному типу чаще, чем по остальным.

Например: Иван может получать средства для своего бизнеса от компании брата Алексея посредством транзакции типа CR_Loan. Т.е. Алексей выдает займы Ивану.

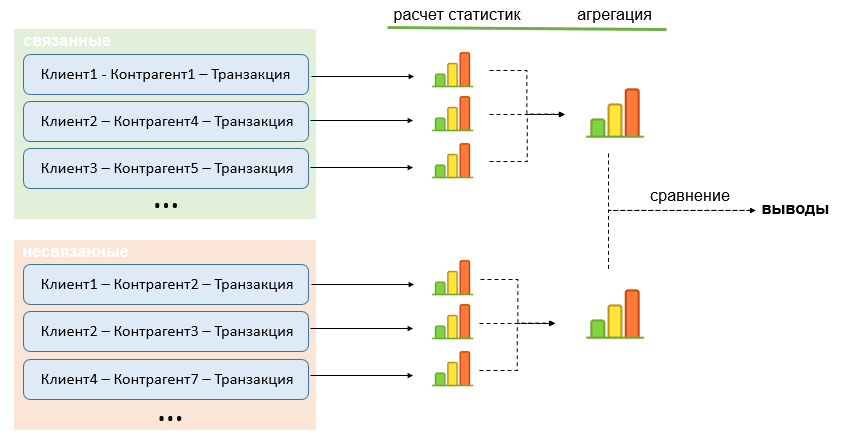

Это мы и хотим проверить. Для этого мы провели разведочный анализ (EDA) с целью выяснить, какие типы проводок встречаются у клиента чаще при работе со связанными лицами, чем при работе с несвязанными. Т.е. разбив выборку на связанных и несвязанных и проагрегировав данные по типам транзакций, мы уже сможем вытащить информацию о различии выборок.

Для этого наш перечень транзакций разделили на две выборки: транзакции между связанными лицами и транзакции между несвязанными лицами. Для разметки является ли контрагент связанным собирали статистику из наших внутрибанковских систем (юридические и экономические связи, по кому была такая информация). И далее проанализировали каждый тип проводок отдельно.

Еще небольшой нюанс: статистики оценивались в рамках каждой «пары клиент – контрагент» отдельно и затем усреднялись. Это позволяет нивелировать большой вклад в итоговые метрики «крупных клиентов». Каждая пара имеет одинаковый вес. Визуализация подхода на схеме ниже:

2. Первичная предобработка данных

Прежде чем приступить к анализу, почистим выборку. В текущем виде она может содержать в себе некорректные значения, аномалии, нерелевантные для анализа значения. Поэтому сначала произведем очистку:

- Убираем ошибки, некорректные значения первоначальных данных (например, ИНН, состоящие из одних нулей, пропуски и т.п.);

- Отбрасываем операции с физлицами, которые не являются индивидуальными предпринимателями;

- Отбрасываем операции с банками (выдачи/погашения банковских кредитов, операции с депозитами);

- Отбрасываем операции по неклиентским типам проводок (это могут быть налоги, штрафы и прочие операции с государственными органами). Они неинтересны для данного анализа.

3. Анализ данных

Средняя доля объема каждого типа транзакций в общем объеме транзакций:

На графике видно, что доли некоторых типов транзакций при работе со связанными лицами различаются от аналогичных при работе с несвязанными лицами. Поэтому дальнейшую генерацию фичей для лонг-листа модели будем делать уже на ограниченном, отобранном по итогам аналитики наборе типов транзакций.

4. Отбор проводок и фильтрация

Самыми информативными для нашей задачи оказались проводки на оплату товаров и услуг, на выдачу и погашение займов, арендные платежи.

Все необходимое для формирования перечня факторов мы сделали. Кроме одного. Обратим внимание на применимость модели. Очевидно, что, если между клиентом и контрагентом было всего несколько проводок, определить вероятность их связи вряд ли получится корректно. Очевидно, что такие наблюдения не подойдут для обучения модели и будут вносить дополнительный шум.

Поэтому необходимо ввести условия применимости модели. По итогам анализа данных определили, что будем работать только с наблюдениями (клиент – контрагент), которые совершили транзакций не менее чем на 1 млн руб. в год при не менее 12 транзакциях за данный период.

В результате всех манипуляций наша выборка сократилась примерно в 30 раз. С 90+ млн изначальных строк (транзакций) до чуть более 3 млн.

5. Расчет факторов

Мы уже открыли для себя, что доля определенных типов проводок может быть хорошим признаком связанности. Соответственно, это отлично подойдет в качестве фактора для тестирования статистической значимости. Но попытаемся для получения более качественного результата расширить пространство признаков. Для этого рассчитаем дополнительные факторы, которые могут нести в себе полезную информацию:

- Найдем долю объема/количества каждого типа проводок в общем объеме/количестве проводок связки клиента с его контрагентом. Отдельно по кредитовым и отдельно по дебетовым проводкам;

- Найдем долю объема/количества некоторых типов проводок в общем объеме/количестве проводок связки клиента с его контрагентом без разбивки на дебетовые/кредитовые проводки (например, проводки с кодировкой Avans есть как среди дебетовых, так и среди кредитовых, поэтому итоговый фактор будет иметь в виду долю сумму такого типа проводок во всех оборотах компании независимо от того поступления это или расходные операции);

- Более сложные факторы. Включают в себя суммирование типов проводок, чья сумма по объему или количеству несет определенный бизнес-смысл. И вычисление доли такого совместного объема в общем объеме/количестве проводок связки клиента с его контрагентом.

Таким несложным образом мы нагенерили лонг-лист из 107 факторов, на которых в итоге и строилась модель.

Дальнейший процесс построения модели ничем принципиально не отличается от построения любой другой модели согласно нашему стандартному внутрибанковскому пайплайну. Кратко пробежимся по нему, не углубляясь в тонкости, и перейдем к результатам. Детальнее про него можно прочитать в статье наших коллег.

6. Разбиение выборки на тренировочную и тестовую

Нашим внутрибанковским стандартом принято бить выборки стратифицированно. Так, чтобы Target Rate двух выборок был максимально одинаковым. Это помогает нам бороться с дисбалансом классов и делает обучение более стабильным.

7. Однофакторный анализ

Процесс оценки факторов строится на процедуре биннинга с помощью библиотеки optbinning и последующем WOE-преобразовании. Сама модель строится на WOE-преобразованных факторах (что тоже уже является некоторым стандартом отрасли). В качестве метрики дивергенции выбрана «Information Value».

Результаты биннинга каждого фактора сводятся в единую таблицу, где факторы подвергаются дополнительному отбору. Критерии прохождения однофакторного анализа:

- Gini фактора >= 5%;

- Нижний доверительный интервал Gini фактора >= 0%;

- Отклонение Gini на тестовой выборке от выборки трейн

- Наличие не менее 2 бакетов;

- Количество пропущенных значений < 50%.

В нашей задаче из 107 факторов из лонг-листа проверку на однофакторном анализе прошли только 31.

8. Многофакторный анализ

На полученном перечне статистически значимых факторов и строилась модель. Модель строилась по подходу StepWise методом логистической регрессии. То есть сначала отбиралась самая эффективная трехфакторная комбинация, которая прошла все стандартные проверки, такие как: мультиколлинеарность, тест Колмогорова-Смирнова и др.

Далее на каждом шаге добавлялся один фактор из оставшегося перечня и уже новая комбинация прогонялась по тому же перечню проверок.

Детали итоговой модели раскрыть не можем в силу коммерческой тайны. Однако результатами ранжирующей способности поделиться можем: Джини 72,4% на тестовой выборке.

Предложив ряд факторов, исходя из проведенной аналитики, мы получили достаточно неплохие результаты. Помимо этого производили эксперименты с бустинговыми моделями, которые показали еще больший прирост. Значимо улучшить модель, предположительно, можно, добавив ей информации. В этом также могут помочь графовая аналитика и фичи, полученные с ее помощью. Но об этом мы напишем в следующих статьях – уже совсем скоро.

- Блог компании Банк «Открытие»

- Python

- Data Mining

- Big Data

- Машинное обучение

Источник: habr.com

Анализ и совершенствование бизнес-моделей

Итак, мы формализовали деятельность банка и разработали все необходимые бизнес-модели в формате «как есть». Для некоторых банков этого вполне достаточно и можно уже считать достойным результатом.

Можно пойти далее и выполнить следующий проект «Анализ и совершенствование деятельности банка» на основе разработанных бизнес-моделей. Приведем список нескольких методов, используемых при анализе и совершенствовании 4-х групп бизнес-моделей.

1. Стратегическое управление

· SWOT-анализ (анализ сильных и слабых сторон, возможностей и угроз)

· Контроллинг (анализ показателей и реализации стратегии)

2. Управление бизнес-процессами

· Функционально-стоимостной анализ (+ имитационное моделирование бизнес-процессов)

· Анализ и оптимизация бизнес-логики процессов

· Оптимизация бизнес-процессов на основе расчета трудоемкости (включая имитационное моделирование бизнес-процессов)

· Анализ автоматизированности бизнес-процессов

· Анализ фрагментарности бизнес-процессов (минимизация организационных разрывов)

3. Управление персоналом и оргструктурой

· Анализ матрицы распределения ответственности

· Анализ матрицы гибкости сотрудников

· Анализ эффективности труда

· Анализ социометрической матрицы

· Оптимизация масштаба управляемости

4. Управление качеством

· Анализ показателей качества

· Аудит системы менеджмента качества (СМК)

Рассмотрим общую схему развития и оптимизации деятельности банка — см. Рис. 1.22. Данная схема показывает, что недостаточно проанализировать и усовершенствовать бизнес-модели и деятельность банка. Важно правильно перейти в новое состояние, к бизнес-моделям «как надо».

Любые изменения и перемены в организации, особенно в такой устоявшейся структуре как коммерческий банк, происходят довольно трудно и встречают массу сопротивлений среди сотрудников, которые давно привыкли к правилам работы.

Для успешного внедрения изменений необходимо разработать детальный план перехода к состоянию «как надо», а также мероприятия внутреннего PR по повышению лояльности сотрудников к изменениям.

Для управления изменениями в крупных банках существуют специальные нормативные документы (например, Положение об управлении изменениями) и структурные подразделения (Отдел организации и контроля изменений). Изменения могут проводиться не обязательно при периодическом анализе и совершенствовании бизнес-моделей. Они могут проводиться по заявкам подразделений банка, при изменении внешней среды банка (требования клиентов и рынка, указания регулирующих органов и т.д.).

Рис. 1.22. Схема развития и оптимизации деятельности банка резюме

Итак, еще раз подчеркнем, что разработка и активное использование в банке комплексной бизнес-модели является одним из ключевых факторов успеха, который способствует развитию банка, повышению эффективности работы сотрудников, функционирования бизнеспроцессов и реализации стратегических целей. Но разработка бизнесмоделей не должна проводиться только ради тотальной формализации деятельности банка. На основе бизнес-моделей должны выполняться реальные практические задачи, например: обучение сотрудников, внедрение информационных систем и систем управления, управление бизнес-процессами и др.

При разработке комплексной бизнес-модели рекомендуется использовать типовую бизнес-модель банка, чтобы «не наступать на одни и те же грабли» и не повторять с нуля весь путь, который уже проделали многие банки, внедрившие у себя комплексную бизнес-модель.

Понравилась статья? Добавь ее в закладку (CTRL+D) и не забудь поделиться с друзьями:

Источник: studopedia.ru