Биржа — это форма рынка по продаже стандартных товаров по оптовым ценам или система операций купли-продажи ценных бумаг, валюты и фактора рабочей силы.

Ключевые слова

Текст научной работы

Биржа — форма организации торговли в соответствии с заранее установленными правилами. Основными задачами любой биржи являются обеспечение конкуренции на рынке и недопущение манипулирования ценами. Помимо этого в функции биржи входят разработка новых контрактов, обеспечение соблюдения правил заключения сделок, контроль за повседневной деятельностью членов и публикация учебных материалов.

Биржа — один из видов организованного рынка. Организованным рынком называется место, где собираются покупатели и продавцы для осуществления торговых операций по определенным, установленным правилам. Всем видам таких рынков присущ ряд общих черт:

- строго определенные правила проведения торгов;

- открытость в осуществлении торговых операций;

- наличие оборудованных торговых площадей, складских и офисных помещений;

- система связи и информации.[3, с.12]

Биржу отличает моментальность встречи спроса и предложения, сменяемость ролей и резкое ускорение процесса заключения сделки. На бирже достигается наивысшая степень концентрации спроса и предложения во времени и пространстве, на основе которых выявляется реальная рыночная цена того или иного товара. Регулярность проведения биржевых торгов обеспечивает адекватное отражение биржевой ценой конъюнктуры в каждый конкретный момент времени.

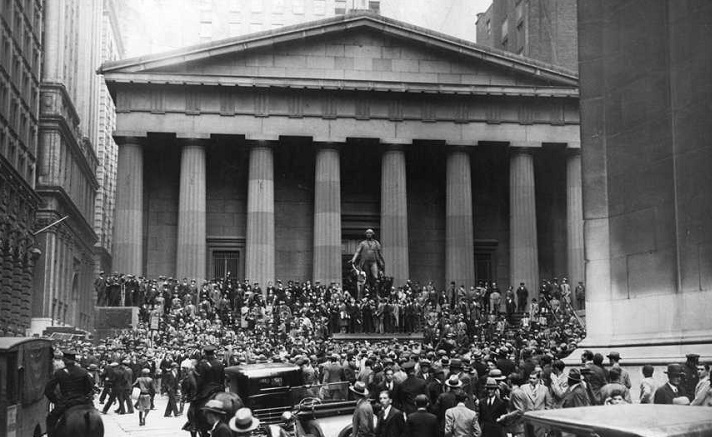

История биржи / Тюльпаномания, Великая депрессия и кризис Доткомов / Уроки истории / МИНАЕВ

Биржа при заключении сделок является контрагентом для каждой из сторон и гарантирует исполнение ими своих обязательств путем взимания с каждого участника торгов залоговых средств и проведения взаимозачета (клиринга) по результатам каждого торгового дня. Таким образом, и проигрыши, и выигрыши участников торгов рассчитываются ежедневно, что исключает риск невыполнения кем-либо из участников торгов своих обязательств.

Основные функции биржи следующие:

- биржа представляет собой ценообразующий инструмент;

- она создает условия и поддерживает ликвидность рынка;

- биржа служит гарантом исполнения сделок, реализуя принцип поставки против платежа.[5, c.170]

Основные принципы биржевой торговли и ее характерные особенности формировались на товарных биржах и к периоду начала активного развития рынка ценных бумаг стали общепринятыми. Естественным образом они были перенесены на организацию оборота фондовых ценностей.[4, с.83]

В процессе биржевой торговли заключаются сделки — зарегистрированный биржей договор (соглашение), заключаемый участниками биржевой торговли в отношении биржевого товара в ходе биржевых торгов. Порядок регистрации и оформления биржевых сделок устанавливается биржей.[2]

Выделяются следующие особенности биржевых сделок:

- особый субъектный состав;

- место и время совершения — в процессе биржевых торгов;

- особый предмет — биржевой товар;

- оформление и регистрация в соответствии с правилами, установленными биржей.

Биржевые сделки могут совершаться только участниками биржевой торговли. К ним относятся члены биржи, постоянные и разовые посетители. Членами биржи могут быть юридические или физические лица, которые участвуют в формировании уставного капитала биржи либо вносят членские или иные целевые взносы в имущество биржи и становятся членами биржи в порядке, предусмотренном ее учредительными документами. В зависимости от возможностей участия в биржевых торгах выделяются полные и неполные члены биржи. Первые вправе участвовать в биржевых торгах во всех секциях (отделах, отделениях) биржи, а вторые — в соответствующей секции (отделе, отделении).

Что такое биржа простыми словами? Финансовая грамотность [FIN-RA]

Вторая категория участников биржевых торгов — посетители биржи. Это юридические и физические лица, не являющиеся членами биржи и имеющие в соответствии с учредительными документами биржи право на совершение биржевых сделок. Посетители биржевых торгов могут быть постоянными и разовыми.

Постоянные посетители, являющиеся брокерскими фирмами, конторами или независимыми брокерами, вправе вести биржевое посредничество в порядке и на условиях, установленных для членов биржи, но они не участвуют в формировании уставного капитала и в управлении биржей. Основанием их допуска к участию в биржевых торгах становится договор, в соответствии с которым постоянный посетитель в течение определенного срока (но не более трех лет) пользуется услугами биржи и обязуется вносить плачу за право на участие в биржевой торговле в размере, определенном соответствующим органом управления биржи. Разовые посетители имеют ограниченный объем прав. Они заключают договор на участие в торгах для продажи или покупки определенного товара.

Биржевые сделки могут заключаться через биржевых посредников. К ним относятся брокерские фирмы, конторы и независимые брокеры. К признакам биржевой сделки относится место ее совершения. При этом важно не столько то, что сделка совершается на бирже, сколько то, что она совершается в процессе публичных и гласных торгов.

Еще одна специфическая черта биржевой сделки — ее регистрация биржей. Эта регистрация не сродни государственной регистрации сделок, с ней не связывается факт признания сделки заключенной. С момента регистрации на бирже сделка приобретает статус биржевой и, соответственно, на нее распространяются правила о таких сделках. Если сделка не была зарегистрирована на бирже, она не будет считаться биржевой, но при соответствии се требованиям законодательства будет порождать правовые последствия как любой другой гражданско-правовой договор.[21, c.33-34]

Биржевая торговля обеспечивает стабилизацию деятельности предприятий посредством механизмов биржевого клиринга и ценового регулирования. Благодаря этим механизмам участники биржевых торговых операций имеют гарантии выполнения соглашений, владеют абсолютно прозрачной информацией, на базе которой строят собственные ценовые прогнозы, имеют возможности страхования и перераспределения риска будущих торговых операций на основе использования срочных биржевых инструментов.

Но, несмотря на все аргументы несомненной привлекательности и преимущества биржевой торговли, ее развитие на современном этапе является слабым, несколько примитивным. Биржи Украины до сих пор не выполняют присущие им регуляторные функции.

Биржевая торговля обеспечивает стабилизацию деятельности предприятий посредством механизмов биржевого клиринга и ценового регулирования. Благодаря этим механизмам участники биржевых торговых операций имеют гарантии выполнения соглашений, владеют абсолютно прозрачной информацией, на базе которой строят собственные ценовые прогнозы, имеют возможности страхования и перераспределения риска будущих торговых операций на основе использования срочных биржевых инструментов.

В целях преодоления выявленных недостатков функционирования биржевого рынка его реформирование целесообразно осуществлять по модели, в которой сочетаются деятельность биржевых структур, финансовых кредитных учреждений (банков, кредитных союзов) и активная финансовая поддержка государства. Такое сотрудничество привлечет внимание потенциальных хеджеров к биржевому рынку путем предоставления кредитов и государственной финансовой помощи для открытия депозитных счетов в клиринговой системе, что особенно важно в силу общего сложного экономического состояния субъектов предпринимательства.

Подводя итоги, можно выделить следующие позиции биржевого движения в стране:

- нарастание экономической мощи крупных специализированных бирж;

- стандартизация и типизация правил биржевой торговли, биржевых контрактов и брокерской документации;

- рост числа фондовых и валютных бирж;

- нарастание форвардных и фьючерсных сделок;

- страхование биржевых сделок, превращение биржевых структур в некоммерческие организации;

- формирование единого биржевого пространства в стране;

- детализация биржевого законодательства.

Таким образом, биржевой институт затрагивает многие основные сферы рыночной экономики.

Фондовый рынок

- Рысаева Д.Р.

Источник: novainfo.ru

Фондовый рынок: Как устроены биржи и зачем они нужны?

Мнение большого числа людей о фондовом рынке, зачастую сводится к тому, что это просто площадка для спекуляций и зарабатывания денег из воздуха. Особенно часто подобные рассуждения можно услышать в обсуждениях производных инструментов (фьючерсов, опционов). Но так ли все на самом деле?

Привычные нам биржи, это, по сути – вторичный рынок ценных бумаг, на котором перераспределяются права на долю собственности или долгов компаний эмитентов ценных бумаг. Сами компании, выходящие на биржу благодаря этому не получают никакого финансирования – когда говорят о том, что в результате падения акций компания потеряла столько то миллионов, то это не более чем красивые слова т.к. на самом деле никаких потерь, кроме имиджевых, здесь нет.

Открыть счет для торговли на Московской бирже в режиме онлайн можно здесь. Также можно потренироваться с помощью тестового счета с виртуальными деньгами.

Механизмы организованной торговли вторичного рынка служат для перераспределения ценных бумаг между крупными первичными инвесторами (андеррайтерами и инвестиционными консорциумами) и более мелкими инвестиционными компаниями и частными инвесторами. Основной оборот ценных бумаг происходит именно на вторичном рынке. Без существования этого вторичного рынка, будет невозможно и нормальное функционирования первичного.

Благодаря вторичному рынку собственниками ценных бумаг прямо или опосредованного (с помощью инвестиционных банков и фондов) становятся частные лица. Наличие достаточного количества частных инвесторов позволяет экономике эффективно функционировать, привлекая громадные денежные средства для решения своих насущных задач.

Вторичный рынок ценных бумаг бывает двух видов – биржевой и внебиржевой (подробнее тут), при этом центральное место на всем фондовом рынке занимает, конечно, первый вид. При работе на бирже инвестор не видит своего контрагента по сделке, а ее исполнение гарантирует биржа. На внебиржевом рынке сделки совершаются напрямую между двумя контрагентами (соответственно, они же и несут все риски), а торгуются там разные низколиквидные бумаги, спрос на которые не настолько велик, чтобы компания-эмитент «заморачивалась» с прохождением листинга на бирже.

Как устроена биржа

Биржа – это наиболее удобное место проведения операций с ценными бумагами. Об инфраструктуре отечественного рынка ценных бумаг мы неоднократно писали на Хабре (раз, два), а сейчас подробнее остановимся, собственно, на бирже как отдельной единице рынка.

В ее функции входит организация торгов ценными бумагами – сейчас почти все биржи электронные, то есть заявки на торги поступают туда по закрытым электронным системам связи, а не методом выкрика и тут же находят отображение в торговой системе.

Биржа должна иметь в своем составе:

- Торговую систему, где накапливаются заявки на покупку и продажу, происходит их «спаривание» в случае совпадения цены, т.е. регистрации сделок с различными инструментами и записями в соответствующие регистры учета (напр. ).

- Расчетную (клиринговую) палату, которая ведет учет денежных средств участников торгов, осуществляет поставку денег по каждой сделке продавцам бумаг и списывает денежные средства со счетов покупателей, осуществляет внешние и внутренние денежные переодв.

- Депозитарный центр, которые аналогично расчетной палате ведет учет ценных бумаг участников торгов, осуществляет поставку бумаг на счет покупателей, списывает бумаги со счетов продавцов, осуществляет клиринг ценных бумаг по результатам торгов в уполномоченных депозитариях.

Другая важная роль, осуществляемая организованной биржевой площадкой, — это обеспечение ликвидности ценных бумаг.

Ликвидность – это возможность быстро и без существенных накладных расходов продать или купить ценную бумагу.

За счет большого количества участников торгов и большого количества ценных бумаг, одновременно продающихся и покупающихся, ликвидность может быть достаточно высока.Биржа обеспечивает условия ликвидности каждой конкретной бумаги двумя путями: разумной тарифной политикой, что привлекает частных инвесторов, и созданием института маркетмейкеров.

Маркетмейкер – это участник торгов, который по соглашению с биржей обязан поддерживать разницу цен покупки-продажи в определенных пределах. За это он получает от биржи определенные льготы – например возможность совершать операции с ценными бумагами, которые поддерживает маркетмейкер с уменьшенными комиссиями или вовсе без них.

Еще один интересный момент, касающийся роли бирж на фондовом рынке. Поскольку биржевая деятельность лицензируется и регулируется государством, на биржи возложены не только функции организатора торгов, но и некоторые регулятивные функции. Например, биржа обязана осуществлять мониторинг рынка с целью пресечения ценовых манипуляций, махинаций с ценными бумагами и нарушений правил осуществления брокерской деятельности.

Зачем это нужно

Ценные бумаги являются одной из форм существования капитала и обращаются на фондовом рынке. Все это несет в себе целый ряд функций.

Во-первых, ценные бумаги перераспределяют денежные средства:

- Между странами и территориями.

- Между отраслями промышленности и секторами экономики.

- Между отдельными предприятиями внутри одного сектора.

Во-вторых, благодаря ценным бумагам осуществляется перераспределение инвестиций в каждое конкретное предприятие между крупными, средними и малыми инвесторами. Этот процесс затрагивает почти любого гражданина страны, даже если тот об этом не подозревает. Так, условный обыватель, имеющий вклад в банке, может не знать и не думать о том, что банк, используя его деньги, мог купить, к примеру, корпоративных облигаций – именно так, конкретный человек, не подозревая об этом, становится источником средств развития конкретного предприятия и экономики в целом.

Третья важная функция ценных бумаг заключается в том, что они служат для фиксации прав владельцев на долю долга или собственности предприятий (в случае бумаг компании) или на долю долга целого государства (в случае бумаг государственных).

В зависимости от вида ценных бумаг и конкретного эмитента доход, который приносят ценные бумаги может быть разным, от, собственно, убытка, до астрономических сумм. Естественно, всегда есть риск получить убыток – например, в случае банкротства предприятия, выпустившего ценные бумаги, но на больших временных горизонтах – от 15 до 30 лет в среднем – ценные бумаги приносят доход, соответствующий или превышающий рост экономики.

При этом, важно понимать, что на фондовом рынке не действуют законы физики – в частности, сила притяжения. Часто многие полагают, что раз акции значительно выросли за небольшой промежуток времени, то их обязательно ждет падение. Это не совсем так.

Пример: На протяжении 10 лет акции Berkshire Hathaway выросли с $6 000 до $10 000. В этой точке многие решили, что рост и так уже довольно значительный, и упустили возможность заработать огромные деньги на цене, которая в последующие 6 лет выросла до $70 000 и даже выше.

В качестве платы за риск, который несет в себе подобное финансирование экономики, владельцы ценных бумаг получают дополнительный доход: купоны, процентные выплаты в случае долговых бумаг, дивиденды и рост курсовой стоимости в случае долевых ценных бумаг.

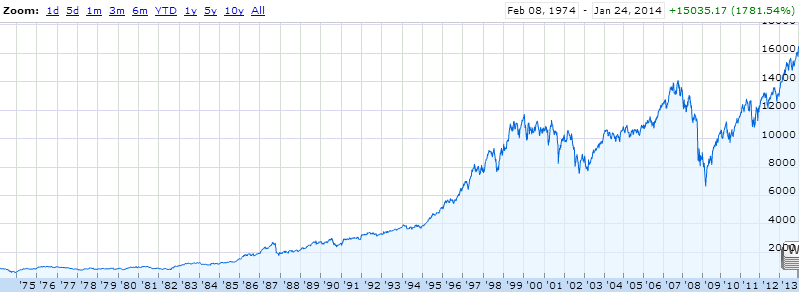

Пример: Индекс Доу Джонса. В начале 1950 года значение этого индекса составляло 201 пункт, а к началу 2000 года уже 10 940. Получается, что за 50 лет индекс вырос более чем в 50 раз. Если бы кто-то вложил в 1950 г. 1000 долларов, то к концу 2000 г. сумма бы увеличилась до $50 000.

Рост с 74 года до настоящего времени также впечатляет

Таким образом, роль фондового рынка, как места, где происходит торговля ценными бумагами и перераспределение капиталов между странами, секторами экономики и предприятиями, с одной стороны, и различными группами инвесторов – с другой. Без фондового рынка экономике было бы невозможно эффективно развиваться и удовлетворять нужды каждого члена общества.

- фондовый рынок

- торговые системы

- внебиржевой рынок

Источник: habr.com

Что такое фондовая биржа: принцип работы, функции

Точных данных о величине капитализации мирового фондового рынка по состоянию на середину 2021 года попросту нет. Но однозначно можно утверждать, что речь идет о сумме, близкой к $100 трлн. Один этот факт наглядно демонстрирует, насколько важную роль играет сегодня фондовая биржа как один из базовых элементов развитых экономик ведущих государств мира. А потому имеет смысл рассмотреть подробнее, в чем заключаются ее функции, каков механизм работы и в чем состоят основные правила биржевой торговли.

Определение

Ответ на вопрос, что такое фондовая биржа, достаточно прост. Термин обозначает специализированную организацию, которая создает условия для обращения ценных бумаг и предоставляет участникам фондового рынка возможность торговли.

Базовой обязанностью фондовой биржи становится гарантия правомерности сделок, совершаемых на рынке. Она в равной степени распространяется как на эмитента, выпустившего ценную бумагу, так и на трейдера, выступающего в качестве инвестора. Фактически фондовая биржа является торговой площадкой с одновременным предоставлением участникам рынка полноценного набора инструментов для совершения сделок.

Если говорить о масштабах макроэкономики, назначением фондовой биржи и рынка в целом выступает перераспределение инвестиционных ресурсов в пользу наиболее прибыльных отраслей и предприятий. Такой механизм увеличивает стабильность экономики, что особенно актуально для самых развитых в финансовом плане государств. Бесспорным лидером выступают США, на долю которых на начало 2021 года приходится почти 56% объемов торгов на мировом фондовом рынке.

Основные функции

Как было отмечено, базовой задачей фондовой биржи становится предоставление участникам рынка возможности совершать сделки с ценными бумагами. Но этим значение важного финансового института не исчерпывается.

Другие не менее важные функции фондовой биржи состоят в следующем:

- проведение биржевых торгов;

- подготовка контрактов и другой документации по выполняемым операциям;

- формирование ценовых котировок;

- гарантия правомерности совершаемой сделки;

- предоставление участникам рынка аналитической и справочной информации.

Деятельность любой фондовой биржи регламентируется внутренними правилами. При их разработке учитываются требования законодательства конкретной страны и многочисленных международных соглашений. Это попросту необходимо, так как функционирование рынка ценных бумаг жестко контролируется государством. Например, в России регулятором фондового рынка выступает Центробанка страны.

Принцип работы биржи

Чтобы понять механизм функционирования фондовых бирж, нужно ответить на два основных вопроса. Каждый из них имеет смысл рассмотреть отдельно.

Чем торгуют на бирже?

Исходным товаром в формате классических торговых инструментов выступают два вида ценных бумаг – акции и облигации. Акции предоставляют владельцу право на часть имущества или прибыли компании-эмитента. Облигации – это долговые обязательства, позволяющие получить сумму вложений и некоторый доход.

Сегодня активно ведется торговля так называемыми производными торговыми инструментами. Их количество и разнообразие постоянно растет. К числу самых популярных относятся фьючерсы и опционы, а также востребованный в широких кругах трейдеров рынок Форекс.

Кто участвует в торгах?

В числе главных функций биржи – создание благоприятных условий для участников фондового рынка. К числу последних относятся как покупатели, так и продавцы, которые по своему статусу делятся на несколько категорий:

- Брокер. Посредник между инвестором и биржей. Относится к профессиональным участникам фондового рынка. Ведет деятельность, которая в России относится к лицензируемым. Характерные особенности – постоянный доступ к бирже в виде информационного канала, наличие специализированного программного обеспечения, статус налогового агента при совершении значительной части операций.

- Дилер. Неофициальное определение участников рынка Форекс. Совершает сделки по собственному усмотрению. Торгует так называемыми валютными парами. Нередко исполняет функции брокера, так как рынок Форекс регулируется менее жестко.

- Управляющий. Юридическое лицо, которое относится к профессиональным участникам фондового рынка. Имеет лицензию, выданную Центробанком. Занимается управлением денежными средствами инвесторов.

- Депозитарий. Узко специализированная категория участников фондового рынка. Их задача – ведение учета прав собственности ценными бумагами и фиксация изменений, происходящих в результате биржевой торговли.

- Эмитент. Частная или государственная организация, которая выпустила ценные бумаги для привлечения инвестиций с целью развития бизнеса. Любая подобная эмиссия жестко регламентирована регулятором рынка и предусматривает соблюдение детально прописанной в законодательстве процедуры.

- Инвестор. Участник фондового рынка, который вкладывает средства в покупку ценных бумаг. Совершает сделки самостоятельно при посредничестве брокера или доверяет осуществление вложений управляющей компании.

Отдельной категорией участников рынка выступают так называемые регуляторы. Обычно речь идет о специалистах Центробанка и других контролирующих государственных органов. Их основной задачей становится соблюдение установленных на законодательном уровне требований к фондовому рынку.

Как заработать на бирже?

Торговля на фондовой бирже требует серьезного отношения к делу и не менее ответственного подхода. Мнение о том, что можно легко и просто заработать на торговле ценными бумагами и тем более – срочными контрактами в виде опционов и фьючерсов – не имеет ничего общего с реальностью. В основе успеха – изучение больших массивов информации, умение анализировать и комплексный подход к инвестированию.

Пошаговая инструкция по началу торгов на бирже выглядит следующим образом:

- Выбор брокера. Непростая задача, решение которой предусматривает изучение информации по всем наиболее известным компаниям. Новички рынка обычно предлагают более низкую комиссию, но и уровень услуг часто оставляет желать лучшего.

- Установка специализированного программного обеспечения. Относительно простой этап описываемой процедуры. Все, что требуется от начинающего инвестора – четкое соблюдение детальной инструкции, предоставленной брокером.

- Открытие персонального счета с последующим пополнением. Еще одна механически выполняемая стадия. Обычно не вызывает проблем при реализации.

- Разработка стратегии инвестирования. Самый важный этап, от которого зависит итоговая успешность вложений. Заслуживает отдельной и очень объемной статьи по теме.

- Приобретение ценных бумаг. На этой стадии требуется приступить к реализации разработанной ранее стратегии и четко следовать намеченным планам.

- Управление инвестиционным портфелем. Фактически бессрочный этап, реализация которого занимает все время, пока у инвестора имеется желание участвовать в биржевых торгах.

Приведенная пошаговая инструкция показывает общую направленность действий. Успешное инвестирование в ценные бумаги предполагает серьезные трудозатраты, необходимые для изучения аналитических материалов, новых финансовых инструментов, котировок ценных бумаг, большого количества справочных и информационных материалов. Альтернативный вариант – передать собственные средства управляющей компании и довериться профессионализму ее сотрудников.

Источник: meta.ru