Термин «встречная проверка» в налоговом кодексе не встречается, но есть понятие «истребование документов для проведения налоговой проверки». Вот это вот истребование простые смертные и называют встречной проверкой.

При встречной проверке налоговая изучает тех, с кем работает компания — то есть, контрагентов. Контрагентами могут быть поставщики, клиенты, партнеры. Мы рассмотрим встречную проверку на примере поставщиков.

Компания «Мебельщик» закупает у компании «Стройсам» материалы, из которых делает мебель на заказ. «Стройсам» — контрагент «Мебельщика».

Если налоговая решит проверить «Мебельщика», она может проверить его через «Стройсам». И это будет встречной проверкой.

У налоговой будут подозрения, если:

- «Мебельщик» скрывает сделку, поэтому налоговая идет в «Стройсам» и ищет данные о сделке;

- нет доказательств, что сделка была на самом деле, а не только на документах;

- в документах разные суммы по сделке.

«Стройсам» тоже может попасть под подозрение налоговой проверки, если не предоставит документы в течение десяти дней.

Как проверить бизнес-партнера на благонадежность

Как проходит встречная проверка

Инспекторы проверяют компанию и находят договор или сделку, которая им кажется подозрительной. Тогда они начинают проверку контрагента.

Налоговая «Мебельщика» направляет поручение в отделение налоговой, где зарегистрирован поставщик. В поручении просит налоговую «Стройсам» составить требование и истребовать у контрагента документы на проверку. Налоговая «Мебельщика» выставляет поручение и просит документы у налоговой «Стройсам», а вторая уже составляет требование к поставщику.

Вместе с требованием налоговая присылает копию поручения, где перечислены документы, которые нужно передать в налоговую. На исполнение требования у компании-контрагента есть десять рабочих дней. Дальше с контрагентом общается уже налоговая инспекция, к которой он относится.

Нарушения при встречной проверке

Иногда налоговая ошибается или запрашивает документы, но формальных оснований для их истребования у контрагента нет, поэтому нужно внимательно изучать требования и поручения.

В требовании и поручении запрашивают разные документы. Местная налоговая может составить свой список документов, которые нужны на проверку, и добавить их в требования, но это нарушение. Компания обязана предоставить те документы, которые описаны в поручении. Если в требовании есть другие, можно отказаться их присылать.

Просят документы за несколько лет, а не данные по конкретной сделке. Налоговая может запросить документы за два или три года, чтобы проверить конкретную сделку. У фирмы за эти два года может накопиться шестьсот договоров, счетов-фактуры, первички и восемь тысяч проведенных операций по счетам. Чтобы скопировать такой объем документов, нужно больше десяти дней.

В таком случае можно не предоставлять документы до внеплановой проверки «Мебельщика» одновременно с запросом по периоду, но не по договору, которые касаются сделки. Налоговая ищет сделки по какому-то признаку, он называется идентификатор. Идентификатором может быть номер договора, дата заключения сделки или проведение операции по счету, но не период.

#ФилипповONLINE 17 КАК ИСКАТЬ БИЗНЕС ПАРТНЕРОВ И ИХ ПРОВЕРЯТЬ | СЕРГЕЙ ФИЛИППОВ |ТРЕНИНГ

Документы отправили, а налоговая продолжает их запрашивать. Тогда нужно написать ответ в налоговую по месту регистрации и указать, что документы уже отправляли в такой-то отдел ИФНС, перечислить копии каких документов отправляли, номера договоров, между кем заключены, даты подписания, даты отправки и получения. Можно распечатать трекер с сайта почты России. Если этого не сделать, налоговая посчитает, что документы не предоставили, и оштрафует.

Налоговая не сообщает об окончании проверки и ее результате, потому что контрагент в данной проверке — косвенное лицо.

Штрафы

Налоговая штрафует поставщика, если он:

- не сдал документы;

- сдал позже, чем через десять после того, как получил требование;

- указал недостоверные сведения;

- отказался присылать данные.

За такие действия — штраф 10 000 рублей. Если компания дважды отказалась сдавать документы, штраф вырастет до 20 000 рублей.

Когда поставщик специально не сообщает данные или присылает их позже, чем через десять дней после требования, штраф — 5000 рублей. За повторный отказ штраф — до 20 000 рублей.

Полный текст статьи читайте в Деле:

Источник: dzen.ru

Проверка контрагента — 2021: что важно для налоговых органов сегодня

На протяжении последнего десятилетия система проверки деловых партнеров сильно менялась. Ведь еще до 2010 года отсутствовали какие-либо подробные разъяснения по этому вопросу, не сформировалась судебная практика и даже не была принята концепция должной осмотрительности.

Впервые попытка описать правила и желаемое поведение налогоплательщика при выборе контрагентов была предпринята в Постановлении Пленума ВАС РФ от 12.10.2006 № 53. С тех пор прошло более 10 лет, но многие компании по-прежнему уверены, что сегодня для проверки делового партнера достаточно сбора базовой информации из открытых источников. Конечно, такую информацию иметь нужно, но судебная практика показывает, что этот подход уже устарел.

Бизнес хочет понять, каких мер и в каком объеме ожидают от него налоговики, почему он должен «отвечать» за своих контрагентов и каких действий будет достаточно для того, чтобы предотвратить негативные последствия в работе с партнерами.

На эти вопросы в рамках конференции «Снижение налоговых рисков: тренды 2020», организованной компанией СКБ Контур, ответила Ольга Одинцова, ассоциированный партнер EY.

- Как развивалась система проверки контрагентов

- Как менялся фокус налоговых проверок

- Каких изменений следует ожидать в будущем

- Каким должен быть ответ бизнеса на требования налоговых органов

- Этапы проверки контрагента в 2021 году

Как развивалась система проверки контрагентов

Начиная с 2010 года в судах постепенно образовалось огромное количество дел, связанных с взаимодействием с контрагентами. В этих делах так или иначе рассматривался вопрос о том, могут ли компании принять к вычету входной НДС от поставщика и поставить к вычету расходы для целей налога на прибыль.

Вычеты по НДС и вычеты по налогу на прибыль представляли собой две разные темы. Но время от времени они пересекались, когда суды рассматривали споры о правомерности принятия расходов для целей налога на прибыль.

В этот же период набирала обороты тема борьбы с фирмами-однодневками и с незаконными вычетами по НДС и возмещениями по НДС. Накапливалась судебная практика. Проблема заключалась в одном: налогоплательщикам было неясно, какими действиями можно доказать свою добросовестность в выборе делового партнера. Ответ на этот вопрос впервые появился в Постановлении Пленума ВАС РФ от 12.10.2006 № 53.

В этом документе была предпринята попытка описать правила и желаемое поведение налогоплательщика и налоговых органов. Именно тогда сформировалась концепция необоснованной налоговой выгоды и появилась другая терминология, которую суды используют по сей день, рассматривая спорные ситуации с заявленными вычетами.

Еще до 2010 года был изменен подход к выбору налогоплательщиков для проведения выездных налоговых проверок. ФНС и Минфин выпустили первые письма, в которых пытались ответить на вопрос, какие меры нужно предпринять налогоплательщику, чтобы убедить налоговые органы в проявлении должной осмотрительности при выборе контрагента.

После 2010 года ситуация прояснилась еще больше. Помимо писем и разъяснений ведомств появилась автоматизированная система контроля за возмещением НДС — АСК НДС-2. К этому моменту уже стало понятно, что налоговые органы решили довольно системно подойти к решению вопроса, а значит и ответ бизнеса тоже должен быть системным.

В 2017 году появилась ст. 54.1 НК РФ, которая требует от налогоплательщика не злоупотреблять правом. То есть сделка должна быть реальной, она должна осуществляться тем контрагентом, который заявлен по документам, и у сторон не должно быть намерения не платить или недоплатить налоги.

Как менялся фокус налоговых проверок

Изначально фокус проверок был направлен на борьбу с фирмами-однодневками. Налоговики старались выявлять компании, которые создавались на короткий срок и не ставили цель осуществлять реальную экономическую деятельность. Именно на них налоговая отработала свой подход к проверке контрагента.

Разработка подходов налоговой службы к проверке контрагентов

Во многом налоговикам помог запуск системы АСК НДС-2. Она позволила в онлайн-режиме выявлять ситуации, когда в бюджете не создан источник для возмещения денежных средств, предъявляемых к вычету.

Стали появляться письма ведомства, которые раскрыли внутренние подходы налоговой службы к проверке контрагентов. В частности, был разработан так называемый риск-ориентированный подход, согласно которому все налогоплательщики распределяются по ряду групп и каждому из них присваивается риск-фактор. В зависимости от этого фактора определяется степень налогового контроля.

Требования к выбору поставщика не только первого уровня

С определенного момента и по сей день налоговые органы поднимают вопросы о должной осмотрительности в выборе поставщика не только первого, но и предыдущих уровней.

Как показала судебная практика, сейчас уже недостаточно просто продемонстрировать налоговым органам формальное соблюдение критериев проявления должной осмотрительности, например, собрав комплект базовых документов, свидетельствующих о том, что контрагент существует.

Налоговые органы начали разбираться в деталях. Им стало интересно, насколько вы, выбирая того или иного контрагента, ту или иную бизнес-модель или цепочку поставщиков, понимаете, что имеете дело с добросовестным партнером, который отвечает не только вашим коммерческим интересам, но и интересам государства.

Налоговики хотят, чтобы представители бизнеса знали своего контрагента довольно детально. Для них важно, чтобы сами налогоплательщики предприняли определенные усилия и поняли:

- достаточно ли экспертизы у контрагента;

- располагает ли он средствами или ресурсами для реализации бизнес-проекта;

- как долго существует компания и способна ли она в принципе выполнить заказ.

По сути, налоговые органы хотят разделить бремя проведения процедур контроля с самими налогоплательщиками.

Каких изменений следует ожидать в будущем

Ольга Одинцова, ассоциированный партнер EY, считает, что нужно отталкиваться от результатов судебных разбирательств за последний год. А они свидетельствуют о том, что налоговые органы готовы перейти к функциональному анализу бизнес-цепочек. Это необходимо для того, чтобы понять роли каждого звена в этой цепочке.

Более того, налоговики ожидают, что каждый участник цепочки должен быть готов ответить на вопрос о том, какова конкретно его роль и роль каждого партнера в этой цепочке.

Налоговая стимулирует бизнес к тому, чтобы цепочка поставок была короче. А если это невозможно, то она должна быть максимально прозрачной.

Каким должен быть ответ бизнеса на требования налоговых органов

Сегодня многие налогоплательщики по-прежнему ограничивают процедуры проверки контрагентов сбором базовой информации, которая доступна в открытых источниках.

Например, есть целый набор бесплатных ресурсов ФНС для поиска контрагента по ИНН, проверки задолженности по уплате налогов, выявления адресов массовой регистрации, поиска людей в реестре дисквалифицированных лиц и др. Также уже не первый год работает сервис «Прозрачный бизнес», с помощью которого можно получить комплексную информацию о налогоплательщике. В рамках этого ресурса ФНС открывает всё больше полезных данных, которыми можно воспользоваться, чтобы минимизировать риски.

Но, к сожалению, использования только открытых источников для проверки контрагента сегодня недостаточно.

Все данные о контрагенте в один клик: поиск связанных организаций, участие в госконтрактах, финансовое состояние и многое другое

Важно, чтобы подход компаний к проверке своих деловых партнеров основывался:

- на требованиях законодательства;

- на судебной практике;

- на разъяснениях регулятора.

Сегодня разумный подход заключается в выстраивании определенной системы мер, которая должна включать не только сбор и анализ общедоступной информации, но и доказательств того, что деловой партнер располагает достаточным количеством ресурсов, у него есть квалифицированные сотрудники и т.д.

В рамках анализа необходимо ответить на ряд вопросов. Привлекает ли ваш контрагент для выполнения своей задачи других контрагентов? Осведомлены ли вы о всей цепочке поставок? Уплачивает ли контрагент налоги и какими документами вы можете это подтвердить, не нарушая коммерческой тайны?

Этапы проверки контрагента в 2021 году

На конференции «Снижение налоговых рисков: тренды 2020» ассоциированный партнер EY Ольга Одинцова описала 4 этапа, которым нужно следовать.

Этап 1. Соберите информацию о своем контрагенте

Этот блок самый простой. Он включает анализ данных из открытых источников, а также запрос необходимых документов: копии устава организации, свидетельства о государственной регистрации, свидетельства о постановке на учет в налоговом органе, документов, удостоверяющих личность руководителя и др.

Также полезно провести сбор дополнительной информации на основе уже имеющегося опыта взаимодействия с контрагентом. Помните о том, что одного только наличия информации, «не пропущенной» через аналитику, не дает полного представления о рисках. Прежде всего важно собирать документы, которые подтверждают реальность совершения хозяйственных операций.

Этап 2. Анализируйте собранную информацию с учетом критериев

Нужно помнить о критериях добросовестности, на которые указывают в своих письмах Минфин, ФНС, а также судебная практика.

Нужно проверять, есть ли у контрагента необходимые ресурсы, насколько хороша его деловая репутация, обладают ли сотрудники необходимыми навыками и компетенциями.

Этап 3. Документируйте процесс

Собирайте документы, с помощью которых можно подтвердить выбор контрагента и критерии, на основе которых он был сделан. Полезна будет и деловая переписка.

У вас должен быть документ, регулирующий порядок отбора контрагента, а также документы, отражающие процесс принятия решения о сотрудничестве.

Этап 4. Следите за изменениями

Осуществляйте мониторинг изменений в статусе того контрагента, которого выбрали для сотрудничества. Не забывайте следить за выполнением транзакций, операций и фиксируйте те факты хозяйственной деятельности, которые имели место быть. Важно отсутствие факторов, которые могут негативно повлиять на репутацию контрагента.

Выбор делового партнера — задача не только бухгалтеров и финансовых специалистов. Неправильный выбор может привести к налоговым рискам, а значит к доначислениям. И это, помимо бухгалтеров, важно понимать руководителю компании, юристам, специалистам логистического отдела и другим ключевым сотрудникам компании.

Источник: kontur.ru

Почему важно проверять контрагентов и какие есть риски

Проверка контрагента перед заключением договора — защитная мера бизнеса от недобросовестных компаний и финансовых рисков. В статье разберем основные признаки недобросовестных компаний, расскажем про возможные риски и поделимся способами проверки контрагентов.

Если не проявить должную осмотрительность и вовремя не проверить потенциального партнера, то можно не только потерять деньги, но и столкнуться с претензиями от налоговых органов.

По данным сервиса Caselook за 2021 год меньше 30% компаний смогли доказать, что при выборе контрагента были предприняты все меры предосторожности.

Поэтому для минимизации рисков компания должна проводить комплексную проверку компаний, в том числе, с помощью онлайн-сервисов по проверке контрагентов.

Признаки неблагонадежных контрагентов

Проверять контрагента стоит не только перед началом сотрудничества, но и в процессе работы с ним. Так вы вовремя заметите ухудшение финансового состояния компании или увеличение исковой нагрузки, что поможет избежать рисков. Какие признаки могут указать на неблагонадежность компании?

Недостоверные сведения в выписке из ЕГРЮЛ

Если в выписке из ЕГРЮЛ, представленной компанией, расходятся данные с информацией, которую вы получили из официальных источников, это может говорить о недобросовестности компании.

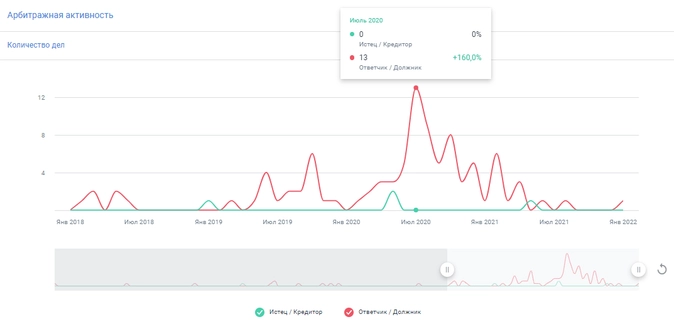

Наличие у компании большого количества судебных дел и исполнительных производств

Повышенная исковая нагрузка может указывать на неисполнение компанией договорных обязательств или о наличии проблем с государственными органами. Также о неблагонадежности компании может свидетельствовать наличие актуальных исполнительных производств. Данные представлены сервисом по проверке контрагентов Casebook

Ухудшение финансовых показателей компании

Превышение расходов над доходами, уменьшение чистой прибыли и наличие кредитов — признаки ухудшения финансового состояния компании.

Наличие сведений о намерении обратиться в суд с заявлением о банкротстве

Если на сайте Федресурса присутствует информация о намерении компании или ее кредиторов обратиться с заявлением о банкротстве, то возможно в скором времени компания и правда станет банкротом.

Признаки фирмы-однодневки

- отсутствие информации о регистрации в ЕГРЮЛ;

- отсутствие сведений о фактическом месте нахождения компании;

- наличие в штате одного сотрудника;

- отсутствие документального подтверждения полномочий руководителя;

- минимальный размер уставного капитала;

- массовый адрес регистрации или руководитель.

Чем вы рискуете, сотрудничая с сомнительными контрагентами

При взаимодействии с неблагонадежными организациями могут возникнуть убытки, налоговые проблемы, банковские ограничения и даже уголовные риски.

Финансовые потери

Компания может потерять деньги вследствие неисполнения контрагентом договорных условий, несоблюдения гарантийных обязательств, банкротства компании.

Налоговые риски

Более 10 лет компании перед заключением сделок были обязаны проявлять должную осмотрительность при выборе контрагента, чтобы налоговые органы не приняли решение о получении компанией необоснованной налоговой выгоды и, как следствие, не лишили ее вычета по НДС.

Так, компании обязаны были проверять контрагентов в открытых источниках или в онлайн-сервисах по проверке контрагентов.

С введением в действие ст. 54.1.НК подход несколько изменился. Теперь в ходе проверок налоговые органы устанавливают:

- реальность осуществления компаниями финансово-хозяйственной деятельности;

- исполнение обязательств по сделке осуществлено стороной договора, а не третьим лицом;

- основная цель совершения сделки не заключается в неуплате или зачете суммы налога.

Однако новый подход не избавляет компании от обязанности проявлять должную степень коммерческой осмотрительности при проверке контрагента.

Уголовные риски

Заключение сделок с подозрительными контрагентами могут привести к возбуждению уголовного дела:

- по ч. 5 ст.159 УК — мошенничество, сопряженное с преднамеренным неисполнением договорных обязательств в сфере предпринимательской деятельности;

- по ст. 199 УК — уклонение от уплаты налогов, сборов, подлежащих уплате организацией, и (или) страховых взносов, подлежащих уплате организацией — плательщиком страховых взносов.

Ограничение дистанционного банковского обслуживания

Если компания взаимодействует с контрагентом, который осуществляет сомнительные операции, банки могут решить, что она сотрудничает с ними для отмывания или обналичивания денег. Если банк посчитает такую операцию подозрительной, то он вправе приостановить ДБО или отказать в ее проведении.

Проверка потенциальных контрагентов

Чтобы защитить бизнес от недобросовестных компаний и налоговых проверок, необходимо оценить состояние организации.

Что для этого можно сделать:

1. запросить у компании регистрационные документы, устав компании, выписку из ЕГРЮЛ, сведения о руководителе компании, сведения о задолженностях перед бюджетом, штатное расписание;

2. по возможности посетить производственные помещения/офис компании, чтобы убедиться в их наличии;

3. посмотреть информацию об организации в СМИ;

4. проверить благонадежность компании в открытых официальных источниках:

- Федресурс и сайт газеты «Коммерсант» — данные о банкротстве;

- Картотека арбитражных дел — сведения об арбитражных делах компании;

- сайт ФССП — сведения о действующих исполнительных производствах;

- сайт ФНС — финансы и бухгалтерская отчетность компании, реальный код ОКВЭД, задолженность по налогам, проверка на массовость;

- реестр дисквалифицированных лиц;

- реестр недобросовестных поставщиков.

5. использовать онлайн-сервисы по проверке контрагентов

Онлайн-сервисы для оперативной проверки контрагента и отслеживания изменений помогают экономить время и ресурсы. Многие компании научились скрывать признаки фирмы-однодневки, чтобы в ходе стандартной проверки сервисы не смогли отнести компанию к категории неблагонадежной, а «светофор рисков» не горел красным.

С помощью Casebook вы за пару минут оцените коммерческие и налоговые риски, которые могут возникнуть при взаимодействии с конкретной компанией. Сервис рассчитывает факторы риска, основываясь на глубокой аналитике арбитражных данных и исковой нагрузки. Такой анализ дает более точное представление о реальном положении дел в компании.

Кроме того, оценить состояние контрагента помогут финансовая и бухгалтерская отчетность, данные об исполнительных производствах, актуальная выписка из ЕГРЮЛ, сведения об уставном капитале и руководителях, информация о нахождении в реестрах и исполнении обязательств по госконтрактам.

Casebook актуализирует сведения из 40 источников, включая КАД, ЕГРЮЛ, сайты ФНС, ФССП, Федресурса, ФАС, ФИПС. Доступная информация собрана в единой карточке, а ключевые моменты выведены на интерактивные дашборды. Данные обновляются несколько раз в день.

- проверка контрагента

- должная осмотрительность

- фирмы-однодневки

Источник: www.klerk.ru