В соответствии со ст. 861 ГК РФ большая часть взаиморасчетов между предпринимателями и юридическими лицами производятся в форме безналичных переводов с расчетного счета через банки. В связи с этим возникают вопросы, что такое расчетный счет, как его открывают и используют? Кроме того, в статье рассматриваются основные виды банковских инструментов и приводится расшифровка используемых номеров счетов.

Расчетный счет: определение и назначение

Этот финансовый инструмент является обязательным для всех хозяйствующих субъектов независимо от формы собственности и государственной принадлежности. Расчетный счет компании – это учетная запись в форме уникальной комбинации цифр, которую банковская система использует, чтобы учитывать денежные средства, выполнять платежи, переводы и другие операции.

Законодательство не ограничивает количество расчетных счетов для организаций и предпринимателей и не регулирует выбор банков. Совершать операции по счету его владельцы могут самостоятельно, с помощью учетной записи в интернет-банке, или обратившись к сотрудникам банка в офисе.

Зачем нужен расчетный счет для ИП и нужен ли вообще?

Расчетные счета предприятий обеспечивают надежное хранение и доступ к собственным финансовым средствам. Но этот банковский инструмент обычно не применяется для получения дохода в виде процентных отчислений от средств на счете. Клиент может внести деньги или забрать их по первому требованию полностью или частично.

Основные виды расчетных банковских счетов

Финансовую систему в России регулирует Гражданский кодекс и нормативно-правовые акты Центрального банка. Инструкция ЦБ РФ от 30 мая 2014 года № 153-И предусматривает несколько разновидностей банковских счетов.

Расчетный. Применяют для хранения оборотных средств предприятия и проведения расчетов с поставщиками и заказчиками, а также с государственными или муниципальными структурами.

Лицевой. Используют для зачисления кредитных средств и размещения финансовых резервов хозяйствующих субъектов.

Бюджетный. Позволяет получать деньги, которые предоставляются в рамках программ господдержки, грантов и субсидий из федерального, регионального или муниципального бюджетов. Целевое использование этих средств контролируется уполномоченными органами.

Корреспондентские (основные и субсчета). Применяют для взаиморасчетов между банковскими структурами в международных и внутригосударственных схемах.

Аккредитивный. Обеспечивает безопасность расчетов между контрагентами. Покупатель вносит на счет определенную сумму, которая перечисляется продавцу после исполнения условий сделки.

Публичные депозитные счета. Открывают для судебных инстанций, нотариусов и приставов и используют для обеспечения их деятельности.

Специальные счета. Их используют для расчетов по определенным видам деятельности, например при участии в госзакупках.

Счета вкладов и депозитов. Используются для получения дохода от размещенных на них сумм.

Счета также классифицируются по категориям обеспечиваемых сделок —выделяются разные типы счетов: универсальные и специальные. К первой группе относятся договоры на открытие и обслуживание текущих и иных счетов. Ко второй — спецсчета (для узкоспециальных целей). Последние существенно отличаются от универсальных договоров и заключаются между финучреждениями и ИП или юрлицами для выполнения ограниченного круга операций.

Принципы кодировки расчетных счетов

Уникальные номера р/с формируются по правилам ЦБ РФ. Расчетный, текущий или любой иной счет в банке имеет одинаковую структуру и состоит из 20 знаков, которые объединяются в шесть разрядных групп и цифры в них имеют следующие значение при расшифровке:

с 1-ой по 3-ю. Кодируется форма собственности организации владельца: 405 – федеральная; 406 — государственная; 407 — частные компании (ООО, ОАО, ЗАО и другие)

4-ая, 5-ая. Дополнительные сведения о собственнике счета: 01 – финансовые и кредитные; 02 – коммерческие и 03 — некоммерческие организации

с 6-ой по 8-ую. В соответствии с Общероссийским классификатором обозначается используемая валюта: 634 и 810 — рубли (в международных и внутренних расчетах), 840 – доллары США; 978 — евро

9-ая. Контрольное число является значимым элементом и используется для контроля статуса и правильности составления счета

с 10-ой по 13-ую. Идентификационный номер банка, филиала или иного структурного подразделения финансовой организации

с 14-ой по 20-ую. Уникальная комбинация, которая присваивается каждому клиентскому счету индивидуально

Разбираясь в вопросе, что значит расчетный счет, необходимо знать некоторые моменты. В частности, две начальные группы цифр называются балансовыми счетами первого и второго порядка. Это правило применяется только для описываемых банковских инструментов, в кодировках депозитов обычно зашифровывается период действия.

Информация о реквизитах расчетного счета

Клиент получает номер банковского счета при подписании соглашения с кредитным учреждением, который сохраняется за ним до момента закрытия. Информация о реквизитах расчетного счета (р/с) организации или предпринимателя хранится в базах данных и документах финучреждения.

Самостоятельно узнать свой расчетный счет можно из следующих источников:

договор на открытие и обслуживание р/с или справка, выданная банком

служба поддержки или отделение финучреждения

в системе клиент-банк: в личном кабинете или мобильном приложении

Банковские реквизиты и основной из них — номер расчетного счета — указываются в распоряжениях для финучреждения на проведение платежей за товары и услуги, а также в других документах. Для точной идентификации клиентом указывается полное наименование компании или фамилия, имя и отчество лица, занимающегося предпринимательской деятельностью. В случае несовпадения данных с указанными в договоре транзакция блокируется.

Использование расчетного счета

Банки и другие кредитные организации являются посредниками между компаниями и предпринимателями и обеспечивают взаиморасчеты между ними. Основные (расчетные) счета необходимы для ведения хозяйственной деятельности и используются для различных целей.

Переводы безналичных средств в уплату за поставляемую продукцию, товары и предоставляемые услуги на счета заказчиков и контрагентов в РФ и за рубежом.

Зачисление денежных средств, поступающих от деловых партнеров по договорам и от покупателей при оптовых и розничных продажах.

Уплата налогов, сборов и других обязательных платежей в бюджетные и внебюджетные фонды.

Проведение расчетов с физическими лицами: выплата заработной платы работникам предприятий и частным подрядчикам.

Оплата услуг банка: комиссионное вознаграждение, использование кредитных средств, лизинга и страхования.

Расчеты при участии в процедурах госзакупок и торгов, плата за регистрацию на площадках и безналичные переводы в ходе выполнения заключенных контрактов.

Владельцы используют расчетные банковские счета для выполнения финансовых операций по внесению и получению наличности через кассы, терминалы или банкоматы. Эти инструменты также предназначены для хранения безналичных денег в течение всего срока действия договора.

Перечень документов для открытия расчетного счета в банке

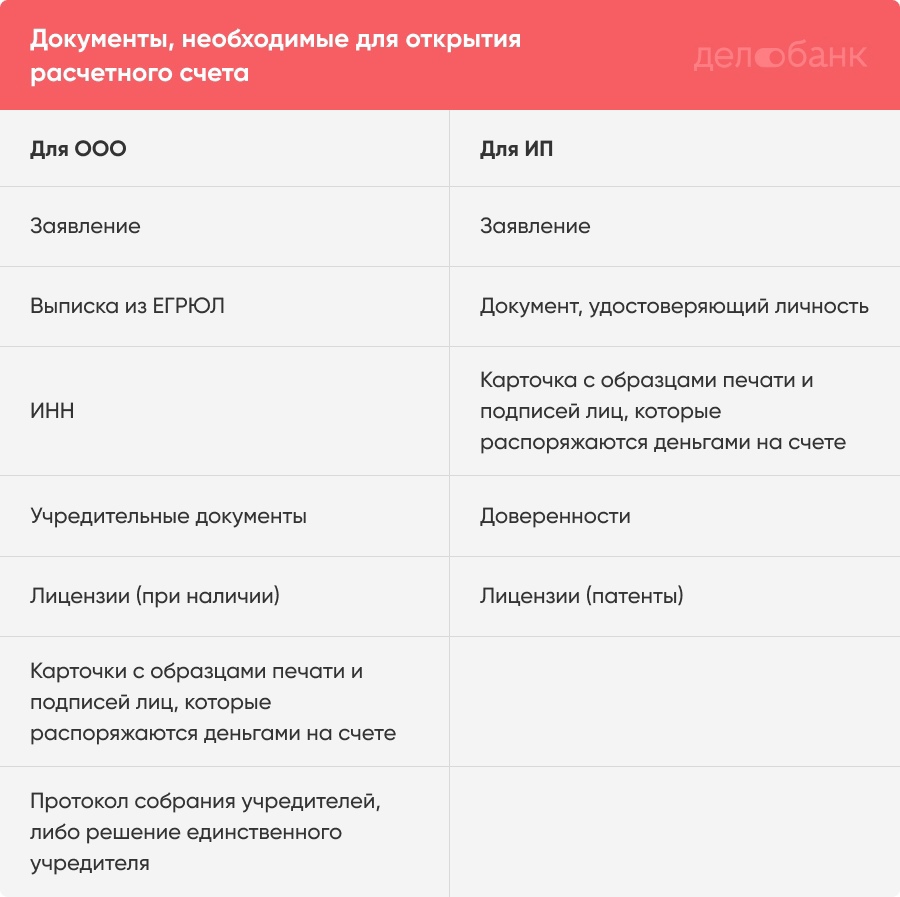

Каждая из финансовых организаций разрабатывает собственные правила обслуживания клиентов. Соответственно, перечень документов, необходимых для открытия расчетного банковского счета, индивидуальным предпринимателем или компанией, также могут различаться. Ознакомиться с условиями работы и получить полный список бумаг, нужных для заключения договора РКО, можно в офисе, колл-центре или на сайте выбранного кредитного учреждения.

Индивидуальные предприниматели

Физическому лицу, которое занимается предпринимательской деятельностью, при оформлении договора с банком необходимо подтвердить личность и статус. Для открытия расчетного (основного) счета потребуются следующие документы:

Заявление на открытие счета, заполненное на специальном бланке от руки или напечатанное на принтере и собственноручно подписанное.

Паспорт гражданина Российской Федерации с отметкой о регистрации по месту постоянного жительства или пребывания.

Финучреждение вправе запросить у индивидуального предпринимателя и другие документы, подтверждающие уровень дохода или иные сведения. При этом банк несет ответственность за разглашение и неправомерное использование персональной информации о клиенте.

Хозяйствующие субъекты разных форм собственности

От имени компании чаще всего действует ее генеральный директор или главный бухгалтер. Расчетный или лицевой счет в банке для юридического лица оформляется по заявлению, подписанному официальным представителем, который предоставляет следующие документы:

свидетельство о регистрации или актуальная выписка из ЕГРЮЛ с указанием полного наименования и адреса

сведения о режиме налогообложения предприятия в форме справки из ФНС или иной.

информационное письмо из Госкомстата с указанием кодов хозяйственной деятельности согласно Общероссийскому классификатору

паспорт представителя компании, выписка из приказа и доверенность на выполнение определенных процедур

карточка с образцами подписей должностных лиц, имеющих право выписывать банковские распоряжения

В отдельных случаях кредитные организации требуют копии устава предприятия или иных разрешительных документов, например, лицензий на тот или иной вид деятельности. Уточнить перечень можно у представителя финучреждения или в службе поддержки.

Порядок открытия расчетного счета, выбор тарифа РКО

Между клиентом и выбранным банком заключается договор на расчетно-кассовое обслуживание бессрочно или на определенный период с возможностью продления. Процедура открытия расчетного, текущего или специального счета устанавливается финучреждением, и получить информацию о ней можно у менеджера. Типовой алгоритм выглядит следующим образом:

запросить в отделении банка или самостоятельно ознакомиться на сайте с перечнем документов и условиями обслуживания клиентов

оформить и подать заявку на открытие счета с приложением собранного пакета документов

подписать договор и получить в финучреждении чековые книжки, банковские карты и другие документы при необходимости

подключится к системе интернет-банкинга и активировать нужные сервисы, например зарплатный проект, настроить дистанционное обслуживание.

Прежде, чем открыть расчетный счет, необходимо выбрать тариф РКО — размер платы, взимаемой банком за проводимые операции. Величина издержек зависит от количества платежных поручений, оборота безналичных средств, используемых сервисов и других факторов. Тарифы определяются банком и обычно одинаковы для всех отделений находящихся и в Москве, и в небольшом райцентре на Дальнем Востоке.

Разобравшись, что означает расчетный счет, предприниматель или руководитель компании сможет его использовать с наибольшей эффективностью. Этот финансовый инструмент необходим для ведения бизнеса, проведения и получения платежей.

Банк ВТБ является одним из крупнейших финансовых учреждений в России с множеством отделений по всей стране. Предприниматели и компании всех форм собственности могут открыть расчетный счет в любом из филиалов и выбрать наиболее выгодный тариф РКО. Сотрудничество с нами обеспечит вашему бизнесу широкие возможности для развития и процветания.

Источник: www.vtb.ru

Бизнес счет что это

Практически все организации и индивидуальные предприниматели заключают договоры с банками на расчетно-кассовое обслуживание. При этом открывается расчетный счет, с помощью которого клиент совершает необходимые ему финансовые операции. О том, что такое расчетный счет, как им пользоваться, и какие возможности он открывает, важно знать каждому бизнесмену.

Что собой представляет счет для ИП и организаций

По сути это учетная запись клиента в банке, которая обладает индивидуальным номером, состоящим из 20-ти цифр. Цифры присваиваются не просто так, это своего рода код:

- первые три говорят о том, кто открыл счет. Если это ИП, номер начинается с 408, если организация — с 420 по 422;

- следующие две отражают вид деятельности банковского клиента;

- далее следует информация о валюте — это следующие три цифры: 810- рубли, 840 — доллары, 978 — евро;

- далее указывается контрольное число;

- следующий на очереди — номер банковского филиала, где заключается договор;

- завершается номер 6-ю цифрами — это личный код (номер) клиента в этой финансовой организации.

Для совершения стандартных операций одного номера счета мало. Он включается в общие реквизиты, в которые также входит корреспондентский банковский счет и его БИК. Эти данные помогают добиться точности совершения транзакции, проще говоря — для избежания ошибок.

Виды счетов

При изучении банковских услуг для ИП и организаций можно встретить несколько названий реквизитов: расчетный, корреспондентский и лицевой счет. Это кардинально разные понятия. Не будет лишним знать, чем они отличаются:

- расчетный счет в банке. Ключевой для ведения предпринимательской деятельности, нужен для работы с партнерами и совершения финансовых операций;

- корреспондентский. Это уже счет банка, который он стандартно открывает в ЦБ РФ. Для самого клиента эти реквизиты значения не имеют, но они указываются контрагентам для совершения переводов;

- лицевой. Его можно сравнить с ИНН физлица. Клиенту, заключающему договор, присваивается номер. По сути лицевой счет нужен для учета операций внутри обслуживающей фирмы. Это не обязательно банк, клиентские номера присваивают мобильные операторы, коммунальные службы и пр.

У многих возникает вопрос, чем отличается лицевой счет фирмы от расчетного счета. Самое главное отличие: лицевой счет присваивается физическим лицам — клиентам разных организаций, а расчетный — ИП и ООО. Кроме того, сам по себе лицевой счет не подходит для совершения платежей, это просто учетный клиентский номер.

Обязательно ли заключение договора на обслуживание

Законодательно юрлица не обязаны заключать с банками договора на РКО. Но на практике ведение деятельности без этого крайне затруднительно, особенно для компаний.

Важно! ООО и ИП, которые не открывают расчетный счет в банке, не могут совершать наличные операции на сумму более 100 000 руб. Безналично можно проводить операции на любые суммы.

Для чего представителям бизнеса подключение к РКО:

- Если вы планируете вести масштабную деятельность, без банковского обслуживания не обойтись.

- Расширение перечня возможных контрагентов. Поставщики товаров и услуг предпочитают работать безналично, поэтому отсутствие счета может стать причиной невозможности бизнес-отношений с интересующим контрагентом;

- Расширение клиентской базы, количества покупателей. Если бизнес связан с торговлей, без финансового сопровождения не обойтись. Покупатели товаров и услуг все чаще предпочитают расплачиваться картой. Если принимать только наличные, потеряете клиентов и прибыль.

- Удобство обслуживания. Банки не только передают бизнесмену реквизиты для хранения денег. Они оказывают комплексные услуги, проводят операции дистанционно, обслуживают зарплатные проекты и пр.

Важно! Активное использование клиентом расчетного счета влияет на лояльное отношение к нему со стороны банка. В рамках такого обслуживания разрабатываются выгодные кредитные продукты, подключаются овердрафты. Все это также расширяет возможности бизнеса и его перспективы.

Какие операции можно совершать после регистрации счета

- Приходные. Вы можете передать реквизиты контрагентам, чтобы они могли напрямую переводить вам денежные средства.

- Расходные. Переводы любым контрагентам, физическим и юридическим лицам, совершение платежей (аренда, коммунальные услуги, связь, интернет и пр.), внесение платежей в ФНС и ПФР.

- Обналичивание. Некоторые банки, например, Альфа Банк, выпускают для этого специальную карту: клиент использует любой банкомат для внесения и снятия наличных.

- Валютные операции. Можно открывать счета в разных валютах, совершать конвертацию, отправлять деньги зарубежным партнерам.

- Подключение кредитов, кредитных линий, открытие депозитов.

- Подключение к зарплатному проекту, перевод заплаты сотрудникам напрямую со счета фирмы или ИП.

Важно! Большинство операций по расчетному счету можно проводить онлайн. При заключении договора банк дает доступ в интернет-банк, и далее клиент сам управляет реквизитами, ходить в офис для совершения платежей не нужно.

Для предприятий торговли и поставщиков услуг лучше сразу подключить эквайринг. После этого появится возможность принятия оплаты с банковских карточек. Терминалы выдает обслуживающая организация, они могут быть как стационарными, так и переносными. Для тех, кто принимает оплату через интернет, важно подключение электронного эквайринга.

Кроме того, некоторые финансовые компании начисляют доход на средства клиента. Вы просто размещаете деньги на счету, а банк платит вам за это 5-6% годовых. Это станет дополнительным источником прибыли.

Как открыть банковский счет

Если вы разобрались, что такое расчетный счет, и поняли, что он вам необходим для успешного и удобного ведения бизнеса, можно приступать к выбору финансовой компании. Организаций, оказывающих услугу РКО, много, поэтому нужно сравнить условия каждой и выбрать оптимальный вариант. Обращайте внимание на стоимость обслуживания, на тарифы, на акции, наличие бесплатных услуг и на то, чем отличается один банк от другого (сеть офисов, банкоматов, есть ли интернет-банк для юрлиц и пр.).

Есть банки, которые особо востребованы среди представителей бизнеса. Рассмотрите в первую очередь предложения Альфа Банка, Тинькофф, Промсвязьбанка, Сбербанка, Точки, ВТБ, УБРиР.

Порядок регистрации реквизитов расчетного счета:

- Выбор банка, предоставление необходимого пакета документации.

- Заключение договора. Некоторые банки принимают заявки от клиентов онлайн и затем предоставляют бесплатную услугу выезда менеджера до офиса заявителя. В этом случае расчётный счет открывается полностью дистанционно.

- Получение реквизитов и доступа в онлайн-банк. После этого можно полноценно пользоваться услугой.

Важно! Если счет нужен срочно, выбирайте банк, который предлагает его предварительное бронирование. В этом случае после подачи заявления в банке или онлайн вы сразу получите реквизиты, которые в дальнейшем будут присвоены счету. Эти данные можно передавать контрагентам. Информировать налоговую службу о событии не нужно, передача данных – обязанность финансовой структуры.

Необходимые документы

Точный пакет требуемой документации необходимо уточнять в банке. Он зависит от требований организации и от типа заявителя. Если вы открываете расчетный счет организации, стандартно требуются:

- уставные документы, протокол собрания, приказ о назначении руководителя;

- свежая выписка из ЕГРЮЛ (выданная не более месяца назад);

- коды деятельности фирмы;

- карточка образцами подписей и печатей всех лиц, уполномоченных совершать операции с открываемым счетом;

- лицензии, если деятельность подлежит лицензированию.

Пакет документов для индивидуальных предпринимателей несколько проще:

- паспорт предпринимателя или иной документ, его заменяющий;

- лист записи из ЕГРИП;

- свидетельство регистрации предпринимателя;

- если деятельность ведется более трех месяцев, может потребоваться налоговая отчетность;

- лицензии при соответствующих видах деятельности;

- карточка с образцами печатей и подписей уполномоченных лиц.

Важно! Если передачу документации совершает доверенное лицо, нужна верно составленная доверенность.

После передачи документов проводится проверка. Если все нормально, нареканий нет, заключается договор на обслуживание. Каждый банк устанавливает свои сроки проверки, обычно это 1-3 дня с момента передачи пакета документации.

Может ли банк отказать в обслуживании

Несмотря на то, что работа с ИП и ООО — выгодное направление деятельности для любого банка, в оказании услуг РКО может быть отказано. Служба безопасности проверяет каждого заявителя, отказать могут по следующим причинам:

- неполный пакет документации, претензии к какому-то одному документу (например, неверно составлена доверенность). В этом случае проблема решается просто — достаточно дополнить пакет или внести исправления.

- юридический адрес вызвал подозрение. Например, по нему числится несколько фирм, адрес не существует, по нему значится разрушенное строение и пр. Все это — признаки оформления фирм-однодневок. Выход из ситуации — если вы честны, инициируйте выездную проверку юридического адреса вашей компании.

- явная неадекватность потенциального клиента, например, его алкогольное опьянение.

О причинах отказа в открытии расчетного счета банк вправе не сообщать. В этом случае просто обратитесь в другое кредитное учреждение.

Источник: 1c-partnerka.ru

Расчетный счет: для чего он нужен ИП и организациям, как его выгодно открыть и использовать

Стоит только зарегистрировать ИП или учредить ООО, как со всех сторон начинают поступать предложения по открытию банковского расчетного счета. Многие предприниматели задумываются: «а что мне даст этот расчетный счет, у меня есть личный счет, да и наличку никто не отменял».

Рассказываем, как устроен расчетный счет, как он облегчает жизнь и как его открыть на выгодных условиях.

Читать статью целиком — 7 минут, в статье масса полезных подробностей. Если хотите сэкономить время, читайте последний раздел — собрали там самое главное.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Что такое расчетный счет и зачем он нужен юридическим лицам и ИП

Согласно п. 2.3 главы 2 Инструкции Банка России от 30.05.2014 , расчетный счет — это банковский счет, который открыт организацией или индивидуальным предпринимателем для совершения операций, связанных с бизнесом.

Говоря простыми словами, суть расчетного счета состоит в операциях, необходимых для нормального ведения предпринимательской деятельности. Он позволяет совершать такие операции как:

- Уплата налогов и взносов в Пенсионный фонд, Фонд социального страхования.

- Перечисление зарплаты сотрудникам.

- Расчёт за аренду помещения, за товары, работы или услуги от контрагентов.

- Приём платежей от поставщиков и контрагентов.

- Участие в государственных тендерах.

- Приём оплаты через интернет-эквайринг.

Юридическим лицам расчетный счет помогает действовать в рамках закона. В своём письме от 24.10.2013 Минфин указал , что организации не имеют права оплачивать налоги, штрафы или пени наличными. Единственный вариант для них — перечисление денег с расчетного счета.

Индивидуальные предприниматели не обязаны открывать расчетные счета. Однако ИП, который открыл счет, обладает несколькими важными преимуществами, а именно:

- Получает и снимает деньги на выгодных условиях. Комиссии за операции по расчетному счету фиксированы и зависят от тарифного плана. Банки, которые работают с малым и средним бизнесом, обычно предлагают выгодные тарифы.

- Может принимать оплату от покупателей через интернет-эквайринг.

- Получает процент на остаток средств по счету. Сколько именно — зависит от тарифа.

- Чист перед налоговой. По закону предприниматель обязан разграничивать личные финансы и бизнес-финансы. Благодаря расчетным счетам налоговая отслеживает поступления и следит за правильностью уплаты налогов.

- Может заключать сделки на сумму больше 100 тыс. руб. Согласно Указанию Банка России от 09.12.2019 № 5348-У , существует лимит наличных расчётов между предпринимателем и юрлицом в рамках одного договора. Если договор заключён на сумму до 100 тыс. руб., можно рассчитаться наличкой. Если сумма сделки больше 100 тыс. руб., разрешена только безналичная оплата.

Например , индивидуальный предприниматель Кирилл заключил договор на поставку товаров сроком 6 месяцев. Оплата в месяц по договору составляет 25 тыс. руб. За первые 4 месяца Кирилл может расплатиться наличкой. А за последние 2 месяца оплата должна идти через расчетный счет.

Кирилл может предложить контрагенту заключить несколько договоров вместо одного, чтобы разбить оплату. Но контрагенты редко соглашаются на такие условия. А если налоговая узнает о превышении лимита оплаты наличными, то Кириллу будет грозить штраф до 5 тысяч, согласно ст. 15.1 КоАП . Для организаций штраф суровее: до 50 тыс. руб.

Важно. Самозанятые ИП также могут открывать расчетные счета. Это удобно, если деньги за услуги им перечисляют юридические лица.

Что означают цифры в расчетном счете

Номер расчетного счета состоит из 20 специально подобранных цифр. Цифры подразделяются на группы, и каждая группа имеет своё значение. Посмотрим на примере номера счета сети магазинов Магнит:

- 407 — номер балансового счета первого порядка. Он показывает, кто открыл счет. С 408 обычно начинается расчетный счет физического лица или ИП. С 407 начинаются счета негосударственных организаций.

- 02 — номер балансового счета второго порядка, который уточняет вид деятельности. Комбинация 40702 означает, что счет открыла коммерческая организация. 40802: счет принадлежит ИП.

- 810 — валюта. В нашем примере — это рубли. 840 означает доллары.

- 3 — контрольный ключ. Он нужен, чтобы проверить правильность счета в целом.

- 3000 — код подразделения банка, в котором открыт счет.

- 0100078 — внутренний номер клиента в банке.

Полный порядок расшифровки счетов закреплен в Приложении к Положению Банка России от 27.02.2017 № 579-П . Лучше знать основные правила расшифровки счетов. Так вы сможете в очередной раз убедиться, что контрагент предоставил достоверные сведения о себе.

Как ИП или организации открыть расчетный счет

Первым делом необходимо определиться с банком и подобрать тариф. Вот несколько советов, как выбрать надёжный и удобный банк для бизнеса:

- Узнайте, входит ли банк в программу страхования вкладов. Если да, то в случае отзыва лицензии клиент получит свои деньги, но не больше 1,4 млн. руб. Счета ИП и ООО-субъектов малого бизнеса застрахованы именно на эту сумму. Проверить участие в программе страхования можно на сайте Центробанка . Там же на сайте ЦБ, нажмите на название банка и увидите статус лицензии: действует, отозвана или аннулирована. Центробанк активно отзывает лицензии у мелких банков, поэтому будьте осторожны.

- Посмотрите, какие тарифы предлагает банк. При выборе тарифа ориентируйтесь на планируемые операции по счету. Собираетесь часто переводить деньги контрагентам — вам нужен счет с большим количеством бесплатных платежей, хотите подключить эквайринг — ищите тариф с низкой комиссией за услуги перевода. Самые гибкие тарифы предлагают банки для малого и среднего бизнеса. Например, в Делобанке есть три тарифа на выбор в зависимости от потребностей бизнеса. Можете перейти по ссылке и ознакомиться с тарифами подробнее .

- Выбирайте онлайн-банк. Тогда сможете совершать операции по расчетному счету везде, где есть интернет без привязки к конкретному месту.

- Посмотрите, какие есть полезные сервисы. Они круто упрощают предпринимателю жизнь. Например, Делобанк берёт на себя бухгалтерские вопросы, оказывает юридическую поддержку, помогает с подключением эквайринга и куайринга. Если интересно, смотрите полный перечень полезных сервисов Делобанка .

- Почитайте отзывы на банковских форумах. Например, на Банки.ру . Возможно, узнаете о скрытых комиссиях, о нерасторопной службе поддержки или о других важных мелочах.

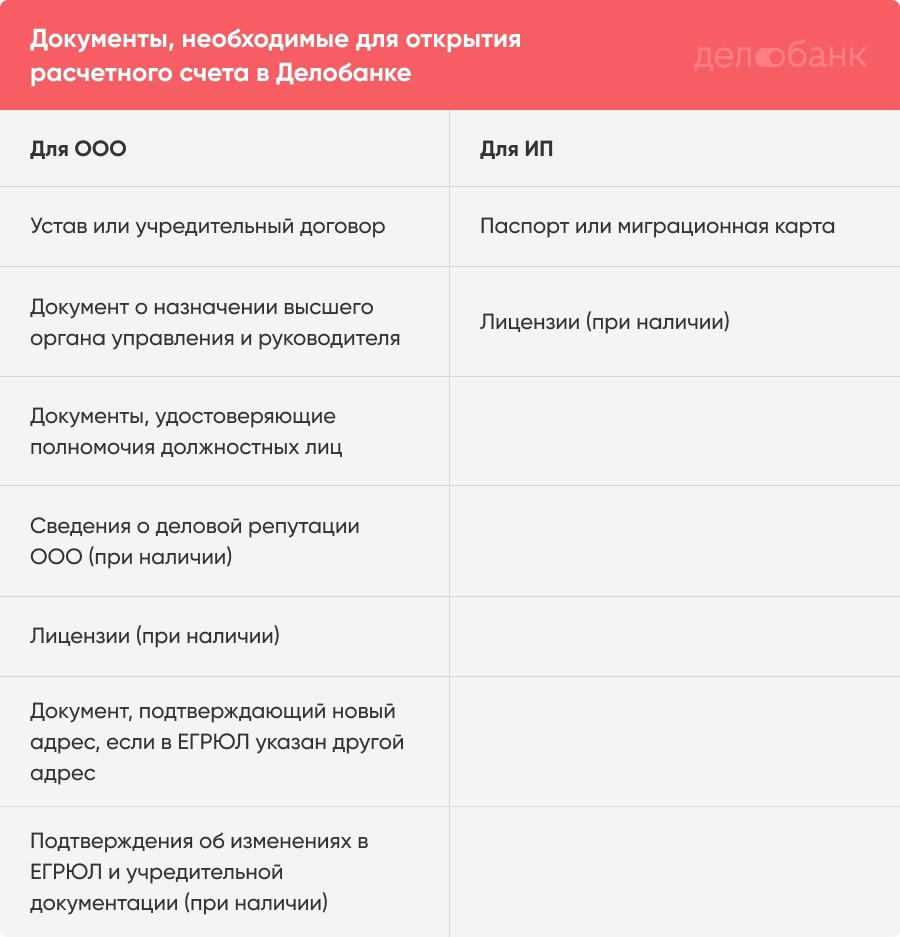

Когда определитесь с банком и тарифом, соберите и предоставьте в банк пакет документов. Список документов указан в инструкции Банка России № 153 :

Это примерный перечень. На практике банки запрашивают разные документы, лучше заранее уточнить на сайте или у менеджера. Например, чтобы открыть счёт в Делобанке, понадобятся:

За документами сотрудник банка приедет прямо к вам в офис или домой в удобное время. Можно подписать договор дистанционно и вообще не встречаться с сотрудниками банка. Делобанк предлагает своим клиентам такой вариант, другие онлайн-банки тоже (наверное).

Если с документами всё в порядке, счет будет открыт в течение одного-трёх дней. Реквизиты счета предприниматель обычно получает в день подачи заявки.

Если ищете, где открыть счёт, попробуйте Делобанк. В нём удобный интернет-банк, разные инструменты для поддержки бизнеса, бесплатное обслуживание при отсутствии оборотов по счету. Открыть счет в Делобанке можно по этой ссылке .

Как организации или ИП закрыть расчетный счет

Клиент может закрыть счет по собственной инициативе. Для этого необходимо:

- Погасить задолженности за банковское обслуживание.

- Подать заявление на закрытие счета по форме банка. В заявлении должны быть указаны реквизиты для перевода остатка денег, либо отметка о выдаче остатка наличными. Если клиент при открытии счета получал чековую книжку и корпоративную карту, их нужно приложить к заявлению. Дополнительно банк может запросить какие-то документы, например выписку из ЕГРЮЛ.

- Получить выписку о закрытии счета.

Процедура закрытия счета займёт около семи дней. Пенсионный фонд и налоговиков о закрытии счета уведомит банк.

В некоторых случаях банк может закрыть или заблокировать счет по своей инициативе. Подробнее об этом читайте в следующем разделе.

Часто задаваемые вопросы

Чем расчетный счет отличается от текущего и корреспондентского? Текущий счет — это счет, который открыт физическим лицом для хранения личных денег. Текущие счета запрещено использовать для операций, связанных с предпринимательством. Корреспондентский счет — это счет, который открыт кредитной организацией (банком). С помощью него банк осуществляет свою деятельность, к примеру покупает акции.

Сколько расчетных счетов может иметь ИП? Согласно ст. 30 ФЗ «О банках и банковской деятельности» , клиент может открыть столько расчетных счетов, сколько ему необходимо. Имеет смысл открыть несколько счетов, если боитесь за сохранность своих денег. Как мы уже говорили, один расчетный счет застрахован на сумму не больше 1,4 млн. руб.

Иногда предприниматели открывают несколько счетов в разных банках, чтобы протестировать условия обслуживания, а потом оставляют лишь один счет.

Может ли ИП открыть счет, если есть кредит в другом банке? Закон это не запрещает. И большинство банков нормально относится к кредитам клиента, если кредитная история положительная. В любом случае, один банк откажет открывать счет, — откроете в другом.

Может ли банк самостоятельно закрыть расчетный счет клиента? Банк может самостоятельно закрыть расчетный счет клиента, если на протяжении двух лет по счету не было операций. И другое основание: подозрение в отмывании денег. Расторжение договора РКО — крайняя мера. До этого банк обязательно постарается связаться с клиентом и прояснить ситуацию. Мы уже рассказывали, как не попасть под блокировку счета со стороны банка .

Как пополнить расчетный счет ИП? Предприниматель может пополнить расчетный счет через банкомат (если есть корпоративная карта, привязанная к счету), через кассу, с личной карты или с помощью платёжных систем, таких как Юнистрим и Контакт . Совет: когда вносите на счет личные деньги, укажите назначение платежа.

Иначе налоговая расценит поступление как доход от предпринимательства и потребует уплатить налог. Можно так и написать «пополнение счета личными средствами». Если хотите сэкономить на комиссии, пополняйте счет через тот банк, в котором открыт расчетный счет. Либо заранее узнайте размеры комиссий при разных способах пополнения счета и выберите самый выгодный.

Может ли ИП использовать расчетный счет в качестве лицевого для повседневного использования? Индивидуальный предприниматель может тратить деньги с расчетного счета на личные нужды. Но такие траты не должны учитываться в расходах на УСН «доходы минус расходы».

Как ИП снять деньги с рс? Предприниматель может перевести деньги с расчетного счета на текущий счет и снять деньги в банкомате. Это самый простой способ. Если текущий и расчетный счета открыты в одном банке, комиссии не будет. Ещё можно получить деньги в кассе банка по платежному поручению или чеку.

Коротко о главном

- Расчетный счет — это банковский счет, который открыт ООО или ИП. С его помощью можно совершать операции, связанные с бизнесом, например оплачивать налоги и взносы, аренду, товары, принимать деньги от клиентов и контрагентов.

- Общество с ограниченной ответственностью обязано иметь расчетный счет.

- Индивидуальные предприниматели открывают расчетные счета по желанию. Но расчетный счет здорово упрощает ведение бизнеса. ИП может переводить контрагентам суммы больше 100 тысяч рублей, принимать оплату от клиентов через интернет-эквайринг, пользоваться полезными сервисами банка, такими как облачная бухгалтерия или онлайн-касса, получать процент на остаток средств по счету. И самое главное: ИП с расчетным счетом разграничивает личные и бизнес-финансы, и потому реже попадает под прицел налоговых органов. А ещё у такого предпринимателя расширяется перечень контрагентов.

- Чтобы открыть расчетный счет, необходимо выбрать банк и выгодный тариф, подать документы и заявление, подписать договор. Ищите банк, который страхует счета своих клиентов, может упростить вам ведение бизнеса, позволяет совершать операции по счету удалённо и имеет хорошие отзывы на банковских форумах.

- Самые выгодные тарифы обычно предлагают онлайн-банки для предпринимателей. При выборе тарифа лучше ориентироваться на потребности своего бизнеса и планируемые операции по счету.

- Для открытия счета банки запрашивают разные пакеты документов. Обычно это учредительные документы, выписка из ЕГРЮЛ / ЕГРИП, ИНН, карточка с образцами печати и подписей, доверенности, лицензии. Можно уточнить на сайте или у менеджера по телефону.

Источник: delo.ru