Здравствуйте, друзья! Если вы всерьез решили стать инвестором, то вам придется иметь дело с брокером. В статье разберем, кто такой брокер, какие он выполняет функции, и как выбрать надежного посредника, чтобы доверить ему свои деньги.

Определение и виды

- Биржевой оказывает посреднические услуги на рынке ценных бумаг, валюты, срочных контрактов.

- Кредитный – посредник между участниками кредитного рынка (банки, заемщики, агентства недвижимости, оценочные конторы, страховые фирмы и прочее).

- Страховой работает на рынке страхования, помогает встретиться страховщику и страхователю на взаимовыгодных условиях.

- Разновидность кредитного – ипотечный брокер. Он обслуживает ипотечного заемщика.

- Форекс-брокер – посредник на рынке Форекс.

- Брокеридж – посредничество на рынке коммерческой недвижимости.

Все эти разновидности можно объединить и назвать одной фразой – “финансовый брокер”. То есть это посредник, который работает на финансовых рынках с денежными средствами клиентов. Есть еще лизинговый, таможенный, авиаброкер и др.

Как изменится брокерский бизнес в 2023 году?

Основные функции

Рассмотрим подробнее, чем занимается брокер каждого вида.

Биржевой

Один из самых распространенных у нас в стране посредников.

Дело в том, что доступ к торговле на фондовой бирже физическим и юридическим лицам предоставляется только через лицензированные брокерские компании.

Самостоятельно заключать сделки с ценными бумагами, валютой, опционами и фьючерсами на бирже не получится.

Посредник поможет открыть брокерский счет, примет от вас поручение на совершение сделки с активами и проведет ее, оперируя вашими деньгами на счете. Вознаграждением для него будут комиссионные.

Есть еще ряд дополнительных функций, которые берут на себя российские биржевые брокеры:

- консультационная – консультируют клиентов по вопросам работы на бирже, налогообложения, торговых программных комплексов и др.;

- обучающая – проводят вебинары, организовывают учебные курсы, записывают уроки для начинающих и не только;

- аналитическая – делают аналитические обзоры, строят прогнозы, дают рекомендации;

- расчетная – рассчитывают и перечисляют в бюджет РФ налоги с доходов от сделок клиентов.

Кредитный

Этот вид в России пока менее распространенный, а зря. Наши граждане думают, что сами с усами. Вся информация есть в интернете. Зачем кому-то переплачивать за посреднические услуги? Почитают, подпишут невыгодные договоры с одним банком, потом переметнутся к другому.

В результате куча ненужных кредитных карт, грабительские условия по кредитным соглашениям, в том числе и по ипотеке.

В начале двухтысячных в нашем городе организовалась компания “Ипотечный брокер” на базе ипотечного отдела городской администрации. Сотрудники за вознаграждение подбирали клиенту варианты с лучшими условиями, помогали с оформлением документов и получением кредита.

Брокерский счет: что это такое и как открыть счет у брокера + сколько это стоит и где лучше открыть

Эксперимент не удался. Желающих платить посреднику было мало. Хотя комиссионные были не коммерческие, а очень небольшие. Компания закрылась из-за низкой рентабельности.

Услуги, которые могут оказывать кредитные посредники:

- подбор оптимального варианта кредитования на основе анализа платежеспособности клиента и предложений банков;

- проверка кредитной истории и рекомендации по ее улучшению;

- переговоры с кредитором в случае возникновения проблем;

- подготовка документов на получение кредита, в том числе работа со страховыми и оценочными компаниями;

- юридические консультации.

Страховой

Действует аналогично кредитному брокеру, только между страховыми компаниями и страхователями:

- подбор страховщика;

- анализ условий страхования;

- оформление, заключение и сопровождение договора;

- оформление документов в случае наступления страхового случая;

- консультации.

Следует отличать от страхового агента, который все усилия кладет на то, чтобы заманить потенциального клиента именно в свою страховую компанию. Брокер взаимодействует на всем страховом рынке.

Форекс-брокер

Имеет в обществе неоднозначную репутацию. Негативные моменты связаны с тем, что большинство инвесторов, которые заходят через форекс-посредников для торговли валютой, рано или поздно сливают свои деньги.

Настоящий рынок Форекс доступен только крупным игрокам. Стоимость сделки или лота стартует от 100 000 долларов. Игроки, у кого в инвестиционном кармане всего несколько сотен или пара тысяч долларов, не могут попасть на реальный рынок Форекс. Они совершают сделки по купле-продаже валюты не с другими участниками, а с форекс-посредником, который закрывает их своим капиталом.

Брокеридж

Это брокерство на рынке коммерческой недвижимости.

Что делает посредник:

- ищет арендаторов и покупателей на офисные, складские, торговые помещения;

- участвует в составлении договора на аренду или куплю-продажу объекта;

- проводит переговоры с владельцем по условиям сделки;

- сопровождает сделку до ее юридического завершения.

Далее в статье мы будем рассматривать биржевого посредника, так как именно он служит связующим звеном между инвестором и биржей.

Критерии выбора

Если вы до сих пор думаете, что торговать на фондовой бирже – это сложно и доступно только людям с миллионами в кармане, то ошибаетесь. Не сложнее, чем открыть и пополнять депозит в банке. А доступ к торговле возможен даже с несколькими десятками рублей. Главное, выбрать брокерскую площадку.

Именно критерии выбора мы и рассмотрим.

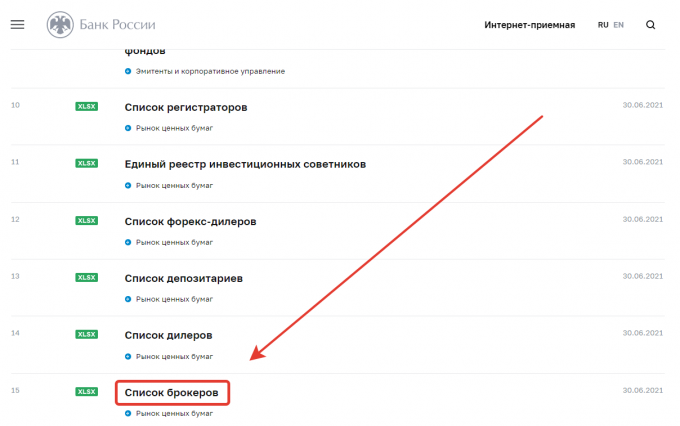

- Наличие лицензии. Эту информацию лучше всего взять на сайте Центробанка. В строку поиска по сайту введите “список брокеров” и скачайте таблицу. В списке на 28 июня 2019 года находятся 314 компаний.

- Опыт осуществления брокерской деятельности. В таблице, которую вы скачаете с сайта ЦБ, есть графа с годом выдачи лицензии. Старейшие игроки на рынке получили ее в 2000 году.

- Количество активных клиентов. Это своеобразный рейтинг, который показывает, насколько клиентоориентированной является брокерская компания. Его составляет ежемесячно Московская биржа.

- Торговый оборот. Объем сделок покажет нам самых крупных игроков. Рейтинг также составляет Московская биржа.

- На какие площадки открыт доступ через брокера. Это важный момент, потому что кто-то работает только на Московской бирже. В этом случае у вас есть возможность покупать и продавать акции, облигации российских компаний, а в зарубежные вкладываться только через фонды ETF. Доступ к Санкт-Петербургской бирже позволит приобретать акции зарубежных компаний. Крупные посредники, такие как Финам, БКС, Открытие дают доступ и на зарубежные биржи (Nyse, Nasdaq и пр.), но только для имеющих статус квалифицированного инвестора.

- Минимальный порог входа. Некоторые, вообще, не устанавливают сумму, с которой инвестор может открыть брокерский счет. Например, Тинькофф Банк. Некоторые регулируют ее с помощью комиссии за обслуживание. Например, Открытие. До 50 000 руб. на счете – заплатите 295 руб. по обычному счету и 200 руб. по ИИС. Более 50 000 руб. – 0 руб.

- Тарифы на обслуживание. Это, наверное, самый сложный для анализа пункт. Сама через него прошла. На сайтах брокерских контор черт ногу сломит. Поэтому наш совет – звоните брокеру и задавайте конкретные вопросы: за что, когда и сколько вы будете платить.

- Возможность открыть ИИС. Это дополнительные 13 % от государства к вашей доходности от инвестиций. Подходит для долгосрочного инвестирования, потому что открывается ИИС минимум на 3 года.

- Возможность открыть счет онлайн. Практически все крупнейшие брокеры это делают. Достаточно на сайте заполнить сведения о себе и приложить сканы паспорта без посещения офиса. Через 1 – 2 дня счета будут открыты, а договоры придут на электронную почту. Можно начинать инвестировать.

- Какое программное обеспечение используется для торговли. Удобно, когда у брокера есть мобильное приложение и своя программа для торговли. Например, у брокера “Открытие” можно торговать через личный кабинет на ноутбуке. Все просто и интуитивно понятно. И, конечно, есть доступ к популярным торговым терминалам, таким как Quik.

Как открыть счет у брокера

Сначала немного о надежности брокерской площадки. Она является посредником и не держит купленные вами ценные бумаги на своих счетах. Ценные бумаги сейчас выпускают в бездокументарном виде, а информация о владельце хранится в депозитарии.

Основной депозитарий в РФ – национальный расчетный депозитарий (НРД). Если у брокерской компании отзовут лицензию, то вы все равно останетесь владельцем своих ценных бумаг. Просто перейдете к другому брокеру на обслуживание счетов.

Вы открываете 2 счета: брокерский и депозитарный. На первом будут ваши деньги, на которые посредник по вашему поручению купит активы. На втором – записи о том, что и в каком количестве вы купили.

Процедура открытия простая. Возможны 2 варианта:

- Приходите в офис с паспортом. Заполняете необходимые документы, подписываете договор и получаете доступ к торговому терминалу или в личный кабинет.

- Онлайн. Придется потратить время на изучение тарифов.

Выбрать один из них и оставить заявку. После получения доступа (обычно через 1 – 2 дня) можно начинать торговать на бирже.

Этапы торговли на бирже

Все операции вы проводите через брокера, отдавая ему поручения. Способы передачи заявки разные. Выбирайте тот, что вам кажется наиболее удобным.

- По телефону. После звонка вы должны назвать кодовое слово, которое придумали во время подписания договора. С помощью него пройдет ваша идентификация. Потом вы должны назвать оператору количество и наименование ценных бумаг, которые хотите приобрести, или сумму. Иногда добавляют фразу “по рыночной цене”. Это значит, что брокер купит активы по цене, которая сложилась на текущий момент времени.

- Через личный кабинет на сайте или в мобильном приложении. Выбираете ценные бумаги, указываете количество и цену. Если это будет рыночная цена, то сделка пройдет моментально. Если напишете меньше рыночной, то придется подождать предложения по такой цене. Иногда сделка отменяется, если предложение по вашей цене так и не поступило.

- Через торговые терминалы. Для начала придется изучить интерфейс программы. У многих брокерских компаний есть бесплатные уроки и вебинары, на которых объясняют, как подавать заявки на покупку и продажу через торговые программы.

Крупнейшие брокеры позволяют открыть демо-счета, на которых можно потренироваться совершать сделки на бирже. Там вы не будете рисковать собственными деньгами, только виртуальными. Освойте технологию, программное обеспечение, подберите себе инструменты для инвестиций. Потом переходите уже на реальный брокерский счет.

Заключение

В некоторых случаях без брокера нельзя обойтись. Например, если вы решили стать инвестором и торговать на фондовой или валютной бирже. А в некоторых случаях можете возложить на себя брокерские обязанности: проанализировать, выбрать, оформить.

А с какой брокерской площадкой работаете вы? И почему выбрали именно ее?

До новых встреч!

Источник: quasa.io

Брокерский счет: что это такое и как работает

Многие люди хотят продавать и покупать акции на бирже. Они слышали о брокерском счете, но не понимают, как он работает и как его открыть. Что такое брокерский счет и для чего он нужен инвесторам — в статье.

Торговать на фондовом рынке можно только через посредника — брокера. Для этого надо открыть брокерский счет.

- Что такое брокерский счет

- Как выбрать брокера

- Какие есть виды брокерского счета

- Что нужно для открытия брокерского счета

- Как можно управлять брокерским счетом

- Кратко

Ещё по теме:

Что такое брокерский счет

Брокерский счет — это специальный счет, который позволяет инвесторам покупать и продавать ценные бумаги, валюту и другие инструменты на рынке.

Попасть на биржу без брокера инвестор не может — брокер выступает посредником. Инвестор выбирает акции, отправляет поручение на заключение сделки брокеру, а он проводит все операции.

Как выбрать брокера

Есть три основных критерия, которые помогут выбрать брокера, торговать на бирже и не беспокоиться о своих средствах.

Проверить лицензию. Это документ, который подтверждает, что компания может вести брокерскую деятельность. Обычно лицензию можно найти на официальном сайте брокера или посмотреть в списке брокеров на сайте Банка России. Регулятор может отозвать лицензию. Поэтому проверять реестры нужно в период за последний месяц.

Также на сайте Банка России находится список нелегальных компаний на финансовом рынке.

Смотреть на объем торгов и количество клиентов. Надежные посредники обслуживают много клиентов, проводят большое число сделок на фондовом рынке и открывают клиентам доступ к разным финансовым инструментам. Чтобы сравнить количество клиентов, размер комиссий и другие условия, которые предлагают брокерские фирмы, можно воспользоваться определенными сервисами, например Сравни.ру.

Читать отзывы клиентов. Их можно найти на разных площадках и сервисах в интернете. У всех компаний есть как положительные, так и отрицательные отзывы. Но важно, чтобы оценка не была слишком низкой. Например, рейтинг меньше 4 из 5 обычно говорит о том, что многие клиенты компании сталкиваются с проблемами.

Только отрицательные отзывы помогают отсеять мошенников. При этом нелегальные посредники часто публикуют большое количество положительных отзывов о себе, поэтому стоит проверять несколько

источников.

Какие есть виды брокерского счета

Брокерский счет бывает двух видов — обычный и ИИС. Каждый из них позволяет торговать на фондовом рынке. Но между ИИС и обычным брокерским счетом есть важные отличия.

Обычный брокерский счет. Инвестор может открыть несколько брокерских счетов у разных брокеров, если он не хочет использовать один счет для всех видов ценных бумаг. Например, через один счет можно покупать акции, а через другой — облигации. На брокерский счет можно внести любую сумму и снимать деньги, когда это необходимо. С прибыли, которую инвестор — налоговый резидент РФ получит от операций на обычном брокерском счете, нужно платить НДФЛ в размере 13% (или 15%, если совокупная сумма доходов инвестора превысит 5 млн рублей за год).

ИИС, или индивидуальный инвестиционный счет. В отличие от стандартного брокерского счета, ИИС позволяет инвесторам получать налоговые льготы и оформлять вычеты. Инвестор может выбрать ИИС с налоговым вычетом типа А. В этом случае он сможет возвращать 13% (или 15%) от суммы, внесенной на счет за год. ИИС типа Б позволяет возвращать налог с дохода, который получил инвестор от операций на фондовом рынке. При этом у ИИС есть несколько ограничений.

- Вносить на ИИС валюту нельзя. Пополнять счет можно максимум на 1 000 000 рублей в год.

- Можно открыть только один ИИС и использовать его для всех операций.

- Сделать налоговый вычет по ИИС типа Б можно с суммы не больше 400 000 рублей, то есть за год получится вернуть до 52 000 рублей, если инвестор получил доход, облагаемый НДФЛ, не менее внесенной на ИИС суммы.

- Чтобы сохранить деньги от налоговых льгот, необходимо держать ИИС открытым в течение трех лет. Если снять деньги раньше, то придется вернуть все полученные вычеты государству.

Индивидуальный инвестиционный счет подойдет инвесторам, которые хотят инвестировать на долгосрочной основе и не собираются снимать деньги в ближайшее время.

Ещё по теме:

Что нужно для открытия брокерского счета

Брокерский счет можно открыть в офисе компании или онлайн. Второй способ удобнее и помогает сэкономить время. Для открытия счета понадобятся определенные документы, в частности:

- Паспорт. Данные можно ввести в специальную форму на сайте компании. Иногда брокеры просят инвестора добавить номер СНИЛС и приложить сканы паспорта.

- ИНН. Он необходим, потому что брокеры выполняют функции налогового агента, то есть разбираются с налоговой вместо инвестора.

- Подтвержденный аккаунт на Госуслугах.

- Действующий адрес электронной почты. Его используют, чтобы присылать клиенту отчеты по брокерскому счету.

- Номер телефона. Обычно на него приходит код регистрации, который подтверждает согласие подписать договор.

Чтобы открыть брокерский счет в приложении Газпромбанк Инвестиции, скачайте приложение в любом удобном сторе или зарегистрируйтесь на сайте.

Как можно распоряжаться брокерским счетом

Есть два варианта, которые могут применить инвесторы: вкладывать средства самостоятельно или обратиться к управляющей компании.

Торговать ценными бумагами самостоятельно. В этом случае инвестор самостоятельно анализирует рынок и выбирает перспективные компании. Брокер просто получает поручения от инвестора и выполняет необходимые операции. Торговать акциями самостоятельно стоит инвесторам, которые готовы следить на фондовым рынком, вникать в отчетность компаний и изучать аналитику.

В нашем другом материале мы подробно рассказывали об этом — Как начать инвестировать: 10 шагов для начинающих.

Использовать доверительное управление. В таком случае инвестор передает деньги и ценные бумаги в доверительное управление управляющей компании. Она будет торговать на фондовом рынке в интересах инвестора и стараться увеличить его капитал. За свои услуги управляющая компания берет комиссию за управление активами и может брать часть прибыли от операций с ценными бумагами. Доверительное управление помогает инвестировать на бирже людям, у которых нет времени самостоятельно разбираться с инвестициями или которые не хотят этого делать.

Подробнее о доверительном управлении читайте в статье — Что такое доверительное управление активами.

Кратко

- 1 Брокерский счет — это специальный счет, который позволяет инвесторам покупать ценные бумаги, валюту и другие активы на бирже.

- 2 Чтобы выбрать надежного посредника и снизить риски инвестирования, стоит проверить лицензию на официальном сайте компании или на сайте ЦБ, узнать количество клиентов и объем торгов, а также прочитать отзывы в интернете.

- 3 Существует два вида брокерского счета — обычный брокерский счет и ИИС, или индивидуальный инвестиционный счет. ИИС позволяет инвестору получать налоговые льготы.

- 4 Открыть брокерский счет можно онлайн или в офисе компании. Обычно для этого надо предоставить паспорт, ИНН, СНИЛС, электронную почту и номер телефона.

Кто такой брокер

Интерес россиян к фондовому рынку заметно вырос буквально за считанные годы. Количество активных трейдеров превысило миллион. Логичным следствием этого стала актуальность вопроса о том, чем занимается брокер. В этом нет ничего удивительного, если учесть особенности российского законодательства.

В соответствии с его положениями, профессиональная брокерская деятельность выступает обязательным условием функционирования фондового рынка. Но не стоит рассматривать это понятие слишком узко. Рассмотрим подробнее, для чего нужен брокер, каковы его функции и специфика работы.

Определение

Казалось бы, все предельно просто: брокер – это профессиональный участник фондового рынка. В этом случае обязательным условием его работы становится наличие соответствующей лицензии. С точки зрения правового статуса, брокером может стать как физическое лицо, так и компания.

Несколько сложнее становится картина, если пристальнее изучить функционал брокеров, включая разнообразие рынков, где требуются их услуги. В этом случае правильнее использовать несколько другое определение. В соответствии с ним, под брокером понимается посредник между продавцом и покупателем определенной категории товаров. Последними выступают: ценные бумаги (фондовый рынок), недвижимость (ипотечный), валюта (валютный), импортные или экспортные товары (таможня) и т.д.

При таком рассмотрении вопроса основной функцией брокера становится правильное оформление сделки с выполнением всех предусмотренных законодательством юридических нюансов. Другими словами, специалист становится гарантом надежной защиты интересов всех участвующих в операции сторон.

Виды брокеров

Классификация рассматриваемой категории специалистов обычно выполняется по специфике деятельности. В зависимости от данного критерия различают следующие виды брокеров:

- Финансовый. Занимается организацией и оформлением сделок, предметом которых выступают денежные средства в любой форме. Чаще всего, речь идет о валютах разных государств. Другие типичные примеры – открытие вклада или получение банковского кредита.

- Ипотечный. Специализируется на оформлении ипотечных кредитов. Обязательным условием становится обеспечение финансовых обязательств заемщика в виде недвижимости. Такой формат сотрудничества позволяет получить деньги на максимально выгодных условиях в части лимитов, процентной ставки и продолжительности кредитования.

- Страховой. Организует подписание договоров страхования. Выступает посредником между страховой компанией и страхователем. Основной задачей становится поиск и согласование взаимовыгодных условий сотрудничества.

- Таможенный. Занимается оформлением комплекта таможенных документов, наличие которого становится условием законного ввоза или вывоза продукции из страны. Основным документом обычно становится декларация.

- По недвижимости. Функционал специалиста включает проведение сделок на рынке недвижимости – жилой или коммерческой, первичном или вторичном. Обязательным требованием к подобным операциям выступает государственная регистрации прав собственности.

- Бизнес-брокер. Готовит и проводит сделки по купле-продаже бизнеса, в некоторых случаях – по его созданию и регистрации.

- Биржевой. Единственный из всех перечисленных лицензируемый вид деятельности. Справедливо считается самым распространенным и актуальным на данный момент. Причина – обязательность такого сотрудничества для выхода на фондовый рынок – как частного лица, так и компании. А потому заслуживает более детального рассмотрения.

Чем занимается биржевой брокер?

Ответ на вопрос о том, что такое брокерская компания, лучше всего продемонстрировать перечислением выполняемого функционала. Он достаточно обширен. Основные функции брокера состоят в следующем:

- открытие счета, который в дальнейшем используется для торговли ценными бумагами и другими активами;

- ведение учета денежных средств и активов, находящихся в распоряжении клиента;

- регистрация сделок, проведенных участников фондового рынка;

- информирование последнего о текущем состоянии счета;

- прием и реализация заявок на куплю-продажу ценных бумаг;

- проведение операций посредством перевода денежных средств и отражения активов на счету клиента;

- составление отчетной документации о деятельности клиента, включая совершенные сделки, движение активов и денег;

- выдача справок о финансовых результатах деятельности, наличии в собственности активов и уплате налогов.

Отдельным направлением работы брокера становится оказание консультационных услуг. Эта деятельность не находится под жестким контролем государства и базируется на добровольном сотрудничестве с потенциальным клиентом.

В соответствии с действующим фискальным законодательством, брокер становится налоговым агентом клиента. Такие обязательства распространяются на начисление и уплату налога на доходы от дивидендов, срочных контрактов и продажи активов.

Преимущества и недостатки работы с брокерами

Брокерская деятельность сопровождается для клиента и достоинствами, недостатками. К числу первых относятся такие:

- Экономия времени и сил. Основную и самую рутинную работу по оформлению разных документов берет на себя специалист брокерской компании. Важно уточнить: обычно его квалификация гарантирует правильность составленной документации.

- Получение доступа к торговому терминалу и сопутствующему инструментарию. Современные торги на фондовой бирже – это высокотехнологичный процесс. Он предусматривает активное использование возможностей интернета и мобильных приложений. Трейдер получает их готовыми от брокера, остается только настроить — в соответствии с персональными запросами и рекомендациями специалиста.

- Консультационное и аналитическое сопровождение операций. Выступает продолжением предыдущего достоинства. В серьезной степени влияет на успешность и эффективность работы трейдера.

- Опция траста. Предусматривает передачу активов и капиталов в доверительное управление специалисту брокерской компании. В этом случае сделки проводятся под практически полным контролем последнего – на основании имеющегося у него опыта и квалификации, а участие самого владельца сводится к минимуму.

Первый и главный недостаток работы с брокером состоит в зависимости от посредника. Она диктуется требованиями законодательства, а потому в сегодняшних условиях попросту неизбежна. Действующая нормативная база предусматривает наличие лицензии обязательным требованием для выхода на фондовый рынок.

Вторым серьезным минусом становится сравнительно высокий уровень тарифов на услуги брокерской компании. Он нередко выступает причиной малоприятной для трейдера ситуации, когда полученный доход оказывается ниже сопутствующих расходов.

Третий и завершающий недостаток, который требуется отметить, касается далеко не всегда высокой квалификации персонала брокерской компании. Несмотря на жесткие меры контроля со стороны регулятора в лице Центробанка, профессионализм значительной части брокеров оставляет желать лучшего.

Что такое брокерская лицензия и как её проверить?

Брокерская деятельность на фондовом рынке относится к лицензируемым. Как было отмечено, контроль над работой брокеров осуществляет ЦБ РФ. Она занимается проверкой соискателей и выдачей государственных лицензий. Наличие последней – обязательное условие для оказания брокерских услуг на рынке ценных бумаг.

Проверка действительности представленной брокером лицензии не составляет проблемы. Для этого достаточно произвести несколько несложных действий:

- зайти на официальный сайт Центробанка;

- перейти в раздел «Финансовые рынки»;

- активировать подраздел «Рынок ценных бумаг»;

- кликнуть по ссылке «Реестры»;

- выбрать и скачать файл Excel под названием «Список брокеров».

База данных находится в свободном доступе и доступна для бесплатного скачивания. Она содержит актуальные данные о компаниях, имеющих действующую лицензию Центробанка на ведение брокерской деятельности. Файл представлен в формате электронных таблиц с указанием основных реквизитов брокеров, включая:

- наименование;

- ИНН и ОГРН;

- юридический адрес;

- контакты;

- дату выдачи и номер разрешительного документа;

- срок действия и статус.

Проверка любой брокерской компании с таким обширным набором реквизитов не представляет труда. Сотрудничество с брокером, который не имеет лицензии, не только незаконно, но и попросту опасно для капиталов клиента. Тем более – с учетом немалого количества мошенников, присутствующих на российском финансовом рынке.

Можно ли обойтись без брокера?

Действующие в России правила позволяют дать на вопрос, вынесенный в подзаголовок статьи, однозначно отрицательный ответ. Нет, нельзя. Участие в торгах на фондовом рынке предполагает получение государственной лицензии, выданной Центробанком страны. Получить разрешительный документ обычному трейдеру попросту нереально.

Большая часть лицензированных компаний – это или банки с соответствующей структурой, или специализированные финансовые организации, за плечами которых многолетний успешный опыт практической работы. Достаточно привести названия некоторых из самых известных:

- Сбербанк;

- Тинькофф Инвестиции;

- ВТБ Капитал;

- Альфа-Банк;

- Финам;

- Открытие Брокер и т.д.

Как выбрать брокера?

Грамотный и ответственный выбор брокерской компании для последующего сотрудничества – непростая задача. Ее решение дополнительно усложняется наличием на рынке более двух с половиной сотен профессиональных участников, имеющих лицензию ЦБ России.

Поэтому имеет смысл воспользоваться комплексом критериев, в состав которого входят такие параметры:

- наличие лицензии. Проверяется описанным способом непосредственно на сайте регулятора рынка ценных бумаг;

- деловая репутация брокерской компании. Получить необходимую информацию достаточно просто – она размещается на многочисленных тематических сайтах;

- стаж работы на фондовом рынке. Сведения находятся в свободном доступе – как на ресурсах самого брокера, так и на специализированных. Недавно работающие компании обычно предлагают более привлекательные финансовые условия, но уровень оказываемых ими услуг, как правило, заметно ниже;

- направления работы. Проще всего проверить на сайте Московской биржи, где размещен полный перечень участников торгов на каждом сегменте рынка;

- тарифы на услуги брокера. Полная и достоверная информация размещается на сайте любой подобной компании. За этим жестко следит регулятор. Важно внимательно изучать все условия предлагаемого сотрудничества, включая написанные мелким шрифтом. Дополнительного внимания заслуживают отзывы клиентов, размещенные на специализированных ресурсах;

- качество сервиса и удобство торговой платформы. В большинстве случаев брокер предлагает бесплатное тестирование фирменного софта. Такой вариант проверки справедливо считается простым и очень эффективным. К тому же он становится своеобразным обучением правилам участия в торгах на фондовой бирже.

Не стоит забывать еще один доступный критерий. Сегодня в интернете можно найти немало рейтингов ведущих брокеров страны. При их составлении используются разные критерии отбора – от длительности работы до количества активных клиентов. Поэтому выбрать интересующий клиента параметр определения брокерской компании с учетом персональных пожеланий пользователя не составляет проблемы.

Какой счет открывать у брокера?

Действующие правила предусматривают право инвестора на открытие двух видов счетов. Первый – обычный брокерский. Их может быть несколько, открытых у разных брокеров. Этот финансовый инструмент не предоставляет каких-либо серьезных льгот, но и не накладывает аналогичных ограничений.

Второй вид – индивидуальный инвестиционный счет или, как его чаще называют, ИИС. Он может быть только один. При соблюдении нескольких условий – действие в течение трех лет, пополнение на определенную сумму, причем только в рублях, и т.д. – владельцу предоставляется право на налоговый вычет в размере до 52 тыс. руб. в год. Альтернативный вариант получения преференций освобождение от НДФЛ по операциям на фондовом рынке за аналогичный период при закрытии счета.

Выбор лучшего из двух доступных вариантов предоставляется инвестору. В ходе принятия решения имеет смысл проконсультироваться с брокером, что предоставит дополнительную информацию о его профессионализме и уровне сервиса.

Для открытия любого из счетов используются три способа:

- личный визит в офис брокерской компании;

- дистанционно непосредственно на сайте брокера;

- посредством портала Госуслуги.

От будущего инвестора требуется предоставить паспортные данные, а также ИНН и СНИЛС. После открытия счета для участия в торгах потребуется его пополнение. Правила осуществления этой операции устанавливаются конкретной брокерской компанией.

Как обезопасить себя при работе с брокером?

Участие в торгах на любых видах бирж – валютной, фондовой, Форекс и т.д. – сопровождается рисками, особенно высокими для начинающих инвесторов. В отличие от банковских вкладов, инвестиции не застрахованы государством.

Поэтому целесообразно следовать нескольким достаточно простым рекомендациям опытных инвесторов, что позволит минимизировать риски. Они состоят в следующем:

- диверсификация инвестиционного портфеля. Речь в данном случае идет не только об использовании разных инструментов вложений, но и сотрудничестве с несколькими брокерами;

- постоянный контроль над состоянием счетов – ИИС или брокерских. Тем более, в этом нет ничего сложного, если учесть разнообразие используемых мобильных приложений и других онлайн-сервисов;

- ограничение перечня доступных брокеру операций. Сложная опция, правильное использование которой требуется предварительного изучения особенностей функционирования рынка ценных бумаг и работы брокерской компании;

- установка лимита на свободные средства, размещенные на счетах брокера. Намного правильнее инвестировать в ценные бумаги. Их безопасность в случае отзыва брокерской лицензии обычно оказывается выше.

Следование перечисленным советам поможет новичку выйти на фондовый рынок безопаснее. Кроме того, такой подход минимизирует недостатки работы с брокером и использует в полной мере достоинства от сотрудничества с ним.

Источник: meta.ru