Привет! Меня зовут Иван Шестак, редактор сервиса управленческого учёта «Финансист». Мы говорим про деньги компаний простыми словами и даём пищу для ума предпринимателями и финансистам.

41 просмотров

Бюджетирование даёт понять, куда движется компания и какие у неё возможности. Мы попросили 6 финансовых практикующих специалистов рассказать, что процесс включает и зачем нужно его вести, как внедрить: от простого плана до полного цикла. А также поделиться экспертным опытом о том, с какими сложностями они сталкиваются.

Материал написан для блога «Помощник финансиста».

Что включает бюджетирование?

Александр Левкович

Канд. экон. наук, эксперт белорусского клуба финдиректоров CFO’s Territory, руководитель фин. сервиса FS-LIONS

Бюджетирование — система или даже философия управления. Кроме таких технических аспектов, как экономическая модель, финансовая структура, разработка и утверждение целевых показателей, план-факт анализа, бюджетирование включает и нефинансовые аспекты, про которые часто забывают:

- управление персоналом на основе целевых показателей и KPI;

- распределение ресурсов между бизнес-единицами (ЦФО) или проектами;

- сценарное прогнозирование и моделирование действий компании в ответ на различные действия внешней среды: действия конкурентов, изменение стоимости ресурсов, изменения конъюнктуры рынка;

- влияние планируемых стратегических мероприятий на финансовый результат и их оценку, чтобы достичь целевые ориентиры.

Зачем нужно бюджетирование на предприятии?

Наталья Синицына

Аналитик 1С, сопровождает систему по план-факт-анализу инвестиционной деятельности при строительстве автозаправочных станций в ГК «Татнефть»

Бюджетирование — вариативность развития событий в цифрах или расчёт стоимости того, за сколько предприятие может эту прибыль купить. Любой собственник ставит перед командой задачи увеличить и сохранить прибыль. Задачи ставятся на период — год, квартал, месяц. Команда самостоятельно строит путь к результату.

При формировании бюджета важно соблюдать принцип разумной достаточности: не мельчить статьи, чтобы не возникало потребности постоянно корректировать, перенося сумму одной статьи на другую, правильно разделить ответственность между ЦФО, проработать процесс корректировки статей, не забывать увеличивать или уменьшать расходную часть пропорционально доходной.

Как сформировать бюджетирование на предприятии впервые?

Ирина Каргина

Финансовый консультант, бывший финансовый директор медиахолдинга «Абак-пресс», службы доставки «Боксберри»

Вот пять простых шагов, которые позволят сделать первый бюджет:

1. Составляем список центров ответственности — то есть отделов, — в котором можно выделить ответственных сотрудников.

2. Делаем простую табличку. По горизонтали — месяц, по вертикали — статья затрат либо статья доходов. Можно табличку предзаполнить: по повторяющимся статьям выбрать статистику расходов или доходов за прошлые периоды.

3. Рассылаем табличку ответственным сотрудникам и просим заполнить на планируемый период. Руководители затратных подразделений заполняют только расходные статьи, а руководители отделов продаж заполняют ещё и доходные.

4. Все таблички консолидируем и получаем первичный бюджет. Как правило, такой бюджет имеет минимальную доходность либо отрицательную. Не стоит этого бояться.

5. Собираемся с руководителями и приводим бюджет «в порядок»: сокращаем расходы или корректируем доходы, ставим цели, строим гипотезы. Планируем свой путь из точки, А в точку Б.

Кирилл Казакевич

Эксперт по управленческому учёту

Я сторонник скользящего бюджетирования, когда бюджет принимается один раз, а потом каждый квартал пересматриваются показатели. В кризисное время период пересмотра может быть сокращен до месяца. Важно, чтобы бюджет был не просто забавой, а действительно работающим инструментом.

Процесс бюджетирования на предприятии начинается с целей. Далее собираются операционные бюджеты. На этапе балансировки бюджета оцениваются взаимосвязь всех операционных показателей и их взаимозависимость. Сформировав и согласовав бюджетную модель, мы получаем бюджетный баланс, бюджет доходов и расходов и бюджет движения денежных средств.

Какие этапы внедрения бюджетирования нужны для полного цикла?

Ирина Кокшарова

Бизнес-практик, эксперт управленческого учёта и системы KPI, основатель проекта «Правила финансов» и финансовый директор ГК «Каменный город»

Чтобы внедрить бюджетирование полного цикла на предприятии, нужно разработать:

- Финансовую структуру, установить ответственность за финансовые цели, выделить направления деятельности, для которых финансовый результат будет считаться отдельно.

- Структуру бюджетов — какие бюджеты нужны.

- Статьи и разрезы, аналитику и формы бюджетов.

- Итоговые бюджеты (БДР, БДДС, баланс).

- Сценарии планирования.

- Регламент планирования и сбор факта для всех сценариев.

- Описание правил (управленческая учётная политика).

- Сбор факта за предыдущие периоды в бюджеты.

- Планирование следующего периода — главной финансовой цели, подцелей и составляющих с помощью бюджетов.

- Сбор факта текущего периода, анализ отклонений, формирование управленческого воздействия.

Первые 7 этапов — работа на этапе внедрения, чаще всего разовая, проектная. В дальнейшем только корректируется структура. Этапы 8−10 — цикличный и постоянный процесс на предприятии из года в год, из месяца в месяц.

С какими сложностями можно встретиться?

Александр Левкович

Канд. экон. наук, эксперт белорусского клуба финдиректоров CFO’s Territory, руководитель фин. сервиса FS-LIONS

Основные сложности в моей практике запуска технологий бюджетирования (кроме чисто технических) заключались в том, что управленческая команда была не готова к полноценной работе с этими технологиями. Руководители ЦФО не понимали, как они могут влиять на результат подразделения, почему для их ЦФО выбраны именно такие целевые показатели. Да и просто не готовы были принимать на себя ответственность за результаты подразделения.

Что с этим можно сделать?

- Усложнить модель в ответ на повышение квалификации управленческой команды;

- выделить ЦФО по мере роста руководителей и повышения их готовности нести ответственность.

Кирилл Казакевич

Эксперт по управленческому учёту

Сложности, с которыми я встречался при бюджетировании на предприятии, обычно связаны с тем, что менеджеры, предоставляющие операционные бюджеты, не всегда обсуждают их внутри своих подразделений, что демотивирует тех, кто выполняет в дальнейшем эти бюджеты.

Небольшому бизнесу сложно прогнозировать и оценивать ожидаемую выручку. Но на моей практике, если финансовая служба помогает менеджерам составлять их бюджет (не вдаваясь в технические нюансы, а именно методологически), то бюджетный процесс идёт эффективнее.

«Бюджетирование — это „вишенка на торте“». Почему бюджетирование это важно?

Андрей Букин

Финансовый специалист на фрилансе

Понятие «бюджетирование» вторично по отношению к понятиям «управленческий учёт», «бизнес-процессы» и «методология», и в этом смысле в чём-то аналогично понятию «автоматизация». Есть известная фраза: «Если автоматизировать хаос, получите хаос». С бюджетированием — то же самое.

Вы можете собрать несколько десятков показателей в бюджетных формах, наладить сбор фактических данных и ежедневно получать «простыни» отчётов. Но практического выхлопа не будет: много цифр — мало толка. В задачу финансового директора входит не только организовать всю эту работу, но и определить оптимальную для бизнеса периодичность формирования отчётов, а также выделить ключевые метрики, чтобы сравнивать и корректировать бизнес именно по ним.

Образно выражаясь, я бы сказал, что бюджетирование — «вишенка на торте», коржи которого представляют собой управленческий учёт, бизнес-процессы и методологию, пропитка между ними состоит из менеджмента и команды, а в качестве праздничных свечек выступает автоматизация.

Подписывайтесь на Telegram-канал «Помощник финансиста», чтобы узнать больше о финансовом менеджменте и автоматизации.

Есть мысли и дополнения по поводу темы? Делитесь в комментариях

Подписывайтесь на Telegram-канал «Помощник финансиста», чтобы узнать больше о финансовом менеджменте и автоматизации.

Источник: vc.ru

Финансовый план: инструкция по созданию. Бюджеты, образцы отчётов, расчеты в Excel

Финансовый план — денежное выражение бизнес-идеи. Ваша мечта превращается в план действий. Расчеты помогают оценить эффективность проекта и необходимый объем инвестиций. Как избежать нагромождения лишних графиков и цифр? На основании каких показателей инвестор сможет принять решение за 30 секунд?

Как составить финансовый план для бизнес-плана — в нашей статье.

Новости бизнеса и подборка кейсов — в вашей почте:

var PS_ErrPref = ‘Поля не заполнены или заполнены неверно: n’;

Марина Мельникова, экономист, финансовый аналитик RAS и IFRS.

- Собираем исходные данные и формируем бюджеты

- Определяем параметры расчетов

- Инвестиционный бюджет — стартовые расходы

- Источники финансирования

- Бюджет доходов

- Бюджет текущих расходов

- Бюджет закупок

- Бюджет оплаты труда

- Налоговый бюджет

- Бюджет доходов и расходов (БДР)

- Бюджет движения денежных средств (БДДС)

- Почему остаток на счёте не совпадает с суммой прибыли в БДР?

- Учёт рисков в проекте

- Показатели эффективности

- Показатели финансовой устойчивости

Собираем исходные данные и формируем бюджеты

Источник информации: ваши ожидания, скорректированные на требования законодательства, возможности рынка, условия поставщиков, «фишки» конкурентов.

Как правильно делать SWOT-анализ бизнеса

Определяем параметры расчетов

- Дата начала проекта и дата начала поступлений от реализации.

- Интервал планирования — месяц, квартал, год.

- Горизонт планирования — год, три, пять лет и т.д.

- Валюта расчетов.

- Особенности рынка — сезональность продаж, степень насыщения, конкуренция и пр.

- Количество и стоимость стартового товарного запаса на складе.

- Условия работы с поставщиками и покупателями — предоплата, оплата по факту отгрузки.

- Режим налогообложения, возможность применения льготных ставок, налоговых каникул и пр.

- Предполагаемый уровень инфляции.

Инвестиционный бюджет — стартовые расходы

Определяем объем первоначальных вложений. Сюда относят все, что понадобится для запуска проекта: покупка помещения, ремонт, внедрение IT, реклама, материалы и т.д. Фиксируем начало, окончание и динамику расходов.

Источники финансирования

Бюджет привлечения денежных средств раскрывает информацию о суммах:

- собственных средств в проекте;

- внешних заимствованиях.

Для кредитов и займов нужно подготовить графики платежей с указанием дат и сумм поступлений и платежей.

Где взять деньги на открытие бизнеса? Без кредитов и займов у друзей

Бюджет доходов

Поступления делят на два типа: Доход от основной деятельности (Бюджет продаж) и Прочие.

Бюджет продаж — объем реализации в натуральном и денежном выражении. Выручку рассчитывают на основании:

● количественных метрик: прогнозного количества товаров или числа покупателей;

● стоимостных метрик: средний чек, цена за единицу продукции/услуги, нормативная стоимость.

Помесячный план доходов нужно скорректировать на коэффициенты сезонности, инфляции, возможный рост/падение объемов продаж из-за особенностей рынка сбыта.

Прочие доходы — все, что не относится к основной деятельности: продажа основных средств, государственные субсидии, поступления от инвесторов и пр.

Бюджет текущих расходов

Операционный бюджет описывает основную деятельность. Его состав зависит от специфики бизнеса и внутренних процессов.

Все траты нужно разделить на два типа:

- переменные расходы — зависят от уровня продаж (расходные материалы, ГСМ, товары). Они будут повторять динамику изменений объемов реализации;

- постоянные расходы — не реагируют на колебания в продажах (аренда офиса, коммунальные услуги, зарплата директора и бухгалтера).

Бюджет закупок

Этот план показывает какое количество товаров/материалов понадобится для выполнения плана продаж.

Цель подготовки — согласовать объем закупки с возможностями производства, продаж и остатками на складе.

Остаток на начало — Продажи + Закупки = Остаток на конец

Бюджет формируют в разрезе товаров/материалов в натуральном и стоимостном выражении. Цену рассчитывают на основании данных поставщиков либо по установленным в компании нормативам.

Бюджет оплаты труда

Цель — сформировать ежемесячный фонд заработной платы (ФОТ). Бюджет рассчитывают по каждой категории сотрудников с учётом планового роста выплат, дополнительных бонусов и премий.

На основании бюджета ФОТ определяют сумму страховых взносов. Это обязательные платежи на пенсионное и медицинское страхование сотрудников. Глава 34 НК РФ регулирует ставки и порядок расчетов.

Налоговый бюджет

Составляем перечень налогов в соответствии с выбранной системой налогообложения. Задаем базы для начисления, определяем суммы и сроки обязательных платежей.

Источники информации — требования законодательства и бюджеты компании.

Примерный перечень источников данных для расчета налоговой базы

Слишком подробная детализация затруднит планирование или сделает его невозможным. Состав статей должен быть достаточным для обеспечения необходимой информации о структуре доходов и расходов, но не требовать больших трудозатрат и времени.

Бюджет движения денежных средств (БДДС)

БДДС — план поступлений и платежей. Задача отчёта — оперативное управление финансовыми потоками, оценка платежеспособности бизнеса.

Статьи группируют по видам деятельности:

- операционная — движение денег в рамках основной деятельности;

- инвестиционная — поступления и платежи, направленные на развитие бизнеса (реализация новых проектов и пр.);

- финансовая — внешние источники финансирования деятельности (привлечение и выдача кредитов, займов и пр.)

Суммы выплат и поступлений разбивают по статьям на основании бюджета доходов и расходов, учитывая условия платежей в договорах.

Детализация отчёта зависит от структуры денежных потоков. Сумма каждой статьи не должна превышать 20% от общего оборота. В противном случае потребуется дополнительная расшифровка.

Начальный остаток денежных средств + Приток денежных средств — Отток денежных средств = Остаток денежных средств на конец периода

Отрицательное сальдо на конец прогнозного периода (кассовый разрыв), говорит о недостатке денежных средств и необходимости дополнительного финансирования.

Почему остаток на счёте не совпадает с суммой прибыли в БДР?

Каждая хозяйственная операция вызывает взаимосвязанные изменения обоих бюджетов.

Различия между БДР и БДДС:

- прибыли и убытки формируют по методу начисления, т.е. по факту совершения хозяйственной операции;

- БДДС составляют на основании движения денег по счетам и в кассе.

- Внутренняя норма рентабельности (Internal rate of return, IRR) — минимальная ставка доходности, при которой инвестиции окупятся.

IRR сравнивают с установленным инвесторами уровнем дохода или со ставкой процента по кредиту, если проект финансируют за счёт заёмных средств.

Если IRR > заданного норматива, такой бизнес-план принесет прибыль т.к. его доходность выше, чем стоимость заёмного капитала.

- Срок окупаемости (Pay-back period, PP) — период времени, за который поступления от реализации бизнес-плана покрывают инвестиции. Чем он короче, тем быстрее проект возместит первоначальные расходы.

PP = min n, при котором , где:

IC — инвестиции в проект

n — число периодов

CFi — денежный поток в i-период времени

Показатели финансовой устойчивости

- Точка безубыточности(Break-even point, BEP) — минимальный объем выручки/проданных единиц товаров, который покроет все расходы.

Показатель рассчитывают в натуральном и денежном выражении:

ТБд = В*Зпост / (В — Зпер)

В — выручка от продаж

Зпост — сумма постоянных затрат

Зпер — сумма переменных затрат

ТБн = Рн * Зпост / (Ц — ЗСпер)

Рн — объем реализации в единицах продукции

Зпост —сумма постоянных затрат

Зпер — сумма переменных затрат

Ц — цена за единицу продукции

ЗСпер — средние переменные затраты на единицу продукции

Если фактическая выручка выше полученного значения, бизнес получает прибыль.

Если фактическая выручка ниже точки безубыточности, компания несет убытки.

- Маржа безопасности (Margin of safety rate) — допустимый уровень снижения объемов реализации без потери прибыльности. Показывает на сколько фактический уровень дохода превышает точку безубыточности.

В — выручка от продаж

ТБд — точка безубыточности в денежном выражении

МБн = (Рн — ТБн) / Рн

Рн — объем реализации в натуральном выражении

ТБн — точка безубыточности в натуральном выражении

- Операционный рычаг (Operating leverage) — показывает, на сколько изменится прибыль при изменении объема реализации на 1%.

ОР = (В — Зпер) / (В — Зпер — Зпост)

В — выручка от реализации

Зпер — затраты переменные

Зпост — затраты постоянные

Между колебанием выручки и прибыли нет линейной зависимости. Снижение продаж на 10% никогда не даст такой же процент снижения дохода. Причина: влияние доли постоянных и переменных расходов. Чем выше уровень переменных расходов, тем меньше операционный рычаг.

Высокие значения операционного рычага говорят о том, что незначительные колебания продаж могут вызвать сильное изменение прибыли. Бизнес с таким показателем быстро генерирует доходы в благоприятных условиях, но при незначительных трудностях уходит в минус.

Рост доли Переменных расходов ↓ Снижение доли постоянных ↓ Снижение Операционного рычага ↓ Снижение чувствительности Прибыли к изменению продаж.

Ошибки при подготовке финансового плана

Проблема: расчет бюджета по максимальным ценам или полной загрузке производства.

Решение: проанализировать рынок, подготовить реалистичный объем продаж и ценообразование.

Как установить цену: цели и методы ценообразования

Проблема: включили в бюджет не все расходы или занизили цены поставщиков.

Решение: подробное описание бизнес-процессов, бюджет на основе закупочных цен.

Проблема: в БДДС не учтены сроки погашения кредиторской и дебиторской задолженности.

Решение: анализ условий оплат поставщиков и клиентов.

Проблема: в бюджет не заложили риски: задержки в получении разрешительной документации, нарушение сроков оплат и пр.

Решение: запланировать сумму на непредвиденные расходы как процент от выручки.

Задача бизнес-плана — выявить все, что поможет устранить конкурентов, чтобы продвинуть продукт/услугу. Цель его финансовой части — оценить сколько будут стоить усилия на реализацию проекта. От того_ насколько качественно составлен финансовый отчёт, зависит решение инвестора о финансировании и ваша уверенность в завтрашнем дне.

Источник: businessolog.ru

Построение бюджетирования на предприятии

Настройка подсистемы бюджетирования в 1С под ваши бизнес-процессы.

Рассчитать стоимость

В любом бизнесе, будь то небольшая фирма или крупная компания, имеется совокупность доходов и расходов, представленных потоками средств, которыми необходимо управлять и планировать их, отталкиваясь при этом от имеющихся на сегодня экономических показателей бизнес-деятельности. То есть здесь мы начинаем говорить о бюджетировании как о методе финансового планирования всех доходов и направлений расходования денежных средств для поддержки оптимальной пропорции между финансовыми и материальными ресурсами на основе таких плановых показателей, как объем продаж или производства, сметы затрат, плана капитальных вложений и т.п. Оптимизировать данный процесс помогают современные средства автоматизации бюджетирования.

Приглашаем на

бесплатный вебинар!

06 июня в 11:00 мск

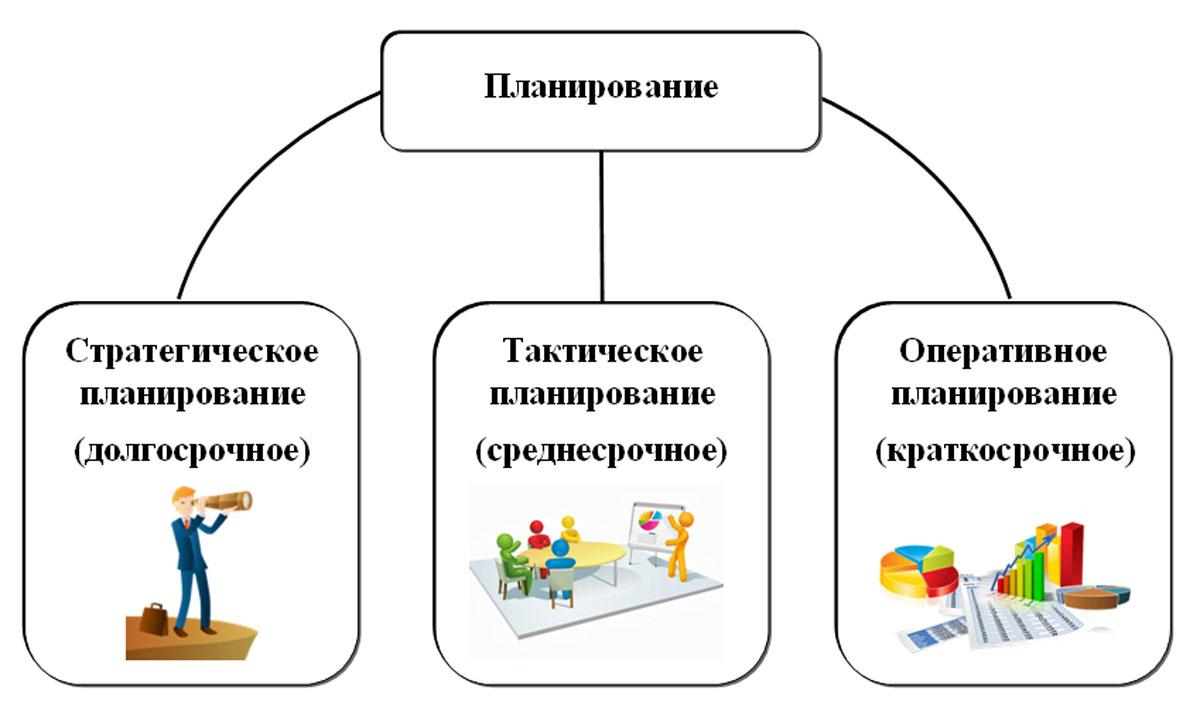

Финансовое планирование осуществляется посредством составления финансовых планов разного назначения и содержания в зависимости от задач и объектов планирования. Его можно разделить по временным периодам:

- Долгосрочное/стратегическое – определяет основные цели организации, пути их достижения от 5-ти лет.

- Среднесрочное/тактическое – от 1 до 5 лет, устанавливает средства, требуемые для исполнения стратегических целей.

- Краткосрочное/оперативное – производится в текущем режиме (по сути это и есть бюджетирование).

Можно сказать, что бюджетирование на предприятии – это краткосрочное финансовое планирование, управление бюджетом, распределение во времени ресурсов и активов хозяйствующего субъекта.

Итогом бюджетирования является бюджет – документ с детальным планом деятельности фирмы на ближайшую перспективу, направленный на достижение цели организации. Срок, на который разрабатывается конкретный бюджет – бюджетный период, обычно 1 год.

Задачи и функции бюджетирования

- Оптимизация затрат;

- Согласование работу подразделений предприятия;

- Выявление направлений приносящих убытки или нуждающихся в развитии;

- Анализ финансовой деятельности предприятия в целом;

- Составление финансового прогноза;

- Укрепление дисциплины на предприятии и усиление мотивации сотрудников.

Исходя из этого, выделим основные функции бюджетирования:

Функция планирования – ищет пути распределения и использования ресурсов с учетом рыночной ситуации, предусматривает проблемы и риски, предлагает способы их решения.

Контроль и оценка результатов деятельности – анализ эффективности за счет сравнения плановых и фактически достигнутых результатов, анализ факторов, оказывающих влияние на конечный результат. Постоянный текущий контроль выполнения бюджета позволяет оперативно повлиять на ситуацию и принять меры для ее изменения.

Оценка эффективности работы и мотивация сотрудников – оценка результата работы менеджеров, а также основа для системы материального стимулирования сотрудников подразделения, оценка работы руководителей подразделения. Бюджетирование стимулирует сотрудников и руководителей к достижению поставленных целей, хотя может и иметь обратную сторону – если используется как средство принуждения сотрудников, не выполняющих плановые задания, может создать в коллективе атмосферу, не способствующую продуктивной работе и достижению целей организации.

Коммуникация между различными уровнями сотрудников – заключается в комбинации восходящих и нисходящих потоков информации. Сотрудники знают, что от них желает руководитель, понимают свои задачи, задачи каждого подразделения и всего предприятия в целом. Отделы, подразделения и филиалы предприятия координируют свою деятельность друг с другом в рамках бюджетирования для более четкой и слаженной работы, а также оптимизации деятельности предприятия в соответствии с поставленными целями.

- Нисходящие потоки информации – это утвержденные бюджеты, которые доводятся соответствующим подразделениям в виде плановых заданий.

- Восходящие потоки информации – это сведения, переданные от низовых организационных подразделений и их руководителей к руководителям и специалистам высшего уровня.

Таким образом, бюджетирование способствует поддержанию и усилению координации между подразделениями.

Средство обучения менеджеров – разработка и согласование бюджетов способствует изучению руководителями (менеджерами) особенностей деятельности своих подразделений, пониманию связи своих показателей работы с показателями других подразделений. Поэтому, постановка новых задач со стороны руководства ставит цель перед сотрудниками открывать для себя новые знания, чтобы применить в работе полученные навыки.

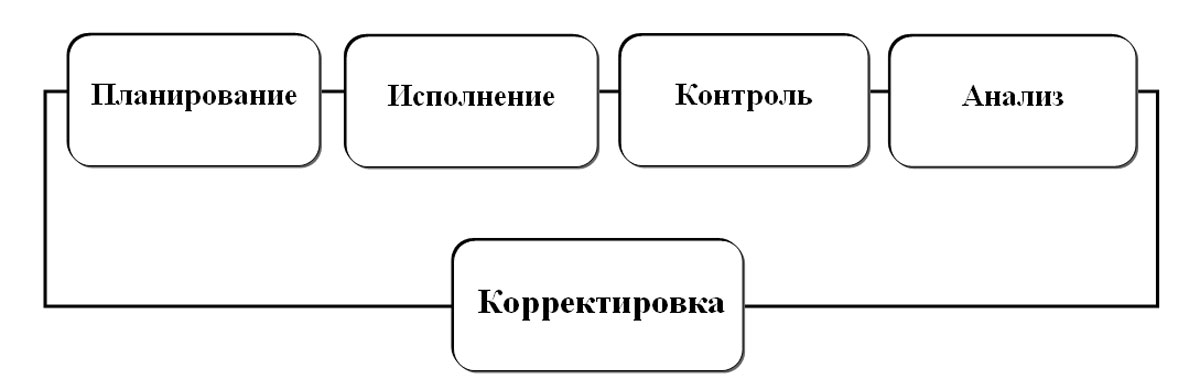

Построение системы бюджетирования

На каждом предприятии может быть своя специфика, поэтому единой модели бюджетирования не существует. В зависимости от целей предприятия и объекта планирования разрабатываются индивидуальные схемы, учитывающие специфику компании, ее финансовые возможности, при этом используются свои средства и свой инструментарий. Бюджетные мероприятия представляют собой замкнутый цикл, состоящий из планирования, исполнения, контроля, анализа и корректировки планов.

На этапе планирования происходит изучение текущих показателей деятельности предприятия, их выборка и анализ, группировка данных, и на их основании разрабатывается конкретный перечень направлений действий организации, составляется план для будущей их реализации, которому должно следовать предприятие, учитывающий возможные риски и пути сокращения этих рисков. Исходя из поставленных целей, определяются задачи на бюджетный период, проектируются бюджеты, анализируются, корректируются и утверждаются.

Бесплатная

консультация

эксперта

Анна Викулина

Руководитель Центра

сопровождения 1С

Спасибо за Ваше обращение!

Специалист 1С свяжется с вами в течение 15 минут.

Проектирование системы бюджетирования

Проектирование системы бюджетирования, то есть финансовой структуры, зависит от специфики организации и ее масштаба.

Финансовая структура является основным элементом распределения полномочий, ответственности и мотивации по результатам деятельности компании, представляющая собой иерархическое дерево, которое состоит из центров финансовой ответственности (ЦФО). По каждому ЦФО составляется бюджет, и определяются финансово-экономические показатели его деятельности. Для создания проекта финансовой структуры необходимо изучить финансово-экономическую документацию, проанализировать взаимодействие отделов, подготовить сотрудников к внедрению на предприятии системы бюджетирования. Затем создается модель бюджетирования. В зависимости от видов операций и сферы деятельности создаются ЦФО, которые координируются ответственными лицами, задача которых, в свою очередь, контролировать статьи расходов и доходов, распределять финансовые потоки.

В бюджете учитываются не только финансовые показатели, но и натуральные, поэтому, помимо понятия финансовой структуры – ЦФО, можно выделить понятие Центр ответственности (ЦО), отражающий структуру управления в целом и представляющий собой центр принятия решения, который может и не контролировать финансовые показатели или контроль этих показателей не является основной функцией ЦО.

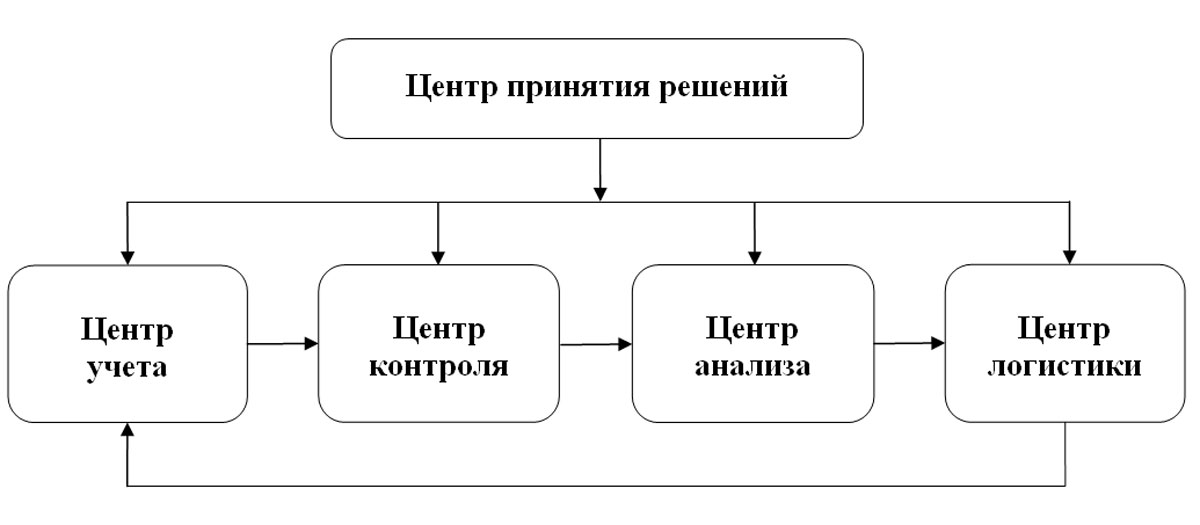

Рассмотрим пример структуры центров ответственности в организации.

- Центр принятия решения отвечает за принятие и организацию выполнения решения: учет, контроль, анализ и логистику. Это, например, управляющая компания всего предприятия, система управления подразделением, отделом, проектом.

- Центр учета отвечает за показатели учета – примером может служить бухгалтерия, отвечающая за достоверность, своевременность сбора информации и доставку учетных данных адресатам. В то же время бухгалтерия может быть не только Центром учета, но и Центром затрат.

- Центр контроляотвечает за периодичность контроля, своевременность обнаружения отклонений контролируемых показателей от нормы, следит изменением показателей. Например, Отдел технического контроля (ОТК) – это Центр контроля и одновременно Центр затрат.

- Центр анализа отвечает за разработку и функционирование системы анализа показателей деятельности предприятия, определяет отклонения показателей от плана, определяет зависимости между этими отклонениями и рассматривает тенденции в изменении показателей. Центр анализа должен своевременно передавать данные в соответствующий Центр логистики. Например, это может быть функцией отдела качества на предприятии. Аналитический, экономический, плановый отдел выступает как Центр анализа, при этом они также являются Центром затрат.

- Центр логистикиотвечает за показатели оптимального перемещения материальных и человеческих ресурсов в рамках деятельности предприятия и за его пределами (снабжение, сбыт), перераспределение ресурсов, в т.ч. людские ресурсы. Например, диспетчерские функции – создание норм распределения ресурсов, своевременность распределения и перераспределения ресурсов.

Так, вся фактическая информация в бюджеты поступает именно из Центров учета, а используется в Центрах контроля и анализа.

ЦФО можно охарактеризовать также по характеру расходования или, наоборот, принесения денсредств:

- Центр затрат – подразделения, отделы компании, отвечающие за затраты предприятия. К ним можно отнести и охранное предприятие, обслуживающее объекты предприятия, и административно-хозяйственные, финансовые службы, юридический отдел и т.п.

- Центр прибыли – филиалы, подразделения, отделы компании, отвечающие за формирование прибыли.

- Примером Центра Доходов может служить торговый отдел компании, отвечающий за продажу товаров, продукции, услуг и, соответственно, формирующий доходы предприятия.

Создание структуры бюджета. Виды бюджетов

Бюджет – это таблица, отражающая плановые и фактические показатели, описывающие динамику развития процессов предприятия по определенному направлению. В широком смысле – это доходы и расходы предприятия. Его разделы зависят от размера предприятия, вида деятельности, поэтому имеют свою структуру для каждой организации.

Построение бюджетирования предполагает создание различных видов бюджетов. Рассмотрим их виды:

- Операционный бюджет;

- Финансовый бюджет.

Операционный бюджет – текущий, оперативный – это части бюджета, детализирующие доходы и расходы по операциям, планируемым на предстоящий период. Он предназначен для управления текущей деятельностью предприятия, для контроля своевременности выполнения текущих операций. Структура бюджетов формируется в соответствии с ЦФО.

Наиболее часто на предприятиях разрабатываются следующие операционные бюджеты:

- Бюджет продаж – строится на основе прогноза объемов реализации. Он формируется на основании данных о подписанных договорах поставки товаров (продукции, выполнения работ, предоставления услуг). ЦФО – служба сбыта.

- Бюджет производства – составляется на основе бюджета продаж, спросом, с учетом производственных мощностей и количеством готовой продукции на складах прогнозируется объем производства продукции (выполнения работ, предоставления услуг).

- Бюджет прямых материальных затрат – определяет потребности предприятия в сырье, материалах, комплектующих, полуфабрикатах, на основании данных об объемах производства, нормативах затрат сырья на единицу производимой продукции, данных о запасах сырья, в натуральном и денежном выражении по каждой единице материала отдельно. ЦФО – производственные подразделения, отделы снабжения.

- Бюджет прямых затрат труда – расчет трат на привлечение трудовых ресурсов, занятых непосредственно в производстве, в натуральных (человеко-часах) и стоимостных показателях, на основании результатов расчета бюджетных объемов производства и норм оплаты труда. ЦФО – экономический отдел.

- Бюджет производственных затрат – расчет ведется на основании данных других бюджетов в соответствии с калькуляцией себестоимости.

- Бюджет общепроизводственных накладных расходов – отражает расходы и затраты, связанные с обслуживанием основного производства, в разрезе статей расходов: амортизация, электроэнергия, оплата труда и прочие общепроизводственные расходы, непосредственно относящиеся к производству продукции (выполнению работ, предоставлению услуг).

- Бюджет управленческих (общехозяйственных) расходов – включает планируемые показатели административных общехозяйственных накладных расходов в разрезе статей. Чаще всего это постоянные затраты организации.

- Бюджет коммерческих расходов – расчет накладных расходов на реализацию продукции, планируется в зависимости от объема продаж, большинство статей задаются в процентах к объему продаж, за исключением таких, как аренда складских помещений, реклама, транспортные услуги, оплата труда сотрудников коммерческой службы и других определяющихся спецификой деятельности предприятия.

При разработке форм бюджета для ЦФО необходимо учитывать специфику деятельности ЦФО. Формы должны обеспечивать возможность консолидации бюджетов без дополнительных затрат на адаптацию форм, так как одни бюджеты составляются самими ЦФО, затем объединяются и образуют бюджеты предприятия в целом, другие составляются на уровне предприятия, и данные, содержащиеся в них, находят отражение в бюджетах ЦФО.

Для финансового бюджета исходной информацией служат операционные бюджеты. Выделяют следующие виды финансовых бюджетов:

- Общий бюджет по балансу – прогноз баланса активов и пассивов, является завершающим этапом бюджетирования. Он представляет собой прогноз остатков по статьям баланса: дебиторская задолженность, денежные средства, запасы, внеоборотные активы, кредиторская задолженность и т. д.

- Бюджет доходов и расходов (прогнозный отчет о прибылях и убытках) – предназначен для планирования финансового результата за бюджетный период. Составляется на основании из данных операционных бюджетов – это данные об объеме реализации, себестоимости реализованной продукции, коммерческие, управленческие и другие расходы.

- Бюджет денежных средств (прогнозный отчет о движении денежных средств) – отражает прогнозную величину расходов. Его цель – обеспечение денежными ресурсами на любой момент совершения операций по деятельности предприятия. При его составлении проверяется реальность источников поступления средств, обоснованность расходов, определяется потребность в заемных средствах, а также определяется платежеспособность предприятия, возможность предприятия погасить текущие и иные обязательства, закупить новое оборудование для расширения деятельности и т.п.

- Инвестиционный бюджет (бюджет капитальных затрат) – бюджет планирования и управления долгосрочными инвестициями предприятия. Он определяет объекты инвестирования, объемы и сроков реальных инвестиций. При составлении бюджета инвестиций особое внимание уделяется расчету влияния новых инвестиций на финансовые результаты деятельности предприятия, величину его прибыли.

Итогом работы является составление общего бюджета – это обобщенный по всем подразделениям план работы предприятия в целом, объединяющий частные бюджеты и отражающий информацию для принятия и контроля управленческих решений в области финансового планирования. Как правило, общий бюджет составляется и утверждается на весь бюджетный период, обычно это один календарный год. При этом каждый из видов бюджетов внутри периода имеет разбивку на подпериоды.

Бюджетный процесс должен быть непрерывным. Завершающий этап бюджетного процесса – анализ и корректировка. Завершение анализа исполнения бюджета текущего года совпадает по времени с разработкой бюджета следующего года, поэтому анализ исполнения бюджета одновременно и начальная, и завершающая стадия бюджетного процесса.

Источник: wiseadvice-it.ru