Вы узнаете, когда может наступить административная, налоговая и даже уголовная ответственность за незаконное предпринимательство.

Что не является предпринимательством

В повседневной жизни многие совершают различные действия, например, выполняют какую-то работу, оказывают услуги. Подобная деятельность, как правило, носит разовый характер, поэтому не считается предпринимательской. Единственное, придется уплатить НДФЛ с полученных доходов. Выполнение разовых работ, поручений (freelance).

В этом случае заключают гражданско-правовой договор на оказание услуг. Обязанность по уплате НДФЛ ложиться на плечи заказчика (при условии, что он является ИП или юрлицом). Начиная с 2019 года, фрилансеры могут зарегистрироваться в качестве самозанятых и платить налог самостоятельно в размере 4–6% вместо 13%.

Пока такой режиме действует в четырех регионах России, с 2020 года он может быть введен на всей территории страны. Продажа движимого и недвижимого имущества. Для осуществления подобных сделок достаточно заключить договор купли-продажи. Если имущество находилось в собственности менее пяти лет (в некоторых случаях трех лет), полученный доход облагается НДФЛ.

Бизнес без регистрации ООО и ИП. Это возможно?

Однако, если вы документально подтвердите расходы на покупку имущества, а цена продажи будет ниже цены покупки, то налог платить не надо. Сдача недвижимости в аренду. В этом случае арендодатель может или платить НДФЛ в размере 13% с полученных сумм, или зарегистрироваться в качестве самозанятого и платить налог в размере 4%. Напомним, что пока такой режим действует в четырех регионах.

Когда деятельность становится предпринимательской

Понятие предпринимательской деятельности дано в статье 2 Гражданского кодекса РФ. Это самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг. Именно самостоятельность бизнеса и систематичность получения прибыли привлекают к внимание контролеров. Отсутствие регистрации в качестве ИП или ООО, может послужить основанием для привлечения к ответственности за ведение незаконной предпринимательской деятельности.

3 вида ответственности за незаконное предпринимательство

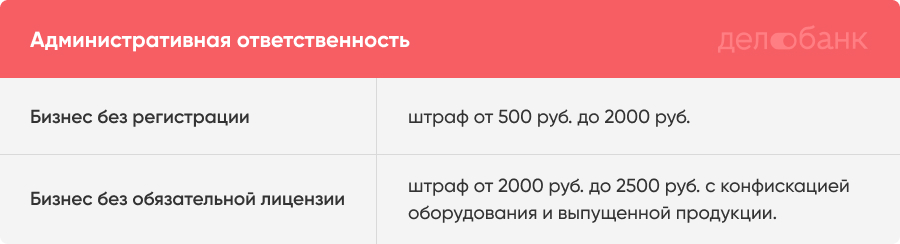

- деятельность без регистрации ИП или ООО — от 500 до 2000 рублей;

- лицензируемая деятельность без лицензии — для граждан от 2000 до 2500 рублей, для организаций — от 40 000 до 50 000 руб.(с конфискацией товара).

Если имеют место два и более административных нарушения, применяется наказание за каждое из них.

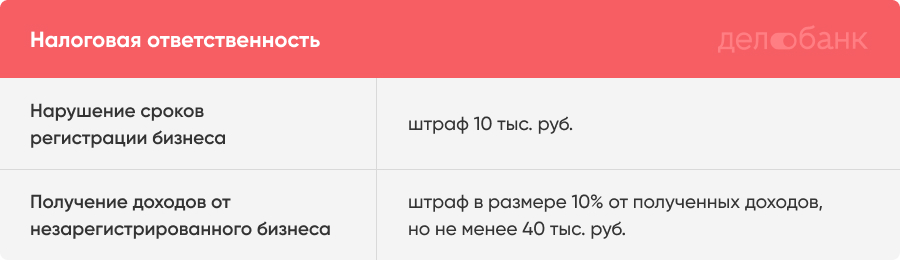

Налоговая ответственность. Основания для привлечения — ведение деятельности без постановки на учет в ИФНС, нарушение сроков постановки, уклонение от уплаты налогов.

Порядок привлечения к ответственности: нарушения выявляются в ходе налоговой проверки или иных мероприятий налогового контроля. При обнаружении нарушений, должностное лицо ИФНС составляет акт. Срок составления акта — один рабочий день с момента их выявления. Акт вручается налогоплательщику, срок вручения законом не установлен.

В течение 10 дней с даты получения акта, можно представить объяснения в письменной или в устной форме. Руководитель налогового органа рассматривает акт и выносит решение: о привлечении лица к ответственности за налоговое правонарушение; об отказе в привлечении лица к ответственности. Примечание: в решение ИФНС указан срок в течение которого его можно обжаловать в вышестоящий орган.

- нарушение срока представления документов на регистрацию — 10 000 рублей;

- ведение бизнеса без постановки на учет — 10% от суммы полученного дохода, но не менее 40 000 рублей.

Обратите внимание — за отсутствие регистрации, помимо штрафа, налоговая вправе доначислить налоги и пени за их несвоевременную уплату.

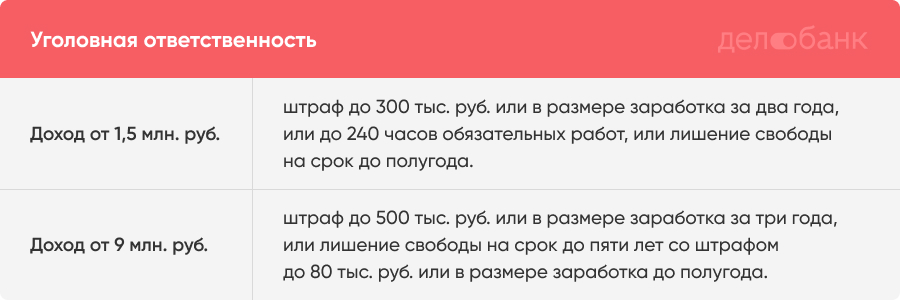

Уголовная ответственность. Основания для привлечения — нелегальный бизнес нанес ущерб гражданам или государству, получен незаконный доход в крупном размере (1,5 млн. рублей и более) или особо крупном размере (6 млн и более). Предъявление обвинений по уголовным делам — задача полиции и прокуратуры, по результатам проверки.

- за деятельность без регистрации или без лицензии (когда она обязательна), если это причинило крупный ущерб или принесло доход в крупном размере — штраф до 300 тысяч рублей или в размере зарплаты осужденного за период до 2-х лет, либо обязательные работы до 480 часов, либо арест на срок до 6-ти месяцев;

- если размер особо крупный — штраф от 100 до 500 тысяч рублей или в размере зарплаты за период от 1-го до 3-х лет, либо принудительные работы до 5-ти лет, либо лишение свободы на срок до 5-ти лет со штрафом до 80 тыс. руб. (или зарплаты, иного дохода, за период до 6-ти месяцев).

Как избежать ответственности

Вовремя зарегистрируйте бизнес. Вы можете стать самозанятым, ИП или же открыть ООО. Сегодня зарегистрировать бизнес можно даже не выходя из дома. Деловая среда совместно со Сбербанком разработала сервис по удаленной регистрации ИП и ООО. Главные плюсы в том, что не надо идти в налоговую и платить госпошлину (напомним, что для ИП она составляет 800 руб., а для ООО — 4000 руб.).

Подробнее о том, как зарегистрировать бизнес удаленно, вы можете прочитать здесь.

Если вы уже готовы открыть свое дело, зарегистрируйте свой бизнес онлайн уже сейчас, не выходя из дома, без визита в налоговую и без гос. пошлины, с помощью сервиса по регистрации бизнеса

Источник: spark.ru

Что будет, если вести бизнес без ИП

Предпринимательство — это самостоятельная деятельность, направленная на систематическое получение прибыли. Так гласит Гражданский кодекс РФ.

Бизнес должен быть зарегистрирован, иначе человек будет считаться нелегальным предпринимателем. Рассказываем, какие риски несет работа ИП без регистрации и что делать, если вам нужно зарегистрировать бизнес.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Как понять, что я — предприниматель

Не вся деятельность, приносящая прибыль, является предпринимательской. Главное — системность. Если вы, например, захотите обновить интерьер у себя дома и перед ремонтом распродадите ненужные вещи, это не будет предпринимательской деятельностью, хотя вы и получите прибыль.

А вот если вы будете закупать товары, а затем перепродавать их дороже, то налоговая вполне может посчитать вас предпринимателем. В этом случае наличие или отсутствие прибыли не важно — главное, что у вас есть цель её получить. То есть, даже если нелегальный бизнес будет убыточным, ФНС все равно посчитает его бизнесом, а вас — предпринимателем.

Иногда бизнес вырастает из хобби. В этом случае важно не упустить момент перехода в предприниматели, чтобы не получить неприятных последствий — о них мы расскажем чуть дальше.

Ключевой пункт, определяющий предпринимательскую деятельность — это систематическое получение прибыли.

Например. Наталья увлеклась вязанием кардиганов. Сначала она просит друзей помочь — снимает с них мерки и учится вязать кардиганы разных размеров и фасонов, а готовые изделия дарит своим моделям-товарищам. Даже несмотря на то, что Наталья подарила каждому из друзей уже по три кардигана, она все еще не предприниматель — она не получает прибыли, хотя и вяжет системно.

Спустя некоторое время друзья начинают заказывать у Натальи кардиганы за деньги, а также рекомендуют ее изделия своим знакомым — к Наталье приходят новые клиенты. Теперь Наталья продает три кардигана в месяц и рекламирует их в соцсетях, а значит, она — предприниматель.

Татьяна Бакулева, адвокат

Если хобби вдруг или наконец начало приносить регулярный доход, даже если этот доход совсем небольшой, то пора задуматься о легализации. Такая деятельность уже будет считаться предпринимательской в связи с систематичностью дохода. На практике сложно доказать систематичность извлечения прибыли и рассчитать такие большие доходы, если люди не пользуются банковскими денежными переводами. Но сейчас большое количество расчётов происходит через интернет банки, а налоговые органы всё чаще интересуются происхождением доходов и уже зафиксированы случаи попытки контроля расходов граждан, не соответствующих доходам.

Как налоговая узнает, что у меня бизнес, если его не зарегистрировать

Буквально, как угодно. Документальные подтверждения ведения бизнеса — это сайт, договоры аренды или закупки. Но определить предпринимателя можно и по устным свидетельствам — например, по показаниям или жалобам клиентов.

Доказательствами ведения предпринимательской деятельности ФНС может посчитать:

- показания клиентов,

- выписки из банковских счетов, расписки о получении денег,

- рекламу товаров и услуг,

- наличие сайта,

- оптовые закупки товаров,

- договоры, аренду торговых площадей.

Не попасть под внимание налоговой сложно, т.к. даже если вы ведете бизнес без какой-либо рекламы, у вас нет сайта и профилей в соцсетях, предугадать, что клиент не оставит жалобу на ваши услуги, или что клиент не окажется сотрудником налоговой службы — невозможно.

Например. Иван в свободное от основной работы время печет на заказ фигурные торты и рекламирует их через странички в соцсетях. Регистрироваться в качестве ИП Иван не стал — ему показалось, что это лишнее, ведь у него скромное хобби, а не «настоящий» бизнес. Иван получил новый заказ на торт в форме котика ко дню рождения ребенка, а немного позже — повестку в суд и штраф за нелегальное предпринимательство: заказчица оказалась налоговым инспектором.

Главный надзорный орган, который выявляет нелегальных предпринимателей — это ФНС. Но налоговая служба не единственная структура, которая может обнаружить незарегистрированного ИП. После жалобы клиента проверку могут провести сотрудники полиции, Роспотребнадзора, Антимонопольной службы или Прокуратуры.

Анастасия Бородина, начальник юридического управления ООО «САМКОРП»

ФНС может узнать об осуществлении предпринимательской деятельности из жалоб недовольных клиентов в проверяющие органы, заметить дорогие покупки нелегального предпринимателя, устроить контрольную закупку или из рекламы.

Как накажут за работу без регистрации

К ответственности за незарегистрированную деятельность бизнесмена будет привлекать ФНС — через суд. Дело будет рассматриваться по месту жительства обвиняемого или месту осуществления деятельности в течение двух месяцев с даты составления протокола о нарушении.

Ответственность, предусмотренная за ведение бизнеса без регистрации в качестве ИП, бывает налоговая, административная и уголовная, это зависит от суммы дохода и вида нарушения.

Наказать могут не только за ведение бизнеса без регистрации. Если сумма доходов от незарегистрированного бизнеса не дотягивает до уголовной ответственности, то незарегистрированного ИП оштрафует сама налоговая — на 10% от полученных доходов, но не менее 40 тыс. руб. А если для бизнеса нужна была лицензия, то придется заплатить штраф ФНС в размере 2000-2500 руб. с конфискацией оборудования и выпущенной продукции.

- Бизнес без регистрации — штраф от 500 руб. до 2000 руб.

- Бизнес без обязательной лицензии — штраф от 2000 руб. до 2500 руб. с конфискацией оборудования и выпущенной продукции.

- Доход от 1,5 млн. руб. — штраф до 300 тыс. руб. или в размере заработка за два года, или до 240 часов обязательных работ, или лишение свободы на срок до полугода.

- Доход от 9 млн. руб. — штраф до 500 тыс. руб. или в размере заработка за три года, или лишение свободы на срок до пяти лет со штрафом до 80 тыс. руб. или в размере заработка до полугода.

- Нарушение сроков регистрации бизнеса — штраф 10 тыс. руб.

- Получение доходов от незарегистрированного бизнеса — штраф в размере 10% от полученных доходов, но не менее 40 тыс. руб.

Анастасия Бородина, начальник юридического управления ООО «САМКОРП»

Если предпринимательская деятельность связана с розничной продажей алкогольной и спиртосодержащей пищевой продукции нужно быть готовым к ответственности, предусмотренной ч. 2 ст. 14.17.1. КоАП РФ в виде более существенного штрафа в размере от 100 000 руб. до 200 000 руб. с конфискацией продукции.

Как зарегистрировать бизнес

Чтобы зарегистрировать бизнес и стать легальным предпринимателем, нужно обратиться в ФНС. Если ваш вид деятельности позволяет, а вам подходит такой режим, например, вы не планируете получать в год доход более 2,4 млн. руб. или нанимать работников, то можете зарегистрироваться в качестве самозанятого. Вот наши тексты о том, как открыть ИП , и о том, как стать самозанятым , в них подробно описаны схемы регистрации.

Важно. Не нужно бояться регистрировать бизнес, если вы вдруг поняли, что уже ведете предпринимательскую деятельность. Лучше прийти в налоговую самостоятельно, а не ждать, пока она вас вычислит. Регистрация бизнеса — не явка с повинной, негативных последствий визит в ФНС не понесет.

Мария Татаринцева, консультант фрилансеров и ремесленников по легализации их деятельности

Многие опасаются, что как только они зарегистрируются в налоговой, к ним сразу придут с проверкой и оштрафуют за прошлые доходы. Но все обстоит с точностью до наоборот: пока налоговая не вычислила нарушения, можно избежать штрафов и наказаний, если прийти и «сдаться» самостоятельно. Вы просто начнете работу «вбелую» с нуля и не заплатите за прошлые прегрешения. А если налоговики вычислят вас в ходе проверки или контрольной закупки, то заплатить придется по полной — не только за те доходы, на которых вас поймают, но и за предыдущие три года. Если ФНС не получит точных данных о ваших доходах за этот период, то возьмет средние цифры по рынку и доначислит неуплаченные налоги плюс штрафы.

Статья за 30 секунд

- Если вы системно (хотя бы два раза за год) получаете плату за свои услуги — вы предприниматель.

- Налоговая может выявить нелегального предпринимателя множеством способов — по рекламе, жалобе от клиента, договорам с контрагентами или распискам о получении денег.

- За ведение бизнеса без регистрации могут оштрафовать, а за получение дохода от незаконного бизнеса в крупном или особо крупном размере — не только оштрафовать, но и наказать лишением свободы.

- Лучше не дожидаться пока ФНС вас вычислит и зарегистрировать бизнес самостоятельно — так безопаснее и дешевле.

Источник: delo.ru

Ответственность за незаконную предпринимательскую деятельность в 2023 году

Население нашей страны не слишком уважительно относится к требованиям законодательства в любых сферах, начиная от правил дорожного движения и заканчивая Уголовным Кодексом. Не стали исключением Гражданский и Налоговый Кодексы, которые предусматривают правила ведения предпринимательской деятельности на территории России.

Значительная часть граждан в разных сферах деятельности не декларирует свои доходы и не вступает во взаимоотношения с налоговой инспекцией, так как не задумывается или не хочет задумываться о том, что законодательством предусмотрена ответственность за незаконное предпринимательство и пределы этой ответственности выражаются в значительных суммах.

Что является незаконной предпринимательской деятельностью

Для определения незаконных действий в сфере предпринимательства, необходимо исходить из определения, что попадает в сферу предпринимательской деятельности. Полное определение приводится в ст. 2 ГК РФ.

Исходя из текста статьи, предпринимательской деятельностью считаются:

- самостоятельные деяния, т.е. без наличия трудовых отношений, зафиксированных в договорах, а осуществляемых от собственного имени и для удовлетворения собственных интересов;

- производимые на свой риск операции, например, с привлечением собственного имущества и денежных средств;

- направленные на получение прибыли, что подразумевает не факт получения прибыли, а только заявленная цель деятельности, например, поданное рекламное объявление или заключенный договор на оказание услуг;

- систематические действия, с учетом того, что неоднократность начинается после двух аналогичных действий в течение одного периода, в частности, три факта продажи автомобиля в течение года – это уже систематическая деятельность;

- в сферу предпринимательства попадают работы, услуги, продажа и операции с имуществом, т.е. все возможные виды деятельности.

Предпринимательский бизнес допускается только зарегистрированными лицами. Таким образом, ответственность за незаконную предпринимательскую деятельность наступает при отсутствии государственной регистрации, так как любая деятельность, в результате которой ожидается неоднократное получение доходов, считается незаконным предпринимательством.

Формы незаконного предпринимательства

С точки зрения законодательства предпринимательская деятельность рассматривается, как незаконная по различным причинам. Несоответствие законам приравнивается к отсутствию регистрационных или разрешительных документов на ведение определенного бизнеса, или совершение действий, не предусмотренных в полученных документах.

Все формы нарушения законов в этой сфере делятся на следующие группы:

- без государственной регистрации;

- без получения лицензии на лицензируемые виды деятельности;

- с нарушением условий лицензирования.

Предпринимательская деятельность без регистрации включает в себя следующие факты:

- проведение коммерческой деятельности операций, услуг и работ, при отсутствии регистрации в единых государственных реестрах юридических лиц и предпринимателей;

- начало занятия коммерческой деятельностью до того, как проведена регистрация или после того, как регистрация отменена по каким-либо причинам;

- ведение деятельности, не указанной при постановке на учет в налоговой инспекции, или о которой не было сообщено в течение 2 месяцев после фактической смены специализации предприятия или предпринимателя.

В каждом выявленном случае полагается штраф за незаконную предпринимательскую деятельность.

Следующая форма нарушения – это работа без лицензии, если она необходима по закону о лицензировании. Законодательством предусмотрено около 50 различных видов лицензий, каждая из которых охватывает широкую сферу работ и услуг. Если физическое или юридическое лицо производит работы из перечня, не имея на руках лицензии, то его деятельность признается незаконной, и следует привлечение к ответственности. Также нарушением закона считается, несовпадение сроков, т.е. если лицензия получена позже, а первые операции в контролируемой сфере зафиксированы до даты, указанной в документе.

Незаконным предпринимательством считаются также действия, нарушающие лицензионные требования. Например, для получения лицензии на деятельность аптеки необходимо иметь право собственности или договор аренды помещения сроком не менее 12 месяцев, при отсутствии данного документа на момент проверки лицензионные органы могут отозвать лицензию, а коммерческая деятельность признается незаконной с соответствующими последствиями.

Как доказать незаконную предпринимательскую деятельность

Выявление незаконной деятельности – это сложный вопрос, который в большинстве случаев рассматривается и доказывается в судебных органах.

Функции по выявлению возложены на:

- правоохранительные органы, включая прокуратуру;

- федеральную налоговую службу, в том числе налоговую полицию;

- роспотребнадзор;

- антимонопольная служба;

- органы, занимающиеся оформлением лицензий.

Обнаружить нарушителей можно в результате:

- проведения плановых и внеплановых проверок, а также проверок работающих с ними лиц;

- профилактических мероприятий на рынках и в других местах массовой торговли;

- полученных жалоб от населения.

Сложность заключается в том, что любой факт незаконной деятельности необходимо доказать документально. Проверяющие фиксируют это в актах проверки, составленных протоколах. Граждане, подающие жалобу, обязаны предъявить подтверждающие документы (расписки в получении денег, заключенные договора аренды имущества или оказания услуг и так далее).

Лица, которые обвиняются в незаконной деятельности, могут обжаловать составленный протокол в суде до его рассмотрения и принятия решения о применении штрафов.

Ответственность

Меры ответственности для нарушителей предусмотрены в Уголовном и Налоговом Кодексах, а также Кодексе об административных правонарушениях. Каждый из перечисленных нормативных актов рассматривает определенные виды нарушений. За незаконную предпринимательскую деятельность наказание возлагается в виде:

- штрафов;

- изъятия доходов;

- лишения свободы;

- принудительных работ.

Налоговая

В НК РФ ст. 116 посвящена мерам наказания за следующие поступки:

- государственная регистрация произведена позже, чем фактически начата деятельность – штрафные санкции в сумме 10 000 рублей;

- деятельность проводится без регистрации – если зафиксирован полученный доход, то назначается штраф в пределах 10% от его размеров, но в любом случае минимальная сумма штрафа 40 000 рублей;

- на весь полученный доход начисляются налоги (НДФЛ, НДС, на имущество и так далее), а также штрафы и пени за их неуплату и штрафы за непредставление отчетности с зафиксированной даты начала деятельности до даты составления акта.

Для признания деятельности незаконной необходимо решение суда, которое подтвердит выводы, сделанные в актах проверки и составленных протоколах.

Административная

Административная ответственность определяется согласно ч. 1 и 2 ст. 14.1 КоАП РФ, где предусмотренные следующие штрафы:

- от 500 до 2 тысяч рублей за ведение бизнеса без регистрации индивидуального предпринимательства;

- от 2 до 2,5 тысяч рублей для граждан, занимающихся лицензируемым видом деятельности без действующей лицензии;

- от 4 до 5 тысяч рублей на лица, занимающие ответственные должности в предприятиях, работающих с нарушением порядка лицензирования;

- от 40 до 50 тысяч рублей на предприятия, организации и другие формы юридических лиц, не имеющих обязательной лицензии.

Кроме того, за нарушение лицензионных требований предусматривается конфискация оборудования, а при значительных суммах и ущербе в крупном размере передача дел для возбуждения уголовной ответственности.

Уголовная

В Уголовном Кодексе данному вопросу посвящена ст. 171. Она распространяется на те виды нарушений, которые принесли крупный или особо крупный ущерб.

Факты деятельности без лицензии влекут за собой:

- штрафные санкции до 300 тысяч рублей;

- изъятие суммы, равной двухлетней заработной плате;

- принудительное выполнение работ в пределах 480 часов;

- арест на полгода.

Если ущерб в крупном размере нанесен не одним гражданином, а группой лиц, то размер наказания увеличивается и распространяется на каждого участника. К обвиняемым принимается одна из следующих мер:

- штрафные санкции – от 100 до 500 тысяч рублей;

- изъятие зарплаты за предыдущие 1 или 3 года;

- принуждение к работам на пять лет;

- лишение свободы до 5 лет с одновременной выплатой штрафа 80 тысяч рублей или взысканием зарплаты за 6 месяцев.

Выбор меры наказания зависит от величины принесенного ущерба.

Применение наказаний за незаконную предпринимательскую деятельность не освобождает от мер ответственности предусмотренных для предпринимателей, например, за нарушение трудового законодательства, нанесение ущерба окружающей среде, нарушение правил пожарной безопасности, неиспользование кассовых аппаратов и так далее.

Согласно решению суда могут быть расторгнуты заключенные сделки, а виновное лицо будет обязано оплатить неустойки.

Несмотря на то, что доказать факт незаконного занятия предпринимательской деятельностью непросто, вести такой бизнес рискованно из-за значительных штрафных санкций и возможной уголовной ответственности.

Источник: bizneszakon.ru