![]()

- 11.04.15

- 0 комментариев

- 4771

Что такое венчурные проекты? Это молодые амбициозные начинания бизнеса, которые по потенциалу способны приносить десятки, сотни и даже тысячи процентов своим вкладчикам, после того как наберут силу.

Венчурные идеи можно найти где угодно: начните с того, что осмотрите окружающее пространство и выпишете все наиболее интересное — миллион долларов можно заработать буквально из воздуха; и это не просто слова. Вот только несколько примеров идей, которые выглядят странно, но сумели принести состояние своим генераторам:

- Million Dollar Homepage. Страница, разбитая на миллион пикселей, нужно заплатить один доллар за пиксель. Начальная стоимость – несколько десятков долларов за хостинг сайта. 21-летний Алекс Тью (Alex Tew), которому пришла в голову эта идея, сейчас миллионер.

- SantaMail. Некий Байрон Риз (Byron Reese) нашел для себя почтовый адрес на Северном полюсе (город в штате Аляска), притворился Санта Клаусом и брал по 10 долларов с родителей, которые хотят, чтобы их детям пришло письмо. С 2001 года Риз отправил более 200 тысяч писем, что сделало его на пару миллионов долларов богаче.

- Doggles. Как ни странно, в этой бизнес-идее деньги принесла реализация защитных очков для собак. Дело в том, что глаза собаки гораздо чувствительнее к свету, чем человеческие и к старости многие собаки практически слепнут.

- LaserMonks. LaserMonks.com — это профильное отделение Цистерцианского аббатства Девы Марии — монастырь, в котором всего 8 монахов, расположенный на холмах графства Монро в 90 милях на северо-запад от Мэдисона. Настоящие монахи заправляют ваши картриджи. Уровень продаж за 2005 год составил 2.5 миллиона долларов.

- AntennaBalls. Джейсон Уолл (Jason Wall) начал продавать в сети мячики для автомобильных антенн — и теперь он миллионер.

- FitDeck. Фил Блэк (Phil Black) сделал колоду карт с изображениями различных физических упражнений, продавая их по $18.95. Его доход составил 4.7 миллионов долларов.

- PickyDomains. У PickyDomains в настоящее время есть список ожидающих людей, которые хотят заплатить свои кровные деньги за интересное и легко запоминающееся доменное имя. В компании ожидают, что доходы PickyDomains в этом году достигнут шестизначной отметки.

Венчурное инвестирование

Венчурные инвестиции и фонды. Что такое венчурный фонд? Как работает венчурный бизнес? Бизнес ангел.

Тем не менее, это примеры случайных идей, практически не требующих сторонних инвестиций и воплощенных одним человеком либо небольшой группой людей. Говоря же о венчурном инвестировании как о мировой отрасли можно отметить, что в течение последних двадцати-тридцати лет главной нишей таких проектов стали компьютерные технологии (Microsoft, Apple) и субпроекты внутри них (Facebook, ВКонтакте, Google …), однако есть примеры и из других областей (например, становление компании Walmart и Body Shop и др.). В них обойтись одним человеком при минимальных затратах уже не получается.

Инвестирование в такие проекты называется венчурным (рискованным) инвестированием и предполагает предоставление молодым компаниям средств без залога в обмен на долю в этих компаниях и возможную высокую прибыль через несколько лет. Т.е. такое инвестирование как правило является долгосрочным. Сбор средств молодой компанией может проводиться либо по системе краудфандинга, либо более консервативно — от друзей (как у Марка Цукерберга) до банковских кредитов, а также с помощью так называемых бизнес-ангелов (людей, осуществляющих венчурное финансирование инвестиционных проектов и часто содействующих его развитию лично — случай Стивена Джобса).

Существуют различные биржи инвестиционных проектов с огромным числом предложений в самых различных областях – наиболее крупными являются inproex.ru и украинская startup.ua . Если вы считаете себя специалистом в какой-то области, то возможно имеет смысл искать венчурный проект на этих биржах, имея больше шансов найти что-то подходящее – однако фактор грамотного продвижения играет тут не меньшую роль, чем самый перспективный вариант.

В среднем в мире финансируется только 6 из 1000 бизнес-планов и лишь 5% читается далее резюме. Приносят большой доход лишь сотые, а то и тысячные доли всех исходных вариантов .

Что такое спинауты?

Концепция спинаутов была изобретена Thermo Electron Corporation в 1983 г. с целью быстрого введения инноваций. Компания разработала корпоративную венчурную стратегию и начала «отпочковывать» новую венчурную фирму – спинаут – для быстрой коммерциализации каждого изобретения, отвечающего заданным компанией требованиям.

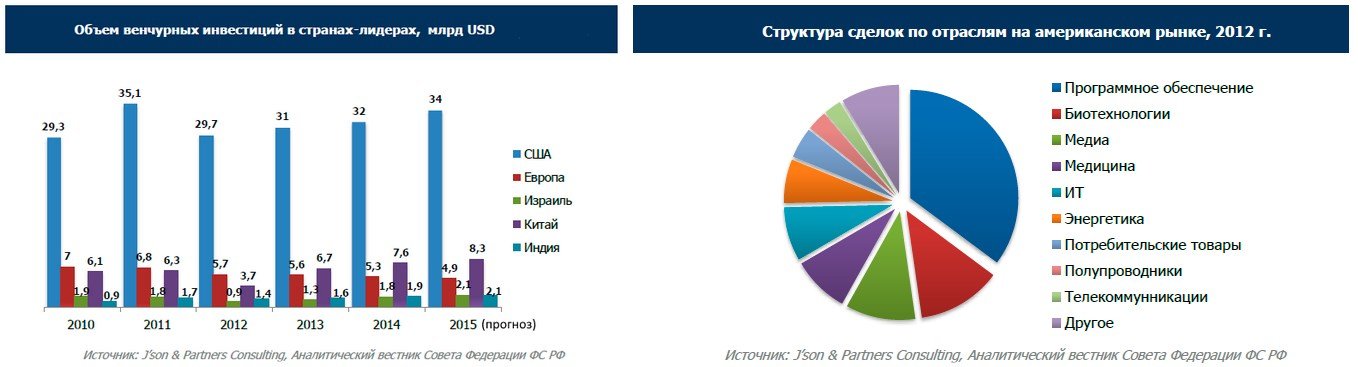

В результате к концу 90-х годов было создано 23 спинаута с процентом выживания около 85%, что дало 20-кратное увеличение объемов продаж компании. Например компания Thermo Electron, которая начала свой бизнес с производства высокотемпературных промышленных печей, сумела быстро диверсифицироваться в различные отрасли и в настоящее время производит инструменты экологического мониторинга и анализа, биомедицинские продукты, оборудование для производства и переработки бумаги, системы альтернативных источников энергии, оборудование для промышленных процессов и многие другие продукты и оборудование. На сегодняшний день ситуация в мире следующая:

При этом в 2014 году венчурный рынок России немного не дотянул до 500 млн. долларов и составил 319 сделок (причем объем инвестиций был сокращен на четверть по сравнению с 2013), в то время как Китай в том же 2013 году обошел Европу. Позитивным для России можно считать лишь все большее участие российского капитала в международных венчурных проектах.

Стоит ли инвестировать в венчурные проекты?

Резюмируя сказанное, можно выделить следующие основные черты венчурных проектов.

Во-первых , это (как правило) довольно высокий порог инвестирования – иначе автор идеи имеет больше шансов на банковский кредит. Вполне официально венчурное инвестирование доступно на Московской бирже в структуре под названием РИИ (рынок инноваций и инвестиций), по сути включающий в себя те же венчурные проекты – от нано- до космических технологий. Однако условия входа туда для среднего инвестора почти неподъемные (активы минимум на 3 млн. рублей плюс предыдущая успешная торговля). Сделано это для того, чтобы отсеять как можно любителей, не понимающих степень риска таких вложений.

Во-вторых , инвестиции делаются в расчете на несколько лет, а иногда и больше – редко какая революционная идея выстреливает за два-три года, хотя с развитием интернета отклик можно получить намного быстрее, чем раньше.

Ну и в-третьих – отсутствие гарантий прибыли и даже просто возврата исходной суммы инвестиций. Несмотря на мотивирующие истории успешных венчурных инвесторов нужно помнить, что огромное число других имен просто не дошло до нас по причине неудач их проектов. Причем громких провалов тоже хватает – к примеру, компания Fisker Automotive потеряла 1.5 миллиарда долларов при создании электрокаров, а всемирно известный Google потерпел неудачу при создании своей социальной сети и квантовых компьютеров.

Источник: investprofit.info

Венчурные инвестиции

Финансовый эксперт с высшим экономическим образованием по специальности «Экономист-менеджер». Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Совсем недавно в обороте российских предпринимателей появилось понятие стартап – новая организация или предприятие, осуществляющее деятельность в сфере новых технологий и бизнеса.

Стартаперы – это молодые, полные сил и энергии предприниматели, которые хотят реализовать новую идею или замысел. Но любая задумка требует финансового подкрепления. В этом случае на помощь приходят венчурные инвестиции.

Понятие венчурных инвестиций

Венчурные инвестиции или венчурный капитал (от англ. Venture Capital, venture – рискованная сделка) представляет собой определенный объем денежных средств, которые инвестор вкладывает в новые предприятия (стартапы), занимающиеся развитием новых технологий, ноу-хау и других инновационных технологий.

Такие организации характеризуются, прежде всего, высоким риском за счет использования новинок в бизнесе, быстрым и динамичным развитием деятельности, а также получением сверхдохода в случае успешной реализации новой идеи на рынке.

Проще говоря, любой человек или организация, имеющая достаточный капитал, вправе вложить его именно в развитие новой не представленной на рынке идеи, проекта, товара, услуги или производственного процесса. Такое вложение или инвестиция будет считаться венчурной.

Новые идеи и разработки всегда требуют финансовой поддержки. Поэтому именно венчурные инвесторы занимаются развитием инновационных проектов, будь то новинки в медицинской сфере, строительстве, автомобилестроении и многих других, и особенно в компьютерном программировании.

Венчурные инвестиции по своему роду являются прямыми инвестициями, при вложении которых инвестор получает долю в уставном капитале или контрольный пакет акций, становится соучредителем или учредителем и имеет право входить в совет директоров или иной орган управления предприятием.

Помимо этого инвестор вправе решать основные задачи развития и дальнейшего функционирования стартапа, осуществлять финансирование и распределение доходов и расходов.

Зачем и кому они необходимы

Если бы не было венчурных инвестиций в новые проекты, то вряд ли на сегодняшний день общество могло бы продемонстрировать столь много нововведений во всех сферах жизни. Венчурные инвесторы единственные, кто рискуя собственным капиталом, помогает развиваться молодым и перспективным предпринимателям.

Все дело в том, что инновации – это абсолютно новый товар. Никто не знает, как его воспримет общество, будет ли он полезен или останется забыт, даже без практического применения новой идеи. Не раз новые технологии, получив хорошее финансирование, с треском проваливались на рынке и не находили применение в жизни общества. Именно поэтому стартапы являются очень рискованными для инвестиций.

Банковский сектор, как правило, стремится максимально снизить все возможные риски, и поэтому венчурные инвестиции не являются прерогативой финансирования кредитных учреждений.

Поэтому новым предприятиям очень сложно найти финансирование для развития инновационных проектов. И здесь на помощь приходят венчурные инвесторы.

При положительном исходе проекта они получают сверхприбыль и, кроме того, участвуют в создании новых продуктов или технологий, которые затем выходят на массовый рынок. Примерами могут служить распространенные интернет-проекты – Skype, Google или MySpace.

Механизм работы

Процесс вступления венчурного инвестора в новый проект ничем не отличается от стандартной процедуры прямого инвестирования:

- В первую очередь инвестор, будучи специалистом в той или иной сфере, выбирает отрасль, которой он хотел бы найти проект инновационный проект.

- Далее он оценивает финансовые и технологические показатели стартапа.

- После происходит выкуп доли в уставном капитале и покупка контрольного пакета акций организации. Инвестор становится владельцем или совладельцем бизнеса.

А вот далее на механизме финансирования новой идеи следует остановиться подробнее.

Инвестор не вкладывают весь объем средств сразу, так как развитие новых технологий несет за собой высокие риски. Поэтому процесс вложений разделяется на несколько стадий:

- Предпосевный этап – вложение небольшого объема денежных средств на исследование рынка, доработку концепции продукта или технологии.

- Посевный этап – проведение широких исследований и выпуск пробной партии товара или запуск технологии.

- Первый этап – подразумевает первое финансирование выпуска новой идеи на коммерческий рынок.

- Второй этап – наращивание объемов производства.

- Третий этап – быстрый рост продаж, стабильное производство

- Поздний этап – развитие компании и выход на новый уровень инвестирования – фондовые биржи и зарубежные инвестиции.

В этой схеме инвестор начинает получать прибыль лишь на предпоследнем – третьем этапе. Ввиду этого венчурные инвестиции чаще всего носят долгосрочный характер.

Отличие венчурных инвестиций от других видов инвестирования

Главное отличие венчурных инвестиций от иных видов финансирования бизнеса – это высокий уровень риска, связанного с дальнейшей неопределенностью положения нового товара или технологи на рынке. Банки и прямые инвесторы рискованные проекты обходят стороной и отказывают предпринимателям в финансировании. Кроме того, риск стартапов «одобряется», т.е. инвестор соглашается с возможными потерями.

В отличие от портфельных инвестиций и вложений средств в ценные бумаги, где можно получить прибыль в течение нескольких месяцев, венчурные инвестиции – это долгосрочные вложения. Инвестору при должном развитии новой идеи потребуется около 5, а то и 10 лет для того, чтобы продукт вышел на массовый рынок и стал узнаваем.

Венчурные инвесторы могут все потерять, если инновация не заинтересует будущих потребителей, а могут и получить сверхприбыль за счет резкого увеличения продаж. Высокий риск компенсируется высокой доходностью. Такого эффекта не может достигнуть практически ни один вид финансирования.

Помимо этого, инвестор активно участвует в деятельности новой организации, в отличие, например, от владельца портфельных инвестиций, получающий лишь пассивный доход. Чаще всего, венчурные инвесторы не стремятся полностью получить весь пакет акций или 100 % долю организации. Обычно приобретается около 30 – 40 % для того, чтобы снизить риск потерь.

Виды венчурных инвестиций

Как таковых отдельных видов венчурных инвестиций в научной практике не выделяют. Существует лишь разделение на типы инвестиций, связанные с источником финансирования или сферам вложений.

По источникам финансирования выделяют:

- Венчурные фонды – специализированные организации или государство, которые инвестируют в инновационные проекты средства, полученные от нескольких инвесторов и направленные, в основном, на развитие новых продуктов и технологий.

- Индивидуальные инвесторы или «бизнес-ангелы» — часто лица, занимающие высокие посты в крупных корпорациях, связанных с развитием инноваций, имеющие достаточный капитал для финансирования стартапов и новых идей. Основной целью деятельности этих инвесторов является получение прибыли.

По объектам инвестиций разделяют:

- Универсальные инвесторы – финансируют средства в разные отрасли, предприятия, могут вступить в инвестирование нового проекта на любой его стадии жизненного цикла, кроме того, могут вкладывать средства в различные зарубежные страны.

- Узкоспециализированные инвесторы – выбирают одну отрасль, в которой на стадии стартапа или раннего развития финансируют новую идею.

Венчурные фонды

Венчурные фонды создаются на законодательной основе с целью финансирования инновационных разработок. Такие фонды создаются добровольно, принимая в качестве вкладов не только финансовые средства, но и материальные и интеллектуальные ресурсы. Кроме того, фонд принимает обещанные инвестиции, т.е. гарантированные инвестором определенные денежные суммы, которые могут понадобиться фонду в будущем.

В отличие от других структур, занимающихся развитием инноваций – бизнес-инкубаторов, спонсоров и т.д. венчурные фонды не являются владельцем инвестиций. Они лишь исполняют роль накопителя и распределителя средств среди их получателей. Фонд функционирует за счет вознаграждений инвесторов.

По взносам инвестиции фонды могут быть:

- открытые фонды, в которых сумма капитала, количество инвесторов и срок его действия не ограничено;

- закрытые фонды, где строго регламентируется количество участников (акционеров) и объем капитала. Такие фонды существуют 5-10 лет. В России представлен лишь этот вид в виде закрытых паевых фондов.

По типу формирования существуют следующие виды:

- Самоликвидирующийся фонд. Создается на определенный срок для финансирования конкретного проекта. Фонд считается закрытым после того, как инвесторам была выплачена доля инвестиций с учетом прибыли.

- Вечнозеленый фонд. Предполагает последующее инвестирование другого проекта после завершения предыдущего. При этом участникам возвращаются лишь вложенные средства, а доходы идут на дальнейшее финансирование. Это не требует закрытия и создания новых фондов, а инвестор в любой момент может выйти из него, продав свою долю.

- Фонд клубного или параллельного инвестирования. Является неофициальным фондом, незарегистрированным в установленном порядке. Чаще создается частными инвесторами, которые передают управление фондом управляющей компании, которая вправе размещать средства на проекты только по согласованию с инвесторами.

Работа фонда заключается в финансировании нескольких проектов со стартапов. Затем новые компании развиваются в течение нескольких лет. При достижении пика доходности фонды выносят на продажу доли предприятия в виде объекта прямых инвестиций или размещения ценных бумаг на фондовых биржах.

В России государственным венчурным фондом является Акционерное общество «Российская венчурная компания», являющееся создателем многих других фондов венчурных инвестиций в России – отраслевых фондов, микрофондов, зарубежных фондов. Такими являются ООО «Гражданские технологии ОПК», ЗПИФ ОР(В)И «Лидер-инновации», ДИТ Фонд «Финематика авиакосмический» и другие.

Всего в ведении АО «РВК» находится 21 фонд. Основной отраслью инвестиций является медицина и информационные и интернет-технологии.

Рынок венчурных инвестиций в России и в мире

Само понятие венчурных инвестиций возникло в 40-х годах 20 века в США, однако на практике нашло свое применение только в 60-х годах. Причем толчком послужили новейшие разработки Советского Союза в области космонавтики – США побоялись отстать от технологического прогресса и запустили программу развития инновационных разработок при государственной поддержке. В этот момент стали появляться венчурные фонды и инвестиционные компании.

В Европе к 70-м годам также начал образовываться сектор венчурного капитала. В России первые венчурные инвестиции появились в 90-х годах 20 века.

По данным исследователей в России к концу 2015 г. стоимость венчурных инвестиций снизилась на 50 %, при том, что количество сделок в инновационных отраслях возросло до 20 %.

Глядя объективно, рынок венчурных инвестиций продолжает свой рост, но убывает в денежной оценке в связи с девальвацией курса рубля и нестабильной финансовой ситуацией в стране.

Наиболее известным в России фондом по развитию инновационных проектов и венчурным инвестициям является фонд «Сколково», который объединяет в себе не только инвестиционный центр, но и самостоятельную практическую разработку и внедрение инноваций в технопарках и кластерах.

Центр «Сколково» поддерживается на государственном уровне на основании федерального законодательства, и как следствие снижается налоговое бремя и упрощаются некоторые государственные процедуры регистрации и лицензирования. «Сколково» сотрудничает со многими зарубежными центрами и фондами. Так, были заключены соглашения с сингапурскими инновационными центрами о совместной работе в форме акселерационной программы.

Центр «Сколково» часто сравнивают с Силиконовой долиной в США, которая была создана в 1970-х годах. Треть всех венчурных вложений в США получает именно этот центр. В Силиконовой долине сосредоточено множество компаний, базирующихся на развитии технологий, особенно в сфере новейших компьютерных разработок.

В 2015 г. в России зарегистрировано более 300 сделок с вложением венчурных инвестиций как фондами, так и бизнес-ангелами.

Конечно, этот показатель существенно ниже, чем в странах Западной Европы или США, но наблюдается стабильный рост венчурных инвестиций в новые разработки, не смотря на внешнеполитическую и финансовую нестабильность. 85 % всех сделок было направлено в сферу информационно-компьютерных технологий и программирования. Кроме того, львиная доля венчурных инвестиций вливается в российские разработки с начальной стадии – посева.

Помимо этого, наблюдается и рост российских венчурных инвестиций в зарубежные проекты также тесно связанные с интернет-программированием и компьютерными технологиями.

Интересный факт – около 80 % всех венчурных инвестиций преследуют неудачи, и проект не приносит прибыль.

Почему тогда сфера инновационных разработок показывает показатели роста вливаний денежных средств?

Все дело в том, что, как отмечалось ранее, новые проекты способны приносить сверхприбыль, и оставшиеся 20 – 30 % удачных стартапов с лихвой окупают все риски и приносят немалый доход.

Однако в связи с такими условиями венчурным инвестиционным фондам все сложнее финансировать новые проекты, и на помощь приходят бизнес-ангелы. Именно сделки со специалистами-инвесторами дают результат в виде успешных бизнес-идей и новейших разработок. Такая сфера как биотехнология появилась благодаря только венчурным инвестициям бизнес-ангелов.

Однако многие аналитики считают, что недавний финансовый кризис помог навести порядок в российской отрасли инновационных разработок. Из-за сокращения финансирования специалисты тщательней работают над проектами, снижают расходную часть, откладывают ненужные и сомнительные инновации.

Инвесторы же оценивают новые проекты скромнее, за счет чего не происходит неоправданного увеличения стоимости новых идей и больших финансовых потерь.

При всех сложностях и рисках, все эксперты и аналитики твердят в один голос, что будущее за венчурными инвестициями. Ведь еще немало предстоит сделать новых открытий и внедрить их в повседневную жизнь людей.

Похожие статьи:

- Акциз

- Баланс бухгалтерский

- Лизинг

- Монета

- Валютное регулирование

- Государственный бюджет

- Деривативы

Ваш репост и оценка статьи:

Источник: bankspravka.ru

Кто такой венчурный инвестор

Евгений Смирнов

# Инвестиции

Венчурные инвесторы в России

В России самым известным венчурным инвестором является Александр Румянцев. Он занимает первое место в рейтинге российских бизнес-ангелов.

- Кто такой венчурный инвестор

- Главные отличия венчурного инвестора от традиционного

- Как стать венчурным инвестором

- Стать бизнес-ангелом

- Краудфандинг

- Совместные инвестиции

- Передача ответственности

- Обучение инвестированию

- Как на этом заработать

- Венчурные инвесторы в России

Для развития любого стартапа необходимо финансирование – деньги, которые помогут стартовать или же ускорить темпы роста. Однако большинство предпринимателей не до конца понимают, как работает система венчурного инвестирования.

Венчурный инвестор – это лицо, занимающееся инвестициями в инновации с высокими рисками. Отличие венчурных инвестиций от других заключается как раз в повышенном уровне инвестиционных рисков.

Кто такой венчурный инвестор

Одной из характеристик современной инвестиционной деятельности считается надежность. Что касается венчурного инвестирования, то в нем данная характеристика играет второстепенную роль и не принимается во внимание при отборе проектов. При выборе определенного актива для вложения, венчурный инвестор отдает предпочтение высокотехнологичным, абсолютно новым проектам с повышенным риском ради получения большой прибыли.

У каждого типа инвесторов есть свои характеристики и особенности, присущие исключительно ему. Среди уникальных признаков венчурного инвестора будут:

- высокий уровень риска и возможность получить большие прибыли от вложений;

- в качестве объекта инвестиций рассматриваются стартапы, молодые компании или инновационные продукты;

- роль катализатора в появлении и продвижении инновационных технологий;

- множество методов инвестирования;

- в большинстве случаев они принимают активное участие в процессе управления компанией на всех этапах ее жизни.

Другими словами, венчурный инвестор – это лицо, предоставляющее долевое финансирование компаниям с большим потенциалом развития. Средства, вкладываемые в предприятия, называются венчурным капиталом.

Главная цель венчурного инвестора состоит в том, чтобы управлять фондом компании и гарантировать финансирование. Сотрудничество проводится обычно с фирмами, обладающими большим потенциалом роста и возможностью быстрого получения прибыли.

Получение прибыли происходит по следующей схеме: венчурный инвестор покупает обычные или привилегированные акции, чтобы помочь компании расти. Таким образом он превращается в акционера и получает право принимать участие в работе предприятия. Если же компания станет банкротом, то вложенные средства пропадут. Предприниматель не должен возвращать средства, так как инвестор в данном случае приобрел акции и стал партнером.

Для обычного человека подобное вложение средств кажется чем-то ужасным и нерентабельным, однако все эти моменты принимаются во внимание венчурным инвестором еще на этапе формирования своего портфеля. Опыт работы и наличие специальных знаний позволяет ему умело разрешать подобные рискованные ситуации, вкладывая средства в фирмы, имеющие потенциал развития.

Основная логика заключается в том, что потери от убыточной компании будут компенсированы прибылью от успешных портфельных проектов. Другими словами, если венчурный инвестор вкладывает средства в десять предприятий, то он рассчитывает на то, что половина может объявить себя банкротом, две фирмы дадут лишь небольшой доход и только три будут по-настоящему успешными.

Главные отличия венчурного инвестора от традиционного

Основная цель обычного инвестора состоит в том, чтобы снизить до минимума инвестиционные риски, которые играют определяющую роль при формировании портфеля. А вот венчурный инвестор принимает на себя огромные риски ради большой прибыли, поэтому уровень риска не учитывается при вкладывании средств.

Обычно подобные бизнесмены находятся в поиске перспективных проектов, которые способны принести сотни или даже тысячи процентов. Большинство предпочитают покупать контрольные пакеты акций компаний, чтобы иметь возможность единолично контролировать ее деятельность.

Такие партнеры крайне щепетильны: для них имеет значение любой нюанс инвестиционного проекта, а из-за высоких потенциальных рисков они напрямую управляют проектом.

Как стать венчурным инвестором

В основе подобного приумножения капитала лежит получение дохода от вложений в компанию, которая имеет все перспективы для быстрого роста. Для этого приобретаются обычные или привилегированные акции организации, после чего инвестор входит в управляющий совет предприятия.

Попробовать себя в роли венчурных инвесторов могут люди, у которых есть свободные деньги, любовь к высоким технологиям и стойкость к рискам.

Стать бизнес-ангелом

Наиболее простой и распространенный способ. Для начала возможно инвестирование небольших сумм в стартапы родственников, друзей или знакомых. Как только они узнают, что у вас есть свободные средства и вы рассматриваете возможность инвестиций, то они сами сразу же обратятся к вам.

По данным НАБА (Национальной ассоциации бизнес-ангелов), в Российской Федерации насчитывается около 3000 таковых. При этом доля активных ангелов не превышает 10%, что связано с большими рисками и отсутствием практического опыта по ведению подобного бизнеса. Начинающие инвесторы не понимают, каким образом следует осуществлять оценку стартапов, с чего должны начинаться переговоры и как правильно определить размер оптимальной инвестиции.

Пол Грэм, известный американский инвестор, утверждает, что начинать нужно с инвестиции как минимум в 10 стартапов. В противном случае шанс получить прибыль не больше, чем возможность выиграть в лотерею. Найти столько потенциальных проектов на российском рынке довольно тяжело. Лучший способ сделать это – организовать конкурс стартапов.

Но даже после этого провести анализ потенциальных проектов сложно: необходимо иметь хорошие навыки для профессионального отделения зерен от плевел. Основная проблема заключается в том, что без личного общения с владельцем стартапа понять его перспективность крайне сложно.

Краудфандинг

При наличии желания стать венчурным инвестором, можно выделить около 10 000 долларов и «поиграться» с вложениями в краудфандинговые платформы. Существует множество площадок (Angellist, StartTrack), где можно подбирать проекты и вкладывать в них средства. Главное преимущество площадок состоит в том, что нет необходимости платить средства за управление фондом, а сделки можно провести в онлайн-режиме.

В процессе инвестирования нужно учитывать, что нет никаких гарантий того, что проект выстрелит и принесет прибыль. Статистика показывает, что большая часть стартапов терпит фиаско уже в первый год существования.

Совместные инвестиции

Третьим распространенным вариантом является создание синдикатов. Партнера можно выбрать как среди знакомых, так и на Angellist. Учитывая большие риски, подобный вариант инвестирования предоставляет доступ к качественным и надежным стартапам. Синдикаты дают возможность снизить риски благодаря тому, что вкладывание средств происходит при помощи профессиональных инвесторов.

Передача ответственности

При наличии капитала от миллиона долларов, можно обратиться в специализированный венчурный фонд, который занимается инвестированием на ранней стадии. Такие фонды за несколько лет вкладывают средства инвесторов в 10–15 портфелей, что обеспечивает оптимальную диверсификацию.

Инвестиции с фондом предполагают уплату вознаграждения за управление, независимо от его конечных результатов. Партнеры обычно не принимают участие в жизни фонда или отборе стартапов.

Обучение инвестированию

Еще один способ стать инвестором на стадии «А» – участие в сделке с правом самостоятельно принимать решения. Но для этого необходимо обладать специальными знаниями в области финансов, трейдинга и инвестирования. Достоинство в том, что инвестору не нужно платить за управление своими средствами, также есть возможность самостоятельно осуществлять свою операционную работу.

Средства в фонде не замораживаются, а инвестор сам принимает решение о вкладывании средств в определенный проект.

Как на этом заработать

Успех в венчурном инвестировании зависит от системности проводимых действий, поэтому крайне важно разработать план и четко следовать ему в дальнейшем. Эффективное венчурное инвестирование включает в себя следующие шаги:

- Сбор нужной суммы. Без этого условия не будет никакого дела.

- Определение направления для инвестирования. Делать это следует в зависимости от ситуации на фондовом рынке. Старайтесь найти свободную нишу в сфере экономики или же вложиться в полностью инновационное направление.

- Поиск перспективной компании и определение стратегии развития. После подбора определенного проекта обязательно разработайте пошаговый путь деятельности. Здесь лучше изначально все обдумать, чтобы не было никаких проблем в будущем.

- Подписание контракта. При отсутствии знаний юридических нюансов, лучше нанять специалиста, который внимательно изучит документы и даст добро на подписание сделки. Изначально правильное оформление позволяет избавить себя от необходимости исправлять ошибки в будущем.

- Контроль деятельности проекта. Чтобы компания приносила прибыль, необходимо вкладывать в ее развитие знания и принимать активное участие в управлении.

- Продажа акций. Как только стартап станет успешным и стабильным, то можно продавать акции другим партнерам, желающим зарабатывать с минимальными рисками.

Венчурные инвесторы в России

Венчурное инвестирование в России распространено не так сильно, как в США или Европе. Сегодня подобную деятельность ведут несколько крупных компаний, среди которых:

- Softline Venture Partners – компания основана в 2008 году и имеет свои финансовые ресурсы в 20 млн долларов. Ориентирована на область инновационных технологий. Вкладывает средства в новые стартапы, выводя в будущем их на уровень стабильного роста.

- ABRT – фонд работает с 2006 года и делает упор на бизнес, связанный с разработкой и продажей программного обеспечения. Вкладывает собственные средства в стартапы как на посевной стадии, так и во время роста.

- Prostor Capital – фонд работает на рынке с 2011 года и считается одним из самых передовых. Финансируют в основном интернет-проекты.

Частных инвесторов на рынке также немного. Самым известным и активным является Александр Румянцев. Он занимает первое место в рейтинге российских бизнес-ангелов. Только за 2016 год он вложил средства в более чем 10 технологических стартапов.

Все инвестпроекты он выбирает самостоятельно и предпочитает покупать акции новых компаний, которые находятся на ранней стадии своего развития. Инвестор вкладывает деньги только в бизнес-проекты, которые отличаются потенциалом многократного роста.

Итак, венчурный инвестор – это лицо, вкладывающее средства в инновационную компанию с большим потенциалом роста. Особенность подобного финансирования – высокие риски, а привлекательность обеспечивается возможностью получения огромных прибылей.

Источник: delen.ru