- Федеральное законодательство

- Конституция РФ

- Кодексы

- Федеральные законы

- ФСБУ (ПБУ)

- Правовые акты министерств и ведомств

- Правовые акты Президента РФ

- Правовые акты Правительства

- Разъяснения государственных органов

- ГОСТы

- Cтандарты бухгалтерского учета для бюджетных учреждений

Бизнес Навигатор Заплати уроци: Данни за НАП и НОИ: 4. Декларация Образец 6 за самоосигуряващи се

Источник: www.audar-info.ru

Единая упрощённая декларация за 1 квартал 2023 года

Единая упрощённая декларация за 1-й квартал 2023 года — форма, предназначенная для субъектов, у которых в отчётном периоде не было операций и налогооблагаемых активов. Она введена для облегчения отчётной нагрузки. Компании и ИП, еще не начавшие или приостановившие деятельность, могут подать единую декларацию вместо отчётов по каждому налогу в отдельности. Расскажем, кто и когда подаёт эту декларацию, и приведём пример заполнения.

Условия подачи декларации

Право подавать единую упрощённую декларацию предусмотрено статьёй 23 и статьёй 80 Налогового кодекса. Подают эту форму плательщики одного или нескольких налогов, у которых в отчётном периоде:

- Не было объектов налогообложения.

- Не было движения по расчётным счетам и кассе.

Внимание! Любое движение средств по расчётному счету или кассе, включая ошибочное зачисление или списание денег, станет препятствием для подачи единой упрощённой декларации. Сюда относится в том числе и комиссия за ведение банковского счёта. Вообще, любая операция, будь она приходной и расходной, автоматически означает, что рассматриваемую декларацию субъект подать не сможет. Сумма такой операции не играет роли — важен сам факт её наличия.

Нужно отличать единую упрощённую декларацию от декларации по налогу в связи с применением упрощённой системы налогообложения. Кроме названия, между ними нет ничего похожего.

Кто не может подавать единую декларацию

Указанные выше условия являются необходимыми, но не достаточным для подачи единой упрощённой декларации. Кроме них, существуют и другие.

В частности, возможность подать эту декларацию зависит от применяемого субъектом режима налогообложения. Так, если компания или предприниматель применяет ЕНВД, то подавать такую декларацию нельзя, ведь на этой системе не может быть «нулевой» отчётности.

Не смогут подать рассматриваемую декларацию и предприниматели на общей системе налогообложения. Дело в том, что они уплачивают НДФЛ со своих доходов и отчитываться по нему должны вне зависимости от их наличия.

Кроме того, декларация не сможет заменить отчётность по следующим налогам:

Это связано с тем, что отчёты по указанным налогам предоставляются ежемесячно, а единая декларация может подаваться лишь в отношении налогов, которые нужно подавать ежеквартально или раз в год.

Кто вправе подавать форму

Если принять во внимание все указанные выше исключения, то список налогов, которые при отсутствии деятельности можно включить в единую упрощённую декларацию, будет таким:

- налог на прибыль

- налог на имущество организаций

- транспортный налог

- земельный налог

- НДС

- водный налог

- налог при УСН

- налог при ЕСХН

Однако то, что указанные выше налоги включаются в единую декларацию, вовсе не означает, что субъект должен отчитываться по ним всем. Если он не является, например, плательщиком водного налога или налога на землю, указывать соответствующую информацию в единой декларации не нужно. Другими словами, декларация заполняется в отношении тех налогов, плательщиком которых является подающий её субъект.

Что касается двух последних налогов в списке, то целесообразность подачи в их отношении единой декларации сомнительна. Проще и надежнее подать нулевую декларацию по УСН либо ЕСХН — тогда у инспекции точно не будет никаких вопросов к налогоплательщику.

И еще одно пояснение касается НДС. У субъекта в отчётном периоде не должно быть операций, которые подлежат включению в раздел 7 декларации по НДС. Это операции, которые объектом налогообложения не являются, но в отчётность попадают обязательно. Если такие операции были, подавать вместо декларации по НДС единую декларацию нельзя.

Из-за всех этих ограничений на практике подача единой упрощённой декларации является событием не столь частым.

Когда и куда подавать

Крайний срок подачи декларации — 20 число месяца, следующего за окончанием первого квартал, полугодия, 9-месячного периода и года. С учётом переноса сроков из-за выходных дней, за отчётные периоды, которые относятся к 2022 году, декларацию нужно подавать до:

- за 2022 год — до 20.01.2022 включительно

- за I квартал 2022 года — до 20.04.2023 включительно

- за полугодие — до 20.07.2023 включительно

- за 9 месяцев — до 20.10.2023 включительно

- за 2023 год — до 22.01.2024 включительно (20.01 будет суббота)

В отношении налогов, отчётным периодом для которых является год, декларация подается только один раз. Например, если организация заменяет рассматриваемым отчётом декларацию по налогу на имущество, то подать его нужно лишь по итогам года.

Декларация подается в ИФНС по месту нахождения организации либо месту жительства физического лица. Подать её можно лично, через представителя, почтовым отправлением с описью либо по ТКС.

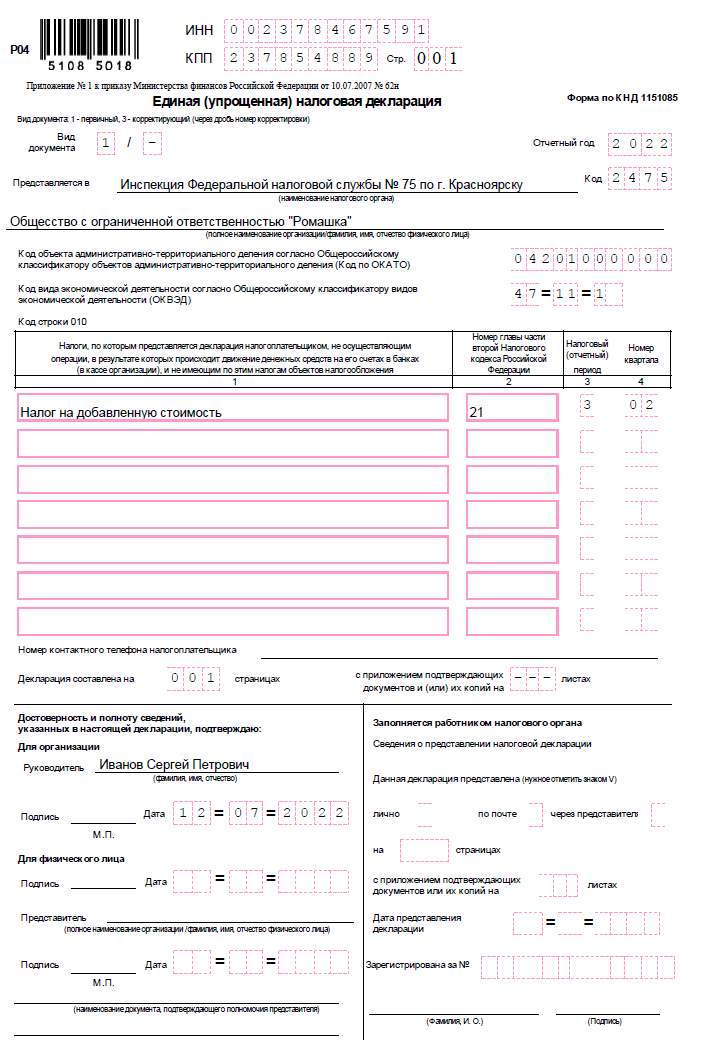

Форма и порядок заполнения

Бланк декларации — форма по КНД 1151085 — утверждён приказом Минфина от 10 июля 2007 года № 62н. Как обычно, в том же документе предлагается и порядок заполнения отчёта (далее Порядок).

Форма состоит из двух страниц, но организации и предприниматели должны заполнять только страницу 001. Страница 002 предназначена для информации о физическом лице, не являющимся ИП, и заполняется лишь в случае, если такой гражданин не указал на странице 001 свой ИНН.

Рассмотрим построчно заполнение единой упрощённой декларации:

- ИНН. Физические лица, в том числе предприниматели, указывают 12-значный код. Организации указывают 10-значный код, в двух последних ячейках ставят прочерки.

- КПП. Указывается код по месту нахождения организации. Предприниматели ставят прочерки, поскольку не имеют этого кода.

- Вид документа. До дроби указывается: 1 — если декларация первичная, 3 — если корректирующая. После дроби указывается номер корректировки.

- Отчётный год. Указывается год, к которому относится отчётный период, в нашем примере 2022.

- Наименование налогового органа. Указывается наименование и номер своей налоговой инспекции. Рядом в соответствующих ячейках указывается код налогового органа, например, 7722 (ИФНС № 22 по городу Москве).

- Наименование налогоплательщика. Указывается полное наименование организации, включая правовую форму, либо ФИО физического лица.

- Код по ОКАТО. Указывается код код ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

- Код вида экономической деятельности. Берется код ОКВЭД из соответствующего классификатора.

Далее идёт табличная часть формы — в ней указываются сведения о налогах, в отношении которых подается упрощённая декларация:

- В графе 1 указывается наименование налога.

- В графе 2 — номер главы НК РФ, регулирующей этот налог.

- В графах 3 и 4 — коды налогового (отчётного) периода:

- Если периодом является квартал, то в Графе 3 нужно указать код «3», а в Графе 4 — соответствующий код квартала:

- 01 — 1 квартал

- 02 — 2 квартал

- 03 — 3 квартал

- 04 — 4 квартал

- Если налоговым периодом является год, а отчётным — квартал, полугодие и 9 месяцев, то Графа 4 не заполняется, а в Графе 3 указывается:

- 3 — 1 квартал

- 6 — полугодие

- 9 — 9 месяцев

- 0 — год

Далее необходимо указать номер контактного телефона, чтобы при возникновении вопросов по декларации инспектор мог связаться организацией или ИП.

Затем указывается, на скольких листах подана декларация, а при наличии приложений — количество листов с приложениями.

Далее ответственное лицо должно подтвердить достоверность и полноту представленной в отчёте информации. Для организации и физического лица выделенные отдельные блоки:

- Блок «Для организаций» заполняется, если от имени компании декларацию подписывает лично руководитель. Указывается его ФИО, ставится подпись и печать (при наличии).

- В блоке «Для физического лица» ставится его подпись и указывается дата.

- Блок «Представитель» заполняется, если декларацию подписывает представитель организации, ИП или физлица:

- Если представителем является физлицо, указывается его ФИО.

- Если представителем является организация, указывается ФИО сотрудника этой организации, который уполномочен подписывать декларацию.

- В нижней строке указываются реквизиты доверенности.

Вторая страница заполняется физлицом, которое не имеет статуса индивидуального предпринимателя. Необходимо указать ФИО, дату и место рождения, гражданство, в том числе код страны, сведения о документе, удостоверяющем личность, и его код, а также свой адрес. Поясним порядок заполнения некоторых полей, которые могут вызвать затруднения:

- В строке «Гражданство» указывается название страны, например, Российская Федерация, а рядом в соответствующем поле указывается код из Общероссийского классификатора стран мира. Код России — 643.

- В строке «Вид документа, удостоверяющего личность» нужно написать его наименование. Например, паспорт гражданин РФ. В соответствующем поле указывается код документа из приложения № 1 к Порядку. Для российского паспорта ставится код 21.

- В строке «Субъект Российской Федерации», помимо наименования, нужно указать код региона из приложения № 2 к Порядку.

Образец заполнения

На следующем изображении приведен пример заполнения единой упрощённой декларации:

Санкции

Грозит ли налогоплательщику штраф за непредставление либо несвоевременное представление единой упрощённой декларации? Ответить на этот вопрос однозначно сложно. Дело в том, что Минфин и ФНС так и не пришли к единому мнению по этому поводу. Так, Минфин в своём письме № 03-02-07/2-154 от 12.11.2012 ссылается на то, что упомянутая декларация не является обязательной формой.

Она разработана для упрощения отчётной нагрузки на субъекты бизнеса, которые в отчётном периоде не вели деятельности. Поэтому и штрафовать за неподачу формы неправомерно.

А вот в ФНС, похоже, с этим не согласны — там считают, что подавать эту декларацию налогоплательщики обязаны. Однако поскольку этот отчёт по своей сути всегда является «нулевым», то есть не содержит расчёта налоговой базы и суммы налогов, то за его неподачу в худшем случае может наступить ответственность по статье 126 Налогового кодекса. А это штраф в размере 200 рублей за каждый не представленный в ИФНС документ.

Нормативная база

![]()

Контур.Норматив — справочно-правовая система!

- Приказ Минфина от 10 июля 2007 года № 62н «Об утверждении формы единой (упрощённой) налоговой декларации и Порядка её заполнения».

- Налоговый кодекс РФ, статья 80 «Налоговая декларация, расчёты».

Источник: kontursverka.ru

Как заполнить декларацию по УСН

Вопрос о том, как заполнять декларацию по УСН, обычно встает перед компаниями и ИП по окончании отчетного года. За год может поменяться форма декларации или механизм расчета налога, как это было не раз. Иногда можно элементарно забыть отдельные нюансы ее заполнения. Наш материал поможет сориентироваться в актуальных нормативных требованиях и заполнить декларацию по УСН с минимальными затратами сил и времени.

Вам помогут документы и бланки:

- Какие сервисы и программы помогут оформить декларацию по УСН

- Форма декларации и сроки представления

- Сколько листов декларации заполнять

- Требования к оформлению: 5 основных правил

- Инструкция по заполнению декларации

- Расходы упрощенца: важные уточнения от чиновников

- Итоги

Какие сервисы и программы помогут оформить декларацию по УСН

В век всеобщей компьютеризации число налогоплательщиков, оформляющих бумажные декларации в ручном режиме, стремительно приближается к нулю. Упрощенцы также задаются вопросом, можно ли автоматически заполнить декларацию по УСН?

Современные сервисы и учетные программы действительно позволяют мгновенно рассчитывать налог по введенным налогоплательщикам исходным данным и тут же автоматически формировать готовую декларацию.

На сайте ФНС есть два бесплатных сервиса, с помощью которых можно заполнить декларацию по УСН онлайн:

На коммерческих сайтах также можно найти автоматизированных помощников, позволяющих заполнить бесплатно декларацию по УСН-2022 — веб-приложения, позволяющие в автоматическом режиме заполнить отчет на основании данных налогоплательщика. Некоторые из них дают возможность не только получить готовую декларацию, но и увидеть построчные расчеты и пояснения, корректность которых легко проверить.

О разнообразных сервисах, способных облегчить нашу жизнь, рассказываем в материалах:

- «Заполнить платежки поможет новый сервис Центробанка»;

- «Обзор программ и сервисов для ведения бухгалтерии онлайн»;

- «Новое в сервисах ФНС».

Форма декларации и сроки представления

Начиная с отчетности 2021 года, действует новая форма декларации. Хотя в планах законодателей есть идеи скорректировать ее. Но на момент выхода статьи новая форма не утверждена.

На рисунке ниже представлен минимальный набор необходимых сведений об актуальной форме декларации по УСН и крайних отчетных датах для ИП и компаний:

Обратите внимание на изменение сроков сдачи налогового отчета. Если в 2022 г. за 2021 год юрлица отчитывались до 31 марта, а предприниматели — до 4 мая (с учетом переноса с 30 апреля), то в 2023 году отправить отчет за 2022 г. в налоговую инспекцию следует на несколько дней раньше: организациям — до 27 марта (с учетом переноса с субботы 25 марта), ИП — до 25 апреля. Важно не пропустить установленные сроки во избежание штрафных санкций.

Подробнее о новшествах декларации по УСН читайте здесь.

Вышеуказанные сроки представления декларации по УСН нужно соблюдать тем налогоплательщикам, которые продолжают применять упрощенную систему налогообложения в обычном порядке. Для тех компаний и ИП, которые утратили право на применение этого спецрежима, срок подачи декларации иной (пп. 2 и 3 ст. 346.23 НК РФ).

С 2021 года введены повышенные лимиты УСН, на которых применяются повышенные ставки налога, позволяющие налогоплателщикам продолжать применять УСН при превышении стандартных лимитов.

Подробнее об условиях перехода на упрощенку и ее применения рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в Готовое решение, чтобы узнать все подробности.

Сколько листов декларации заполнять

Декларация по УСН состоит из титульного листа и шести разделов. Однако все разделы в состав декларации включать не требуется. Упрощенцы с базой «доходы» и «доходы минус расходы» заполняют свой набор разделов (см. на рисунке):

Требования к оформлению: 5 основных правил

- Правило отражения стоимостных показателей.

Все стоимостные показатели должны заноситься в декларацию в полных рублях: значения менее 50 копеек отбрасываются, а 50 и более копеек округляются до полного рубля.

- Правило нумерации страниц.

Все страницы декларации должны иметь сквозную нумерацию начиная с титульного листа. Формат номеров: «001», «002» . «010». Для проставления номера страницы отведено специальное поле из трех знакомест.

- Правило оформления бумажной декларации.

Для деклараций, заполняемых ручным способом, действуют особые требования:

- заполнять показатели декларации допустимо только чернилами синего, фиолетового или черного цвета;

- исправлять ошибки с помощью корректирующего средства недопустимо;

- двусторонняя печать декларации и скрепление ее листов, приводящее к порче бумажного носителя, запрещены.

- Правило заполнения полей.

Для разных видов информации необходимо применять свои форматы:

- Правило заполнения полей декларации при отсутствии показателей.

Если у налогоплательщика отсутствует какой-либо показатель для заполнения, предназначенное для него поле прочеркивается (проводится прямая линия посредине знакомест по всей длине поля).

Инструкция по заполнению декларации

Покажем, как заполнить декларацию по УСН на примере:

ООО «Прогресс» применяет УСН с базой «доходы минус расходы». За 2022 год по данным КУДиР (книги учета доходов и расходов) показатели работы компании нарастающим итогом составили:

Доходы минус расходы, руб.

Прекращать свою деятельность, реорганизовываться или переходить на иной режим налогообложения компания не планирует. Целевое финансирование в истекшем году она не получала. В регионе нахождения компании действует обычная ставка для упрощенцев с базой «доходы минус расходы» — 15%.

С учетом этого бухгалтер ООО «Прогресс» определил состав декларации по УСН за 2022 год: титульный лист, разделы 1.2 и 2.2.

Как бухгалтер ООО «Прогресс» заполнил основные поля титульного листа, показано на образце:

После заполнения титульного листа бухгалтер перешел к основной (расчетной) части декларации — разделу 2.2. Раздел 1.2 он пока оставил незаполненным, так как данные для него появятся только после заполнения раздела 2.2.

Раздел 2.2 бухгалтер заполнил на основе данных о доходах и расходах, налогооблагаемой базе (доходы минус расходы), а также о ставке УСН-налога. Затем он исчислил сумму авансовых платежей и налога по отчетным периодам и за календарный год.

Как выглядит заполненный раздел 2.2, смотрите на образце декларации по УСН:

Пояснения по заполнению раздела 2.2:

Завершающим этапом в оформлении декларации по УСН является заполнение раздела 1.2:

Пояснения по заполнению раздела 2.1:

Расходы упрощенца: важные уточнения от чиновников

Упрощенцы с базой «доходы минус расходы» при вычислении суммы УСН-налога имеют возможность уменьшать полученные доходы на сумму произведенных за этот же период расходов. Перечень таких расходов ограничен (ст. 346.16 НК РФ).

Упрощенцу важно не только сверять все расходы с этим перечнем, но и учитывать разъяснения чиновников и судебные решения по отдельным видам расходов, которые помогут безошибочно определить налогооблагаемую базу и правильно исчислить УСН-налог.

Можно ли принять к учету «коронавирусные» расходы, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Ознакомьтесь с набором «спорных» расходов упрощенцев и ссылками на НК РФ, судебные решения и разъясняющие письма чиновников:

Итоги

Декларацию по УСН можно заполнить бесплатно онлайн через специальные сервисы на сайте ФНС, с помощью веб-приложений на коммерческих сайтах и иными способами. Программное заполнение декларации предпочтительнее ручного, так как позволяет автоматически исчислить налог и избежать погрешностей в вычислениях. Состав декларации зависит от того, какой объект налогообложения применяет упрощенец: «доходы» или «доходы минус расходы».

Советуем прочитать

Последнее с форума

Ваши вопросы

20 апреля 2023 13:11

Подскажите пожалуйста, если выплаты были физлицу как самозанятому, то уменьшение налога на сумму взносов 50% или 100%

Главбух_Елена

20 апреля 2023 22:53

Если Вы не являлись страхователем по этому физлицу, то Вы вправе уменьшать налог на 100%, если, конечно, у Вас нет других работников.

6 апреля 2023 19:49

Как распечатать декларацию по УСН с электронными подписями из сервиса налоговой для сдачи налоговой и бухгалтерской отчетности?

Главбух_Елена

9 апреля 2023 09:53

Я сама не пользуюсь этим сервисом для сдачи отчетности. Попробуйте задать свой вопрос участникам нашего форума Возможно, кто-то из них сталкивался с подобной проблемой. Обычно декларация с электронными подписями и квитанциями о принятии — это заархивированная папка с несколькими файлами. Но как ее выгрузить именно из этого сервиса, не подскажу.

21 марта 2023 11:30

Добрый день! Подскажите как заполнить УСН если доход был только во втором квартале. Процентную ставку 6, ставить только в графе 121 Раздела 2.1.1. Просто если проставлять во всех графах 120,121,122,123, то налог считает по всем кварталам

Главбух_Елена

21 марта 2023 22:26

Вообще налог считается нарастающим итогом с учетом уплаченных страховых взносов, авансов. Как-то некорректно машина Вам считает?

ANTONINA Николаевна STULOVSKAY

24 января 2023 11:45

как заполнить разделы 1,2 Сумма налога(авансового платежа) уплачиваемого по УСН (доходы — расходы) в налоговой декларации по УСН ,если только за 1 кв была прибыль, а во 2 ,3 , 4 убытки

Главбух_Елена

24 января 2023 21:14

Эксперты КонсультантПлюс подготовили подробную инструкцию по заполнению декларации по УСН в случае получения убытков в течение года. Вот ссылка, по ней Вы можете воспользоваться бесплатным демо-доступом к системе.

9 июня 2022 07:38

При заполнении декларации по УСН (доходы) выявился случай, когда возврат аванса покупателю превысил доходы за весь год, но при этом доход в 1 квартале был, а вот далее до конца года он оказался меньше чем сумма возврата аванса.

Выглядит это так:

1 квартал доход 1000, Нал. База = 1000

полугодие доход 2000, возврат аванса 3000, Нал. База = 0

девять мес. доход 3000, возврат аванса 5000, Нал. База = 0

по году доход 4000, возврат аванса 5000, Нал. База = 0

Соответственно в декларации по налоговой базе нарастающий итог уходит в «НОЛЬ», но за 1 квартал «доход» есть. В налоговой такой случай первый. В их базе все «Красным». Мы вместе думали как выйти из данной ситуации, но прогресса нет.

И это в соответствии с п.1 ст. 346.17 НК РФ, но как заполнить правильно декларацию?

Главбух_Елена

9 июня 2022 20:53

Вопрос, как я понимаю, на обсуждение? Вы можете обсудить его с участниками нашего форума, каждый из них выскажет свою точку зрения на этот счет.

Соловьёва Елена Евгеньевна

26 апреля 2022 16:41

Здравствуйте, подскажите пожалуйста, нужно ли указывать стоимость уплаченного патента в строке 101 декларации за 21 год, если ИП начал свою деятельность в 2021г. по УСН доходы 6% , а с нового квартала 2021г перешел на патент, при этом не отказался от УСН, таким образом у ИП 2 системы налогообложения, по УСН доход был только 1 квартал.

Главбух_Елена

26 апреля 2022 17:33

В декларации по УСН суммы патента не отражаются. В нее заносятся суммы страховых взносов и сумма торгового сбора, которые уменьшают величину единого налога по УСН 6%.

22 марта 2022 10:17

Добрый день!

Подскажите пожалуйста, что ставить код строки 264 Раздел 2.2 в декларации УСН, если организация применяет доход-расход, льготная ставка 10 процентов в г.Томске ?

3462020/.

Главбух_Елена

22 марта 2022 18:42

Специально для Вас у нас на сайте есть статья, посвященная вопросам заполнения строки 264 декларации по УСН. В Томске действует, насколько я понимаю, Закон Томской области от 7 апреля 2009 года № 51-ОЗ (хотя это Вы мне должны были написать). Вы применяете ставку 10% на основании подп. 3 п. 1 ст. 1, следовательно стр. 264 Вы заполняете так: «3462020 / 000100010003»

5 марта 2022 07:08

Подскажите, как будут заполнены показатели в декларации с УСН 6%, если доход был 500 тыс, а в этом году пришлось вернуть покупателю деньги в размере 1мнл 100 тыс

у нас получается доход и налог с минусом, правильно ли это?

Главбух_Елена

5 марта 2022 22:32

Я так понимаю, Вы возвращаете сумму, полученную от покупателей в прошлом году, так?

Если Вы покажете доход и налог с минусом, то это скорее всего приведет к судебным разбирательствам. Вряд ли налоговики посчитают такой налог к уменьшению правомерным. Но предлагаю ознакомиться с постановлением ФАС Северо-Кавказского округа от 9 сентября 2011 года № А53-24985/2010, там суд встал на сторону налогоплательщика в данном вопросе. Так что попробовать можно.

Самым же безопасным вариантом будет показать налог равным 0, но это естественно не выгодно для Вас, Вы же по сути уже заплатили налог с этой суммы, а экономической выгоды по факту не получили.

Таким образом у Вас два варианта: или готовиться к судам для возврата налога из бюджета, или бесконфликтно заявить 0. Решать только Вам

19 января 2022 15:30

Прошу в плане консультации подсказать, как правильно заполнить декларацию ИП при УСН-Доходы, если ИП принимает на работу единственного сотрудника в 3 квартале, в частности строку 102 декларации.

Столкнулась с такой ситуацией, что без сотрудника ИП на УСН (Доходы) уменьшал начисленный налог по УСН в 1 и 2 квартале на 100% за счет уплаченных Фиксированных платежей за себя и авансовые платежи по УСН за 1 и 2 квартал составляли 0 руб. к оплате.

После приема на работу сотрудника в 3 квартале был сделан перерасчет начисленных авансовых платежей по УСН с учетом уменьшения на 50% за все 3 квартала и произведена доплата авансового платежа по УСН в срок до 15 октября.

При заполнении декларации в строке 102 есть только вариант кода признака налогоплательщика 1 или 2 за весь год, ( учесть код 1 и 2 по кварталам нет возможности).

Если ставить в декларацию код признака налогоплательщика-1-с сотрудником(как это является по факту на момент заполнения декларации),то программа считает, что и в 1 и 2 квартале ИП должен был уменьшать начисленный налог по УСН на 50%.

Получается, что по факту перерасчет уплаченных авансовых платежей по УСН произошел по итогам 3 квартала после приема на работу сотрудника, а программа считает с 1 квартала уменьшение начисленного налога не более чем на 50% и появляется несвоевременная оплата начисленного авансового платежа по УСН за 1 и 2 квартал.

Как избежать начисление пени со стороны ИФНС за несвоевременную оплату авансового платежа по налогу по УСН, если по факту ситуации трудоустройства сотрудника в 3 квартале авансовые платежи оплачивались своевременно, а годовая декларация не учитывает код признака налогоплательщика поквартально?

Главбух_Елена

20 января 2022 09:41

Вот здесь на форуме мы уже когда-то разбирали подобный вопрос. Но до заполнения декларации дело не дошло. На практике я не сталкивалась с такой ситуацией и нигде не вижу полного ее разбора, поэтому попробую предложить порядок действий исходя из своего опыта.

Декларация по УСН составляется за год, поэтому в любом случае в строке 102 Вы укажете код 1, поскольку по итогам года Вы выступаете в качестве работодателя. Если Вы сдадите таким образом отчет, то программа налоговиков автоматически насчитает пени по срокам 25 апреля и 25 июля. Полагаю, что в этом случае необходимо подать в налоговую заявление о пересчете пеней, поскольку по состоянию на каждую из указанных дат Вы все делали правильно. Не забудьте приложить оправдательные документы, например, приказ о приеме работника или трудовой договор с ним, датированные 3 кварталом. После рассмотрения заявления, если нет никаких других просрочек, пени должны быть пересчитаны.

25 мая 2020 05:09

Подскажите, если взносы ИП на УСН 6% превысили сумму налога 6% от дохода, должен ли ИП платить налог 6%? Взносы уплачены в 2019 году.

Александра

22 апреля 2020 17:04

Можно ли зачесть в расходы фиксированные взносы ИП за 2019 г. оплаченные в 2020 году

6 октября 2020 14:13

Можно ли зачесть в расходы фиксированные взносы ИП за 2018г. оплаченные в 2019 году

4 февраля 2020 10:04

Что делать если требуют 2-мерные штрих коды?

31 января 2020 09:14

За 2019 год АНО на УСН получило финансирование бюджетными средствами затрат, связанных с осуществлением деятельности по реализации социально значимой программы направленной на защиту интересов, моральную и материальную поддержку отдельных категорий граждан. Программа выполнена, отчеты по её выполнению представлены. Нужно ли включать в доходы и расходы сумму полученных субсидий (100 тыс.руб.) и облагается ли она минимальным налогом? Как правильно заполнить налоговую декларацию по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения?

Источник: nalog-nalog.ru