Бердникова, Л. Ф. Технология анализа финансового состояния организации / Л. Ф. Бердникова, Е. С. Портнова. — Текст : непосредственный // Молодой ученый. — 2016. — № 17 (121). — С. 374-377. — URL: https://moluch.ru/archive/121/33502/ (дата обращения: 06.06.2023).

Ключевые слова: финансовое состояние, финансовая деятельность, финансовый анализ

Основной функцией финансовой деятельности организации является обеспечение топ менеджеров, необходимыми результатами оценки финансового состояния. Невозможно руководить предприятием, принимать хозяйственные решения, не зная его финансового положения. Для топ менеджеров важна оценка эффективности принимаемых ими решений, используемых в хозяйственной деятельности ресурсов и полученных финансовых результатов.

Наиболее емкий подход к понятию «финансовый анализ» сформулирован А. Д. Шереметом, Е. В. Негашевым: «Финансовый анализ — анализ финансовых показателей, которые отражают финансовые результаты деятельности и финансовое состояние организации» [4].

Информационная база для финансового анализа

А. И. Алексеева, Ю. В. Васильев, А. В. Малеева, Л. И. Ушвицкий [1] считают, что основная цель финансового анализа подразумевает получение небольшого числа параметров, отражающих объективную и точную картину финансового состояния организации, его прибылей и убытков, расчетов с дебиторами и кредиторами, изменений в структуре активов и пассивов и т. п.

Достижение цели анализа финансового состояния организации требует решения широкого спектра аналитических задач.

К ключевым задачам финансового анализа можно отнести:

а) предварительный (общий) анализ финансового состояния;

б) анализ финансовой устойчивости;

в) анализ ликвидности и платежеспособности;

г) анализ деловой и рыночной активности;

д) анализ финансовых результатов и рентабельности деятельности;

е) диагностика потенциального банкротства и прогнозирование финансового состояния организации [2].

Перечисленные задачи финансового анализа реализуются в процессе выполнения последовательных этапов финансового анализа. Выделим основные этапы проведения анализа финансового состояния организации.

Этап 1. Постановка цели и задач анализа финансового состояния с учетом специфики деятельности организации.

Этап 2. Сбор и подготовка необходимой информации.

Этап 3. Определение системы показателей их взаимосвязей.

Этап 4. Обобщение результатов, выявление «слабых мест» и резервов;

Этап 5. Формулирование выводов и разработка рекомендаций по совершенствованию деятельности организации.

Классифицировать финансовый анализ можно по признакам [2]:

а) по времени осуществления — прогнозный, оперативный;

б) по полноте изучаемых вопросов — полный, тематический;

в) по периодичности — периодический, разовый, годовой, квартальный;

г) по используемой методике;

д) по субъектам анализа — внутренний (наряду с данными бухгалтерской отчетности используются внутренние информационные ресурсы организации), внешний (проводится внешними пользователями, информационный источник — только бухгалтерская отчетность).

Финансовый анализ бизнеса на пальцах

Основа анализа включает:

‒ информационную базу, источники которой должны быть достоверными и позволять принимать обоснованные управленческие решения;

‒ принципы финансового анализа, поскольку его проведение должно опираться на определенные постулаты, отражающие научный характер, практическую значимость, системность и прочие требования, которым должен соответствовать финансовый анализ с целью проведения наиболее качественной аналитической работы;

‒ методическое обеспечение, поскольку для получения адекватной совокупности показателей, дающей объективную финансовую картину деятельности организации, необходимо применение научных методов и методик, которые будут учитывать специфику деятельности организации.

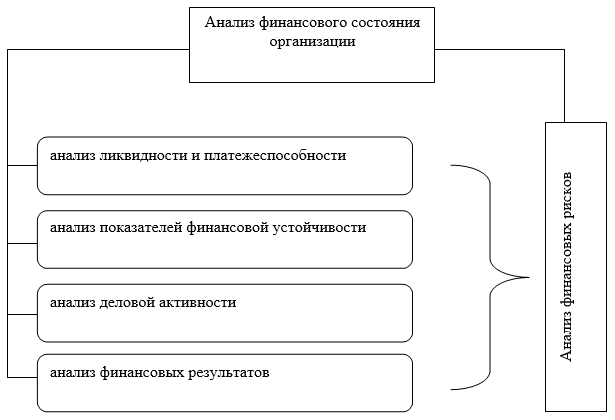

По нашему мнению, анализ финансового состояния включает в себя:

‒ анализ ликвидности и платежеспособности,

‒ анализ показателей финансовой устойчивости,

‒ анализ деловой активности,

‒ анализ финансовых результатов,

‒ анализ финансовых рисков.

В условиях риска банкротства обоснованная оценка финансового состояния приобретает первостепенное значение. Ключевыми критериями данной оценки выступают показатели ликвидности и платежеспособности предприятия. В экономической литературе иногда показатели платежеспособности и ликвидности отождествляют, однако по нашему мнению данные термины как экономические категории не тождественны, однако являются взаимосвязанными.

Одним из важных показателей финансового состояния предприятия является финансовая устойчивость, характеризующая уровень обеспеченности запасов и затрат собственными и заемными источниками их формирования, соотношение объемов собственных и заемных средств. Финансовая устойчивость определяется через систему абсолютных и относительных показателей [5].

Необходимо отметить, что финансовое организации, ее ликвидность и платежеспособность, напрямую зависят от быстроты оборота средств, вложенных в активы. Оценить это возможно с помощью анализа показателей деловой активности, которая оценивается посредством качественных и количественных критериев. В рамках финансового анализа деловой активности по бухгалтерской (финансовой) отчетности можно оценить абсолютные показатели — выручка, прибыль, активы и т. п. и относительные показатели. Относительными характеристиками финансовых результатов организации выступают показатели рентабельности, характеризующие окупаемость затрат, доходность различных направлений деятельности, эффективность организации в целом и т. д. [5].

Исследование показало, что большинство показателей рентабельности исследователи рассчитывают, указывая в числителе различные виды прибыли. Наиболее обоснованную оценку эффективности функционирования организации, на наш взгляд, можно получить, рассчитывая рентабельность на основе прибыли до налогообложения. Поскольку с одной стороны — показатель прибыли уменьшен на сумму прочих доходов и расходов, с другой — ещё не скорректирован с учетов налогов, т. е. позволяет при расчете рентабельности дать наиболее справедливую оценку эффективности деятельности организации в целом. Отмечаем различия в именовании показателей и отсутствие нормативных значений показателей рентабельности в методиках данных исследователей.

В настоящее время особый интерес вызывает стратегический анализ финансового состояния организации, результаты которого позволят выбрать эффективную стратегию развития в долгосрочной перспективе [5; 6].

Результатом анализа финансового состояния, на наш взгляд, является получение обоснованной информации и системы критериев, способной наиболее полно отразить финансовое положение и финансовые результаты исследуемой организации, выявить финансовые риски.

Содержание анализа финансового состояния организации представлено в виде схемы (рис. 1).

Рис. 1. Содержание анализа финансового состояния организации

Для осуществления анализа финансового состояния организации используется определенный инструментарий. К более простому методу относится сравнение, предполагающее сопоставление финансовых показателей отчетного периода с плановыми показателями или показателями за предыдущий период (базисными).

При сравнении показателей за различные периоды следует добиться их сопоставимости. Другими словами, показатели необходимо пересчитать с учетом однородности составных элементов, инфляции, методов оценки и других. Следующим методом является группировка, предполагающая, что показатели группируются и сводятся в таблицы. Это позволяет провести аналитические расчеты, выявить тенденции развития отдельных явлений и их взаимосвязь, определить влияние факторов, вызывающих изменение показателей. В качестве инструментария для анализа финансового состояния широко используются финансовые коэффициенты — относительные показатели финансового состояния предприятия, которые выражают отношение одних абсолютных финансовых показателей к другим. Финансовые коэффициенты используются для:

‒ количественной оценки финансового состояния организации;

‒ сопоставления показателей финансового состояния определенного предприятия с аналогичными показателями иных организаций или среднеотраслевыми показателями;

‒ определения динамики и тенденций развития показателей финансового состояния.

В практике также проводят анализ бухгалтерской отчётности с помощью:

‒ метода финансовых коэффициентов (коэффициентный анализ),

‒ факторного анализа.

Горизонтальный анализ характеризуется сравнением каждой позиции с предшествующим периодом. Вертикальный анализ связан с определением структуры итоговых финансовых показателей с установлением влияния каждой позиции отчётности на результат в целом. Трендовый анализ характеризуется сравнением каждой позиции отчётности с рядом предыдущих периодов и установление тренда.

Благодаря определению тренда прогнозируются вероятные значения показателей в будущем, а следовательно, проводится перспективный анализ. Анализ относительных показателей (коэффициентный анализ) — рассчитываются отношения между отдельными позициями отчета или позициями разных форм отчетности, устанавливаются взаимосвязи показателей. Сравнительный анализ представляется внутрихозяйственным анализом сводных показателей подразделений, цехов, дочерних организаций, и межхозяйственным анализом предприятия в сравнении с данными конкурентов, среднеотраслевыми и средними общеэкономическими данными. Факторный анализ выделяют прямой и обратный. Факторный анализ направлен на определение влияния факторов на результативный показатель.

Большинство математических методов, таких как корреляционный и регрессивный анализ, вошли в круг аналитических разработок значительно позже.

Методы экономической кибернетики и оптимального программирования, экономические методы, методы исследования операций и теории принятия решения, безусловно, могут найти непосредственное применение в рамках финансового анализа.

Все вышеперечисленные методы анализа относятся к формализованным методам анализа. Однако существуют и неформализованные методы. К их числу относятся экспертные оценки, метод сценариев, морфологический анализ. Они основаны на логическом мышлении аналитика.

В настоящее время практически невозможно обособить приемы и методы какой-либо науки как присущие исключительно ей. Так и в финансовом анализе применяются различные методы и приёмы, в том числе математические, статистические и другие.

Таким образом, понимание категории «финансовый анализ» весьма значимо, поскольку систематизация и конкретизация существующих подходов в данной области позволяет формировать правильное теоретическое понимание, что отражается в практической деятельности при оценке финансового состояния и финансовых результатов организации, а затем и в принятии управленческих решений.

- Комплексный экономический анализ хозяйственной деятельности: учеб. пособие / А. И. Алексеева [и др.]. — М.: Финансы и статистика, 2011. — 672 с.

- Финансовый менеджмент: учеб. пособие / составители А. И. Максимова, М. И. Мохина, О. Г. Наумкова. — Пермь: АНО ВПО «Пермский институт экономики и финансов», 2012. — 130 с.

- Чуев И. Н. Комплексный экономический анализ хозяйственной деятельности: учебник для вузов / И. Н. Чуев, Л. Н. Чуева. — М.: Издательско-торговая корпорация «Дашков и К», 2011. — 368 с.

- Шеремет А. Д. Методика финансового анализа деятельности коммерческих организаций / А. Д. Шеремет, Е. В. Негашев. — 2-е изд., перераб. и доп. — М.: ИНФРА-М, 2011. — 208 с.

- Бердникова Л. Ф., Альдебенева С. П. Ключевые показатели финансового анализа бухгалтерской отчетности / Л. Ф. Бердникова, С. П. Альдебенева // Экономика, управление, финансы: материалы IV Междунар. науч. конф. (г. Пермь, апрель 2015 г.). — Пермь: Меркурий, 2015. — 214 с.

- Бердникова Л. Ф., Бердников А. А. Стратегический анализ финансового состояния организации: сущность и методика / Л. Ф. Бердникова, А. А. Бердников// Карельский журнал. 2014. № 3. — С.43–45.

- Тараскина А. В. Анализ финансового состояния хозяйствующих субъектов / дис. канд. экон. наук, 2003.

Источник: moluch.ru

Основные этапы оценки финансового состояния предприятия.

Под финансовым состоянием предприятия понимается его способность самофинансировать свою деятельность.

Оно может характеризоваться обеспеченностью ресурсами, которые необходимы для нормального функционирования предприятия. Кроме того, финансовое состояние зависит от целесообразности размещения средств, а также эффективности их использования, финансовых взаимоотношений с юридическими и физическими лицами, финансовой устойчивости и платёжеспособности.

Финансовое состояние предприятия (ФСП) может иметь три вида: устойчивое, неустойчивое и кризисное. Способность компании своевременно осуществлять платежи, финансируя свою деятельность на более широкой основе, свидетельствует о её хорошем финансовом положении. ФСП зависит от результатов его производственной, финансовой и коммерческой деятельности. Успешное выполнение производственных и финансовых планов положительно влияет на материальное положение предприятия.

В случае же недовыполнения производственного и реализационного планов происходит повышение себестоимости продукции, уменьшение выручки и суммы прибыли, что, в свою очередь, ведёт к ухудшению финансового состояния предприятия в целом и его платёжеспособности в частности.

Анализ финансового состояния любой организации предполагает осуществление следующих этапов.

Этап 1. Предварительный обзор финансового и экономического положения субъекта хозяйствования. Включает в себя:

характеристику общей направленности финансовой и хозяйственной деятельности;

оценку надёжности информации статей отчётности.

Этап 2. Анализ и оценка экономического потенциала компании. Включает в себя:

оценку имущественного положения;

построение аналитического нетто баланса;

осуществление вертикального и горизонтального анализа баланса;

анализ качественных изменений имущественного положения.

Этап 3. Оценка финансового положения предприятия. Данный этап включает в себя оценку ликвидности и финансовой устойчивости.

Этап 4. Анализ и оценка результативности финансовой и хозяйственной деятельности компании. Заключается в:

оценку основной производственной деятельности;

оценку положения на рынке ценных бумаг.

Немалую роль в оценке финансовых результатов деятельности компании играет анализ её финансового состояния по данным баланса. Его итог даёт ориентировочную оценку суммы средств, которые можно получить за имущество. К примеру, если происходит ликвидация предприятия. Текущая стоимость активов соответствует рыночной конъюнктуре и подлежит отклонению в любую из сторон, по сравнению с учётной. Особенно это может происходить в период инфляции.

Понравилась статья? Добавь ее в закладку (CTRL+D) и не забудь поделиться с друзьями:

Источник: studopedia.ru

2. Основные этапы проведения финансового анализа.

Методика проведения финансового анализа предусматривает следующие основные этапы:

1.Предварительная оценка, включает оценку надежности информации, чтение информации и общую экономическую интерпретацию показателей бухгалтерской отчетности на данном этапе оценивается риск, связанный и использованием имеющейся информации, делаются выводы относительно основных показателей, характеризующих величину оборотных и внеоборотных активов, собственного и заемного капитала, выявить основные тенденции поведения показателей, наметить направление показателей, наметить направление углубления анализа.

2.Экспресс – анализ текущего финансового состояния, включает расчет финансовых коэффициентов и оценку полученных результатов с позиции оценки текущей и долгосрочной платежеспособности, деловой активности на рынке ценных бумаг. Главная цель аналитической работы на данном этапе – обратить внимание руководства организации или другого лица, принимающего решение на принципиальные моменты, характеризующие финансовое состояние организации и сформулировать основные проблемы и ключевые вопросы, которые необходимо выяснить в процессе углубленного анализа.

Цель экспресс – анализа – получение оперативной, наглядной и простой оценки финансового благополучия и динамики развития хозяйствующего субъекта. При проведении экспресс – анализа последовательность процедур следующая:

- просмотр отчета по формальным признакам;

- ознакомление с заключением аудитора;

- ознакомление с учетной политикой предприятия;

- выявление «больных» статей в отчетности и оценка их в динамике;

- ознакомление с ключевыми индикаторами;

- чтение пояснительной записки;

- общая оценка имущественного и финансового состояния подлинным балансам;

- формулирование выводов по результатам анализа

- валюта баланса в конце отчетного периода должна увеличиваться по сравнению с началом периода;

- темп прироста оборотных активов должны быть выше, чем темпы прироста внеоборотных активов;

- собственный капитал организации должен превышать заемный и темпы его роста должны быть выше, чем темпы роста заемного капитала;

- темпы прироста дебиторской и кредиторской задолженности должны быть примерно одинаковы;

- доля собственных средств в оборотных активах должны быть более %;

- в балансе должны отсутствовать статьи «непокрытый убыток».

- Характеристика общей направленности финансово – хозяйственной деятельности.

- Выявление «больных» статей отчетности.

- Оценка имущественного потенциала:

- построение аналитического баланса;

- вертикальный анализ баланса;

- горизонтальный анализ баланса;

- анализ качественных сдвигов в имущественном потенциале.

- Оценка финансового потенциала:

- оценка ликвидности и платежеспособности;

- оценка финансовой отчетности.

- Оценка и анализ результативности финансово – хозяйственной деятельности предприятия.

- Оценка деловой активности.

- Анализ прибыли и рентабельности.

- Оценка положения на рынке ценных бумаг.

Источник: studfile.net