Основные факторы, влияющие на стоимость бизнеса: — ликвидность доли и (или) бизнеса зависит от спроса. Получение дохода собственником возможно от операционной деятельности и от продажи объекта, поэтому на рынке выше будет стоимость тех активов, которые могут быть быстро обращены в деньги с минимальным риском потери части стоимости; — полезность бизнеса для собственника: характеристики дохода (величина, время получения дохода) и риски, связанные с его получением. Полезность бизнеса — это его способность приносить доход в конкретном месте и в течение данного периода; — нематериальные активы (фирменное имя, знаки, патенты, технологии, маркетинговая система и др.), имидж предприятия на рынке; — ограничения для рассматриваемого бизнеса (ограничение цен на продукцию предприятия государством, экологические ограничения и т.п.); — размер оцениваемой доли бизнеса; — степень контроля, получаемая новым собственником; — перспективы развития оцениваемого бизнеса; — финансовое положение предприятия (наличие собственных средств, оборачиваемость капитала и др.) – это основа для прогнозирования доходов; — затраты на создание аналогичных предприятий; — степень конкурентной борьбы в данной отрасли; — состав и структура выпускаемой продукции, услуг; — технология и затраты производства; — степень изношенности оборудования влияет на вес затратного подхода в итоговом согласовании; — ценовая политика и качество продукции влияют на спрос; — взаимоотношения с потребителями и поставщиками; — уровень управления; — кадровый состав предприятия.

Как достигать целей бизнеса при финансовом планировании?

4. Основные цели оценки бизнеса

Оценку бизнеса проводят в целях: — повышения эффективности текущего управления предприятием; — определения стоимости ценных бумаг в случае купли-продажи акции предприятий на фондовом рынке; — определения стоимости предприятия в случае его купли-продажи целиком или по частям; — реструктуризации предприятия (ликвидации предприятия, слияния, поглощения либо выделения самостоятельных предприятий из состава холдинга); — для разработки плана развития предприятия. В процессе стратегического планирования важно оценить будущие доходы фирмы, степень ее устойчивости и ценность имиджа; — управление финансами предприятия: оценка кредитоспособности, определение стоимости доли предприятия как залога при кредитовании; — страхование активов и деловых рисков; — налогообложения; — принятия обоснованных управленческих решений. Инфляция искажает финансовую отчетность предприятия, поэтому необходима периодическая переоценка имущества предприятия независимыми оценщиками; — осуществления инвестиционного проекта развития бизнеса. В этом случае для его обоснования необходимо знать исходную стоимость предприятия в целом, его собственного капитала, активов, бизнеса. — выход на фондовые рынки; — оценка качества управления предприятием; — внесение имущества в уставный капитал предприятия; — решение имущественных споров; — антикризисное управление, осуществление процедуры банкротства; — оценка стоимости фирменного знака или других средств индивидуализации предприятия и его продукции или услуг; — выкуп акций у акционеров; — определение величины арендной платы при сдаче бизнеса в аренду.

Оценка маржинальности бизнеса. Интенсив для финансовых менеджеров

Источник: studfile.net

2.2. Анализ факторов стоимости компании

При оценке бизнеса объектом выступает деятельность, направленная на получение прибыли и осуществляемая на основе функционирования имущественного комплекса предприятия. В экономической литературе основные группы факторов стоимости бизнеса рассматривают со следующих позиций: 16

- Факторы, влияющие на стоимости бизнеса с позиции изменения организационной структуры, в том числе изменения денежного потока и совокупного риска предприятия;

- Факторы, влияющие на величину стоимости бизнеса с позиции сочетания микро- и макроэкономических позиций, имеющих как внутреннюю, так и внешнюю природу по отношению к предприятию.

Рассмотрим данные группы факторов подробно и начнем с группы факторов, влияющих на стоимость бизнеса с позиции изменения организационной структуры. Начнем с эффекта монополии. Данный эффект возникает при управлении компанией в процессе консолидации. Это связано с возможным изменением состояния рынка, выражающееся в снижении числа продавцов (изменение конкурентной среды), что повлияет на динамику равновесной цены на данном изменившемся рынке. В основе подобных изменений будет находиться стремление предприятий к максимизации прибыли. Не вызывает сомнения, что данный эффект будет проявляться в той или иной мере в зависимости от типов состояний рынков: рынок олигополии, рынок совершенной конкуренции, рынок монополистической конкуренции, рынок чистой монополии. При этом целесообразность процесса консолидации находится в компетенции собственника данного бизнеса. Также важную роль накладывает и соотношение переменных и постоянных затрат, поскольку набольший эффект будет достигаться при управлении постоянными затратами. Так, при объединении нескольких бизнесов в один либо несколько проектов в рамках одного бизнеса происходит выгодное распределение постоянных затрат между всеми субъектами бизнеса (либо проектов в рамках одного бизнеса, либо разных независимых прежде бизнесов). 17 Перейдем к изучению эффекта разницы между рыночной ценой компании и стоимостью ее замещения. Стоимость замещения — это минимальные текущие затраты на приобретение на рынке аналогичного оборудования, максимально близкого по своим функциональным, конструктивным и эксплуатационным характеристикам к оцениваемо. Проявление эффекта связано с возможностью более эффективного приобретения предприятия по сравнению с его строительством. В данном случае речь идет о соотношении стоимости его чистых активов, то есть стоимости замещения такого предприятия. В основном данный эффект может проявляться при поглощениях предприятий. Следующим не менее важным эффектом является налоговый эффект. Суть данного эффекта заключается в необходимости при укрупнении за счет консолидации (объединения) предприятий проведения рыночной оценки стоимости вкладов (в виде имущества), которая в большинстве случаев не соответствует балансовой (остаточной) стоимости активов. Это приводит, с одной стороны к возрастанию налогооблагаемой базы (за счет использования рыночной оценки), а с другой — к возможности роста амортизационных отчислений (являющихся скрытым денежным притоком) и возрастанию залоговой стоимости имущества при возникновении необходимости привлечения заемного капитала. И последним из факторов данной группы является эффект аккумулирования денежных средств, в целях их дальнейшего инвестирования. В настоящее время проблемой многих крупных предприятий является отсутствие гибкости при проведении финансовой политики, организации финансирования деятельности в связи с крупным размером и отсутствием возможности выявить резервы роста на каждом участке (в каждом проекте), вызванные консолидацией информации по всем направлениям деятельности в стандартные формы. Разукрупнение позволит формировать подобные документы персонально по каждому направлению. Далее рассмотрим группу факторов, влияющих на капитализированную стоимость бизнеса с позиции изменения совокупного риска предприятия. Анализ влияния риска на стоимость компании следует рассматривать со следующих позиций: 18

- Ключевая фигура в руководстве или качество руководства. Данный компонент, несомненно, сильно воздействует на стоимость бизнеса, поскольку данный фактор часто напрямую влияет на решение как производственных и сбытовых вопросов, так и на формирование структуры капитала (особенно касается заемного капитала).

- Финансовая структура. Финансовая структура предприятия состоит из собственных и заемных средств в определенном соотношении. В данном случае речь идет о соотнесении в рамках финансового анализа рассчитанных показателях по предприятию со среднеотраслевыми значениями. Соответственно, изменение структуры источников также сможет оказать влияние на показатели финансового состояния.

- Размер компании. Преимущество крупной компании заключается в более легком доступе к финансовым рынкам, а также относительная стабильность. При этом для потенциального инвестора наиболее информативным показателем будет являться величина чистых активов. С ростом величины чистых активов уменьшается составляющая совокупного риска.

- Диверсификация клиентуры. Основным методом анализа диверсификации клиентуры можно считать метод концентрации. В основе данного метода лежит расчет совокупности коэффициентов концентрации. Данные коэффициенты рассматривают степень монополизации рынка. Они показывают долю выручки, приходящейся на определенное число крупнейших потребителей.

- Диверсификация территориальная и производственная. Производственная диверсификация — производство товаров и оказание услуг компанией, относящихся к различным отраслям и подотраслям. Компания может считаться диверсифицированной только в том случае, если денежные потоки (доходы), получаемые от различных сфер деятельности, сопоставимы по величине. Кроме того, доходы от различных сфер бизнеса должны слабо коррелировать, то есть не быть взаимосвязанными. Устойчивость более диверсифицированного предприятия при прочих равных условиях, очевидно, выше по сравнению с менее диверсифицированным. По такому же алгоритму рассматривается территориальная диверсификация, которая накладывается на производственную.

Также следует выделить эффект снижения риска и повышения устойчивости бизнеса. Данный эффект достижим при разделении и выделении бизнеса. Суть данного эффекта заключается в возможности переноса рисковых операций или событий во вновь создаваемое предприятие. Следующей группой факторов, влияющих на величину стоимости бизнеса с позиции сочетания микро- и макроэкономических позиций, имеющих как внутреннюю, так и внешнюю природу по отношению к предприятию. Данные факторы носят универсальный характер и затрагивают абсолютно все организации различных форм собственности и размеров, в том числе: 19

- Спрос на продукцию и, как следствие, на данный бизнес. Он выражается предпочтениями потребителей, которые анализируют деятельность предприятия с позиции соотношения «доходность — риск», а также его ликвидности, то есть возможности перепродажи без существенной потери в стоимости.

- Доход от реализации бизнеса. Доход, который может получить собственник объекта, зависит от доходности операционной деятельности, которая может быть охарактеризована денежным потоком.

- Риск получения доходов, выражающийся в возможности достижения запланированных значений денежных потоков.

- Временной разрыв между моментом вложения средств со стороны инвесторов и получением доходов.

- Контроль. Данный фактор является важнейшим, поскольку затрагивает правовой вопрос реализации своих прав как нового собственника.

- Ликвидность. При этом рассматривается возможность продажи активов предприятия при наличии ограничений, свойственных данному бизнесу.

- Соотношение спроса и предложения. Данное соотношение можно считать ключевым, поскольку при рыночных отношениях рост спроса всегда приводит в росту цены бизнеса. При этом следует отметить фактор открытости компании на рынке.

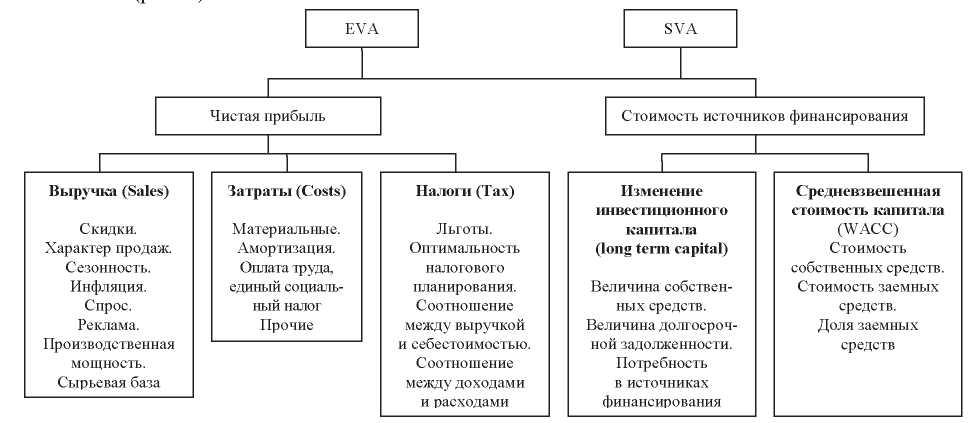

Таким образом, рассмотренные факторы, влияющие на стоимость бизнеса, носят разносторонний характер, и требует учета при стремлении собственников максимизировать стоимость бизнеса. Последней группой факторов, оказывающих влияние на стоимость компании являются показатели ее бухгалтерской отчетности, по которой во многих случаях руководствуются инвесторы при оценке стоимости бизнеса. Так, данные факторы, оказывающие влияние на стоимость компании условно разделяют на три уровня. Первый уровень — это величина чистой прибыли и источников финансирования бизнеса. Эти факторы являются «формульными», т. к. определяются из показателей экономически добавленной стоимости и акционерной добавленной стоимости. Факторы второго уровня разделяются на две группы: факторы, действующие на величину чистой прибыли (выручка, затраты, налоги), и факторы, влияющие на долю акционерного капитала (плата за инвестированный капитал). Наконец, факторы третьего уровня, которые оказывают значительное влияние на факторы второго уровня. Следовательно, главную роль в пределах управления стоимостью предприятия играют факторы, воздействуя на которые менеджмент компании может управлять стоимостью, т. е. наращивать ее во временном диапазоне. Рассмотрим основные факторы, влияющие на экономическую добавленную стоимость и акционерную добавленную стоимость предприятия (рисунок 5). 20 Рисунок 5. Факторы, влияющие на стоимость компании Из вышесказанного можно сделать вывод, что формирование механизма управления стоимостью предприятия позволит повысить рыночную стоимость компании, сделать бизнес более привлекательным для инвесторов. Для этого особенно необходимо постоянно оценивать состояние фирмы, анализировать факторы и показатели ее стоимости, а также в перспективе обеспечить интеграцию разрабатываемой системы с системой бюджетирования, управленческого и финансового учета.

Ограничение

Для продолжения скачивания необходимо пройти капчу:

Источник: studfile.net

Факторы оценки бизнеса

Оценка бизнеса – это определение его стоимости, то есть стоимости самого предприятия, долей его владельцев. Есть несколько факторов при оценке бизнеса. В этой статье мы подробно расскажем о каждом из них.

Важнейшие факторы оценки бизнеса

Первый фактор – финансовая оценка, предназначенная для предварительного подсчета стоимости предприятия. Есть разные способы и методы финансовой оценки, их выбор зависит от того, как каком стадии развития на данный момент находится бизнес, а также от истории его финансовых операций. Например, только открывшиеся стартапы не всегда располагают широкими финансовыми данными, поскольку толком еще не успели выйти на рынок и собрать достаточно финансовых данны. У бизнеса, который растет и развивается на рынке уже долгое время, обычно имеются финансовые отчеты на всю историю существования, а также финансовые прогнозы на будущее. Независимо от того, на какой метод оценки опирается компания, результат оценки должен показать валовую стоимость.

Затем, существуют и другие факторы, которые принимаются во внимание во время оценки – например, темпы роста компании, качество менеджмента, положение среди конкурентов на рынке и так далее. Такие факторы могут не учитывать предварительную оценку, а могут и дополнять ее.

Это 10 факторов из нематериальной области бизнеса, которые должны быть приняты во внимание на этапе бизнес-планирования, в процессе осуществления менеджмента и на остальных уровнях для успешного развития бизнеса:

- Продажи. Бизнес, который стремиться к развитию, всегда должен наращивать доход, что означает наращивание роста продаж. У бизнеса, который вкладывает много в программы роста продаж, больше шансов преуспеть, чем у тех предприятий, которые фокусируются на стабильный круг клиентов.

- Стабильность продаж. Для успешного развития требуется стабильность и постоянство доходов, тогда как неустойчивые, случайные доходы.

- Создание и успешная реализация бизнес-модели, а также глубокое понимание на всех уровнях того, по каким принципам она работает – также гарантия дохода. Оценка бизнес-модели – также оценка уровня участия партнеров, субпоставщиков. Это может быть полезно для бизнеса с точки зрения затрат и масштабирования, но не полезно, когда партнеры или субпоставщики распоряжаются большими долями в бизнес-модели.

- Масштабируемость – этот аспект отвечает за то, насколько компания стремится к предоставлению дополнительных услуг, сервисов, созданию новых продуктов и т.д.

- Качество менеджмента. Бизнес должен иметь качественно организованную структуру сотрудников, роли которых должны быть точно распределены, как и обязанности. Из этого также вытекает фактор преемственности, ухода за сотрудниками, распоряжение рабочими обязанностями.

- Собственное производство имеет больше преимуществ перед сотрудничеством с субпоставщиками и партнерами – это помогает контролировать рост собственной прибыли и его развитие, а также повышает авторитет на рынке перед клиентами. Проще говоря, клиент доверяет «полноценной» компании, которая занимается своим развитием «от» и «до», обладает широким кругом внутренних компетенций – полностью распоряжается своим брендом.

- Развитие бренда. Маркетинг включает в себя не только презентацию компании в социальных сетях, но и непосредственное участие компании в заметных публичных проектах и мероприятиях. Это помогает не только привлекать новых клиентов, но и новых партнеров.

- Оборотный капитал.

Увеличение требований к оборотному капиталу означает осложнение финансовых возможностей компании. Высокий уровень долга компании – понижение стоимости капитала, потому как капитал приравнивается к дисконтированному денежному потоку за вычетом долга).

- Чрезмерные инвестиции также могут негативно сказаться на капитале компании, а недостаточное инвестирование в долгосрочной перспективе не приносит компании пользы. Всегда стоит качественно просчитывать и распоряжаться инвестициями.

- Чистый долг. Оценивание дисконтирования денежного потока компании охватывает все аспекты бизнеса. Полученные владельцам средства являются дисконтированной величиной материального потока за вычетом уровня долга предприятия.

Смотрите также:

- Оценка жилой недвижимости

- Оценка коммерческой недвижимости

- Оценка стоимости зданий и сооружений

Оставьте заявку

Заполните небольшую заявку и мы свяжемся с вами сегодня

Источник: www.serconsrus.ru