Выгодные условия инвестиционного кредита для бизнеса в Сбербанке в 2023 году, процентная ставка от 12,5% до <максимальная.ставка>% на срок от 1 месяца. Взять кредит на инвестиционные цели сегодня можно онлайн, отправив заявку на сайте, выбрав одно из предложений в Сбербанке.

Форма организации

Показать 2

Инвестиционный

Цель кредита

С господдержкой

Без залога

Под залог недвижимости

до 200 млн. ₽

до 120 месяцев

Залог Под залог недвижимости Требуется поручительство На любые цели

Инвестиционный

от 100 тыс. ₽

до 180 месяцев

Залог Без залога Под залог недвижимости Требуется поручительство

Оставьте заявку и мы подберем лучшее предложение для вас

Увеличьте ваши шансы — мы поможем найти самое выгодное предложение. Отправьте заявку на подбор кредита для бизнеса.

Сумма кредита

Фамилия Имя Отчество

Название организации или ИНН

Номер телефона

Электронная почта

Согласен с правилами предоставления информации

Смотреть все предложения

Мнение эксперта

Гришина Марина

Руководитель отдела контента

Регулярно изучаю аналитику и новостную повестку банковского и страхового сектор. Подробнее

Условия льготных кредитов для бизнеса от марта 2022

Инвестиционный банковский кредит можно получить на льготных условиях – то есть с господдержкой от самого государства или конкретного региона, в котором бизнес фактически расположен. Банк таким кредитам не только не препятствует, но и всячески поощряет, потому что ту часть, которую не платит заемщик, платит банку государство. Инвестиционные кредиты и кредитные линии можно оформлять на разные суммы и сроки, последние часто превышают год. Для того, чтобы получить льготный инвестиционный кредит, предприниматель должен соответствовать ряду условий, чаще всего заемщик должен или быть с списке малых бизнесов, или заниматься сельским хозяйством. Поскольку возможность оформления льготного кредита зависит от конкретного региона, таких кредитов нет с открытых списках – возможность оформить займ нужно узнавать у менеджера банка, а для этого нужно оставить заявку и дождаться звонка.

Источник: www.sravni.ru

Инвестиционный кредит

Инвестиционное кредитование — это целевое финансирование, которое направляется строго на реализацию конкретного проекта. Кредитование инвестиционных проектов банком предполагает выдачу средств действующим предприятиям на собственное развитие и на реализацию новых идей на базе уже действующего бизнеса.

Виды инвестиционного кредитования: стандартное, проектное финансирование, финансирование строительных объектов.

Программа стандартного инвестиционного кредитования предполагает финансовые вливания в действующее предприятие. За основу берется текущая деятельность данной организации, ее доход должен быть достаточным для осуществления погашения кредитной задолженности, которая образуется в связи с реализацией определенных идей. Иначе говоря, доходы от нового проекта вообще не учитываются при рассмотрении заявки, уже действующий бизнес должен полностью обеспечить новый проект. Цели стандартного инвестиционного кредитования: переоснащение организации, закупка нового оборудования, приобретение специализированной техники и любого другого транспорта, необходимого для развития предприятия, расширение организации, открытие новых подразделений.

Малый и средний бизнес сможет получить льготное финансирование под 3 – 4,5% годовых

Банковское кредитование инвестиционных проектов этого вида несет минимум рисков и для банка, и для предпринимателей, если новый проект окажется убыточным, предприятие сможет погасить долг перед кредитором за счет собственных средств и доходов.

Проектное финансирование в отличии от стандартного инвестиционного кредитования предусматривает погашение кредитной задолженности перед банком за счет средств, полученных в виде дохода от запуска нового проекта. В этом случае обрабатывает себя сам проект, а действующее предприятие и его доходность значения не имеют.

Единственное, если предприятие ведет деятельность, то его активы можно использовать в качестве обеспечения по кредиту на проектное финансирование. Это будет большим плюсом для заемщика, таким образом можно повысить лояльность банка. Многие кредиторы ставят присутствие залога в сделке обязательным условиям, так как сама по себе сделка очень рисковая. При определении суммы и срока выдачи займа на проектное финансирование банк будет отталкиваться от составленного бизнес-плана, за основу берется окупаемость проекта и ожидаемый уровень дохода.

Специальное предложение для клиентов Кредитно-Страхового агентства — инвестиционные кредиты по государственной программе поддержки малого и среднего бизнеса от МСП Банка. Гарантийная поддержка от государственной корпорации МСП и территориальных фондов поддержки МСП. Кредитно-Страховое агентство с 2016 года является уполномоченным агентом МСП Банка.

Кредитно-страховое агентство «Аркада Плюс Финансы» готово оказать активное содействие вашему бизнесу с целью получения инвистиционного кредита. Наш многолетний опыт на рынке кредитных услуг – залог профессионализма и оперативности решения любых задач. Обращайтесь, мы работаем по всей России!

- Ипотека для бизнеса

- Факторинг

Источник: kb52.ru

Инвестиционный кредит: как получить займ под проект

Евгений Маляр

# Кредиты для бизнеса

Инвестиционный кредит: риски и выгоды

Так как основанием для выдачи кредита служит бизнес-проект, банк фактически разделяет с заемщиком потенциальные риски.

- Три типа инвестиционных кредитов

- Экспансионный

- Проектный

- Строительный

- Требования к претенденту на инвестиционный кредит

- Формы инвестиционного кредитования

- Расчет рентабельности проекта, срока его окупаемости и параметров инвестиционного кредита

- Пример расчета в упрощенном виде

- Заключение

Яндекс.Бизнес для предпринимателей

Приведёт к вам клиентов, пока вы занимаетесь другими делами. Реклама будет работать сама, о вашем бизнесе узнает аудитория Яндекс Карт и Поиска. Тысячи предпринимателей уже оценили эффективность сервиса!

Вероятно, у каждого владельца бизнеса возникают идеи по поводу увеличения прибыли. Реализация масштабного проекта требует вложения средств. Наиболее распространенное решение этой задачи предполагает внешнее кредитование. Инвестиционные займы преследуют главную цель – выведение предприятия на новый уровень развития. Статья о том, в чем их сущность, особенности, недостатки, кому может быть доступен кредит на инвестиционные цели и как его получить.

Три типа инвестиционных кредитов

Инвестиционный кредит – это особый вид банковского продукта, отличающийся тем, что лицо, подающее на него заявку, имеет проработанный проект использования заемных средств.

Инвестиционному кредиту свойственны особые черты:

- Длительный срок погашения. В своем большинстве инвестиции не предполагают мгновенной отдачи. Для полноценной реализации стратегического проекта требуется определенное время, что отражено в бизнес-плане (проекте).

- Целевая направленность. Инвестиция предполагает вложение капитала в конкретный проект, требующий финансирования. Этот вид размещения средств предполагает не только расширение деятельности, но и ее качественное изменение в лучшую сторону.

- Масштабность. Невозможно кредитоваться в банке на незначительную сумму, обосновывая надобность в ней инвестиционными соображениями.

Проект должен включать в себя три основных раздела:

- анализ актуального финансового состояния предприятия, подающего заявку на инвестиционное кредитование;

- сущность проекта (его экономический смысл);

- расчет прогнозируемой доходности после реализации инвестиционного проекта.

Исходя из характера целевого использования кредита, определяется его принадлежность к одному из трех основных типов.

Экспансионный

Предназначен для расширения масштабов действующего предприятия. Задачи, решаемые фирмой с помощью экспансионного инвестиционного кредита:

- открытие новых филиалов;

- закупка дополнительного технологического оборудования;

- модернизация основных средств;

- другие подобные цели.

Особенность его получения в том, что до погашения задолженности на эффект от улучшения финансовых показателей предприятия рассчитывать не следует. Вся дополнительная прибыль, принесенная модернизацией (а в некоторых случаях и большая сумма), уйдет на расчеты с банком.

При оформлении экспансионного кредита прогнозы строятся исходя из самых пессимистичных сценариев развития дальнейших событий. В конечном счете препятствовать выполнению графика платежей может лишь банкротство предприятия. Если оно оценивается как вероятное, кредит просто не выдадут. В лучшем случае проценты будут установлены на максимальном уровне.

Проектный

Риски банка при этом типе инвестиционного кредитования изначально наиболее высокие. Проектное кредитование предусматривает развитие одного из направлений, отдельно от основной деятельности, ведущейся предприятием на момент подачи заявки. Руководители фирмы, выступающей в роли вероятного дебитора, надеются после реализации замысла существенно повысить рентабельность бизнеса.

Финансирование инвестиционных проектов – всегда дело авантюрное. Доход банка формируется только прибыльностью нового направления. Кредитуемое предприятие просто не сможет выполнить обязательства по договору, если проект не даст ожидаемого эффекта.

Строительный

Обращаться в банк с заявкой на предоставление строительно-инвестиционного кредита предприятие может только после того, как понесет определенные и немалые затраты. Эта особенность обусловлена спецификой деятельности по возведению объектов недвижимости. Переговоры возможны, если перспективный застройщик уже владеет соответствующим участком земли или оформил на него долгосрочную аренду.

Помимо площадей, заявителю придется предъявить проектную и сметную документацию, разработка которой стоит немалых денег. Само собой, обязательно нужно разрешение на строительство.

Вероятность отказа при заявке на строительно-инвестиционный кредит невысока, но доступен он лишь предприятиям, обладающим высоким финансовым потенциалом. Решение об одобрении и условиях принимается банком на основании типа возводимого объекта и оценки (опять же, пессимистичной) его вероятной доходности.

Требования к претенденту на инвестиционный кредит

Стандартные критерии, по которым банк производит обычное финансовое заимствование, в данном случае дополняются некоторыми специфическими требованиями.

Инвестиционные кредиты для малого бизнеса — это зачастую способ выйти на средний или даже высокий уровень деловой активности, но преодолеть границы, отделяющие ИП от ООО непросто.

Так как о небольших суммах речь в данном случае не идет, на первое место выходит необходимость в четком и убедительном бизнес-плане, раскрывающем цель проекта. Кроме этого, нужны следующие проработки:

- Маркетинговый анализ, доказывающий возможность реализации бизнес-плана.

- Договоры с партнерскими фирмами, способными обеспечить техническую возможность воплощения замысла в жизнь.

- Наличие свободных оборотных средств, позволяющих нести оперативные расходы и погашать текущие издержки. Это – так называемый первоначальный взнос (от четверти до половины всех планируемых затрат).

- Владение залоговым (обеспечительным) имуществом в личной собственности или в составе учредительного капитала. К нему предъявляются стандартные требования: беспроблемная ликвидность и рыночная стоимость, превышающая сумму долга.

- Желательно, чтобы предприниматель уже реализовал хотя бы один инвестиционный проект – этот опыт может повлиять на благоприятность решения и условия кредита.

К особенностям инвестиционных кредитов относится срок погашения, практически никогда не превышающий десяти лет. Также следует учитывать настороженное отношение банка к заявкам на рефинансирование проектов. Если дебитор не смог рассчитаться по первичному кредиту, то расчетная рентабельность в результате не оправдала ожиданий. По крайней мере, именно такой вывод напрашивается.

Формы инвестиционного кредитования

По источнику финансирования инвестиционные кредиты представлены пятью основными формами:

| Форма инвестиционного кредита | Источник заемных средств |

| Банковская | Коммерческий банк |

| Государственная | Государственный банк развития |

| Международная | Иностранный инвестор |

| Товарная | Лизингодатель |

| Облигационная | Приобретатели ценных бумаг |

Эта краткая таблица требует определенных пояснений с указанием специфики, преимуществ и недостатков каждой из форм инвестиционного кредитования.

Банковский инвестиционный кредит — это наиболее часто практикуемая форма привлечения капитала. В его пользу работает в первую очередь доступность. Как ясно из названия, он предоставляется заемщику в коммерческих банках при соблюдении условий, описанных выше.

В свою очередь, у него есть несколько разновидностей, определяемых сроками договоров и прочими условиями:

- срочный для предпринимателя;

- револьверный (кредитная линия);

- проектный;

- андеррайтинг.

Из перечисленных категорий комментарии нужны только понятию «андеррайтинг». Он сходен с облигационной формой, но в данном случае в роли покупателя ценных бумаг выступает банк-кредитор. Разумеется, побудить к таким действиям могут только стабильно высокие характеристики эмитированных облигаций.

Инвестиционное кредитование банком развития, то есть фактически государством, производится, когда проект имеет приоритетное значение для экономики страны. Условия, как правило, льготные, но их еще нужно заслужить. Объектами государственных инвестиций становятся проекты, соответствующие высоким требованиям, среди которых:

- прогрессивность технологии, подтвержденная государственной экспертизой;

- экологическая чистота;

- окупаемость в течение пяти лет или быстрее;

- нормативность сроков возведения (сдачи в эксплуатацию);

- соответствие задачам социального, экономического (в том числе внешнеторгового) значения, стоящим перед страной.

Иными словами, если в результате реализации проекта в России будет начато производство продукта на основе современной технологии без ущерба для окружающей среды, востребованного на внутреннем и внешнем рынках, то на государственную инвестицию можно рассчитывать.

Очень высоки требования, предъявляемые иностранными инвесторами, привлекаемыми в рамках международных инвестиций. Впрочем, есть несколько действенных способов заинтересовать зарубежных предпринимателей во вложении средств в отечественное производство. Среди них – благоприятный налоговый климат, высококвалифицированные трудовые ресурсы и другие преимущества российской экономики. Главным же «козырем» служит заманчивый проект, обещающий высокую прибыль.

Синонимом термина «товарная форма инвестиции» является слово «лизинг». Предоставляя предприятию основное средство на основе финансовой аренды, лизингодатель создает условия для роста производительности труда, повышения качества и всех показателей предприятия.

Лизинг бывает финансовым и оперативным, прямым и обратным. Этот способ хозяйственного заимствования, а по сути, инвестирования, заслуживает отдельного подробного описания.

Наконец, пятый и последний метод привлечения инвестиционного кредитования состоит в эмиссии (выпуске) ценных бумаг, а именно – облигаций, гарантирующих стабильный доход в виде процентов. Этим они отличаются от акций, ценность которых зависит от биржевых котировок и успешность финансовых показателей предприятия-эмитента.

Преимущество эмиссии облигаций для предприятия состоит в том, что инвестирование производится напрямую, от покупателя ценной бумаги. Банку же, прежде чем выдать кредитную сумму, нужно сначала ее изыскать, привлекая вкладчиков процентами по депозиту.

Есть и сложности. Главная из них – поиск желающих купить облигации. Это непросто: каждого приобретателя необходимо убедить в том, что проект будет прибыльным.

Расчет рентабельности проекта, срока его окупаемости и параметров инвестиционного кредита

Сразу же следует принять тот факт, что экономический эффект от внедрения практически любого проекта со стопроцентной точностью и достоверностью прогнозировать невозможно. Это, однако, не означает бессмысленности самого составления бизнес-плана. Срок погашения и проценты по инвестиционному кредиту всегда зависят от того, насколько убедительны аргументы заявителя.

Часто встречающийся метод, используемый банками, состоит в проведении аналогий между параметрами проекта и известными характеристиками уже работающих аналогов. Если внедрение какого-то оборудования принесло некоему предприятию ежемесячный дополнительный доход, к примеру, в 100 тыс. руб., а все прочие условия (локация, форма собственности, обороты и пр.) приблизительно равноценны, то можно предположить такой же эффект после инвестиции.

Еще один метод прогнозирования основан на расчете коэффициента рентабельности ROI. Его недостаток – в прямой зависимости от трудностей, связанных с определением предполагаемой прибыли. Формула расчета выглядит следующим образом:

Где:

ROI – показатель рентабельности инвестиции;

VP – валовая выручка за условный отчетный период;

VD – валовая себестоимость за условный отчетный период;

VI – объем инвестиции.

Здесь все понятно: показатель ROI демонстрирует, какую прибыль приносит каждый инвестированный в проект рубль. Вопросы возникают несколько позже.

Валовая выручка VD формируется ценой единицы продукта и количественным показателем реализации. Если предприниматель, желающий получить инвестиционный кредит, утверждает, что он будет продавать каждый экземпляр по цене, например, 100 руб., а его себестоимость составит 60 руб., то ему, возможно, есть смысл поверить. Сомнения возникают при определении емкости рынка, определить которую можно, проведя масштабные маркетинговые исследования или экспериментально, то есть постфактум.

Замедление сбыта приводит к снижению показателя оборачиваемости капитала, и, как следствие, к ухудшению реальных финансовых показателей в сравнении с плановыми значениями. Исходя из этого, банки, как правило, снижают прогнозы до обоснованно пессимистичного уровня при установлении периода окупаемости и рентабельности. Соответственно, эти показатели влияют на срок действия договора и процентную ставку.

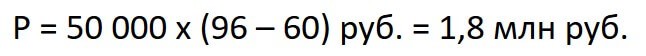

Пример расчета в упрощенном виде

После введения в строй новой технологической линии, предприятие «Рассвет» представит на рынок новый продукт «Росинка».

- Прогнозируемый объем реализации составит 50 тыс. шт. в месяц.

- Себестоимость единицы – 60 руб.

- Цена реализации – 96 руб.

- Стоимость линии – 22 млн руб.

«Рассвет» располагает собственными средствами в сумме 2 млн 400 тыс. руб., и намерено потратить эти деньги на приобретение указанного оборудования.

Требуемый объем инвестиционного кредита – 19 млн 600 тыс. руб.

В бизнес-плане указано, что при данных характеристиках ежемесячный доход составит:

Воспользовавшись налоговым калькулятором можно посчитать, что при расходах на:

- Оплату труда 70 тыс./мес.

- Текущие производственные и эксплуатационные расходы – 10 тыс./мес.

- Амортизацию – 916 667 руб./мес.

- Прочие издержки – 5 тыс. руб.,

сумма ежемесячной прибыли, остающаяся на развитие бизнеса после уплаты налогов, составит 629,651 тыс. руб.

Срок окупаемости капиталовложения T o составит:

При этом с банком «Рассвет» сможет рассчитаться раньше, так как частично использует собственные средств. Прогнозируемый срок окупаемости инвестиции T и составит:

Исходя из полученного результата можно предположить условия, предлагаемые коммерческим банком:

- срок инвестиционного кредитования – 36 мес.;

- ставка по кредиту – 11-12% (приблизительно средняя по РФ).

Инвестиционное кредитование представляет собой заимствование денежных средств с целью развития действующего предприятия, строительства или реализации нового проекта.

Наиболее распространённым видом инвестиционного кредита является банковский.

Источник: delen.ru