Приветствую! На днях с удовольствием пересмотрел фильм «Волк с Уолл-стрит» с Леонардо ДиКаприо в главной роли. Обожаю фильмы про биржевых трейдеров. Накал страстей, море событий и эмоций, взлеты и падение — красота! Согласитесь, по сравнению с героями таких фильмов мы с вами живем ужасающе скучной жизнью.

Реально ли заработать на бирже простому смертному? Ответ на этот вопрос не так очевиден, как кажется. Неправы те, кто считает валютный, фондовый или срочный рынок гигантским лохотроном. Но ошибается и тот, кто надеется стабильно и легко зарабатывать на ММВБ тысячи долларов.

Истина, как обычно лежит где-то посередине. Попробуем разобраться…

- Два способа заработать на фондовой бирже

- Спекулянт

- Сколько может заработать спекулянт?

- Сколько может заработать инвестор?

- Дивиденды на акции

- Облигации государственного займа

- Как выбрать ОФЗ для инвестирования?

Два способа заработать на фондовой бирже

Форекс мы сегодня трогать не будем. Статья о том, можно ли на нем заработать была совсем недавно. Поговорим о фондовой бирже – той, где торгуют ценными бумагами.

Зарабатывать здесь можно двумя способами. И у каждого есть свои плюсы и минусы. «Спекулянт» или «Инвестор»: какой образ Вам нравится больше?

Спекулянт

Спекулянт ориентируется на получение краткосрочной прибыли. Он может «наварить» несколько процентов за пару минут или пару дней. После чего закрыть сделку и зафиксировать прибыль.

Спекулянту все равно, чем торговать. Лишь бы инструмент был более-менее волатильным. Ведь трейдер зарабатывает на колебаниях цены (пара доллар/рубль, баррель нефти, акции компании Apple). Спекулянт – активный игрок. Он ищет тренды, использует технический и фундаментальный анализ, анализирует новости, сигналы и форумы.

И каждый раз пытается предсказать, куда пойдет рынок: вверх или вниз.

Сколько может заработать спекулянт?

Спекулянт может удвоить торговый счет всего за один месяц! Больше 1000 годовых реально получить за пару дней или часов. Цель спекулянта – обогнать рынок и получить серьезную прибыль за короткий срок.

Вот, например, реальные результаты конкурса ЛЧИ – «Лучший частный инвестор». Московская Биржа проводит ЛЧИ каждый год с 15 сентября по 15 декабря. Принять участие в конкурсе может любой желающий. В рамках конкурса торговать можно на фондовом, срочном и валютном рынках.

За три месяца тройка лидеров заработала на фондовом рынке 267,98%, 263,95% и 232,81% соответственно. Соблазнительно увеличить стартовый капитал в 2,5 раза всего за три месяца? Положили на счет $10 000 – сняли $25 000…

К сожалению, на реальных торгах все выглядит совсем по-другому. Большая часть трейдеров показала результат от 0% до 5%. Чуть меньше половины – от 0% до -5%. По итогам трех месяцев в минусе оказалось 50% всех торговых счетов.

Не так уж и прибыльно, оказывается, быть спекулянтом. Но чертовски заманчиво, не правда ли? Кстати мой робопортфель тоже относится к спекуляциям.

А помните историю начала 2016 года о частном трейдере из Казани? В Интернете ссылка на эту новость гуляла по всем соцсетям. За один день Денис Громов потерял на спекуляциях валютой 15,1 млн. рублей, оставшись должен банку 9,5 млн. рублей! История конечно темная, но все же.

Инвестор

Вы заметили, что про инвесторов не снимают фильмы и не пишут книги? Про трейдеров-спекулянтов – пожалуйста, а про инвесторов – вообще ничего!

А все потому, что… показывать особо нечего. В трейдинге за пару минут зарабатывают и спускают миллионы, в кадре — море эмоций, яхты, лимузины и роскошные женщины. Отзывы счастливчиков будоражат и заставляют поверить в чудо.

Инвестиции – это тихо, скучно, более-менее предсказуемо и абсолютно не зрелищно. Снимать фильм про рядового инвестора — все равно, что сделать главным героем боевика бухгалтера или налогового инспектора.

А теперь серьезно. Инвестор ориентирован по получение долгосрочной прибыли на сроке от двух-трех лет. В отличие от спекулянта, он покупает акцию или облигацию, не как товар для перепродажи, а как актив или долю в бизнесе. Инвестор не оценивает общую ситуацию на фондовом рынке, а смотрит на перспективы конкретной организации. Он анализирует финансовую отчетность компании с помощью мультипликаторов (прибыль, балансовая стоимость, рентабельность и другое).

Особо «ленивые» инвесторы не делают даже этого. Они не тратят время на анализ рынков, компаний или ценных бумаг, а распределяют средства между разными классами активов с помощью индексных фондов. Такая стратегия называется Asset Allocation. Времени она отнимает минимум, а доходность приносит выше рыночной.

На чем же зарабатывает инвестор? На дивидендах и росте стоимости конкретного бизнеса. В отличие от спекулянтов, инвесторы не используют «стопы» и «плечи». Потенциальные риски инвесторы снижают по-другому — диверсификацией активов.

Сколько может заработать инвестор?

Цель инвестора: обогнать инфляцию и рынок (как правило бенчмарк в виде индекса) на несколько процентов на длинных сроках. Инвестора по стратегии Asset Allocation вполне устраивает и рыночная доходность.

Сколько, в среднем, зарабатывает инвестор, сказать невозможно. Замените в портфеле один актив другим или возьмите результаты за два «соседних» года – и цифры будут уже разными.

Давайте рассмотрим два инвестиционных инструмента.

Дивиденды на акции

Возьмем дивидендную доходность акций российских компаний по итогам 2015 года. Кстати, компаний, которые выплачивают акционерам дивиденды, в России не так уж и мало.

Одна привилегированная акция Лензолота принесла акционерам 690,15 рублей (это в 35 раз больше, чем в 2014 году)!

| М.Видео | 27 | 216.6 | 12.5% | 10 | 2166 | 270 |

| СтаврЭнСб п | 0.04968135 | 0.22 | 22.6% | 1000 | 220 | 49.68 |

| Сургутнефтегаз п | 8.21 | 38.59 | 21.3% | 100 | 3859 | 821 |

| Пермьэнергосбыт о | 6.8545 | 49.6 | 13.8% | 100 | 4960 | 685.46 |

| Пермьэнергосбыт п | 6.8545 | 48.8 | 14% | 10 | 488 | 68.55 |

| Саратовский НПЗ п | 1713.22 | 14300 | 12% | 1 | 14300 | 1713.22 |

| НМТП | 0.2326 | 1.9 | 12.2% | 1000 | 1900 | 232.60 |

| Э.ОН Россия | 0.27764239 | 2.95 | 9.4% | 1000 | 2950 | 277.64 |

| МГТС п | 56.27 | 570 | 9.9% | 10 | 5700 | 562.70 |

| Роллман п 2014+1к | 10.65 | 70 | 15.2% | 10 | 700 | 106.50 |

| ВСЕГО | 1829.619 | 15298.66 | 12% | 37243 | 4787.35 | 12.9% |

Компания МГТС выплатила 222 рубля на акцию. На дивиденды была направлена не только чистая прибыль прошлого года, но и часть нераспределенной за прошлые периоды. Такие высокие выплаты объясняются просто: после изъятия акций Башнефти в пользу государства АФК Системе нужны деньги на новые инвестиционные проекты.

Дивидендная доходность акций Фосагро составила 225 рублей, акций «Протек» — 16 рублей, акций Мосбиржи – 7,11 рублей. Дивиденды по своим акциям также выплачивают почти все «голубые фишки»: ЛУКОЙЛ, Сбербанк, Ростелеком, Газпром.

Чем мне нравятся дивидендные стратегии и акции?

- Я получаю доход, даже когда цена акции падает или стоит на месте

- Регулярные выплаты создают дополнительный денежный поток (каждый год, полгода или квартал), который можно опять направить на инвестиции

Облигации государственного займа

ОФЗ — еще один неплохой вариант вложений для пассивного инвестора. Инструмент считается самым надежным на российском финансовом рынке. А доходность по таким ценным бумагам почти всегда выше процентов по банковским вкладам.

Доход по гособлигациям складывается из двух частей: доход от погашения/продажи и купонного дохода. Летом 2016-го ОФЗ торговались с доходностью от 8% до 12%. Из ОФЗ можно составить облигационный портфель, купить его на ИИС и получить налоговый вычет в размере 13%.

Как выбрать ОФЗ для инвестирования?

Если на рынке ожидается повышение процентных ставок, то лучше покупать облигации с переменным купонным доходом. Поднимутся ставки – вырастет и купонный доход.

На фоне высокого уровня инфляции стоит присмотреться к ОФЗ-ИН (гособлигации с индексацией номинала). Такие ценные бумаги индексируется на потребительскую инфляцию. Правда, по ОФЗ-ИН обычно предлагается очень низкий купонный доход.

Облигации с амортизацией номинала подойдут тем, кто хочет сгенерировать интенсивный денежный поток. ОФЗ-АД погашаются не один раз, а частями по графику. Кстати буквально вчера у меня созрела инвестиционная идея по ОФЗ на 23% годовых.

Кем быть выгодней: спекулянтом или инвестором?

Четкого ответа на этот вопрос нет. Спекулянтом быть, однозначно, сложнее. В любой момент он может заработать сотни тысяч и тут же уйти в минус. Плюс спекулянт должен знать и понимать рынок, на котором торгует. И обладать такими качествами как стрессоустойчивость , холодный ум и хорошая реакция.

Заработок спекулянта нельзя назвать ни стабильным, ни пассивным.

Доходы инвестора более предсказуемы и регулярны (как, впрочем, и его жизнь). По сравнению со спекулянтом, его потенциальные доходы и потери гораздо скромнее. Инвестором можно быть «по совместительству», не посвящая этому все свободное время. Необходимые качества характера: терпение, аналитический склад ума и целеустремленность.

Что касается ответа на самый главный вопрос статьи: «Реально ли заработать на бирже?» — читайте мой блог и увидите все своими глазами, причем в режиме реального времени! Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в социальных сетях!

P.S. Если хотите побольше узнать про биржу, инвестиции и трейдинг советую посмотреть вот этот вебинар от Дмитрия Михнова .

Источник: capitalgains.ru

Как зарабатывают деньги на акциях (примеры) в деталях

Способы заработка на акциях: трейдинг, дивиденды, как заработать на курсовой стоимости ценных бумаг, покупка недооцененных акций. Как совершать фундаментальный анализ оценки компании для выбора будущего объекта инвестирования.

- Мировые дивиденды во втором квартале прошедшего года достигли рекордного квартального показателя в 447,5 млрд долларов, что на 5,4% больше, чем в предыдущий период году.

- Базовый рост плательщиков дивидендов составил 7,2%, а это самый быстрый рост с конца 2015 года.

Сотни тысяч инвесторов со всего мира, ищущих способ как заработать на акциях и ценных бумагах, сделали ставку на акции дивидендов, чтобы обеспечить себя наличными деньгами и не прогадали.

Ведь налицо потенциал для будущего повышения стоимости капитала. Только за прошлый год такие знаменитые на весь мир компании-гиганты, как ExxonMobil, Apple, AT

Доход по дивидендам пропорционален количеству наличных акций. Нужно также знать, что существуют обыкновенные и привилегированные акции.

- Привилегированные акции. Дают фиксированную сумму выплат либо (что гораздо реже) некоторый процент от чистого дохода. Не дают права на участие в управлении компанией.

- Обыкновенные акции. Выплаты по этому типу акций производятся после выплат по привилегированным акциям с оставшейся суммы. Доход от обыкновенных акций не фиксирован и зависит от денежного остатка, который компания готова отдать своим акционерам. Однако взамен, владелец обычных акций становится полноправным участников бизнес-процессов компании.

Как правило, стабильные выплаты по акциям — прерогатива старых, хорошо зарекомендовавших себя компаний, которых ещё называют дивидендные аристократы. Поэтому тем, кто уже рассчитывает себе сколько зарабатывают на акциях той или иной компании, нужно взять на заметку — их предположения могут оказаться ошибочными. Но если вопрос стоит в ключе: можно ли заработать на ценных бумагах, рассчитывая на одни лишь дивиденды, ответ будет однозначен — да, можно. И чем более разнообразный и сбалансированный инвестиционный портфель соберёт инвестор, тем выше будет сумма заработка.

Заработок на курсовой стоимости ценных бумаг

Чтобы заработать на курсовой разнице, достаточно купить ценные бумаги на долгосрочный период, как это делает Уоррен Баффетт, называя свою тактику “Купи и держи“.

Но чтобы извлечь максимальную выгоду, лучше всего покупать недооцененные акции, когда они очень дешевые, а перспективы у компании большие.

Существует несколько видов стоимости ценных бумаг: она может быть номинальная, эмиссионная, учётная и курсовая. И именно последняя должна интересовать инвестора больше всего.

- Курсовая (либо как её ещё называют, рыночная стоимость) указывает на цену активов по результатам их котировки на вторичном фондовом рынке. Она является отражением равновесия между предложением и спросом за определённый период.

- Курс акций — это непостоянная величина, которая постоянно меняется, а сами акции не имеют конкретного времени обращения. Поэтому для аналитических расчётов используют не номинальную, а именно курсовую стоимость.

Покажем сделку по акциям Samsung у FxPro, с которым мы работаем уже много лет.

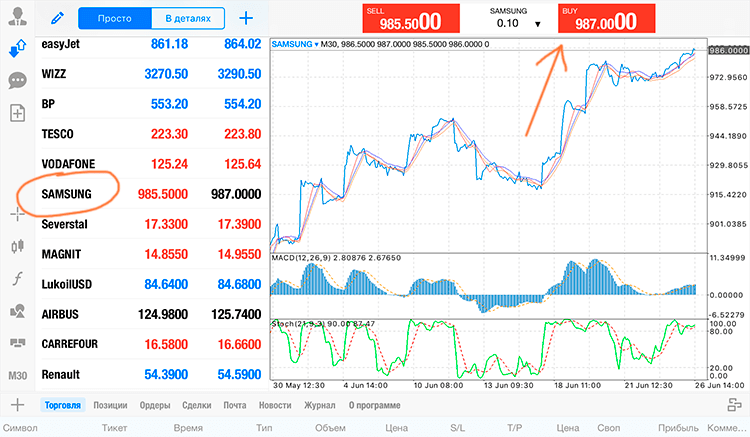

Чтобы открыть сделку, мы выбрали акции Самсунга, указали маленький лот и нажали кнопку Купить:

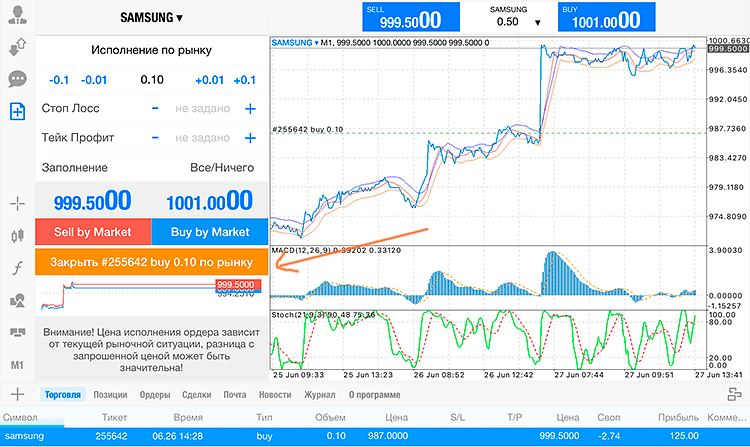

Уже на следующий день акции заметно выросли в цене, как и наша прибыль:

Чтобы зафиксировать прибыль, нам нужно обратно продать акции, то есть закрыть сделку:

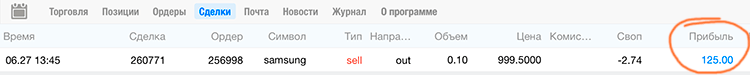

По итогу мы заработали $125:

Это пример краткосрочной сделки, который возможен благодаря кредитному плечу от брокера.

- Кстати, здесь же можно и получать дивидендные выплаты, о которых мы говорили ранее.

Покупка недооценённых акций

Стандартная стратегия инвестирования в фондовый рынок завязана на поиске компаний, которые уже испытывают высокие темпы роста и будут демонстрировать такую же динамику в обозримом будущем. Для инвесторов это значит стабильное и устойчивое увеличение цены акций, что приводит к гарантированному накоплению богатства.

Но есть и другой подход — покупка недооценённых акций. Поймав момент просадки незаслуженно недооценённых акций или вложившись в одну из перспективных «серых лошадок», инвестор может поймать хайп и многократно окупить свои вложения в кратчайшие сроки. Говоря простым языком, торговля недооценёнными акциями — это больше риска и гораздо больше денег, по сравнению с обычной торговлей.

Недооценённые акции — это акции у которых:

- Рыночная стоимость ниже ликвидационной;

- Общая капитализация меньше балансовой стоимости компании.

Стратегия заработка на недооценённых акциях проста — их покупка производится с расчётом на то, что в дальнейшем спрос на акции начнёт расти и поднимется до объективного уровня. Но и тут есть своя загвоздка — найти недооценённые акции с реальными перспективами к росту не так то и просто. Эта работа под силу только тем, кто преуспел в фундаментальном анализе, поскольку технический анализ здесь в принципе ничем помочь не может.

Чаще всего недооценке подвергаются активы молодых и пока ещё не очень популярных компаний. В этом плане начинающие стартапы — одно из самых перспективных направлений. Впрочем, колебанию подвержены и гиганты рынка. В этом случае задача состоит в том, чтобы поймать момент крупного «отлива» цены и купить акции в этот момент.

- Известный инвестор Питер Линч описал свой подход к поиску и покупке недооцененных компаний в книге Стратегия и тактика индивидуального инвестора. Он описывал свой личный опыт заработка более 10 000% на таких компаниях, как похоронные бюро, компании по утилизации мусора, клининговых компаний и др.

Инвестиционные идеи и прогнозы от аналитиков

Собирая данные, в какие финансовые активы сейчас вкладывать лучше всего (валюты, сырьё, акции, товары) можно опираться не только на собственный анализ, но и на рекомендации и предложения крупных инвестиционных компаний. Они могут предлагать как простой анализ, так и готовые решения по инвестициям.

- Сколько люди зарабатывают на Фондовой Бирже в цифрах (+Опрос)

- Как создать портфель ценных бумаг: Полное руководство и примеры

- Самые дорогие акции в мире и в России (цены онлайн)

- Как выбрать Брокера для покупки акций: Полное Руководство

- 17 растущих акций Компаний Производителей Марихуаны на Бирже +ETF фонды

Фундаментальная оценка компаний

Определить то, сколько можно заработать на акциях, невозможно без их фундаментального анализа. Для прогнозирования рыночной стоимости компании и её активов учитываются различные финансовые показатели, а также род её производственной деятельности. Анализ проводится как для отдельно взятой компании, так и для всей отрасли целиком, а главная задача трейдера — выявить компании, чьи показатели отличаются от остальной массы конкурентов в лучшую сторону.

В качестве простого примера можно рассмотреть успехи деятельность отечественных нефтедобывающих компаний за 2014 год. Очевидное преимущество здесь принадлежит компании «Башнефть». Если у всех её конкурентов наблюдается либо совсем незначительный прирост выручки (~1–2%), либо их падение, эта компания, наоборот, демонстрирует 10.8% роста.

Такие прекрасные результаты не могли не отразиться на котировках акций «Башнефти». Только первое полугодие обозначилось ростом акций на 20,23%. В это же время то время ближайшие конкуренты показали рост не более чем на 2,35%.

Впрочем, нужно помнить и о том, что для долгосрочных инвестиций годятся лишь те компании, которые не только показывают отличные производственные результаты, но и долгое время удерживают хорошие позиции в своей отрасли.

Основные показатели фундаментального анализа

Чтобы узнать сколько зарабатывают на акциях той или иной компании, нужно воспользоваться показателями:

- Выручка компании;

- Чистая прибыль;

- Рентабельность.

Кроме того, для качественного фундаментального анализа акций, необходимо оценить и ряд коэффициентов. В первую очередь это:

- Финансовая устойчивость компании;

- Ликвидность;

- Рыночная и деловая активность.

Также крайне желательно обратить внимание на аналитический показатель EBITDA – общий объём прибыли без вычета затрат на амортизацию, а также выплату всех процентов и налогов. Большинство аналитиков относят EBITDA к числу самых важных показателей, характеризующих эффективность работы компании. Впрочем, есть у этого показателя и свои недостатки. Основной — игнорирование амортизационных расходов. Многие финансисты полагают, что из-за этого EBITDA не отражает полной картины деятельности компании.

Реально ли заработать на акциях вообще?

Инвестирование в акции — это приобретение активов, которые либо сами по себе создают доход, либо увеличивают свою стоимость за счёт разницы между ценой покупки и продажи (либо делают то и другое сразу). Поэтому на вопрос можно ли заработать на акциях, ответ будет таков: это действительно один из лучших способов вложить деньги.

У инвестиций в акции есть много преимуществ. Во-первых, вам не нужно много денег для старта. Для других отраслей, как, например, недвижимость или бизнес, потребуется очень солидный начальный капитал.

Но самое большое преимущество акций заключается в том, что они обеспечивают наибольший потенциал для роста. Конечно, нет никакой гарантии, что каждая акция будет расти в цене. Поэтому современные инвесторы используют расширенные инвестиционные портфели, которые включают в себя ценные бумаги из разных отраслей (финансы, промышленность, хай-тек).

Если знать, что делать и не поддаваться соблазну совершать рискованные инвестиции, фондовый рынок становится гораздо более безопасным, чем многие могут себе представить.

Источник: investingnotes.trade

Сколько можно зарабатывать на бирже – Реальные примеры и доходы трейдеров

Примеры доходов трейдеров и сколько можно заработать на трейдинге в месяц. Сколько нужно учиться и может ли простой человек зарабатывать на жизнь на финансовых рынках.

В 2008 году китайский трейдер Чен Ликуй за месяц увеличил стартовый депозит более чем на 60 000%. Это аномальный результат, но он показывает, что в вопросе – сколько можно заработать на трейдинге – нет верхней границы. Можно зарабатывать $100 в месяц, а может выйти на доход в $10000-$20000 и выше. Все зависит от принятого стиля работы, стартового капитала и массы прочих нюансов.

Краткий гид:

- Можно ли реально заработать на трейдинге

- Сколько зарабатывают новички

- Сколько может заработать профессиональный трейдер

- Сколько нужно времени, чтобы начать стабильно зарабатывать

- От чего зависит доходность

- Можно ли жить только на доходы от трейдинга

- Как зарабатывают трейдеры

- Мифы

- Преимущества и недостатки

Можно ли реально заработать на трейдинге

Если бы это было иначе, то не было и этой профессии, понятия и рынка. Объем торгов на валютном рынке в 2019-2020 годах превысил $6,6 трлн. Ежедневный оборот торгов только на Нью-Йоркской фондовой бирже достигает $1,5 трлн, при том, что капитализация активов биржи превышает 20 триллионов. Капитализация мирового фондового рынка превышает $85 трлн.

Цифры впечатляют. На трейдинге реально можно заработать деньги, что и делают банки и финансовые конгломераты вроде Goldman Sachs, JPMorgan Chase

⚠️ ВЫПЛАТЫ, ДОСТУПНЫЕ КАЖДОМУ: КАК ПОЛУЧИТЬ 350 000 ₽ ОТ ГОСУДАРСТВА БЫСТРО И БЕЗВОЗВРАТНО

Как выстроить систему в бизнесе? Как выстроить систему в бизнесе и выйти на доход в 2 млн долл?

Несмотря на то, что доход трейдера в первом случае выше в 10 раз, он действовал неправильно. Входить объемом в 0,5 лота при депозите в $1000 – верный путь к сливу депозита, 1-2 раза может повезти, но на дистанции такой стиль торговли гарантированно сольет депозит.

В этом и заключается разница между профи и начинающим. Для одного трейдинг – рутина, для второго – источник адреналина, бессистемные сделки в надежде поймать удачу.

Сколько может заработать профессиональный трейдер

В вопросе сколько зарабатывают на трейдинге, профессионализм заключается не в рекордной доходности в моменте, а в стабильности.

Если один трейдер зарабатывает каждый месяц 2-5% на дистанции в несколько лет, его можно называть профи.

Если же постоянно наблюдаются «качели», в один месяц он зарабатывает 50%, потом теряет 60%, снова зарабатывает 30% и опять уходит в минус – это явный признак непрофессионализма.

Что касается того сколько можно заработать на трейдинге в месяц, то 5-10% – отличный результат. Речь идет об усредненных показателях. Все же трейдинг сопряжен с риском, в отдельные месяцы результат может быть околонулевым или даже отрицательным, но затем ситуация исправляется.

Речь идет о консервативной работе. При повышении рисков можно добиться и 10-30% профита в месяц, но риск слива также растет.

Нужно понимать, что никто не рождается трейдером, ими становятся. Каждый профи тоже с чего то начинал, и как говорят самые успешные и известные трейдеры – они начинали с ошибок.

У профессионального трейдера есть большие перспективы. Во-первых, это возможность самостоятельно зарабатывать деньги. Во-вторых, это перспектива работать в крупнейшем банке или компании. Есть перспектива стать финансовым аналитиком рынка, писать прогнозы для известных изданий или даже ТВ шоу на финансовых каналах.

Во время опыта приходят дополнительные идеи заработка на своем опыте и знаниях, поэтому чаще всего трейдеры перестают подвергать себя ежедневным рискам и уходят из активного трейдинга в смежные отрасли. Одно дело рисковать $500, а другое $300 000. Это сложно.

Сколько нужно времени, чтобы начать стабильно зарабатывать

Четкие критерии установить невозможно. Многое зависит от человека, подхода и системы.

Однажды, известные трейдеры и инвесторы Ричард Деннис и Вильям Экхарт поспорили о том, что любой может заработать на трейдинге, получив стратегию. Они провели отбор и набрали 13 простых человек, которых обучили и дали миллионы долларов в управление. Результатом была прибыль. На протяжении последующих лет трейдеры в среднем приносили 80% за год. Не забывайте, они работали с большими деньгами.

Один из тех трейдеров, Куртис Фейс, прославился своей книгой «Путь черепах», в которых он описывал свой опыт и как все было на самом деле.

Но не только ученики известных трейдеров могут достичь успеха. Вся информация на рынке одинаково доступна, как профессионалам, так и остальным людям. Интернет уравнял возможности для всех. Вы можете зайти на государственные и банковские сайты, изучать процентные ставки, статистические данные и другие экономические показатели наравне с профессиональными трейдерами и принимать решения.

Нельзя сказать, что в понедельник трейдер еще был новичком, а во вторник уже стал профессионалом. Это качественные, а не количественные характеристики.

Если анализировать ошибки, контролировать эмоции, то за 4-6 месяцев вполне можно выйти на стабильный доход.

Время начинать зарабатывать

Наверняка вы хотите стабильно получать прибыль. Брокер Alpari работает уже более 24 лет и позволяет стабильно зарабатывать на трейдинге. Здесь есть профессиональные типы счетов с выходом на международный рынок, а ежемесячный торговый оборот превышает $1 000 000 000. Низкие спреды, кредитное плечо до 1:3000, мгновенное исполнение ордеров, более 30 способов пополнить / вывести деньги.

К слову, у Альпари можно торговать на деньги инвесторов через специальные ПАММ счета или платформенную систему. Во многих трейдеров инвестируют более $150 000, а самые успешные управляют капиталом более миллиона долларов. Это лучший брокерский дом, чтобы начать зарабатывать деньги.

От чего зависит доходность трейдинга

И на фондовом рынке, и на Форекс, и при торговле криптовалютами прибыль зависит от трех факторов:

- От принятого риска. У консервативной тактики есть существенный недостаток – она снижает не только риски, но и прибыль;

- От торговой стратегии. На результат влияет и интенсивность торговли, и средний профит по сделкам. Стратегия – это определенный алгоритм действий, при котором вы будете открывать или закрывать сделки;

- От стартового капитала. 5% от $1000 – это $50, а те же 5% от $20000 – это уже $1000. В трейдинге не бывает чудес, если располагаете капиталом в $200-$300, то не рассчитывайте на профит в тысячи долларов в месяц.

Можно ли жить только на доходы от трейдинга

В вопросе можно ли заработать трейдингом на жизнь, все зависит от запросов трейдера. Это удобнее показать на конкретном примере.

Предположим, в месяц трейдеру нужна $1000. Этих денег хватит для оплаты коммунальных услуг, продуктов питания и прочих статей расходов. При этом:

- Трейдер может позволить себе открыть депозит в $2000;

- Его стратегия дает средний месячный профит в 7%.

Для достижения цели нужен депозит как минимум в $1000/0,07 = $14286 (минимальный депозит брокеров в 250-500 долларов уже не кажется большим). Первоочередная задача – нарастить капитал до этого уровня. При депозите в $2000 и доходности в 7% месячный доход составит всего $140, нет смысла снимать эти деньги, потребности трейдера они не перекроют.

На начальной стадии есть смысл направить все усилия на наращивание капитала. При доходности порядка 7% в месяц на достижение цели уйдет порядка 2,5 лет. Если изыскать возможность каждый месяц дополнительно к заработанным деньгам вносить на счет $50, срок сократится до 25 месяцев.

Если увеличить сумму до $100 в месяц, срок ожидания снижается до 22 месяцев. А если пополнять счет на $200 в месяц, то уже через 17 месяцев цель будет достигнута. Если бы работа велась более агрессивно, например, с доходностью порядка 10-12% в месяц, срок ожидания сократился бы.

Если сомневаетесь можно ли заработать на торговле на бирже сумму, достаточную для жизни, повторите подобный расчет самостоятельно. Успех в трейдинге зависит в том числе и от способности планировать работу.

Малый капитал не позволит сразу зарабатывать сумму, достаточную для жизни. Посчитайте сами сколько можно заработать на трейдинге с 1000 рублей, даже если рисковать всей суммой и заработать +200% от этой суммы, в валюте прибыль окажется не существенной для жизни – порядка $25-$30.

Но всё достижимо, важно лишь начать.

Тем более вы можете торговать не только своими деньгами, но и на деньги инвесторов. Для этого брокер Альпари создал специальные счета, в которые могут инвестировать деньги неограниченное количество людей. Вам нужно лишь открыть счет, торговать и приносить прибыль. Инвесторы увидят, что вы хорошо торгуете и начнут вкладывать вашу торговлю деньги. Если в вас вложат 70 тысяч долларов и вы будете получать комиссию в 40% от прибыли, то при достижении 60% прибыли за 10 месяцев вы можете получить $42000 чистой прибыли только от капитала инвесторов.

Посмотрите рейтинг ПАММ счетов и вы увидите, что в них вкладывают не маленькие деньги.

Также посмотрите на что способна прибыль в 6% в месяц при условии, что вы не будете ее выводить, а инвестировать в работу:

За 36 месяцев депозит растет в более чем 8 раз.

Как зарабатывают трейдеры

Основной источник дохода успешных трейдеров – непосредственно торговля на финансовых рынках. Все спекулятивные операции проходит по схемам «купил дешевле – продал дороже» и наоборот. Работа ведется на валютном, товарном, срочном, на фондовом рынке со всеми типами активов. Спекулировать можно и нефтью, и какао, и валютами, и ценными бумагами.

Кроме того, трейдеры могут зарабатывать на обучении, продаже своих прогнозов и аналитики, публикации своей аналитики в печатных изданиях или колонках на известных сайтах, написании своих книг.

Мифы о заработке на трейдинге

Сформировалось целое семейство мифов в отношении трейдинга. Они мешают адекватному восприятию заработка на финансовых рынках.

Самые распространенные заблуждения:

- Профи может стать только человек с профильным образованием (экономическим). В реальности не нужно быть экономистом, чтобы зарабатывать за счет движения валютных пар или изменения стоимости фьючерсов на акции Apple;

- Трейдинг – удел миллионеров. На самом деле кредитное плечо позволяет работать с небольшими суммами;

- Для успеха нужна удача. Удача поможет разве что в отдельно взятой сделке. На дистанции зарабатывать за счет везения невозможно. Только системная торговля позволит зарабатывать;

- Есть секрет, достаточно узнать его и можно зарабатывать в каждой сделке. В реальности Грааля нет, все стратегии периодически дают осечки, важно, чтобы полученная прибыль перекрывала убыток;

- На обучающих курсах гарантированно учат зарабатывать. Если дать одну и ту же информацию двум людям, они всегда воспримут ее по разному и примут отличающиеся решения;

- Нужно предсказывать движения графика. В реальности нужно иметь 2-3 сценария развития событий и уметь подстраиваться под рынок. Нет смысла ставить условия рынку;

- Любая сделка может слить капитал. Этот сценарий возможен только при нарушении правил управления капиталом. Профессионал контролирует риск в каждой сделке.

От этих мифов желательно избавиться в самом начале пути.

Преимущества и недостатки заработка на трейдинге

Если сравнить недостатки и достоинства трейдинга, то один лишь потенциально неограниченный доход перекрывает все перечисленные недостатки.

В таблице ниже указаны сильные и слабые стороны трейдинга, если рассматривать его как профессию, а не хобби, дающее дополнительный доход.

| Отсутствие фиксированной заработной платы, социального пакета | Неограниченный доход. Брокеры не ограничивают верхнюю границу заработка |

| Нестабильность – рынок может измениться, стратегия перестанет приносить прибыль, что скажется на прибыли трейдера | Отсутствие географических ограничений. Можно заработать на трейдинге в России, торгуя при этом активами в Японии, Европе, США, Мексике, Бразилии… |

| Психологическая нагрузка высока | Низкий входной порог. Для старта нужны небольшие деньги |

| Нужен стартовый капитал, чтобы доход обеспечивал жизненные потребности трейдера | Свободный график работы. Трейдер привязан к расписанию торговых сессий, но он сам устанавливает для себя рабочие часы и назначает выходные дни |

| Нет общения с коллективом | Отсутствие ограничений по возрасту. Единственное требование – нужно быть совершеннолетним, чтобы открыть брокерский счет |

Заключение

Все сомнения по поводу того реально ли заработать трейдингом связаны с непониманием принципа работы финансовых рынков. Отсюда и боязнь быть обманутыми, и уверенность в том, что торговля недоступна простым людям.

В реальности трейдинг технически прост, а как минимум 50% успеха зависит от самого трейдера и его способности подавлять эмоции. Если он способен справиться с этим, высока вероятность того, что новичок со временем превратится в профессионала, а финансовые рынки станут его основным источником дохода.

- Cколько реально зарабатывают на Бинарных Опционах – Примеры

- Как стать успешным трейдером (с нуля) в России – С чего начать и Где можно работать

- Как начать торговать на бирже – Инструкции и Примеры, Обучение

- Бинарные опционы – Примеры, отличия, заработки и правила

- Кто такой Брокер – Примеры, виды брокеров и зачем они нужен

Торговля – реальный шанс радикально изменить свою жизнь. Но путь к успеху в торговле не имеет ничего общего с тем как это показывается в рекламе. Нельзя пополнить счет на $500 и через месяц увольняться с работы, рассчитывая, что доход от трейдинга обеспечит все жизненные потребности. Трейдинг – это не спринт, а скорее марафон. Марафонцы не стремятся пробежать дистанцию максимально быстро, экономно расходуют силы, делая ставку на стабильность, тот же подход пригодится в торговле.

Тип активов принципиального значения не имеет, трейдер может заработать на акциях, работать с фьючерсами на товарные активы, инструментами валютного рынка. Для успеха нужна лишь рабочая стратегия, хотя бы небольшой капитал на старте и железобетонная дисциплина. Если эти составляющие есть, ваши шансы на успех высоки.

Источник: stolf.today