Я стараюсь не использовать термин «cтартап» применительно к России, поскольку он больше относится к рыночным условиям, которых сейчас в стране нет. Это взрывной рост выручки, движение от раунда к раунду, выход на IPO, возможно, даже не достигая операционной рентабельности.

В России нет «дешевых» денег, нет широкой базы инвесторов, небольшой относительно базы активов фондовый рынок и последние два года не было IPO. Рынок M

Риски и сложности

Для венчура высоко рискованными являются все проекты, где есть потенциально большой рынок, но до конца не ясна бизнес-модель. Мы не рассматриваем такие варианты, хотя есть фонды, которые сделали состояние, успешно угадывая технологические тренды. Здесь мы не конкуренты.

САМЫЕ ДОХОДНЫЕ ИНВЕСТИЦИИ! Инвестируй в товарный бизнес с максимальной доходностью

Для нас вопрос о технологиях несколько вторичен. На B2B-рынке мы не пытаемся кардинально изменить бизнес наших клиентов. Нужно понимать, что любые изменения стоят денег. Не только тех, которые клиент платит за внешний продукт/услугу, но и тех, которые он тратит на интеграцию этого продукта/услуги, что зачастую гораздо дороже.

Какой бы замечательный продукт вы не придумали, если его сложно интегрировать, – он не подойдет.

Как IT-стартапу найти инвестора?

В России нет площадки, где стартап сможет заявить о себе и найти инвесторов. Мы решил создать такую площадку под брендом «Бизнес Инвестиции», где каждый желающий работающий стартап может бесплатно разместить информацию о себе.

Бесплатное размещение на портале «Бизнес Инвестиции» после предварительного отбора.

Инвестиции в акции IT-гигантов: безопасно ли в них вкладываться?

Бумаги технологичных компаний США несколько лет подряд в топе «народного портфеля» Московской биржи. Половина новичков с азартом вкладывается в них, другая половина обходит стороной, считая IT-компании пузырем, который неизбежно схлопнется. Разберемся, кто на самом деле из них прав.

Кого считать IT-гигантом

В США торгуется около 600 компаний, которые маркируются на бирже как технологичные, и еще около 200, которые относятся к смежному сектору телекоммуникаций, куда входит большинство соцсетей, разработчики игр и интернет-сервисов.

Куда инвестировать деньги. Инвестиции в бизнес. Пассивный доход. Оптовый бизнес , бизнес с нуля

Из всей этой массы компаний крупной капитализации (более 10 млрд) в сумме набирается почти 200 штук. Даже если брать только сверхгигантов (традиционно таковыми считают корпорации дороже 200 млрд), все равно в список попадает 14 огромных компаний, каждая из которых успешна в своей узкой нише: полупроводники, стриминги, реклама, смартфоны.

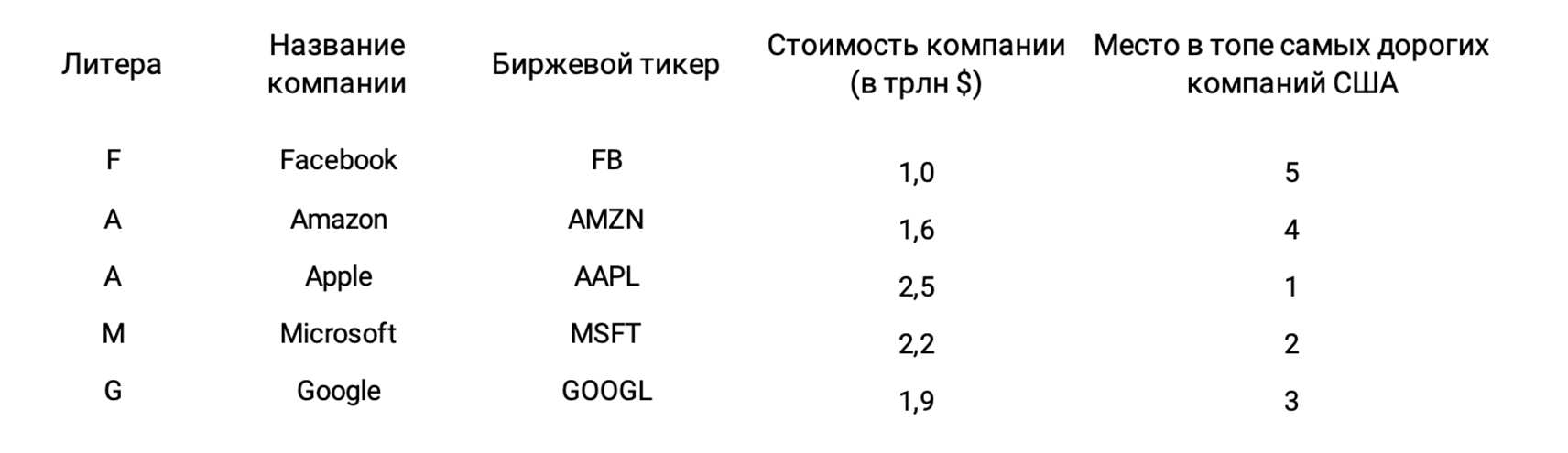

Условный топ самых популярных IT-гигантов формируют несколько компаний, список которых последние годы почти не меняется. Они стабильно лидируют по объему торгов и в США, и в России (на Санкт-Петербургской бирже). Прежде всего, это первая пятерка компаний стоимостью от 1 трлн: Apple, Microsoft, Google, Amazon, Facebook* — или просто FAAMG (по первым буквам).

Насколько выгодны эти акции

Повышенное внимание инвесторов к IT-гигантам вполне закономерно. Они буквально ломают законы рынка и растут гораздо быстрее, чем остальные компании, причем стабильно быстрее. Последние пять лет, вкладываясь «по науке» в широкий индекс SP 500 и несколько классических акций из числа «дивидендных аристократов», которые, согласно традиционному взгляду на инвестирование, являются оптимальным выбором для любого инвестора, включая новичков.

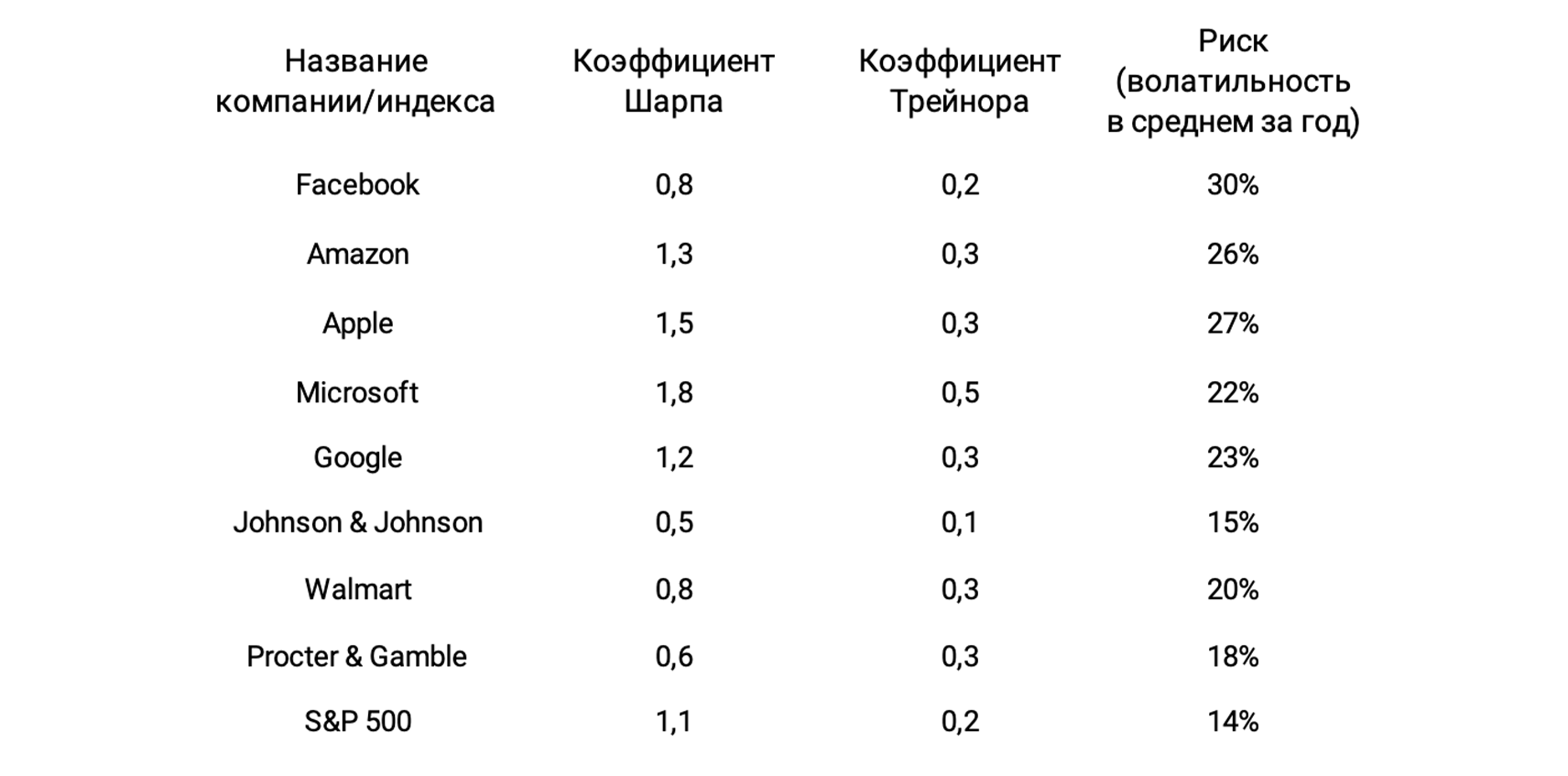

Но и тут привычная логика оказывается сломана. Технологичные бумаги, хотя и правда являются более рискованными (по амплитуде колебаний цены), тем не менее превосходят другие акции по коэффициентам Шарпа и Трейнора. Иначе говоря, каждую единицу падения они вознаграждают большим числом единиц роста (в процентных пунктах).

Основные мысли

Этому феномену наверняка в будущем будут найдены научные объяснения, и кто-то получит за это Нобелевскую премию. Но на данный момент рядовые инвесторы, вкладывающие в IT-гигантов, поступают вполне рационально. Они получают премию в доходности в сравнении с другими акциями, и это им обходится дешевле в плане риска, которому подвергается их портфель.

Это вовсе не означает крах идеи пассивного инвестирования. Мы не знаем, чем и когда закончится исторический взлет в акциях пяти крупнейших корпораций США. Возможно, основные рекорды уже в прошлом. Например, бумаги Amazon уже год практически не растут.

Но инвесторам, которые делают ставку на зарубежные акции, стоит отводить под технологии больше места, чем они занимают в индексах и основных биржевых фондах. Сам простым решением может стать вложение в два ETF сразу: на S,»content»:»tt

nttt nttttu0412u043eu0439u0434u0438u0442u0435nttt ntttu0438u043bu0438nttt nttttu0437u0430u0440u0435u0433u0438u0441u0442u0440u0438u0440u0443u0439u0442u0435u0441u044c.nttt ntt nt»>’ >

Источник: www.banki.ru